Jak dodać nowy rejestr VAT?

Dodanie nowego rejestru możliwe jest jedynie w konfiguracji firmy. Aby dodać nowy rejestr należy:

- Otworzyć konfigurację firmy wybierając System lub klikając przycisk w menu Nawigacji Comarch ERP Optima: Ogólne.

- Wybrać gałąź Konfiguracja firmy/ Księgowość/ Rejestr zakupów VAT lub Rejestr sprzedaży VAT. Na prawym panelu okna pojawią się aktualnie zdefiniowane rejestry.

- Kliknąć przycisk Dodaj

lub wcisnąć klawisz <INSERT>.

lub wcisnąć klawisz <INSERT>. - Na liście wypełnić pola Nazwa i Opis rejestru i zatwierdzić formularz klikając przycisk Zapisz zmiany

lub wciskając klawisz <ENTER>.

lub wciskając klawisz <ENTER>.

Jak dodać nowy zapis do rejestru VAT?

Aby wprowadzić nowy dokument do rejestru VAT, należy:

- Otworzyć rejestry VAT klikając przycisk Rejestry VAT w menu Nawigacji Comarch ERP Optima: Rejestry VAT lub wybierając Rejestry VAT/ Rejestry VAT.

- Wybrać rodzaj rejestru przez wskazanie odpowiedniej zakładki pionowej: [Rejestr Sprzedaży] lub [Rejestr Zakupu].

- Wybrać zakładkę poziomą: [Rejestr VAT], następnie wybrać podrejestr, do którego mają być wprowadzane dokumenty oraz wskazać okres za dzień, miesiąc lub rok.

- Kliknąć przycisk Dodaj

lub wcisnąć klawisz <INSERT>.

lub wcisnąć klawisz <INSERT>. - Program wyświetli formatkę dodania nowego zapisu.

- Po uzupełnieniu danych zatwierdzić formularz klikając przycisk Zapisz zmiany

lub wciskając klawisz <ENTER>.

lub wciskając klawisz <ENTER>.

Jak usunąć dokument z rejestru?

Aby usunąć dokument z rejestru, należy:

- Otworzyć rejestry VAT klikając przycisk Rejestry VAT w menu Nawigacji Comarch ERP Optima: Rejestry VAT lub wybierając Rejestry VAT/ Rejestry VAT.

- Wybrać rodzaj rejestru przez wskazanie zakładki pionowej: [Rejestr Sprzedaży] lub [Rejestr Zakupu].

- Odszukać na liście dokument, który chcemy usunąć.

- Ustawić kursor na dokumencie, który ma zostać usunięty i nacisnąć przycisk Usuń

lub wcisnąć klawisz <DELETE>.

lub wcisnąć klawisz <DELETE>. - Następnie program prosi o potwierdzenie usunięcia zapisu.

- Po naciśnięciu przycisku OK dokument jest usuwany.

Jeżeli dokument jest już rozliczony, w celu automatycznego skasowania dokumentu (bez konieczności ręcznego kasowania rozliczeń) należy zaznaczyć parametr Kasowanie rozliczeń przy kasowaniu i anulowaniu dokumentów (Konfiguracja firmy/ Kasa/Bank/ Parametry). W Preliminarzu nie jest widoczna żadna planowana z nim płatność. Dla dokumentu płatnego gotówką, który spowodował powstanie zapisu kasowego, jeśli parametr jest zaznaczony – zapis kasowy zostanie usunięty z raportu.

Zasady automatycznego usuwania zapisów kasowych:

- Zapis kasowy zostanie usunięty tylko jeśli powstał automatycznie w chwili zatwierdzenia faktury.

- Jeśli faktura była rozliczana „ręcznie” – usunięcie faktury jest możliwe tylko po wcześniejszym skasowaniu rozliczenia w module Kasa/Bank.

- Program nie usunie zapisu, jeśli znajduje się on w raporcie zamkniętym (usunięte zostanie jedynie powiązanie z fakturą).

Jeżeli na liście zostanie zaznaczonych kilka pozycji, wówczas przycisk Usuń lub klawisz <DELETE> uruchamiają operację seryjnego kasowania dokumentów.

Jak zaksięgować dokument z rejestru do księgowości kontowej?

Aby zaksięgować dokument z rejestru do księgi, należy:

- Otworzyć rejestry VAT klikając przycisk Rejestry VAT w menu Nawigacji Comarch ERP Optima: Rejestry VAT lub wybierając Rejestry VAT/Rejestry VAT.

- Wybrać rodzaj rejestru przez wskazanie zakładki pionowej: [Rejestr Sprzedaży] lub [Rejestr Zakupu].

- Wybrać zakładkę [Rejestr VAT], bo tylko ten rodzaj listy pozwala na księgowanie dokumentów z rejestru do księgi.

- Wybrać okres, za który dokumenty mają zostać wyświetlone (za dzień, miesiąc, rok lub okres), aby pojawiła się lista wyszukiwanych dokumentów.

- Zaznaczyć dokumenty, które mają być zaksięgowane, przez zaznaczenie zapisu lewym klawiszem myszki w kolumnie Lp lub przez ustawienie się na danym zapisie i naciśnięcie klawisza <SPACJA>, ewentualnie przez naciśnięcie prawego klawisza myszy i wybranie opcji Zaznacz. Aby zaznaczyć wszystkie dokumenty można wykorzystać kombinacje klawiszy <CTRL>+<A> lub po naciśnięciu prawego klawisza myszy wybrać Zaznacz wszystkie.

- Nacisnąć przycisk

, który odpowiada za przeniesienie zaznaczonych dokumentów z rejestrów do Księgi Handlowej.

, który odpowiada za przeniesienie zaznaczonych dokumentów z rejestrów do Księgi Handlowej. - Wybrać odpowiedni schemat księgowy. Tworzenie schematów zostanie omówione w rozdziale Schematy księgowe.

- Program upewnia się czy przenieść dokumenty z rejestru do zapisów Księgi wyświetlając odpowiednie pytanie.

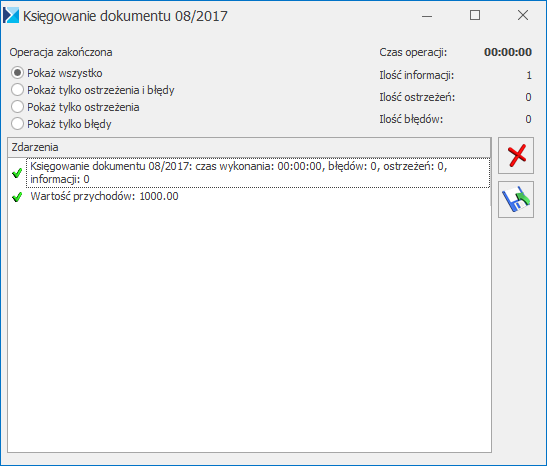

- Po potwierdzeniu przyciskiem TAK program wykona księgowanie zaznaczonych dokumentów wybranym schematem księgowym, a po zakończeniu księgowania wyświetlone zostanie zestawienie informacji o dokonanych księgowaniach.

Po zakończeniu tej operacji dokumenty są zaksięgowane w Księdze Handlowej, a w rejestrach następuje zmiana koloru wyróżnienia z czarnego na niebieski (Scenariusze: Jak zaksięgować dokument z rejestru do księgi

Jak zaksięgować dokument z rejestru do KPiR?

Aby zaksięgować dokument z rejestru do księgi, należy:

- Otworzyć rejestry VAT klikając przycisk Rejestry VAT w menu Nawigacji Comarch ERP Optima/ Rejestry VAT lub wybierając z menu: Rejestry VAT/Rejestry VAT.

- Wybrać rodzaj rejestru przez wskazanie zakładki pionowej: [Rejestr sprzedaży] lub [Rejestr zakupu].

- Wybrać zakładkę [Rejestr VAT], bo tylko ten rodzaj listy pozwala na księgowanie dokumentów z rejestru do księgi.

- Wybrać okres, za który dokumenty mają zostać wyświetlone (za dzień, miesiąc, rok lub okres), aby pojawiła się lista wyszukiwanych dokumentów.

- Zaznaczyć dokumenty, które mają być przeniesione do rejestru przez ustawienie się na danym zapisie i naciśnięciu klawisza <SPACJA> lub naciśnięciu prawego klawisza myszy i wybraniu opcji Zaznacz. Aby zaznaczyć wszystkie dokumenty można wykorzystać kombinacje klawiszy <CTRL>+<A> lub po naciśnięciu prawego klawisza myszy wybrać Zaznacz wszystkie.

UwagaAby przenieść zapisy z rejestru do Księgi podatkowej, wybrane dokumenty muszą zostać zaznaczone. W przypadku, gdy żaden dokument nie jest zaznaczony, program sam zaznacza podświetlony rekord. - Nacisnąć przycisk

, który odpowiada za przeniesienie zaznaczonych dokumentów z rejestrów do Księgi przychodów i rozchodów.

, który odpowiada za przeniesienie zaznaczonych dokumentów z rejestrów do Księgi przychodów i rozchodów. - Program upewnia się, czy przenieść dokumenty z rejestru do zapisów Księgi wyświetlając odpowiednie pytanie.

- Po potwierdzeniu przyciskiem TAK program wykona księgowanie zaznaczonych dokumentów, a po zakończeniu księgowania wyświetlone zostanie zestawienie informacji o dokonanych księgowaniach.

Po zakończeniu tej operacji dokumenty są zaksięgowane w Księdze Podatkowej, a w rejestrach następuje zmiana koloru wyróżnienia z czarnego na niebieski.

Jak zaksięgować zbiorczo dokumenty sprzedaży do KPiR?

Aby zaksięgować zbiorczo dokumenty z rejestru sprzedaży:

- Otworzyć konfigurację firmy, poprzez kliknięcie przycisku Konfiguracja w menu Nawigacji Comarch ERP Optima/ Ogólne lub wybierając z menu:

- Wejść do Konfiguracji firmy/ Księgowość/ Parametry i zaznaczyć dla parametru Zbiorcze księgowanie dokumentów opcję Rejestry sprzedaży VAT.

- Otworzyć rejestry VAT klikając przycisk Rejestry VAT w menu Nawigacji Comarch ERP Optima/ Rejestry VAT lub wybierając z menu: Rejestry VAT/ Rejestry VAT.

- Wybrać zakładkę [Rejestr sprzedaży].

- Wybrać zakładkę [Rejestr VAT], bo tylko ten rodzaj listy pozwala na księgowanie dokumentów z rejestru do księgi.

- Wybrać okres, za który dokumenty mają zostać wyświetlone (za dzień, miesiąc, rok lub okres), aby pojawiła się lista wyszukiwanych dokumentów. Wybór danego dnia lub miesiąca jest istotny ze względu na księgowanie dokumentów zbiorczych, które mogą być księgowane jako zestawienie dzienne lub miesięczne i otrzymują numer nadawany automatycznie przez program. W przypadku zestawienia dziennego jest to: nazwa rejestru/rok/miesiąc/dzień, za cały miesiąc: nazwa rejestru/ rok/miesiąc. W przypadku zaznaczenia opcji za rok lub okres i dodatkowo księgowania zbiorczego tworzone sa zapisy zbiorcze za poszczególne miesiące zgodnie z datą wskazaną w Konfiguracji Firmy/ Księgowość/ Parametry dla parametru Księgowanie dokumentów z datą.

- Zaznaczyć dokumenty, które mają być przeniesione do rejestru przez ustawienie się na danym zapisie i naciśnięciu klawisza <SPACJA> lub naciśnięciu prawego klawisza myszy i wybraniu opcji Zaznacz. Aby zaznaczyć wszystkie dokumenty można wykorzystać kombinacje klawiszy <CTRL>+<A> lub po naciśnięciu prawego klawisza myszy wybrać Zaznacz wszystkie.

Wykonać księgowanie analogicznie jak w przypadku księgowań pojedynczych. Program wygeneruje jeden zbiorczy zapis w księdze, obejmujący sumaryczne zestawienie zaznaczonych dokumentów.

Jak zmienić zapis w rejestrze?

Aby zmienić zapis, należy:

- Otworzyć rejestry VAT klikając przycisk Rejestry VAT w menu Nawigacji Comarch ERP Optima/ Rejestry VAT lub wybierając z menu: Rejestry VAT/Rejestry VAT.

- Wybrać rodzaj rejestru przez wskazanie zakładki pionowej: [Rejestr sprzedaży] lub [Rejestr zakupu].

- Wybrać jedną z czterech zakładek w [Rejestrach VAT].

- Po wyszukaniu dokumentu, który chcemy zmienić i ustawieniu się na nim klikamy przycisk Zmień

.

. - Pojawi się formularz zapisu w rejestrze VAT, która pozwoli na zmianę zapisu.

Po dokonaniu zmian zatwierdzić formularz klikając przycisk Zapisz zmiany ![]() lub wciskając klawisz <ENTER>.

lub wciskając klawisz <ENTER>.

Jak przenumerować zapisy?

Aby przenumerować zapisy, należy:

- Otworzyć rejestry VAT klikając przycisk Rejestry VAT w menu Nawigacji Comarch ERP Optima/ Rejestry VAT lub wybierając z menu: Rejestry VAT/Rejestry VAT.

- Wybrać rodzaj rejestru przez wskazanie odpowiedniej zakładki pionowej: [Rejestr sprzedaży] lub [Rejestr zakupu].

- Wybrać zakładkę [Rejestr VAT] lub [Do VAT/JPK_V7], bo tylko te listy pozwalają na przenumerowanie zapisów.

- Wybrać odpowiedni podrejestr, który będzie renumerowany.

- Wybrać listę zapisów za miesiąc lub rok oraz wskazać rok i miesiąc, w obrębie którego będziemy dokonywać renumeracji.

- Aby przenumerować dokumenty należy nacisnąć przycisk

lub klawisz <F8>.

lub klawisz <F8>.

Program dokona renumeracji i wyświetli zestawienie informacji o dokonanej operacji.

Jak wyszukać dokument?

Aby odszukać w rejestrach VAT, można posłużyć się kilkoma metodami, zależnie od tego, jakie posiadamy informacje o poszukiwanym dokumencie.

Przed rozpoczęciem poszukiwania należy najpierw otworzyć rejestry VAT klikając przycisk Rejestry VAT w menu Nawigacji Comarch ERP Optima/ Rejestry VAT lub wybierając z menu: Rejestry VAT/Rejestry VAT.

Następnie, w zależności od posiadanych informacji, możemy posłużyć się jedną z poniższych metod.

Aby znaleźć fakturę, jeżeli znamy Nazwę kontrahenta, Numer dokumentu lub Opis zdarzenia (Kategorię), należy skorzystać z filtru uproszczonego.

- Otworzyć listę faktur w rejestrze na zakładce [Rejestr VAT] lub [Wg atrybutów].

- Wstępnie ograniczyć zawartość listy do zapisów w rejestrze oraz do odpowiedniego okresu. Można również otworzyć listę zapisów na zakładce [Rejestr VAT] i podać odpowiednio długi okres np. za cały rok.

- Ustawić kursor w polu Filtr i wpisać tam poszukiwany fragment nazwy kontrahenta lub wartość faktury.

- Jeżeli pinezka

(widoczna obok ikony filtrowania) jest włączona, zmiany będą widoczne od razu.

(widoczna obok ikony filtrowania) jest włączona, zmiany będą widoczne od razu. - Jeżeli pinezka jest wyłączona

, po wpisania poszukiwanego fragmentu należy kliknąć przycisk

, po wpisania poszukiwanego fragmentu należy kliknąć przycisk  . Na liście zostaną wyświetleni wyłącznie pracownicy spełniający zadane kryterium.

. Na liście zostaną wyświetleni wyłącznie pracownicy spełniający zadane kryterium.

Jeżeli znamy inne dane faktury, możemy posłużyć się Konstruktorem filtra. Szczegółowy opis działania filtra opisany jest w podręczniku Comarch ERP Optima – Ogólne i Konfiguracja.

Generowanie pojedynczych dowodów wewnętrznych

Dowody Wewnętrzne służą do generowania kwot VAT-u należnego (FWS) i naliczonego (FWZ). Na podstawie tych dokumentów w pliku JPK_V7 wykazywany jest podatek należny oraz podatek naliczony np. Z tytułu wewnątrzwspólnotowego nabycia towarów.

Dowody Wewnętrzne możemy wygenerować dla każdego rodzaju transakcji bez względu na stawkę VAT. Jeżeli w Konfiguracji Firmy/ Księgowość/ Parametry zaznaczono parametr Pokazuj okno generowania dok. wew. przy zapisie dokumentu w Rej. VAT to dla transakcji wewnątrzunijnych oraz dokumentów z rodzajem Krajowa – podatnikiem jest nabywca i stawką 0% i NP oraz dla Wewnątrzunijnych – podatnikiem jest nabywca i Pozaunijnych – podatnikiem jest nabywca w stawce NP dowody wewnętrzne generują się automatycznie tzn. po zapisaniu faktury wstaje formatka do generacji dokumentów wewnętrznych.

Okno Generowanie dowodu wewnętrznego nie pojawia się w przypadku transakcji krajowych – podatnikiem jest nabywca dla kontrahenta będącego podatnikiem VAT nieczynnym.

Dla pozostałych rodzajów transakcji generujemy je z poziomu Rejestru Zakupów lub z poziomu Rejestru Sprzedaży. Są dwie możliwości:

- Z Rejestru Zakupów rozwinięcie strzałki obok ikony

i wybór opcji generowanie dowodu wewnętrznego sprzedaży daje możliwość jednoczesnego wygenerowania Dowodu Wewnętrznego Sprzedaży i Dowodu Wewnętrznego Zakupu.

i wybór opcji generowanie dowodu wewnętrznego sprzedaży daje możliwość jednoczesnego wygenerowania Dowodu Wewnętrznego Sprzedaży i Dowodu Wewnętrznego Zakupu. - Ewentualnie w pierwszej kolejności z Rejestru Zakupów generowany jest Dowód Wewnętrzny Sprzedaży, a następnie z Rejestru Sprzedaży, w drugim kroku, tworzymy Dowód Wewnętrzny Zakupu – rozwijamy strzałkę obok ikony

i wybieramy opcję generowanie dowodu wewnętrznego zakupu. Dowody Wewnętrzne Sprzedaży można również wprowadzić ręcznie z poziomu Rejestru Sprzedaży (te dokumenty, które nie mają powiązania z dokumentami wewnętrznymi zakupu).

i wybieramy opcję generowanie dowodu wewnętrznego zakupu. Dowody Wewnętrzne Sprzedaży można również wprowadzić ręcznie z poziomu Rejestru Sprzedaży (te dokumenty, które nie mają powiązania z dokumentami wewnętrznymi zakupu).

FWZ po wygenerowaniu mają domyślnie ustawiane Odliczenie na TAK, natomiast w FWS parametr Uwzględniać w proporcji ustawiony jest jako Nie uwzględniać.

Przy generowaniu FWS z FZ zachowana jest zasada dotycząca „przenoszenia” rodzajów transakcji z faktur pierwotnych (FZ) na faktury końcowe (FWS):

| Rodzaj FZ | Rodzaj FWS |

|---|---|

| Usługi | Usługi |

| Środki transportu | Środki transportu |

| Towary, Inne, Środki Trwałe, nieruchomości, Paliwo | Towary |

Aby wygenerować dowód wewnętrzny należy najpierw zapisać Fakturę Zakupu, a następnie za pomocą odpowiedniej ikony wywołać funkcję przekształcenia do Dowodów Wewnętrznych.

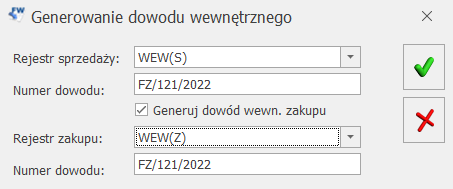

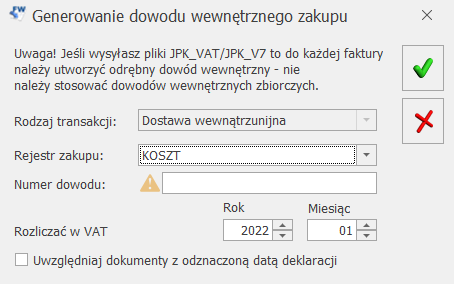

Oprócz opisanego powyżej sposobu generowania dowodów wewnętrznych, program umożliwia automatyczne tworzenie Dokumentów Wewnętrznych Zakupu i Sprzedaży już w momencie zapisywania Faktury Zakupu. Funkcja ta jest uruchamiana jeżeli w Konfiguracji Firmy/ Księgowość/ Parametry zaznaczono parametr Pokazuj okno generowania dok. wew. przy zapisie dokumentu w Rej. VAT dla dokumentów spełniających warunki do przekształcenia, czyli takich, które mają wybrany jeden z rodzajów transakcji: Nabycie wewnątrzunijne lub Nabycie wewnątrzunijne trójstronne lub Wewnątrzunijny – podatnikiem jest nabywca lub Pozaunijny – podatnikiem jest nabywca. Podczas zapisywania takiej Faktury Zakupu pojawia się formatka Generowanie Dowodu Wewnętrznego, na której należy wpisać numery dowodów wewnętrznych i zatwierdzić przekształcenie przyciskiem ![]() .

.

Użytkownik może także wycofać się z formatki Generowanie Dowodu Wewnętrznego klawiszem ![]() i zapisać dokument bez generowania Dowodów Wewnętrznych.

i zapisać dokument bez generowania Dowodów Wewnętrznych.

Na dowód wewnętrzny sprzedaży przenoszą się następujące daty:

- Jako data sprzedaży – data zakupu z Faktury pierwotnej

- Jako data wystawienia – data wystawienia

Na dowód wewnętrzny zakupu przenoszą się następujące daty:

- Jako data zakupu – data zakupu z faktury pierwotnej

- Jako data wystawienia i wpływu ustawia się data wystawienia z faktury pierwotnej.

Daty powstania obowiązku i prawa do odliczenia ustawiają się wg tych samych zasad co dla dokumentów niewewnętrznych.

Przykładowy scenariusz generowania Dowodu Wewnętrznego

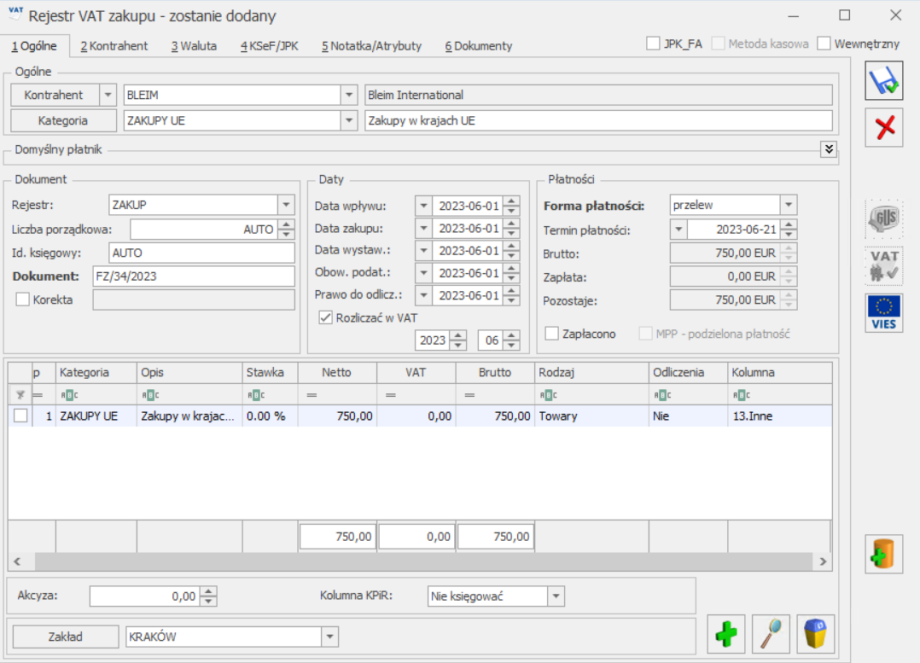

W Rejestrze Zakupów wprowadzamy fakturę dokumentującą wewnątrzwspólnotowe nabycie towarów:

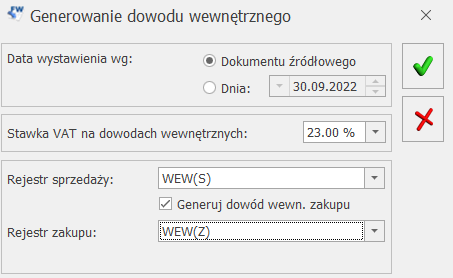

Zapisujemy dokument, a następnie rozwijamy strzałkę obok ikony ![]() i wybieramy opcję generowanie dowodu wewnętrznego sprzedaży, dzięki czemu z listy faktur w Rejestrze Zakupów VAT uruchamiany generowanie Dowodu Wewnętrznego Sprzedaży. Po wyborze opcji otrzymujemy informacje o generowaniu Dowodu Wewnętrznego. Podpowiadają nam się dane dotyczące Rejestrów Sprzedaży i Zakupów, do których zostaną wygenerowane Dowody Wewnętrzne. Domyślnie podpowiadają się ostatnio wybrane w danej bazie firmowej Rejestry. Do pola Numer dokumentu automatycznie przenoszony jest numer dokumentu pierwotnego.

i wybieramy opcję generowanie dowodu wewnętrznego sprzedaży, dzięki czemu z listy faktur w Rejestrze Zakupów VAT uruchamiany generowanie Dowodu Wewnętrznego Sprzedaży. Po wyborze opcji otrzymujemy informacje o generowaniu Dowodu Wewnętrznego. Podpowiadają nam się dane dotyczące Rejestrów Sprzedaży i Zakupów, do których zostaną wygenerowane Dowody Wewnętrzne. Domyślnie podpowiadają się ostatnio wybrane w danej bazie firmowej Rejestry. Do pola Numer dokumentu automatycznie przenoszony jest numer dokumentu pierwotnego.

Po uzupełnieniu odpowiedniego numeru, dowody wewnętrzne wprowadzone od wersji Comarch ERP Optima 2021.4.1, w pliku JPK_V7 w polu DowodZakupu / DowodSprzedazy są wykazywane z numerem własnym z dowodu wewnętrznego.

Dokumenty generowane za pomocą opcji generowanie zbiorczego dowodu wewnętrznego sprzedaży przenoszone są do pliku JPK_V7 z numerem dokumentu źródłowego, a nie z numerem własnym.

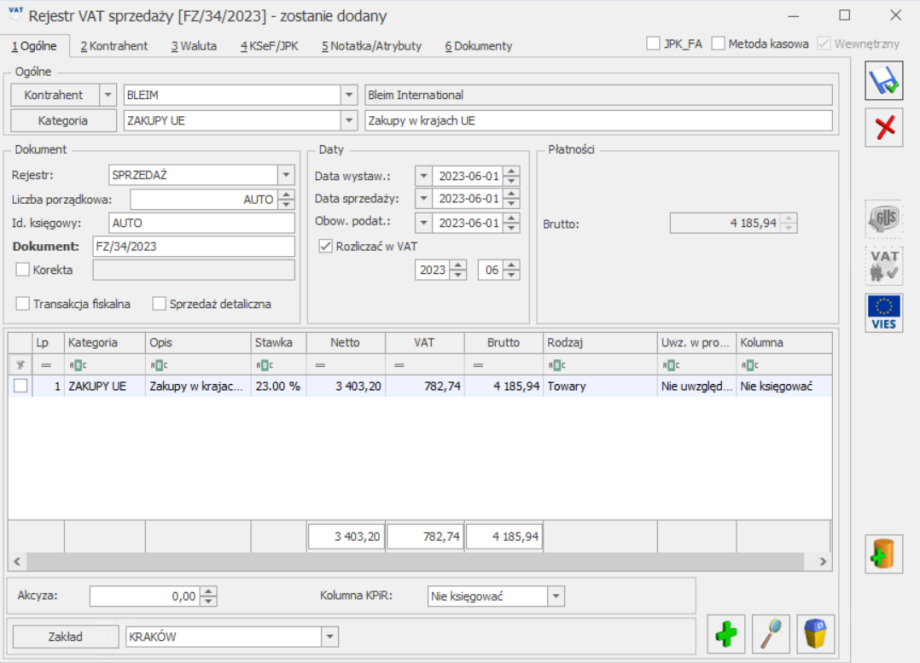

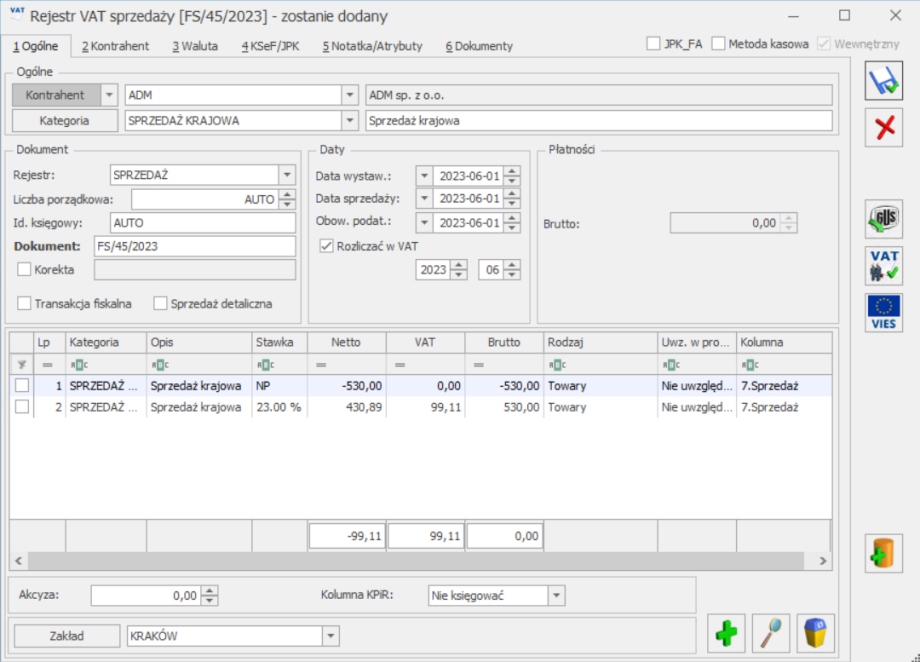

Klawiszem ![]() akceptujemy generowanie Dowodów Wewnętrznych. W dalszej kolejności pokazuje nam się wygenerowany Dowód Wewnętrzny Sprzedaży z zaznaczonym parametrem Wewnętrzny. Na dowody wewnętrzne przenoszona jest kwota netto z faktury pierwotnej. W przypadku, gdy jako rodzaj księgowości wybrano Księgę podatkową, dla dowodów wewnętrznych w kolumnie Kolumna powinno być ustawione Nie księgować, dotyczy to zarówno modułu Księga Podatkowa jak i dowodów wewnętrznych importowanych w modelu Pracy rozproszonej.

akceptujemy generowanie Dowodów Wewnętrznych. W dalszej kolejności pokazuje nam się wygenerowany Dowód Wewnętrzny Sprzedaży z zaznaczonym parametrem Wewnętrzny. Na dowody wewnętrzne przenoszona jest kwota netto z faktury pierwotnej. W przypadku, gdy jako rodzaj księgowości wybrano Księgę podatkową, dla dowodów wewnętrznych w kolumnie Kolumna powinno być ustawione Nie księgować, dotyczy to zarówno modułu Księga Podatkowa jak i dowodów wewnętrznych importowanych w modelu Pracy rozproszonej.

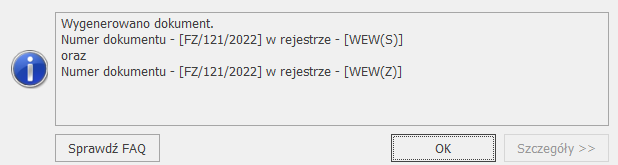

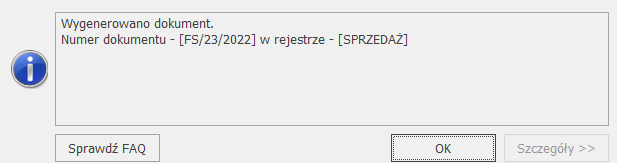

Po zapisaniu formatki w kolejnym komunikacie pojawia się informacja, jakie dokumenty zostały wygenerowane i w jakim rejestrze się znajdują.

Zarówno na fakturze pierwotnej, jak i na Dowodach wewnętrznych, istnieje możliwość skorzystania z zakładki [Dokumenty], na której znajduje się informacja o dokumentach powiązanych z bieżącym dokumentem.

Na liście faktur w rejestrze zakupów VAT, przy Fakturze Zakupu, do której zostały wygenerowane Dowody Wewnętrzne, pojawia się litera W (oznacza, że z tego dokumentu powstał Dokument Wewnętrzny).

Jeśli wygenerowano dowód wewnętrzny do FZ, to FZ nie podlega edycji. Tak samo, jeśli do FWS wygenerujemy FWZ, to również FWS nie podlega już edycji. Edycji podlegają tylko dane dotyczące deklaracji VAT-7. Dokument FZ, do którego został wygenerowany dowód wewnętrzny sprzedaży, nie może być już rozliczony z poziomu zakładki [Kontrahent] na formularzu takiego dokumentu. Rozliczenia należy dokonać z poziomu modułu Kasa/Bank.

Oprócz opisanego powyżej sposobu generowania dowodów wewnętrznych, program umożliwia automatyczne tworzenie Dowodów Wewnętrznych Zakupu i Sprzedaży już w momencie zapisywania Faktury Zakupu. Funkcja ta jest uruchamiana dla dokumentów spełniających warunki do przekształcenia, czyli takich, które mają wybrany jeden z rodzajów transakcji: Nabycie wewnątrzunijne lub Nabycie wewnątrzunijne trójstronne. Podczas zapisywania takiej faktury zakupu pojawia się formatka Generowanie dowodu wewnętrznego, na której należy wpisać numery dowodów wewnętrznych i zatwierdzić przekształcenie przyciskiem ![]() .

.

Użytkownik może także wycofać się z formatki Generowanie dowodu wewnętrznego klawiszem ![]() i zapisać dokument bez generowania dowodów wewnętrznych.

i zapisać dokument bez generowania dowodów wewnętrznych.

W przypadku transakcji krajowych – podatnikiem jest nabywca dla kontrahenta będącego podatnikiem VAT nieczynnym, po wyborze na liście dokumentów w rejestrze VAT zakupu opcji generowanie dowodu wewnętrznego sprzedaży pojawia się komunikat: Na dokumencie wskazano rodzaj transakcji Krajowy – podatnikiem jest nabywca. Podatnik jednak nie jest podatnikiem VAT czynnym. Czy mimo to chcesz wystawić dowód wewnętrzny? Zaakceptowanie komunikatu powoduje pojawienie się okna Generowanie dowodu wewnętrznego. Wybór opcji Nie oznacza rezygnację z generowania dokumentów wewnętrznych.

Seryjne generowanie dowodów wewnętrznych

Na liście dokumentów w rejestrze VAT zakupu na przycisku ![]() dostępna jest opcja seryjne generowanie dowodów wewnętrznych sprzedaży. Po jej wybraniu pojawia się okno:

dostępna jest opcja seryjne generowanie dowodów wewnętrznych sprzedaży. Po jej wybraniu pojawia się okno:

W polu Data wystawienia wg domyślnie zaznaczona jest opcja Dokumentu źródłowego. Na formularz dowodu wewnętrznego sprzedaży do pola Data sprzedaży przenoszona jest data zakupu z dokumentu źródłowego. Na formularz dowodu wewnętrznego zakupu daty przenoszone są z dokumentu źródłowego. Użytkownik ma możliwość zmiany daty wystawienia po wybraniu opcji Dnia i wskazaniu konkretnej daty (domyślnie podpowiada się data bieżąca). Wybrana data jest ustawiana również w polu Data wpływu na dowodzie wewnętrznym zakupu. Data zakupu pobierana jest z dokumentu źródłowego. Data obowiązku podatkowego i data prawa do odliczenia wyliczane są automatycznie.

W polu Stawka VAT na dowodach wewnętrznych domyślnie wskazana jest stawka 23.00%. Po zmianie stawki, jest ona zapamiętywana podczas kolejnego seryjnego tworzenia dowodów wewnętrznych.

W nowych bazach w polu Rejestr sprzedaży/ Rejestr zakupu domyślnie podpowiada się pierwszy rejestr z listy. W przypadku jego zmiany podczas kolejnego tworzenia dowodów wewnętrznych ustawiany jest nowo wybrany rejestr. W bazach zaktualizowanych z wcześniejszych wersji programu widnieje rejestr wybrany podczas poprzedniego tworzenia dowodów wewnętrznych.

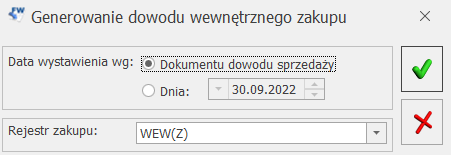

Na liście dokumentów w rejestrze VAT sprzedaży na przycisku![]() dostępna jest opcja seryjne generowanie dowodów wewnętrznych zakupu. Po jej wybraniu pojawia się okno:

dostępna jest opcja seryjne generowanie dowodów wewnętrznych zakupu. Po jej wybraniu pojawia się okno:

W polu Data wystawienia wg domyślnie zaznaczona jest opcja Dokumentu dowodu sprzedaży. Na formularz dowodu wewnętrznego zakupu do pola Data wystawienia, Data wpływu przenoszona jest data wystawienia z dowodu wewnętrznego sprzedaży, a do pola Data zakupu przenoszona jest data sprzedaży. Użytkownik ma możliwość zmiany daty wystawienia po wybraniu opcji Dnia i wskazaniu konkretnej daty (domyślnie podpowiada się data bieżąca). Wybrana data jest ustawiana również w polu Data wpływu. Data zakupu pobierana jest z dowodu wewnętrznego sprzedaży. Data obowiązku podatkowego i data prawa do odliczenia wyliczane są automatycznie.

W nowych bazach w polu Rejestr zakupu domyślnie podpowiada się pierwszy rejestr z listy. W przypadku jego zmiany podczas kolejnego tworzenia dowodów wewnętrznych ustawiany jest nowo wybrany rejestr. W bazach zaktualizowanych z wcześniejszych wersji programu widnieje rejestr wybrany podczas poprzedniego tworzenia dokumentów wewnętrznych.

Numery dowodów wewnętrznych pobierane są z dokumentów źródłowych.

Dowód wewnętrzy nie zostanie utworzony jeżeli:

- na dokumencie w rejestrze VAT zakupu zaznaczono parametr Wewnętrzny,

- w rejestrze VAT sprzedaży wskazno fakturę zwykłą (nie wewnętrzną),

- w rejestrze VAT zaznaczono fakturę, do której utworzono już wcześniej dowód wewnętrzny,

- w rejestrze VAT wybrano dokument przeniesiony z modułu Handel lub zaimportowany za pomocą pracy rozproszonej, a w Konfiguracji Firmy/ Księgowość/ Parametry opcja Generowanie dowodów wewnętrznych w Rejestrach VAT jest odznaczona,

- w rejestrze VAT sprzedaży zaznaczono dokument będący rozliczeniem marży.

Istnieje możliwość seryjnego tworzenia pojedynczych dowodów wewnętrznych do dokumentów zaksięgowanych.

Generowanie zbiorczych dowodów wewnętrznych

Użytkownik ma możliwość generowania zbiorczego dowodu wewnętrznego do zaznaczonych faktur. Dokument utworzy się, jeżeli wszystkie wskazane faktury wystawione zostały na ten sam podmiot oraz z takim samym miesiącem rozliczenia w deklaracji VAT-7. W przypadku metody kasowej pod uwagę brana jest data zakupu/sprzedaży. Kontrahent nadrzędny oraz kontrahent duplikat traktowani są jako różne podmioty. Zbiorczy dowód wewnętrzny generowany jest osobno dla każdego rodzaju transakcji.

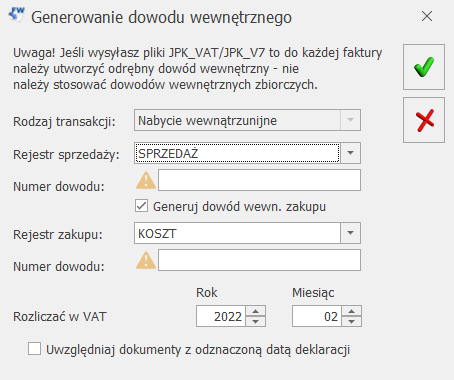

Na liście dokumentów w Rejestrze VAT zakupu po rozwinięciu strzałki obok ikony ![]() i wyborze opcji generowanie zbiorczego dowodu wewnętrznego sprzedaży pojawia się okno:

i wyborze opcji generowanie zbiorczego dowodu wewnętrznego sprzedaży pojawia się okno:

Na liście dokumentów w Rejestrze VAT sprzedaży po rozwinięciu strzałki obok ikony ![]() i wyborze opcji generowanie zbiorczego dowodu wewnętrznego zakupu pojawia się okno:

i wyborze opcji generowanie zbiorczego dowodu wewnętrznego zakupu pojawia się okno:

Jeżeli użytkownik zaznaczy faktury z różnymi rodzajami transakcji to dla każdego rodzaju pojawi się osobne okno. Pole Rodzaj transakcji nie podlega edycji. Do pola Rozliczać w VAT przenoszona jest data rozliczenia w VAT z zaznaczonych dokumentów. Jeżeli wszystkie wskazane faktury są na metodzie kasowej to domyślnie podpowiada się miesiąc z daty zakupu/sprzedaży. Zaznaczenie parametru Uwzględniaj dokumenty z odznaczoną datą deklaracji pozwala na uwzględnienie na zbiorczym dokumencie faktur z odznaczoną datą rozliczenia w VAT.

Jeżeli użytkownik nie zaznaczy parametru Uwzględniaj dokumenty z odznaczoną datą deklaracji, a wszystkie wskazane faktury mają odznaczoną datę rozliczenia w VAT to zbiorczy dowód wewnętrzny nie powstanie.

FZ1, FZ2: krajowa,

FZ3, FZ4: nabycie wewnątrzunijne,

FZ5, FZ6: krajowa – podatnikiem jest nabywca.

Podczas generowania zbiorczego dowodu wewnętrznego okno, a następnie formularz dowodu wewnętrznego pojawia się trzykrotnie:

1) Rodzaj transakcji: krajowa, na dowodzie wewnętrznym pozycje dotyczące FZ1 oraz FZ2.

2) Rodzaj transakcji: nabycie wewnątrzunijne, na dowodzie wewnętrznym pozycje dotyczące FZ3 oraz FZ4.

3) Rodzaj transakcji: krajowa-podatnikiem jest nabywca, na dowodzie wewnętrznym pozycje dotyczące FZ5 oraz FZ6.

Zbiorczy dowód wewnętrzy nie zostanie wygenerowany jeżeli:

- w Rejestrze VAT zakupu zaznaczono dokument wewętrzny,

- w Rejestrze VAT sprzedaży wskazno fakturę zwykłą (nie wewnętrzną).

- w Rejestrze VAT zaznaczono fakturę, do której utworzono już wcześniej dokument wewnętrzny,

- w Rejestrze VAT wybrano dokument przeniesiony z modułu Handel, a w Konfiguracji Firmy/ Księgowość/ Parametry opcja Generowanie dowodów wewnętrznych w Rejestrach VAT jest odznaczona,

- w Rejestrze VAT wskazano dokument zaimportowany poprzez mechanizm pracy rozproszonej, a w Konfiguracji Firmy/ Księgowość/ Parametry opcja Generowanie dowodów wewnętrznych w Rejestrach VAT jest odznaczona,

- w Rejestrze VAT sprzedaży zaznaczono dokument będący rozliczeniem marży.

Formularz zbiorczego dowodu wewnętrznego

Dane w nagłówku dokumentu:

- Kontrahent – taki sam jak na zaznaczanych fakturach,

- Kategoria nagłówka – przenoszony z formularza kontrahenta,

- Opis nagłówka – Zbiorczy dowód wewnętrzny,

- Korekta/ transakcja fiskalna/ Sprzedaż detaliczna – odznaczone,

- Rozliczać w VAT – zaznaczone, miesiąc i rok wybrany w oknie generowania zbiorczego dowodu wewnętrznego,

- Daty – ostatni dzień miesiąca wskazanego jako miesiąc rozliczenia w deklaracji VAT-7,

- Dane adresowe podmiotu – zakładka [Kontrahent] – przenoszone z karty kontrahenta,

- Rodzaj transakcji – przenoszony z okna generowania zbiorczego dowodu wewnętrznego,

- Finalny/ Podmiot gospodarczy/ Podatnik VAT czynny/ Rolnik – ewentualne zaznaczenia przenoszone z formularza kontrahenta,

- Wewnętrzny – zaznaczone,

- JPK_FA – odznaczone,

- Waluta – PLN.

Pozycje dokumentu:

- Kategoria, Kategoria 2, Opis 2 – przenoszone z pozycji na fakturach pierwotnych,

- Opis – numer dokumentu z faktury pierwotnej oraz opis z pozycji faktury pierwotnej,

- Stawka – mechanizm analogiczny jak podczas generowania pojedynczego dowodu wewnętrznego,

- Kwoty – w PLN, przeliczone po kursie do VAT,

- Rodzaj – mechanizm analogiczny jak podczas generowania pojedynczego dowodu wewnętrznego,

- Odliczenia – Tak,

- w proporcji – Nie uwzględniaj,

- Kolumna – Nie księgować.

Pozycje przenoszone są na dowód wewnętrzny pojedynczo.

Na każdym dokumencie w Rejestrze VAT zakupu, do którego wygenerowano zbiorczy dowód wewnętrzny, na zakładce [Dokumenty] widoczny jest zbiorczy dowód wewnętrzny sprzedaży.

Na zbiorczym dowodzie wewnętrznym sprzedaży na zakładce [Dokumenty] widoczne są wszystkie faktury zakupowe, na podstawie powstał zbiorczy dowód oraz dowód wewnętrzny zakupu.

Na zbiorczym dowodzie wewnętrznym zakupu na zakładce [Dokumenty] widoczny jest zbiorczy dowód wewnętrzny sprzedaży.

W przypadku transakcji krajowych – podatnikiem jest nabywca dla kontrahenta będącego podatnikiem VAT nieczynnym, po wyborze na liście dokumentów w rejestrze VAT zakupu opcji generowanie zbiorczego dowodu wewnętrznego sprzedaży pojawia się komunikat: Zaznaczono dokumenty dla podatnika VAT nieczynnego. Czy mimo to chcesz wystawić zbiorczy dowód wewnętrzny? Zaakceptowanie komunikatu powoduje pojawienie się okna Generowanie dowodu wewnętrznego. Wybór opcji Nie oznacza rezygnację z generowania dowodów wewnętrznych.

Generowanie rozliczenia faktury VAT marża

Ustawa o podatku od towarów i usług nakłada szczególne obowiązki rozliczania podatku należnego przez podatników stosujących metodę opodatkowania marży.

Zgodnie z art. 119 obecnie obowiązującej Ustawy o podatku od towarów i usług, podstawą opodatkowania przy wykonywaniu usług turystyki jest kwota marży pomniejszona o kwotę należnego podatku. Przez marżę rozumie się różnicę między kwotą należności, którą ma zapłacić nabywca usługi, a ceną nabycia przez podatnika towarów i usług od innych podatników dla bezpośredniej korzyści turysty.

W celu wyliczenia podatku należnego od marży generowany jest dokument Rozliczenie faktury VAT marża.

W pierwszej kolejności w Rejestrze Sprzedaży wprowadzamy pierwotną Fakturę Sprzedaży: w stawce NP (za sprzedaż usług nabytych dla bezpośredniej korzyści turysty) oraz ewentualnie w stawkach opodatkowanych (za sprzedaż usług własnych). Faktura Sprzedaży może być wprowadzona dla dowolnego typu transakcji (krajowa, wewnątrzwspólnotowa lub zagraniczna).

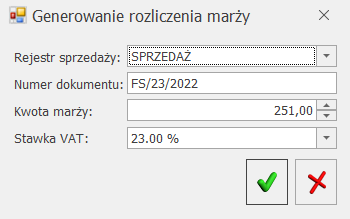

Po wprowadzeniu Faktury Sprzedaży w rejestrze VAT sprzedaży zapisujemy taką fakturę. Następnie będąc na liście Faktur Sprzedaży wybieramy przycisk ![]() znajdujący się obok ikony

znajdujący się obok ikony ![]() i z rozwijalnego menu wybieramy opcję Generowanie rozliczenia marży.

i z rozwijalnego menu wybieramy opcję Generowanie rozliczenia marży.

W programie pojawia się informacja o Generowaniu rozliczenia marży z możliwością określenia:

- Rejestru Sprzedaży, w którym zostanie zapisany wygenerowany dokument. Domyślnie podpowiada się ostatnio wybrany w danej bazie firmowej Rejestr,

- Numeru dokumentu – automatycznie przenoszony jest numer dokumentu pierwotnego,

- Kwoty marży (automatycznie podpowiada się kwota z Faktury Sprzedaży w stawce NP).

Jeśli Faktura Sprzedaży VAT zostanie zaewidencjonowana w walucie obcej, to Rozliczenie faktury VAT marża będzie wyliczone od kwoty netto w PLN.

Po uzupełnieniu wszystkich informacji i zatwierdzeniu otrzymujemy dokument będący Rozliczeniem faktury VAT marża.

Ostatnim krokiem jest zapisanie tego dokumentu. Na ekranie pojawi się odpowiednia informacja:

W przypadku dokumentu rozliczenia marży, jeżeli podczas generowania tego dokumentu podana zostanie na oknie rozliczenia ujemna kwota w stawce NP zamiast domyślnie podpowiadanej dodatniej (czyli na dokumencie rozliczenia marży będzie dodatnia kwota w stawce NP) i wartość VAT dla stawki opodatkowanej jest równa 0, wówczas taki dokument oznaczany jest na potrzeby pliku JPK_V7 jako marża ujemna. Każdy inny dokument dodany ręcznie, który nie będzie rozliczeniem marży, nawet jeżeli będzie posiadał pozycje w stawce NP i ujemną pozycję z zerową kwotą VAT, będzie traktowany jako korekta dokumentu pierwotnego, a nie rozliczenie marzy ujemnej. Podczas aktualizacji do wersji 2021.4.1 z wersji programu wcześniejszej niż 2021.4.1, jeżeli w bazie będą znajdowały się dokumenty rozliczenia marży z dodatnią kwotą w stawce NP i zerową kwotą VAT dla stawki opodatkowanej, zostaną one oznaczone jako rozliczenie marży ujemnej.

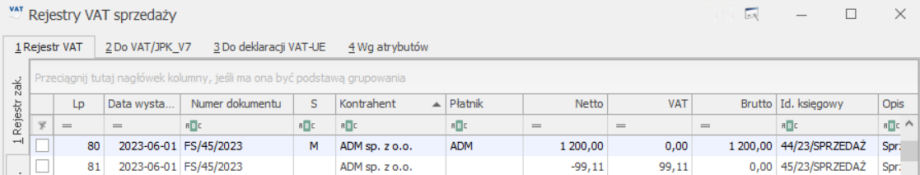

Faktura VAT marża, znajdująca się na liście faktur w Rejestrze Sprzedaży, do której został wygenerowany dokument Rozliczenie marży, będzie posiadać w kolumnie Status znacznik M.

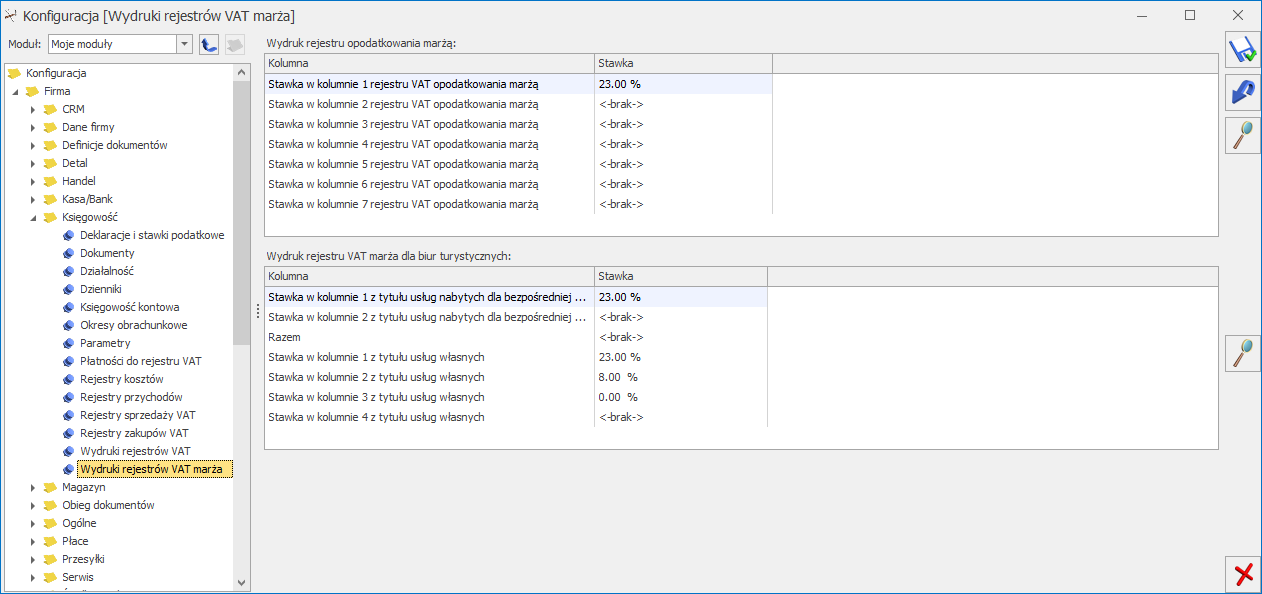

Z poziomu Rejestru Sprzedaży VAT Użytkownik ma możliwość wydruku Rejestru VAT marża. W Konfiguracji Firmy/ Księgowość/ Wydruki rejestrów VAT marża należy zdefiniować stawki, z jakich będziemy korzystać przy wydrukach.

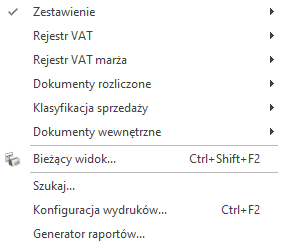

Następnie z poziomu rejestru VAT sprzedaży wchodzimy na ikonę ![]() pod przyciskiem drukarki i mamy dostępne następujące opcje:

pod przyciskiem drukarki i mamy dostępne następujące opcje:

dla Rejestru VAT marża mamy dostępne opcje:

![]()