W programie można wprowadzać i rozliczać właścicieli. W przypadku korzystania z modułu Księga Podatkowa jest to wspólna lista wspólników. Listę możemy wywołać również z poziomu Ogólne/ Inne/ Wspólnicy lub kombinacją klawiszy <CTRL>+<W>. W module Płace i Kadry lista dostępna jest z poziomu Kadry/ Lista pracowników i dodatkowo należy w polu lista wybrać Właściciele ![]() . Wyboru dokonujemy z rozwijanej listy, która pojawia się po wciśnięciu strzałki z prawej strony okna.

. Wyboru dokonujemy z rozwijanej listy, która pojawia się po wciśnięciu strzałki z prawej strony okna.

Formularz właściciela

Formularz właściciela zbudowany jest podobnie jak formularz pracownika, składa się z siedmiu zakładek, na których działają identyczne przyciski i klawisze. Różnica dotyczy zakładek:

[Etat] – należy uzupełnić:

Datę zatrudnienia – aby aktywne stały się pola w sekcji dotyczącej wynagrodzenia. Należy przyjąć datę taką, jak do ubezpieczeń.

Rodzaj zatrudnienia – należy wybrać Właściciel.

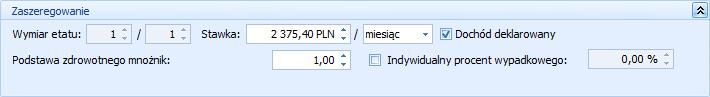

Dochód deklarowany [√] – wówczas pojawi się w polu Stawka kwota stanowiącą podstawę naliczania składek ZUS dla prowadzących działalność (podstawa urzędowa – 60% z przeciętnego wynagrodzenia) wpisana w danym miesiącu w Konfiguracji/ Program/ Płace/ Wynagrodzenia. Podstawę można zmienić, jeśli osoba prowadząca działalność opłaca składki od innej, zadeklarowanej przez siebie kwoty.

[Podst. zdrow. Mnożnik] – pozwala na zmianę (n-krotność) podstawy do ubezpieczenia zdrowotnego dla prowadzącego działalność. Zgodnie z Ustawą z dnia 27 sierpnia 2004r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (Dz.U. z 2004, nr 210, poz.2135) prowadzący działalność ma obowiązek opłacania składki zdrowotnej z każdej działalność z możliwością wyboru, z której działalności (firmy) będzie rozliczał składkę zdrowotną od wyższej podstawy. Podstawa do ubezpieczenia zdrowotnego pobrana z Konfiguracji/ Program/ Płace/ Wynagrodzenia zostanie przemnożona przez mnożnik z „etatu” właściciela.

[Indywidualny procent wypadkowej] (domyślnie nie jest zaznaczony) – pole edytowalne po zaznaczeniu flagi. Działanie:

- niezaznaczony – to % składki wypadkowej pobierany jest z Konfiguracji firmy / Płace / Składki ZUS,

- zaznaczony – w wypłacie właściciela % składki wypadkowej pobierany będzie z formularza właściciela i według tego % obliczana składka na ubezpieczenie wypadkowe.

[Ubezpieczenie (etat)] – zawiera między innymi:

przycisk ![]() , który wyświetli nam listę tytułów ubezpieczeniowych związanych z osobami, które opłacają składki od dochodu deklarowanego. Kod możemy wybrać z listy lub wpisać go ręcznie z klawiatury. Po wpisaniu odpowiedniego kodu program zaznaczy ubezpieczenia, które będą naliczane. Jest to tylko propozycja programu, użytkownik może ją indywidualnie zmienić.

, który wyświetli nam listę tytułów ubezpieczeniowych związanych z osobami, które opłacają składki od dochodu deklarowanego. Kod możemy wybrać z listy lub wpisać go ręcznie z klawiatury. Po wpisaniu odpowiedniego kodu program zaznaczy ubezpieczenia, które będą naliczane. Jest to tylko propozycja programu, użytkownik może ją indywidualnie zmienić.

[Ubezpieczenie (etat)] – w programie są dwa sposoby generowania deklaracji dla właścicieli. Standardowo program proponuje umieszczanie właściciela wspólnie z pracownikami, wtedy tworzona jest jedna deklaracja DRA wraz z odpowiednimi załącznikami. Drugi sposób polega na generowaniu dla właściciela oddzielnej deklaracji DRA. Możemy to osiągnąć po zaznaczeniu parametru ![]() .

.

Nieobecności właściciela

W zależności od sposobu rozliczania właściciela jego nieobecności mogą być wykazywane na raporcie ZUS RSA lub nie.

- Właściciel rozlicza się sam (indywidualna DRA) – generowana jest tylko deklaracja DRA,

- Właściciel rozlicza się z osobą współpracującą – generowana jest deklaracja DRA, raporty ZUS: RCA i RSA,

- Właściciel rozlicza się wraz z pracownikami – generowana jest deklaracja DRA, raporty ZUS: RCA i RSA.

W programie istnieje możliwość rozliczania nieobecności właściciela. Można to zrobić z poziomu listy pracowników w Kadrach lub wypłatach pracowników. Lista nieobecności dostępna jest:

- po wciśnięciu ikony „Czas pracy” lub po rozwinięciu strzałki i wybraniu opcji Nieobecności,

- z menu kontekstowego wywoływanego prawym klawiszem myszki (Kalendarz).

Dla właściciela dostępne są następujące nieobecności:

- Wł. Urlop macierzyński,

- Wł. Urlop macierzyński (dodatkowy),

- Wł. Urlop rodzicielski,

- Wł. Urlop ojcowski,

- Wł. Urlop opiekuńczy (zasiłek),

- Wł. Urlop rehabilitacyjny,

- Wł. Urlop rehabilitacyjny/wyp.,

- Wł. Zwolnienie chorobowe,

- Wł. Zwolnienie chorobowe/wypadek.

W przypadku, gdy właściciel ma odnotowaną jedną z powyższych nieobecności, podstawa wymiaru do składek społecznych jest proporcjonalnie pomniejszana w stosunku do dni kalendarzowych nieobecności.

Podstawa prawna dodania nieobecności Wł. Urlop opiekuńczy (zasiłek) dla prowadzących działalność i osób współpracujących – Wyrok Trybunału konstytucyjnego z 6 marca 2007r. (sygn.akt P45/06).

Kwoty do deklaracji

Na formularzu właściciela istnieje możliwość zdefiniowania kwot deklaracji. W tym celu należy edytować formularz danych kadrowych właściciela i kliknąć przycisk Kwoty deklaracji ![]() (dane możliwe do wprowadzenia przy zaznaczonym odpowiednim module). Otwarta zostanie karta indywidualnych odliczeń podatnika. Udziały i odliczenia w każdym miesiącu są dostępne po naciśnięciu przycisku Dodaj lub klawisza <INS>.

(dane możliwe do wprowadzenia przy zaznaczonym odpowiednim module). Otwarta zostanie karta indywidualnych odliczeń podatnika. Udziały i odliczenia w każdym miesiącu są dostępne po naciśnięciu przycisku Dodaj lub klawisza <INS>.

Aby wprowadzić odliczenia, udziały oraz przychodu i koszty z dodatkowych źródeł dochodu podatnika za dany miesiąc należy na karcie indywidualnych kwot zaznaczyć parametr W miesiącu ![]() oraz określić Rok i Miesiąc, za który wprowadzamy wartości.

oraz określić Rok i Miesiąc, za który wprowadzamy wartości.

Użytkownik ma również możliwość przeglądania wszystkich odliczeń narastająco za cały rok, w tym celu należy zaznaczyć odpowiedni parametr ![]() – wszystkie kwoty zostaną obliczone narastająco od stycznia do miesiąca wprowadzonego w polu Miesiąc.

– wszystkie kwoty zostaną obliczone narastająco od stycznia do miesiąca wprowadzonego w polu Miesiąc.

Formularz dla wprowadzania indywidualnych kwot dla podatnika składa się z zakładek:

- Dwie pierwsze zakładki [PIT-36] obejmują odliczenia od dochodu oraz kwoty zwiększające podstawę opodatkowania oraz kwoty odliczeń od podatku,

- [PIT-36L] zawiera parametr podatnik rozlicza się wg skali liniowej (PIT-36L),

- [Dz. Gospodarcza] zawiera udziały w spółkach oraz kwoty przychodów i kosztów w ramach prowadzonej działalności gospodarczej,

- [Strefa] zawiera udziały w spółkach oraz kwoty przychodów i kosztów w ramach działalności gospodarczej prowadzonej na terenie specjalnej strefy ekonomicznej,

- [Najem] zawiera udziały w spółkach oraz kwoty przychodów i kosztów w ramach dochodów uzyskiwanych z tytułu najmu, podnajmu lub dzierżawy.

Formularz osoby współpracującej

Analogicznie jak dla właściciela, osobę współpracującą należy dodać z poziomu listy właścicieli. Formularz składa się z siedmiu zakładek. [Etat], [Ubezpieczenie (etat)] oraz [Inne informacje] powinny być uzupełniono następująco:

Etat – analogicznie jak przy właścicielu należy uzupełnić:

Datę zatrudnienia (najlepiej zgodną ze zgłoszenie do ubezpieczeń).

Rodzaj zatrudnienia – wybrać Osoba współpracująca,

Dochód deklarowany – w sekcji dotyczącej wynagrodzenia należy zaznaczyć pole Dochód deklarowany, jeśli składki mają być liczone od kwoty innej niż Dochód deklarowany dla danego miesiąca zapisanej w konfiguracji programu, to dodatkowo należy wpisać kwotę stanowiącą podstawę naliczania składek ZUS,

Podst. zdrow.mnożnik – powinien zostać bez zmian 1.00,

Indywidualny procent wypadkowej – powinien być zaznaczony i uzupełniony analogicznie jak dla właściciela tylko wówczas, gdy osoba współpracująca rozlicza się z właścicielem na indywidualnej DRA.

Ubezpieczenie (etat) – przycisk ![]() wyświetli listę dostępnych kodów – tytułów do ubezpieczeń związanych z osobami, które opłacają składki od dochodu deklarowanego. Kod można wybrać z listy lub wpisać go ręcznie z klawiatury. Po wpisaniu odpowiedniego kodu (0511XX) program zaznaczy ubezpieczenia, które będą naliczane. Jest to tylko propozycja programu, użytkownik może ją indywidualnie zmienić.

wyświetli listę dostępnych kodów – tytułów do ubezpieczeń związanych z osobami, które opłacają składki od dochodu deklarowanego. Kod można wybrać z listy lub wpisać go ręcznie z klawiatury. Po wpisaniu odpowiedniego kodu (0511XX) program zaznaczy ubezpieczenia, które będą naliczane. Jest to tylko propozycja programu, użytkownik może ją indywidualnie zmienić.

Inne informacje – w przypadku osób współpracujących zgłoszonych do ubezpieczenia składka na FGŚP powinna być naliczana jedynie, gdy ta osoba jest dodatkowo zatrudniona na podstawie umowy o pracy. Podczas dodawania osoby współpracującej, dla której ustawiono kod tytułu ubezpieczenia 0511xx lub 0545xx,w momencie zapisu formularza danych kadrowych w polu Nie naliczać składek na FGŚP automatycznie jest ustawiana data zwolnienia z opłacania składek na FGŚP zgodna z pierwszym dniem miesiąca zatrudnienia. Konwersja bazy danych do wersji 2018.0 powoduje zmianę daty, od kiedy przysługuje zwolnienie z opłacania składek na FGŚP dla osób współpracujących na datę zgodną z pierwszym dniem miesiąca z daty zatrudnienia, jeśli data zapisana wcześniej jest późniejsza niż data zatrudnienia. Przy powyższym ustawieniu parametru Nie naliczać składek na FGŚP składka nie będzie naliczana. Jeśli osoba współpracująca ma zawartą umowę o pracę i w związku z tym powinna mieć naliczaną składkę na FGŚP należy zmienić ustawiony okres zwolnienia z FGŚP na datę osiągnięcia 55/60 lat.

Indywidualna DRA właściciela, osoby współpracującej

Sposób rozliczenia właściciela na odrębnej deklaracji rozliczeniowej ZUS wynika z ustawienia parametru Indywidualne DRA na formularzu właściciela, zakładka [Etat / Ubezpieczenie]:

- Właściciel rozliczany na oddzielnej DRA – należy zaznaczyć Indywidualne DRA [v].Obliczając Deklarację rozliczeniową ZUS należy wskazać plik KEDU, do którego zostanie zapisana DRA właściciela, a po kliknięciu „Właściciel” wybrać nazwisko właściciela, podać miesiąc, rok, którego dotyczy deklaracja i obliczyć naciskając klawisz „Pioruna”.

- W przypadku, gdy Właściciel miałby być rozliczany z pracownikami – nie zaznaczamy pola Indywidualne DRA [ ]. Przy generowaniu deklaracji rozliczeniowej ZUS DRA pole „Właściciel” pozostawiamy puste, a poniżej widoczny będzie napis „pracownicy”. Program wygeneruje deklarację DRA z raportami za pracowników i właścicieli.

Po wpisaniu kodu tytułu ubezpieczenia przewidzianego dla osoby współpracującej (05 11 XX) uaktywnia się przycisk ![]() (zakładka [Ubezpieczenie (etat)]). Kod (akronim) właściciela można wpisać z ręki lub wybrać z listy, która wyświetli się po kliknięciu tego przycisku. Powiązanie to skutkuje rozliczeniem pod wspólną deklaracją rozliczeniową właściciela z wybranymi osobami współpracującymi. Puste pole

(zakładka [Ubezpieczenie (etat)]). Kod (akronim) właściciela można wpisać z ręki lub wybrać z listy, która wyświetli się po kliknięciu tego przycisku. Powiązanie to skutkuje rozliczeniem pod wspólną deklaracją rozliczeniową właściciela z wybranymi osobami współpracującymi. Puste pole ![]() oznacza, że osoba współpracująca będzie wykazana pod deklaracją DRA razem z pracownikami.

oznacza, że osoba współpracująca będzie wykazana pod deklaracją DRA razem z pracownikami.

Przygotowanie deklaracji ZUS dla właścicieli i osób współpracujących

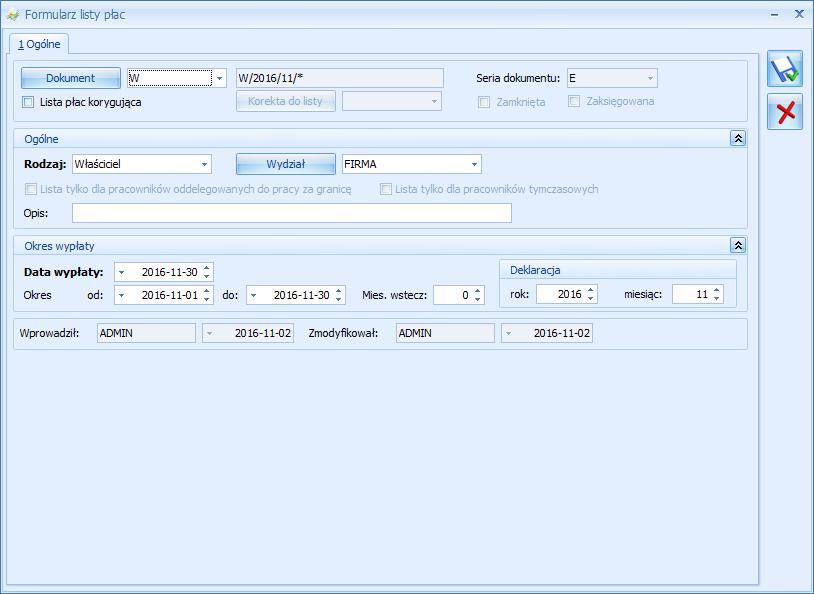

Warunkiem niezbędnym do wygenerowania dla właścicieli, osób współpracujących raportów ZUS (RCA, RSA), czy samych deklaracji DRA jest utworzenie listy płac dla właścicieli.

Aby odróżnić ją od innych list płac należy:

- w polu dokument wybrać symbol W, wówczas automatycznie w polu Rodzaj pojawi się napis Właściciel,

- lub dodać własny symbol dokumentu dla tego typu list płac i samodzielnie uzupełnić pole rodzaj Właściciel,

- uzupełnić datę wypłaty (deklaracji),

- zapisać formularz listy płac,

- następnie przejść do okna Wypłaty pracowników i pod przyciskiem „Lista płac” wybrać zdefiniowaną wcześniej listę dla właścicieli,

- „Plusem” naliczamy Wypłatę właścicielowi. Zapisujemy. Na liście będzie ona widoczna z kwotą 0,00 do wypłaty.

Takie naliczenie jest niezbędne do wygenerowania przez program raportów, deklaracji ZUS.