W programie można wprowadzać i rozliczać właścicieli. W przypadku korzystania z modułu Księga Podatkowa jest to wspólna lista wspólników. Listę możemy wywołać również z poziomu Ogólne/ Inne/ Wspólnicy lub kombinacją klawiszy <CTRL>+<W>. W module Płace i Kadry lista dostępna jest z poziomu Kadry/ Lista pracowników i dodatkowo należy w polu lista wybrać Właściciele ![]() . Wyboru dokonujemy z rozwijanej listy, która pojawia się po wciśnięciu strzałki z prawej strony okna.

. Wyboru dokonujemy z rozwijanej listy, która pojawia się po wciśnięciu strzałki z prawej strony okna.

Formularz właściciela

Formularz właściciela zbudowany jest podobnie jak formularz pracownika, składa się z siedmiu zakładek, na których działają identyczne przyciski i klawisze. Różnica dotyczy zakładek:

[Nr ident./podatki]

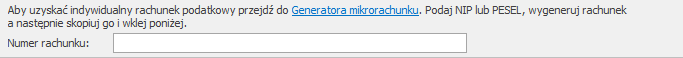

Numer rachunku – należy uzupełnić w celu wskazania indywidualnego rachunku podatkowego właściciela wykorzystywanego do wpłat należności podatkowych wynikających z deklaracji PIT-28, PIT-28S, PIT-36, PIT-36L, PIT-36S, PIT-36LS.

Indywidualny rachunek podatkowy

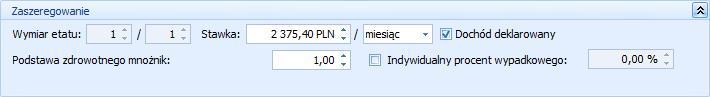

[Etat] – należy uzupełnić:

Datę zatrudnienia – aby aktywne stały się pola w sekcji dotyczącej wynagrodzenia. Należy przyjąć datę taką, jak do ubezpieczeń.

Rodzaj zatrudnienia – należy wybrać Właściciel.

Dochód deklarowany [√] – wówczas pojawi się w polu Stawka kwota stanowiącą podstawę naliczania składek ZUS dla prowadzących działalność (podstawa urzędowa – 60% z przeciętnego wynagrodzenia) wpisana w danym miesiącu w Konfiguracji/ Program/ Płace/ Wynagrodzenia. Podstawę można zmienić, jeśli osoba prowadząca działalność opłaca składki od innej, zadeklarowanej przez siebie kwoty.

[Podst. zdrow. Mnożnik] – pozwala na zmianę (n-krotność) podstawy do ubezpieczenia zdrowotnego dla prowadzącego działalność. Zgodnie z Ustawą z dnia 27 sierpnia 2004r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (Dz.U. z 2004, nr 210, poz.2135) prowadzący działalność ma obowiązek opłacania składki zdrowotnej z każdej działalność z możliwością wyboru, z której działalności (firmy) będzie rozliczał składkę zdrowotną od wyższej podstawy. Podstawa do ubezpieczenia zdrowotnego pobrana z Konfiguracji/ Program/ Płace/ Wynagrodzenia zostanie przemnożona przez mnożnik z „etatu” właściciela.

[Indywidualny procent wypadkowej] (domyślnie nie jest zaznaczony) – pole edytowalne po zaznaczeniu flagi. Działanie:

- niezaznaczony – to % składki wypadkowej pobierany jest z Konfiguracji firmy / Płace / Składki ZUS,

- zaznaczony – w wypłacie właściciela % składki wypadkowej pobierany będzie z formularza właściciela i według tego % obliczana składka na ubezpieczenie wypadkowe.

[Ubezpieczenie (etat)] – zawiera między innymi:

przycisk ![]() , który wyświetli nam listę tytułów ubezpieczeniowych związanych z osobami, które opłacają składki od dochodu deklarowanego. Kod możemy wybrać z listy lub wpisać go ręcznie z klawiatury. Po wpisaniu odpowiedniego kodu program zaznaczy ubezpieczenia, które będą naliczane. Jest to tylko propozycja programu, użytkownik może ją indywidualnie zmienić.

, który wyświetli nam listę tytułów ubezpieczeniowych związanych z osobami, które opłacają składki od dochodu deklarowanego. Kod możemy wybrać z listy lub wpisać go ręcznie z klawiatury. Po wpisaniu odpowiedniego kodu program zaznaczy ubezpieczenia, które będą naliczane. Jest to tylko propozycja programu, użytkownik może ją indywidualnie zmienić.

Po ustawieniu kodu tytułu ubezpieczenia 0570 na formularzu właściciela, automatycznie zostanie zaznaczony parametr Nie naliczać FP dla podstawy poniżej minimalnej płacy na zakładce [6.Inne informacje].

[Ubezpieczenie (etat)] – w programie są dwa sposoby generowania deklaracji dla właścicieli. Standardowo program proponuje umieszczanie właściciela wspólnie z pracownikami, wtedy tworzona jest jedna deklaracja DRA wraz z odpowiednimi załącznikami. Drugi sposób polega na generowaniu dla właściciela oddzielnej deklaracji DRA. Możemy to osiągnąć po zaznaczeniu parametru ![]() .

.

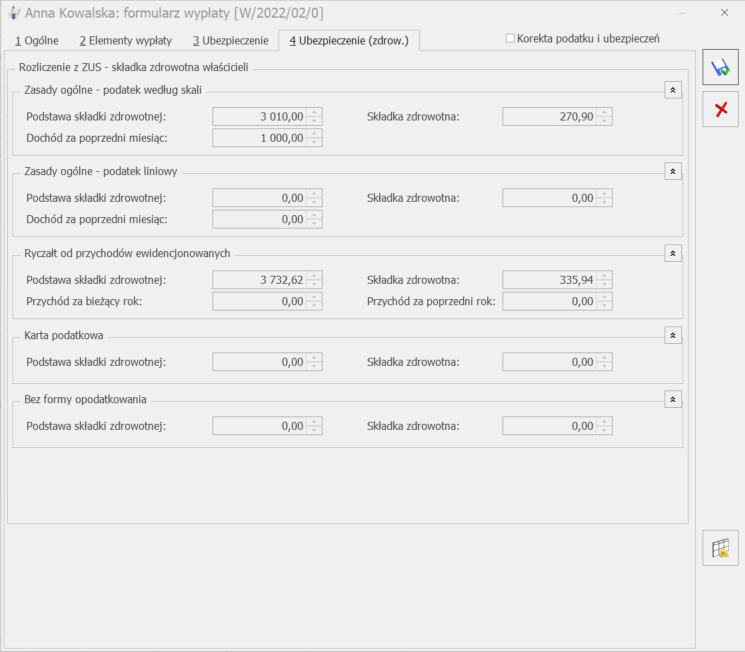

Ubezpieczenie (zdrow.) – na tej zakładce można odnotować informację o poszczególnych formach opodatkowania, którym dany właściciel podlega. Dodatkowo jest możliwość wskazania, w jaki sposób będzie się naliczać składka zdrowotna.

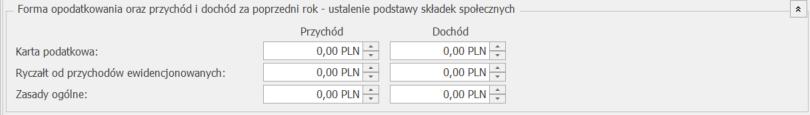

[Forma opodatkowania – ustalenie podstawy skł. społecznych] – sekcja, w której należy odnotować informacje o formie opodatkowania obowiązującej właściciela w ubiegłym roku kalendarzowym (karta podatkowa, ryczałt od przychodów ewidencjonowanych lub opodatkowanie na zasadach ogólnych) oraz przychodzie i dochodzie osiągniętym przez niego w okresie korzystania z danej formy. Podane wartości będą wykazane na deklaracji ZUS DRA cz. II oraz ZUS RCA cz. II. Sekcja jest aktywna, gdy właściciel ma wprowadzony kod ubezpieczeniowy 0590 lub 0592.

Naliczenie podstawy oraz składki zdrowotnej dla poszczególnych form opodatkowania:

- Zasady ogólne – podatek według skali:

Składka zdrowotna za styczeń 2022 r.

Za styczeń 2022 r. składka zdrowotna ustalana jest na dotychczasowych zasadach. Składka będzie wynosić 9% podstawy, którą stanowi 75% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku.

Składka zdrowotna za kolejne miesiące

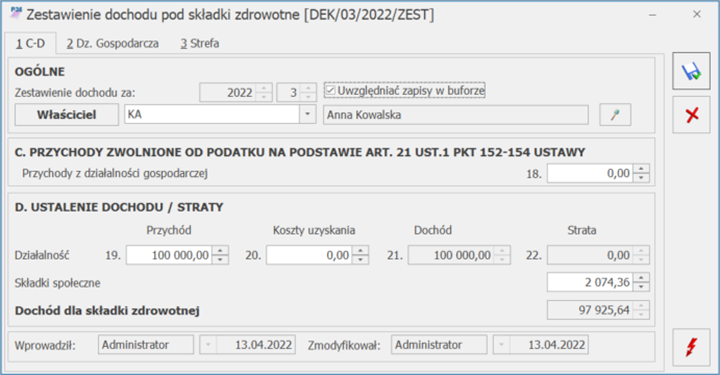

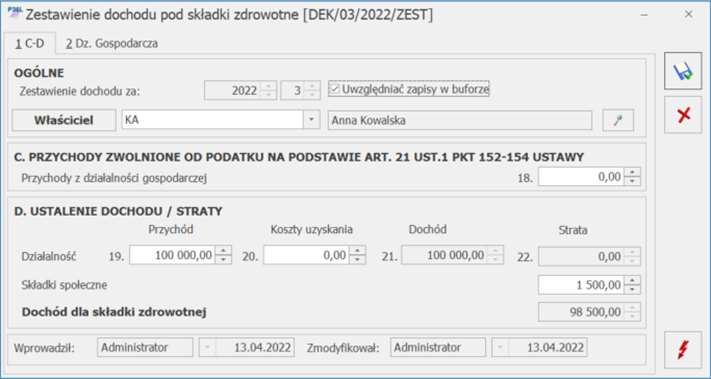

Składka zdrowotna od lutego 2022r. wyliczana jest od podstawy, którą jest dochód uzyskany w poprzednim miesiącu. Kwota dochodu za poprzedni miesiąc zostanie pobrana przy wyliczaniu wypłaty właściciela automatycznie z zestawienia dochodów pod składki zdrowotne naliczonego w module Księgowość, jeśli zostanie zaznaczony parametr ‘Pobieraj dane o dochodzie właściciela z deklaracji podatkowych’ i Użytkownik wskaże Firmę, w której ten właściciel ma naliczaną zaliczkę miesięczną na PIT-36 i zestawienia . Właściciel jest identyfikowany za pomocą numeru NIP lub PESEL, dlatego powinien mieć uzupełniony chociaż jeden z wymienionych identyfikatorów niezależnie czy dane są pobierane z firmy, w której ma naliczaną wypłatę czy z innej. Zestawienia można dodać z poziomu listy zaliczek na PIT-36 na zakładce Zestawienie dochodów do wyliczenia składki zdrowotnej. Jeśli w momencie naliczania wypłaty zestawienia nie będzie zostanie ono automatycznie dodane. Aby zestawienie automatycznie zostało naliczone właściciel musi mieć uzupełnione dane dotyczące działalności (udziały) w kwotach deklaracji właściciela za każdy miesiąc. Zestawienie dochodu pod składki zdrowotne zawiera dane dotyczące dochodu i składek społecznych narastająco od początku roku.

Jeśli właściciel nie ma naliczanych zestawień w module Księgowość można podać kwotę dochodu po zaznaczeniu opcji ‘Podaj dane o dochodzie’. Po kliknięciu w przycisk ![]() należy podać kwotę dochodu za poszczególne miesiące pomniejszone o składki społeczne jeśli nie zostały zaliczone do kosztów uzyskania przychodów np. dodając miesiąc styczeń 2022 r. należy podać dochód za styczeń 2022 r., dodając miesiąc luty 2022 r. należy podać dochód za luty 2022 r. Podczas wyliczania podstawy składki zdrowotnej zostanie uwzględniony dochód za poprzedni miesiąc, w stosunku do miesiąca, za który liczymy podstawę np. licząc wypłatę za luty 2022 r. zostanie uwzględniony dochód za styczeń 2022 r. Składka jest naliczana w wysokości 9% od podstawy stanowiącej osiągnięty dochód w poprzednim miesiącu pobrany z formularza właściciela lub z zestawienia dochodów pod składki zdrowotne . W przypadku pobierania kwot z zestawienia z pola ‘Dochód dla składki zdrowotnej’ za poprzedni miesiąc, w stosunku do miesiąca, za który liczymy wypłatę, po pomniejszeniu o dochód uwzględniony przy liczeniu podstawy składki zdrowotnej w wypłatach za poprzednie miesiące roku składkowego będzie stanowił dochód do wyliczenia składki zdrowotnej w danym miesiącu.

należy podać kwotę dochodu za poszczególne miesiące pomniejszone o składki społeczne jeśli nie zostały zaliczone do kosztów uzyskania przychodów np. dodając miesiąc styczeń 2022 r. należy podać dochód za styczeń 2022 r., dodając miesiąc luty 2022 r. należy podać dochód za luty 2022 r. Podczas wyliczania podstawy składki zdrowotnej zostanie uwzględniony dochód za poprzedni miesiąc, w stosunku do miesiąca, za który liczymy podstawę np. licząc wypłatę za luty 2022 r. zostanie uwzględniony dochód za styczeń 2022 r. Składka jest naliczana w wysokości 9% od podstawy stanowiącej osiągnięty dochód w poprzednim miesiącu pobrany z formularza właściciela lub z zestawienia dochodów pod składki zdrowotne . W przypadku pobierania kwot z zestawienia z pola ‘Dochód dla składki zdrowotnej’ za poprzedni miesiąc, w stosunku do miesiąca, za który liczymy wypłatę, po pomniejszeniu o dochód uwzględniony przy liczeniu podstawy składki zdrowotnej w wypłatach za poprzednie miesiące roku składkowego będzie stanowił dochód do wyliczenia składki zdrowotnej w danym miesiącu.

Jeśli dochód właściciela będzie niższy niż kwota minimalnego wynagrodzenia jako podstawę składki zdrowotnej zostanie przyjęta kwota minimalnego wynagrodzenia.

- Zasady ogólne – podatek liniowy:

Składka zdrowotna za styczeń 2022 r.

Za styczeń 2022 r. składka zdrowotna ustalana jest na dotychczasowych zasadach. Składka będzie wynosić 9% podstawy, którą stanowi 75% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku.

Składka zdrowotna za kolejne miesiące

Składka zdrowotna od lutego 2022r. wyliczana jest od podstawy, którą jest dochód uzyskany w poprzednim miesiącu. Kwota dochodu za poprzedni miesiąc zostanie pobrana przy wyliczaniu wypłaty właściciela automatycznie z zestawienia dochodów pod składki zdrowotne naliczonego w module Księgowość, jeśli zostanie zaznaczony parametr ‘Pobieraj dane o dochodzie właściciela z deklaracji podatkowych’ i Użytkownik wskaże Firmę, w której ten właściciel ma naliczaną zaliczkę miesięczną na PIT-36L i zestawienia. Właściciel jest identyfikowany za pomocą numeru NIP lub PESEL, dlatego powinien mieć uzupełniony chociaż jeden z wymienionych identyfikatorów niezależnie czy dane są pobierane z firmy, w której ma naliczaną wypłatę czy z innej. Zestawienia można dodać z poziomu listy zaliczek na PIT-36 na zakładce Zestawienie dochodów do wyliczenia składki zdrowotnej. Jeśli w momencie naliczania wypłaty zestawienia nie będzie zostanie ono automatycznie dodane. Aby zestawienie automatycznie zostało naliczone właściciel musi mieć uzupełnione dane dotyczące działalności (udziały) w kwotach deklaracji właściciela za każdy miesiąc. Zestawienie dochodu pod składki zdrowotne zawiera dane dotyczące dochodu i składek społecznych narastająco od początku roku.

Jeśli właściciel nie ma naliczanych zestawień w module Księgowość można podać kwotę dochodu po zaznaczeniu opcji ‘Podaj dane o dochodzie’. Po kliknięciu w przycisk ![]() należy podać kwotę dochodu za poszczególne miesiące pomniejszone o składki społeczne jeśli nie zostały zaliczone do kosztów uzyskania przychodów np. dodając miesiąc styczeń 2022 r. należy podać dochód za styczeń 2022 r., dodając miesiąc luty 2022 r. należy podać dochód za luty 2022 r. Podczas wyliczania podstawy składki zdrowotnej zostanie uwzględniony dochód za poprzedni miesiąc, w stosunku do miesiąca, za który liczymy podstawę np. licząc wypłatę za luty 2022 r. zostanie uwzględniony dochód za styczeń 2022 r. Składka jest naliczana w wysokości 4,9% od podstawy stanowiącej osiągnięty dochód w poprzednim miesiącu pobrany z formularza właściciela lub z zestawienia dochodów pod składki zdrowotne. W przypadku pobierania kwot z zestawienia kwota z pola ‘Dochód dla składki zdrowotnej’ za poprzedni miesiąc, w stosunku do miesiąca, za który liczymy wypłatę, po pomniejszeniu o dochód uwzględniony przy liczeniu podstawy składki zdrowotnej w wypłatach za poprzednie miesiące roku składkowego będzie stanowił dochód do wyliczenia składki zdrowotnej w danym miesiącu.

należy podać kwotę dochodu za poszczególne miesiące pomniejszone o składki społeczne jeśli nie zostały zaliczone do kosztów uzyskania przychodów np. dodając miesiąc styczeń 2022 r. należy podać dochód za styczeń 2022 r., dodając miesiąc luty 2022 r. należy podać dochód za luty 2022 r. Podczas wyliczania podstawy składki zdrowotnej zostanie uwzględniony dochód za poprzedni miesiąc, w stosunku do miesiąca, za który liczymy podstawę np. licząc wypłatę za luty 2022 r. zostanie uwzględniony dochód za styczeń 2022 r. Składka jest naliczana w wysokości 4,9% od podstawy stanowiącej osiągnięty dochód w poprzednim miesiącu pobrany z formularza właściciela lub z zestawienia dochodów pod składki zdrowotne. W przypadku pobierania kwot z zestawienia kwota z pola ‘Dochód dla składki zdrowotnej’ za poprzedni miesiąc, w stosunku do miesiąca, za który liczymy wypłatę, po pomniejszeniu o dochód uwzględniony przy liczeniu podstawy składki zdrowotnej w wypłatach za poprzednie miesiące roku składkowego będzie stanowił dochód do wyliczenia składki zdrowotnej w danym miesiącu.

Jeśli składka stanowiąca 4,9% dochodu będzie niższa niż kwota stanowiąca 9% od minimalnego wynagrodzenia jako podstawę składki zdrowotnej zostanie przyjęta kwota minimalnego wynagrodzenia. Składka w takim przypadku wyniesie 9% podstawy.

- Ryczałt od przychodów ewidencjonowanych – od stycznia 2022 podstawę składki zdrowotnej stanowi odpowiedni procent przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku pobrana z konfiguracji ze wskaźnika ‘Przeciętne wynagrodzenie (skł. zdrowotna)’. Wysokość podstawy jest zależna od kwoty osiągniętego przychodu właściciela od początku roku do danego miesiąca włącznie, za który jest naliczana składka zdrowotna lub kwoty przychodu za poprzedni rok. Jeśli właściciel chce opłacać składkę na podstawie kwoty przychodu za poprzedni rok należy zaznaczyć w danych właściciela parametr ‘Opłacanie składek na podstawie przychodu z poprzedniego roku’.

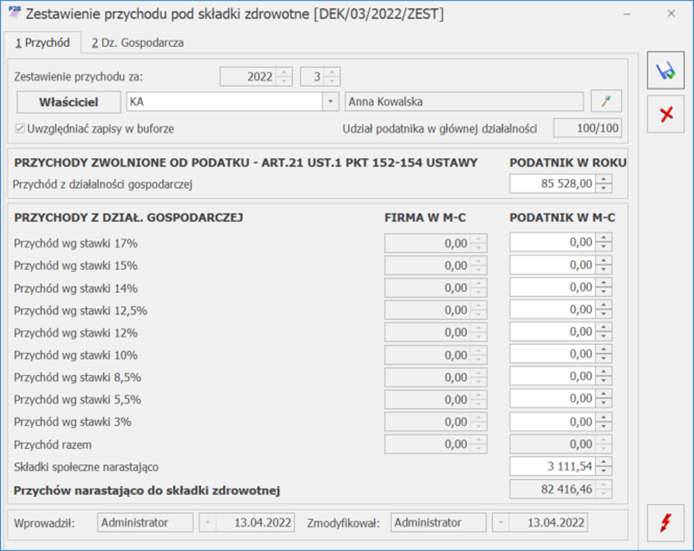

Kwota przychodu narastająco za bieżący rok lub poprzedni zostanie pobrana przy wyliczaniu wypłaty właściciela automatycznie z zestawienia przychodów pod składki zdrowotne naliczonego lub deklaracji rocznej PIT-28/PIT-36/PIT-36L za poprzedni rok naliczonych w module Księgowość, jeśli zostanie zaznaczony parametr ‘Pobieraj dane o przychodzie właściciela z deklaracji ’podatkowych’ i Użytkownik wskaże Firmę, w której ten właściciel ma naliczaną deklarację roczną i zestawienia. Właściciel jest identyfikowany za pomocą numeru NIP lub PESEL, dlatego powinien mieć uzupełniony chociaż jeden z wymienionych identyfikatorów niezależnie czy dane są pobierane z firmy, w której ma naliczaną wypłatę czy z innej. . Kwota przychodu z deklaracji rocznych będzie pomniejszona o składki społeczne właściciela wprowadzone w kwotach indywidualnych właściciela.

Zestawienia można dodać z poziomu listy zaliczek na PIT-28 na zakładce Zestawienie przychodów do wyliczenia składki zdrowotnej. Jeśli w momencie naliczania wypłaty zestawienia nie będzie zostanie ono automatycznie dodane. Aby zestawienie automatycznie zostało naliczone właściciel musi mieć uzupełnione dane dotyczące działalności (udziały) w kwotach deklaracji właściciela za każdy miesiąc. W zestawieniu przychód dla danych stawek procentowych będzie wykazywany za każdy miesiąc oddzielnie. W pozycji Przychód narastająco dla składki zdrowotnej będzie zaprezentowana suma przychodu z dodanych zestawień od początku roku pomniejszone o składki społeczne pobrane z kwot deklaracji właściciela. Kwota z tego pola zostanie uwzględniona przy wyliczania podstawy składki zdrowotnej.

Jeśli właściciel nie ma naliczanych deklaracji podatkowych oraz zestawień w module Księgowość należy podać je na formularzu właściciela po zaznaczeniu parametru ‘Podaj dane o przychodzie’. W przypadku opłacania składek na podstawie kwot z bieżącego miesiąca należy podać kwotę przychodu narastająco od początku roku do danego miesiąca włącznie po kliknięciu w przycisk ![]() dostępny przy polu ‘Przychód za bieżący rok pomniejszony o składki społeczne narastająco’. Kwoty należy wprowadzać za pomocą aktualizacji zapisu z dniem 1 dnia danego miesiąca np. przychód za styczeń należy wprowadzić aktualizację od 1 stycznia 2022 r. W przypadku opłacania składek na podstawie przychodu za poprzedni rok należy dodatkowo podać kwotę dodają rok i kwotę przychodu klikając w przycisk

dostępny przy polu ‘Przychód za bieżący rok pomniejszony o składki społeczne narastająco’. Kwoty należy wprowadzać za pomocą aktualizacji zapisu z dniem 1 dnia danego miesiąca np. przychód za styczeń należy wprowadzić aktualizację od 1 stycznia 2022 r. W przypadku opłacania składek na podstawie przychodu za poprzedni rok należy dodatkowo podać kwotę dodają rok i kwotę przychodu klikając w przycisk ![]() dostępny przy polu ‘Przychód za poprzedni rok pomniejszony o składki społeczne’.

dostępny przy polu ‘Przychód za poprzedni rok pomniejszony o składki społeczne’.

Podstawa składki zdrowotnej:

-

- Jeśli przychód właściciela wyniesie do 60 000 zł składka będzie wyliczona jako 9% od podstawy stanowiącej 60% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku pobranej z konfiguracji ze wskaźnika ‘Przeciętne wynagrodzenie (skł. zdrowotna)’.

- Jeśli przychód właściciela wyniesie powyżej 60 000 zł, ale nie więcej niż 300 000 zł składka będzie wyliczona jako 9% od podstawy stanowiącej 100% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku pobranej z konfiguracji ze wskaźnika ‘Przeciętne wynagrodzenie (skł. zdrowotna)’.

- Jeśli przychód właściciela wyniesie powyżej 300 000 zł składka będzie wyliczona jako 9% od podstawy stanowiącej 180% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku pobranej z konfiguracji ze wskaźnika ‘Przeciętne wynagrodzenie (skł. zdrowotna)’.

W przypadku gdy jako forma opodatkowania ustawiona jest opcja ‘Zasady ogólne- podatek według skali’, ‘Zasady ogólne – podatek liniowy’ oraz ‘Ryczałt dla przychodów ewidencjonowanych’ i dane o dochodzie/przychodzie właściciela pobierane są z deklaracji podatkowych aktywny jest parametr Nie przenoś składki zdrowotnej na kwoty deklaracji (domyślnie niezaznaczony). Zaznaczenie parametru powoduje wyłączenie przenoszenia składek zdrowotnych z listy płac na kwoty indywidualne.

- Karta podatkowa – podstawę składki zdrowotnej od stycznia 2022 r. stanowi kwota najniższego wynagrodzenia dla etatu zapisana w konfiguracji programu w gałęzi Płace/Wynagrodzenia. Składka wyliczana jako 9% podstawy. Użytkownik może podać ilość działalności, które są w ten sposób opodatkowane.

- Bez formy opodatkowania – w przypadku ustawienia tej formy składka zdrowotna wyliczana będzie jako 9% od podstawy stanowiącej 100% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku pobrana z konfiguracji ze wskaźnika ‘Przeciętne wynagrodzenie (skł.zdrowotna)’. Użytkownik może podać ilość działalności, które są w ten sposób opodatkowane.

Rozliczenie roczne właściciela

W celu rozliczenia składki zdrowotnej, na formularzu wypłaty właściciela za kwiecień 2023 roku (i w kolejnych latach), dodano zakładkę [5. Zdrow. roczna], na której są wykazane informacje o składce zdrowotnej za poprzedni rok, właścicieli rozliczających podatek według skali, liniowo lub ryczałtowo. Użytkownik ma możliwość ręcznej korekty (zmiany) pól po zaznaczeniu parametru Korekta podatku i ubezpieczeń.

W związku z tym, że w deklaracji rocznej należy przekazać informacje o zmianie opodatkowania w trakcie roku, na zakładce znajdują się parametry:

- Zmiana formy opodatkowania od stycznia 2022 – parametr ustawiany przez Użytkownika. Powinien zostać zaznaczony w przypadku zmiany podatku liniowego lub ryczałtu na opodatkowanie według skali z mocą wsteczną od 1 stycznia 2022 r.

- Zmiana formy opodatkowania od lipca 2022 – parametr zaznacza się automatycznie, jeśli w zapisie historycznym właściciela aktualnym na dzień 30 czerwca 2022 r., na zakładce [6. Ubezpieczenie (zdrow.)], jest zaznaczony parametr Ryczałt od przychodów ewidencjonowanych, a w zapisie historycznym aktualnym na dzień 01 lipca 2022 r. – Zasady ogólne – podatek według skali.

W dalszej części przedstawione zostało rozliczenie roczne z podziałem na poszczególne formy opodatkowania: Zasady ogólne – podatek według skali, Zasady ogólne – podatek liniowy, Ryczałt od przychodów ewidencjonowanych.

Zasady ogólne – podatek według skali:

- W polu Dochód z dział. gosp. za poprzedni rok wykazany jest dochód pobrany z modułu Księgowość, z deklaracji rocznej PIT-36, pomniejszony o składki społeczne, oraz kwotę z pola Zmniejszenia/zwiększenia dochodu pod składkę zdrowotną pobraną z kwot deklaracji właściciela (przycisk ) lub dochód wprowadzony na formularzu właściciela na zakładce [6. Ubezpieczenie (zdrow.)] w polu Rozliczenie roczne. Kwotę dochodu należy podać w danych właściciela jedynie, gdy dane do wyliczania miesięcznej podstawy były także podawane ręcznie. W przypadku gdy w systemie nie ma naliczonej deklaracji rocznej, w polu Dochód z dział. gosp. za poprzedni rok wykazywane jest 0,00.

- Roczna podstawa składki – w celu ustalenia rocznej podstawy, program porównuje kwotę z pola Dochód z dział. gosp. za poprzedni rok, z obowiązującą za danym rok kalendarzowy minimalną podstawą składki. Minimalna podstawa składki zdrowotnej to iloczyn miesięcy podlegania ubezpieczeniu zdrowotnemu ustalonemu na podstawie wypłat pracownika naliczonych za rok kalendarzowy, za który jest rozliczenie roczne, w którym była naliczona składka zdrowotna dla tej formy opodatkowania i stawki minimalnego wynagrodzenia dla etatu aktualnego na dzień 1 dzień roku składkowego (w 2023 roku uwzględniane jest minimalne wynagrodzenie obowiązujące na 01.02.2022 r.). Jeśli kwota dochodu z pola Dochód z dział. gosp. za poprzedni rok jest większa od minimalnej wartości rocznej podstawy składki, to zostanie ona wykazana w polu Roczna podstawa składki. Jeśli natomiast minimalna podstawa jest większa niż kwota dochodu, to minimalna podstawa jest podstawą roczną.

- W polu Roczna składka wykazana jest składka naliczona jako 9% od rocznej podstawy składki.

- W polu Suma miesięcznych składek wykazana zsumowana kwota składki zdrowotnej z okresu od

lutego 2022 r. do stycznia 2023 r. - Kwota do dopłaty. W polu wykazana jest kwota, jeśli suma miesięcznych składek pobranych na ubezpieczenie zdrowotne jest niższa od rocznej składki ustalonej od rocznej podstawy. Dopłata jest wyliczana jako różnica między roczną składką a sumą miesięcznych składek na ubezpieczenie zdrowotne.

- Kwota do zwrotu. W polu wykazana jest kwota, jeśli suma miesięcznych składek pobranych na ubezpieczenie zdrowotne jest wyższa od rocznej składki ustalonej od rocznej podstawy. Zwrot to różnica między sumą wpłaconych za poszczególne miesiące roku składkowego składek na ubezpieczenie zdrowotne a roczną składką.

Zasady ogólne – podatek liniowy:

- W polu Dochód z dział. gosp. za poprzedni rok wykazany jest dochód pobrany z modułu Księgowość, z deklaracji rocznej PIT-36L, pomniejszony o składki społeczne, oraz kwotę z pola Zmniejszenia/zwiększenia dochodu pod składkę zdrowotną pobraną z kwot deklaracji właściciela (przycisk ) lub dochód wprowadzony na formularzu właściciela na zakładce [6. Ubezpieczenie (zdrow.)] w polu Rozliczenie roczne. Kwotę dochodu należy podać w danych właściciela jedynie, gdy dane do wyliczania miesięcznej podstawy były także podawane ręcznie. W przypadku gdy w systemie nie ma naliczonej deklaracji rocznej, w polu Dochód z dział. gosp. za poprzedni rok wykazywane jest 0,00.

- Roczna podstawa składki – w celu ustalenia rocznej podstawy, program porównuje kwotę z pola Dochód z dział. gosp. za poprzedni rok, z obowiązującą za danym rok kalendarzowy minimalną podstawą składki. Składka roczna na ubezpieczenie zdrowotne nie może wynieść mniej niż kwota odpowiadająca 9% iloczynu liczby miesięcy podlegania ubezpieczeniu zdrowotnemu i minimalnego wynagrodzenia obowiązującego w pierwszym dniu roku składkowego. Program porównuje kwotę składki zdrowotnej od minimalnej podstawy z kwotą składki zdrowotnej od dochodu. Podstawa, która daje wyższą składkę zdrowotną stanowi roczną podstawę dla podatku liniowego i jest wykazywana w polu Roczna podstawa składki.

- Roczna składka – jeśli roczną podstawę stanowi dochód składka jest wyliczona jako 4,9% tej kwoty, a jeśli minimalna podstawa to składka wynosi 9% tej kwoty

- W polu Suma miesięcznych składek wykazana zsumowana kwota składki zdrowotnej z okresu od lutego 2022 r. do stycznia 2023 r.

- Kwota do dopłaty. W polu wykazana jest kwota, jeśli suma miesięcznych składek pobranych na ubezpieczenie zdrowotne jest niższa od rocznej składki ustalonej od rocznej podstawy. Dopłata jest wyliczana jako różnica między roczną składką a sumą miesięcznych składek na ubezpieczenie zdrowotne.

- Kwota do zwrotu. W polu wykazana jest kwota, jeśli suma miesięcznych składek pobranych na ubezpieczenie zdrowotne jest wyższa od rocznej składki ustalonej od rocznej podstawy. Zwrot to różnica między sumą wpłaconych za poszczególne miesiące roku składkowego składek na ubezpieczenie zdrowotne a roczną składką

Przykład: Właściciel w 2022 roku miał ustawioną formę opodatkowania Zasady ogólne – podatek liniowy. Dochód za 2022 wyniósł 65 000 zł.

1.Ustalamy liczbę miesięcy podlegania zdrowotnemu dla opodatkowania podatkiem liniowym.

W wypłatach od stycznia 2022 r. do grudnia 2022 r. właściciel miał wyliczoną podstawę składki zdrowotnej w każdej wypłacie (12 wypłat), co oznacza, że podlegał zdrowotnej przez 12 miesięcy.

2. Ustalamy dochód za 2022 rok.

Dochód pobrany z deklaracji rocznej PIT- 36L za 2022 r. wyniósł

65 000 zł.

3. Ustalamy minimalną podstawę.

12 miesięcy * 3010 zł (minimalne wynagrodzenie w 2022 r.) = 36 120 zł

4. Przemnażamy kwotę dochodu za poprzedni rok z punktu 2 przez 4,9% i uzyskujemy kwotę składki zdrowotnej od dochodu. Przemnażamy minimalną podstawę z punktu 3 przez 9% i uzyskujemy minimalną składkę zdrowotną.

65 000 zł * 4,9% = 3 185,00 zł

36 120 zł * 9% = 3 250,80 zł

5. Porównujemy kwotę składki zdrowotnej od minimalnej podstawy z kwotą składki zdrowotnej od dochodu. Podstawa, która daje wyższą składkę zdrowotną stanowi roczną podstawę dla podatku liniowego.

3 185,00 zł < 3 250,80 zł

Podstawa 36 120 zł jest roczną podstawą składki zdrowotnej, a kwota

3 250,8 zł składką zdrowotną.

6. Ustalamy kwotę naliczonych składek na ubezpieczenie zdrowotne dla opodatkowania liniowego, zapisanych w wypłatach tego właściciela, które dotyczą okresu deklaracji od lutego 2022 r. do stycznia 2023 r.

W wypłatach od lutego 2022 r. do stycznia 2023 r. suma składek zdrowotnych wynosi 3 469,90 zł

7. Porównujemy kwotę rocznej składki z punktu 4 z kwotą składek pobranych z punktu 6.

3 250,8 < 3 469,90 zł

Roczna składka wynosi 3 250,8 zł, a pobrana 3 469,90 zł, co oznacza, że jest nadpłata i kwota do zwrotu wynosi 219,10 zł (3 469,90 – 3 250,80 zł).

Ryczałt od przychodów ewidencjonowanych:

- W polu Przychód z dział. gosp. za poprzedni rok wykazany jest przychód pobrany z modułu Księgowość, z deklaracji rocznej PIT-28, pomniejszony o składki społeczne z kwot deklaracji właściciela lub przychód wprowadzony na formularzu właściciela na zakładce [6. Ubezpieczenie (zdrow.)] w polu Rozliczenie roczne. Kwotę przychodu należy podać w danych właściciela jedynie, gdy dane do wyliczania miesięcznej podstawy były także podawane ręcznie. W przypadku gdy w systemie nie ma naliczonej deklaracji rocznej, w polu Przychód z dział. gosp. za poprzedni rok wykazywane jest 0,00.

- Roczna podstawa składki – w przypadku ryczałtu roczna podstawa wymiaru składki na ubezpieczenie zależy od osiągniętego przychodu. Na podstawie kwoty z pola Przychód z dział. gosp. za poprzedni rok ustalane jest w jakim przedziale mieści się kwota przychodu właściciela:

| Przychód w roku | Podstawa składki zdrowotnej |

|---|---|

| do 60 000 zł. | Iloczyn liczby miesięcy w roku kalendarzowym podlegania ubezpieczeniu zdrowotnemu i kwoty odpowiadającej 60% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, czyli: liczba mies. x 3 732,62 zł. |

| od 60 000 zł. do 300 000 zł. | Iloczyn liczby miesięcy w roku kalendarzowym podlegania ubezpieczeniu zdrowotnemu i kwoty przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, czyli: liczba mies. x 6 221,04 zł. |

| powyżej 300 000 zł. | Iloczyn liczby miesięcy w roku kalendarzowym podlegania ubezpieczeniu zdrowotnemu i kwoty odpowiadającej 180% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, czyli: liczba mies. x 11 197,87 zł. |

- W polu Roczna składka wykazana jest składka naliczona jako 9% od rocznej podstawy składki.

- W polu Suma miesięcznych składek wykazana jest kwota naliczonych składek na ubezpieczenie zdrowotne, które zostały zapisane w wypłatach właściciela od stycznia 2022 r. do grudnia 2022 r.

- Kwota do dopłaty. W polu wykazana jest kwota, jeśli suma miesięcznych składek pobranych na ubezpieczenie zdrowotne jest niższa od rocznej składki ustalonej od rocznej podstawy. Dopłata jest wyliczana jako różnica między roczną składką a sumą miesięcznych składek na ubezpieczenie zdrowotne.

- Kwota do zwrotu. W polu wykazana jest kwota, jeśli suma miesięcznych składek pobranych na ubezpieczenie zdrowotne jest wyższa od rocznej składki ustalonej od rocznej podstawy. Zwrot to różnica między sumą wpłaconych za poszczególne miesiące roku składkowego składek na ubezpieczenie zdrowotne a roczną składką.

Przykład: Właściciel w 2022 roku jako formę opodatkowania miał ustawiony ryczałt od przychodów ewidencjonowanych. Przychód za 2022 r. wyniósł 305 000 zł.

1.Ustalamy liczbę miesięcy podlegania zdrowotnemu dla opodatkowania ryczałtem.

W wypłatach od stycznia 2022 r. do grudnia 2022 r. właściciel miał wyliczoną podstawę składki zdrowotnej w każdej wypłacie (12 wypłat), co oznacza, że podlegał zdrowotnej przez 12 miesięcy.

2. Ustalamy przychód za 2022 rok.

Przychód pobrany z deklaracji rocznej PIT-28 za 2022 r. wyniósł

305 000 zł.

3. Ustalamy w jakim przedziale mieści się kwota przychodu za poprzedni rok.

305 000 zł > 300 000 zł

Przychód powyżej 300 000 zł, co oznacza, że podstawę składki stanowi 180% przeciętnego wynagrodzenia (skł. zdrowotna), pobranego z konfiguracji programu, aktualnego na 01 stycznia 2022 zł.

4. Ustaloną w punkcie 1 ilość miesięcy mnożymy przez kwotę 180% przeciętnego wynagrodzenia (skł. zdrowotna), pobranego z konfiguracji.

12 miesięcy * 180% * 6 221,04 zł = 134 374,46 zł

5. Ustalamy kwotę rocznej składki.

Ustaloną w punkcie 4 podstawę roczną przemnażamy przez 9%.

134 374,46 zł * 9% = 12 093,70 zł

6. Ustalamy kwotę naliczonych składek na ubezpieczenie zdrowotne dla ryczałtu, zapisanych w wypłatach właściciela, które dotyczą okresu deklaracji od stycznia do grudnia 2022 r.

Suma pobranych składek dla ryczałtu wynosi 6 718,72 zł

7.Porównujemy kwotę rocznej składki z punktu 5 z kwotą składek pobranych z punktu 6.

12 093,70 > 6 718,72

Kwota rocznych składek jest większa niż kwota pobranych składek, co oznacza, że jest niedopłata i powinna wyliczyć się kwota do dopłaty w wysokości 5 374,98 zł (12 093,70 – 6718,72).

W sekcji Podsumowanie wykazana jest kwota do zwrotu lub kwota do dopłaty na podstawie danych z pól dotyczących kwot do zwrotu oraz dopłaty, dla poszczególnych form opodatkowania.

Sumowane są kwoty z wszystkich form opodatkowania. Jeśli sumarycznie kwota do zwrotu jest większa niż kwota do dopłaty, to różnicę między tymi kwotami wykazana jest w polu Kwota do zwrotu. Jeśli sumarycznie kwota do dopłaty jest większa niż kwota do zwrotu, to różnica między tymi kwotami wykazana jest w polu Kwota do dopłaty.

Przykład: W rozliczeniu rocznym właściciela w sekcji Zasady ogólne -podatek liniowy w polu Kwota do zwrotu wykazano 55 415,42 zł natomiast w sekcji Ryczałt od przychodów ewidencjonowanych Kwota do dopłaty 669,87 zł.

Kwota do zwrotu jest większa niż kwota dopłaty, dlatego od kwoty do zwrotu odejmowana jest kwota dopłaty i różnica wykazana jest w podsumowaniu jako Kwota do zwrotu, czyli jako kwota 54 745,55.

Nieobecności właściciela

W zależności od sposobu rozliczania właściciela jego nieobecności mogą być wykazywane na raporcie ZUS RSA lub nie.

- Właściciel rozlicza się sam (indywidualna DRA) – generowana jest tylko deklaracja DRA,

- Właściciel rozlicza się z osobą współpracującą – generowana jest deklaracja DRA, raporty ZUS: RCA i RSA,

- Właściciel rozlicza się wraz z pracownikami – generowana jest deklaracja DRA, raporty ZUS: RCA i RSA.

W programie istnieje możliwość rozliczania nieobecności właściciela. Można to zrobić z poziomu listy pracowników w Kadrach lub wypłatach pracowników. Lista nieobecności dostępna jest:

- po wciśnięciu ikony “Czas pracy” lub po rozwinięciu strzałki i wybraniu opcji Nieobecności,

- z menu kontekstowego wywoływanego prawym klawiszem myszki (Kalendarz).

Dla właściciela dostępne są następujące nieobecności:

-

- Wł. Dodatkowy urlop opiekuńczy (zasiłek)

- Wł. Urlop macierzyński,

- Wł. Urlop macierzyński (dodatkowy),

- Wł. Urlop rodzicielski,

- Wł. Urlop ojcowski,

- Wł. Urlop opiekuńczy (zasiłek),

- Wł. Urlop rehabilitacyjny,

- Wł. Urlop rehabilitacyjny/wyp.,

- Wł. Zwolnienie chorobowe,

- Wł. Zwolnienie chorobowe/wypadek.

- zaznaczony- pomniejszana jest tylko ta część zadeklarowanej kwoty, która odpowiada wysokości najniższej obowiązującej podstawy składek społecznych, czyli 60% prognozowanego przeciętnego wynagrodzenia miesięcznego, zgodnie z wyrokiem Sądu Najwyższego z dnia 11 lipca 2019 r., sygn. akt III UZP 1/19.

- nie zaznaczony (domyślne ustawienie)- pomniejszana jest cała zadeklarowana kwota dochodu deklarowanego stanowiącego podstawę składek społecznych .

- Dwie pierwsze zakładki [PIT-36] obejmują odliczenia od dochodu oraz kwoty zwiększające podstawę opodatkowania oraz kwoty odliczeń od podatku,

- [PIT-36L] zawiera parametr podatnik rozlicza się wg skali liniowej (PIT-36L),

- [Dz. Gospodarcza] zawiera udziały w spółkach oraz kwoty przychodów i kosztów w ramach prowadzonej działalności gospodarczej,

- [Strefa] zawiera udziały w spółkach oraz kwoty przychodów i kosztów w ramach działalności gospodarczej prowadzonej na terenie specjalnej strefy ekonomicznej,

- [Najem] zawiera udziały w spółkach oraz kwoty przychodów i kosztów w ramach dochodów uzyskiwanych z tytułu najmu, podnajmu lub dzierżawy.

- Właściciel rozliczany na oddzielnej DRA – należy zaznaczyć Indywidualne DRA [v].Obliczając Deklarację rozliczeniową ZUS należy wskazać plik KEDU, do którego zostanie zapisana DRA właściciela, a po kliknięciu “Właściciel” wybrać nazwisko właściciela, podać miesiąc, rok, którego dotyczy deklaracja i obliczyć naciskając klawisz “Pioruna”.

- W przypadku, gdy Właściciel miałby być rozliczany z pracownikami – nie zaznaczamy pola Indywidualne DRA [ ]. Przy generowaniu deklaracji rozliczeniowej ZUS DRA pole “Właściciel” pozostawiamy puste, a poniżej widoczny będzie napis „pracownicy”. Program wygeneruje deklarację DRA z raportami za pracowników i właścicieli.

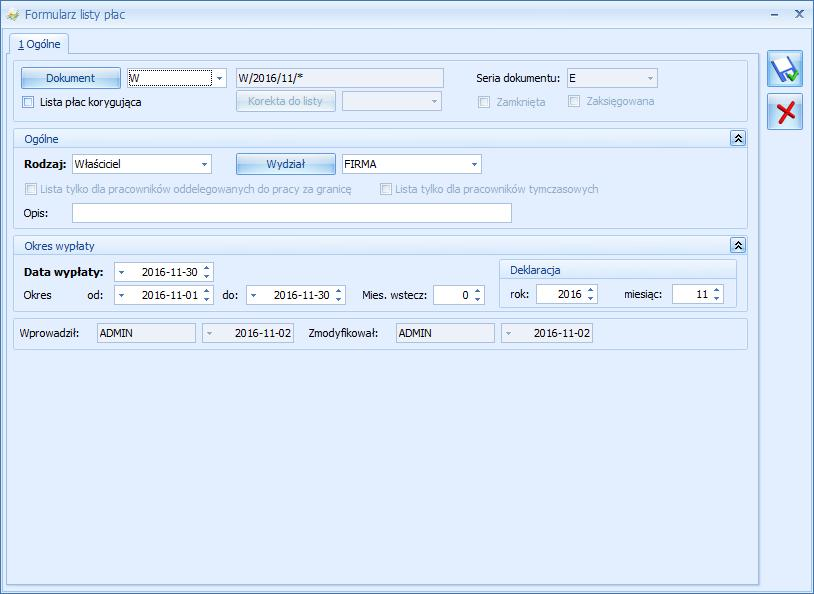

- w polu dokument wybrać symbol W, wówczas automatycznie w polu Rodzaj pojawi się napis Właściciel,

- lub dodać własny symbol dokumentu dla tego typu list płac i samodzielnie uzupełnić pole rodzaj Właściciel,

- uzupełnić datę wypłaty (deklaracji),

- zapisać formularz listy płac,

- następnie przejść do okna Wypłaty pracowników i pod przyciskiem “Lista płac” wybrać zdefiniowaną wcześniej listę dla właścicieli,

- “Plusem” naliczamy Wypłatę właścicielowi. Zapisujemy. Na liście będzie ona widoczna z kwotą 0,00 do wypłaty.

Dotyczy wersji: 2020.5W przypadku, gdy właściciel ma odnotowaną jedną z powyższych nieobecności, podstawa wymiaru do składek społecznych jest proporcjonalnie pomniejszana w stosunku do dni kalendarzowych nieobecności.

UwagaZgodnie z wyrokiem Sądu Najwyższego z dnia 11 lipca 2019 r., sygn. akt III UZP 1/19, proporcjonalnemu zmniejszeniu ulega kwota najniższej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe bez względu na jej wysokość zadeklarowaną przez osobę prowadzącą pozarolniczą działalność/osobę współpracującą. Dlatego też, jeśli zostanie zadeklarowana wyższa podstawa wymiaru składek od najniższej i właściciel/osoba współpracująca podlega ubezpieczeniom społecznym tylko przez część miesiąca lub ma nieobecność np. zwolnienie chorobowe można skorygować tylko tę część podstawy, która odpowiada wysokości najniższej obowiązującej go podstawy, czyli 60% prognozowanego przeciętnego wynagrodzenia miesięcznego.

W programie sposób naliczania kwoty dochodu deklarowanego stanowiącego podstawę składek społecznych jest oparty na parametrze Pomniejszenie podstawy składek społecznych właściciela liczone od kwoty najniższej podstawy, gdy zadeklar. dochód wyższy, który znajduje się w konfiguracji firmy [System/ Konfiguracja/ Firma/ Płace/ Parametry/ Naliczanie wypłat].

Gdy parametr jest:

Podstawa prawna dodania nieobecności Wł. Urlop opiekuńczy (zasiłek) dla prowadzących działalność i osób współpracujących – Wyrok Trybunału konstytucyjnego z 6 marca 2007r. (sygn.akt P45/06).

UwagaNa liście typów nieobecności standardowe typy nieobecności są zawężane dla listy właścicieli. Przy wprowadzeniu nieobecności z poziomu listy pracowników (lista właściciele) lub listy wypłat pracowników ukryte są nieobecności nieaktywne i dodatkowo nieobecności standardowe dedykowane dla pracowników. Widoczne są tylko nieobecności z przedrostkiem „wł”.Kwoty do deklaracji

Na formularzu właściciela istnieje możliwość zdefiniowania kwot deklaracji. W tym celu należy edytować formularz danych kadrowych właściciela i kliknąć przycisk Kwoty deklaracji

(dane możliwe do wprowadzenia przy zaznaczonym odpowiednim module). Otwarta zostanie karta indywidualnych odliczeń podatnika. Udziały i odliczenia w każdym miesiącu są dostępne po naciśnięciu przycisku Dodaj lub klawisza <INS>.UwagaDla poprawnego wyliczenia przychodów i kosztów należy uzupełnić udziały podatnika w poszczególnych miesiącach dla wszystkich źródeł przychodu. W przypadku jednoosobowej działalności należy wprowadzić udziały w wysokości 100% (czyli 1.00/1). Jeżeli dla danego podatnika udziały są równe przez cały rok, to wystarczy je wpisać w jednym miesiącu i jest to dziedziczone na pozostałe miesiące. W przypadku zmiennych udziałów należy w każdym miesiącu je odpowiednio skorygować.

(dane możliwe do wprowadzenia przy zaznaczonym odpowiednim module). Otwarta zostanie karta indywidualnych odliczeń podatnika. Udziały i odliczenia w każdym miesiącu są dostępne po naciśnięciu przycisku Dodaj lub klawisza <INS>.UwagaDla poprawnego wyliczenia przychodów i kosztów należy uzupełnić udziały podatnika w poszczególnych miesiącach dla wszystkich źródeł przychodu. W przypadku jednoosobowej działalności należy wprowadzić udziały w wysokości 100% (czyli 1.00/1). Jeżeli dla danego podatnika udziały są równe przez cały rok, to wystarczy je wpisać w jednym miesiącu i jest to dziedziczone na pozostałe miesiące. W przypadku zmiennych udziałów należy w każdym miesiącu je odpowiednio skorygować.Aby wprowadzić odliczenia, udziały oraz przychodu i koszty z dodatkowych źródeł dochodu podatnika za dany miesiąc należy na karcie indywidualnych kwot zaznaczyć parametr W miesiącu

oraz określić Rok i Miesiąc, za który wprowadzamy wartości.

oraz określić Rok i Miesiąc, za który wprowadzamy wartości.Użytkownik ma również możliwość przeglądania wszystkich odliczeń narastająco za cały rok, w tym celu należy zaznaczyć odpowiedni parametr

– wszystkie kwoty zostaną obliczone narastająco od stycznia do miesiąca wprowadzonego w polu Miesiąc.

– wszystkie kwoty zostaną obliczone narastająco od stycznia do miesiąca wprowadzonego w polu Miesiąc.Formularz dla wprowadzania indywidualnych kwot dla podatnika składa się z zakładek:

Formularz osoby współpracującej

Analogicznie jak dla właściciela, osobę współpracującą należy dodać z poziomu listy właścicieli. Formularz składa się z siedmiu zakładek. [Etat], [Ubezpieczenie (etat)] oraz [Inne informacje] powinny być uzupełniono następująco:

Etat – analogicznie jak przy właścicielu należy uzupełnić:

Datę zatrudnienia (najlepiej zgodną ze zgłoszenie do ubezpieczeń).

Rodzaj zatrudnienia – wybrać Osoba współpracująca,

Dochód deklarowany – w sekcji dotyczącej wynagrodzenia należy zaznaczyć pole Dochód deklarowany, jeśli składki mają być liczone od kwoty innej niż Dochód deklarowany dla danego miesiąca zapisanej w konfiguracji programu, to dodatkowo należy wpisać kwotę stanowiącą podstawę naliczania składek ZUS,

Podst. zdrow.mnożnik – powinien zostać bez zmian 1.00,

Indywidualny procent wypadkowej – powinien być zaznaczony i uzupełniony analogicznie jak dla właściciela tylko wówczas, gdy osoba współpracująca rozlicza się z właścicielem na indywidualnej DRA.

Ubezpieczenie (etat) – przycisk

wyświetli listę dostępnych kodów – tytułów do ubezpieczeń związanych z osobami, które opłacają składki od dochodu deklarowanego. Kod można wybrać z listy lub wpisać go ręcznie z klawiatury. Po wpisaniu odpowiedniego kodu (0511XX) program zaznaczy ubezpieczenia, które będą naliczane. Jest to tylko propozycja programu, użytkownik może ją indywidualnie zmienić.

wyświetli listę dostępnych kodów – tytułów do ubezpieczeń związanych z osobami, które opłacają składki od dochodu deklarowanego. Kod można wybrać z listy lub wpisać go ręcznie z klawiatury. Po wpisaniu odpowiedniego kodu (0511XX) program zaznaczy ubezpieczenia, które będą naliczane. Jest to tylko propozycja programu, użytkownik może ją indywidualnie zmienić.Inne informacje – w przypadku osób współpracujących zgłoszonych do ubezpieczenia składka na FGŚP powinna być naliczana jedynie, gdy ta osoba jest dodatkowo zatrudniona na podstawie umowy o pracy. Podczas dodawania osoby współpracującej, dla której ustawiono kod tytułu ubezpieczenia 0511xx lub 0545xx,w momencie zapisu formularza danych kadrowych w polu Nie naliczać składek na FGŚP automatycznie jest ustawiana data zwolnienia z opłacania składek na FGŚP zgodna z pierwszym dniem miesiąca zatrudnienia. Konwersja bazy danych do wersji 2018.0 powoduje zmianę daty, od kiedy przysługuje zwolnienie z opłacania składek na FGŚP dla osób współpracujących na datę zgodną z pierwszym dniem miesiąca z daty zatrudnienia, jeśli data zapisana wcześniej jest późniejsza niż data zatrudnienia. Przy powyższym ustawieniu parametru Nie naliczać składek na FGŚP składka nie będzie naliczana. Jeśli osoba współpracująca ma zawartą umowę o pracę i w związku z tym powinna mieć naliczaną składkę na FGŚP należy zmienić ustawiony okres zwolnienia z FGŚP na datę osiągnięcia 55/60 lat.

Indywidualna DRA właściciela, osoby współpracującej

Sposób rozliczenia właściciela na odrębnej deklaracji rozliczeniowej ZUS wynika z ustawienia parametru Indywidualne DRA na formularzu właściciela, zakładka [Etat / Ubezpieczenie]:

UwagaW przypadku, gdy Właściciel będzie miał odrębną deklarację ZUS, a firma zatrudnia pracowników i będzie oddzielna za nich deklaracja, to Kod terminu składania deklaracji ZUS w konfiguracji firmy należy ustawić na 3 (15-ty dzień następnego miesiąca) – wówczas na DRA dla pracowników kod terminu będzie miał symbol 3, a na DRA właściciela będzie miał symbol 4.Dla właściciela zgłoszonego do ubezpieczeń z kodem 0590/0592 opłacającego składki wyłącznie za siebie lub rozliczającego się razem z pracownikami, automatycznie zostanie utworzona deklaracja odpowiednio ZUS DRA cz.II lub ZUS RCA cz. II podczas naliczania deklaracji rozliczeniowej za styczeń danego roku lub miesiąc rozpoczęcia/wznowienia działalności.

Po wpisaniu kodu tytułu ubezpieczenia przewidzianego dla osoby współpracującej (05 11 XX) uaktywnia się przycisk

(zakładka [Ubezpieczenie (etat)]). Kod (akronim) właściciela można wpisać z ręki lub wybrać z listy, która wyświetli się po kliknięciu tego przycisku. Powiązanie to skutkuje rozliczeniem pod wspólną deklaracją rozliczeniową właściciela z wybranymi osobami współpracującymi. Puste pole

(zakładka [Ubezpieczenie (etat)]). Kod (akronim) właściciela można wpisać z ręki lub wybrać z listy, która wyświetli się po kliknięciu tego przycisku. Powiązanie to skutkuje rozliczeniem pod wspólną deklaracją rozliczeniową właściciela z wybranymi osobami współpracującymi. Puste pole  oznacza, że osoba współpracująca będzie wykazana pod deklaracją DRA razem z pracownikami.UwagaZ jednym właścicielem może być rozliczanych kilka osób współpracujących.

oznacza, że osoba współpracująca będzie wykazana pod deklaracją DRA razem z pracownikami.UwagaZ jednym właścicielem może być rozliczanych kilka osób współpracujących.Przygotowanie deklaracji ZUS dla właścicieli i osób współpracujących

Warunkiem niezbędnym do wygenerowania dla właścicieli, osób współpracujących raportów ZUS (RCA, RSA), czy samych deklaracji DRA jest utworzenie listy płac dla właścicieli.

Aby odróżnić ją od innych list płac należy:Takie naliczenie jest niezbędne do wygenerowania przez program raportów, deklaracji ZUS.

Formularz listy płac dla właścicieli