Nowości

1. Aktualne wskaźniki.

Konfiguracja/ Program/ Płace/ Wynagrodzenia

Wartości obowiązujące od 1.12.2021r.

– Przeciętne miesięczne wynagrodzenie: 5657,30 zł

– Minimalna stawka uczniów I roku: 282,87 zł

– Minimalna stawka uczniów II roku: 339,44 zł

– Minimalna stawka uczniów III roku: 396,01 zł

– Młodociany – przyuczenie: 226,29 zł

Wartości obowiązujące od: 01.01.2022r.

– Dochód deklarowany (składki społeczne): 3553,2 zł

– Maksymalna podstawa skł. chor. dobrow.: 14 805 zł

– Minimalna podstawa skł. ZUS dla oddelegowanego: 5922 zł

– Wskaźnik waloryzacji: 99,60%

– Współczynnik ekwiwalentu: 20,92

Konfiguracja/ Program/ Płace/ Podstawa składek ZUS

Wartości obowiązujące od: 01.01.2022r.

– Roczna podstawa składek ZUS: 177 660 zł

Konfiguracja/ Program/ Płace/ Zasiłki

Wartości obowiązujące od: 01.01.2022r.

– Maksymalna podstawa składek emerytalno-rentowych: 3553,2 zł

Konfiguracja / Program / Płace / Stałe podatkowe

Wartości obowiązujące od dnia: 01.01.2022 r.

– Ulga podatkowa (kwota miesięczna): 425,00 zł

– Ulga podatkowa (kwota roczna): 5100,00 zł

– Progi podatkowe – podatek dochodowy od osób fizycznych:

- dochód do 120 000,00 zł – 17,00 %

- dochód ponad 120 000,00 – 32,00 %

Podstawa prawna:

Komunikat Prezesa Głównego Urzędu Statystycznego z dnia 10 listopada 2021 r. w sprawie przeciętnego

wynagrodzenia w trzecim kwartale 2021 r. (M.P. 2021r., poz. )

Obwieszczenie Ministra Rodziny I Polityki Społecznej z dnia 4 listopada 2021 r. w sprawie kwoty ograniczenia

rocznej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe w roku 2022 oraz przyjętej do jej

ustalenia kwoty prognozowanego przeciętnego wynagrodzenia (M.P. 2021 poz.1056)

Obwieszczenie Prezesa Zakładu Ubezpieczeń Społecznych z dnia 10 listopada 2021 r. w sprawie wskaźnika waloryzacji podstawy wymiaru zasiłku chorobowego przyjętej do obliczenia świadczenia rehabilitacyjnego w I kwartale 2022 r. (M.P. 2021, Poz. 1090).

Ustawa z dnia 29 października 2021 r.o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw (Dz. U. z 2021 r. poz. 2105)

2. Polski Ład. Dostosowano program do zmian wynikających z wprowadzenia Polskiego Ładu. Zmiany obowiązują od 1.01.2022 roku i będą stosowane do wynagrodzeń wypłacanych na listach płac, które mają ustawiony okres deklaracji jako styczeń 2022 i późniejszy.

Zmiana kwoty wolnej i progu podatkowego. Wprowadzono zmiany w naliczaniu zaliczki podatku w wypłatach mających ustawiony miesiąc deklaracji 1/2022 i późniejszy. Od 1.01.2022 podwyższeniu ulegnie kwota stanowiąca górną granicę pierwszego podatkowego z kwoty 85 528 zł do 120 000 zł. Po zmianie, do podstawy obliczenia podatku nieprzekraczającej 120 000 zł stosowana będzie stawka podatku w wysokości 17%. Dopiero do nadwyżki ponad tę kwotę podatek będzie obliczany według stawki 32%. W przypadku przekroczenia przez pracownika pierwszego progu podatkowego nadal będzie odliczana ulga podatkowa. W związku z podwyższenie kwoty wolnej do 30 000 zł zmianie ulegnie ulga podatkowa. Od nowego roku będzie wynosić ona rocznie 5100 zł i miesięcznie 425 zł. Oznacza to, że w wynagrodzeniach naliczanych z datą wypłaty od 1.01.2022 r. przy obliczaniu miesięcznych zaliczek na podatek dochodowy będzie stosowana ulga podatkowa w wysokości 425 zł.

Naliczanie 50% kosztów uzyskania przychodu. W związku ze zmianą wysokości kwoty progu podatkowego zmianie ulegnie także wysokość limitu 50% kosztów uzyskania. Od 1.01.2022 roku będzie wynosił 120 000 zł.

Dodatkowo wprowadzono zmiany w limitowaniu 50% kosztów uzyskania w przypadku osób korzystających ze zwolnienia z PIT. Do końca 2021r. w przypadku osoby, która korzystała ze zwolnienia z podatku ze względu na wiek (pracownik do 26 lat) suma przychodów zwolnionych niezależnie od ich rodzaju (przychodu ze stosunku pracy, z umowy zlecenie, przychody z tytułu praktyk absolwenckich i staży) oraz 50% kosztów uzyskania w roku podatkowym nie mogła przekroczyć limitu 85528 zł.

Od 1.01.2022 r. suma 50% kosztów oraz przychodu zwolnionego nie będzie mogła przekroczyć 120 000 zł przy zachowaniu dotychczasowego limitu dla przychodów zwolnionych, czyli 85528 zł. W przypadku przychodów, do których było stosowane zwolnienie z PIT do limitu 120 000 zł będzie wliczany jedynie ten, który został wypłacony z tytułu stosunku pracy, służbowego, spółdzielczego (uwzględniamy elementy wynagrodzenia, które mają pozycję na deklaracji PIT jako PIT-4 1. Wynagrodzenia ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej, PIT-11 1a. Wynagrodzenia ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej oraz PIT-11 1b). Jeśli pracownik korzystał ze zwolnienia z podatku dla przychodów osiąganych także z umowy zlecenie po zmianie kwota tego przychodu w łącznym limicie przychodu zwolnionego oraz 50% kup nie będzie uwzględniana.

Niepobieranie podatku dla osób osiągających niektóre rodzaje przychodów. Umożliwiono niepobieranie zaliczki podatku od:

- świadczeń pieniężnych wypłacanych z tytułu odbywania praktyk absolwenckich, o których mowa w ustawie z dnia 17 lipca 2009 r. o praktykach absolwenckich lub odbywania stażu uczniowskiego, o którym mowa w art. 121a ustawy z dnia 14 grudnia 2016 r. – Prawo oświatowe,

- przychodów z osobiście wykonywanej działalności artystycznej, literackiej, naukowej, trenerskiej, oświatowej i publicystycznej, w tym z tytułu udziału w konkursach z dziedziny nauki, kultury i sztuki oraz dziennikarstwa, jak również przychody z uprawiania sportu, stypendia sportowe przyznawane na podstawie odrębnych przepisów oraz przychody sędziów z tytułu prowadzenia zawodów sportowych;

- przychodów otrzymywanych przez osoby wykonujące czynności związane z pełnieniem obowiązków społecznych lub obywatelskich, bez względu na sposób powoływania tych osób, nie wyłączając odszkodowania za utracony zarobek, z wyjątkiem przychodów, o których mowa w pkt 7;

- przychodów otrzymywanych przez osoby, niezależnie od sposobu ich powoływania, należące do składu zarządów, rad nadzorczych, komisji lub innych organów stanowiących osób prawnych;

- przychodów z tytułu wykonywania usług, na podstawie umowy zlecenia lub umowy o dzieło

- przychodów uzyskanych na podstawie umów o zarządzanie przedsiębiorstwem, kontraktów menedżerskich lub umów o podobnym charakterze, w tym przychody z tego rodzaju umów zawieranych w ramach prowadzonej przez podatnika pozarolniczej działalności gospodarczej – z wyjątkiem przychodów, o których mowa w pkt 7,

- przychodów z praw majątkowych, w szczególności przychody z praw autorskich i praw pokrewnych w rozumieniu odrębnych przepisów,

na wniosek pracownika, którego roczne dochody nie przekroczą kwoty 30.000 zł oraz który nie uzyskuje innych dochodów, od których pobierane są zaliczki na podatek z uwzględnieniem kwoty wolnej (np. z tytułu umowy o pracę).

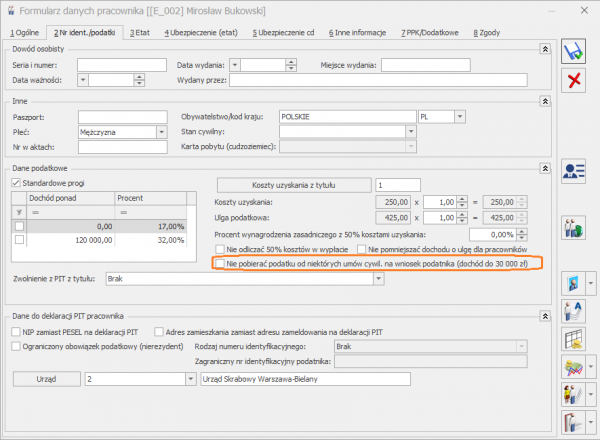

Na formularzu pracownika został dodany nowy parametr Nie pobierać podatku od niektórych umów cywil. na wniosek podatnika (dochód do 30 000 zł). Ustawienie parametru decyduje czy w wypłacie pracownika zostanie naliczony podatek.

Użytkownik ma także możliwość ustawienia parametru dla zaznaczonych pracowników za pomocą seryjnej zmiany wartości pola dostępnej w module Płace i Kadry Plus.

Podczas naliczania wypłat, które mają ustawiony miesiąc deklaracji 1/2022 lub późniejszy dla osób osiągających wymienione powyżej przychody, które mają zaznaczony parametr Nie pobierać zaliczki podatku od niektórych przychodów na wniosek podatnika sprawdzane jest czy dochód pracownika uzyskany od początku roku podatkowego nie przekroczył 30 000 zł i czy pracownik w danym miesiącu nie jest zatrudniony na etat, z którego miałby stosowaną ulgę. Jeżeli nie, to zaliczka podatku nie zostanie naliczona. W wypłacie, w której dochód pracownika w danym roku podatkowym przekroczy kwotę 30000 zł podatek zostanie naliczony od całego wynagrodzenia.

Podczas naliczania wypłaty sprawdzana jest Pozycja na deklaracji PIT ustawiona w konfiguracji danego składnika. Podatek nie będzie się naliczał od elementów które mają ustawioną pozycję: PIT-11. Należności z tytułu praktyk absolwenckich lub staży uczniowskich, PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy zlecenia, PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy o dzieło, PIT-8B 7. Czynności związane z pełnieniem obowiązków społecznych lub obywatelskich, PIT-8B 8. Udział w organach stanowiących osób prawnych, PIT-8B 9. Kontrakt menedżerski, umowa o zarządzanie przedsiębiorstwem, PIT-8B 10. Prawa autorskie i inne prawa.

Na formularzu umowy cywilnoprawnej uwzględniono zmiany w wyliczaniu kwoty netto oraz kwoty brutto od podanej kwoty netto dla zleceniobiorców, które złożyły wniosek o niepobieranie podatku od niektórych przychodów. Jeśli data rozpoczęcia umowy jest ustawiona 1.01.2022 lub późniejsza i w zapisie historycznym na dzień rozpoczęcia umowy pracownik ma zaznaczony parametr Nie pobierać podatku od niektórych umów cywil. na wniosek podatnika (dochód do 30 000 zł) kwoty będą wyliczane bez uwzględnienia zaliczki podatku.

Dodatkowo w programie udostępniono Wniosek o niepobieranie zaliczki podatku’. Wydruk jest dostępny z poziomu otwartego formularza pracownika [Podgląd wydruku lub Wydruk danych/ Wydruki kadrowe].

Zwolnienia z PIT. Polski Ład wprowadza od 1.01.2022 roku zwolnienie z podatku dla przychód do kwoty 85528 zł dla kolejnych grup pracowników. Są to:

- Osoby, które ukończyły 60 lat w przypadku kobiet oraz 65 lat w przypadku mężczyzn, które pomimo osiągnięcia wieku emerytalnego nie wystąpiły o emeryturę tylko pracują dalej i podlegają z tego tytułu ubezpieczeniu społecznemu,

- Osoby wychowujące co najmniej czworo dzieci,

- Osoby, które przeniosły miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej.

Powyżej wymienione osoby mogą skorzystać ze zwolnienia z opodatkowania w przypadku złożenia odpowiedniego wniosku pracodawcy.

W związku z dodaniem nowych zwolnień na formularzu pracownika na zakładce [2.Nr ident./podatki] zostało dodane nowe pole ‘Zwolnienie z PIT z tytułu:’ z rozwijalną listą możliwych do wybrania przyczyn zwolnienia z podatku. Z poziomu listy dostępne są następujące opcje:

- Brak – w wypłatach nie będzie stosowane zwolnienie z podatku,

- Osoba do 26 lat – należy wybrać w przypadku pracowników poniżej 26 roku życia. W przypadku dodawania pracownika, gdy zostanie uzupełniona data urodzenia, która wskazuje, że pracownik ma do 26 lat opcja ustawi się automatycznie. Zwolnienie będzie stosowane do dnia, w którym pracownik ukończy 26 lat lub momentu przekroczenia limitu przychodów zwolnionych.

- Osoba powyżej 60/65 lat niepobierająca emerytury – należy zaznaczyć w przypadku złożenia wniosku o stosowanie zwolnienia z PIT przez osobę, która pomimo osiągnięcia wieku emerytalnego nie wystąpiła o emeryturę tylko pracuje dalej i podlega z tego tytułu ubezpieczeniu społecznemu. Zwolnienie będzie stosowane w wypłatach wypłacanych od 1.01 2022 r., jeżeli pracownik ma odpowiedni wiek (ukończone 60/65 lat w dniu wypłaty), jest zgłoszony do obowiązkowego ubezpieczenia emerytalnego i nie pobiera emerytury (nie jest ustawione prawo do emerytury (kod 1) na zakładce [5.ubezpieczenie cd.] w polu ‘Ustal. prawo do emeryt. lub renty.’). Zwolnienie będzie stosowane do przekroczenia limitu przychodów zwolnionych.

- Osoba wychowująca co najmniej czworo dzieci – należy zaznaczyć na wniosek osoby wychowującej co najmniej czworo dzieci. Zwolnienie będzie stosowane w wypłatach naliczonych po 01.01.2022 r. do osiągnięcia limitu zwolnienia.

- Osoba, która przeniosła miejsce zamieszkania na terytorium Polski – należy zaznaczyć na wniosek osoby, która przeniosła miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej. Pracownik we wniosku ma obowiązek podania roku zakończenia stosowania zwolnienia. Zwolnienie przysługuje w czterech kolejno po sobie następujących latach podatkowych. Jeśli na formularzu pracownika zostanie wybrana opcja ‘Osoba, która przeniosła miejsce zamieszkania na terytorium Polski’ dodatkowo należy ustawić roku do kiedy obowiązuje zwolnienie. Zwolnienie będzie stosowane w wypłatach naliczonych po 01.01.2022 r. nie później niż do końca roku wskazanego na formularzu pracownika w polu ‘obowiązujące do końca roku’ lub przekroczenia limitu.

Pole ‘Zwolnienie z PIT z tytułu:’ zastąpiło dotychczasowy parametr Zwolnienie z PIT dla młodych. W nowych bazach domyślnie będzie ustawiona opcja ‘brak’. Podczas aktualizacji programu do wersji 2022.1.0., jeśli pracownik miał zaznaczony parametr Zwolnienie z PIT dla młodych w nowym polu ‘Zwolnienie z PIT z tytułu’ automatycznie ustawi się opcja ‘Osoba do 26 lat’. W przypadku zwolnienia z innych tytułów ustawienia będzie dokonywał Użytkownik, gdyż przysługują one po złożeniu odpowiedniego wniosku przez pracownika. Użytkownik ma możliwość ustawienia pola dla zaznaczonych pracowników za pomocą seryjnej zmiany wartości pola dostępnej w module Płace i Kadry Plus.

Zwolnienie z podatku dla nowych grup dotyczy przychodów ze stosunku pracy oraz umów zleceń. Podczas naliczania wypłaty sprawdzana będzie Pozycja na deklaracji PIT ustawiona w konfiguracji danego składnika. Zwolnienie z podatku zostanie zastosowane jedynie dla pozycji: PIT-4 1. Wynagrodzenia ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej, PIT-11 1a. Wynagrodzenia ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej, PIT-11 1b. Przychody, do których zastosowano odliczenie kosztów uzyskania na podstawie art.22 ust.9 pkt 3 ustawy, PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy zlecenia.

Zwolnienie z podatku dla wszystkich wyżej wymienionych grup przysługuje do ściśle określonego rocznego limitu zarobków (85.528 zł) W miesiącu, w którym pracownik przekracza powyższy limit od wynagrodzenia ponad limit zostanie naliczona zaliczka podatku.

W związku z rozszerzeniem przyczyn zwolnienia na formularzu wypłaty na zakładce [3.Podatki] został zmieniony opis pola, w którym jest wykazywany przychód zwolniony z opodatkowania z ‘W tym przychód podlegający zwolnieniu z PIT dla młodych’ na ‘w tym przychód podlegający zwolnieniu z PIT’. Analogiczna zmiana została wprowadzona na zestawieniu wypłat pracownika oraz zestawieniu list płac.

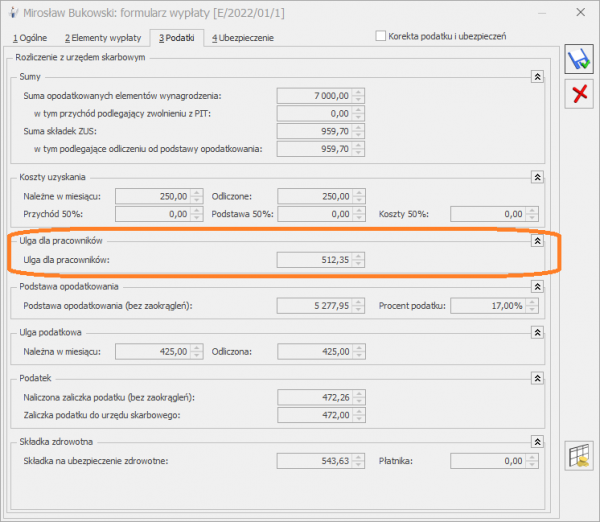

Naliczanie ulgi dla pracowników tzw. ulga dla klasy średniej. W związku z wprowadzeniem od 1.01.2022 r. nowej ulgi dla pracowników etatowych tzw. ulgi dla klasy średniej wprowadzono odpowiednie zmiany w wyliczaniu wynagrodzeń. Ulga dla klasy średniej będzie naliczana automatycznie dla wypłat wypłacanych od 1.01.2022 roku za miesiące, w których pracownik etatowy uzyskał przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej i spółdzielczego stosunku pracy w wysokości wynoszącej od 5 701 zł do 11 141 zł.

Pracownik może złożyć pracodawcy pisemny wniosek o niepomniejszanie dochodu o kwotę ulgi. W programie udostępniono wydruk Wniosek o niestosowanie ulgi dla pracowników. Wydruk jest dostępny z poziomu otwartego formularza pracownika [Podgląd wydruku lub Wydruk danych/ Wydruki kadrowe].

Na formularzu danych pracownika, w zakładce [2. Nr ident./podatk] dodano nowy parametr Nie pomniejszać dochodu o ulgę dla pracowników, który należy zaznaczyć w przypadku złożenia wniosku przez pracownika. Użytkownik ma możliwość ustawienia parametru dla zaznaczonych pracowników za pomocą seryjnej zmiany wartości pola dostępnej w module Płace i Kadry Plus. Podczas naliczania wypłaty ustawienie parametru jest sprawdzane w zapisie historycznym, który obowiązuje na ostatni dzień miesiąca zgodnego z miesiącem deklaracji z listy płac.

W przypadku, gdy pracownik nie złożył wniosku o niestosowanie ulgi, a sumarycznie jego przychód w miesiącu mieści się w przedziale od 5 701 zł do 11 141 w wypłacie naliczy się ulga w wysokości obliczonej według wzoru:

- (A x 6,68% – 380,50 zł) ÷ 0,17, dla A wynoszącego co najmniej 5 701 zł i nieprzekraczającego kwoty 8549 zł,

- (A x (-7,35%) + 819,08 zł) ÷ 0,17, dla A wyższego od 8 549 zł i nieprzekraczającego kwoty 11 141 zł

– w którym A oznacza uzyskane w ciągu miesiąca przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej i spółdzielczego stosunku pracy.

Naliczanie ulgi dla pracowników w przypadku kilku wypłat w miesiącu:

- jeśli pracownik dopiero w kolejnej wypłacie wypłaconej w danym miesiącu osiąga przychód uprawniających do stosowania ulgi zostanie ona naliczona od całego uzyskanego przychodu w tym miesiącu, a nie tylko od przychodu z danej wypłaty.

- W przypadku, gdy pracownik w pierwszej wypłacie w miesiącu miał stosowaną ulgę, a w kolejnej sumarycznie jego przychód w danym miesiącu przekroczy kwotę 11141 zł podstawa opodatkowania zostanie zwiększona o kwotę nienależnej ulgi odliczonej w pierwszej wypłacie.

- W przypadku naliczania kolejnej wypłaty, gdy kwota ulgi od sumarycznego przychodu w miesiącu byłaby niższa niż kwota ulgi naliczona już w pierwszej wypłacie w kolejnej wypłacie kwota nienależnej ulgi zostanie doliczona do podstawy opodatkowania.

Naliczanie składki zdrowotnej dla pracowników. Od 1.01.2022 roku zaliczka podatku nie będzie pomniejszana o składkę zdrowotną odliczoną w wysokość 7,75% podstawy. Od wypłat wypłacanych od 01.01. 2022 r. naliczona zaliczka po zaokrągleniu do pełnych złotych będzie stanowiła zaliczkę podatku do urzędu skarbowego. W związku z tą zmianą w programie składka zdrowotna odliczona, w tym także składka zdrowotna odliczona od przychodu zwolnionego oraz składka zdrowotna od netto nie będzie już naliczana. Na formularzu wypłaty naliczonej od 1.01.2022 na zakładce [3.Podatki] nie będą wykazywane pozycje ‘Składka na ubezpieczenie zdrowotne (odliczona)’ oraz ‘w tym składka od przychodu zwolnionego’ natomiast na zakładce [Ubezpieczenie] ‘Zdrowotna (odl.)’ oraz ‘Zdrowotna (od netto)’. Pole ‘Składka na ubezpieczenie Zdrowotne (pobrana)’ zmieniło nazwę na ‘Składka na ubezpieczenie zdrowotne’.

Od 1.01.2022 r. nadal będzie stosowane ograniczenie składki do wysokości zaliczki podatku. Zmianie ulegnie sposób wyliczania naliczonej zaliczki podatku, do której należy przyrównać kwotę składki zdrowotnej. Podczas naliczania wynagrodzenia wypłacanego od 1.01.2022 r. do poprawnego wyliczenia kwoty składki zdrowotnej 9% ustalane będzie jaka byłaby składka zdrowotna, gdyby obowiązywały zasady podatkowe aktualne na dzień 31.12.2021, czyli przed wymienionymi powyżej zmianami. Naliczona zaliczka podatku będzie wyliczona z zastosowaniem stałych podatkowych obowiązujących w 2021 roku, czyli ulgi podatkowej 43,76 zł, progów podatkowych – próg 85528 zł, limitu 50% kup 85528 zł. Dodatkowo podczas naliczania tej zaliczka podatku na potrzeby składki zdrowotnej nie będzie stosowana wprowadzona od 1.01.2022 r. ulga dla pracowników. Jeśli kwota składki zdrowotnej (9% od podstawy skł. zdrowotnej) będzie wyższa niż naliczona zaliczka podatku jej kwota zostanie obniżona.

Pracownik zatrudniony na umowę o pracę na 1/8 etatu ma wynagrodzenie zasadnicze 1 000 zł. Naliczamy pierwsze wynagrodzenie w roku podatkowym wypłacone 10.01.2022r.

- Wynagrodzenie powinno zostać naliczone następująco:

- Suma opodatkowanych elementów: 1 000 zł

- Składki ZUS: 137,10 zł

- Koszty uzyskania przychodu: 250 zł

- Ulga dla pracowników: 0 zł (przychody pracownika nie mieszczą się w przedziale upoważniającym do stosowania ulgi dla pracowników)

- Podstawa opodatkowania zaokrąglona: 613 zł (1000 brutto – 137,10 ZUS – 250 kup – 0 ulga dla pracowników)

- Ulga podatkowa: 425 zł

- Naliczona zaliczka podatku: 0 zł (613 *17% =104,21,

- Zaliczka podatku do urzędu skarbowego: 0 zł

- Naliczona zaliczka podatku jaka by była, gdyby obowiązywały zasady podatkowe aktualne 31.12.2021 roku

1000 – 137,10– 250=613 zł (po zaokrągleniu) - Składka zdrowotna: 60,45 zł: (naliczamy tylko składkę zdrowotną 9%: 862,90 podstawa * 9% = 77,66 zł; naliczona zaliczka podatku od 1000 zł gdyby stosować zasady podatkowe obowiązujące na 31.12.2021 roku byłaby 60,45

- Kwota netto pracownika: 802,45 zł (1000 – 137,10 ZUS – 0 podatek – 60,45 zdrowotna)

Pozostałe zmiany związane z Polskim Ładem

Kalkulator wynagrodzeń. Dostosowano kalkulator wynagrodzeń do zmian w naliczaniu wypłat obowiązujących od 1.01.2022r. Jeśli na oknie kalkulatora wynagrodzeń zostanie ustawiona data wypłaty 1.01.2022 r. lub późniejsza kwota netto lub brutto wynagrodzenia zostanie wyliczona zgodnie z nowymi zasadami opisanymi powyżej. Przy wyliczaniu wynagrodzenia pracownika etatowego Użytkownik ma możliwość uwzględnienia ulgi dla pracowników tzw. ulgi dla klasy średniej. Parametr Ulga dla pracowników dla daty wypłaty 01.01.2022r. lub późniejszej automatycznie ustawia się jako ‘tak’. Jeśli data wypłaty jest co najmniej 1.01.2022 to wtedy w tym polu domyślnie ustawia się opcja ‘tak’.

Zajęcia wynagrodzeń. Zmiana naliczania wynagrodzeń wpływa na ustalanie kwoty wolnej od potrąceń od wynagrodzenia. Kwota wolna od potrąceń od wynagrodzenia, która powinna pracownikowi pozostać, ustalana jako procent wynagrodzenia minimalnego obowiązującego w danym roku wyliczana będzie z zastosowaniem nowych zasad obowiązujących przy wyliczaniu zaliczki podatku tj.: nowej wartości ulgi podatkowej (425 zł), nieodliczaniem składki zdrowotnej od zaliczki podatku oraz ograniczaniem składki zdrowotnej do wysokości zaliczki jaka by była, gdyby nadal obowiązywały zasady podatkowe aktualne na 31.12.2021 r.

Wydruki. Na wydrukach płacowych zostały wprowadzone zmiany w wykazywaniu składki zdrowotnej oraz została uwzględniona kwota ulgi dla pracowników. Z poziomu okna Wypłaty pracowników dla wypłat wypłacanych do końca 2021 roku będą dostępne wydruki listy płac oraz kwitków wypłat zawierające informacje o składce zdrowotnej odliczonej i od netto.

Eksport wypłat. Podczas eksportu wypłat do Excela dostępnego z poziomu okna Wypłaty pracowników oraz przenoszenia danych płacowych za pomocą pracy rozproszonej będzie uwzględniana kwota ulgi dla pracowników.

3. Wyliczenie zasiłków. Wprowadzono zmiany wynikające z nowelizacji ustawy o systemie ubezpieczeń społecznych dotyczące naliczania zasiłków. Zmiany obowiązują dla zasiłków wypłacanych za okres od stycznia 2022.

- Skrócono okres, po którym ustalana jest na nowo podstawa zasiłku. Od stycznia 2022 podstawa zasiłku będzie ustalana na nowo, jeśli między okresami pobierania zasiłków zarówno tego samego rodzaju, jak i innego rodzaju będzie przerwa wynoszącą miesiąc kalendarzowy. Wcześniej podstawa była ustalana na nowo, jeżeli przerwa między nieobecnościami wynosiła co najmniej 3 miesiące kalendarzowe.

- Podwyższono procent zasiłku chorobowego wypłacanego za okres zwolnienia lekarskiego, w trakcie, którego pracownik przebywał w szpitalu z 70% na 80% podstawy wymiaru. W konfiguracji firmy (Start/Konfiguracja/ Firma/ Płace/Zasiłki) w polu leczenie szpitalne zmieniono wysokość zasiłku z tytułu leczenia szpitalnego na 80% z datą od 1 stycznia 2022 r.

- Do 182-dniowego okresu zasiłkowego wliczane będą okresy poprzednich niezdolności do pracy, jeżeli przerwa pomiędzy ustaniem poprzedniej, a powstaniem ponownej niezdolności do pracy nie przekraczała 60 dni. Do okresu zasiłkowego nie wlicza się okresów niezdolności do pracy przypadających przed przerwą nie dłuższą niż 60 dni, jeżeli po przerwie niezdolność do pracy wystąpi w trakcie ciąży. Przed zmianami do jednego okresu zasiłkowego wliczały się okresy poprzedniej niezdolności do pracy, jeżeli przerwa między kolejnymi niezdolności nie przekraczała 60 dni i były spowodowane tą samą chorobą.

W związku ze zmianami podczas importu e-zwolnień z PUE oraz dodawania nieobecności pracownikowi w nieobecności typu zwolnienie chorobowe będzie zaznaczać się automatycznie parametr Kontynuacja okresu zasiłkowego jeśli pracownik miał przed tą nieobecnością zwolnienie chorobowe i między nimi nie ma przerwy dłuższej niż 60 dni. Parametr będzie się też zaznaczać, jeśli w importowanej nieobecności jest oznaczenie A. Jeśli importowane/dodawane zwolnienie występuje w okresie ciąży (kod B) i pracownik wcześniej miał przerwę nie dłuższą niż 60 dni, gdzie miał zwolnienie chorobowe z innej przyczyny niż ciąża, to w takim przypadku parametr Kontynuacja okresu zasiłkowego nie zostanie zaznaczony.

Podstawa prawna:

Ustawa z dnia 24 czerwca 2021 r. o zmianie ustawy o systemie ubezpieczeń społecznych oraz niektórych

innych ustaw Dz.U. 2021, poz. 1621.

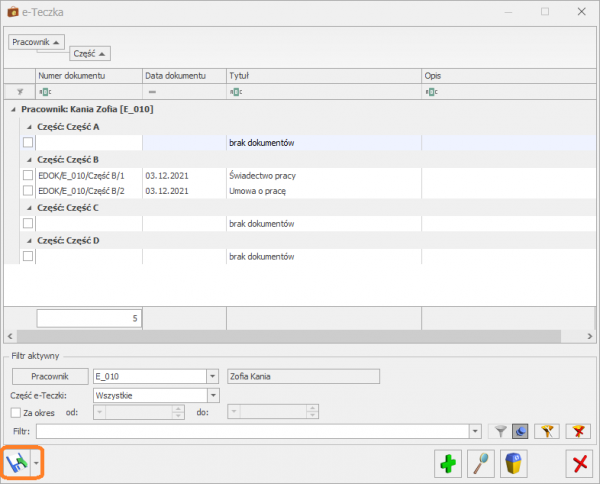

4. Eksport e-Teczki pracownika wraz z metadanymi. Umożliwiono eksport dokumentacji pracowniczej wraz z metadanymi zgodnie z Rozporządzeniem Ministra Rodziny, Pracy i Polityki społecznej z dnia 10 grudnia 2018 roku w sprawie dokumentacji pracowniczej. Eksport jest dostępny z poziomu [Płace i Kadry/ Kadry / e-Teczka]. Użytkownik może wyeksportować dokumentację wybranego pracownika lub wszystkich. Po rozwinięciu strzałki przy ikonie eksportu dostępne są do wyboru dwie opcje: eksport dokumentacji pracownika oraz eksport dokumentacji wszystkich pracowników.

Na formularzu eksportu dokumentacji należy wskazać lokalizację, gdzie dokumentacja zostanie zapisana oraz określić, z których części e-Teczki mają zostać wyeksportowane dokumenty. Dodatkowo dostępny jest parametr Podpisz cyfrowo plik, którego zaznaczenie spowoduje opatrzenie skompresowanego pliku kwalifikowanym podpisem elektronicznym.

Eksport dokumentacji spowoduje:

- utworzenie uporządkowanego zbioru dokumentów, wraz z kompletem metadanych dla każdego dokumentu,

- zapisanie zbioru dokumentów w postaci skompresowanego pliku o następujących nazwach:

- Teczka_pracownika_imie_nazwisko_pesel.zip (gdy wybrana opcja dla jednego pracownika)

- Teczka_pracownikow_NIP.zip (gdy wybrana opcja dla wszystkich), a w nim foldery dla poszczególnych pracowników.

- opatrzenie skompresowanego pliku kwalifikowanym podpisem elektronicznym (jeżeli zaznaczono parametr Podpisz cyfrowo plik).

Każdy dokument znajdujący się w e-Teczce pracownika zostanie zapisany jako odrębny plik PDF. Do każdego dokumentu zostanie utworzony zestaw następujących metadanych, zapisanych w odrębnym pliku XML z metadanymi:

- identyfikator dokumentu, który stanowi numer pełny dokumentu,

- identyfikator dokumentacji – będący akronimem pracownika,

- rodzaj dokumentu – numer dokumentu w danej części e-Teczki,

- data powstania dokumentu;

- data opatrzenia odwzorowania cyfrowego kwalifikowaną pieczęcią elektroniczną pracodawcy albo kwalifikowanym podpisem elektronicznym pracodawcy, albo osoby upoważnionej przez pracodawcę – w przypadku, gdy jest to odwzorowanie cyfrowe dokumentu w postaci papierowej;

- numer PESEL pracownika, do którego dokumentacji pracowniczej został włączony dokument, a w przypadku jego braku – rodzaj i numer dokumentu potwierdzającego tożsamość;

- imię i nazwisko pracownika;

- nazwa pracodawcy;

- data utworzenia uporządkowanego zbioru dokumentów przeznaczonych do przekazania, w którym znajduje się dokument.

Plik XML z metadanymi będzie miał taką samą nazwę, jaką ma pełna nazwa pliku, do którego się odnosi.

Dodatkowo w danych dokumentu będzie zapisywana data opatrzenia go podpisem kwalifikowanym oraz data wykonania eksportu dokumentacji. Podczas aktualizacji programu do wersji 2022.1.0 w dokumentach znajdujących się w e-Teczce jako data podpisu zostanie ustawiona data dodania dokumentu.

Na oknie e-Teczka (Płace i Kadry/ Kadry/e-Teczka) ułatwiono wyszukanie dokumentów na podstawie metadanych.

W tym celu dodano nowe kolumny:

- PESEL

- Rodzaj dokumentu – zawiera numer kolejny dokumentu,

- Data podpisu – data opatrzenia pieczęcią elektroniczną

- Data eksportu – data utworzenia uporządkowanego zbioru dokumentów

Kolumny domyślnie są ukryte, ale można je dodać za pomocą opcji Wybór kolumn.

W przypadku, gdy dokumentacja pracownicza jest przechowywana przez pracodawcę w postaci elektronicznej, pracodawca wydaje kopię całości lub części dokumentacji pracowniczej:

- w postaci elektronicznej albo

- w postaci papierowej stanowiącej wydruk z dokumentacji pracowniczej prowadzonej w postaci elektronicznej, zawierający oprócz treści również metadane.

Na potrzeby konieczności wydania w postaci papierowej dokumentacji w programie z poziomu formularza dokumentu znajdującego się w e-Teczce udostępniono wydruk metadanych dla plików [Podgląd wydruku lub Wydruk danych/ Dokumentacja pracownicza/ Dokumentacja pracownicza – metadane].

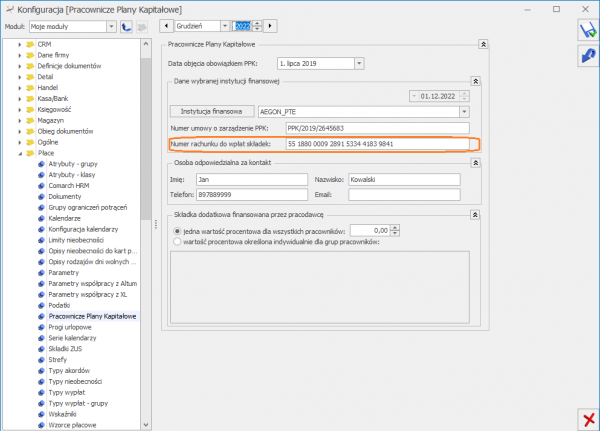

5. Rachunek do wpłat składek PPK. Dodano listę instytucji finansowych, które prowadzą PPK w imieniu pracodawcy oraz dedykowane pole do wprowadzenia numeru rachunku do wpłat składek PPK. W konfiguracji firmy [Start/Konfiguracja/Firma/Płace/ Pracownicze Plany Kapitałowe] podczas wprowadzania danych dotyczących Pracowniczych Planów Kapitałowych Użytkownik ma dostępną listę instytucji finansowych, które prowadzą i zarządzają PPK zgodną z listą znajdującą się na portalu mojeppk.pl. W nowym polu ‘Numer rachunku do wpłat składek’ należy podać numer rachunku podany przez instytucję, na który będą wpłacane pobrane z wynagrodzeń składki PPK. Po zapisaniu danych wybrana instytucja finansowa zostanie dodana na listę kontrahentów, jeśli jeszcze nie ma kontrahenta o takim numerze NIP lub akronimie. Wprowadzony rachunek do wpłat składek zostanie przypisany do instytucji na zakładce 2.Płatności. Rachunek, który jest ustawiony jako rachunek do wpłat składek PPK nie będzie możliwy do usunięcia z poziomu formularza instytucji. Podczas próby usunięcia pojawi się odpowiedni komunikat. Podczas aktualizacji programu do wersji 2022.1.0, gdy w konfiguracji są podane dane dotyczące PPK w polu ‘Numer rachunku do wpłat składek’ zostanie ustawiony rachunek ustawiony jako domyślny na formularzu instytucji finansowej.

W przypadku współpracy Comarch ERP Optima z aplikacją Comarch PPK podany numer rachunku w aplikacji zostanie automatycznie przeniesiony do konfiguracji do gałęzi Pracownicze Plany Kapitałowe.

6. GUS Z – 05 Badanie popytu na pracę. Dodano nowe sprawozdanie GUS Z – 05 Badanie popytu na pracę. Raport jest możliwy do wykonania z poziomu [Płace i Kadry/Podgląd wydruku lub Wydruk danych/Wydruki do GUS/ Z – 05 Badanie popytu na pracę]. W oknie parametrów przed wydrukiem Użytkownik ma możliwość wskazania okresu sprawozdawczego poprzez wybranie opcji: I kwartał, II kwartał, III kwartał, IV kwartał oraz podanie roku.

Raport zawiera dane wykazywane w dziale 2. Popyt na pracę w punkcie 2 sprawozdania czyli informacje o liczbie pracowników pracujących w ostatnim dniu kwartału sprawozdawczego, czyli na dzień 31 marca, 30 czerwca, 31 września lub 31 grudnia danego roku w podziale na kody zawodów i specjalności według klasyfikacji zawodów i specjalności 2014 oraz w dziale 3. Informacje uzupełniające w punkcie 7, czyli informację o liczbie osób z niepełnosprawności. Na wydruku będzie wykazana liczba osób ogółem, a także informacja o liczbie kobiet wykonujących dany zawód. Pracownicy są przyporządkowywani do danej grupy na podstawie kodu zawodu ustawionego na zakładce 3.Etat w polu Kod zawodu w zapisie aktualnym na ostatni dzień wskazanego okresu sprawozdawczego.

Zmiany

1. Seryjna zmiana wartości pola. Umożliwiono seryjne ustawienie statusu Archiwalny dla zaznaczonych pracowników.

2. Eksport wypłat do Excela. Podczas eksportu wypłat do Excela z poziomu okna Wypłaty pracowników będzie dodatkowo uwzględniana kwota 50% kosztów uzyskania przychodu w nowej kolumnie Koszty50.

3. Wydruk ERP-7 Zaświadczenie o zatrudnieniu i wynagrodzeniu. Dostosowano wydruk do nowego wzoru opublikowanego na stronie www.zus.pl.

4. Wydruk Oświadczenie do celów świadczenia rehab. (ZNp-7). Dostosowano wydruk do nowego wzoru opublikowanego na stronie www.zus.pl.

5. Wydruk Pracownicy do nagrody jubileuszowej (dla zaznaczonych). W ustawieniach parametrów przed wydrukiem Pracownicy do nagrody jubileuszowej (dla zaznaczonych) dodano parametr Wykazywać staż pracy skorygowany o nakładające się okresy nauki i pracy. Przy zaznaczonym parametrze na wydruku wykazywany jest staż pracy skorygowany o pokrywające się okresy zatrudnienia i nauk

Poprawiono

1. Zwolnienie z PIT dla młodych do 26 lat. W przypadku gdy pracownik przekroczył limit zwolnienia z podatku (85.528 zł) i miał naliczane dwie wypłaty w miesiącu to w drugiej z nich naliczała się zawyżona zaliczka podatku. Działanie poprawiono.

2. Naliczanie składek na Fundusz Pracy. W niektórych przypadkach w wypłatach umów cywilnoprawnych z tytułu których pracownik był zgłoszony jedynie do ubezpieczenia zdrowotnego niepotrzebnie była naliczana składka na Fundusz Pracy. Działanie poprawiono.

3. Przychód z tytułu PPK. W przypadku gdy w konfiguracji firmy był zaznaczony parametr Nalicz podatek od składek PPK pracodawcy na podstawie składek z bieżącej wypłaty, pracownik miał naliczony seryjnie dodatek na liście o rodzaju Inne i dodano ręcznie element ‘Przychód PPK’ to podpowiadał się on z kwotą, będącą sumą składek PPK pracodawcy z poprzedniego miesiąca, a powinna być to suma składek PPK z bieżącej wypłaty. Działanie poprawiono.

4. Wynagrodzenie chorobowe. W przypadku gdy pracownik wykorzystał 33 dni wynagrodzenia za czas choroby i w trakcie trwania nieobecności została wykonana aktualizacja danych pracownika, program naliczał ponownie wynagrodzenie za czas choroby zamiast zasiłku. Działanie poprawiono.

5. Podstawa chorobowego. Podstawa chorobowego naliczana z bieżącej wypłaty była zawyżona w sytuacji, gdy pracownik miał odnotowaną aktualizację w trakcie miesiąca, w którym miał wprowadzoną datę zwolnienia przypadającą przed końcem miesiąca, a zwolnienie lekarskie, przypadało przed aktualizacją. Działanie poprawiono.

6. Wypłata z zajęciem komorniczym. Przeliczenie zajęcia komorniczego w wypłacie powodowało wyzerowanie wartości w bazie danych w polach WPE_Netto i WPE_NettoWal dla pozycji zajęcia komorniczego. Działanie poprawiono.

7. Formularz danych kadrowych pracownika- dane adresowe. Poprawiono wykazywanie danych adresowych na formularzu pracownika aby w przypadku, gdy są one niezgodne ze słownikiem województw, powiatów, gmin i miast nie były modyfikowane, jeśli Użytkownik nie wprowadzał w nich zmian samodzielnie.

8. Nieobecność urlop bezpłatny/wychowawczy. Poprawiono zapisywanie nieobecności urlop bezpłatny/wychowawczy przypadających na przełomie roku tak, aby dzieliły się automatycznie na okresy roczne. Zapisanie nieobecności w jednej pozycji powodowało niepoprawne naliczanie limitu urlopu wypoczynkowego.

9. Limit urlopu wypoczynkowego dla pracownika tymczasowego. W przypadku gdy pracownik tymczasowy miał wprowadzone następujące po sobie umowy, krótsze niż 30 dni, program nie sumował dni okresu zatrudnienia i nie naliczał limitu, mimo że pracownik miał wymagany staż pracy. Działanie poprawione.

10. Limit urlopu wypoczynkowego dla pracownika młodocianego. W roku, w którym pracownik młodociany ukończył 18 lat limit urlopu był obniżany z 26 dni na 20 dopiero od dnia urodzin, a powinien z dniem 01.01. Dzianie poprawiono.

11. Lista akordów pracownika. Z poziomu listy akordów pracownika nie można było wykonać aktualizacji akordu. Działanie poprawiono.