Formularz właściciela

W programie można wprowadzać i rozliczać właścicieli. W przypadku korzystania z modułu Księga Podatkowa jest to wspólna lista wspólników. Listę możemy wywołać również z poziomu Ogólne/ Inne/ Wspólnicy lub kombinacją klawiszy <CTRL>+<W>. W module Płace i Kadry lista dostępna jest z poziomu Kadry/ Lista pracowników i dodatkowo należy w polu lista wybrać Właściciele ![]() . Wyboru dokonujemy z rozwijanej listy, która pojawia się po wciśnięciu strzałki z prawej strony okna.

. Wyboru dokonujemy z rozwijanej listy, która pojawia się po wciśnięciu strzałki z prawej strony okna.

Formularz właściciela zbudowany jest podobnie jak formularz pracownika, składa się z siedmiu zakładek, na których działają identyczne przyciski i klawisze. Różnica dotyczy zakładek:

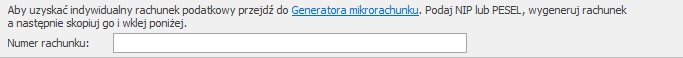

[Nr ident./podatki]

Numer rachunku- należy uzupełnić w celu wskazania indywidualnego rachunku podatkowego właściciela wykorzystywanego do wpłat należności podatkowych wynikających z deklaracji PIT-28, PIT-28S, PIT-36, PIT-36L, PIT-36S, PIT-36LS.

[Etat] – należy uzupełnić:

Datę zatrudnienia – aby aktywne stały się pola w sekcji dotyczącej wynagrodzenia. Należy przyjąć datę taką, jak do ubezpieczeń.

Rodzaj zatrudnienia – należy wybrać Właściciel.

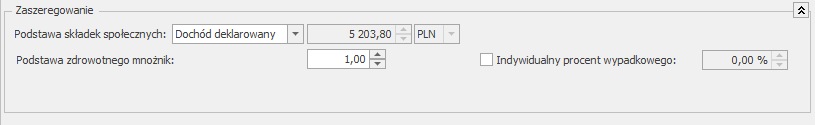

Podstawa składek społecznych – należy wybrać jedną z trzech poniższych opcji:

- Dochód deklarowany – podstawę składek społecznych będzie stanowiła kwota będąca 60% prognozowanego przeciętnego wynagrodzenia miesięcznego obowiązująca w miesiącu, za który jest naliczana wypłata. Jest to opcja domyślna podczas wprowadzania właściciela.

- Preferencyjny ZUS – podstawę składek społecznych będzie stanowiła kwota będąca 30% najniższego wynagrodzenia dla etatu obowiązująca w miesiącu, za który jest naliczana wypłata.

- Inna kwota – podstawę składek społecznych będzie stanowiła kwota wpisana przez Użytkownika. Tę opcję należy wybrać np. w przypadku korzystania z Małego ZUS Plus.Podczas konwersji baz danych z wersji wcześniejszych, jeżeli w bazie konwertowanej zaznaczony był parametr Dochód deklarowany domyślnie zaznaczana będzie ta sama opcja. Gdy parametr nie był zaznaczony to podczas konwersji ustawiona będzie opcja Inna kwota.

Podst. zdrow. Mnożnik – pozwala na zmianę (n-krotność) podstawy do ubezpieczenia zdrowotnego dla prowadzącego działalność. Zgodnie z Ustawą z dnia 27 sierpnia 2004r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (Dz.U. z 2004, nr 210, poz.2135) prowadzący działalność ma obowiązek opłacania składki zdrowotnej z każdej działalność z możliwością wyboru, z której działalności (firmy) będzie rozliczał składkę zdrowotną od wyższej podstawy. Podstawa do ubezpieczenia zdrowotnego pobrana z Konfiguracji/ Program/ Płace/ Wynagrodzenia zostanie przemnożona przez mnożnik z „etatu” właściciela.

Indywidualny procent wypadkowej (domyślnie nie jest zaznaczony) – pole edytowalne po zaznaczeniu flagi. Działanie:

- niezaznaczony – to % składki wypadkowej pobierany jest z Konfiguracji firmy / Płace / Składki ZUS,

- zaznaczony – w wypłacie właściciela % składki wypadkowej pobierany będzie z formularza właściciela i według tego % obliczana składka na ubezpieczenie wypadkowe.

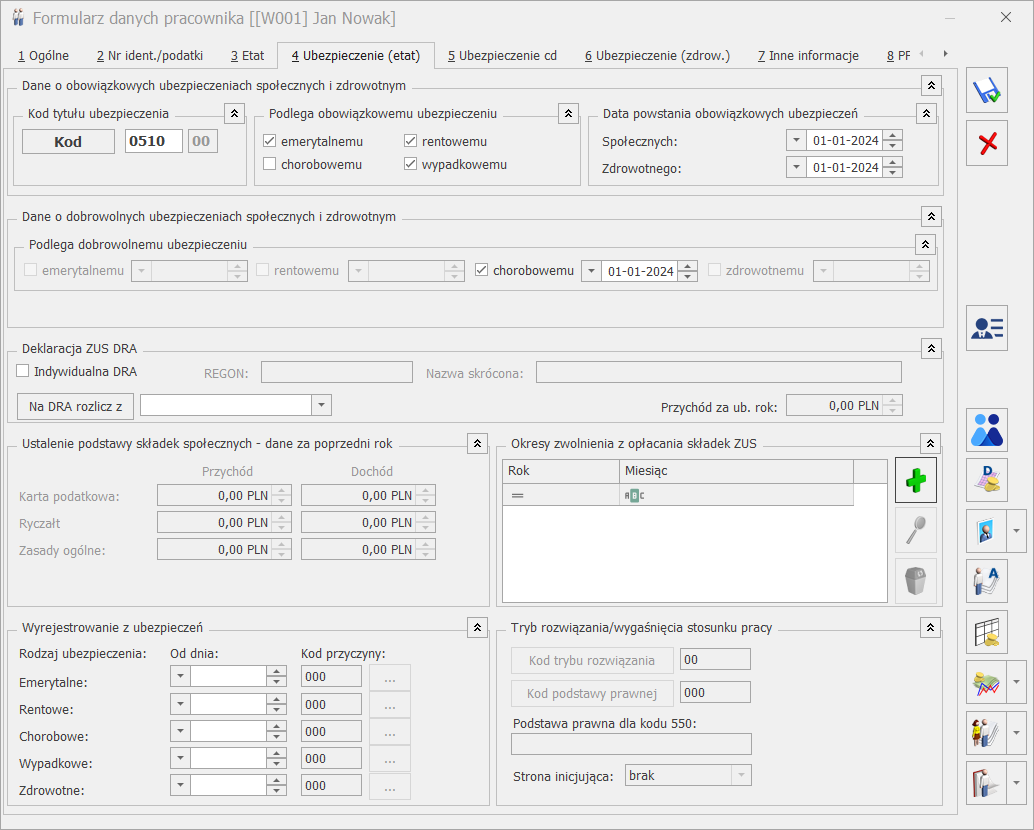

Zakładka [Ubezpieczenie (etat)] – zawiera między innymi:

przycisk ![]() , który wyświetli nam listę tytułów ubezpieczeniowych związanych z osobami, które opłacają składki od dochodu deklarowanego. Po uzupełnieniu daty zatrudnienia automatycznie uzupełniana jest na zakładce [Ubezpieczenie (etat)] informacja o ubezpieczeniach. W przypadku wskazania podstawy składek społecznych jako Dochód deklarowany podpowiada się kod 0510, dla Preferencyjnego ZUS kod 0570. Dodatkowo dla tych kodów uzupełniane są daty zgłoszenia do obowiązkowych ubezpieczeń społecznych i dobrowolnego ubezpieczenia chorobowego zgodne z datą zatrudnienia. Gdy właściciel jako podstawę składek społecznych ma wskazaną opcję Inna kwota to kod tytułu ubezpieczenia nie jest proponowany.

, który wyświetli nam listę tytułów ubezpieczeniowych związanych z osobami, które opłacają składki od dochodu deklarowanego. Po uzupełnieniu daty zatrudnienia automatycznie uzupełniana jest na zakładce [Ubezpieczenie (etat)] informacja o ubezpieczeniach. W przypadku wskazania podstawy składek społecznych jako Dochód deklarowany podpowiada się kod 0510, dla Preferencyjnego ZUS kod 0570. Dodatkowo dla tych kodów uzupełniane są daty zgłoszenia do obowiązkowych ubezpieczeń społecznych i dobrowolnego ubezpieczenia chorobowego zgodne z datą zatrudnienia. Gdy właściciel jako podstawę składek społecznych ma wskazaną opcję Inna kwota to kod tytułu ubezpieczenia nie jest proponowany.

Jest to tylko propozycja programu, użytkownik może ją indywidualnie zmienić.

Po ustawieniu kodu tytułu ubezpieczenia 0570 na formularzu właściciela, automatycznie zostanie zaznaczony parametr Nie naliczać FP dla podstawy poniżej minimalnej płacy na zakładce [7.Inne informacje].

Deklaracja ZUS DRA. W programie są dwa sposoby generowania deklaracji dla właścicieli. Standardowo program proponuje umieszczanie właściciela wspólnie z pracownikami, wtedy tworzona jest jedna deklaracja DRA wraz z odpowiednimi załącznikami. Drugi sposób polega na generowaniu dla właściciela oddzielnej deklaracji DRA. Możemy to osiągnąć po zaznaczeniu parametru ![]() w sekcji Deklaracja ZUS DRA.

w sekcji Deklaracja ZUS DRA.

Dodatkowo jest możliwość wykazania w deklaracjach ZUS DRA generowanych dla wspólników/właścicieli odrębnych danych: nazwy skróconej i numeru REGON. Dane należy odnotować w polach: REGON i nazwa skrócona (pola są aktywne przy zaznaczonym parametrze Indywidualne DRA). Aby wygenerować dla właściciela deklaracje ZUS DRA z nazwą skróconą / numerem REGON wprowadzonymi na jego formularzu, należy z poziomu (Start/ Konfiguracja/ Firma/ Płace/ Zobowiązania wobec ZUS/ PFRON) odznaczyć odpowiedni parametr / parametry: Nazwa skrócona firmy na DRA właściciela / Regon firmy na DRA właściciela.

Jeżeli w konfiguracji firmy parametr / parametry: Nazwa skrócona firmy na DRA właściciela / Regon firmy na DRA właściciela będą zaznaczone – wówczas, pomimo wprowadzenia innych danych na formularzu właściciela, w deklaracji będą wykazane odpowiednio: nazwa skrócona firmy / REGON firmy.

Ustalenie podstawy składek społecznych – dane za poprzedni rok – sekcja, w której należy odnotować informacje o formie opodatkowania obowiązującej właściciela w ubiegłym roku kalendarzowym (karta podatkowa, ryczałt od przychodów ewidencjonowanych lub opodatkowanie na zasadach ogólnych) oraz przychodzie i dochodzie osiągniętym przez niego w okresie korzystania z danej formy. Podane wartości będą wykazane na deklaracji ZUS DRA cz. II oraz ZUS RCA cz. II. Sekcja jest aktywna, gdy właściciel ma wprowadzony kod ubezpieczeniowy 0590 lub 0592

Okresy zwolnienia z opłacania składek ZUS sekcja, w której można odnotować zwolnienie z opłacania składek ZUS tzw. wakacje składkowe. W tej sekcji nie można wstawić okresu wcześniejszego niż grudzień 2024 rok.

W miesiącu korzystania z tzw. wakacji składkowych w wypłacie zostaną naliczone:

- Dochód deklarowany (zwolnienie z ZUS)’ w kwocie, która będzie stanowiła podstawę składek społecznych finansowanych z budżetu państwa. Kwotą będzie najniższa podstawa składek ZUS obowiązująca danego właściciela.

- Dochód deklarowany właściciela’ – w kwocie 0, gdy właściciel podlega zwolnieniu ze wszystkich składek społecznych lub w kwocie będącej podstawą składki chorobowej, jeśli właściciel w miesiącu złożenie wniosku o zwolnienie z opłacania składek i miesiąca poprzedzającym ten miesiąc nie był zgłoszony do ubezpieczenia chorobowego, co oznacza, że nie podlega ona zwolnieniu.

Na zakładce [Ubezpieczenie] składki będą naliczone dla dwóch kodów ubezpieczenia. Dla kodu podstawowego, który wynika z danych ustawionych na formularzu właściciela zostanie naliczona podstawa i składka zdrowotna, która nie podlega zwolnieniu i jest finansowana przez właściciela oraz podstawa i składka chorobowa jeśli nie podlega zwolnieniu..

Składki społeczne, które są zwolnione czyli zostaną sfinansowane przed budżet państwa będą naliczone z dedykowanym dla wakacji składkowych kodem 0514, 0574 lub 0594 ustalonym odpowiednio dla danego właściciela.

Właściciel korzystający z wakacji składkowych nie opłaca składki na Fundusz Pracy i Fundusz Solidarnościowy dlatego nie będzie on naliczany.

Podczas naliczania deklaracji rozliczeniowej za miesiąc objęty zwolnieniem z opłacenia składek zostanie wygenerowana:

- deklaracja rozliczeniowa ZUS DRA,

- imienny raport miesięczny ZUS RCA dla właściciela z informacją o składkach finansowanych przez budżet państwa,

- imienny raport miesięczny ZUS RCA dla właściciela z informacją o składkach finansowanych niego,

- imienne raporty za innych ubezpieczonych – w przypadku zgłaszania do ubezpieczeń innych osób.