Karta środka trwałego służy dodaniu nowego elementu do księgi inwentarzowej, podglądu środków i wartości niematerialnych i prawnych już wprowadzonych lub też wprowadzeniu potrzebnych korekt i zmian.

Karta składa się z następująych zakładek:

- [Ogólne] – znajdują się tutaj informacje takie jak: nazwa środka trwałego, data zakupu/przyjęcia do użytkowania oraz rodzaj dokumentu na podstawie, którego środek trwały został nabyty.

- [Dokumenty] – tutaj można podpiąć dokumenty z Rejestru VAT, Ewidencji dodatkowej lub wpisać ręcznie numer dokumentu na podstawie, którego środek trwały jest wprowadzony do ewidencji.

- [Amortyzacja] – zakładka zawiera informacje na temat wartości, od której ma być liczona amortyzacja, metod amortyzacji, odpisów już wykonanych oraz wartości bieżącej netto na dany dzień. W tym miejscu użytkownik uzupełnia również dodatkowe informacje na temat środka trwałego służące do celów wygenerowania pliku JPK_ST_KR. Można tutaj znaleźć informacje, kto dany środek wprowadził i zmodyfikował.

- [Sezonowa] – tutaj, przede wszystkim dla środków trwałych używanych sezonowo, zaznacza się miesiące amortyzacji.

- [Zawieszenie amortyzacji] – tutaj, przede wszystkim dla środków trwałych czasowo wyłączonych z użytkowania, bądź zawieszenia działalności, zaznacza się miesiące zawieszenia amortyzacji.

- [Atrybuty] – zakładka wyświetla informacje o atrybutach oraz ich wartościach, jakie zostały przypisane do danego środka trwałego.

- [Osoby, miejsca i reklasyfikacja] – zakładka zawiera historyczną listę osób odpowiedzialnych za środek trwały oraz jego miejsc użytkowania.

Z poziomu karty ŚT istnieje możliwość wykonania wydruku etykiety (w tym na drukarce etykiet), zawierającego kod kreskowy, nazwę firmy, nazwę ŚT oraz numer inwentarzowy (dla środków trwałych nie będących w budowie).

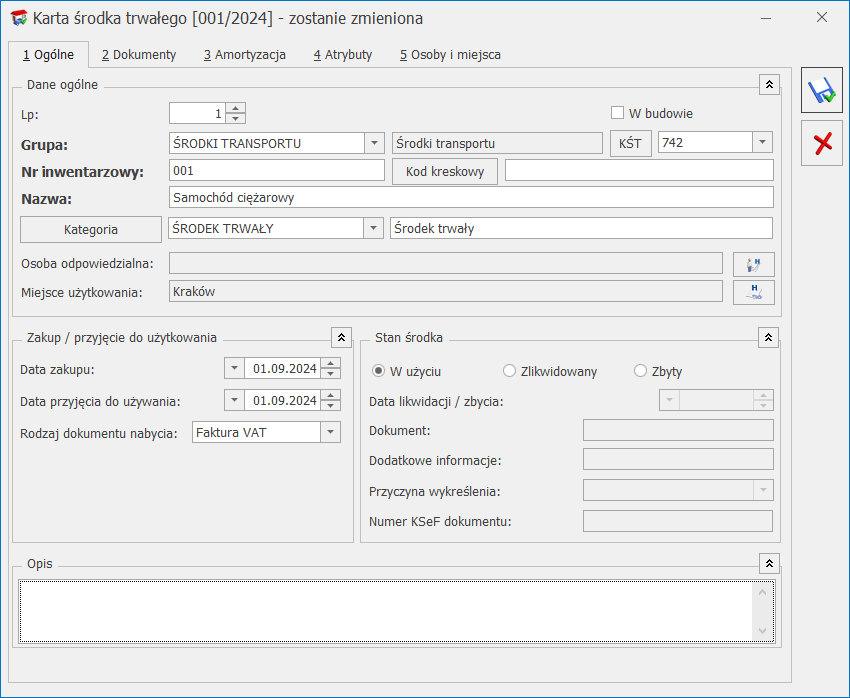

Karta środka trwałego – zakładka Ogólne

Formularz obsługują standardowe przyciski, opisane szczegółowo tutaj.

W tym miejscu zostaną opisane tylko przyciski i pola charakterystyczne dla tego formularza.

Zakładka [Ogólne] zawiera następujące informacje:

Grupa – środki trwałe mogą być dzielone na grupy. Grupa wybierana jest ze spuszczanej listy pomocniczej przez przyciśnięcie klawisza . Lista grup środków trwałych i wartości niematerialnych i prawnych jest tworzona w Konfiguracji firmy/ Środki Trwałe/ Grupy środków trwałych. Od wersji programu 2021.0.1 W nowych bazach dodawane są grupy środków trwałych: BUDYNKI I LOKALE, ŚRODKI TRANSPORTU, URZĄDZENIA TECHNICZNE I MASZYNY oraz grupa wartości niematerialnych i prawnych: WARTOŚCI NIEMATERIALNE I PRAWNE.

Lp. – kolejna liczba porządkowa w ramach danej grupy.

Nr inwentarzowy – jest to unikalny numer wynikający z przyjętej u użytkownika numeracji środków trwałych. Numer inwentarzowy jest wykorzystywany do identyfikacji środka trwałego w programie.

KŚT – numer z Klasyfikacji Środków Trwałych. Wprowadzono do programu listę środków trwałych wraz z ich symbolami i obowiązującymi stawkami amortyzacyjnymi zgodnie z Klasyfikacją Środków Trwałych. Wykaz stawek amortyzacji jest dostępny z poziomu Karty środka trwałego po naciśnięciu przycisku ![]() . Na liście stawek funkcjonuje filtr, pozwalający na szybkie wyszukanie danego środka. Po wprowadzeniu w polu Nazwa należy nacisnąć przycisk Włącz filtrowanie

. Na liście stawek funkcjonuje filtr, pozwalający na szybkie wyszukanie danego środka. Po wprowadzeniu w polu Nazwa należy nacisnąć przycisk Włącz filtrowanie ![]() . Po otwarciu listy numerów KŚT można dopisać do niego kolejne pozycje.

. Po otwarciu listy numerów KŚT można dopisać do niego kolejne pozycje.

Rozporządzenie Rady Ministrów z dnia 10 grudnia 2010 r. w sprawie Klasyfikacji Środków Trwałych (KŚT) Dz. U. 2010 nr 242 poz. 1622 zawiera aktualny schemat Klasyfikacji Środków Trwałych. W załączniku nr 1 do Ustawy z dnia 15.02.1992 r. o podatku dochodowym od osób prawnych oraz w załączniku nr 1 do Ustawy z dnia 26.07.1991 r. o podatku dochodowym od osób fizycznych znajduje się wykaz rocznych stawek amortyzacyjnych dla poszczególnych środków trwałych. W programie jest dostępna lista KŚT oraz w przypadku zmiany schematu KŚT przez Radę Ministrów, zmiany obowiązujących rocznych stawek amortyzacyjnych użytkownik ma możliwość automatycznej aktualizacji tej listy ikoną ![]() . Funkcja importuje aktualną listę KŚT2010 wprost z serwera Comarch. Użytkownik nie musi wskazywać pliku do importu, import odbywa się jednym kliknięciem. Funkcja jest dostępna tylko dla Klientów, którzy mają program na gwarancji.

. Funkcja importuje aktualną listę KŚT2010 wprost z serwera Comarch. Użytkownik nie musi wskazywać pliku do importu, import odbywa się jednym kliknięciem. Funkcja jest dostępna tylko dla Klientów, którzy mają program na gwarancji.

Lista numerów KŚT jest dodatkowo widoczna w słownikach z poziomu menu Ogólne/ Inne/ Klasyfikacja Środków Trwałych, ale tylko wtedy gdy Operator zalogował się na moduł Środki Trwałe lub na moduł Analizy z zaznaczoną opcją Pełne menu dla modułu Analizy. Z tego poziomu jest możliwość kasowania istniejących pozycji na liście KŚT ikoną Kosza, poprzez wybór opcji Usuń z menu kontekstowego lub po użyciu klawisza <DELETE> oraz automatycznego importu listy KŚT. Przy kasowaniu nie jest sprawdzane powiązanie KŚT ze środkami trwałymi. Natomiast na liście KŚT sprawdzana jest unikalność rekordów po dwóch polach Symbol i Nazwa, gdzie pole Symbol przyjmuje max 10 znaków, a pole nazwa 200 znaków. W przypadku konwersji z wersji wcześniejszych niż 2014 jeżeli są wprowadzone duplikaty KŚT to konwersja się nie wykona z odpowiednim komunikatem: Wystąpiła duplikacja na liście KŚT. Nie może być pozycji z takimi samymi symbolami i nazwami. Przed wykonaniem konwersji proszę poprawić zduplikowane KŚT i należy w bazie przed konwersją uporządkować listę KST w taki sposób, aby nie było zduplikowanych pozycji. W bazie konfiguracyjnej zapisywana jest data ostatniego importu.

Kod kreskowy – kod zgodny ze standardem EAN 3 z 9 (Code-39). Zostanie on wygenerowany automatycznie po naciśnięciu przycisku Kod kreskowy na podstawie numeru inwentarzowego (po usunięciu wszystkich niedozwolonych znaków) lub w przypadku środków trwałych w budowie – na podstawie schematu: ST//kolejna liczba porządkowa lub WNP/kolejna liczba porządkowa. Użytkownik może również uzupełnić pole samodzielnie. Nie ma możliwości wprowadzenia do systemu dwóch środków trwałych o tym samym kodzie kreskowym.

Nazwa – nazwa środka trwałego.

W budowie – parametr określa czy środek trwały jest kompletny czy w budowie. Dla środka trwałego w budowie nie ma zakładki [Amortyzacja], na zakładce [Ogólne] ukrywane są pola KŚT, data zakupu i data przyjęcia do używania, a także nie możliwości generowania odpisów oraz planu amortyzacji. Dla takiego środka nie generuje się dokument OT, dopiero po odznaczeniu parametru W budowie i przyjęciu do użytkowania. Do środka w budowie można na zakładce [Dokumenty] podpinać poszczególne dokumenty związane z inwestycją. Środek w budowie można zlikwidować, wygeneruje się LT. Dopiero po przyjęciu środka do użytkowania można generować dla niego poszczególne dokumenty.

Kategoria – jest to dodatkowy opis na Karcie środka trwałego. Kategorię można wybrać z listy pomocniczej kategorii (przez wpisanie kodu kategorii lub wybór z listy kategorii otwieranej przyciskiem ![]() ) lub wpisać bezpośrednio na formularzu środka trwałego.

) lub wpisać bezpośrednio na formularzu środka trwałego.

Osoba odpowiedzialna – wyświetla osobę odpowiedzialną za dany środek trwały. Możliwość uzupełnienia osoby odpowiedzialnej jest dostępna po wciśnięciu przycisku ![]() na zakładce [Osoby, miejsca i reklasyfikacja].

na zakładce [Osoby, miejsca i reklasyfikacja].

Miejsce użytkowania – wyświetla miejsce użytkowania danego środka trwałego. Możliwość uzupełnienia miejsca użytkowania jest dostępna po wciśnięciu przycisku ![]() na zakładce [Osoby, miejsca i reklasyfikacja].

na zakładce [Osoby, miejsca i reklasyfikacja].

Data zakupu – data, z jaką środek trwały jest zakupiony.

Data przyjęcia do używania – data, z jaką środek trwały został przyjęty do używania.

Rodzaj dokumentu nabycia – pole widoczne, gdy jako rodzaj księgowości wybrano Księgowość kontową. Rodzaj dokumentu nabycia wybierany jest ze spuszczanej listy pomocniczej przez przyciśnięcie klawisza ![]() . Do wyboru są następujące opcje: Darowizna, Faktura VAT, Inne, Umowa sprzedaży, wkład niepieniężny, wytworzenie.

. Do wyboru są następujące opcje: Darowizna, Faktura VAT, Inne, Umowa sprzedaży, wkład niepieniężny, wytworzenie.

Stan środka trwałego – określa stan środka trwałego:

- W użyciu – środek trwały w użyciu, dla niego są generowane odpisy,

- Zlikwidowany – środek trwały, który został zlikwidowany,

- Zbyty – środek trwały, który został zbyty.

Data likwidacji, data zbycia – data, z jaką środek trwały został zlikwidowany lub zbyty, po wprowadzeniu daty od miesiąca następnego program nie generuje odpisów amortyzacyjnych. Odpis amortyzacyjny za miesiąc zbycia/likwidacji należy wykonać przed zbyciem/likwidacją ponieważ potem operacja nie będzie możliwa.

Dokument – numer dokumentu, na podstawie którego środek trwały jest zlikwidowany lub zbyty.

Dodatkowe informacje – opis przyczyny likwidacji środka trwałego.

Przyczyna wykreślenia – pole widoczne, gdy jako rodzaj księgowości wybrano Księgowość kontową. Do wyboru dostępne są następujące opcje: Darowizna, Inne, Kradzież, Przekwalifikowanie do innej grupy aktywów, Sprzedaż, Stwierdzenie niedoboru, Wkład pieniężny.

Numer KSeF dokumentu – numer dokumentu KSeF stwierdzającego likwidację lub zbycie środka trwałego. Pole widoczne, gdy jako rodzaj księgowości wybrano Księgowość kontową

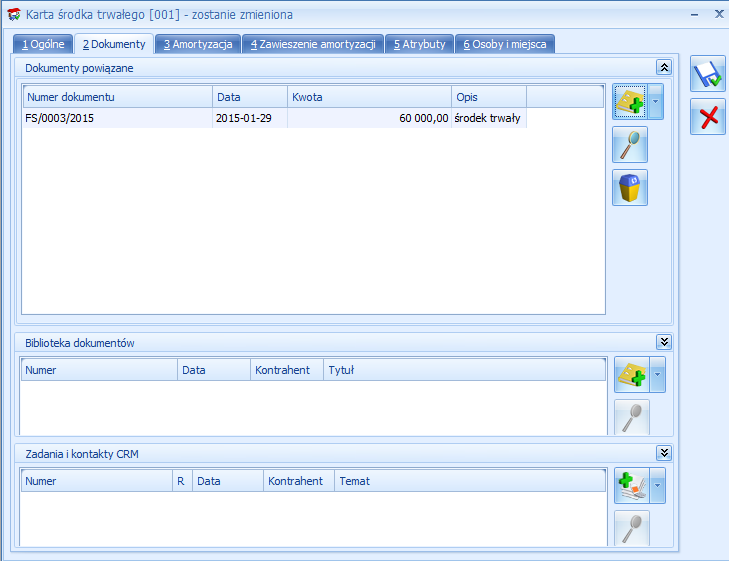

Karta środka trwałego – zakładka Dokumenty

Na zakładce [Dokumenty] można wpisać ręcznie numer dokumentu na podstawie którego środek trwały jest wprowadzony do ewidencji.

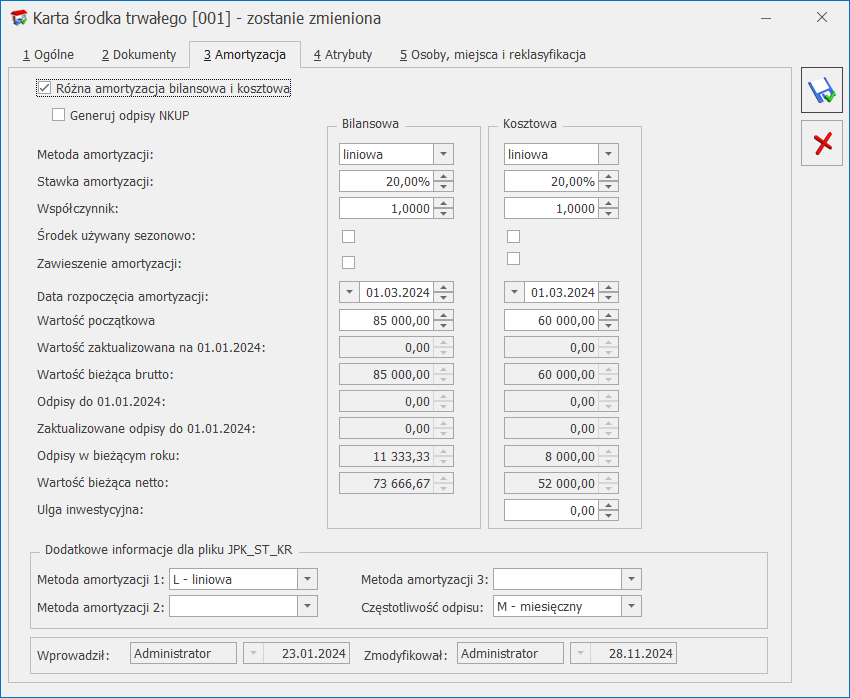

Karta środka trwałego – zakładka Amortyzacja

Na zakładce [Amortyzacja] można znaleźć wszystkie kwoty związane z wartością środka, sumarycznymi wartościami odpisów amortyzacyjnych i metodami amortyzacyjnymi.

Na zakładce [Amortyzacja] znajdują się następujące pola:

Różna amortyzacja bilansowa i kosztowa – jeżeli pole to jest zaznaczone, program pozwala wprowadzić różne wartości środka, od których będzie liczone umorzenie oraz wartości, od której odpisy amortyzacyjne będą zaliczone do kosztów uzyskania przychodu. Jeżeli pole to jest zaznaczone, wszystkie kwoty na formularzu środka trwałego są wyświetlane podwójnie – w wielkości podlegającej amortyzacji bilansowej i kosztowej. Po zaznaczeniu tego parametru użytkownik ma możliwość wyboru dwóch metod amortyzacji np. liniowej i degresywnej, stawek amortyzacji, współczynników, dat rozpoczęcia amortyzacji.

Generuj odpisy NKUP – parametr widoczny tylko w przypadku zaznaczenia opcji Różna amortyzacja bilansowa i kosztowa. Zaznaczenie parametru Generuj odpisy NKUP powoduje automatyczne wyliczenie wartości w polach Stanowiąca KUP oraz Niestanowiąca KUP na dokumencie amortyzacji:

- Amortyzacja stanowiąca KUP- domyślnie jest równa wartości amortyzacji kosztowej

- Amortyzacja niestanowiąca KUP- jest wyliczana na podstawie różnicy pomiędzy amortyzacją bilansową, a amortyzacją kosztową.

W przypadku, gdy parametr nie został zaznaczony, wartości w polach Stanowiąca KUP oraz Niestanowiąca KUP na dokumencie amortyzacji pozostają zerowe, jednakże podlegają modyfikacji przez Użytkownika.

Metoda amortyzacji – określa sposób naliczania odpisów amortyzacyjnych dla środka trwałego. Program pozwala na wybór następujących metod amortyzacji:

- Liniowa – miesięczny odpis amortyzacyjny jest liczony jako wartość bieżąca środka trwałego pomnożona przez stawkę amortyzacji i współczynnik, następnie podzielona na 12 miesięcy. W przypadku środków trwałych amortyzowanych sezonowo, wartość rocznego odpisu jest dzielona przez liczbę miesięcy, w których środek jest amortyzowany. Przy tej metodzie amortyzacji uwzględniana jest historia odpisów amortyzacyjnych, tzn. jeżeli w jednym miesiącu nie dokonamy odpisu lub dokonamy go ręcznie z inną wartością, to różnica zostanie wyrównana w kolejnym miesiącu. Generalnie, w przypadku metody liniowej, program liczy odpis od wartości bieżącej środka trwałego i kontroluje, aby wielkość odpisów narastająco od początku roku była poprawna.

- Degresywna – odpis jest liczony od wartości bieżącej środka trwałego pomniejszonej o umorzenia za okres ubiegły. Wartość ta jest pomnożona przez stawkę amortyzacji i współczynnik, następnie podzielona na 12 miesięcy. W przypadku środków trwałych amortyzowanych sezonowo, wartość rocznego odpisu jest dzielona przez liczbę miesięcy, w których środek jest amortyzowany. Przy tej metodzie amortyzacji uwzględniana jest historia odpisów amortyzacyjnych, tzn. jeżeli w jednym miesiącu nie dokonamy odpisu lub dokonamy go ręcznie z inną wartością, to różnica zostanie wyrównana w kolejnym miesiącu. Generalnie, w przypadku metody degresywnej, program liczy odpis od wartości bieżącej środka trwałego pomniejszonej o odpisy w latach ubiegłych i kontroluje, aby wielkość odpisów narastająco od początku roku była poprawna. Przy metodzie degresywnej, zgodnie z Rozporządzeniem w sprawie amortyzacji środków trwałych i wartości niematerialnych i prawnych, począwszy od roku podatkowego, w którym roczna kwota amortyzacja miałaby być niższa niż kwota odpisów wynikających z metody liniowej, program automatycznie wylicza odpisy metodą liniową.

- Jednorazowa – program dokonuje jednorazowego odpisu w wartości równej wartości bieżącej środka.

- Naturalna – miesięczny odpis amortyzacyjny jest liczony jako wartość bieżąca środka trwałego pomnożona przez stawkę amortyzacji i współczynnik, następnie podzielona na 12 miesięcy. W przypadku środków trwałych amortyzowanych sezonowo, wartość rocznego odpisu jest dzielona przez liczbę miesięcy, w których środek jest amortyzowany. Przy tej metodzie amortyzacji nie jest uwzględniana historia odpisów amortyzacyjnych, tzn. W przypadku tej metody odpisy amortyzacyjne są zawsze stałej wielkości.

- Nie amortyzować – pole jest zaznaczane dla środków trwałych, od których amortyzacja nie jest liczona.

Stawka amortyzacji – stawka, według której obliczane są odpisy amortyzacyjne.

Współczynnik – współczynnik podwyższenia stawki, przez który jest mnożona stawka amortyzacji.

Środek trwały używany sezonowo – pole zaznaczamy w przypadku, gdy środek ma być amortyzowany sezonowo, tzn. tylko w wybranych miesiącach roku.

Zawieszenie amortyzacji – pole zaznaczamy w przypadku, gdy następuje czasowe wyłączenie środka trwałego z użytkowania, bądź w przypadku zawieszenia działalności, odpowiednio dla amortyzacji bilansowej i/lub kosztowej. Zaznaczenie parametru powoduje pokazanie się zakładki [5 Zawieszenie amortyzacji] (jeżeli parametr Środek używany sezonowo nie jest zaznaczony, wtedy zakładka posiada numer 4). Parametr domyślnie nie zaznaczony. Parametr jest nieaktywny w przypadku kiedy na karcie środka trwałego w polu metoda amortyzacji została wskazana metoda jednorazowa lub nie amortyzować.

Podczas generowania odpisów amortyzacyjnych za miesiące, w których zaznaczony jest parametr, odpis nie jest generowany. W kolejnych miesiącach, w których amortyzacja powinna być wyliczana odpis nie jest wyrównywany, z uwzględnieniem miesięcy, w których amortyzacja nie była wyliczana. Jest wyliczany zgodnie z metodą amortyzacji, stawką i współczynnikiem. Zawieszenie amortyzacji przez pewien okres wydłuża cały okres amortyzacji.

Wartość początkowa: 10000,00

Stawka amortyzacji: 20%, metoda liniowa

Zawieszenie amortyzacji za miesiące: lipiec i sierpień

Przy generowaniu amortyzacji za luty, marzec, kwiecień, maj, czerwiec generuje się kwota 166,67

Za lipiec i sierpień kwota 0,00 ponieważ w tych miesiącach amortyzacja jest zawieszona. Przy generowaniu odpisów za lipiec i sierpień w logu pokazuj się komunikat: błąd Odpis dla środka nie został wygenerowany. Środek nie podlega amortyzacji w tym miesiącu. Za wrzesień, i kolejne miesiące również amortyzacja w kwocie 166,67. Okres amortyzacji wydłuża się o 2 miesiące w stosunku do pierwotnego.

Data rozpoczęcia amortyzacji – data, od której będą generowane odpisy amortyzacyjne. Program domyślnie proponuje pierwszy dzień miesiąca następującego po miesiącu, w którym środek został przyjęty do używania.

Wartość początkowa – wartość początkowa jest równa wartości zakupu lub wartości wytworzenia.

Wartość zaktualizowana na pierwszy dzień roku obrotowego – jest to wartość środka trwałego na pierwszy dzień danego roku podatkowego z uwzględnieniem zmniejszeń i zwiększeń wartości oraz przeszacowania środka.

Wartość bieżąca brutto – jest to wartość po uwzględnieniu wszelkich zmniejszeń, zwiększeń i przeszacowania wartości środka w bieżącym dniu roku obrotowego.

Odpisy wykonane na początek roku obrotowego – wartość odpisów amortyzacyjnych wykonanych w poprzednich latach obrotowych.

Zaktualizowane odpisy na początek roku obrotowego – wartość odpisów amortyzacyjnych wykonanych w poprzednich latach obrotowych po przeszacowaniu.

Odpisy wykonane w danym roku – wartość odpisów wykonanych w danym roku obrotowym do bieżącego miesiąca.

Wartość bieżąca netto – jest to wartość środka trwałego z uwzględnieniem dokonanych odpisów amortyzacyjnych.

Ulga inwestycyjna – wartość ulgi inwestycyjnej, która została już zaliczona w koszty uzyskania przychodu i nie może podlegać amortyzacji kosztowej (odpisy w wielkości ulgi inwestycyjnej nie zostaną przez program zaliczone do kosztów uzyskania przychodu). Pole widoczne jest dopiero po zaznaczeniu parametru Różna amortyzacja bilansowa i kosztowa.

Dodatkowe informacje dla pliku JPK_ST_KR – obszar widoczny gdy jako rodzaj księgowości wybrano Księgowość kontową. Zawiera informacje na temat metody amortyzacji oraz częstotliwości odpisu środka trwałego.

Wprowadził, zmodyfikował – zawiera kod operatora, który wprowadził i zmodyfikował zapis oraz daty tych operacji.

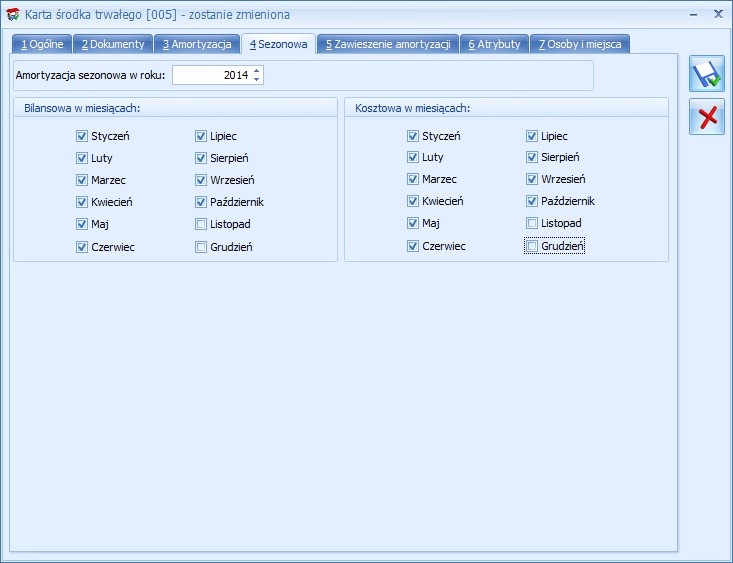

Karta środka trwałego – zakładka Sezonowa

Jeżeli zaznaczono amortyzację sezonową środka trwałego, wtedy na zakładce [Sezonowa] użytkownik ma możliwość zaznaczenia tylko tych miesięcy, w których dla danego środka trwałego są generowane odpisy amortyzacyjne w danym roku podatkowym.

Karta środka trwałego – zakładka Zawieszenie amortyzacji

Zakładka widoczna po zaznaczeniu parametru Zawieszenie amortyzacji na zakładce [Amortyzacja]. Na zakładce [Zawieszenie amortyzacji] amortyzacji można wybrać rok, dla którego określa się zawieszenie amortyzacji oraz wskazać miesiące, w których amortyzacja ma być zawieszona.

Jeżeli na karcie środka trwałego zaznaczony jest tylko parametr o zawieszeniu amortyzacji bilansowej to na zakładce Zawieszenie amortyzacji część dotycząca kosztowej jest wyszarzana. Jeżeli na karcie zaznaczony jest tylko parametr o zawieszeniu amortyzacji kosztowej to na zakładce Zawieszenie amortyzacji część dotycząca bilansowej jest wyszarzana.

Domyślnie wszystkie miesiące są niezaznaczone, czyli w żadnym miesiącu amortyzacja nie jest zawieszona. Należy ręcznie zaznaczyć miesiące, w których amortyzacja powinna być zawieszona.

Jeśli środek trwały ma wygenerowane odpisy amortyzacyjne za dany miesiąc, po zaznaczeniu zawieszenia amortyzacji za ten miesiąc i próbie zapisania karty środka trwałego pojawia się komunikat: Środek posiada odpisy amortyzacyjne w miesiącach [MM.RRR], na których zostało ustawione zawieszenie amortyzacji. Usuń odpisy amortyzacyjne w tych miesiącach i spróbuj ponownie.

Karta środka trwałego – zakładka Atrybuty

Zakładka [Atrybuty] zawiera listę atrybutów wraz z wartościami, jakie zostały przypisane do danego środka trwałego. Wprowadzenie na Kartę środka trwałego atrybutów umożliwia dodatkowe opisanie środka, na przykład poprzez przypisanie mu określonego miejsca użytkowania czy źródła finansowania.

Dodawanie lub edycja atrybutu powoduje otwarcie formularza Atrybut środka trwałego.

Określony atrybut można wpisać bezpośrednio lub za pomocą przycisku ![]() wybrać z Listy atrybutów środków trwałych. Typ pola Wartość jest zależny od rodzaju wybranego atrybutu. Dla atrybutów zdefiniowanych jako lista, użytkownik może wybrać określoną wartość ze zdefiniowanej listy wartości atrybutu. W przypadku atrybutów typu tekst, liczba lub data, pole to podlega edycji.

wybrać z Listy atrybutów środków trwałych. Typ pola Wartość jest zależny od rodzaju wybranego atrybutu. Dla atrybutów zdefiniowanych jako lista, użytkownik może wybrać określoną wartość ze zdefiniowanej listy wartości atrybutu. W przypadku atrybutów typu tekst, liczba lub data, pole to podlega edycji.

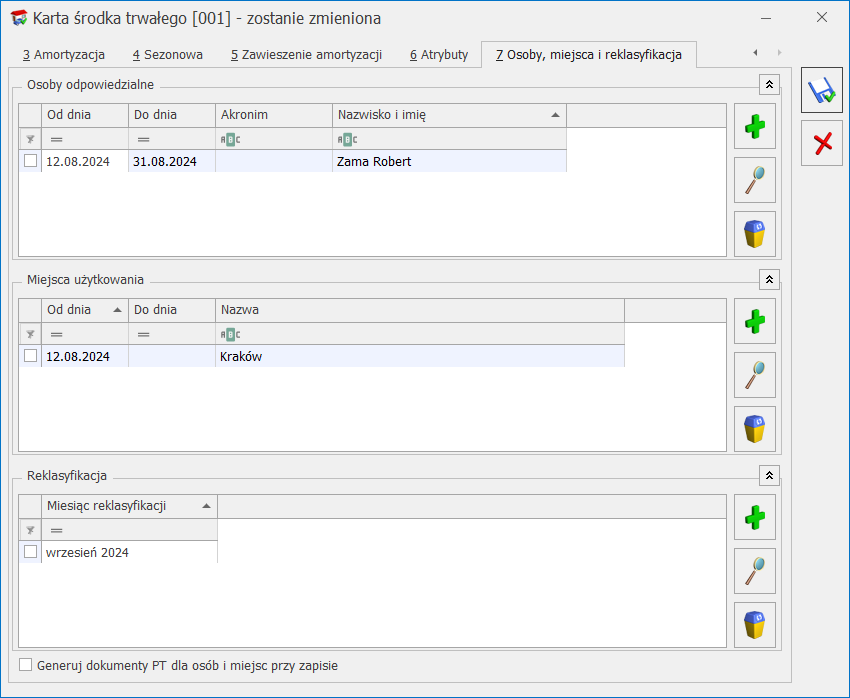

Karta środka trwałego – zakładka Osoby, miejsca i reklasyfikacja

Na zakładce [Osoby, miejsca i reklasyfikacja] można wskazać osoby odpowiedzialne za dany środek trwały oraz miejsca użytkowania tego środka. Zawarta jest w tym miejscu również informacja o reklasyfikacji środka trwałego. Zakładka podzielona jest na trzy części: [Osoby odpowiedzialne], [Miejsca użytkowania.] i [Reklasyfikacja].

W części dotyczącej osób odpowiedzialnych po wciśnięciu ikony ![]() można wybrać pracownika/wspólnika z listy pracowników/wspólników lub wpisać z ręki imię i nazwisko osoby odpowiedzialnej, a także podać okres, przez który dana osoba jest odpowiedzialna za środek trwały.

można wybrać pracownika/wspólnika z listy pracowników/wspólników lub wpisać z ręki imię i nazwisko osoby odpowiedzialnej, a także podać okres, przez który dana osoba jest odpowiedzialna za środek trwały.

W części dotyczącej miejsc użytkowania po wciśnięciu ikony ![]() można wybrać lokalizację ze słownika miejsc użytkowania lub wpisać z ręki lokalizację, a także podać okres, w którym dany środek trwały jest użytkowany w wybranej lokalizacji. Możliwe jest oznaczenie miejsca użytkowania jako nieaktywne poprzez zaznaczenie parametru Nieaktywne na formularzu miejsca użytkowania.

można wybrać lokalizację ze słownika miejsc użytkowania lub wpisać z ręki lokalizację, a także podać okres, w którym dany środek trwały jest użytkowany w wybranej lokalizacji. Możliwe jest oznaczenie miejsca użytkowania jako nieaktywne poprzez zaznaczenie parametru Nieaktywne na formularzu miejsca użytkowania.

W części dotyczącej reklasyfikacji po wciśnięciu ikony ![]() można wskazać miesiąc i rok, w którym nastąpiła reklasyfikacja środka trwałego.

można wskazać miesiąc i rok, w którym nastąpiła reklasyfikacja środka trwałego.

Na karcie środka trwałego na zakładce [Osoby, miejsca i reklasyfikacja] widnieje parametr Generuj dokumenty PT dla osób i miejsc przy zapisie. Domyślnie parametr nie jest zaznaczony. Zaznaczenie parametru będzie powodowało wygenerowanie dokumentów PT na podstawie informacji wprowadzonych w tabelce z osobą odpowiedzialną i miejscem użytkowania. Jeżeli za jakiś okres będą już wygenerowane dokumenty i nie będzie żadnych zmian to kliknięcie w ikonę dyskietki nie będzie powodowało przegenerowywania tych dokumentów. Dokument przekazania ŚT będzie generował się podczas zmiany osoby odpowiedzialnej lub zmiany miejsca użytkowania. Wygenerowany automatycznie dokument będzie pojawiał się na liście dokumentów środków trwałych.