Rozliczenia wynikające z nowelizacji Polskiego Ładu ujęte są w przykładach 1-4 i przedstawiają stan prawny na 1.07.2022.

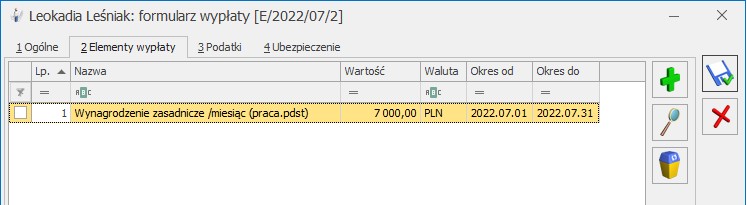

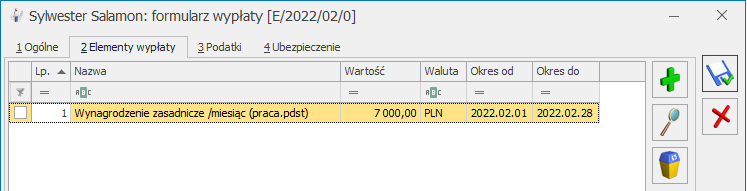

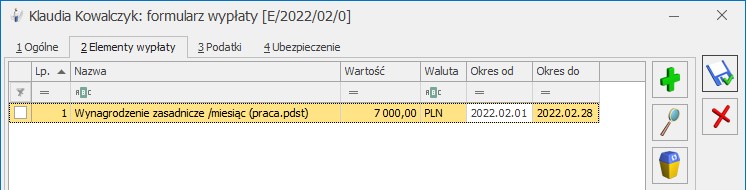

1. Jak wygląda rozliczenie wypłaty pracownika, którego wynagrodzenie wynosi 7000 zł/mies.?

- Pracownik ma stawkę zaszeregowania 7000 zł/miesięcznie.

- Dodajemy listę płac z datą wypłaty w równą lub późniejszą niż 1.07.2022 i naliczamy wypłatę.

Analiza wynagrodzenia:

Zakładka 2. Elementy wypłaty:

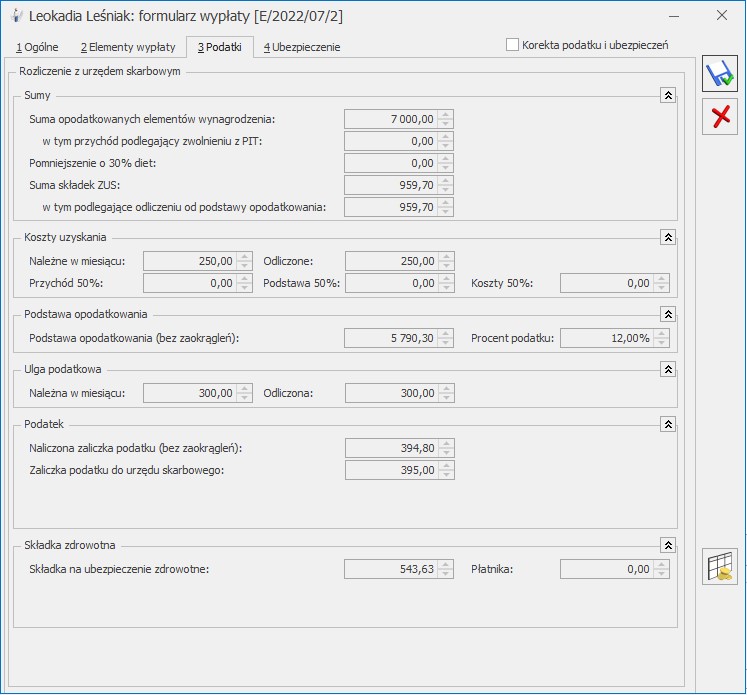

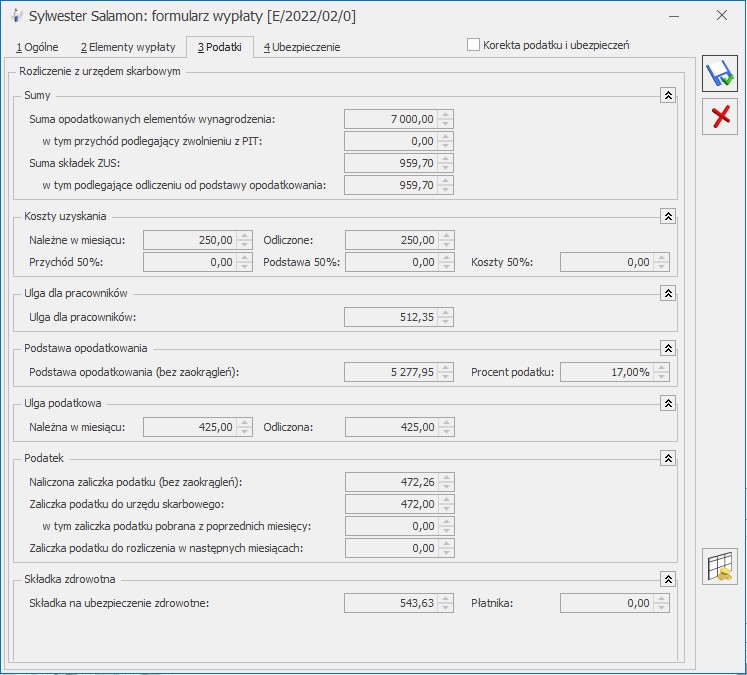

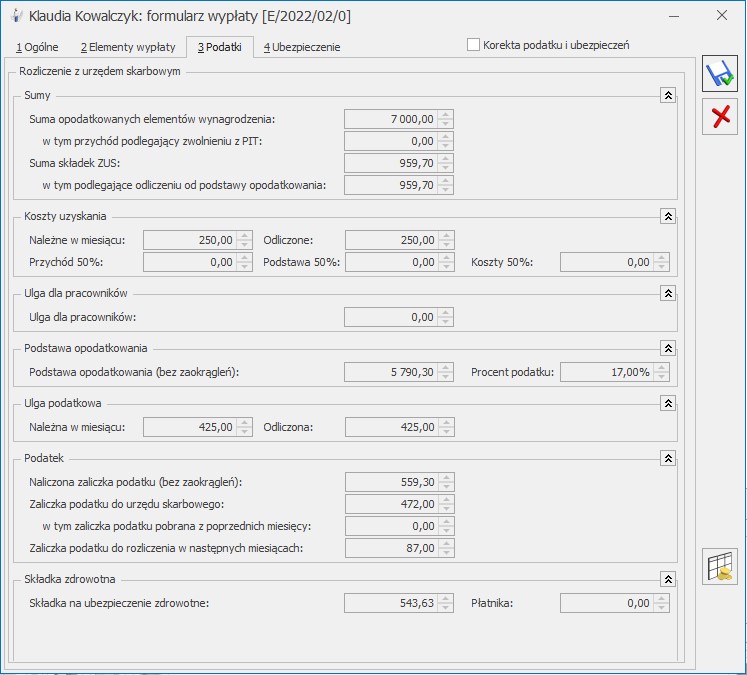

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 7 000

Suma składek ZUS: 959,70

- 7000 * 13,71% = 959,70

W tym podlegające odliczeniu od podstawy opodatkowania: 959,70

Koszty uzyskania przychodu (odliczone): 250,00

Podstawa opodatkowania (bez zaokrągleń): 5790,30

Ulga podatkowa (odliczona): 300,00

Naliczona zaliczka podatku: 394,80

- (zaokrąglona podstawa opodatkowania * procent podatku) – ulga podatkowa = naliczona zaliczka podatku

- (5790 * 12 %) – 300 = 694,80 – 300 = 394,80

Zaliczka podatku do Urzędu Skarbowego: 395

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była, gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 940,54

- 7 000 – 959,70 – 250 = 5790,30 zł

- 5790 * 17% – 43,76 (ulga na 31.12.2021) = 940,54 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

Składka zdrowotna: 543,63

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (7000-13,71%) * 9% = 6040, 30 *9% = 543,63

- 940,54 > 543,63 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 543,63

Kwota netto pracownika: 5101,67

7000 – 959,70 ZUS – 395 podatek – 543,63 zdrowotna = 5101,67

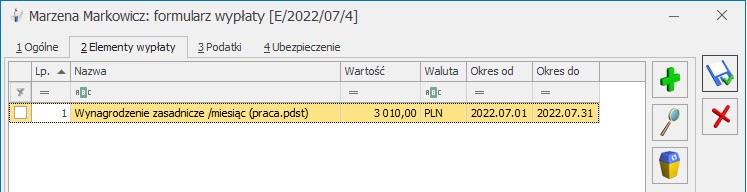

2. Jak wygląda rozliczenie wypłaty pracownika, którego wynagrodzenie wynosi 3010 zł/mies.?

- Pracownik ma stawkę zaszeregowania 3010,00 zł/miesięcznie.

- Dodajemy listę płac z datą wypłaty w równą lub późniejszą niż 1.07.2022 i naliczamy wypłatę.

Analiza wynagrodzenia:

Zakładka 2. Elementy wypłaty:

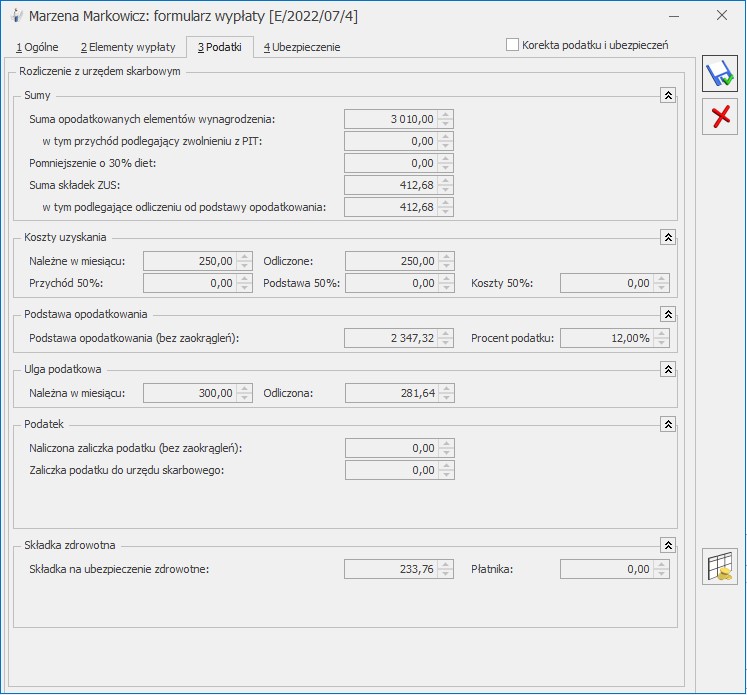

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 3010

Suma składek ZUS: 412,68

- 3010 * 13,71% = 412,67

W tym podlegające odliczeniu od podstawy opodatkowania: 412,68

Koszty uzyskania przychodu (odliczone): 250,00

Podstawa opodatkowania (bez zaokrągleń): 2347,32

Ulga podatkowa (odliczona): 281,64

Naliczona zaliczka podatku: 0

- (zaokrąglona podstawa opodatkowania * procent podatku) – ulga podatkowa (jaką maksymalnie można odliczyć, maksymalnie 300 zł) = naliczona zaliczka podatku

- (2347 * 12 %) – 300 = 281,64 – 281,61 = 0

Zaliczka podatku do Urzędu Skarbowego: 0

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była, gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 355,23

- 3010 – 412,68 – 250 = 2347,32 zł

- 2347 * 17% – 43,76 (ulga na 31.12.2021) = 355,23 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

Składka zdrowotna: 233,76

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (3010-13,71%) * 9% = 2597,33 *9% = 233,76

- 355,23 > 233,76 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 233,76

Kwota netto pracownika: 2363,65

- 3010 – 412,68 ZUS – 0 podatek – 233,76 zdrowotna = 2363,65

3. Jak wygląda rozliczenie wypłaty pracownika z podwyższonymi kosztami uzyskania przychodu, którego wynagrodzenie wynosi 11738,53 zł/mies.?

- Pracownik ma stawkę zaszeregowania 11738,53 zł/miesięcznie.

- Wchodzimy w menu Płace i Kadry/ Kadry.

- Otwieramy formularz danych kadrowych pracownika i na zakładce 2. Numer ident./Podatki ustawiamy Koszty uzyskania przychodu jako 3 (podwyższone, mnożnik 1,25). Formularz zapisujemy wybierając opcję z aktualizacją z dniem 01.07.2022 r.).

- Dodajemy listę płac z datą wypłaty w równą lub późniejszą niż 1.07.2022 i naliczamy wypłatę.

Analiza wynagrodzenia:

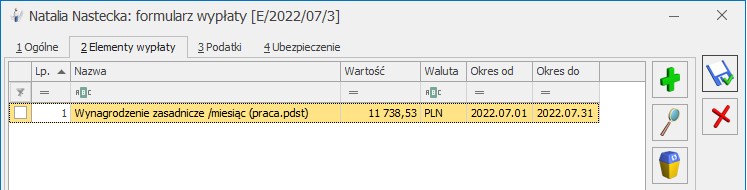

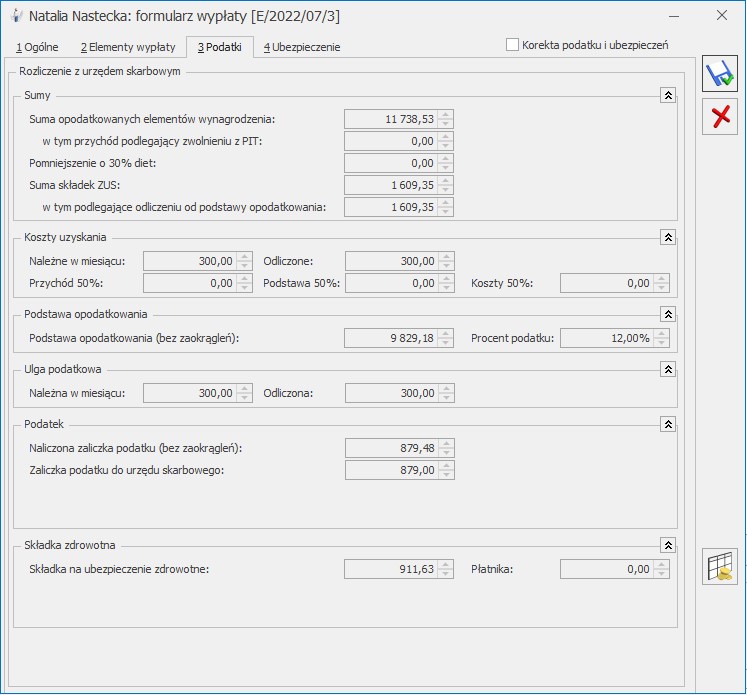

Zakładka 2. Elementy wypłaty:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 11738,53

Suma składek ZUS: 1609,35

11738,53 * 13,71% = 1609,35

W tym podlegające odliczeniu od podstawy opodatkowania: 1609,35

Koszty uzyskania przychodu (odliczone): 300,00

Podstawa opodatkowania (bez zaokrągleń): 9829,18

Ulga podatkowa (odliczona): 300

Naliczona zaliczka podatku: 879,48

- (zaokrąglona podstawa opodatkowania * procent podatku) – ulga podatkowa = naliczona zaliczka podatku

- (9829 * 12 %) – 300 = 1179,48 – 300 = 879,48

Zaliczka podatku do Urzędu Skarbowego: 879

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była, gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 1627,17

- 11738,53 – 1609,35 – 300 = 9829,18 zł

- 9829 * 17% – 43,76 (ulga na 31.12.2021) = 1627,17 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

Składka zdrowotna: 911,63

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (11738,53 -13,71%) * 9% = 10129,18 *9% = 911,63

- 1627,17 > 911,63 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 911,63

Kwota netto pracownika: 2363,65

- 11738,53 – 1609,35 ZUS – 879 podatek – 911,63 zdrowotna = 8338,55

4. Jak wygląda rozliczenie wypłaty pracownicy poniżej 26 roku życia, która korzysta z zasiłku macierzyńskiego przez cały miesiąc?

- Pracownik ma stawkę zaszeregowania 4000 zł/miesięcznie (przez ostatnie 13 miesięcy, brak poprzednich nieobecności ani dodatków do wynagrodzenia).

- Wchodzimy w menu Płace i Kadry/ Kadry.

- Weryfikujemy datę urodzenia pracownicy: 4.08.1998 r. – na tej podstawie system oznaczy zwolnienie z PIT dla osoby poniżej 26 roku życia. Zamykamy formularz.

- Otwieramy (Nie)obecności pracownika i wprowadzamy nieobecność Urlop macierzyński 100% za okres 01.7.2022-13.12.2022.

- Dodajemy listę płac z datą wypłaty w równą lub późniejszą niż 1.07.2022 i naliczamy wypłatę.

Analiza wynagrodzenia:

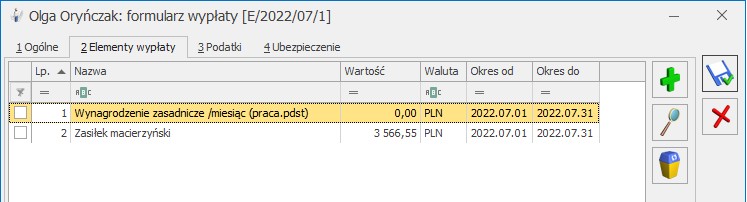

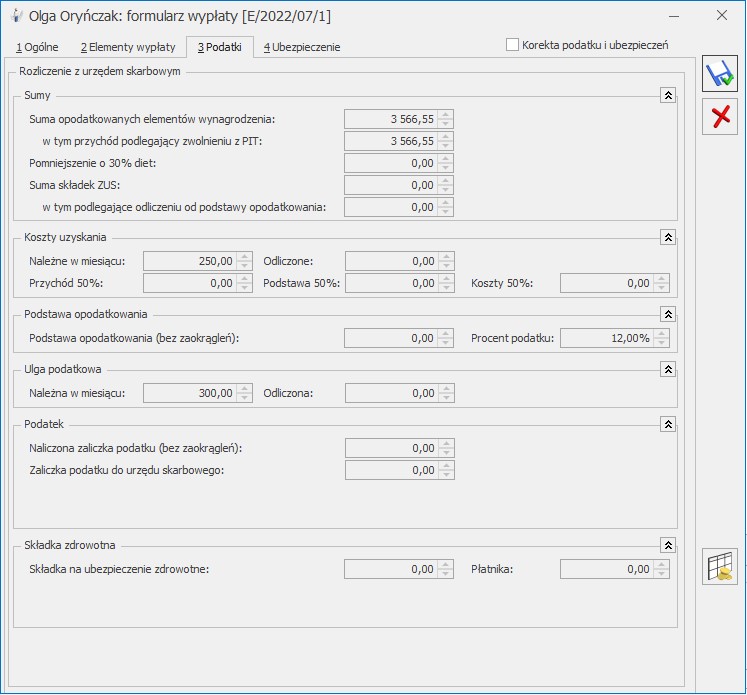

Zakładka 2. Elementy wypłaty:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 3566,55

Suma składek ZUS pracownika: 0

W tym podlegające odliczeniu od podstawy opodatkowania: 0

Koszty uzyskania przychodu (odliczone): 0

Podstawa opodatkowania (bez zaokrągleń): 0

Ulga podatkowa (odliczona): 0

Naliczona zaliczka podatku: 0

Zaliczka podatku do Urzędu Skarbowego: 0

Składka zdrowotna: 0 – zasiłek macierzyński nie jest oskładkowany składką zdrowotną

Kwota netto pracownika: 2363,65

- 3566,55 – 0 ZUS – 0 podatek – 0 zdrowotna = 3566,55

Rozliczenia:

- wynikające wyłącznie z Polskiego Ładu ujęte są w przykładach 1-9 i przedstawiają stan prawny na 1.01.2022,

- z uwzględnieniem Rozporządzenia z dn. 7 stycznia 2022 r. ujęte są w przykładach 10-14 i przedstawiają stan prawny na 30.06.2022.

1. Jak wygląda rozliczenie wypłaty pracownika, który korzysta ze zwolnienia z podatku w związku z wychowywaniem co najmniej 4 dzieci (pracownik ma stawkę zaszeregowania 4500zł/miesięcznie)?

W celu odnotowania zwolnienia z PIT w związku z wychowywaniem co najmniej czworga dzieci:

-

-

- Z poziomu menu Płace i Kadry wybieramy Kadry

- Ustawimy się na wybranym pracowniku i za pomocą przycisku

wykonujemy aktualizację zapisu (jeśli pracownik chce korzystać z ulgi od początku roku to aktualizację wykonujemy z datą 1.01.2022 r.).

wykonujemy aktualizację zapisu (jeśli pracownik chce korzystać z ulgi od początku roku to aktualizację wykonujemy z datą 1.01.2022 r.). - Na nowo otwartym formularzu danych kadrowych przechodzimy na zakładkę Nr ident./podatki

- W pozycji Zwolnienie z PIT z tytułu wybieramy: Osoba wychowująca co najmniej czworo dzieci

- Zapisujemy formularz danych kadrowych

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

Analiza wynagrodzenia:

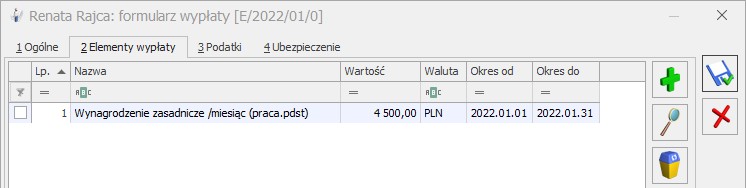

Zakładka 2. Elementy wypłaty:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 4 500

W tym przychód podlegający zwolnieniu z PIT: 4 500

Suma składek ZUS: 616,95

-

-

- 4500 * 13,71% = 616,95

-

W tym podlegające odliczeniu od podstawy opodatkowania: 0,00

Koszty uzyskania przychodu (odliczone): 0,00

Ulga dla pracowników: 0,00 (przychody pracownika nie mieszczą się w przedziale upoważniającym do stosowania ulgi dla pracowników)

Podstawa opodatkowania (bez zaokrągleń): 0,00

Ulga podatkowa (odliczona): 0,00

Naliczona zaliczka podatku: 0,00

Zaliczka podatku do Urzędu Skarbowego: 0,00

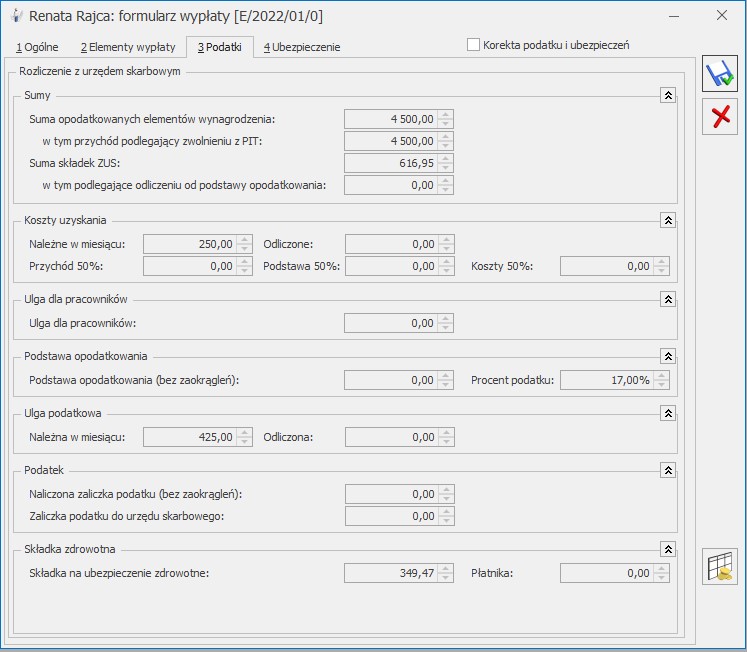

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była, gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 573,85

-

-

- 4 500 – 616,95 -250 = 3 633,05 (po zaokrągleniu 3 633)

- 3 633 *17% – 43,76 (ulga na 31.12.2021) = 573,85

-

Składka zdrowotna: 349,47

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (4500-13,71%) * 9% = 3883,05 *9% = 349,47

- Naliczona zaliczka podatku od 4 500 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 573,85;

-

573,85 > 349,47 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy składkę zdrowotną w wysokości 349,47

Kwota netto pracownika: 3 533,58

-

-

- 4 500 – 616,95 ZUS – 0,00 podatek – 349,47 zdrowotna = 3 533,58

-

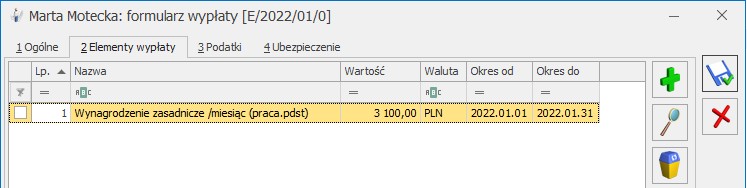

2. Jak naliczyć wypłatę pracownikowi ze stawką 3100 zł/miesięcznie (pracownika nie obejmuje ulga dla pracowników ani nie korzysta ze zwolnienia z podatku)?

-

-

- Pracownik ma stawkę zaszeregowania 3100zł/miesięcznie

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

Analiza wynagrodzenia:

Zakładka 2. Elementy wypłaty:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 3 100

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 425,01

-

-

- 3100 * 13,71% = 425,01

-

W tym podlegające odliczeniu od podstawy opodatkowania: 425,01

Koszty uzyskania przychodu (odliczone): 250,00

Ulga dla pracowników: 0,00 (przychody pracownika nie mieszczą się w przedziale upoważniającym do stosowania ulgi dla pracowników)

Podstawa opodatkowania (bez zaokrągleń): 2 424,99

-

-

- 3 100 brutto – 425,01 ZUS – 250 KUP – 0,00 ulga dla pracowników = 2 424,99

-

Podstawa opodatkowania (zaokrąglona) 2 425,00

Ulga podatkowa (odliczona): 412,25

-

-

- Ulga podatkowa należna 425

- 2425 * 17% = 412,25 dlatego ulga podatkowa odliczona zostaje ograniczona do wysokości 412,25

-

Naliczona zaliczka podatku: 0,00

Zaliczka podatku do Urzędu Skarbowego: 0,00

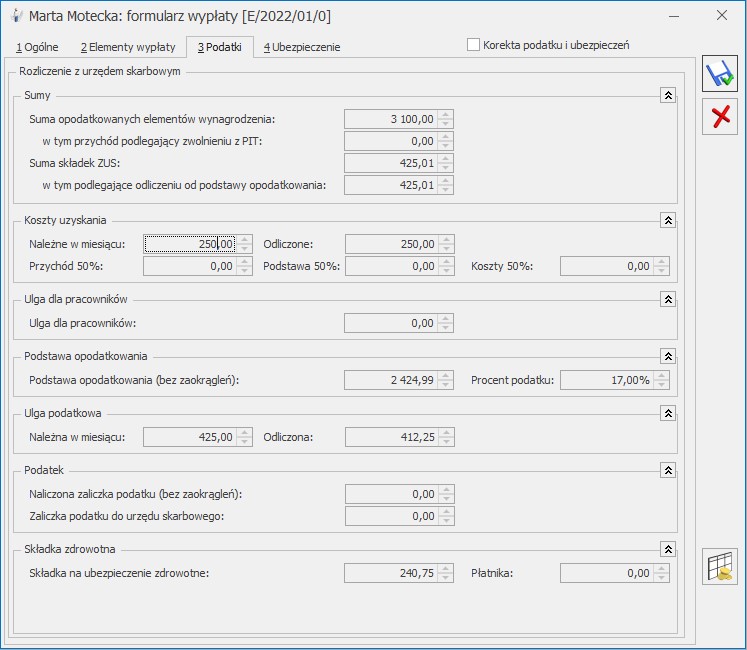

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 368,49

-

-

- 3 100 – 425,01 – 250 = 2 424,99

- 2 425 *17% – 43,76 (ulga na 31.12.2021) = 368,49

-

Składka zdrowotna: 240,75

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (3100 – 13,71%) * 9% = 2 674,99 * 9% = 240,75

- Naliczona zaliczka podatku od 3 100 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 368,49

- 368,49 > 240,75 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 240,75

-

Kwota netto pracownika: 2 434,24

-

-

- 3 100 – 425,01 ZUS – 0 podatek – 240,75 zdrowotna = 2 434,24

-

3. Jak naliczyć wypłatę pracownikowi ze stawką, przy której następuje ograniczenie składki zdrowotnej?

-

-

- Pracownik zatrudniony na 1/8 etatu ze stawką zaszeregowania 1 000zł/miesięcznie

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

Analiza wynagrodzenia:

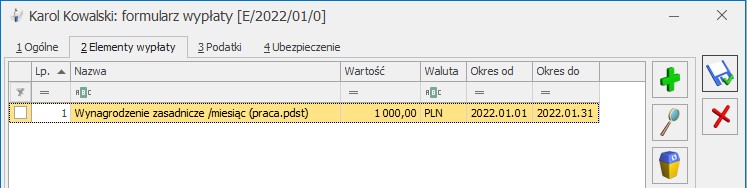

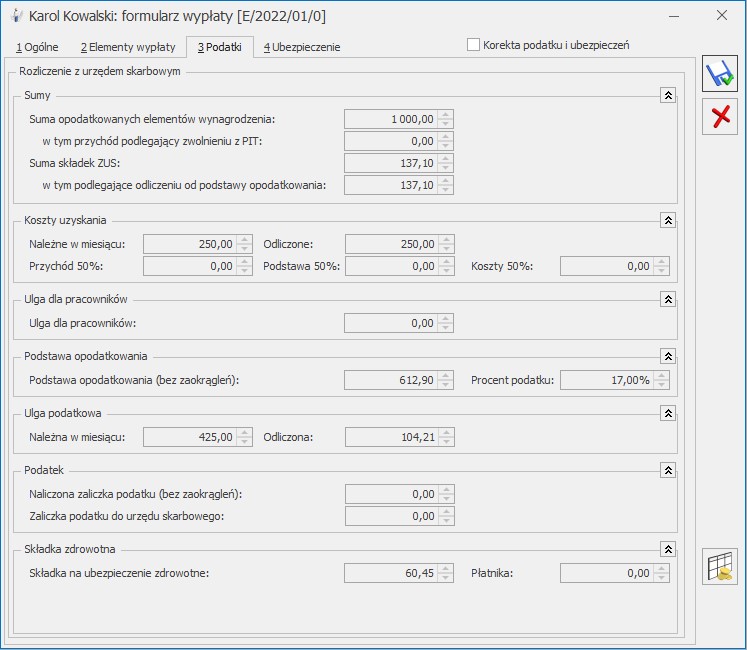

Zakładka 2. Elementy wypłaty:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 1 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 137,10

-

-

- 1000 * 13,71% = 137,10

-

W tym podlegające odliczeniu od podstawy opodatkowania: 137,10

Koszty uzyskania przychodu (odliczone): 250,00

Ulga dla pracowników: 0,00 (przychody pracownika nie mieszczą się w przedziale upoważniającym do stosowania ulgi dla pracowników)

Podstawa opodatkowania (bez zaokrągleń): 612,90

-

-

- 1 000 brutto – 137,10 ZUS – 250 KUP – 0,00 ulga dla pracowników = 612,90

-

Podstawa opodatkowania (zaokrąglona) 613,00

Ulga podatkowa (odliczona): 104,21

-

-

- Ulga podatkowa należna 425

- 613 * 17% = 104,21 dlatego ulga podatkowa odliczona zostaje ograniczona do wysokości 104,21

-

Naliczona zaliczka podatku: 0,00

Zaliczka podatku do Urzędu Skarbowego: 0,00

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 60,45

-

-

- 1 000 – 137,10 – 250 = 612,90

- 613 *17% – 43,76 (ulga na 31.12.2021) = 60,45

-

Składka zdrowotna: 60,45

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (1000 – 13,71%) * 9% = 862,90 * 9% = 77,66

- Naliczona zaliczka podatku od 1 000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 60,45

- 60,45 < 77,66 dlatego dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 60,45

-

Kwota netto pracownika: 802,45

-

-

- 1 000 – 137,10 ZUS – 0 podatek – 60,45 zdrowotna = 802,45

-

4. Jak naliczyć wypłatę osobie na umowę zlecenie, która złożyła wniosek o niepobieranie zaliczki podatku?

-

-

- Zleceniobiorca ma przypisaną umowę zlecenie w kwocie 3000 zł brutto; podlega ubezpieczeniom (w tym dobrowolnej składce chorobowej)

- Ustawiamy się na wybranym zleceniobiorcy i ikoną lupy lub dwuklikiem otwieramy formularz danych kadrowych pracownika

- Przechodzimy na 2 zakładkę Nr ident./podatki

- Zaznaczamy parametr ‘Nie pobierać podatku od niektórych umów cywil. na wniosek podatnika (dochód do 30 000 zł)’

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

Analiza wynagrodzenia:

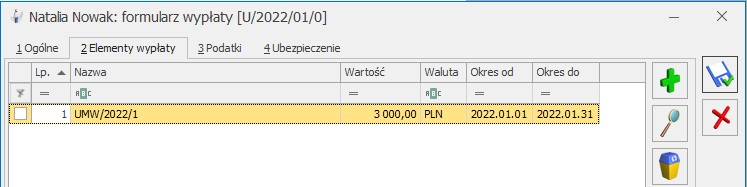

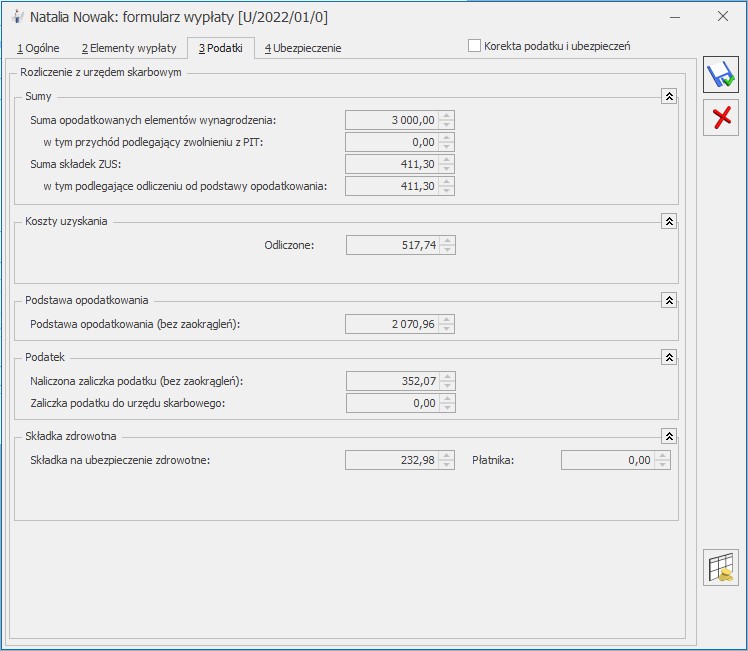

Zakładka 2. Elementy wypłaty:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 3 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 411,30

-

-

- 3000 * 13,71% = 411,30

-

W tym podlegające odliczeniu od podstawy opodatkowania: 411,30

Koszty uzyskania przychodu (odliczone): 517,74

-

-

- (3000 – 411,30) * 20% = 2588,70 * 20% = 517,74

-

Podstawa opodatkowania (bez zaokrągleń): 2 070,96

-

-

- 3 000 brutto – 411,30 ZUS – 517,74 KUP = 2 070,96

-

Podstawa opodatkowania (zaokrąglona) 2 071,00

Naliczona zaliczka podatku: 352,07

Zaliczka podatku do Urzędu Skarbowego: 0,00

-

-

- 0,00 z uwagi na złożony przez pracownika wniosek o niepobieranie zaliczki

-

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 352,07

-

-

- 3 000 – 411,30 – 517,74 = 2 070,96

- 2071*17% = 352,07

-

Składka zdrowotna: 232,98

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (3000 – 13,71%) * 9% = 2 588,70 * 9% = 232,98

- Naliczona zaliczka podatku od 3 000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 352,07

- 352,07 > 232,98 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 232,98

-

Kwota netto pracownika: 2 355,72

-

-

- 3 000 – 411,30 ZUS – 0 podatek – 232,98 zdrowotna = 2 355,72

-

5. Jak naliczyć wypłatę dla pracownika, którego przychody mieszczą się w przedziale 8 549 a 11 141 (upoważniającym do stosowania ulgi dla pracowników), który nie złożył wniosku o niestosowanie ulgi dla klasy średniej?

-

-

- Pracownik ma stawkę zaszeregowania 10000zł/miesięcznie

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

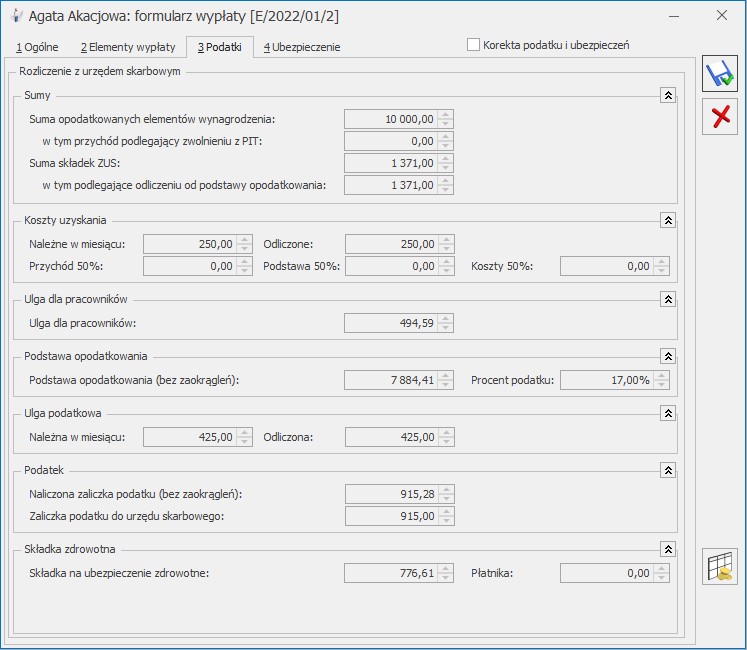

Analiza wynagrodzenia:

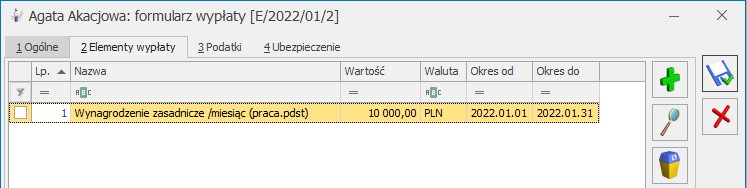

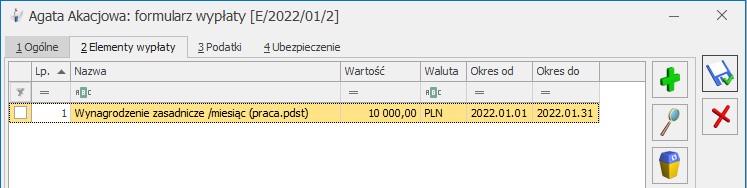

Zakładka 2. Elementy wypłaty:

Zakładka 3. Podatki:

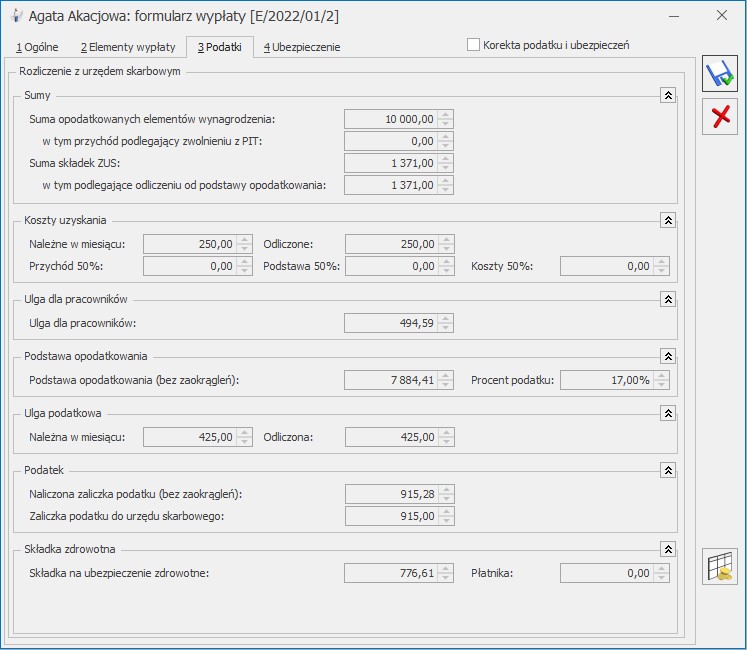

Suma opodatkowanych elementów: 10 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 1 371,00

-

-

- 10000 * 13,71% = 1371,00

-

W tym podlegające odliczeniu od podstawy opodatkowania: 1 371,00

Koszty uzyskania przychodu (odliczone): 250,00

Ulga dla pracowników: 494,59

-

-

- Przychód pracownika 10 000zł mieści się w przedziale uprawniającym do stosowania ulgi dla pracowników

- Do wyliczenia należy zastosować wzór: (A * (-7,35%) + 819,08) / 0,17

- (10 000 * (-7,35%) + 819,08) / 0,17 = 494,59

-

Podstawa opodatkowania (bez zaokrągleń): 7 884,41

-

-

- 10 000 brutto – 1371 ZUS – 250 KUP – 494,59 ulga dla pracowników

-

Podstawa opodatkowania (zaokrąglona) 7 884,00

Ulga podatkowa (odliczona): 425,00

Naliczona zaliczka podatku: 915,28

-

-

- 7884 * 17% – 425 ulga = 915,28

-

Zaliczka podatku do Urzędu Skarbowego: 915,00

-

-

- Od zaliczki podatku od wypłat wypłaconych od 01.01.2022 nie odejmujemy już składki zdrowotnej 7,75%, dlatego naliczona zaliczka podatku po zaokrągleniu do pełnych złotych będzie zaliczką przekazaną do Urzędu Skarbowego

-

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 1 380,67

-

-

- 10 000 – 1 371 – 250 = 8 379,00

- 8 379 *17% – 43,76 (ulga na 31.12.2021) = 1 380,67

-

Składka zdrowotna: 776,61

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (10000 – 13,71%) * 9% = 8629,00 * 9% = 776,61

- Naliczona zaliczka podatku od 10 000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 1 380,67

-

1380,61 > 776,61 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 776,61

Kwota netto pracownika: 6 937,39

-

-

- 10 000 – 1371 ZUS – 915 podatek – 776,61 zdrowotna = 6 937,39

-

6. Jak naliczyć wypłatę dla pracownika, którego przychody mieszczą się w przedziale 5 701 a 8 549 (upoważniającym do stosowania ulgi dla pracowników), który nie złożył wniosku o niestosowanie ulgi dla klasy średniej?

-

-

- Pracownik ma stawkę zaszeregowania 6000zł/miesięcznie

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

Analiza wynagrodzenia:

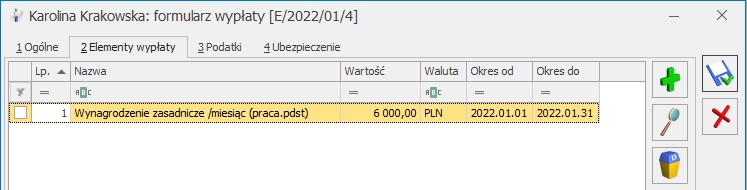

Zakładka 2. Elementy wypłaty:

Zakładka 3. Podatki:

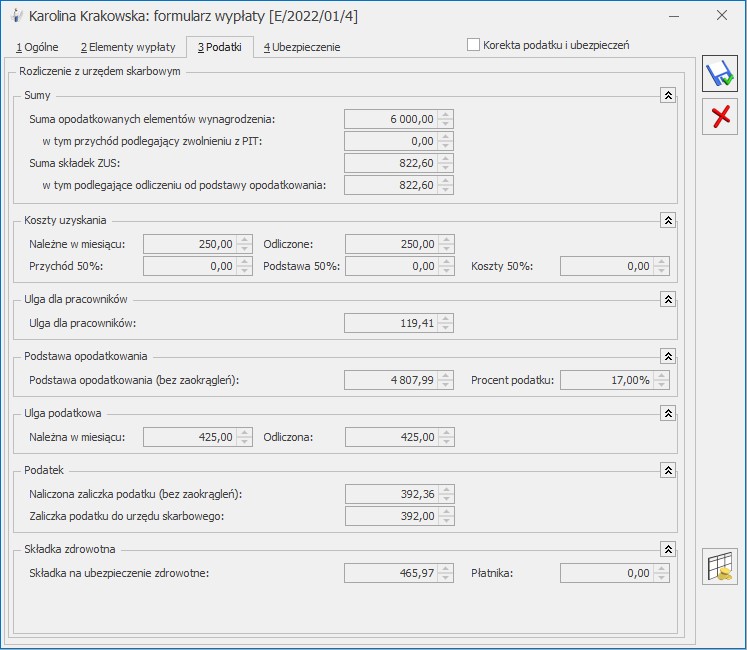

Suma opodatkowanych elementów: 6 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 822,60

-

-

- 6000 * 13,71% = 822,60

-

W tym podlegające odliczeniu od podstawy opodatkowania: 822,60

Koszty uzyskania przychodu (odliczone): 250,00

Ulga dla pracowników: 119,41

-

-

- Przychód pracownika 6 000zł mieści się w przedziale uprawniającym do stosowania ulgi dla pracowników

- Do wyliczenia należy zastosować wzór: (A * 6,68% – 380,50) / 0,17

- (6 000 * 6,68% – 380,50) / 0,17 = 119, 41

-

Podstawa opodatkowania (bez zaokrągleń): 4 807,99

-

-

- 6 000 brutto – 822,60 ZUS – 250 KUP – 119,41 ulga dla pracowników = 4 807,99

-

Podstawa opodatkowania (zaokrąglona) 4 808,00

Ulga podatkowa (odliczona): 425,00

Naliczona zaliczka podatku: 392,36

-

-

- 4 808 * 17% – 425 ulga = 392,36

-

Zaliczka podatku do Urzędu Skarbowego: 392,00

-

-

- Od zaliczki podatku od wypłat wypłaconych od 01.01.2022 nie odejmujemy już składki zdrowotnej 7,75%, dlatego naliczona zaliczka podatku po zaokrągleniu do pełnych złotych będzie zaliczką przekazaną do Urzędu Skarbowego

-

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 793,83

-

-

- 6 000 – 822,60 – 250 = 4 927,40

- 4 927 *17% – 43,76 (ulga na 31.12.2021) = 793,83

-

Składka zdrowotna: 465,97

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (6000 – 13,71%) * 9% = 5 177,40 * 9% = 465,97

- Naliczona zaliczka podatku od 6000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 793,83

- 793,83 > 465,97 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 465,97

-

Kwota netto pracownika: 4 319,43

-

-

- 6 000 – 822,60 ZUS – 392 podatek – 465,97 zdrowotna = 4 319,43

-

7. Jak naliczyć wypłatę dla pracownika, który złożył wniosek o niestosowanie ulgi dla pracowników?

-

-

- Pracownik ma stawkę zaszeregowania 10000zł/miesięcznie

- Ustawiamy się na wybranym pracowniku i ikoną lupy lub dwuklikiem otwieramy formularz danych kadrowych pracownika

- Przechodzimy na zakładkę Nr ident./podatki

- Zaznaczamy parametr ‘Nie pomniejszać dochodu o ulgę dla pracowników’

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

-

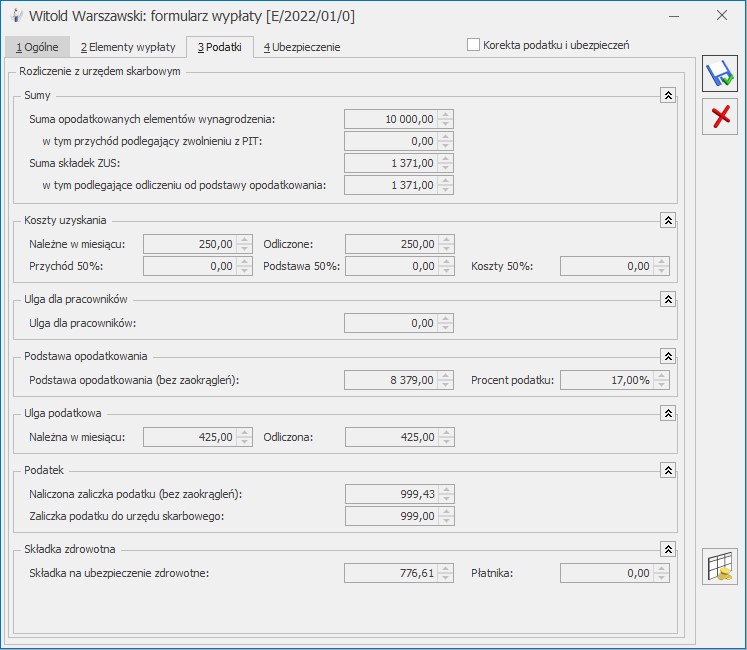

Analiza wynagrodzenia:

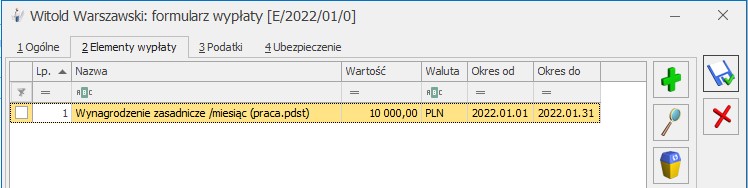

Zakładka 2. Elementy wypłaty:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 10 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 1 371,00

-

-

- 10000 * 13,71% = 1371,00

-

W tym podlegające odliczeniu od podstawy opodatkowania: 1 371,00

Koszty uzyskania przychodu (odliczone): 250,00

Ulga dla pracowników: 0,00 (pracownik złożył wniosek o niestosowanie ulgi pracowników)

Podstawa opodatkowania (bez zaokrągleń): 8 379,00

-

-

- 10 000 brutto – 1 371 ZUS – 250 KUP = 8 379,00

-

Podstawa opodatkowania (zaokrąglona) 8 379,00

Naliczona zaliczka podatku: 999,43

Zaliczka podatku do Urzędu Skarbowego: 999,00

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 1 380,67

-

-

- 10 000 – 1 371 – 250 = 8 379,00

- 8379*17% – 43,76 = 1 380,67

-

Składka zdrowotna: 776,61

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (10000 – 13,71%) * 9% = 8 629 * 9% = 776,61

- Naliczona zaliczka podatku od 3 000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 1 380,67

- 1 380,67 > 776,61 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 776,61

-

Kwota netto pracownika: 6 853,39

-

-

- 10 000 – 1 371 ZUS – 999 podatek – 776,61 zdrowotna = 6 853,39

-

8. Jak naliczyć drugą wypłatę dla pracownika, którego sumaryczne w danym miesiącu przychody przekroczą kwotę 11141 zł? Pracownik nie złożył wniosku o niestosowanie ulgi dla pracowników.

-

-

- Pracownik ma stawkę zaszeregowania 10000zł/miesięcznie

- Dodajemy listę płac z datą wypłaty 28 stycznia 2022 i naliczamy wypłatę.

-

Analiza wynagrodzenia:

Zakładka 2. Elementy wypłaty:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 10 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 1 371,00

-

-

- 10000 * 13,71% = 1371,00

-

W tym podlegające odliczeniu od podstawy opodatkowania: 1 371,00

Koszty uzyskania przychodu (odliczone): 250,00

Ulga dla pracowników: 494,59

-

-

- Przychód pracownika 10 000zł mieści się w przedziale uprawniającym do stosowania ulgi dla pracowników

- Do wyliczenia należy zastosować wzór: (A * (-7,35%) + 819,08) / 0,17

- (10 000 * (-7,35%) + 819,08) / 0,17 = 494,59

-

Podstawa opodatkowania (bez zaokrągleń): 7 884,41

-

-

- 10 000 brutto – 1371 ZUS – 250 KUP – 494,59 ulga dla pracowników

-

Podstawa opodatkowania (zaokrąglona) 7 884,00

Ulga podatkowa (odliczona): 425,00

Naliczona zaliczka podatku: 915,28

-

-

- 7884 * 17% – 425 ulga = 915,28

-

Zaliczka podatku do Urzędu Skarbowego: 915,00

-

-

- Od zaliczki podatku od wypłat wypłaconych od 01.01.2022 nie odejmujemy już składki zdrowotnej 7,75%, dlatego naliczona zaliczka podatku po zaokrągleniu do pełnych złotych będzie zaliczką przekazaną do Urzędu Skarbowego

-

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 1 380,67

-

-

- 10 000 – 1 371 – 250 = 8 379,00

- 8 379 *17% – 43,76 (ulga na 31.12.2021) = 1 380,67

-

Składka zdrowotna: 776,61

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (10000 – 13,71%) * 9% = 8629,00 * 9% = 776,61

- Naliczona zaliczka podatku od 10 000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 1 380,67

-

1380,61 > 776,61 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 776,61

Kwota netto pracownika: 6 937,39

-

-

- 10 000 – 1371 ZUS – 915 podatek – 776,61 zdrowotna = 6 937,39

- Pracownik 31 stycznia 2022 r. otrzyma wypłatę premii uznaniowej w kwocie 2500 zł. Dodajemy listę płac Inną z datą wypłaty 31 stycznia 2022 r. i naliczamy wypłatę.

-

Analiza wynagrodzenia:

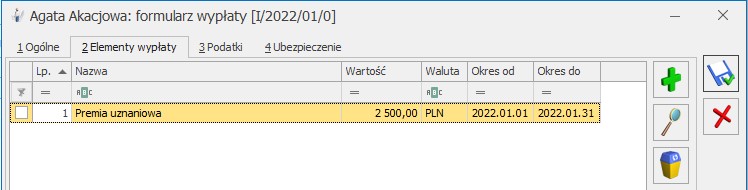

Zakładka 2. Elementy wypłaty:

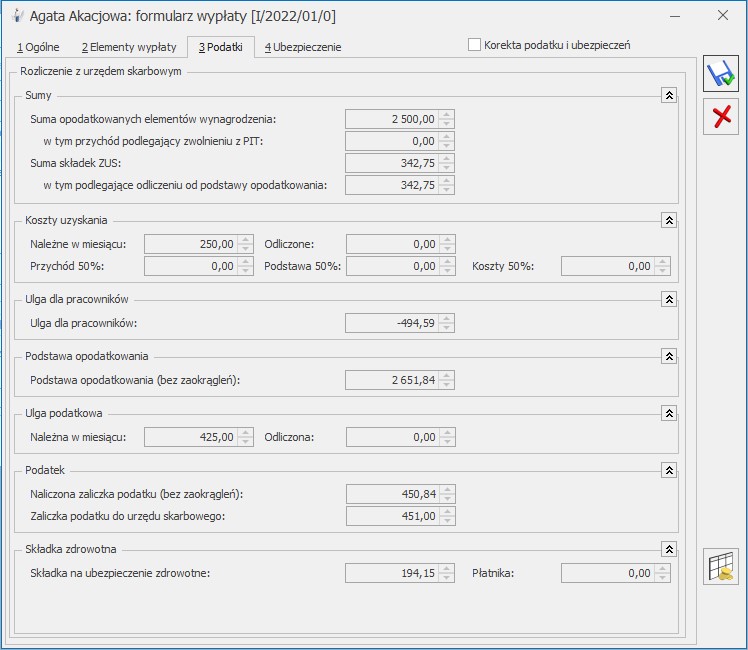

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 2 500

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 342,75

-

-

- 2500 * 13,71% = 342,75

-

W tym podlegające odliczeniu od podstawy opodatkowania: 342,75

Koszty uzyskania przychodu (odliczone): 0,00

Ulga dla pracowników: –494,59

-

-

- Przychód pracownika uzyskany w styczniu wynosi 12000 zł i przekroczył limit uprawniający do zastosowania ulgi dla pracowników. Z tego względu w drugiej wypłacie ulga została naliczona w kwocie -494,59 zł, aby zbilansować nienależną ulgę naliczoną w pierwszej wypłacie. Kwota ulga zostanie doliczona do podstawy opodatkowania i zostanie od niej naliczony podatek.

-

Podstawa opodatkowania (bez zaokrągleń): 2 651,84

-

-

- 2 500 brutto – 342,75 ZUS – 0 KUP – (-494,59) ulga dla pracowników

-

Podstawa opodatkowania (zaokrąglona) 2652,00

Ulga podatkowa (odliczona): 0,00

Naliczona zaliczka podatku: 450,84

-

-

- 2652 * 17% – 0 ulga = 450,84

-

Zaliczka podatku do Urzędu Skarbowego: 451,00

-

-

- Od zaliczki podatku od wypłat wypłaconych od 01.01.2022 nie odejmujemy już składki zdrowotnej 7,75%, dlatego naliczona zaliczka podatku po zaokrągleniu do pełnych złotych będzie zaliczką przekazaną do Urzędu Skarbowego

-

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 366,69

-

-

- 2500 – 342,75 – 0 = 2157,25

- 2157 *17% – 0 (ulga) = 366,69

-

Składka zdrowotna: 194,15

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (2500 – 13,71%) * 9% = 2 157,25 * 9% = 194,15

- Naliczona zaliczka podatku od 2500 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 366,69

-

366,69 > 194,15 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 194,15

Kwota netto pracownika: 1 512,10

-

-

- 2500 – 342,75 ZUS – 451 podatek – 194,15 zdrowotna = 1 512,10

-

9. Jak naliczyć drugą wypłatę dla pracownika, którego sumaryczne w danym miesiącu przychody przekroczą kwotę 5701 zł? Pracownik nie złożył wniosku o niestosowanie ulgi dla pracowników.

-

-

- Pracownik ma stawkę zaszeregowania 5000 zł/miesięcznie

- Dodajemy listę płac z datą wypłaty 28 stycznia 2022 r. i naliczamy wypłatę.

-

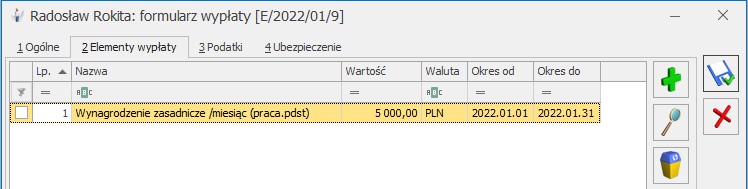

Analiza wynagrodzenia:

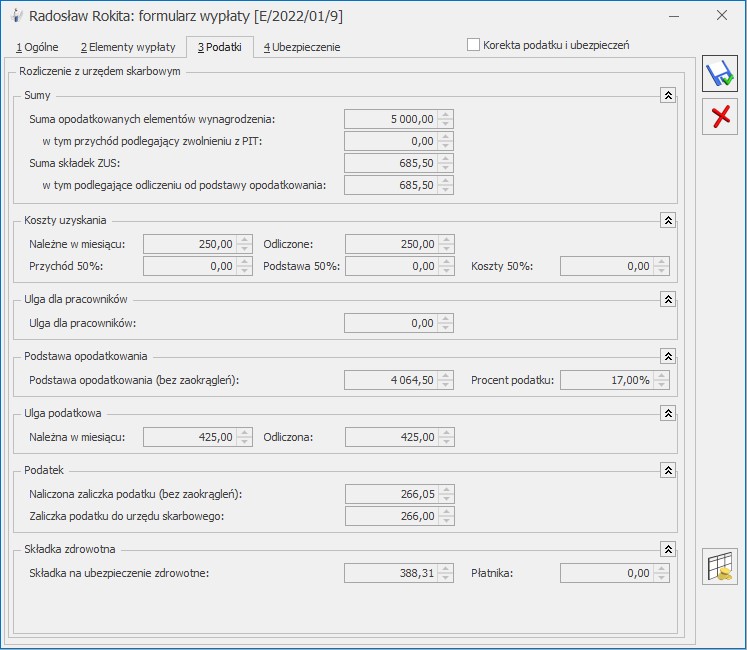

Zakładka 2. Elementy wypłaty:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 5 000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 685,50

-

-

- 5000 * 13,71% = 685,50

-

W tym podlegające odliczeniu od podstawy opodatkowania: 685,50

Koszty uzyskania przychodu (odliczone): 250,00

Ulga dla pracowników: 0

-

-

- Przychód pracownika 5 000zł nie mieści się w przedziale uprawniającym do stosowania ulgi dla pracowników

-

Podstawa opodatkowania (bez zaokrągleń): 4 064,50

-

-

- 5 000 brutto – 685,50 ZUS – 250 KUP – 0 ulga dla pracowników

-

Podstawa opodatkowania (zaokrąglona) 4065,00

Ulga podatkowa (odliczona): 425,00

Naliczona zaliczka podatku: 266,05

-

-

- 4065 * 17% – 425 ulga = 266,05

-

Zaliczka podatku do Urzędu Skarbowego: 266,00

-

-

- Od zaliczki podatku od wypłat wypłaconych od 01.01.2022 nie odejmujemy już składki zdrowotnej 7,75%, dlatego naliczona zaliczka podatku po zaokrągleniu do pełnych złotych będzie zaliczką przekazaną do Urzędu Skarbowego

-

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 647,29

-

-

- 5 000 – 685,50 – 250 = 4 064,50

- 4065 *17% – 43,76 (ulga na 31.12.2021) = 647,29

-

Składka zdrowotna: 388,31

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (5000 – 13,71%) * 9% = 4 314,50* 9% = 388,31

- Naliczona zaliczka podatku od 5 000 gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021 : 647,29

-

647,29 > 388,31dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 388,31

Kwota netto pracownika: 3 660,19

-

-

- 5 000 – 685,50 ZUS – 266 podatek – 388,31 zdrowotna = 3 660,19

- Pracownik 31 stycznia 2022 r. otrzyma wypłatę premii uznaniowej w kwocie 1000 zł. Dodajemy listę płac Inną z datą wypłaty 31 stycznia 2022 r. i naliczamy wypłatę.

-

Analiza wynagrodzenia:

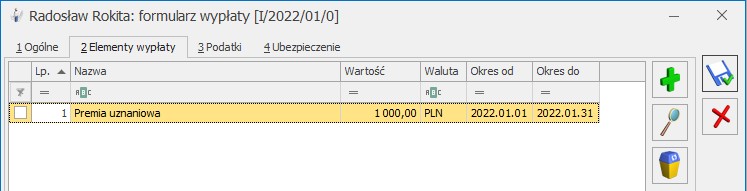

Zakładka 2. Elementy wypłaty:

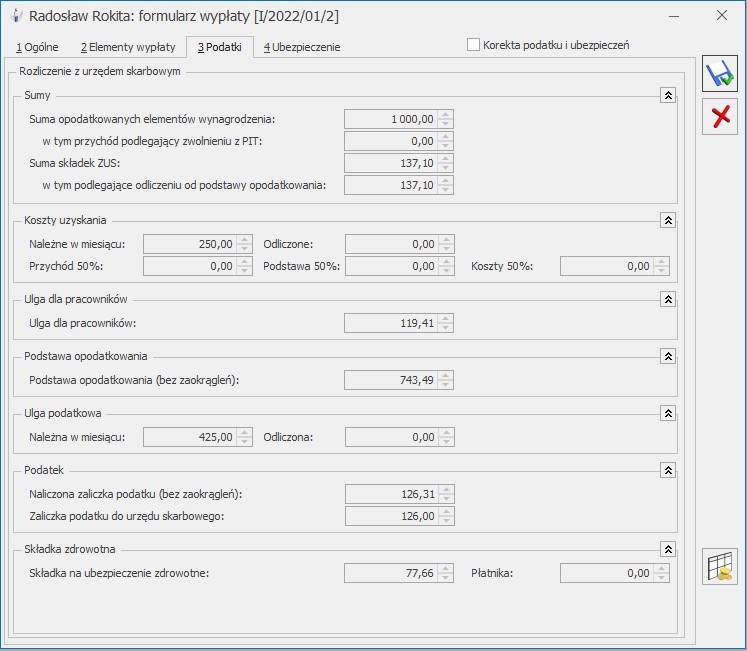

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 1000

W tym przychód podlegający zwolnieniu z PIT: 0,00

Suma składek ZUS: 137,10

-

-

- 1000 * 13,71% = 137,10

-

W tym podlegające odliczeniu od podstawy opodatkowania: 137,10

Koszty uzyskania przychodu (odliczone): 0,00

Ulga dla pracowników: 119,41

-

-

- Przychód pracownika uzyskany w styczniu 2022r. wynosi 6 000zł i mieści się w przedziale uprawniającym do stosowania ulgi dla pracowników

- Do wyliczenia należy zastosować wzór: (A * 6,68% – 380,50) / 0,17

-

(6 000 * 6,68% – 380,50) / 0,17 = 119, 41

Podstawa opodatkowania (bez zaokrągleń): 743,49

-

-

- 1000 brutto – 137,10 ZUS – 0 KUP – 119, 41 ulga dla pracowników

-

Podstawa opodatkowania (zaokrąglona) 743,00

Ulga podatkowa (odliczona): 0,00

Naliczona zaliczka podatku: 126,31

-

-

- 743 * 17% – 0 ulga = 126,31

-

Zaliczka podatku do Urzędu Skarbowego: 126,00

-

-

- Od zaliczki podatku od wypłat wypłaconych od 01.01.2022 nie odejmujemy już składki zdrowotnej 7,75%, dlatego naliczona zaliczka podatku po zaokrągleniu do pełnych złotych będzie zaliczką przekazaną do Urzędu Skarbowego

-

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 146,71

-

-

- 1000 – 137,10 – 0 = 862,90

- 863 *17% – 0 (ulga) = 146,71

-

Składka zdrowotna: 77,66

-

-

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (1000 – 13,71%) * 9% = 862,90* 9% = 77,66

- Naliczona zaliczka podatku od 1000, gdyby obowiązywały zasady podatkowe obowiązujące na 31.12.2021: 146,71

-

146,71 > 77,66 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i naliczamy 77,66

Kwota netto pracownika: 659,24

-

-

- 1000 – 137,10 ZUS – 126 podatek – 77,66 zdrowotna = 659,24

-

10. Jak wygląda rozliczenie wypłaty pracownika, którego wynagrodzenie wynosi 7000 zł/mies. i pracownik korzysta z ulgi dla klasy średniej?

- Pracownik ma stawkę zaszeregowania 7000 zł/miesięcznie i nie złożył wniosku o rezygnację z ulgi dla klasy średniej.

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

Analiza wynagrodzenia:

Zakładka 2. Elementy wypłaty:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 7 000

Suma składek ZUS: 959,70

- 7000 * 13,71% = 959,70

W tym podlegające odliczeniu od podstawy opodatkowania: 959,70

Koszty uzyskania przychodu (odliczone): 250,00

Ulga dla pracowników: 512,35

- (7000 * 6,68% – 380,50) / 0,17 = 512,36

Podstawa opodatkowania (bez zaokrągleń): 5277,94

Ulga podatkowa (odliczona): 425,00

Naliczona zaliczka podatku: 472,26

Zaliczka podatku ustalona wg zasad obowiązujących w 2022 roku: 472

Ustalenie zaliczki podatku dla kwoty 7000 wyliczanej wg zasad podatkowych z roku 2021 (sprawdzenie pod Rozporządzenie z 7 stycznia 2022 r.):

- 7000 – 959,70 – 250 = 5790,30 -> (5790 * 17%) – 43,76 = 940,54 zł -> 940,54 – (6040,30 * 7,75%) = 940,54 – 468,13 = 472,42 = 472,00 (taka sama kwota zaokrąglona jak wg zasad Polskiego Ładu)

Zaliczka podatku ustalona wg obecnych i poprzednich zasad jest taka sama i wynosi 472 zł, zatem ta kwota stanowi zaliczkę podatku do urzędu skarbowego.

Zaliczka podatku do Urzędu Skarbowego: 472

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była, gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021 na potrzeby ustalenia składki zdrowotnej: 940,54

- 7 000 – 959,70 – 250 = 5790,30 zł

- 5790 * 17% – 43,76 (ulga na 31.12.2021) = 940,54 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

Składka zdrowotna: 543,63

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (7000-13,71%) * 9% = 6040, 30 *9% = 543,63

- 940,54 > 543,63 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 543,63

Kwota netto pracownika: 5024,67

- 7000 – 959,70 ZUS – 472 podatek – 543,63 zdrowotna = 5024,67

11. Jak wygląda rozliczenie wypłaty pracownika, którego wynagrodzenie wynosi 7000 zł/mies. i pracownik zrezygnował z korzystania z ulgi dla klasy średniej?

- Pracownik ma stawkę zaszeregowania 7000 zł/miesięcznie i złożył wniosek o rezygnację z ulgi dla klasy średniej.

- Wchodzimy w menu Płace i Kadry/ Kadry.

- Wykonujemy aktualizację zapisu z pierwszym dniem miesiąca złożenia rezygnacji z ulgi dla klasy średniej i zaznaczamy parametr „Nie pomniejszać dochodu o ulgę dla pracowników”. Zapisujemy formularz danych kadrowych pracownika.

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

Analiza wynagrodzenia:

Zakładka 2. Elementy wypłaty:

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 7 000

Suma składek ZUS: 959,70

- 7000 * 13,71% = 959,70

W tym podlegające odliczeniu od podstawy opodatkowania: 959,70

Koszty uzyskania przychodu (odliczone): 250,00

Ulga dla pracowników: 0

Podstawa opodatkowania (bez zaokrągleń): 5790,30

Ulga podatkowa (odliczona): 425,00

Naliczona zaliczka podatku: 559,30

Zaliczka podatku ustalona wg zasad obowiązujących w 2022 roku: 559

Ustalenie zaliczki podatku dla kwoty 7000 wyliczanej wg zasad podatkowych z roku 2021 (sprawdzenie pod Rozporządzenie z 7 stycznia 2022 r.):

- 7000 – 959,70 – 250 = 5790,30 -> (5790 * 17%) – 43,76 = 940,54 zł -> 940,54 – (6040,30 * 7,75%) = 940,54 – 468,13 = 472,42 = 472 (taka sama kwota zaokrąglona jak wg zasad Polskiego Ładu z uwzględnieniem ulgi dla klasy średniej)

Zaliczka podatku ustalona wg zasad obowiązujących na 31.12.2021 jest korzystniejsza, dlatego w wypłacie zaliczka podatku wynosi 472 zł, a nadwyżka 87 zł będzie czekała do rozliczenia w kolejnych miesiącach.

Zaliczka podatku do Urzędu Skarbowego: 472

Zaliczka podatku do rozliczenia w następnych miesiącach: 87

- 559 – 472 = 87

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była, gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 940,54

- 7 000 – 959,70 – 250 = 5790,30 zł

- 5790 * 17% – 43,76 (ulga na 31.12.2021) = 940,54 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

Składka zdrowotna: 543,63

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (7000-13,71%) * 9% = 6040, 30 *9% = 543,63

- 940,54 > 543,63 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 543,63

Kwota netto pracownika: 5024,67

- 7000 – 959,70 ZUS – 472 podatek – 543,63 zdrowotna = 5024,67

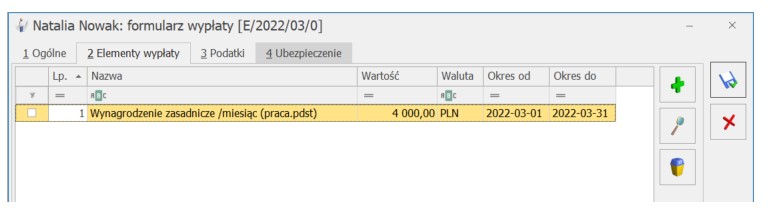

12. Jak wygląda rozliczenie wypłaty pracownika, którego wynagrodzenie wynosi 4000 zł/mies. (koszty standardowe), a w poprzednim miesiącu część zaliczki została przesunięta do rozliczenia?

- Pracownik do zeszłego miesiąca miał stawkę zaszeregowania 6345 zł/miesięcznie i nie korzystał z ulgi dla klasy średniej. W wypłacie za poprzedni miesiąc została naliczona zaliczka podatku do rozliczenia w kolejnych miesiącach 43 zł.

- Od bieżącego miesiąca pracownik pracuje na ½ etatu, stawka 4000 zł/mies (zmiana została wprowadzona za pomocą aktualizacji zapisu z pierwszym dniem miesiąca). Dodajemy etatową listę płac za bieżący miesiąc z datą wypłaty w roku 2022 i naliczamy wypłatę.

Analiza wynagrodzenia:

Zakładka 2. Elementy wypłaty:

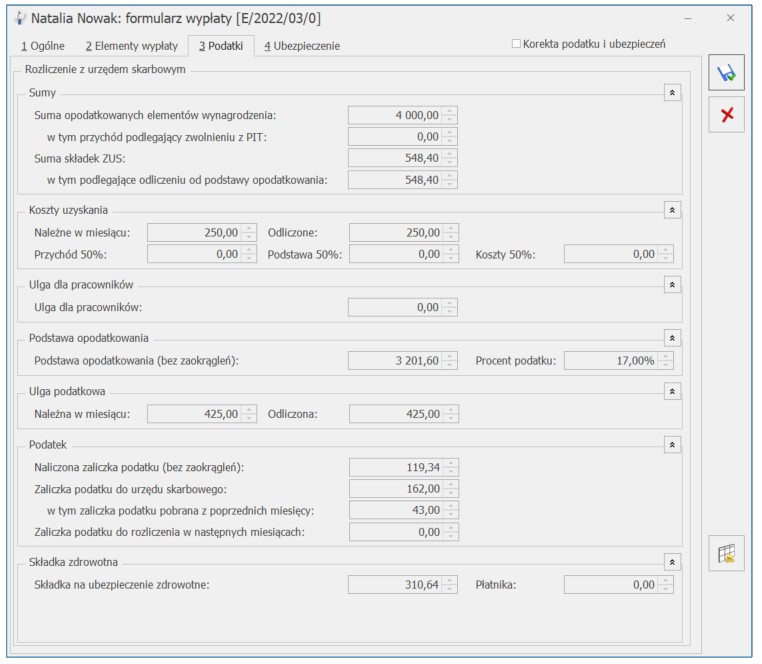

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 4000,00

Suma składek ZUS: 548,40

- 4000 * 13,71% = 548,40

W tym podlegające odliczeniu od podstawy opodatkowania: 548,40

Koszty uzyskania przychodu (odliczone): 250,00

Ulga dla pracowników: 0

- Przychód pracownika uzyskany w marcu 2022r. wynosi 4000 zł i nie mieści się w przedziale uprawniającym do stosowania ulgi dla pracowników

Podstawa opodatkowania (bez zaokrągleń): 3201,60

Ulga podatkowa (odliczona): 425,00

Naliczona zaliczka podatku: 119,34

Zaliczka podatku ustalona wg zasad obowiązujących w 2022 roku: 119

Ustalenie zaliczki podatku dla kwoty 4000 wyliczanej wg zasad podatkowych z roku 2021 (sprawdzenie pod Rozporządzenie z 7 stycznia 2022 r.):

- 4000 – 548,40 – 250 = 3201,60 -> (3202 * 17%) – 43,76 = 500,58 zł -> 500,58 – (3451,60 * 7,75%) = 500,58 – 267,50 = 233,08 = 233

Zaliczka podatku wyliczona według zasad obowiązujących w 2022 roku 119 zł jest korzystniejsza niż ta ustalona na 31.12.2021 233 zł. W związku z tym, że pracownik w poprzednim miesiącu miał naliczony podatek do rozliczenia w kolejnych miesiącach 43 zł, zaliczkę podatku ustaloną wg bieżących zasad 119 zł zwiększamy o zaliczkę do rozliczenia z poprzednich miesięcy, tj. o 43 zł. Kwota zaliczki nie może jednak przekroczyć zaliczki podatku ustalonej na 31.12.2021, czyli 233 zł.

119 + 43 =162

162 < 233

Zaliczka podatku do Urzędu Skarbowego: 162

W tym zaliczka podatku pobrana z poprzednich miesięcy: 43

Zaliczka podatku do rozliczenia w następnych miesiącach: 0

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była, gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 500,58

- 4000 – 548,40 – 250 = 3201,60 zł

- 3202 * 17% – 43,76 (ulga na 31.12.2021) = 500,58 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

Składka zdrowotna: 310,64

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (4000-13,71%) * 9% = 3451,60 * 9% = 310,64

- 500,58 > 310,64 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 310,64

Kwota netto pracownika: 2 978,96

4000 – 548,40 ZUS – 162 podatek – 310,64 zdrowotna = 2 978,96

13. Jak wygląda rozliczenie wypłaty pracownika, którego wynagrodzenie wynosi 6345zł/mies. (koszty podwyższone) i pracownik zrezygnował z korzystania z ulgi dla klasy średniej?

- Pracownik ma stawkę zaszeregowania 6345 zł/miesięcznie i złożył wniosek o rezygnację z ulgi dla klasy średniej.

- Wchodzimy w menu Płace i Kadry/ Kadry.

- Wykonujemy aktualizację zapisu z pierwszym dniem miesiąca złożenia rezygnacji z ulgi dla klasy średniej i zaznaczamy parametr „Nie pomniejszać dochodu o ulgę dla pracowników”. Zapisujemy formularz danych kadrowych

- Pracownik ma ustawione koszty uzyskania przychodu jako „3” – podwyższone.

- Dodajemy listę płac z datą wypłaty w roku 2022 i naliczamy wypłatę.

Analiza wynagrodzenia:

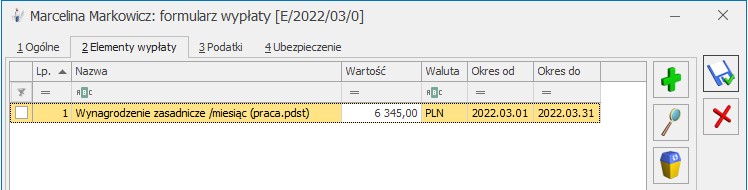

Zakładka 2. Elementy wypłaty:

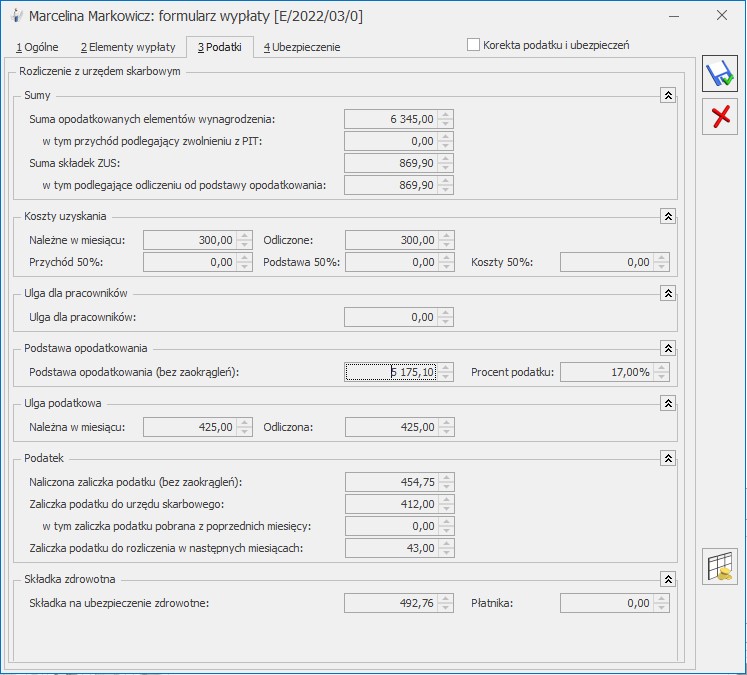

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 6345

Suma składek ZUS: 869,90

- 6345 * 13,71% = 869,90

W tym podlegające odliczeniu od podstawy opodatkowania: 869,90

Koszty uzyskania przychodu (odliczone): 300,00

Ulga dla pracowników: 0

Podstawa opodatkowania (bez zaokrągleń): 5175,10

Ulga podatkowa (odliczona): 425,00

Naliczona zaliczka podatku: 454,75

Zaliczka podatku ustalona wg zasad obowiązujących w 2022 roku: 455

Ustalenie zaliczki podatku dla kwoty 6345 wyliczanej wg zasad podatkowych z roku 2021 (sprawdzenie pod Rozporządzenie z 7 stycznia 2022 r.):

- 6345 – 869,90 – 300 = 5175,10 -> (5175 * 17%) – 43,76 = 835,99 zł -> 835,99 – (5475,10 * 7,75%) = 835,99 – 424,32 = 411,67 = 412

Zaliczka podatku ustalona wg zasad obowiązujących na 31.12.2021 jest korzystniejsza, dlatego w wypłacie zaliczka podatku wynosi 412 zł, a nadwyżka 43 zł będzie czekała do rozliczenia w kolejnych miesiącach.

Zaliczka podatku do Urzędu Skarbowego: 412

Zaliczka podatku do rozliczenia w następnych miesiącach: 43

455 – 412 = 43

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była, gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 835,99

- 6345 – 869,90 – 300 = 5175,10 zł

- 5175 * 17% – 43,76 (ulga na 31.12.2021) = 835,99 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

Składka zdrowotna: 492,76

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (6345-13,71%) * 9% = 5475,10 * 9% = 492,76

- 835,99 > 492,76 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 492,76

Kwota netto pracownika: 4570,34

- 6345 – 869,90 ZUS – 412 podatek – 492,76 zdrowotna = 4570,34

14. Jak wygląda rozliczenie wypłaty pracownika, który ma już wynagrodzenie zasadnicze naliczone w wysokości 6345zł/mies. (koszty podwyższone, pracownik zrezygnował z korzystania z ulgi dla klasy średniej) i ma naliczoną kolejną wypłatę w tym samym miesiącu deklaracji (premia 7000 zł)?

- Pracownik ma stawkę zaszeregowania 6345 zł/miesięcznie i złożył wniosek o rezygnację z ulgi dla klasy średniej. Obowiązują go podwyższone koszty uzyskania przychodu (kontynuacja przykładu 13).

- Dodajemy listę płac I (premia uznaniowa w wysokości 7000 zł) z datą wypłaty w roku 2022 i tym samym miesiącem deklaracji co w przykładzie 13 i naliczamy wypłatę.

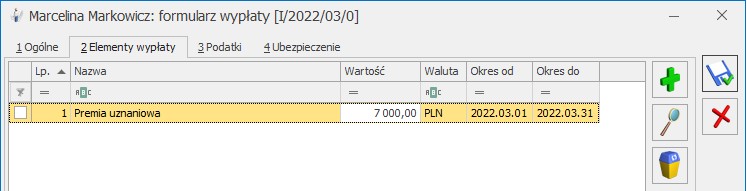

Analiza wynagrodzenia:

Zakładka 2. Elementy wypłaty:

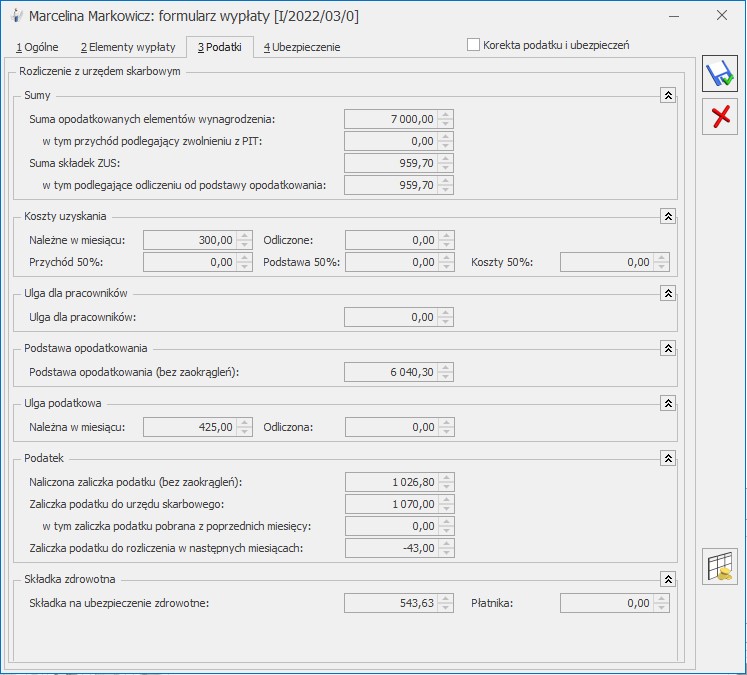

Zakładka 3. Podatki:

Suma opodatkowanych elementów: 7000

Suma składek ZUS: 959,70

- 7000 * 13,71% = 959,70

W tym podlegające odliczeniu od podstawy opodatkowania: 959,70

Koszty uzyskania przychodu (odliczone): 0

Ulga dla pracowników: 0

Podstawa opodatkowania (bez zaokrągleń): 6040,30

Ulga podatkowa (odliczona): 0

Naliczona zaliczka podatku: 1026,80

Zaliczka podatku ustalona wg zasad obowiązujących w 2022 roku: 1027

Nie wykonujemy dodatkowego sprawdzenia naliczonej zaliczki podatku wg zasad podatkowych z roku 2021 ponieważ łączna kwota w obrębie miesiąca deklaracji przewyższa 12800 zł (6345 + 7000 = 13345), zatem w tym miesiącu nie stosujemy rozporządzenia. W wypłacie premii zaliczka podatku została zwiększona o kwotę 43 zł, która została przeniesiona do rozliczenia w kolejnym miesiącu.

Zaliczka podatku do Urzędu Skarbowego: 1070

- 1027 (zaokrąglona zaliczka podatku z bieżącej wypłaty) + 43 (spłata zaliczki do rozliczenia w kolejnych miesiącach z wypłaty etatowej) = 1070

Zaliczka podatku do rozliczenia w następnych miesiącach: -43 zł

Ustalenie hipotetycznej naliczonej zaliczki podatku – jaka by była, gdyby obowiązywały zasady podatkowe aktualne na 31.12.2021: 1026,80

- 7000 – 959,70 = 6040,30 zł

- 6040 * 17% – 0 (ulga na 31.12.2021) = 1026,80 zł (hipotetyczna naliczona zaliczka podatku niepomniejszona o składkę zdrowotną odliczoną)

Składka zdrowotna: 543,63

- Naliczamy tylko składkę zdrowotną 9%

- Wyliczenie składki zdrowotnej: (7000-13,71%) * 9% = 6040,30 * 9% = 543,63

- 1026,80 > 543,63 dlatego nie dochodzi do ograniczenia składki zdrowotnej do podatku i wykazujemy składkę zdrowotną w wysokości 543,63

Kwota netto pracownika:

- 7000 – 959,70 ZUS – 1070 podatek – 543,63 zdrowotna = 4426,67