Pytanie ID 25158 „Na dokumencie ustawiono walutę niesystemową o kursie ręcznym 1:1. Czy zapisać dokument?”

Na dokumencie w walucie na zakładce płatności wybrano typ kursu ręczny i ustawiono przelicznik waluty 1:1.

Na dokumencie w walucie na zakładce płatności wybrano typ kursu ręczny i ustawiono przelicznik waluty 1:1.

Od 1 lipca 2016 roku weszły w życie przepisy mówiące o konieczności generowania plików JPK dla dużych firm. Jednolite Pliki Kontrolne mają być wykorzystywane przez Urzędy Skarbowe celem weryfikacji Ksiąg oraz zapisów na podstawie, których powstały.

W przypadku dużych podatników obowiązkiem będzie przygotowywanie tego typu plików, w przypadku małych i średnich przedsiębiorców będzie okres przejściowy (2 lata) do 1 lipca 2018, kiedy będą mogli ale nie będą musieli takich plików przygotowywać. Po tym czasie każdy przedsiębiorca będzie musiał przygotowywać na wezwanie US tego rodzaju pliki.

Obowiązkowe comiesięczne pliki JPK_VAT – w przypadku rejestrów VAT dane przesyłane będą obowiązkowo co miesiąc. Dla dużych podatników obowiązek ten istnieje od 1 lipca 2016 roku, natomiast w przypadku małych i średnich firm od 1 stycznia 2017. Mikroprzedsiębiorstwa muszą spełniać ten obowiązek od 1 stycznia 2018.

Na moment publikacji tego biuletynu zostało przygotowanych i opublikowanych 7 struktur plików dotyczących dokumentów handlowych, kasowo/bankowych oraz księgowych. Struktury plików JPK znajdują się na poniższej stronie: http://www.mf.gov.pl/krajowa-administracja-skarbowa/dzialalnosc/struktury-jpk.

W programie Comarch ERP Optima udostępniona została możliwość eksportu wymaganych danych dla każdego Użytkownika bez względu na wielkość firmy.

Prawo eksportu posiadają wyłącznie wybrani operatorzy w programie – ze względu na to aby zabezpieczyć dane przed niepowołanym do nich wglądem przez nieupoważnione osoby.

W przypadku zmiany wymaganej struktury plików JPK istnieje możliwość aktualizacji formatów służących do eksportu poprzez pobranie ich z serwerów Comarch w momencie generowania plików.

Zachęcamy do obejrzenia filmów instruktażowych prezentujących jak wygenerować Jednolity Plik Kontrolny: Jak złożyć obowiązkowy miesięczny plik JPK_VAT

Aby móc wyeksportować dane, na karcie operatora w Konfiguracji Programu/ Użytkowe/ Operatorzy musi zostać zaznaczony parametr Prawo eksportu plików JPK:

Tylko Operator z uprawnieniami administratora może zaznaczyć ten parametr sobie bądź innym Operatorom. Początkowo jedynie operator ADMIN ma ten parametr zaznaczony.

Poniżej znajduje się parametr Zmiana atrybutów na zatwierdzonym dok. umożliwiający edycję atrybutów na zatwierdzonej oraz na zaksięgowanej Fakturze Zakupu/Sprzedaży oraz na zaksięgowanym dokumencie w rejestrze VAT. Jest to istotne w związku z przenoszeniem informacji zawartych na atrybutach do plików JPK (dla rejestrów VAT oraz faktur). Parametr może być edytowany tylko przez operatora z uprawnieniami administratora.

Dodatkowo w Konfiguracji Stanowiska/ Ogólne/ Jednolity Plik Kontrolny musi zostać wskazany katalog przechowywania plików wymiany, do którego będą zapisywane kopie wysyłanych plików w formacie *.xml:

Przy eksporcie Jednolitego Pliku Kontrolnego w ramach wskazanego katalogu tworzony jest podkatalog z nazwą firmy (bazy), więc w przypadku biur rachunkowych dane poszczególnych firm trafiają do własnych katalogów. Nazwy plików określają ich zawartość:

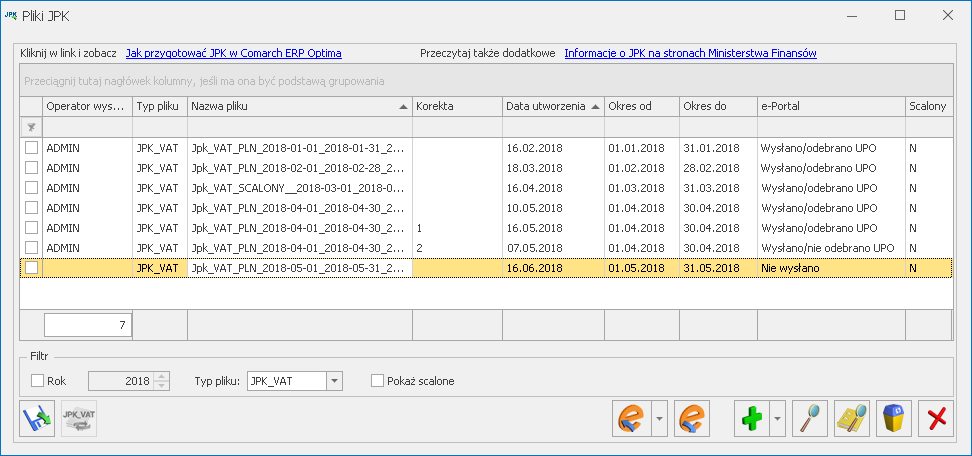

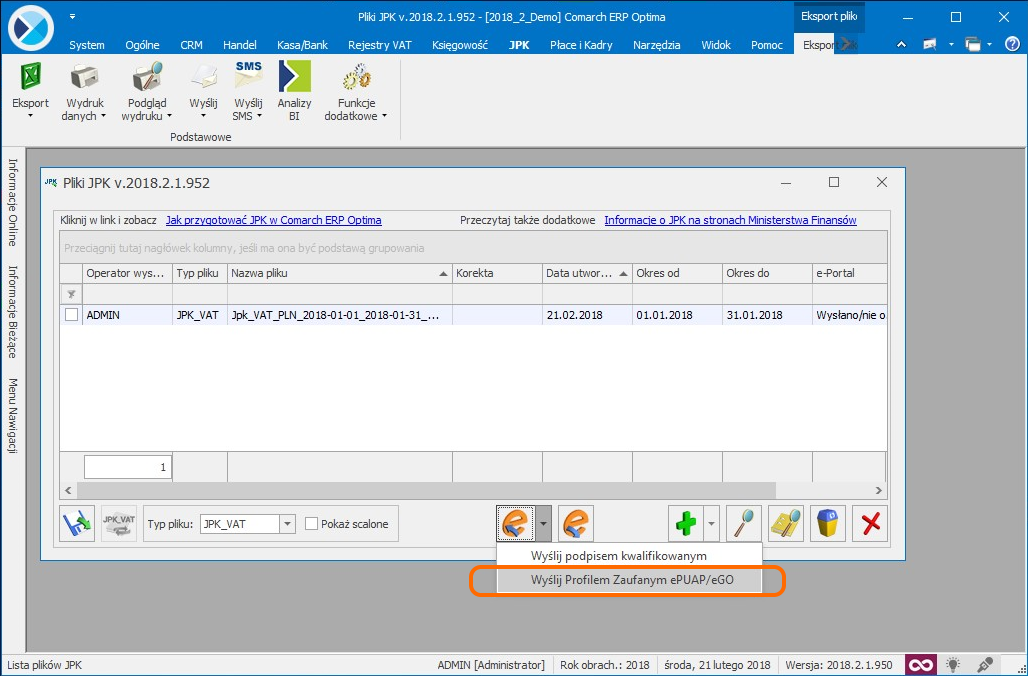

Przygotowanie plików JPK i eksport danych odbywa się z poziomu menu JPK/ Pliki JPK ![]() . Po wybraniu tej opcji otwierane jest okno Pliki JPK:

. Po wybraniu tej opcji otwierane jest okno Pliki JPK:

W wersjach wcześniejszych niż 2018.1.1 okno to było dostępne z poziomu Narzędzia/ Jednolity Plik Kontrolny.

Na oknie widoczne są pliki wysłane na serwer Ministerstwa Finansów przez program Comarch ERP Optima wersją wcześniejszą niż 2017.3.1 oraz wszystkie pliki wygenerowane od wersji 2017.3.1 i dodane ręcznie przez Użytkownika. Wygenerowane pliki od wersji 2017.3.1 zapisywane są w katalogu do przechowywania plików JPK wskazanym w Konfiguracji Stanowiska/ Ogólne/ Jednolity Plik Kontrolny, jak również w bazie danych programu Comarch ERP Optima.

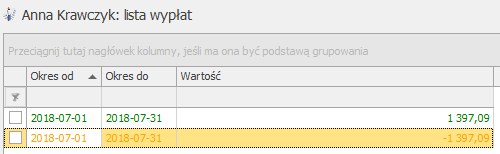

Na liście prezentowane są takie informacje, jak: operator wysyłający plik JPK, typ pliku, nazwa pliku, numer korekty, data utworzenia, zakres dat danych zawartych w plikach JPK, czy plik został scalony oraz status pliku JPK. Kolumny Okres od i Okres do wyświetlające zakres dat dla danych zawartych w plikach JPK uzupełnione są dla plików JPK wygenerowanych od wersji 2017.3.1. Dla plików wygenerowanych i wysłanych w poprzednich wersjach programu kolumny będą puste. Kolumna Scalony wyświetla dla plików które zostały połączone wartość T, natomiast dla pozostałych wartość N. Istnieje również możliwość dodania domyślnie ukrytej kolumny Czas pokazującej datę i godzinę utworzenia pliku JPK, jak również kolumny JPK_VAT pokazującej czy plik jest obowiązkowy czy na żądanie (po konwersji z wcześniejszych wersji niż 2018.2.1 wszystkie dotychczasowe pliki JPK_VAT otrzymają status Obowiązkowy).

![]() .

.

Możliwe jest filtrowanie plików JPK po typie pliku – służy temu pole Typ pliku. Jako wartość tego pola można wybrać opcję –wszystkie- (wówczas widoczne będą wszystkie pliki JPK bez względu na ich typ) lub wybrać konkretny typ plików (np. JPK_VAT). Domyślnie na liście ustawia się typ plików JPK_VAT. W obszarze filtra znajduje się pole Rok umożliwiające wyfiltrowanie plików JPK dotyczących wybranego roku.

Istnieje możliwość dodania na listę nowych plików JPK (wygenerowanych z poziomu innych baz Comarch ERP Optima lub w programach innych producentów) – służy do tego ikona Wskaż plik JPK z dysku, aby dodać go na listę ![]() . Po kliknięciu ikony pojawia się okno wyboru pliku:

. Po kliknięciu ikony pojawia się okno wyboru pliku:

Na otwartym oknie podpowiada się standardowy folder zapisu dla plików JPK dla firmy (określany w Konfiguracji Stanowiska/ Ogólne/ Jednolity Plik Kontrolny, łącznie z podkatalogiem o nazwie zgodnej z nazwą firmy). Po wskazaniu nowego pliku XML zawierającego plik JPK i kliknięciu Otwórz, plik zapisywany jest do bazy i pojawia się na oknie Pliki JPK.

Na oknie znajduje się również ikona Scal pliki JPK_VAT ![]() omówiona w rozdziale 3.3.

omówiona w rozdziale 3.3.

U góry okna Pliki JPK znajdują się odnośniki:

Aby dodać w programie plik JPK_VAT należy kliknąć na ikonę ![]() – spowoduje to otwarcie okna Przygotowanie pliku JPK_VAT:

– spowoduje to otwarcie okna Przygotowanie pliku JPK_VAT:

Okno wywoływane jest również z poziomu menu kontekstowego po kliknięciu prawym przyciskiem myszy i wybraniu opcji Dodaj, jak również przy pomocy skrótu <Insert>.

Okno zawiera parametry dotyczące plików JPK_VAT. Dla parametru Składam plik JPK istnieje możliwość wyboru dwóch opcji:

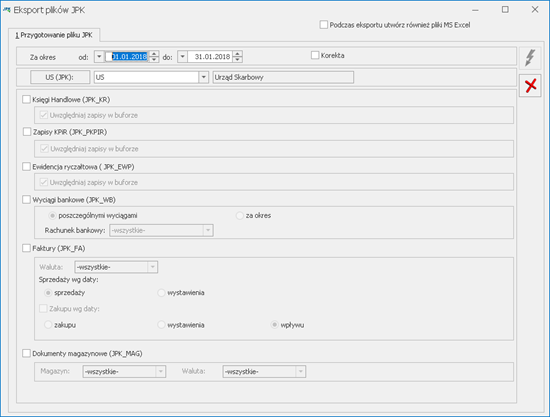

W polu Za okres wskazywany jest miesiąc i rok za jaki ma zostać wygenerowany plik JPK_VAT. Pole może zostać rozwinięte celem łatwiejszego wybrania odpowiedniego okresu.

Na oknie można zaznaczyć parametr współczynnik szacunkowy struktury sprzedaży i określić jego wartość procentową.

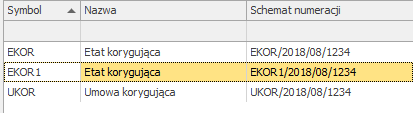

Zaznaczenie parametru Korekta powoduje przeniesienie informacji, że generowany plik JPK_VAT jest korektą – pole CelZlozenia w pliku przyjmuje wówczas wartość 2. W przypadku plików JPK_VAT(3) po zaznaczeniu parametru Korekta istnieje możliwość wpisania numeru korekty. Numer korekty jest uzupełniany automatycznie jako numer kolejny, ale może zostać zmodyfikowany przez Użytkownika. W tym polu nie może zostać wpisana wartość mniejsza niż 1. Numer korekty przenoszony jest do pliku JPK_VAT(3).

W polu Korekta należy podać kolejny numer, tj. jeżeli wcześniej w 2017 r. lub w latach poprzednich złożony został tylko plik pierwotny oznaczony cyfrą”1″ (JPK_VAT(1)), a pierwszej korekty dokonuje się w 2018 r. na nowej strukturze, to należy w polu Korekta wpisać cyfrę „2″, a kolejne korekty za ten sam okres oznaczamy 3, 4, 5 itd. Jeżeli w 2017 r. złożony został JPK_VAT z oznaczeniem celu złożenia „1″ i potem były złożone korekty z oznaczeniem celu złożenia „2″, to składając kolejną korektę za ten okres już według nowej struktury w 2018 r. należy wpisać „3″ (niezależnie od tego ile w 2017 r. złożono korekt JPK_VAT z oznaczeniem „2″). Kolejne korekty za ten sam okres oznaczamy 4, 5 itd W 2017 r. przyjęto następującą zasadę oznaczania JPK_VAT 1 – dla pierwotnego JPK_VAT 2 – dla każdej kolejnej korekty JPK_VAT W 2018 r. przyjęto następującą zasadę oznaczania JPK_VAT: 0 – dla pierwotnego JPK_VAT 1, 2, 3, 4…. dla kolejnych korekt JPK_VAT za ten sam okres.

Pod parametrami wyświetlane są podstawowe informacje dotyczące składania pliku JPK_VAT.

Istnieje możliwość wysłania do arkusza kalkulacyjnego danych znajdujących się w generowanych plikach JPK celem łatwiejszego ich przeglądania. Na oknie Przygotowanie pliku JPK_VAT znajduje się parametr Podczas eksportu utwórz również pliki MS Excel. Po wygenerowaniu pliku JPK z zaznaczonym powyższym parametrem, w zależności od ustawienia parametru Otwieranie wyeksportowanych plików w menu Widok, nastąpi otwarcie arkusza zawierającego wyeksportowane dane (opcja Otwieraj) bądź wyświetlone zostanie pytanie czy plik otworzyć (opcja Pytaj). Tworzony plik arkusza kalkulacyjnego zawiera arkusz dotyczący danych podatnika, agregatów oraz danych poszczególnych dokumentów.

Po kliknięciu ikony ![]() Utwórz plik, na liście plików JPK dodany zostanie plik JPK_VAT za podany okres.

Utwórz plik, na liście plików JPK dodany zostanie plik JPK_VAT za podany okres.

Na oknie Pliki JPK istnieje możliwość rozwinięcia ikony plusa – pojawi się wówczas możliwość dodania oprócz pliku JPK_VAT również pozostałych plików JPK:

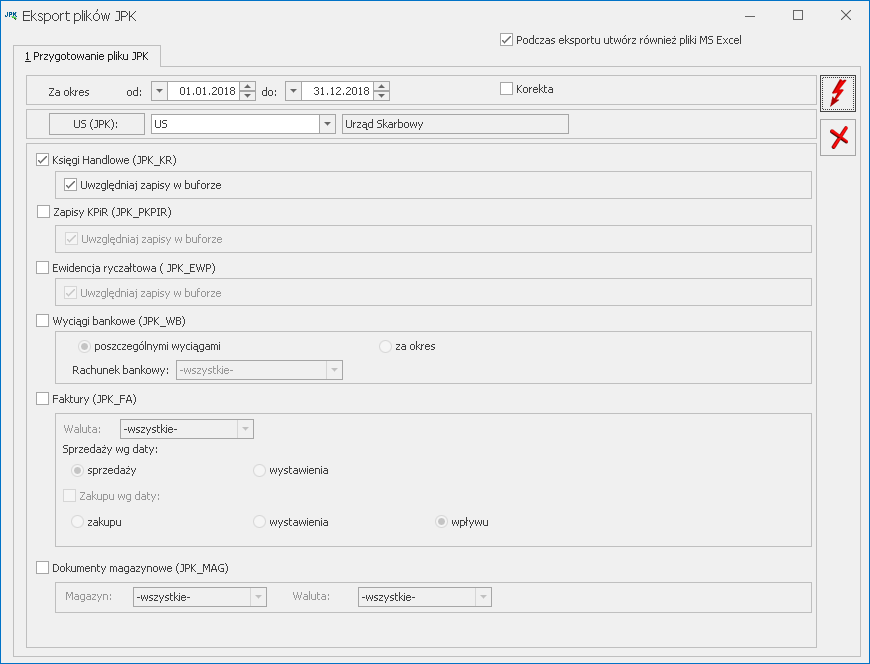

Po wybraniu drugiej opcji Pozostałe pliki JPK otwierane jest okno:

Okno dodania pozostałych plików JPK może zostać wywołane za pomocą skrótu <Shift>+<Insert>.

Na oknie istnieje możliwość wyboru spośród wszystkich pozostałych (oprócz JPK_VAT) 6 grup danych dla plików JPK:

Na oknie Przygotowanie pliku JPK znajdują się pola, w których należy określić zakres dat za jaki zostaną wyeksportowane dane. Domyślnie po otwarciu okna podpowiada się zakres dat dla poprzedniego miesiąca w stosunku do daty bieżącej, chociaż może on zostać zmieniony przez Użytkownika.

Podany zakres dat nie może być szerszy niż jeden rok kalendarzowy dla zapisów KPiR i ewidencji ryczałtowej. W przypadku wyboru zapisów Księgi Handlowej, zakres dat nie może przekraczać jednego okresu obrachunkowego. Dodatkowo do pliku JPK_KR zostaną wyeksportowane tylko zapisy z bieżącego okresu obrachunkowego.

Na oknie należy wskazać urząd skarbowy, do którego JPK ma zostać skierowany. Domyślnie po wejściu na okno przygotowania plików JPK urząd skarbowy pobierany jest z Konfiguracji Firmy/ Dane firmy/ Deklaracje z pola U.S. (VAT). Jeżeli urząd skarbowy dla deklaracji VAT będzie nieuzupełniony, wówczas US zostanie pobrany z pola U.S. (PIT‑4R, CIT-8). W przypadku kiedy w żadnym z tych 2 pól w Konfiguracji nie został wskazany urząd skarbowy, wówczas przy pierwszym otwarciu okna przygotowania plików JPK pole z urzędem skarbowym będzie puste i Użytkownik przed przygotowaniem pliku JPK będzie musiał wybrać odpowiedni US. Wybrany urząd skarbowy zostanie zapamiętany przy kolejnym otwarciu okna. Na karcie wybranego urzędu skarbowego musi być uzupełniony czterocyfrowy kod urzędu. W przeciwnym razie przygotowanie pliku nie będzie możliwe.

Istnieje możliwość wysłania do arkusza kalkulacyjnego danych znajdujących się w generowanych plikach JPK celem łatwiejszego ich przeglądania. Na oknie Pliki JPK znajduje się parametr Podczas eksportu utwórz również pliki MS Excel. Po wygenerowaniu pliku JPK z zaznaczonym powyższym parametrem, w zależności od ustawienia parametru Otwieranie wyeksportowanych plików w menu Widok, nastąpi otwarcie arkusza zawierającego wyeksportowane dane (opcja Otwieraj) bądź wyświetlone zostanie pytanie czy plik otworzyć (opcja Pytaj). Tworzony plik arkusza kalkulacyjnego zawiera arkusz dotyczący danych podatnika, agregatów oraz danych poszczególnych dokumentów.

Ikona utworzenia pliku JPK ![]() staje się aktywna po zaznaczeniu co najmniej jednej grupy danych oraz wskazaniu urzędu skarbowego.

staje się aktywna po zaznaczeniu co najmniej jednej grupy danych oraz wskazaniu urzędu skarbowego.

Podczas eksportu danych do pliku (zarówno JPK_VAT jak i pozostałych plików JPK) następuje weryfikacja poprawności wysyłanych danych poprzez porównanie ze wzorcem dokumentu elektronicznego. Generowany plik jest również weryfikowany pod kątem uzupełnienia pól obowiązkowych.

„Nie można odnaleźć informacji schematu dla elementu…” może wynikać z braku możliwości połączenia się z serwerem http://crd.gov.pl, na którym znajdują się wzorce dokumentu elektronicznego z którymi Comarch ERP Optima porównuje generowany plik JPK. Należy sprawdzić na stanowisku ustawienia programu antywirusowego, zapory sieciowej, a w przypadku korzystania z serwera proxy – dodać wyjątek na ten adres. Komunikat może również wynikać z czasowej niedostępności tego serwera. Należy również zweryfikować możliwość nawiązania komunikacji z adresem www.mf.gov.pl.

Możliwe jest wyłączenie sprawdzania poprawności generowanych plików JPK poprzez odznaczenie parametru Sprawdzaj poprawność plików JPK przed wysłaniem, znajdującego się w Konfiguracji Programu/ Ogólne/ e‑deklaracje/JPK.

W przypadku braku danych za okres podany podczas eksportu, pliki JPK nie są tworzone a w logu z przebiegu operacji pojawia się stosowny komunikat. Wyjątkiem jest plik JPK_VAT, który jest tworzony nawet jeśli za dany okres nie ma zapisów w rejestrze VAT, a Użytkownik jest zobligowany do złożenia pustej deklaracji VAT-7.

Jeżeli w Konfiguracji Stanowiska/ Ogólne/ Jednolity Plik Kontrolny nie ustawiono katalogu dla plików z danymi, wówczas podczas próby przygotowania pliku JPK pojawia się okno z odpowiednim komunikatem.

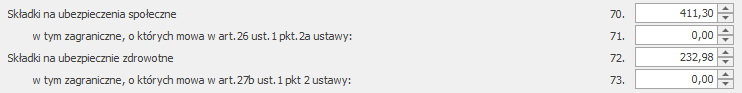

Podczas eksportu danych do nagłówka pliku JPK_VAT(3) przenoszone są następujące informacje:

Podczas eksportu danych do nagłówka pozostałych plików JPK przenoszone są następujące informacje (wyjątek: JPK_PKPiR(2) – uwaga poniżej):

Dane te są wymagane przez wzór dokumentu elektronicznego i muszą być uzupełnione w programie przed wysyłką plików JPK.

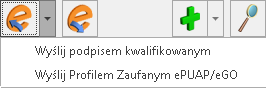

Po rozwinięciu na oknie Pliki JPK ikony Wyślij istnieje możliwość wyboru dwóch sposobów podpisania wysyłanych plików JPK:

Wybranie pierwszej opcji powoduje wywołanie listy zainstalowanych w systemie Windows certyfikatów służących do elektronicznego podpisywania wysyłanych deklaracji oraz plików JPK.

Warunkiem widoczności certyfikatu jest jego zainstalowanie w systemie operacyjnym. Certyfikat musi być prawidłowy (zaufany). W celu weryfikacji poprawności certyfikatu należy uruchomić program certmgr.msc. W grupie certyfikatów osobistych należy sprawdzić, czy jest widoczny certyfikat, który ma być wykorzystany do podpisu. Jeżeli go nie ma w tym miejscu, oznacza to że certyfikat nie został zainstalowany w systemie Windows. Po wyświetleniu szczegółów certyfikatu należy na zakładce [Ogólne] upewnić się czy jest on aktualny oraz czy widoczna jest informacja: Masz klucz prywatny, który odpowiada temu certyfikatowi. Dodatkowo na zakładce [Ścieżka certyfikacji] musi być widoczny stan certyfikatu: Ten certyfikat jest prawidłowy – tak jak na poniższych zrzutach ekranu:

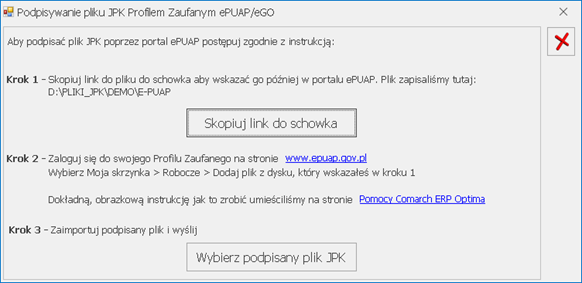

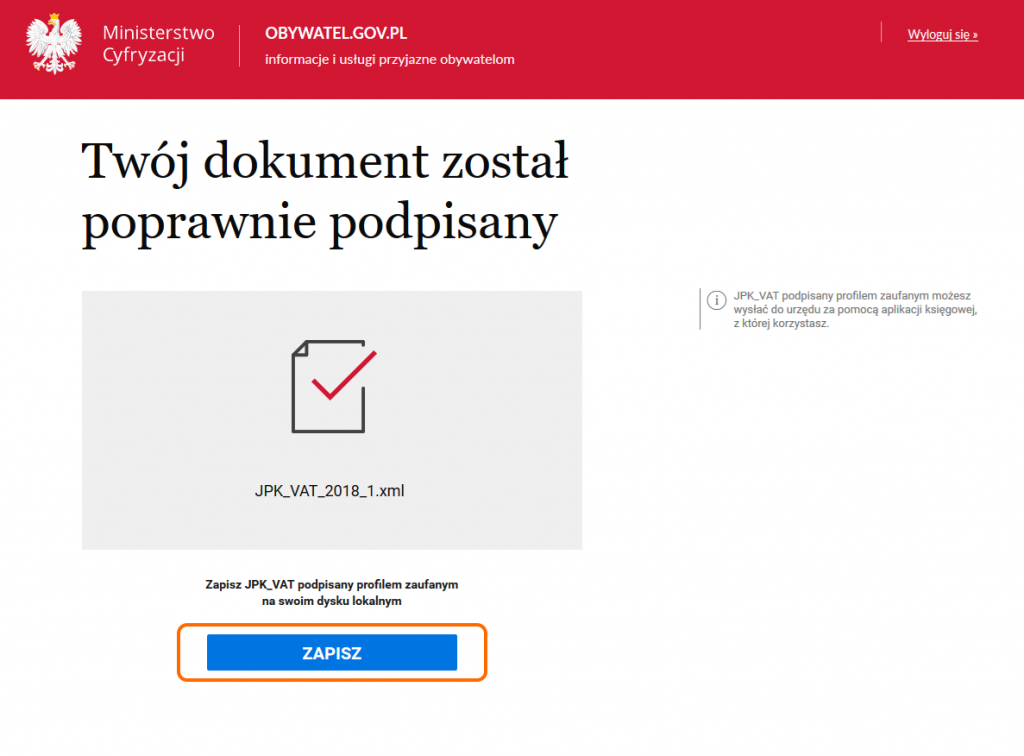

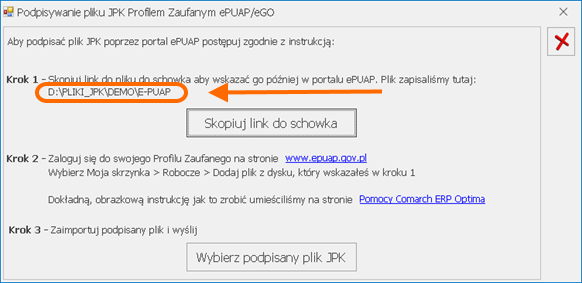

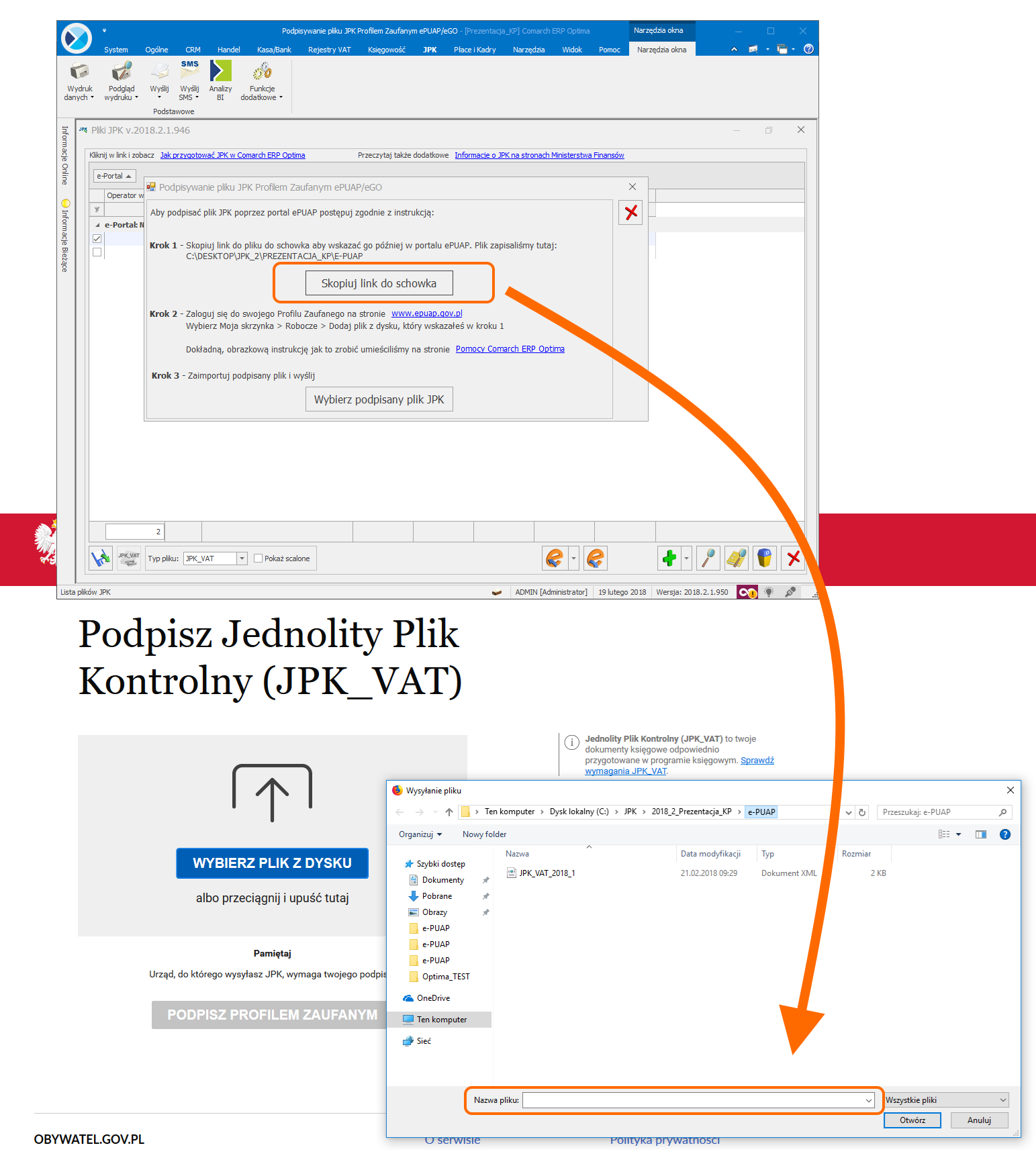

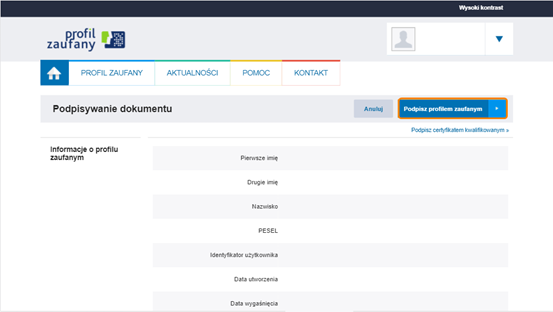

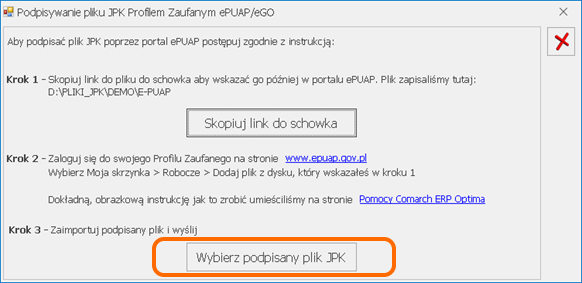

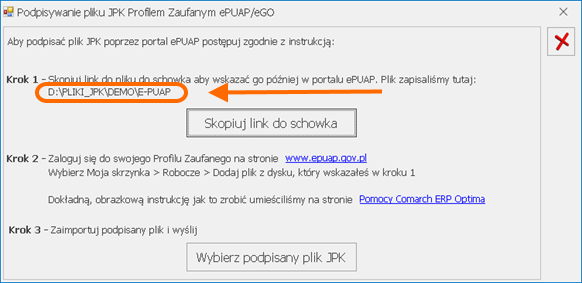

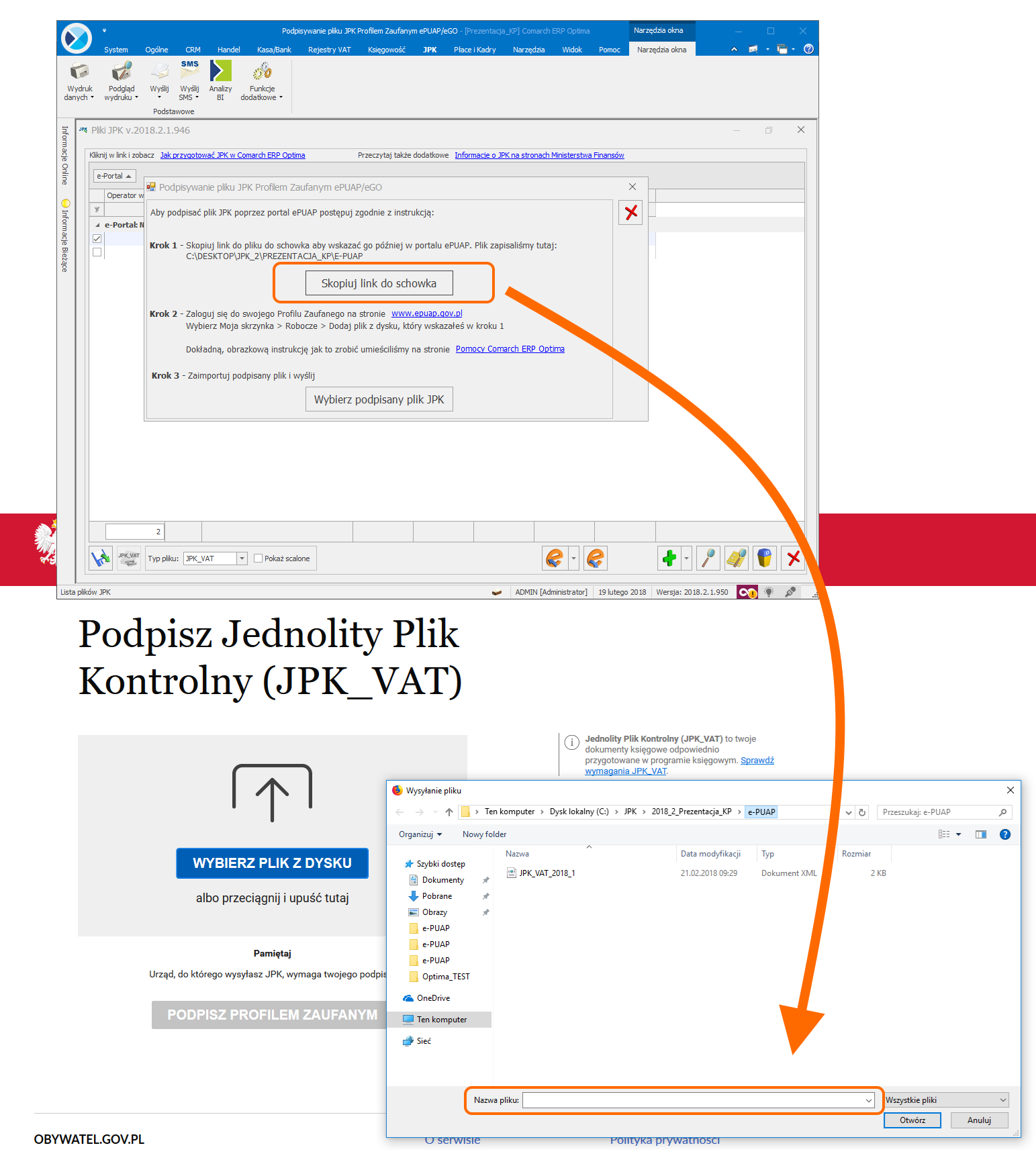

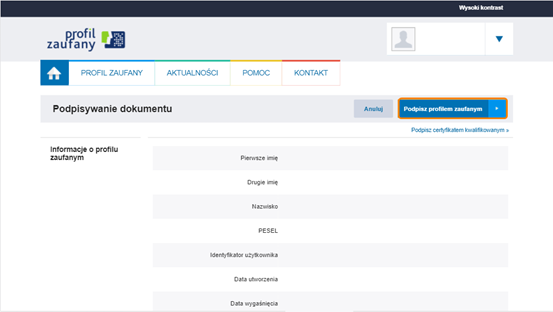

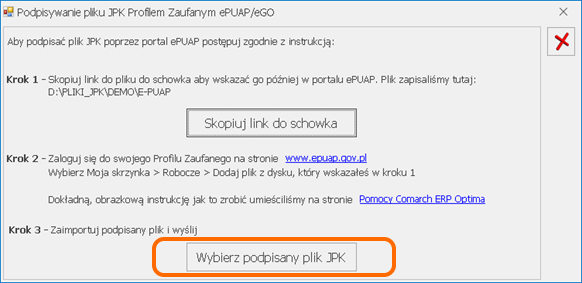

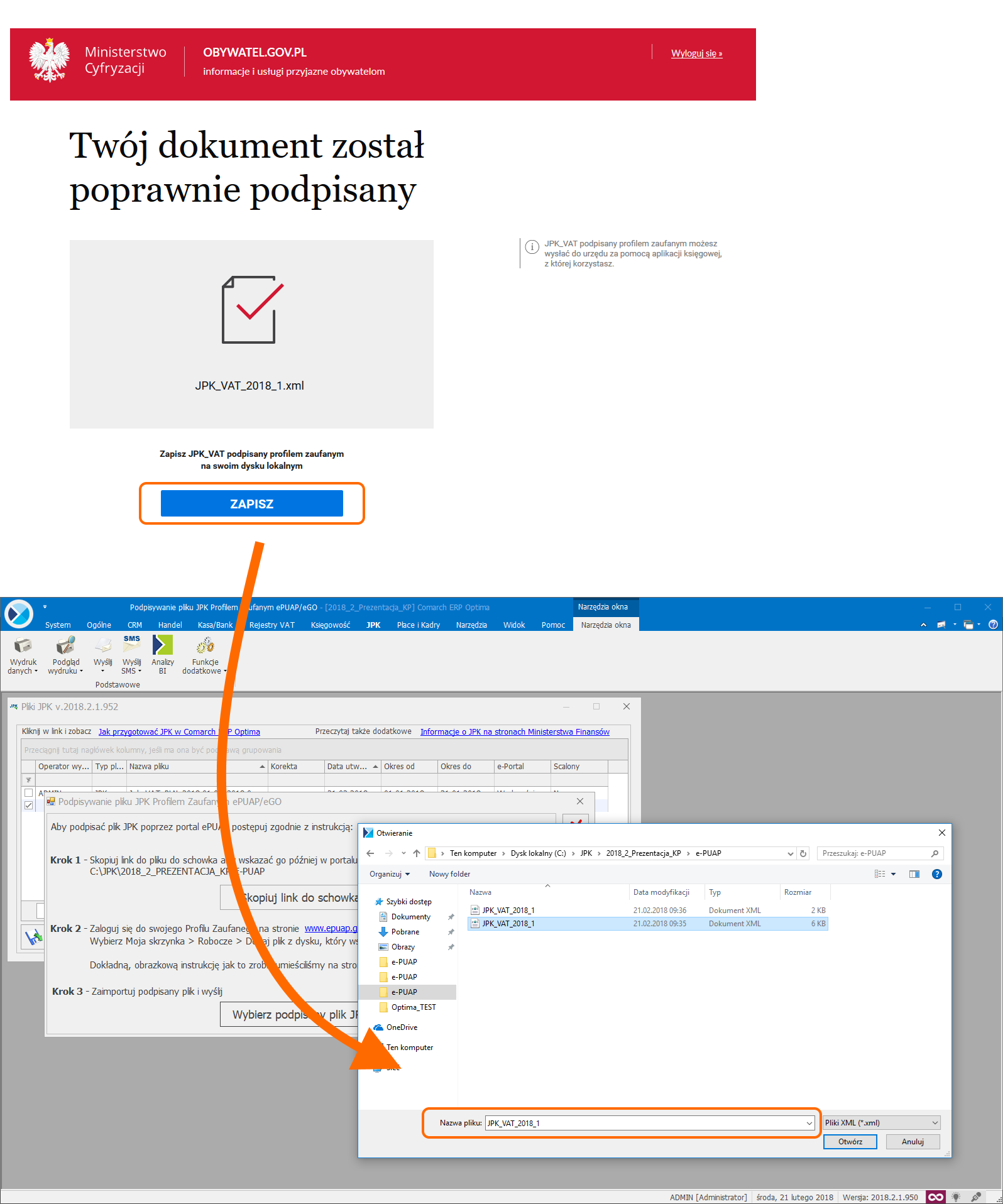

Po wybraniu drugiej opcji dla plików o statusie Nie wysłano otwierane jest okno z kreatorem procesu podpisywania pliku JPK Profilem Zaufanym ePUAP/eGO:

Plik JPK przeznaczony do podpisu za pomocą Profilu Zaufanego tworzony jest w katalogu wskazanym w Comarch ERP Optima w Konfiguracji Stanowiska/ Ogólne/ Jednolity Plik Kontrolny w katalogu zgodnym z nazwą firmy w podkatalogu E-PUAP. Informacja o dokładnej ścieżce do pliku znajduje się na oknie Podpisywanie pliku JPK Profilem Zaufanym ePUAP/eGO w pierwszym kroku kreatora. Tam również dostępny jest przycisk Skopiuj link do schowka, którego użycie ułatwia wklejenie ścieżki do katalogu, w którym znajduje się przygotowany plik JPK na stronie ePUAP.

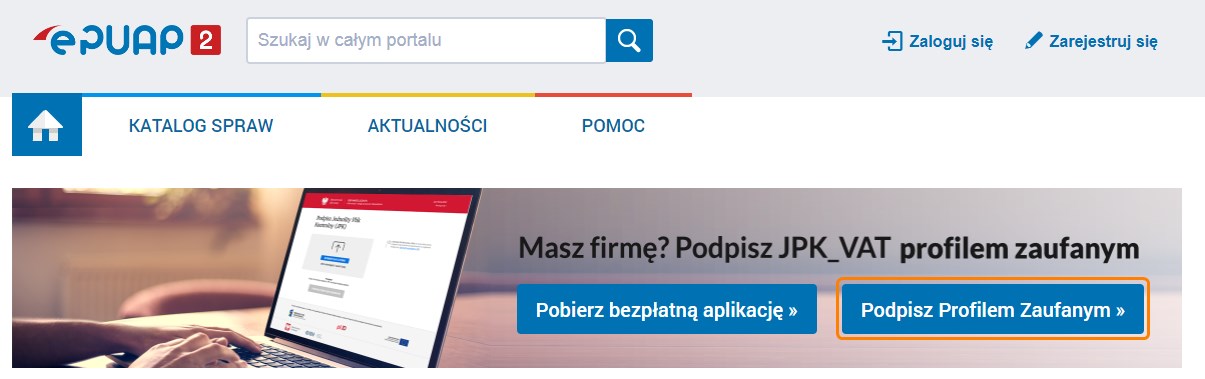

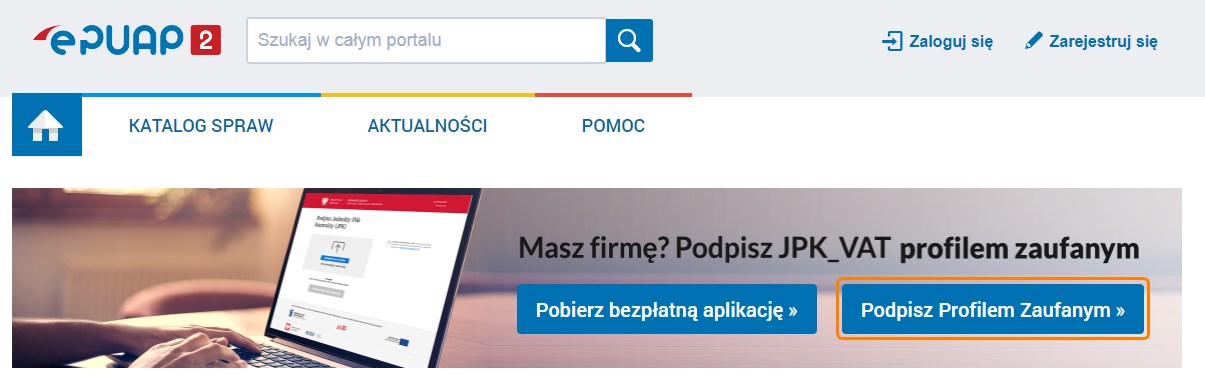

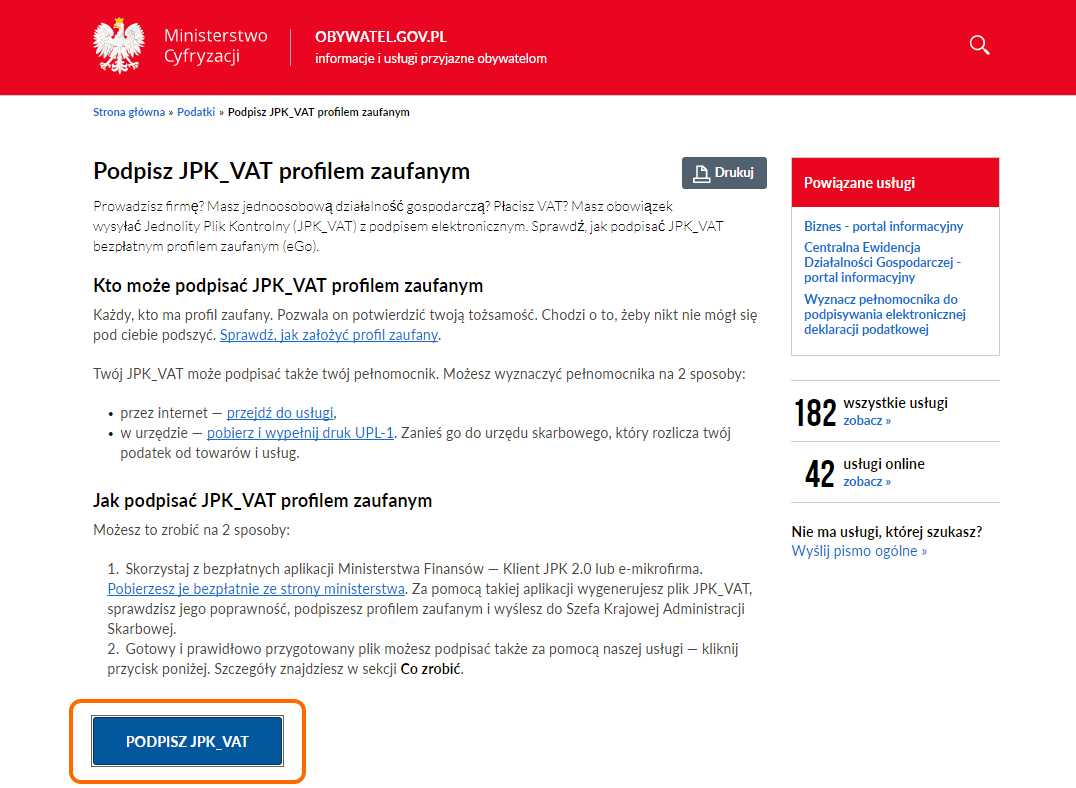

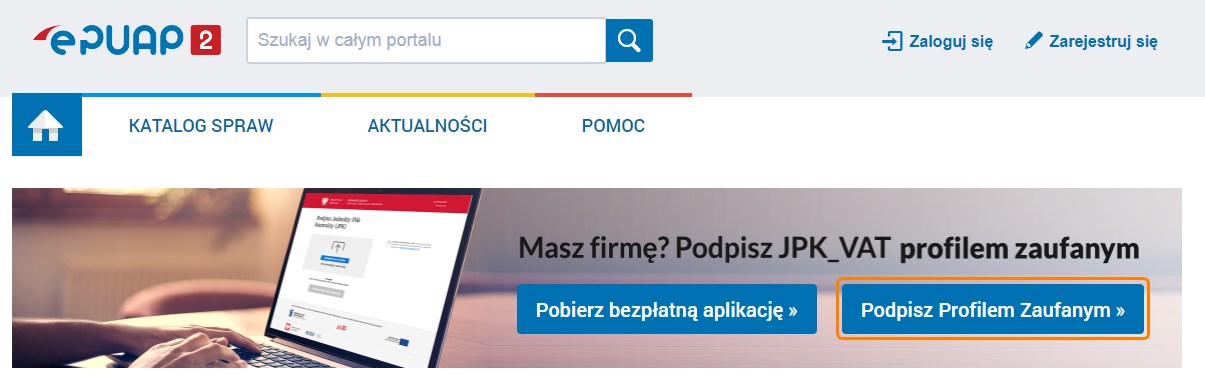

W drugim kroku należy przejść na stronę www.epuap.gov.pl/wps/portal W górnej części okna widoczny będzie tekst: Masz firmę? Podpisz JPK_VAT profilem zaufanym. Należy wybrać: Podpisz Profilem Zaufanym.

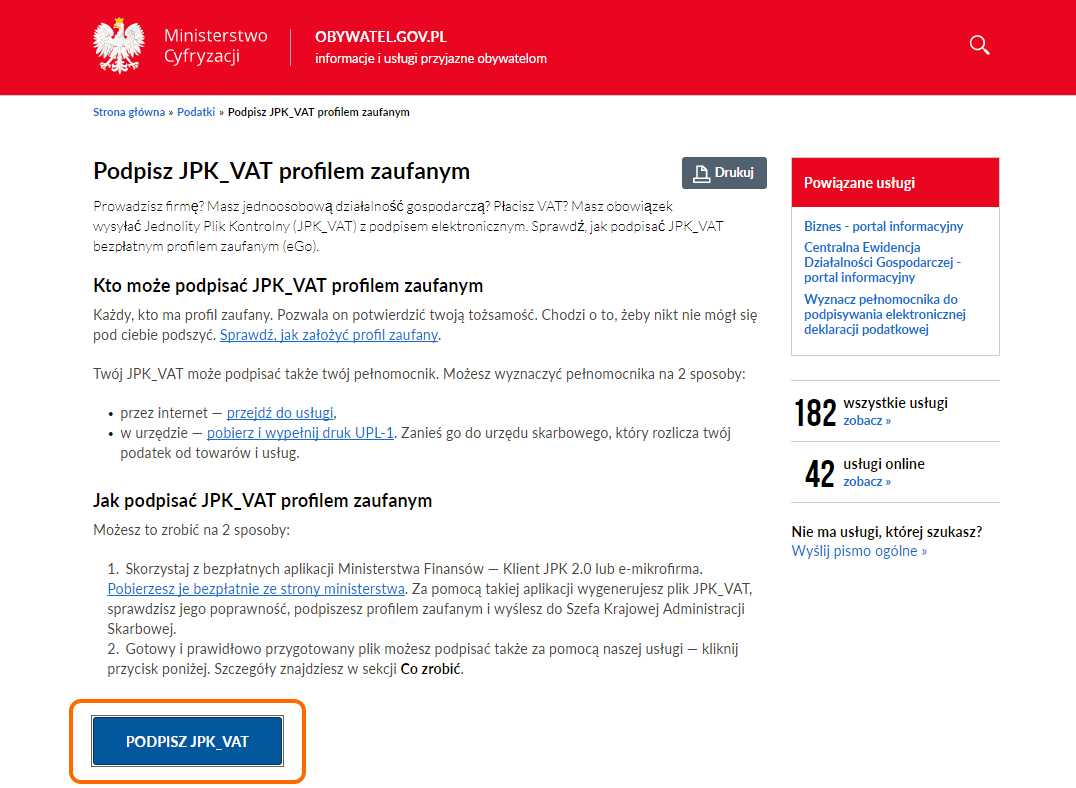

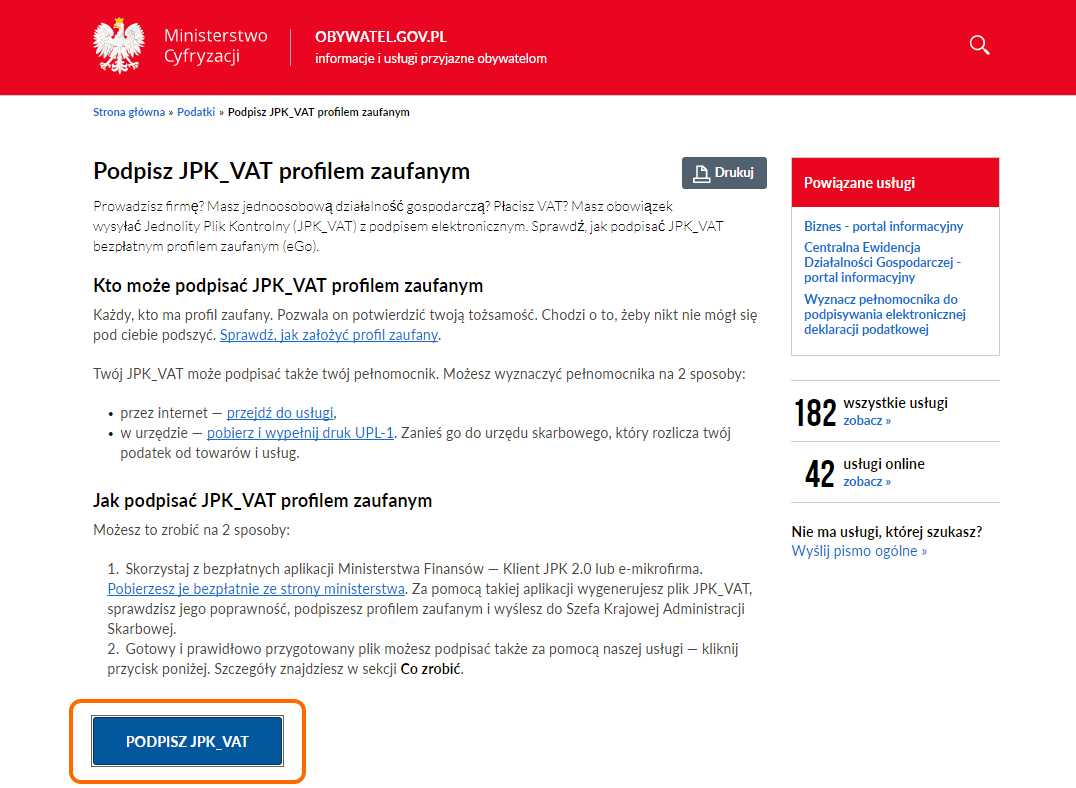

Należy kliknąć na przycisk Podpisz JPK_VAT:

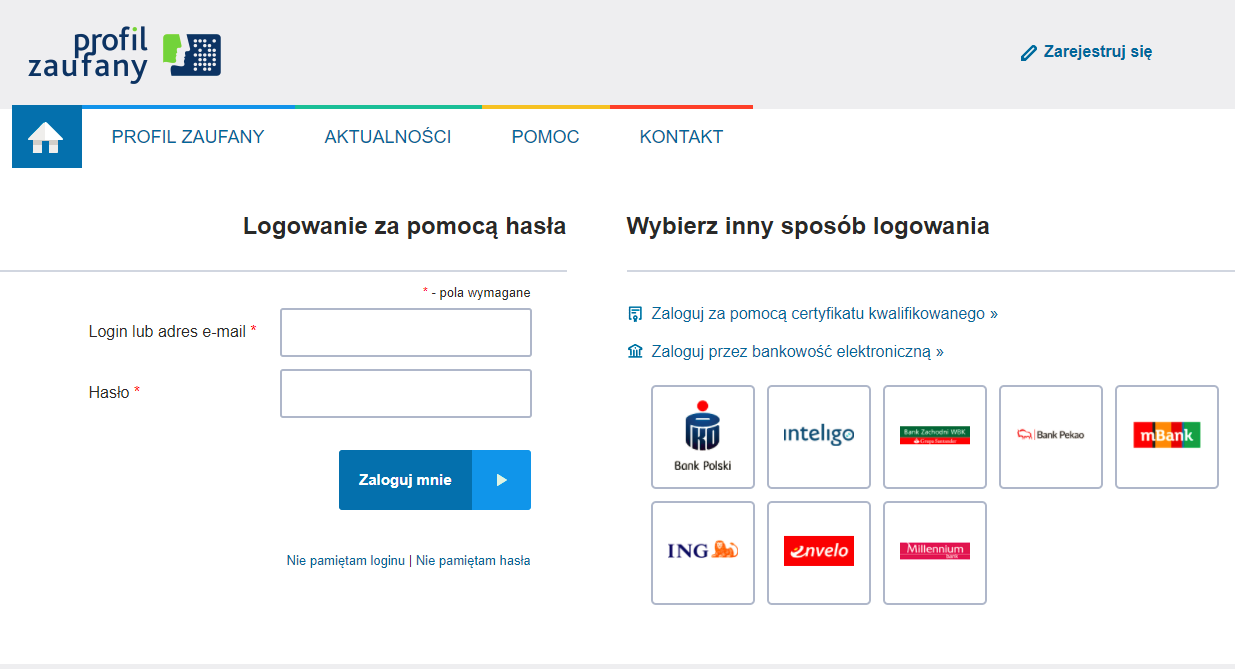

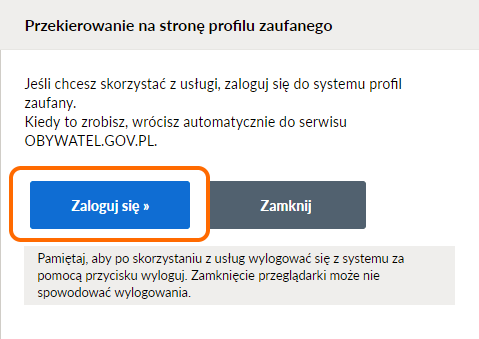

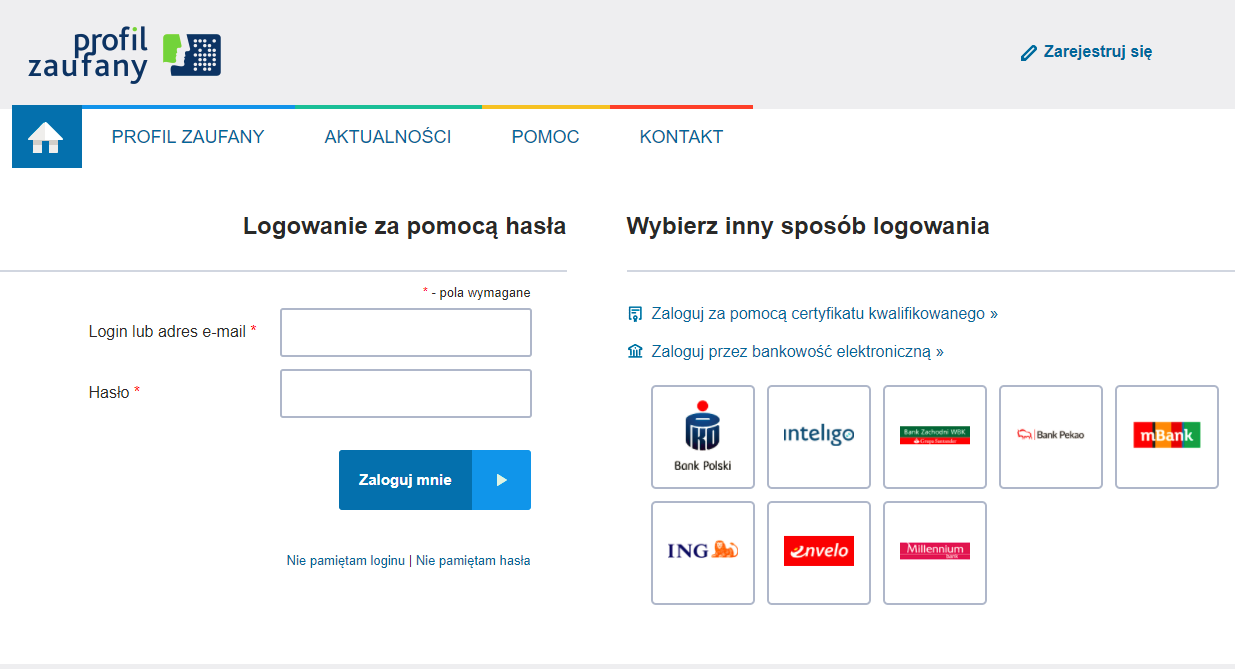

Następnie należy wybrać sposób logowania „profil zaufany”:

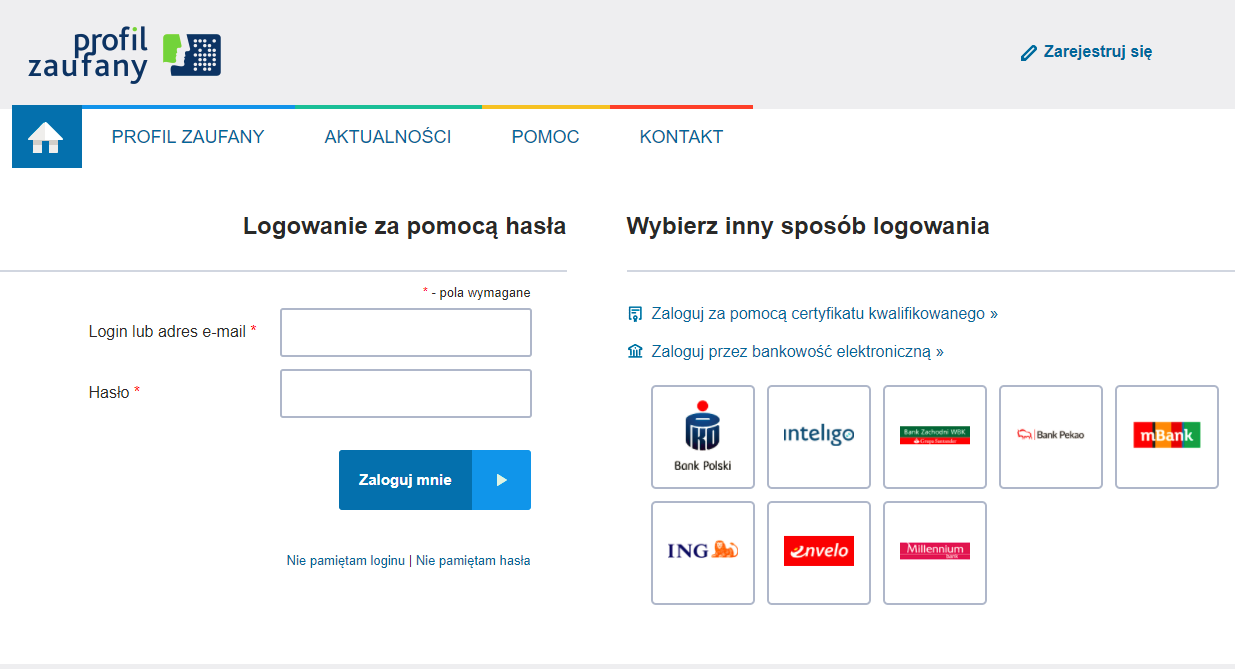

Należy zalogować się za pomocą hasła lub wskazać odpowiedni bank:

Po zalogowaniu należy kliknąć w przycisk Wybierz plik z dysku.

Skopiowany w Kroku 1 link należy wkleić w polu Nazwa pliku (np. za pomocą skrótu <CTRL> + <V>).

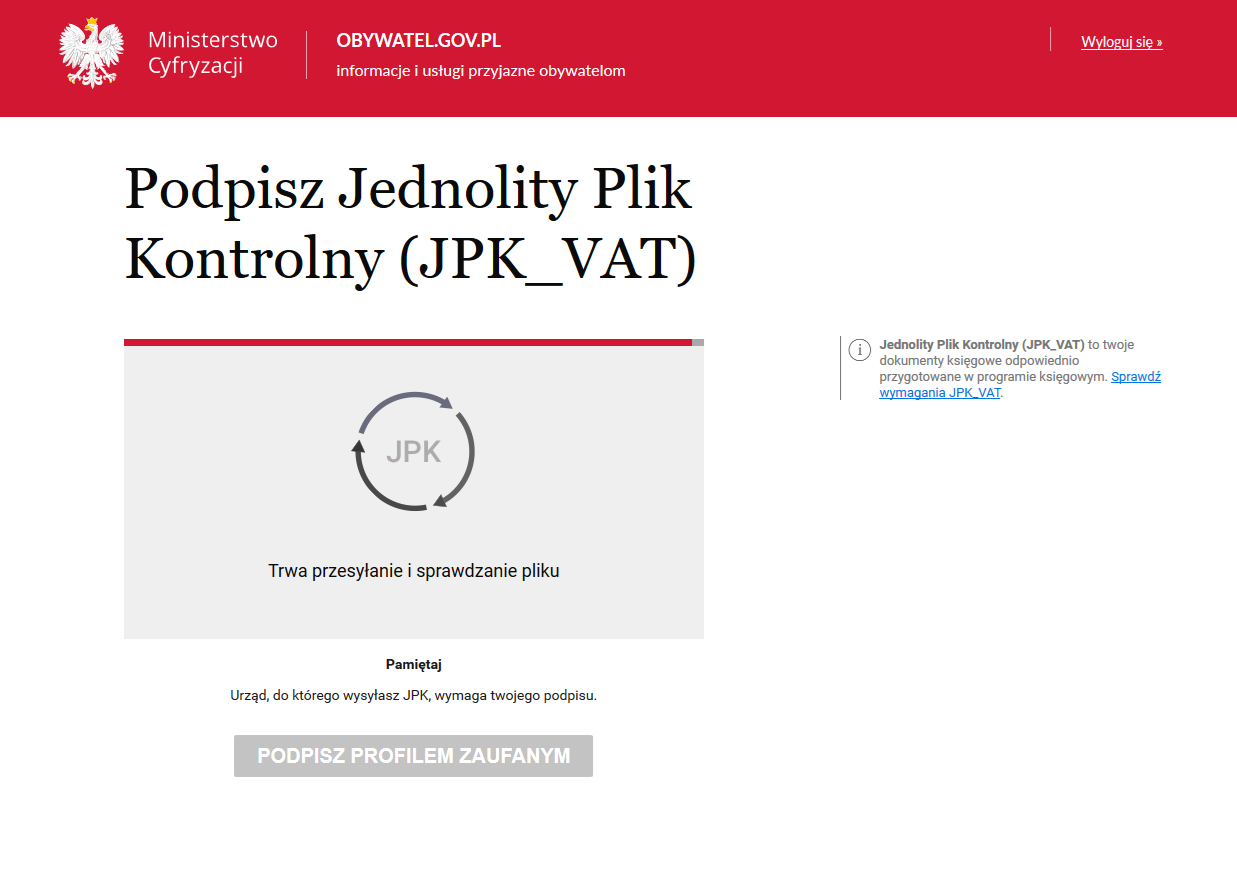

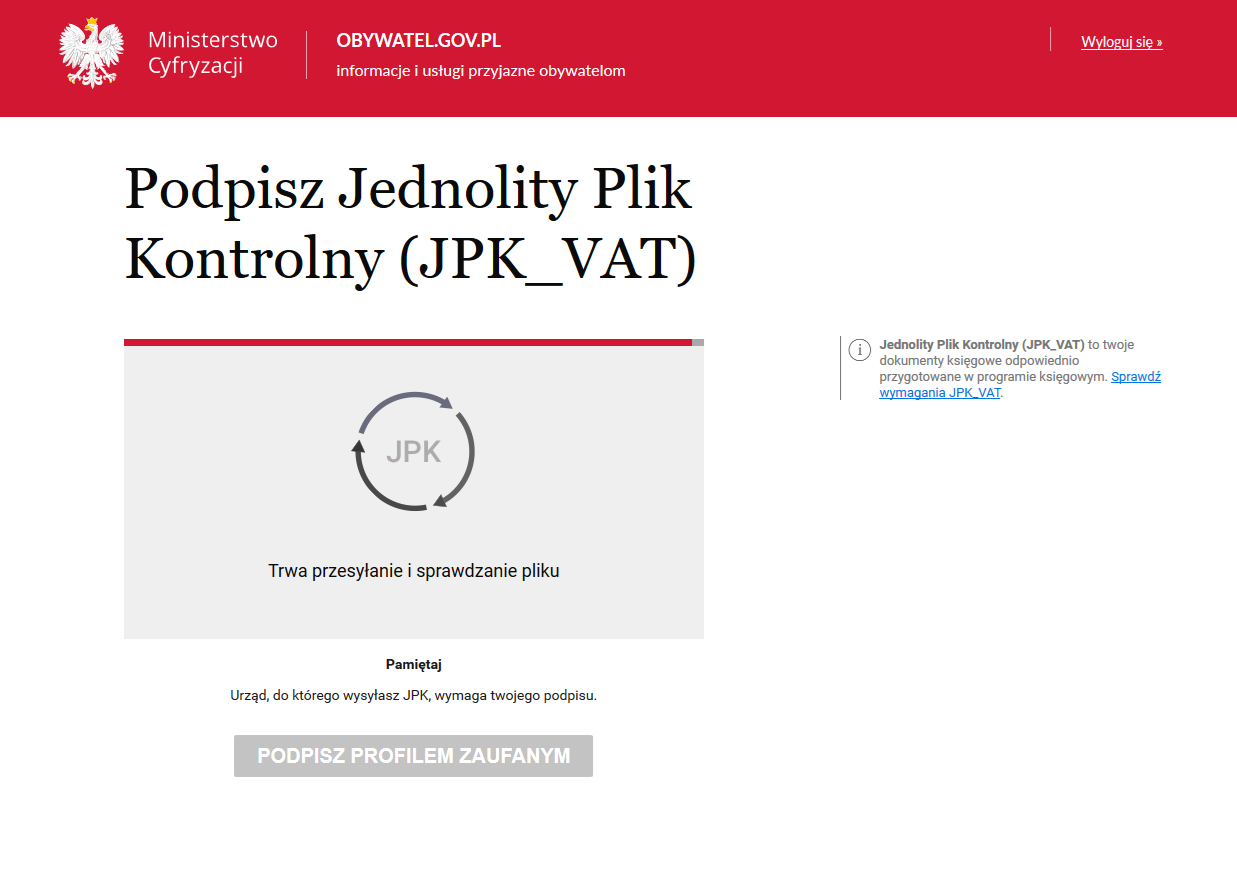

Po wskazaniu pliku z wybranego katalogu rozpocznie się wczytywanie i sprawdzanie pliku. Ze względu na obciążenie serwerów może to potrwać nawet kilka minut.

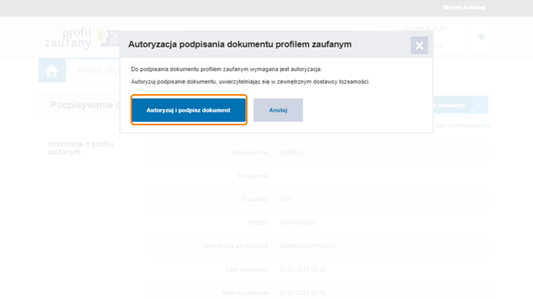

Po prawidłowym wczytaniu pliku JPK_VAT, należy kliknąć na przycisk Podpisz profilem zaufanym.

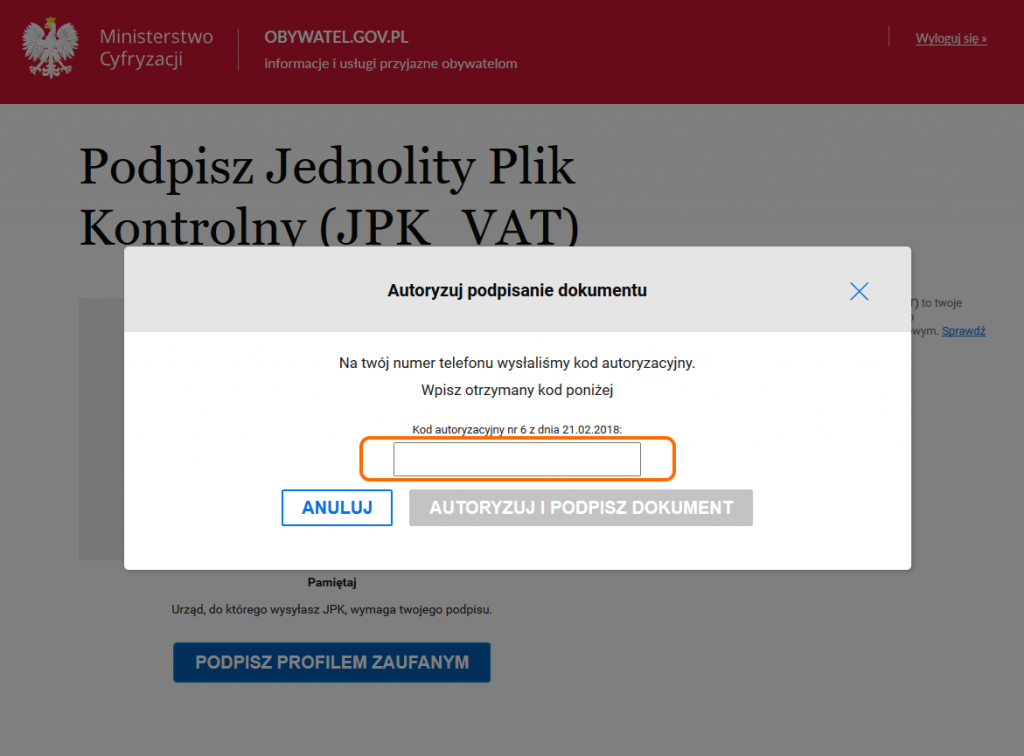

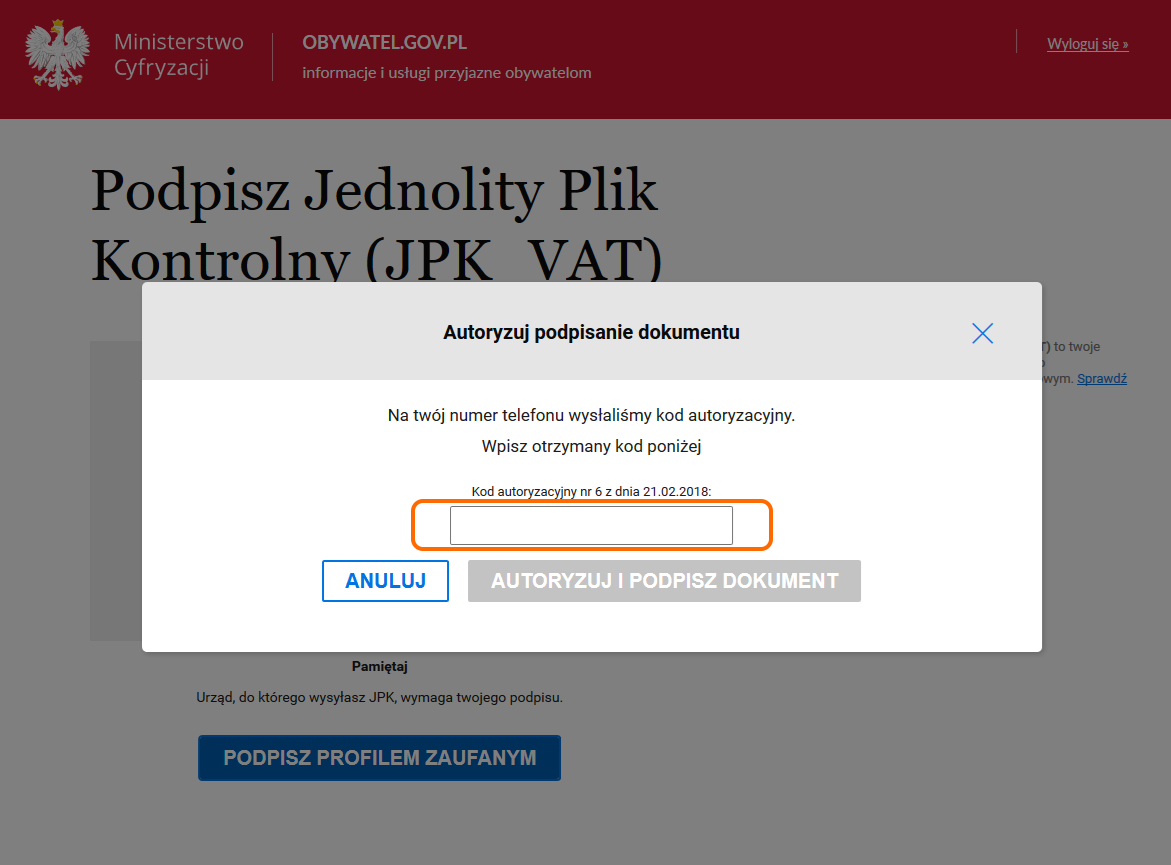

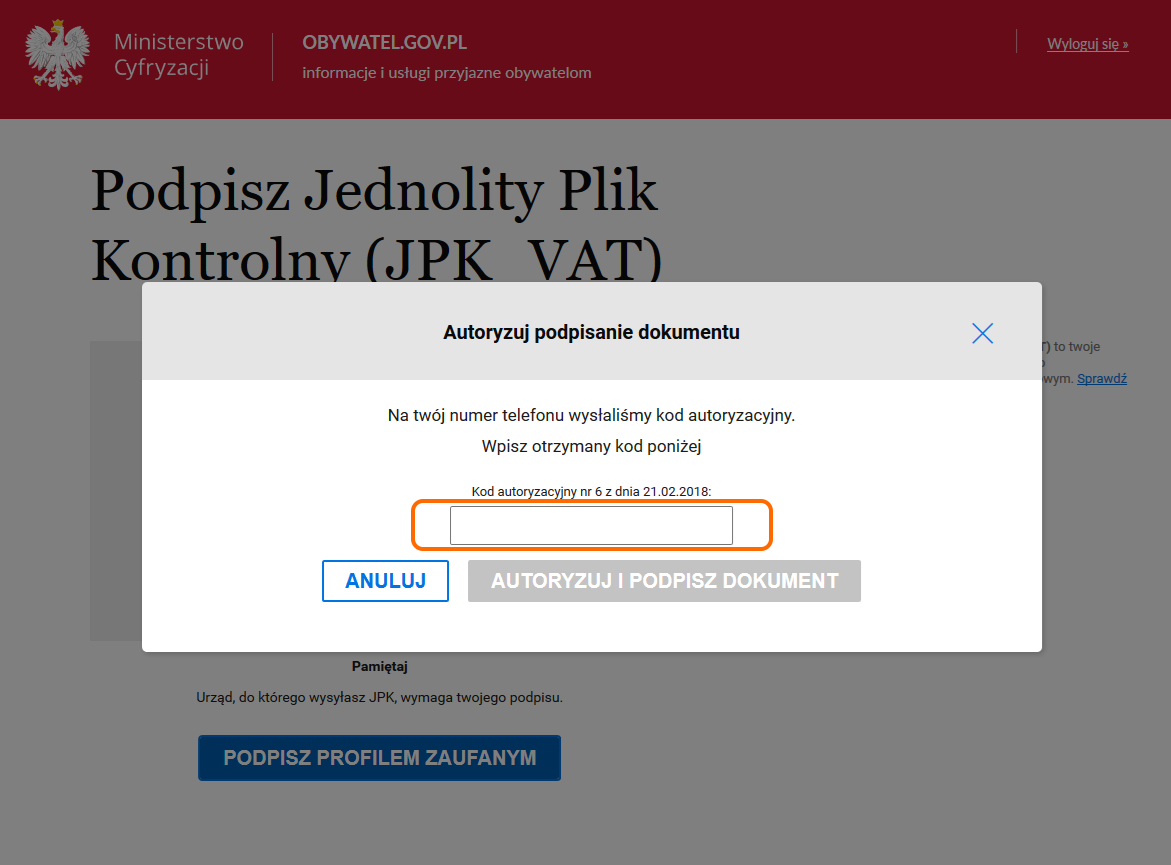

W zależności od wybranej formy weryfikacji, na ekranie pojawi się okno na wpisanie kodu autoryzacyjnego, który jest wysyłany SMS-em bądź na adres mailowy.

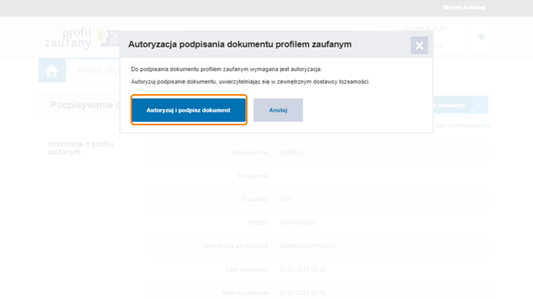

W sytuacji, gdy Profil Zaufany zakładany był za pomocą aplikacji bankowej, proces podpisywania pliku wygląda nieco inaczej. Użytkownik po wyborze opcji Podpisz profilem zaufanym zobaczy swoje dane i ponownie wybiera Podpisz profilem zaufanym.

Po tej operacji pojawi się okno autoryzacji podpisania profilem zaufanym i prośba o zalogowanie i potwierdzenie smsem lub kodem ze zdrapki.

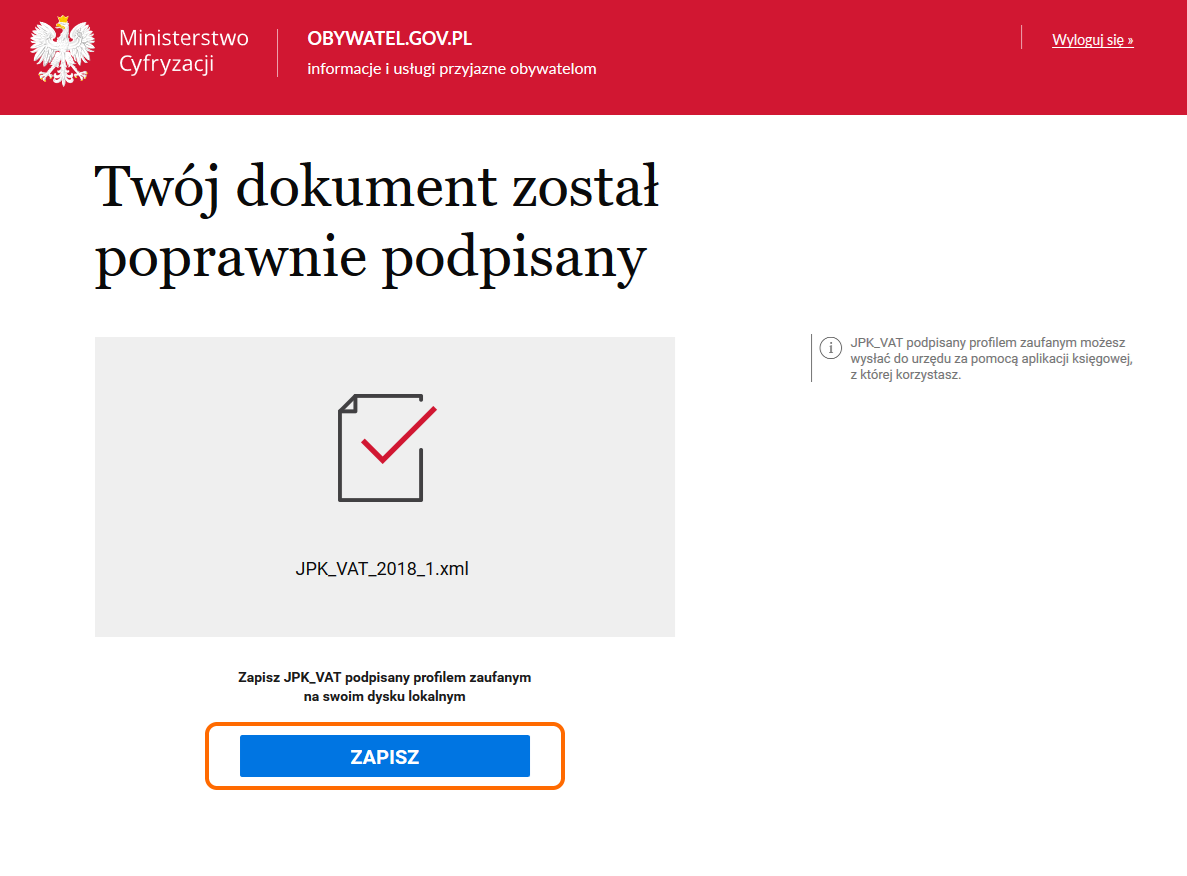

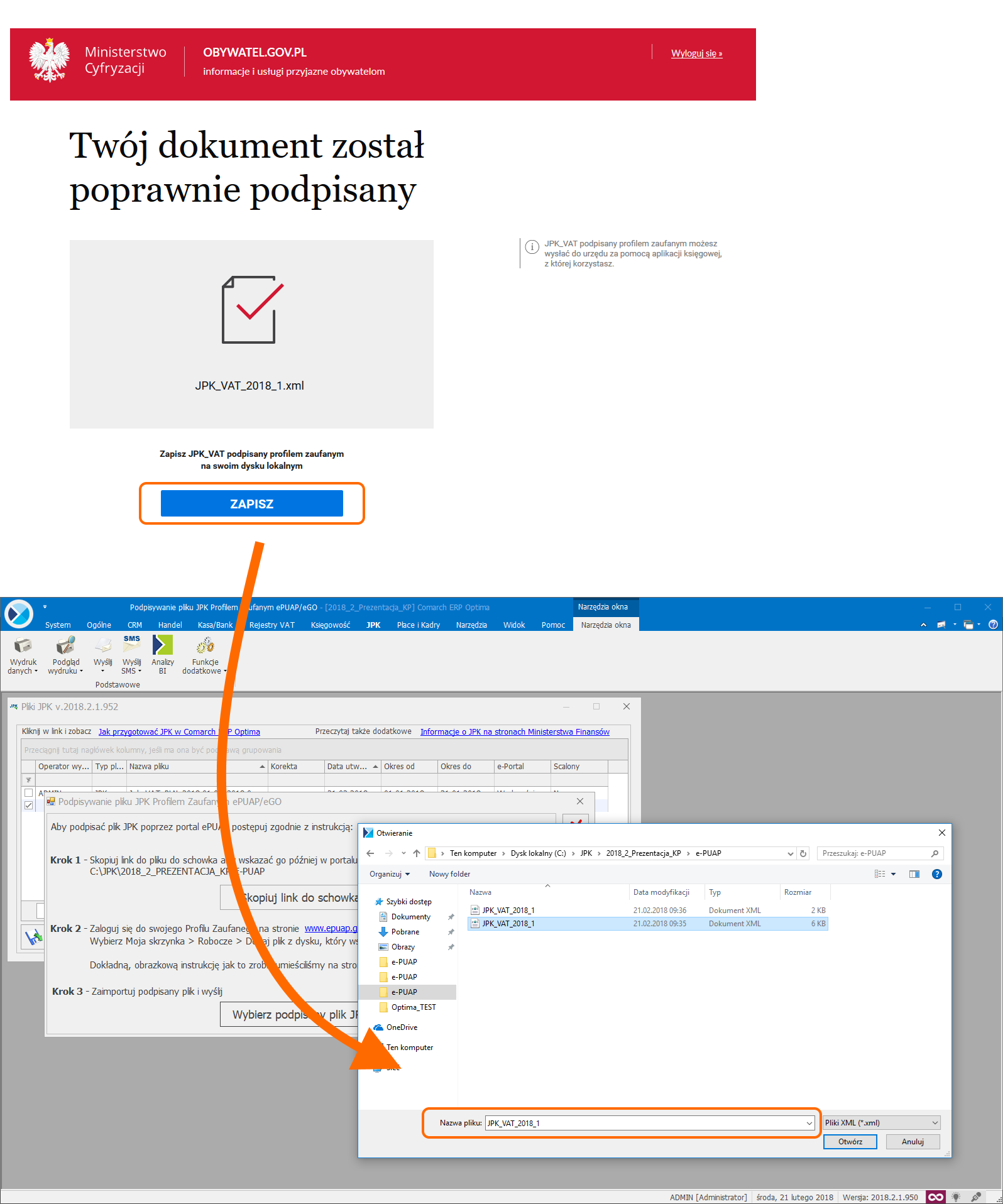

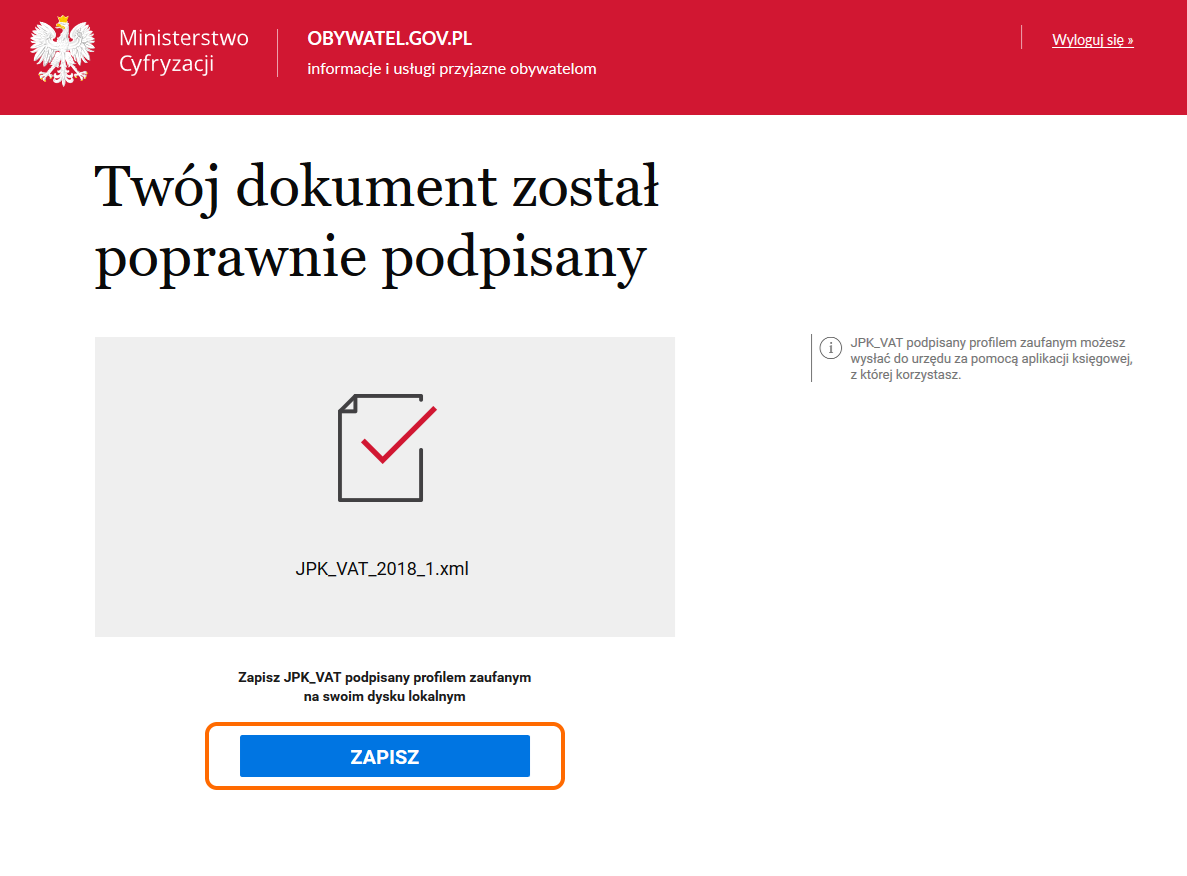

Po wykonaniu tych czynności można zapisać na dysku plik JPK_VAT za pomocą opcji Zapisz.

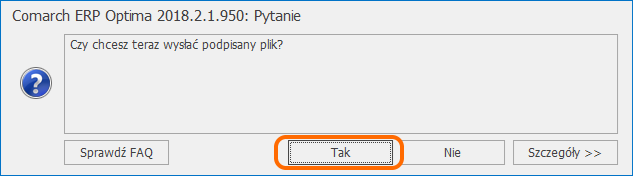

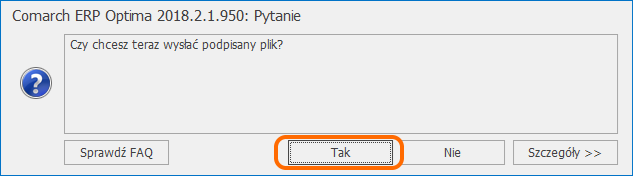

W ostatnim kroku kreatora podpisywania pliku JPK Profilem Zaufanym ePUAP/eGO w Comarch ERP Optima należy zaimportować podpisany plik JPK klikając na przycisk Wybierz podpisany plik JPK. Po wskazaniu pliku pojawia się komunikat: Czy chcesz teraz wysłać podpisany plik?

Wybór opcji Tak powoduje wysłanie pliku JPK i zamknięcie okna z kreatorem podpisywania pliku JPK. Plik na liście otrzymuje status Wysłano/Nie odebrano UPO.

Wybór opcji Nie zamyka okno kreatora podpisywania pliku JPK. Plik na liście otrzymuje status Podpisany Profilem Zaufanym ePUAP/Nie wysłano. Usunięcie z listy pliku o tym statusie usuwa plik również z podkatalogu EPUAP. Pliku już podpisanego nie można ponownie podpisać. Po wybraniu opcji Wyślij Profilem Zaufanym ePUAP/eGO na pliku o statusie Podpisany Profilem Zaufanym ePUAP/Nie wysłano, następuje automatyczna wysyłka pliku bez konieczności ponownego przechodzenia kreatora podpisywania pliku JPK.

Pliku JPK o statusie Podpisany Profilem Zaufanym ePUAP/Nie wysłano nie można wysłać za pomocą podpisu kwalifikowanego. Przy próbie takiej wysyłki pojawia się stosowny komunikat.

Plik JPK podpisany Profilem Zaufanym ePUAP/eGO może zostać wysłany wyłącznie z komputera, na którym został skierowany do podpisu i podpisany.

Równoczesna opcja podpisu i wysyłki pliku JPK Profilem Zaufanym ePUAP/eGO możliwa jest dla pojedynczego pliku. Jeżeli zaznaczono kilka plików JPK o statusie Podpisany profilem zaufanym ePUAP/Nie wysłano możliwa jest ich zbiorcza wysyłka za pomocą opcji podpisu Profilem Zaufanym ePUAP/eGO.

Wysyłka pliku JPK za pomocą Profilu Zaufanego ePUAP/eGO nie jest dostępna z programu Comarch ERP Optima Biuro Rachunkowe.

Na oknie Pliki JPK znajduje się również przycisk ![]() Odbierz służący do odbioru UPO. Aby uniemożliwić nadpisywanie daty odebrania Urzędowego Poświadczenia Odbioru dla plików JPK, nie ma możliwości ponownego pobrania UPO dla plików JPK ze statusem Wysłano/ odebrano UPO.

Odbierz służący do odbioru UPO. Aby uniemożliwić nadpisywanie daty odebrania Urzędowego Poświadczenia Odbioru dla plików JPK, nie ma możliwości ponownego pobrania UPO dla plików JPK ze statusem Wysłano/ odebrano UPO.

Z poziomu tego okna możliwe jest również podejrzenie pobranego Urzędowego Poświadczenia Odbioru za pomocą ikony ![]() Podgląd UPO lub za pomocą funkcji Zmień dostępnej w menu kontekstowym po kliknięciu prawym przyciskiem myszy na pliku JPK. Wydruk UPO dostępny jest z poziomu listy plików JPK.

Podgląd UPO lub za pomocą funkcji Zmień dostępnej w menu kontekstowym po kliknięciu prawym przyciskiem myszy na pliku JPK. Wydruk UPO dostępny jest z poziomu listy plików JPK.

Wybór opcji ![]() Podgląd pliku powoduje otwarcie arkusza kalkulacyjnego zawierającego dane znajdujące się w podświetlonym na liście pliku JPK celem ich weryfikacji. Otwarcie arkusza MS Excel możliwe jest również po wywołaniu funkcji Podgląd dokumentu w menu kontekstowym. Jeżeli w katalogu jest zapisany arkusz kalkulacyjny to on jest otwierany, jeśli go nie ma wówczas arkusz jest tworzony. Wygenerowanie bądź dodanie na listę pliku JPK powoduje zapisanie go do bazy firmowej, więc podgląd pliku będzie zawsze możliwy bez względu na stanowisko na którym wygenerowano bądź dodano plik JPK.

Podgląd pliku powoduje otwarcie arkusza kalkulacyjnego zawierającego dane znajdujące się w podświetlonym na liście pliku JPK celem ich weryfikacji. Otwarcie arkusza MS Excel możliwe jest również po wywołaniu funkcji Podgląd dokumentu w menu kontekstowym. Jeżeli w katalogu jest zapisany arkusz kalkulacyjny to on jest otwierany, jeśli go nie ma wówczas arkusz jest tworzony. Wygenerowanie bądź dodanie na listę pliku JPK powoduje zapisanie go do bazy firmowej, więc podgląd pliku będzie zawsze możliwy bez względu na stanowisko na którym wygenerowano bądź dodano plik JPK.

Możliwe jest również usuwanie zaznaczonych plików JPK za pomocą ikony ![]() Usuń. Aby usunięcie pliku JPK było możliwe, musi on mieć inny status niż Wysłano/nie odebrano UPO lub Wysłano/ odebrano UPO. Usunięcie pliku powoduje usunięcie go z listy plików, z bazy danych oraz z katalogu do przechowywania plików JPK.

Usuń. Aby usunięcie pliku JPK było możliwe, musi on mieć inny status niż Wysłano/nie odebrano UPO lub Wysłano/ odebrano UPO. Usunięcie pliku powoduje usunięcie go z listy plików, z bazy danych oraz z katalogu do przechowywania plików JPK.

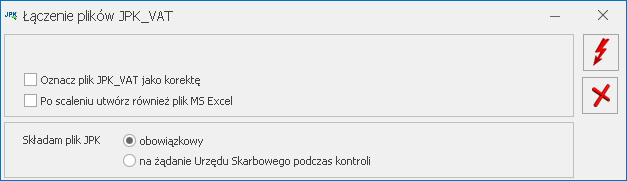

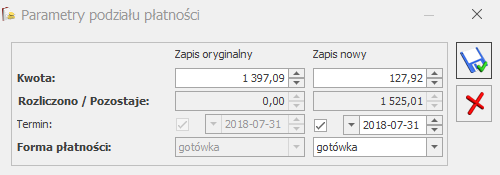

Istnieje możliwość łączenia plików JPK_VAT w programie Comarch ERP Optima. Użytkownik może wskazać pliki które mają zostać połączone i na podstawie tych plików zostanie utworzony nowy plik zawierający dane z tych wskazanych plików.

Proces łączenia plików JPK_VAT wygląda następująco: Użytkownik powinien zaznaczyć wybrane przez siebie pliki na liście plików JPK i kliknąć ikonę Scal pliki JPK_VAT ![]() . Funkcja może zostać również uruchomiona z poziomu menu kontekstowego po kliknięciu prawym przyciskiem myszy na plikach JPK i wybraniu opcji Scal pliki JPK_VAT. Zarówno ikona jak i funkcja w menu kontekstowym jest aktywna po wyfiltrowaniu plików JPK do typu JPK_VAT(wybór w polu Typ pliku wartości JPK_VAT) i zaznaczeniu co najmniej 2 plików.

. Funkcja może zostać również uruchomiona z poziomu menu kontekstowego po kliknięciu prawym przyciskiem myszy na plikach JPK i wybraniu opcji Scal pliki JPK_VAT. Zarówno ikona jak i funkcja w menu kontekstowym jest aktywna po wyfiltrowaniu plików JPK do typu JPK_VAT(wybór w polu Typ pliku wartości JPK_VAT) i zaznaczeniu co najmniej 2 plików.

Na oknie Łączenie plików JPK_VAT można wskazać czy plik ma być złożony jako korekta (parametr Oznacz plik JPK_VAT jako korektę). Podczas scalania plików JPK_VAT(3) po oznaczeniu scalonego pliku jako korekty można wpisać numer tej korekty. Scalane pliki JPK_VAT muszą być w tej samej wersji. Na oknie można również zaznaczyć czy po wygenerowaniu pliku JPK_VAT ma zostać również wygenerowany arkusz kalkulacyjny zawierający dane przeniesione do połączonego pliku.

Na oknie dostępny jest parametr Składam plik JPK z dwiema opcjami:

Generowanie pliku rozpoczynane jest po kliknięciu ikony Wykonaj połączenie ![]() . Funkcja może zostać również wywołana poprzez naciśnięcie <F8>.

. Funkcja może zostać również wywołana poprzez naciśnięcie <F8>.

Warunkiem połączenia plików jest to, aby były to pliki JPK_VAT wygenerowane w tym samym wzorcu dokumentu elektronicznego – wszystkie pliki we wzorcu JPK_VAT(2) bądź wszystkie we wzorcu JPK_VAT(3) i zawierające dokumenty za ten sam zakres dat (z tym samym rokiem i miesiącem rozliczenia w deklaracji VAT).

Dane dotyczące podatnika składającego połączony plik JPK_VAT pobierane są z Pieczątki firmy (Konfiguracja Firmy/ Dane firmy/ Pieczątka firmy). Pozostałe dane zostaną odpowiednio połączone – wszystkie dokumenty sprzedaży ze wszystkich plików zostaną umieszczone w sekcji dotyczącej Rejestrów sprzedaży. Analogicznie dla rejestrów VAT zakupu. Sekcje zawierające zagregowane dane będą zawierały informacje dotyczące wszystkich pozycji z wszystkich plików. Tak więc suma ilości pozycji z wszystkich łączonych plików będzie zgodna z ilością w pliku zbiorczym. Nowy połączony plik zbiorczy otrzymuje nazwę JPK_VAT_SCALONY_PLN_Data_od_Data_do_Data_i_godzina_utworzenia.

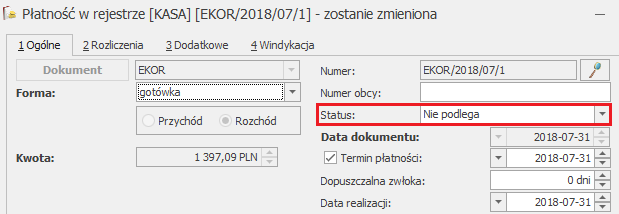

Po utworzeniu zbiorczego pliku JPK_VAT, pliki cząstkowe które podlegały połączeniu zmieniają status z Nie wysłano na Nie podlega. Dopiero w przypadku usunięcia pliku zbiorczego takie pliki otrzymają z powrotem status Nie wysłano. Nie ma możliwości wysłania plików, które uległy połączeniu – w takim przypadku należy wysłać plik zbiorczy. Nie jest również możliwe usunięcie pliku cząstkowego – należy w pierwszej kolejności usunąć plik wynikowy.

Nie jest możliwe ponowne połączenie plików, które już zostały poddane łączeniu. Wysłane pliki JPK_VAT również nie podlegają połączeniu – łączenie plików JPK_VAT możliwe jest tylko dla plików o statusie Nie wysłano.

Domyślnie pliki JPK_VAT które zostały połączone są ukrywane, ale można je wywołać na listę plików JPK. Służy temu parametr Pokaż scalone. Pliki cząstkowe, które zostały połączone, wyświetlane są na liście plików w kolorze szarym.

W kolejnych rozdziałach biuletynu opisane zostały szczegółowe informacje dotyczące eksportu poszczególnych grup danych do plików JPK.

Podczas eksportu Rejestrów VAT istnieje możliwość zaznaczenia parametru współczynnik szacunkowy struktury sprzedaży. Domyślnie parametr nie jest zaznaczony. Wówczas w polu obok parametru program wylicza wartość współczynnika na podstawie dokumentów w Rejestrze VAT Sprzedaży za rok poprzedni w stosunku do roku określonego w polu Zakres dat od: na oknie przygotowania plików JPK. Do wyliczenia wartości współczynnika brane są pod uwagę dokumenty, które na pozycji w kolumnie Uwz. w proporcji mają ustawione Uwzględniaj lub Tylko w mianowniku. Proporcja jest wyliczana jako iloraz, gdzie w liczniku znajduje się roczny obrót z tytułu czynności, w związku z którymi podatnik ma prawo do obniżenia podatku należnego, a w mianowniku całkowity roczny obrót podatnika (łącznie np. z subwencjami). Współczynnik szacunkowy struktury sprzedaży służy do przemnożenia wartości z pozycji dokumentów z Rejestru VAT Zakupu, które w kolumnie Odliczenia mają ustawione Warunkowo.

Po zaznaczeniu parametru pole z wartością współczynnika jest odblokowywane i Użytkownik może wpisać wartość inną niż wyliczona przez program. Możliwe jest wpisanie wartości współczynnika szacunkowego struktury

sprzedaży z dokładnością do dwóch miejsc po przecinku. Ma to zastosowanie w związku z centralizacją jednostek budżetowych kiedy jednostki podległe mają obowiązek przesyłania plików JPK do jednostek nadrzędnych (gmin) z niezaokrąglonymi wartościami współczynników i prewspółczynników.

Wpisywana wartość szacunkowego współczynnika struktury sprzedaży zapamiętywana jest dla operatora w kontekście każdej firmy osobno. Dzięki temu po zalogowaniu tego operatora do konkretnej bazy i przygotowywania kolejnego pliku JPK_VAT, wpisana poprzednio wartość współczynnika dla tej firmy jest podpowiadana przez program.

Pliki JPK_VAT generowane za okres od stycznia 2018 roku, jak również korekty plików JPK_VAT za okresy wcześniejsze, tworzone są wzorcem dokumentu elektronicznego JPK_VAT(3). Dla plików JPK_VAT(3) zastosowanie ma znajdujący się na oknie Przygotowanie pliku JPK_VAT parametr Korekta, którego zaznaczenie powoduje oznaczenie składanego pliku jako korekty.

Podczas eksportu Rejestrów VAT do plików JPK przenoszone są m.in. następujące dane:

W przypadku plików JPK_VAT(3):

Dla Rejestru VAT zakupu:

Dla Rejestru VAT sprzedaży:

Dane te są wymagane przez wzór dokumentu elektronicznego i muszą być uzupełnione w programie przed wysyłką plików JPK.

W logu z procesu generowania pliku JPK_VAT(3) pojawia się informacja/ostrzeżenie dla jakich dokumentów i do jakich pól wstawiono do pliku wartość BRAK/SPRZEDAŻ PARAGONOWA wraz z sugestią, aby Użytkownik zweryfikował poprawność tych dokumentów. W przypadku raportu dobowego lub faktury dla osoby fizycznej brak

numeru NIP nie jest błędem, natomiast w przypadku np. faktury sprzedaży dla podmiotu gospodarczego dane takie jak numer NIP, nazwa i adres odbiorcy powinny zostać uzupełnione na dokumencie a plik JPK_VAT ponownie wygenerowany.

W przypadku dokumentów wewnętrznych sprzedaży i zakupu rozliczających transakcje (m.in. nabycia wewnątrzunijnego, importu usług, zakupu z odwrotnym obciążeniem) do pliku JPK_VAT jako numer dokumentu przenoszony jest numer dokumentu pierwotnego z rejestru zakupu. Warunkiem jest powiązanie dokumentów wewnętrznych z dokumentem źródłowym. W związku z tym kiedy takiego powiązania nie ma (dokumenty wewnętrzne dodane ręcznie do rejestru VAT bądź zaimportowane mechanizmem pracy rozproszonej), dokumenty wewnętrzne do pliku JPK_VAT zostaną przeniesione z własnym numerem dokumentu.

Dokumenty wewnętrzne będące korektą paragonów przekształconych do faktur przenoszone są do pliku JPK_VAT z numerem dokumentu wewnętrznego.

Wykonanie korekty danych z poziomu korekt faktury w module Handel / Faktury nie spowoduje zmiany na dokumencie w Rejestrze VAT – zmiany danych na dokumencie należy dokonać ręcznie. Dokument Faktura korygująca dane nie jest przenoszony do Rejestrów VAT.

Do plików JPK_VAT(3) przenoszone są wszystkie zapisy korekcyjne wygenerowane z załącznika VAT-ZD za wskazany okres. Pozycje na tych zapisach z odliczeniami warunkowymi są przeliczane przez określony na oknie przygotowania plików JPK współczynnik szacunkowy struktury sprzedaży.

W celu wykazywania wartości w odpowiednich polach w plikach JPK dla Rejestrów VAT, wprowadzone zostały następujące atrybuty dokumentów:

Pierwsze 4 atrybuty powinny być wybierane na dokumentach w rejestrze zakupu VAT, natomiast kolejne 4 na dokumentach w rejestrze sprzedaży VAT.

Podobnie w przypadku atrybutu WEWN.NABYCIE ŚR.TRAN – jeżeli na przeliczanej w programie Comarch ERP Optima deklaracji VAT-7pole Podatek od wewnątrzwsolnotowego nabycia środków transportu jest uzupełniane automatycznie przez program na podstawie wprowadzonych dokumentów, atrybutu nie należy stosować. Wspomniane atrybuty należy wykorzystywać tylko pod warunkiem, że odpowiadające im pola na deklaracji VAT-7 Użytkownik uzupełnia ręcznie.

Jest to związane z tym, że sumy dla dokumentów z rejestrów VAT w plikach JPK powinny być zgodne z deklaracją VAT-7 za ten sam okres, natomiast m.in. pola 47 Korekta podatku naliczonego od nabycia środków trwałych oraz 48 Korekta podatku naliczonego od pozostałych nabyć (numeracja wg deklaracji VAT-7 wersja 17) mogą być wyliczane na podstawie dokumentów z poprzednich okresów bądź uzupełniane ręcznie. W związku z tym jeżeli na deklaracji VAT-7 pojawiły się wartości w polach 36, 37, 39, 47 lub 48, należy do rejestru VAT zakupu dodać odpowiedni dokument techniczny. Dokument taki nie musi posiadać żadnej pozycji, natomiast należy wybrać na nim odpowiedni wskazany powyżej atrybut (jeden bądź więcej) uzupełniając jego wartość kwotą z odpowiadających im pól na deklaracji. W celu spełnienia wymagań wzorca dokumentu elektronicznego, należy uzupełnić numer dokumentu (np.: Dokument techniczny do deklaracji VAT-7 pod plik JPK_VAT). Zalecamy kontakt z Urzędem Skarbowym celem uzgodnienia jakie dane powinny się na tego typu dokumentach znaleźć.

W przypadku korzystania z atrybutów VAT-ZD ZAKUP NIEZAPŁ lub VAT-ZD ZAKUP ZAPŁAC należy na wprowadzonych dokumentach nie dodawać pozycji, natomiast uzupełnić numer dokumentu oraz wskazać kontrahenta jaki występował fakturze która ma zostać skorygowana.

Wymienione atrybuty należy w razie potrzeby dodać na dokumencie w Rejestrze VAT na zakładce [Atrybuty] w sekcji JPK_VAT. W tej sekcji można wskazać atrybut widoczny na liście atrybutów (Ogólne/ Atrybuty) na zakładce [JPK], który ma zaznaczony parametr JPK_VAT.

Atrybut z zaznaczonym parametrem JPK_VAT oraz dodatkowo zaznaczonym parametrem przenosić na transakcje zostanie automatycznie dodany na każdym nowo dodawanym dokumencie w rejestrze VAT.

Podczas eksportu Rejestrów VAT do plików JPK wysyłane są dokumenty mające określony miesiąc kwalifikacji na deklaracji VAT-7 (parametr Rozliczać w deklaracji VAT na dokumencie) zgodny z określonym podczas eksportu danych. W przypadku Rejestru VAT zakupu, eksportowane są tylko dokumenty mające na pozycjach w kolumnie Odliczenia ustawione Tak lub Warunkowo oraz stawkę VAT inną niż ZW i NP. Dodatkowo wpływ na eksportowane dane mają ustawienia parametrów w Konfiguracji Programu/ Księgowość/ Deklaracje. Porównując eksportowane dokumenty należy więc korzystać z drugiej zakładki na rejestrze VAT: [Do deklaracji VAT-7]. Dodatkowo w plikach JPK_VAT wykazywane są dokumenty z rejestru sprzedaży VAT zawierające pozycje ze stawką 4% (faktury taksówkarzy). Pozycje wykazywane są w pliku JPK_VAT polach K_17 (wartość netto) oraz K_18 (wartość VAT), natomiast te dokumenty nie są wykazywane w deklaracji VAT-7.

W przypadku dokumentów mających dodany atrybut o typie JPK_VAT oraz zapisów korekcyjnych wygenerowanych z załącznika VAT-ZD, do pliku JPK_VAT tego typu dokumenty przenoszone są bez względu na to czy parametr Rozliczać w deklaracji VAT jest na nich zaznaczony czy nie.

W przypadku braku zapisów w rejestrze zakupów bądź rejestrze sprzedaży za podany podczas eksportu okres, tworzony plik JPK będzie zawierał informacje tylko o tym typie rejestru, w którym były zapisy. Jeżeli w określonym podczas przygotowania plików JPK okresie czasu nie ma zapisów w rejestrze VAT zakupu ani sprzedaży, wówczas jest generowany plik JPK_VAT zawierający tylko dane nagłówkowe i dane podatnika.

W przypadku zaznaczenia opcji Księgi Handlowe na oknie przygotowania plików JPK istnieje możliwość wskazania, czy mają być eksportowane również zapisy znajdujące się w buforze – parametr Uwzględniaj zapisy w buforze. Domyślnie jest on zaznaczony. W pliku JPK zapisy księgowe znajdujące się w buforze rozróżnione są od zapisów zatwierdzonych poprzez oznaczenie numeru dziennika znacznikiem (b).

Podczas eksportu zapisów z Ksiąg Handlowych do plików JPK przenoszone są m.in. następujące dane:

Dane te są wymagane przez wzór dokumentu elektronicznego i muszą być uzupełnione w programie przed wysyłką plików JPK.

Dane dotyczące kont pozabilansowych nie są wysyłane do pliku JPK.

W przypadku braku zapisów mających daty księgowania za podany podczas eksportu okres, pliki JPK nie są tworzone.

W przypadku zaznaczenia opcji Zapisy KPiR na oknie przygotowania plików JPK istnieje możliwość wskazania, czy mają być eksportowane również zapisy znajdujące się w buforze – parametr Uwzględniaj zapisy w buforze. Domyślnie jest on zaznaczony.

Pliki JPK_PKPiR dla zapisów z księgi podatkowej generowane za okres od stycznia 2017 roku tworzone są nowym wzorcem dokumentu elektronicznego – JPK_PKPiR(2). Zapisy za wcześniejsze okresy są wysyłane poprzednią wersją wzorca.

Podczas eksportu zapisów KPiR do plików JPK przenoszone są m.in. następujące dane:

Dane te są wymagane przez wzór dokumentu elektronicznego i muszą być uzupełnione w programie przed wysyłką plików JPK.

Zaznaczenie parametru Korekta nie ma wpływu na generowanie pliku JPK_PKPiR – plik zawsze wysyłany jest jako pierwotnie złożony.

Zapisy skreślone nie są eksportowane do plików JPK.

W przypadku braku zapisów mających datę księgowania za podany podczas przygotowania plików okres, pliki JPK nie są tworzone.

W przypadku zaznaczenia opcji Ewidencja ryczałtowa na oknie przygotowania plików JPK istnieje możliwość wskazania, czy mają być eksportowane również zapisy znajdujące się w buforze – parametr Uwzględniaj zapisy w buforze. Domyślnie jest on zaznaczony.

Podczas eksportu ewidencji ryczałtowej do plików JPK przenoszone są m.in. następujące dane:

Dane te są wymagane przez wzór dokumentu elektronicznego i muszą być uzupełnione w programie przed wysyłką plików JPK.

Zapisy skreślone nie są eksportowane do plików JPK. Nie są również przesyłane zapisy związane z ewidencją produktów rolnych (2%).

W przypadku braku zapisów mających daty wpisu do ewidencji za podany podczas eksportu okres, pliki JPK nie są tworzone.

W przypadku wybrania opcji Wyciągi bankowe na oknie przygotowania plików JPK istnieje możliwość określenia w jaki sposób mają być wysyłane dane.

Domyślnie zaznaczona opcja poszczególnymi wyciągami spowoduje wygenerowanie tyle plików JPK ile było raportów bankowych w podanym zakresie dat. Dla każdego rejestru bankowego będą generowane oddzielne pliki dla każdego wyciągu. W przypadku kiedy wyciągi będą za inny okres niż miesięczny i ten okres nie będzie się pokrywał z zakresem dat wskazanym przed eksportem, wówczas wyeksportowane zostaną wszystkie wyciągi, które będą miały daty otwarcia bądź zamknięcia zawierające się w tym zakresie dat, nawet jeżeli tylko część dni z wyciągu będzie zawierać się w podanym zakresie dat.

Wybór opcji za okres spowoduje wygenerowanie tyle plików ile jest rejestrów o typie Konto bankowe. Dla każdego rejestru bankowego zostanie utworzony jeden plik za cały zakres dat.

Na oknie generowania plików JPK dla wyciągów bankowych istnieje możliwość wyboru rejestru bankowego, z którego będą eksportowane operacje do pliku JPK. W polu Rachunek bankowy można wybrać czy mają być eksportowane zapisy z wszystkich, czy z jednego wybranego rejestru bankowego.

Eksportowane są tylko wyciągi zawierające zapisy (nie są eksportowane puste raporty). Eksportowane są również otwarte raporty.

Podczas eksportu wyciągów bankowych do plików JPK przenoszone są m.in. następujące dane:

Numer rachunku bankowego określany na formularzu rejestru bankowego musi być w formacie IBAN. Zgodnie wymaganiami Ministerstwa Finansów, tylko takie rachunki zostaną wyeksportowane za pomocą pliku JPK_WB. W sytuacji kiedy w systemie numer rachunku zapisany jest jako numer w standardzie IBAN jednak bez kodu kraju PL, kod ten jest automatycznie dodawany podczas wysyłki do pliku.

Dane te są wymagane przez wzór dokumentu elektronicznego i muszą być uzupełnione w programie przed wysyłką plików JPK.

Dla każdej waluty, w jakiej zostały wystawione dokumenty w danym okresie, podczas przygotowania pliku tworzony jest osobny plik JPK_FA. Na dokumentach walutowych wartość netto wykazywana jest w walucie dokumentu, natomiast kwota VAT w PLN. Podczas generowania plików JPK_FA istnieje możliwość wyboru waluty. Jeśli w bazie istnieją waluty nieaktywne, wówczas na liście takie waluty widoczne są w kolorze czerwonym. Domyślne ustawienie pola pozwala na eksport dokumentów we wszystkich walutach. Po wyborze konkretnej waluty tworzony jest plik zawierający tylko dokumenty w tej walucie.

Podczas eksportu Faktur do plików JPK przenoszone są m.in. następujące dane:

W przypadku, gdy w Konfiguracji Firmy/ Dane firmy/ Pieczątka firmy – jednostka samorządowa został zaznaczony parametr Jednostka podlega pod, wówczas do pliku JPK_FA dla faktur sprzedaży jako dane sprzedawcy, a dla zakupu jako dane nabywcy przenoszone są dane z Pieczątki firmy – jednostka samorządowa. Dotyczy zarówno dokumentów wystawianych w module Handel/Faktury jak i w rejestrze VAT.

Numer NIP kontrahenta z dokumentu jest przenoszony do pliku JPK_FA tylko dla transakcji o statusie Krajowa i Krajowa – podatnikiem jest nabywca.

W pliku JPK_FA nie są uwzględniane informacje o kaucjach. Jeżeli zatem na dokumentach FA lub FZ, pobranych do pliku występowały pozycje związane z opakowaniami kaucjonowanymi, dane dotyczące kwot kaucji nie będą zaczytane do pliku JPK.

Dla Faktur Zaliczkowych pozycje dokumentu są przenoszone z Faktury Pro Forma. FPF będą zatem przeniesione dane o ilości, jednostce miary, cenie netto i wartości netto pozycji. W polu zawierającym informację o wartości brutto dokumentu, jest wstawiana wartość wpłaconej zaliczki. Niezależnie od algorytmu liczenia Faktury Pro Forma (od wartości netto, bądź od wartości brutto), wartości z Faktury Zaliczkowej ujęte w szczegółach pozycji w pliku, są zawsze wartościami netto.

Dla faktur finalnych, do pliku JPK przenoszone są dane zgodnie z wartościami na fakturze finalnej. Wartości w poszczególnych stawkach VAT oraz wartość brutto dokumentu ogółem (wartość z faktury pomniejszona o kwotę użytych zaliczek), sąięc przeniesione z faktury finalnej. Również w części dotyczącej poszczególnych pozycji z dokumentu, w pliku uwzględniane są kwoty i ilości zgodne z fakturą finalną.

W celu wykazywania wartości w odpowiednich polach w plikach JPK, dla faktur wprowadzone zostały następujące atrybuty dla dokumentów handlowych:

Wymienione atrybuty należy w razie potrzeby dodać na dokumencie handlowym na zakładce [Atrybuty] w sekcji JPK. W tej sekcji można wskazać atrybut widoczny na liście atrybutów (Ogólne/ Atrybuty) na zakładce [JPK], który ma zaznaczony parametr JPK_FA: FA.

Atrybut z zaznaczonym parametrem JPK_FA: FA oraz dodatkowo z parametrem przenosić na transakcje zostanie automatycznie dodany na każdym nowo dodawanym dokumencie handlowym.

Na liście Faktur Sprzedaży możliwy jest wybór dodatkowych kolumn odpowiadających atrybutom wykorzystywanym w Jednolitym Pliku Kontrolnym.

Podczas księgowania faktur z modułu Handel/Faktury z wybranymi atrybutami JPK do rejestrów VAT, zostaną one przeniesione na dokument w rejestrze VAT do grupy atrybutów JPK_FA pod warunkiem, że będą mieć zaznaczony parametr kopiować przy księgowaniu do rejestru VAT. Przeniesione w ten sposób atrybuty typu JPK_FA będą widoczne na dokumentach w rejestrze VAT nawet jeśli parametr JPK_FA na dokumencie w rejestrze VAT nie będzie zaznaczony.

Powyższe atrybuty mogą być również wykorzystywane na dokumentach w rejestrach VAT dla np. faktur kosztowych. Warunkiem, aby dokumenty wprowadzone bezpośrednio do Rejestrów VAT zostały wyeksportowane do plików JPK, jest zaznaczenie na nich parametru JPK_FA. Parametr ten został dodany na dokumentach w Rejestrach VAT Zakupu i Sprzedaży w prawej górnej części okna.

W szczególności dotyczy on dokumentów kosztowych, które nie mają odzwierciedlenia w module Handel. Podczas ręcznego dodawania dokumentów do Rejestrów VAT sprzedaży parametr jest automatycznie zaznaczany. Wyjątek stanowią dokumenty wewnętrzne, dla których parametr nie zaznacza się samoczynnie. Od wersji Comarch ERP Optima 2017.1.1. na ręcznie dodawanych dokumentach w rejestrze VAT zakupu parametr JPK_FA nie jest automatycznie zaznaczany ponieważ do pliku JPK_FA nie ma obowiązku eksportu faktur zakupowych.

Dokumenty przeniesione z modułu Handel /Faktury, jak również zaimportowane z pliku VAT_R lub za pomocą Comarch ERP Migrator nie będą miały tego parametru zaznaczonego. Parametr nie będzie również zaznaczany dla istniejących dokumentów podczas konwersji baz danych z poprzednich wersji. Parametr JPK_FA jest przenoszony dla dokumentów zaimportowanych pracą rozproszoną pod warunkiem, eksport odbywa się z rejestrów VAT i na dokumentach w rejestrze VAT w bazie źródłowej parametr JPK_FA jest zaznaczony.

Parametr JPK_FA możliwy jest do zaznaczenia również w przypadku dokumentów zaksięgowanych lub posiadających predekretację.

Dodatkowo dla dokumentów wprowadzanych bezpośrednio w Rejestrze VAT, z racji braku odpowiednich informacji na dokumencie, wprowadzone zostały poniższe atrybuty:

Wymienione powyżej atrybuty należy dodać na dokumencie w rejestrze VAT na zakładce [Atrybuty] w sekcji JPK_FA. W tej sekcji można wskazać atrybut widoczny na liście atrybutów (Ogólne/ Atrybuty) na zakładce [JPK], który ma zaznaczony parametr JPK_FA: VAT. Warunkiem jest, aby na dokumencie w rejestrze VAT był zaznaczony parametr JPK_FA. W przeciwnym wypadku jeśli parametr jest nie zaznaczony, na zakładce [Atrybuty] w sekcji JPK_FA nie będzie możliwości wybrania tego typu atrybutów.

Dla dokumentów wprowadzonych do rejestru VAT i eksportowanych do pliku JPK_FA, nazwa towaru pobierana jest z pola Opis na pozycji dokumentu, a w przypadku jego nie uzupełnienia, z kolumny Rodzaj. Jeżeli chodzi o ilość towaru/usługi oraz jednostkę miary – w takim przypadku w pliku JPK_FA przyjmowane są wartości domyślne, czyli 1 szt.

W przypadku wprowadzania do Rejestru VAT dokumentu korygującego, oprócz zaznaczenia na zakładce [Ogólne] parametru Korekta i wprowadzeniu numeru dokumentu korygowanego, należy dodać atrybut PRZYCZYNA KOREKTY. Daty okresu korekty pobierane są z atrybutów OKRES KOREKTY OD oraz OKRES KOREKTY DO, a w przypadku ich braku – z pola Data wystawienia.

Do pliku JPK_MAG wysyłane są Przyjęcia Zewnętrzne, Wydania Zewnętrzne, Rozchody Wewnętrzne oraz Przesunięcia Międzymagazynowe, a także wygenerowane do tych dokumentów korekty. Aby dokumenty zostały zaczytane do pliku, muszą być wcześniej zatwierdzone. Do pliku nie są przenoszone dokumenty anulowane ani WZKK.

Pliki JPK_MAG generowane są osobno dla każdego magazynu w bazie i każdej waluty. Wartości w tych plikach wykazywane są w walucie, w jakiej zostały wystawione dokumenty.

Na oknie generowania plików JPK dla dokumentów magazynowych istnieje możliwość wyboru waluty. Jeśli w bazie istnieją waluty nieaktywne, wówczas na liście takie waluty widoczne są w kolorze czerwonym. Domyślne ustawienie pola pozwala na eksport dokumentów we wszystkich walutach. Po wyborze konkretnej waluty tworzony jest plik zawierający tylko dokumenty w tej walucie.

Na oknie generowania plików JPK istnieje również możliwość wyboru magazynu. Jeśli w bazie istnieją magazyny nieaktywne, wówczas na liście wyboru magazynu widoczne są w kolorze czerwonym. Domyślne ustawienie pola pozwala na eksport dokumentów ze wszystkich magazynów. Po wyborze konkretnego magazynu tworzony będzie plik tylko z dokumentami z tego magazynu.

Podczas eksportu dokumentów magazynowych do plików JPK przenoszone są m.in. następujące dane:

Następnie dla każdego typu dokumentu przenoszone są dane dotyczące wartości całego dokumentu, szczegóły pozycji oraz wiersz sumy kontrolnej ilości dokumentów danego typu i ich łącznej wartości.

Dla dokumentów PZ:

Dla dokumentów WZ:

Dla dokumentów RW:

Dla dokumentów MM:

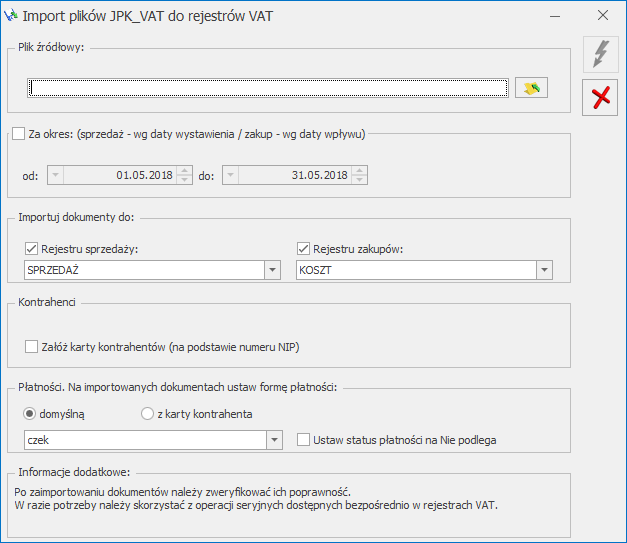

Od wersji Comarch ERP Optima 2018.1 Użytkownicy mogą skorzystać z funkcji importu plików JPK_VAT do rejestrów VAT. Opcja dostępna jest z menu głównego po wyborze JPK/ Import do rej.VAT  :

:

Na oknie po kliknięciu ikony ![]() Wybór pliku należy wskazać źródłowy plik XML, z którego mają zostać importowane dane. Warunkiem powodzenia importu jest aby struktura wskazanego pliku była zgodna z wymaganą przez Ministerstwo Finansów strukturą JPK_VAT(2) lub JPK_VAT(3). W przypadku wybrania niewłaściwego typu pliku pojawia się stosowne ostrzeżenie i import danych nie jest możliwy.

Wybór pliku należy wskazać źródłowy plik XML, z którego mają zostać importowane dane. Warunkiem powodzenia importu jest aby struktura wskazanego pliku była zgodna z wymaganą przez Ministerstwo Finansów strukturą JPK_VAT(2) lub JPK_VAT(3). W przypadku wybrania niewłaściwego typu pliku pojawia się stosowne ostrzeżenie i import danych nie jest możliwy.

Parametr Za okres domyślnie jest nieaktywny. Takie ustawienie powoduje, że wszystkie dokumenty z pliku zostaną zaimportowane bez względu na ich daty. Po wskazaniu pliku JPK_VAT zakres dat zostaje uzupełniony na podstawie danych w pliku. Po zaznaczeniu parametru Za okres Użytkownik może wpisać inny zakres dat (zawęzić okres) za jaki zostaną zaimportowane dokumenty ze wskazanego pliku. Dla dokumentów sprzedażowych wskazywane dla parametru daty dotyczą daty wystawienia, natomiast dla dokumentów zakupowych – daty wpływu. Jeżeli w pliku JPK_VAT dla dokumentu importowanego do rejestru zakupu VAT nieuzupełniona jest data wpływu, jest ona uzupełniona jako zgodna z datą zakupu.

Na oknie istnieje możliwość wskazania rejestrów sprzedaży i zakupów VAT, do których mają zostać zaimportowane dokumenty z pliku. Odznaczenie jednego z typów rejestru VAT (zakupów lub sprzedaży) powoduje,

że tego typu dokumenty nie zostaną zaimportowane z pliku. Jeżeli w pliku JPK_VAT występują tylko dokumenty jednego typu (np. tylko rejestr sprzedaży VAT) i ten typ rejestrów został odznaczony przez Użytkownika, przy próbie importu pojawi się informacja o braku danych do zaimportowania.

Podczas importu dokumentów, jeśli w pliku JPK_VAT uzupełniony jest numer NIP kontrahenta i w bazie istnieje już kontrahent z takim numerem NIP, wówczas po zaimportowaniu dokument przypisywany jest do tego kontrahenta (podstawiany jest jego akronim). Jeżeli istniejący w bazie kontrahent oznaczony został jako zduplikowany podczas operacji łączenia kart kontrahentów, na zaimportowanym dokumencie podstawiony zostanie kontrahent główny. Dane kontrahenta na dokumencie (jego nazwa i adres) przenoszone są zawsze z pliku. Rodzaj transakcji, rodzaj na pozycji dokumentu oraz status kontrahenta na zaimportowanym dokumencie uzupełniane są zgodnie z domyślnymi ustawieniami kwalifikującymi do deklaracji VAT-7 dla pola, do którego dany dokument w pliku JPK_VAT został zakwalifikowany.

Na dokument podstawiana jest kategoria sprzedaży lub zakupu z istniejącej karty kontrahenta (jeżeli domyślne kategorie dla kontrahenta są uzupełnione).

W przypadku nie zaznaczonego parametru Załóż karty kontrahentów (na podstawie numeru NIP) jeżeli kontrahent o takim numerze NIP jak na dokumencie w pliku nie występuje w bazie (lub jest więcej niż jeden kontrahent z takim numerem NIP), wówczas na zaimportowanym dokumencie podstawiany jest kontrahent Nieokreślony. Dane kontrahenta na dokumencie (jego nazwa i adres) przenoszone są z pliku. W przypadku importu dokumentów do rejestru VAT bez zakładania kart kontrahentów, jeżeli na dokumencie w pliku JPK_VAT uzupełniony jest numer NIP kontrahenta, na zaimportowanym dokumencie zaznaczony zostaje parametr Podmiot gospodarczy. Jeżeli w pliku JPK_VAT nie ma numeru NIP dla transakcji (pole z numerem NIP jest puste lub znajduje się w nim znak „-”), w rejestrze VAT na dokumencie zaznaczony zostaje parametr Finalny. Po przeprowadzonym imporcie zaleca się wykonanie dla zaimportowanych dokumentów operacji seryjnej Zweryfikuj status VAT.

W przypadku zaznaczonego parametru Załóż karty kontrahentów (na podstawie numeru NIP) jeżeli kontrahent o takim numerze NIP jak na dokumencie w pliku nie występuje w bazie, wówczas zostanie założona jego karta na podstawie danych w pliku i zostanie on podstawiony na zaimportowanym dokumencie. Jako akronim nowego kontrahenta wstawiany jest numer NIP. Jeżeli w Konfiguracji Firmy/ Ogólne/ Parametry zaznaczony jest parametr Autonumeracja akronimów kontrahentów przy dodawaniu, wówczas akronim zakładanego kontrahenta nadawany jest według wskazanego w Konfiguracji schematu numeracji.

Jeżeli na dokumencie w pliku kontrahent nie ma uzupełnionego numeru NIP (lub w bazie jest więcej niż jeden kontrahent z takim numerem NIP), wówczas karta kontrahenta nie jest zakładana. Na takim dokumencie po imporcie podstawia się kontrahent Nieokreślony z danymi adresowymi takimi, jakie są w pliku JPK_VAT. W przypadku braku numeru NIP kontrahenta w pliku JPK_VAT, na dokumencie jako rodzaj transakcji podpowie się Krajowa.

Jeżeli numer NIP kontrahenta krajowego w pliku JPK_VAT jest niepoprawny, nie jest zakładana karta takiego kontrahenta i nie są importowane jego dokumenty do rejestru VAT.

Na oknie importu istnieje możliwość wyboru formy płatności na zaimportowanych dokumentach. Po wybraniu opcji domyślną Użytkownik może wskazać jedną z aktywnych form płatności występujących w bazie. Jeżeli istniejący w bazie kontrahent ma ustawiony na swojej karcie indywidualny termin płatności, taki termin zostanie wyliczony na zaimportowanym dokumencie. Jeżeli istniejący w bazie kontrahent nie ma określonego terminu płatności, wówczas termin płatności na zaimportowanym dokumencie wyliczony zostanie na podstawie terminu ustawionego na wybranej formie płatności.

W przypadku wybrania opcji z karty kontrahenta, na dokumencie podstawiana jest forma płatności wskazana na karcie istniejącego kontrahenta. Jeżeli w bazie nie istnieje kontrahent o podanym numerze NIP, na zaimportowanym dokumencie podstawiana jest forma płatności gotówka. Ta forma płatności zostanie również ustawiona jako domyślna forma płatności dla założonego kontrahenta. Jeżeli forma płatności gotówka jest zablokowana, podstawi się kolejna (według kolejności wprowadzania) forma płatności.

Jeżeli istniejący w bazie kontrahent ma zaznaczony parametr Nie rozliczaj płatności, płatność z zaimportowanego dokumentu zostanie dodana do preliminarza ze statusem Nie podlega.

Jeżeli Użytkownik wybierze dla opcji domyślną formę płatności gotówka (lub kontrahent ma wybraną tę formę płatności jako domyślną), po zaimportowaniu nie będą tworzone automatycznie zapisy K/B rozliczające płatności do importowanych dokumentów.

Zaznaczenie na oknie importu parametru Ustaw status płatności na Nie podlega powoduje, że wszystkie płatności z zaimportowanych dokumentów otrzymają status Nie podlega.

Jeżeli w Konfiguracji Firmy/ Ogólne/ Parametry zaznaczony jest parametr Kontrola duplikacji zapisów w rejestrze VAT, ewidencji dodatkowej i na fakturach zakupu, podczas importu następuje weryfikacja czy w bazie nie występuje już dokument o parametrach określonych dla kontroli duplikacji. Jeżeli taki dokument już istnieje, dokument z pliku JPK_VAT nie zostanie zaimportowany, a w logu z przebiegu importu pojawi się stosowna informacja.

Kliknięcie ikony ![]() Uruchom import powoduje zaczytanie danych z pliku JPK_VAT do bazy. Ikona jest aktywna po wskazaniu poprawnego pliku JPK_VAT oraz zaznaczeniu rejestru sprzedaży i/lub rejestru zakupu do importu.

Uruchom import powoduje zaczytanie danych z pliku JPK_VAT do bazy. Ikona jest aktywna po wskazaniu poprawnego pliku JPK_VAT oraz zaznaczeniu rejestru sprzedaży i/lub rejestru zakupu do importu.

Wybranie opcji ![]() Zamknij okno powoduje rezygnację z importu i zamknięcie okna.

Zamknij okno powoduje rezygnację z importu i zamknięcie okna.

W razie potrzeby należy skorzystać z operacji seryjnych dostępnych bezpośrednio w rejestrach VAT.

Na zaimportowanych dokumentach do rejestru zakupu VAT domyślnie ustawiane są odliczenia na TAK.

W przypadku rejestrów sprzedaży VAT w kolumnie Uwzględniaj w proporcji ustawiane są domyślne wartości dla poszczególnych stawek VAT:

W przypadku ustawionego w Konfiguracji Firmy/ Księgowość/ Parametry rodzaju księgowości księga podatkowa, na pozycjach zaimportowanych dokumentów w rejestrze sprzedaży VAT ustawiana jest kolumna KPiR 7.Sprzedaż, natomiast na dokumentach w rejestrze zakupu VAT kolumna 10.Towary.

Jeżeli ustawiony jest rodzaj księgowości ewidencja ryczałtowa, na pozycjach zaimportowanych dokumentów w rejestrze sprzedaży VAT ustawiana jest stawka dla ryczałtu 3,00%.

Jeżeli w pliku JPK_VAT znajdowały się dokumenty z pozycjami wykazywanymi w deklaracji VAT-7 w polach:

a więc wynikające z zastosowania na dokumentach atrybutów JPK_VAT, pozycje te nie zostaną zaimportowane do rejestru VAT z pliku JPK_VAT.

Na zaimportowanych dokumentach zostanie prawidłowo ustawiona data rozliczenia w deklaracji VAT-7 jedynie w bazach, które za dany okres czasu rozliczają VAT metodą zwykłą. Jeśli w bazie docelowej wybrana jest metoda kasowa, wówczas należy ponownie zweryfikować datę uwzględnienia w deklaracji na poszczególnych dokumentach.

Dokument jest przeznaczony dla Użytkowników systemu Comarch ERP Optima – modułów: Płace i Kadry lub Płace i Kadry Plus – jako pomoc w skonfigurowaniu dostępnych w programie parametrów w celu rozliczenia czasu pracy pracowników, a szczególnie naliczenia nadgodzin.

Ze względu na to, że przepisy dotyczące nadgodzin są bardzo rozbudowane i skomplikowane, to duża część dokumentu została poświęcona ich interpretacji. Opisy sposobów konfiguracji oraz rozliczania czasu pracy zostały przedstawione na przykładach praktycznych.

Normy to maksymalne liczby godzin do przepracowania w przyjętym okresie rozliczeniowym, które określa art.129 kodeksu pracy.

Art. 129. § 1. Czas pracy nie może przekraczać 8 godzin na dobę i przeciętnie 40 godzin w przeciętnie pięciodniowym tygodniu pracy w przyjętym okresie rozliczeniowym nieprzekraczającym 4 miesięcy, z zastrzeżeniem art. 135-138, 143 i 144.

§ 2. W każdym systemie czasu pracy, jeżeli jest to uzasadnione przyczynami obiektywnymi lub technicznymi lub dotyczącymi organizacji pracy, okres rozliczeniowy może być przedłużony, nie więcej jednak niż do 12 miesięcy, przy zachowaniu ogólnych zasad dotyczących ochrony bezpieczeństwa i zdrowia pracowników.

W pozakodeksowych ustawach spotkać można inne, obniżone normy czasu pracy dla pewnych grup pracowniczych. Jest to np. norma dobowa – 7h i średniotygodniowa – 35h dla osób niepełnosprawnych.

Wymiar czasu pracy to liczba godzin, którą pracownik powinien przepracować w przyjętym okresie rozliczeniowym, wyliczana zgodnie art.130 kodeksu pracy.

Art. 130. § 1. Obowiązujący pracownika wymiar czasu pracy w przyjętym okresie rozliczeniowym, ustalany zgodnie z art. 129 § 1, oblicza się:

1) mnożąc 40 godzin przez liczbę tygodni przypadających w okresie rozliczeniowym, a następnie

2) dodając do otrzymanej liczby godzin iloczyn 8 godzin i liczby dni pozostałych do końca okresu rozliczeniowego, przypadających od poniedziałku do piątku.

§ 2. Każde święto występujące w okresie rozliczeniowym i przypadające w innym dniu niż niedziela obniża wymiar czasu pracy o 8 godzin.

Poniżej przykłady wyliczenia wymiaru czas pracy w jednomiesięcznych okresach rozliczeniowych w 2018 r.

Ustalenie wymiaru czasu pracy dla miesiąca stycznia 2018 r.

– liczba tygodni: 1-7, 8-14, 15-21, 22-28, czyli 4 tygodnie * 40h = 160h,

– liczba dni wystających, które mieszczą się w zakresie od poniedziałku do piątku: 29, 30, 31, czyli 3 dni * 8h = 24h,

– pomniejszenie za święta przypadające w innym dniu niż niedziela: 1 (Nowy Rok), 6 (Trzech Króli), czyli 2 dni * 8h = 16h,

– wyliczenie wymiaru: 160h + 24h – 16h = 168h

Za święto przypadające w sobotę (Trzech Króli) należy wyznaczyć dodatkowy dzień wolny.

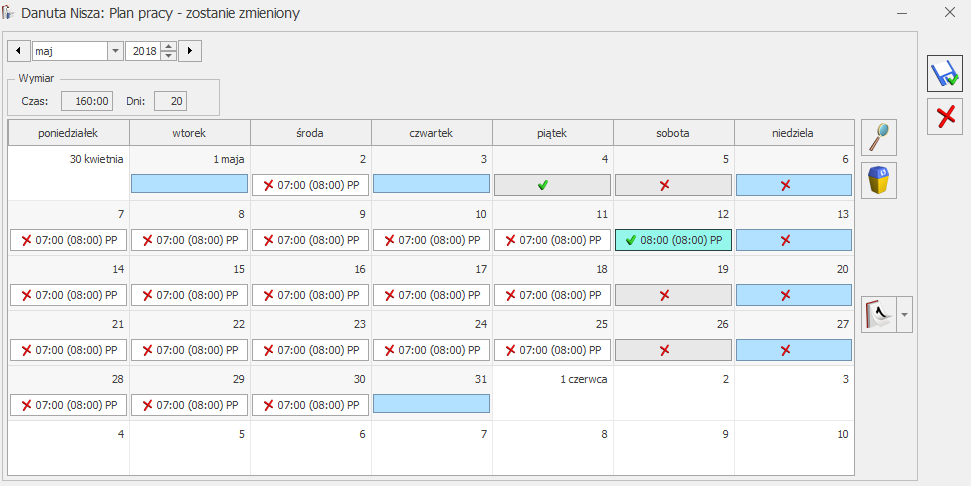

Ustalenie wymiaru czasu pracy dla miesiąca maja 2018 r.

– liczba tygodni: 1-7, 8-14, 15-21, 22-28, czyli 4 tygodnie * 40h = 160h,

– pozostała liczba dni: 29, 30, 31, które mieszczą się w zakresie od poniedziałku do piątku, czyli 3 dni * 8h = 24h,

– pomniejszenie za święta przypadające w innym dniu niż niedziela: 1, 3, 31 czyli 3 dni * 8h = 24h,

– wyliczenie wymiaru: 160h + 24h – 24h = 160h

| 2018 - Miesiące | Liczba dni | Norma dobowa | WYMIAR |

|---|---|---|---|

| Styczeń | 21 | 8 | 168 |

| Luty | 20 | 8 | 160 |

| Marzec | 22 | 8 | 176 |

| Kwiecień | 20 | 8 | 160 |

| Maj | 20 | 8 | 160 |

| Czerwiec | 21 | 8 | 168 |

| Lipiec | 22 | 8 | 176 |

| Sierpień | 22 | 8 | 176 |

| Wrzesień | 20 | 8 | 160 |

| Październik | 23 | 8 | 184 |

| Listopad | 21 | 8 | 168 |

| Grudzień | 19 | 8 | 152 |

| SUMA | 251 | - | 2008 |

Pracownik zatrudniony na część etatu powinien mieć obniżony wymiar czasu pracy w okresie rozliczeniowym proporcjonalnie do wymiaru zatrudnienia. Praca może być przez takiego pracownika świadczona przeciętnie 5 dni w tygodniu, we wszystkie dni robocze w mniejszym wymiarze dobowym, bądź w niektóre dni tygodnia przez większą liczbę godzin.

Ustalenie wymiaru czasu pracy dla pracownika zatrudnionego na ¾ etatu, dla 3-miesięcznego okresu rozliczeniowego (10-12 2018 r.).

– suma wymiarów z 3 miesięcy: 184 + 168 + 152 = 504h

– wyliczenie wymiaru: mnożymy przez wymiar etatu: 488h* ¾ = 378h

Pracodawca powinien pamiętać o ustaleniu dla zatrudnionego na część etatu tzw. limitu godzin. Stosownie, bowiem do art. 151 § 5 K.p., strony ustalają w umowie o pracę dopuszczalną liczbę godzin pracy ponad określony w umowie wymiar czasu pracy pracownika zatrudnionego w niepełnym wymiarze czasu pracy, których przekroczenie uprawnia pracownika, oprócz normalnego wynagrodzenia, do dodatku do wynagrodzenia, o którym mowa w art. 1511 § 1.

Ustalenie limitu zależy od okoliczności faktycznych, a zwłaszcza od rozkładu czasu pracy danego pracownika. Sposoby jego ustalenia w umowach o pracę są różne, a mianowicie można go określić przez wskazanie wymiaru dobowego – np. „praca powyżej 5 godzin na dobę” albo wielkości etatu – np. „praca przekraczająca wymiar 3/4 etatu”.

W programie Comarch ERP Optima Płace i Kadry można określić limit nadgodzin dla niepełnoetatowca poprzez jako wprowadzenie odpowiedniej normy dobowej i średniotygodniowej (niższej niż dla pełnego etatu).

Harmonogram czasu pracy jest sprecyzowanym planem pracy pracownika (lub grupy pracowników), który powinien być zdefiniowany zgodnie z przepisami.

Powinnością pracodawcy jest ustalenie wymiaru czasu pracy (proporcjonalnie do jego wymiaru etatu) przed rozpoczęciem danego okresu rozliczeniowego i jego „rozłożenie” na poszczególne dni tego okresu z uwzględnieniem:

Kontrola zgodności tworzonego harmonogramu czasu pracy z przepisami należy do Użytkownika programu.

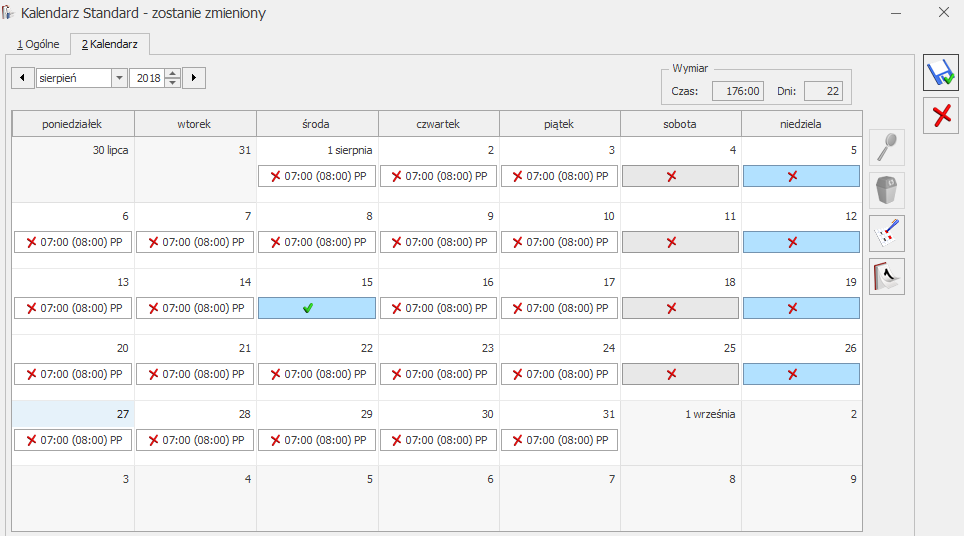

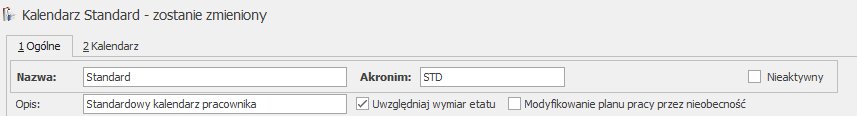

Harmonogramy czasu pracy definiujemy w programie Comarch ERP Optima w Konfiguracja/ Firma/ Płace/ Kalendarze. Z tego poziomu można dodać dowolną ilość kalendarzy, zgodnie z zapotrzebowanie firmy.

Standardowo w programie podczas kreowania nowej bazy tworzony jest kalendarz o nazwie STANDARD z dniami pracy od poniedziałku do piątku (w godzinach od 7:00 do 15:00) z wyznaczonymi świętami w aktualnym i kolejnym roku.

Symbol ![]() na poszczególnych dniach kalendarza oznacza, że nie były one jeszcze definiowane i przyjmują domyślne ustawienia.

na poszczególnych dniach kalendarza oznacza, że nie były one jeszcze definiowane i przyjmują domyślne ustawienia.

Sposób tworzenia i definiowania kalendarzy opisany jest szczegółowo w podręczniku do konfiguracji programu.

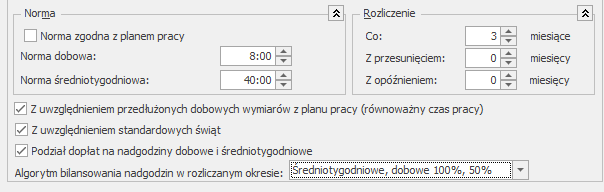

Z poziomu Konfiguracja/ Firma/ Płace/ Kalendarze – na karcie danego kalendarza normatywnego (harmonogramu) występują pola:

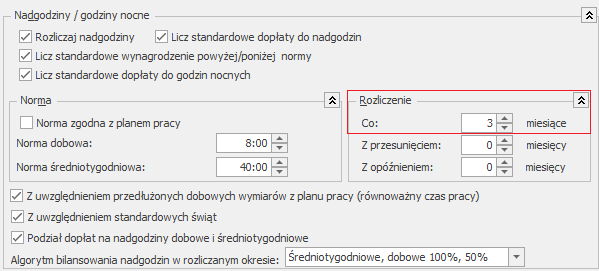

W obszarze Nadgodziny / godziny nocne dostępne są parametry:

Wynagrodzenie powyżej/poniżej normy (podstawowe wynagrodzenie) rozliczane jest zawsze w miesiącu wystąpienia nadgodzin.

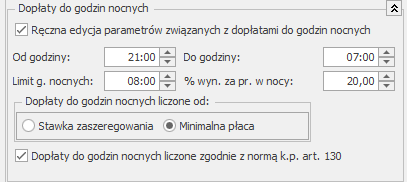

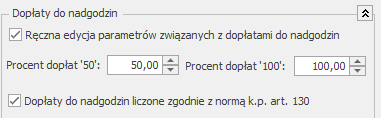

W obszarze Parametry dotyczące dopłat występuje podział na:

Dopłaty do godzin nocnych – poniższe ustawienia dotyczące naliczania dopłat do godzin nocnych, odnoszą się tylko do pracowników, którzy są rozliczani według danego kalendarza.

Dopłaty do nadgodzin – poniższe ustawienia dotyczące naliczania dopłat do nadgodzin i odnoszą się tylko do pracowników, którzy są rozliczani według danego kalendarza.

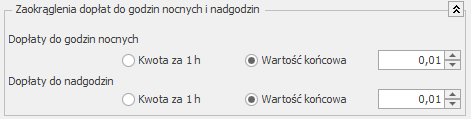

Dodatkowo w Konfiguracja/ Firma/ Płace/ Zaokrąglenia w części Zaokrąglenia dopłat do godzin nocnych i nadgodzin można ustawić sposób zaokrąglania dopłat. Domyślnie ustawienie to: Wartość końcowa z precyzją 0.01 (do 1 grosza). Można zmienić zaokrąglenie na: Kwota za 1h oraz ewentualnie precyzję.

Z poziomu Konfiguracja/ Firma/ Płace/ Konfiguracja kalendarzy ustawiamy wspólne elementy dla wszystkich zdefiniowanych w bazie kalendarzy.

W obszarze Godziny nocne występują parametry:

Dodatkowo w definicji danego kalendarza mamy możliwość ustawienia powyższych parametrów.

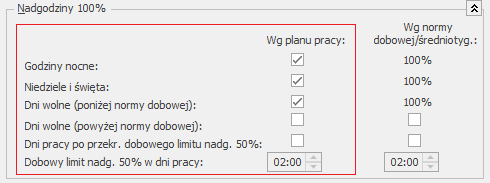

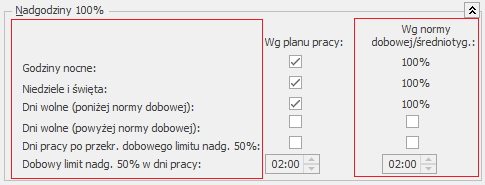

W obszarze Nadgodziny 100% dostępne są ustawienia:

Powyższe parametry dostępne są tylko przy rozliczaniu nadgodzin „wg planu pracy”. Dla rozliczeń wg norm: dobowa i średniotygodniowej – nie podlegają zmianie.

W obszarze Dopłaty do nadgodzin można określić:

Dla każdego pracownika, na formularzu etatu, można ustalić indywidualny limit. Wówczas wartość limitu będzie pobierana z formularza pracownika a nie z konfiguracji.

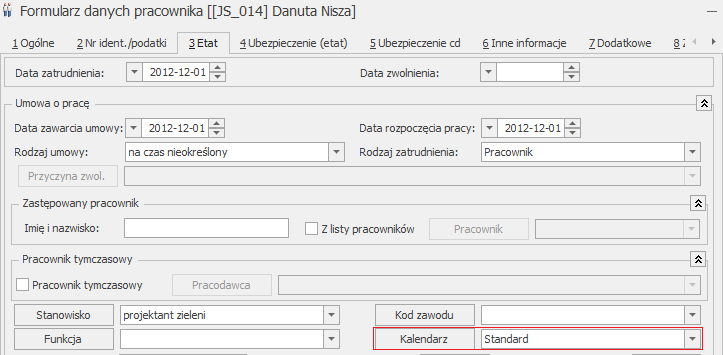

Na formularzu pracownika, zakładka [Etat], w polu Kalendarz wskazujemy plan (harmonogram) czasu pracy zgodnie, z którym pracownik ma pracować. Domyślnie podpowiada się kalendarz Standard. (Oczywiście można wybrać inny harmonogram, jeżeli został wcześniej zdefiniowany w Konfiguracja/ Firma/ Płace/ Kalendarze).

Plan pracy (harmonogram) pracownika dostępny jest z formularza pracownika lub listy pracowników (dla podświetlonego pracownika) po rozwinięciu menu przy ikonie ![]()

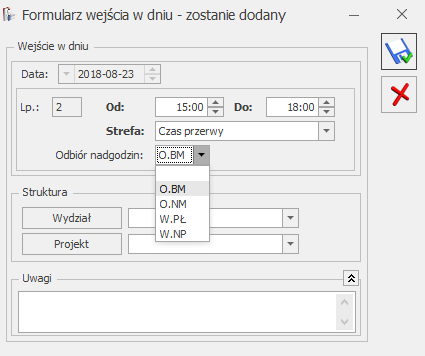

Z poziomu planu pracy danego pracownika istnieje możliwość modyfikowania harmonogramu poprzez wprowadzenie tzw. „wyjątków”. W celu zmian wystarczy edytować dany dzień i ustawić odpowiedni typ dnia, godziny pracy (od do) oraz strefę czasu pracy (np. „Czas pracy podstawowy” – skrót PP).

W planie pracy pracownika powinien być ustalony wymiar czasu pracy zgodnie z art. 130 k.p. Nie należy planować pracy w nadgodzinach.

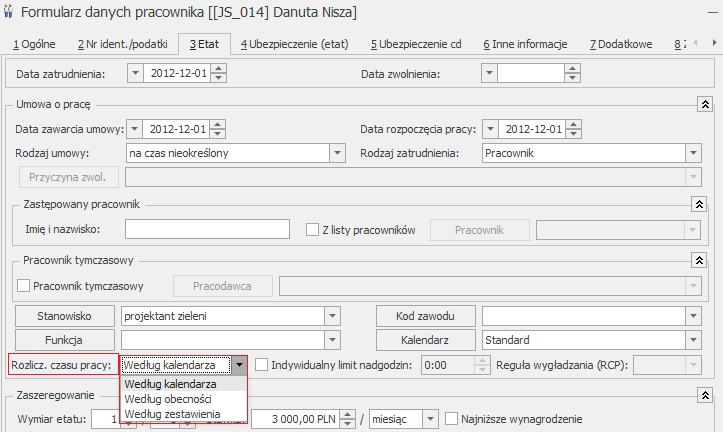

W formularzu pracownika, zakładka [Etat], w polu Rozliczenie czasu pracy określamy sposób odnotowywania czasu rzeczywiście przepracowanego przez pracownika, do wyboru mamy 3 sposoby:

Bez względu na sposób wprowadzania czasu przepracowanego, pracownik powinien mieć poprawnie zdefiniowany plan pracy (zgodnie z przepisami). Ma to istotne znaczenie przy wprowadzaniu nieobecności dla pracownika, ponieważ program pomniejsza czas pracy o daną nieobecność pobierając ilość godzin zaplanowaną w tym dniu w planie pracy.

Pojęcie pracy w nadgodzinach wyjaśnia art. 151 kodeksu pracy:

Art. 151. § 1. Praca wykonywana ponad obowiązujące pracownika normy czasu pracy, a także praca wykonywana ponad przedłużony dobowy wymiar czasu pracy, wynikający z obowiązującego pracownika systemu i rozkładu czasu pracy, stanowi pracę w godzinach nadliczbowych. Praca w godzinach nadliczbowych jest dopuszczalna w razie:

1) konieczności prowadzenia akcji ratowniczej w celu ochrony życia lub zdrowia ludzkiego, ochrony mienia lub środowiska albo usunięcia awarii,

2) szczególnych potrzeb pracodawcy.

§ 2. Przepisu § 1 pkt 2 nie stosuje się do pracowników zatrudnionych na stanowiskach pracy, na których występują przekroczenia najwyższych dopuszczalnych stężeń lub natężeń czynników szkodliwych dla zdrowia.

§ 21. Nie stanowi pracy w godzinach nadliczbowych czas odpracowania zwolnienia od pracy, udzielonego pracownikowi, na jego pisemny wniosek, w celu załatwienia spraw osobistych. Odpracowanie zwolnienia od pracy nie może naruszać prawa pracownika do odpoczynku, o którym mowa w art. 132 i 133.

Za pracę w godzinach nadliczbowych (zgodnie z art. 1511 k.p.) należy wypłacić, oprócz normalnego wynagrodzenia, dodatki w wysokości:

W programie wynagrodzenie za godzinę nadliczbową składa się z 2 elementów:

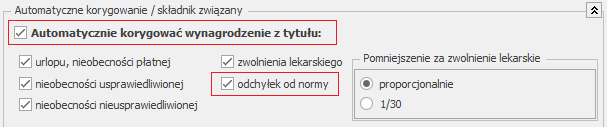

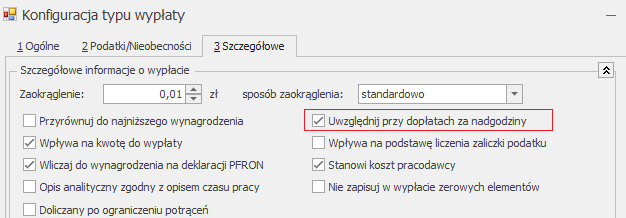

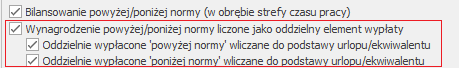

W programie istnieje możliwość generowania wynagrodzenia powyżej normy jako odrębny element wypłaty (nie w wynagrodzeniu zasadniczym). W tym celu z poziomu: Konfiguracja firmy/ Płace/ Parametry należy zaznaczyć parametr Wynagrodzenie powyżej/poniżej liczone jako oddzielny element wypłaty. Dotyczy to tylko wynagrodzenia zasadniczego, nie dodatków.

Dodatkowo można zadecydować, czy oddzielnie wypłacone wynagrodzenie zasadnicze powyżej/poniżej normy ma być wliczane do podstawy urlopu / ekwiwalentu – poprzez zaznaczenie parametrów:

Dla pracownika zatrudnionego na stawkę miesięczną bardzo istotne jest liczenie wynagrodzenia powyżej/poniżej normy jako odrębnego elementu wypłaty, ponieważ gdy „powyżej normy” jest częścią wynagrodzenia zasadniczego miesięcznego, to nie jest wliczany do podstawy urlopowej. Natomiast, gdy jest odrębnym elementem wypłaty, to może być wliczany do podstawy urlopowej, jako średnia z 3 miesięcy.

Wynagrodzenie powyżej normy może być bilansowane wynagrodzeniem poniżej normy – w tym celu należy zaznaczyć parametr Bilansowanie powyżej/poniżej normy (w obrębie strefy czasu pracy).

Bilansowanie wynagrodzenia zasadniczego powyżej/poniżej normy jest wykonywane w obrębie danej strefy czasu pracy i dotyczy pozycji generowanych jako odrębne elementy wypłaty, jak i również, gdy są częścią wynagrodzenia zasadniczego (w danej strefie).

Bilansowanie powyżej i poniżej normy (bez względu na strefy czasu pracy) dotyczy innych typów wypłat, które w konfiguracji mają zaznaczone automatyczne korygowanie z tytułu odchyłek od normy.

Nadgodziny dzielimy na:

W przypadku, gdyby pracownik miał zaplanowany wymiar czasu pracy poniżej 8h, np. 6h (równoważny system czasu pracy), a przepracuje np. 12h, to nadgodziny dobowe występują powyżej normy 8h, czyli w tym przypadku od 8h do 12h, czyli 4h. Natomiast nadgodziny średniotygodniowe – od 6h do 8 h, czyli 2h.

Rozliczanie nadgodzin wg parametru Norma zgodna z planem pracy polega na porównaniu dla każdego dnia ilości godzin rzeczywiście przepracowanych z kalendarza (Nie)obecności z ilością godzin z planu pracy. W tej sytuacji każda godzina przepracowana ponad zaplanowany wymiar czasu pracy jest traktowana jako nadgodzina.

Dopłaty do nadgodzin (50%, 100%) naliczane wg „norma zgodna z planem pracy” zależą od parametrów znajdujących się w Konfiguracji firmy/ Płace/ Konfiguracja Kalendarzy – są to Nadgodziny 100% w:

Dla dni wolnych od pracy norma dobowa odczytywana jest z formularza pracownika, zakładka Etat/Zatrudnienie – pole ‘Norma dobowa do urlopu dla pełnego wymiaru etatu’ (standardowo 8h).

Poniżej prezentowane są przykłady wyliczenia nadgodzin „wg norma zgodna z planem pracy” (ustawienie w definicji kalendarza) – przy standardowych ustawieniach w Konfiguracji kalendarzy, czyli przy zaznaczonych parametrach dla: Nadgodziny 100%: Godziny nocne, Niedziele i święta, Dni wolne (poniżej normy dobowej).

Pracownik zatrudniony na pełen etat w podstawowym systemie czasu pracy, czyli po 8h dziennie (1-miesięczny okres rozliczeniowy) – w styczniu 2018 powinien pracować 168h (od poniedziałku do piątku po 8h), a przepracował 184h (praca nie przypadała w porze nocnej). W jednym tygodniu pracował zgodnie z poniższą tabelką (pozostałe dni zgodnie z harmonogramem):

Porównując czas przepracowany z planem pracy (w systemie dobowym) wynika, że wystąpiły następujące nadgodziny: Suma nadgodzin = 6h (50%) +10h (100%) = 16h

Pon. Wt. Śr. Czw. Piąt. Sob. Niedz. Suma

Plan pracy 08:00 08:00 08:00 08:00 08:00 00:00 00:00 40h

Rzeczywisty czas pracy 08:00 12:00 08:00 08:00 08:00 10:00 02:00 56h

Powyżej planu +4:00 +10:00 +2:00 +16h

– 50% -> 6h = 4h (wtorek, praca ponad zaplanowany dobowy wymiar) + 2h (sobota, praca powyżej normy 8h – odczytana z pola „Norma dobowa dla urlopu” z formularza pracownika)

– 100% -> 10h = 8h (sobota, praca do normy 8h) + 2h (niedziela, praca do normy 8h)

Pracownik będzie miał wypłacane:

– wynagrodzenie powyżej normy za 16h – godziny przepracowane ponad wymiar czasu pracy (168h)

– dopłaty do nadgodzin 50% za 6h

– dopłaty do nadgodzin 100% za 10h

Pracownik zatrudniony na ½ etatu w podstawowym systemie czasu pracy, czyli po 4h dziennie (1-miesięczny okres rozliczeniowy) – w lutym 2018 powinien pracować 80h (od poniedziałku do piątku po 4h), a przepracował 101h (praca nie przypadała w porze nocnej). W jednym tygodniu pracował zgodnie z poniższą tabelką (pozostałe dni zgodnie z harmonogramem):

Porównując czas przepracowany z planem pracy (w systemie dobowym) wynika, że wystąpiły następujące nadgodziny: Suma nadgodzin = 7h (50%) +14h (100%) = 21h

Pon. Wt. Śr. Czw. Piąt. Sob. Niedz. Suma

Plan pracy 04:00 04:00 04:00 04:00 04:00 00:00 00:00 20h

Rzeczywisty czas pracy 10:00 04:00 04:00 04:00 04:00 09:00 06:00 41h

Powyżej planu +6:00 +9:00 +6:00 +21h

– 50% -> 7h = 6h (poniedziałek, praca ponad zaplanowany dobowy wymiar) + 1h (sobota, praca powyżej normy 8h)

– 100% -> 14h = 8h (sobota, praca do normy 8h) + 6h (niedziela, praca do normy 8h)

Pracownik będzie miał wypłacane:

– wynagrodzenie powyżej normy za 21h – godziny przepracowane ponad wymiar czasu pracy (88h)

– dopłaty do nadgodzin 50% za 7h

– dopłaty do nadgodzin 100% za 14h

Nadgodziny (praca ponad zaplanowany wymiar) są pomniejszane przez odnotowane niedogodziny (praca poniżej zaplanowanego dobowego wymiaru) i nieobecności nieusprawiedliwione (NN) – decyduje o tym parametr Algorytm bilansowania nadgodzin w rozliczanym okresie (w definicji kalendarza), dla którego są dostępne następujące opcje:

1. Nie bilansuj – niedogodziny i nieusprawiedliwione nieobecności (NN) nie pomniejszają nadgodzin,

2. 100%, 50% (domyślnie) – niedogodziny i nieusprawiedliwione nieobecności (NN) pomniejszają w pierwszej kolejności nadgodziny wynagradzane dopłatą 100%, a następnie dopłatą 50%,

3. 50%, 100% – analogicznie jak powyżej, tylko odwrotna kolejność pomniejszania.

Pracownik zatrudniony na ¾ etatu w podstawowym systemie czasu pracy, czyli po 6h dziennie (1-miesięczny okres rozliczeniowy) – w lutym 2018 powinien pracować 120h (od poniedziałku do piątku po 6h), a przepracował 123h (praca nie przypadała w porze nocnej). W jednym tygodniu pracował zgodnie z poniższą tabelką (pozostałe dni zgodnie z harmonogramem):

Porównując czas przepracowany z planem pracy (w systemie dobowym) wynika, że wystąpiły następujące nadgodziny: Bilansowanie nadgodzin (o niedogodziny 3h) dla poszczególnych opcji:

Pon. Wt. Śr. Czw. Piąt. Sob. Niedz. Suma

Plan pracy 06:00 06:00 06:00 06:00 06:00 00:00 00:00 30h

Rzeczywisty czas pracy 08:00 03:00 06:00 06:00 06:00 04:00 00:00 33h

Powyżej planu +2:00 +4:00 +6h

Poniżej planu -3:00 -3h

– 50% -> 2h = 2h (poniedziałek, praca ponad zaplanowany dobowy wymiar)

– 100% -> 4h = 4h (sobota, praca do normy 8h)

Suma nadgodzin = 2h (50%) +4h (100%) = 6h

1. Nie bilansuj (niedogodziny = 3h)

Nadgodziny 50% = 2h

Nadgodziny 100% = 4h

2. 100%, 50% (niedogodziny = 3h)

Nadgodziny 100% = 4h – 3h = 1h

Nadgodziny 50% = 2h

3. 50%, 100% (niedogodziny = 3h)

Nadgodziny 50% = 2h – 2h = 0h

Nadgodziny 100% = 4h – 1h = 3h

Bez względu na ustawienia opcji bilansowania nadgodzin program naliczy:

– wynagrodzenie powyżej normy za +6h

– wynagrodzenie poniżej normy za -3h

W sytuacji, gdy parametr “Bilansowanie powyżej/poniżej normy (w obrębie strefy czasu pracy)” w Konfiguracja > Firma > Płace > Parmetry będzie zaznaczony, to wyliczy się tylko: wynagrodzenie powyżej normy za +3h (6h – 3h).

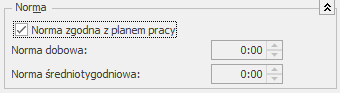

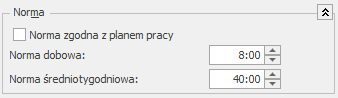

W definicji kalendarza (w konfiguracji) możliwe jest określenie norm:

Powyższe pola uaktywniają się po wyłączeniu parametru Norma zgodna z planem pracy.

W rozliczaniu nadgodzin wg norm (dobowej i średniotygodniowej) istotne jest przekroczenie w obrębie dnia – normy dobowej (8h) w obrębie okresu rozliczeniowego – normy średniotygodniowej (40h).

W algorytmie sprawdzania, czy doszło do przekroczenia normy średniotygodniowej, ważne jest wyliczenie normy do nadgodzin dla rozliczanego okresu wg poniższego wzoru:

NORMA DO NADGODZIN = liczba pełnych tygodni * norma średniotygodniowa (standardowo 40h) + liczba dni pracy w niepełnych tygodniach (zakres od poniedziałku do piątku) * 1/5 z normy średniotygodniowej (standardowo 8h=40/5) – liczba dni świątecznych w innych dniach niż niedziela * 1/5 z normy średniotygodniowej (standardowo 8h=40/5)

Dla wyliczenia tej normy istotny jest parametr w definicji kalendarza Z uwzględnieniem standardowych świąt, jeżeli jest:

W Konfiguracji firmy/ Płace/ Konfiguracja Kalendarzy dostępne są parametry dotyczące wyliczenia nadgodzin 100%, standardowe ustawienia to:

Dla dni wolnych od pracy /świątecznych norma dobowa odczytywana jest z definicji kalendarza (standardowo 8h).

Wyliczenie nadgodzin wg normy dobowej i średniotygodniowej następuje w 2 krokach:

I krok – wyliczenie nadgodzin dobowych

II krok – wyliczenie nadgodzin średniotygodniowych (sprawdzamy, czy doszło do przekroczenia normy średniotygodniowej) – w tym celu należy porównać czas przepracowany pracownika powiększony o liczbę godzin usprawiedliwionych nieobecności, a pomniejszony o nadgodziny „dobowe” z obowiązującym wymiarem czasu pracy (normą do nadgodzin).

Poniżej wzór sprawdzający, czy doszło do przekroczenia normy średniotygodniowej:

X = CZAS PRZEPRACOWANY + CZAS USPRAWIEDLIWIONYCH NIEOBECNOŚCI – NADGODZINY DOBOWE – NORMA DO NADGODZIN

i gdy:

X większe od 0 – to oznacza, że wystąpiły nadgodziny średniotygodniowe,

X mniejsze lub równe 0 – to oznacza, że nie wystąpiły nadgodziny średniotygodniowe.

Ogólnie nadgodziny dzielimy na:

Praca powyżej 8h jest zaliczana do nadgodzin dobowych, natomiast praca do 8h jest uwzględniania przy liczeniu nadgodzin wynikających z przekroczenia normy średniotygodniowej.

Poniżej prezentowane są przykłady wyliczenia nadgodzin dla okresu 1 miesięcznego przy ustawieniu norm: dobowej (8h) i średniotygodniowej (40h) z zaznaczonym parametr Z uwzględnieniem standardowych świąt w definicji kalendarza – przy standardowych ustawieniach w Konfiguracji kalendarzy dotyczących 100% dopłat do nadgodzin, czyli:

Pracownik zatrudniony na pełen etat w podstawowym systemie czasu pracy, czyli o 8h dziennie (1-miesięczny okres rozliczeniowy) – w styczniu 2018 powinien przepracować 168h, a przepracował 184h (praca nie przypadała w porze nocnej). W jednym tygodniu pracował zgodnie z poniższą tabelką (pozostałe dni zgodnie z harmonogramem):

W definicji kalendarza: Norma dobowa = 8h, norma tygodniowa = 40h z zaznaczonym parametrem Z uwzględnieniem standardowych świąt. Liczymy nadgodziny dobowe, do których zaliczamy pracę ponad normę dobową (8h): Liczymy nadgodziny po przekroczeniu normy średniotygodniowej Czas przepracowany (184h) + czas usprawiedliwionych nieobecności (8h urlopu) – nadgodziny dobowe (8h) – norma (168h) = 184 + 8 – 8 – 168 = 16 > 0, czyli doszło do przekroczenia normy średniotygodniowej. Podsumowanie nadgodzin: Gdy parametr Podział dopłat na nadgodziny dobowe i średniotygodniowe będzie:

Pon. Wt. Śr. Czw. Piąt. Sob. Niedz. Suma

Plan pracy 08:00 08:00 08:00 08:00 08:00 00:00 00:00 40h

Rzeczywisty czas pracy urlop 13:00 08:00 08:00 08:00 10:00 09:00 56h

Powyżej planu +5:00 +10:00 +9:00 +24h

Nadgodziny dobowe:

– 50% -> 7h = 5h (wtorek, praca ponad normę 8h) + 2h (sobota, praca ponad normę 8h)

– 100% -> 1h (niedziela, praca ponad normę 8h)

Suma nadgodzin dobowych = 7h (50%) + 1h (100%) = 8h

Norma: 4 pełne tygodnie * 40h + 3 dni brzegowe (29, 30, 31) * 8h – 2 dni świąt * 8h = 160h + 24h – 16h = 168h

– Dobowe 50% = 7h

– Dobowe 100% = 1h

– Średniotygodniowe 100% = 16h

– Wynagrodzenie powyżej normy za 24h

– Dopłata do nadgodzin 50% za 7h

– Dopłata do nadgodzin 100% za 17h

– Wynagrodzenie powyżej normy za 24h

– Dopłata do nadgodzin dobowych 50% za 7h

– Dopłata do nadgodzin dobowych 100% za 1h

– Dopłata do nadgodzin średniotygodn. 100% za 16h