Księgowość

Księga handlowa

Księga podatkowa

Deklaracje

Metoda kasowa

Rejestry VAT

Opis analityczny

Środki trwałe

Księga podatkowa

Deklaracje

Metoda kasowa

Rejestry VAT

Opis analityczny

Środki trwałe

Nowości i zmiany w Comarch ERP Optima Analizy BI dostępne są pod linkiem :

https://www.ibard.com/d/69449ba51a8c4d84cb5a2535ec7da32f6ae0ec3f

Jeśli do niezapłaconej kwoty doliczamy odsetki, to musimy je ręcznie wprowadzić w Preliminarzu Płatności jako pięć odrębnych zdarzeń (formy i terminy płatności powinny pokrywać się z kolejnymi ratami). Wtedy z banku otrzymujemy potwierdzenie wpłaty kolejnej raty wraz z należnymi odsetkami. Zapis bankowy rozliczamy z dwoma zdarzeniami z Preliminarza: wpłatą raty (związanej z fakturą) oraz spłatą należnych odsetek.

Istnieje tutaj możliwość wykorzystania również funkcji kategorii. Sprzedaż towaru wiążemy z kategorią np. Sprzedaż, natomiast dla spłacanych odsetek tworzymy odrębną kategorię typu przychody (np. Odsetki). Wtedy, w bardzo prosty sposób, korzystając z zakładki [Zapisy kategorii] na Liście zapisów kasowych/ bankowych, możemy otrzymać informację, jaka była łączna kwota odsetek, jakie wpłynęły w związku ze sprzedażą ratalną.

W tym przykładzie postaram się przybliżyć zasadę działania dwóch funkcji: Podziel (menu kontekstowe na liście zdarzeń w Preliminarzu) i Uzgodnij kwotę płatności z wartością rozliczanych dokumentów (parametr na zakładce [Rozliczenia] na Formularzu zdarzenia/zapisu).

Załóżmy, że planowaliśmy zakup sprzętu biurowego za kwotę 2000 zł. Planowany zakup wprowadziliśmy do Preliminarza Płatności jako jedno zdarzenie na kwotę 2000 zł ze statusem Bufor. Okazało się jednak, że najpierw kupiliśmy tylko część sprzętu za kwotę 900 zł. Wtedy:

Ten przykład pozwoli wyjaśnić zasadę podziału płatności split payment. W rejestrze VAT prowadzono dokument kosztowy VAT/2018/101 dla kontrahenta o numerze NIP 444-44-44-444. Netto 1000 zł, VAT 230 zł. Kontrahent na formularzu, na drugiej zakładce na zaznaczony parametr Split payment. W preliminarzu płatności powstało zdarzenie KW na kwotę 1230 zł, parametr split payment jest zaznaczony, NIP to 4444444444, Numer dokumentu VAT/2018/101, kwota VAT 230 zł. Korzystając z funkcji Podziel, zdarzenie to podzielimy na 3 płatności: 230 zł, 500 zł i 500 zł. Po podziale otrzymamy trzy zdarzenia:: Zdarzenie nr 1, kwota płatności = 230 zł – kwota VAT = 43,01 zł Zdarzenie nr 2, kwota płatności = 500 zł – kwota VAT = 93,49 zł Zdarzenie nr 3, kwota płatności = 500 zł – kwota VAT = 93,50 zł Łączna wartość płatności to 1230 zł, kwota VAT 230 zł. Na zdarzeniu numer 2 odznaczamy parametr split payment. Na zdarzeniu nr 1 kwotę VAT zwiększamy do 180 zł. Pojawi się komunikat informujący że łączna kwota VAT na płatnościach przekroczyła podatek VAT na dokumencie w rejestrze VAT. Maksymalna kwota jaką możemy wpisać to 136,50 zł (43,01+93,49). Przykład pozwoli wyjaśnić, jak zmiana danych na dokumencie źródłowym wpływa na informacje o split payment na zdarzeniu. W rejestrze VAT mamy dokument kosztowy numer VAT/2018/101, dla kontrahenta o numerze NIP 444-44-44-444 z włączoną metodą split payment na kwotę netto 100 zł + 23 VAT = 123 zł. W preliminarzu płatności mamy zdarzenie, na którym parametr Split payment – zaznaczony, numer dokumentu VAT/2018/101, NIP 4444444444, kwota VAT 23. Tworząc zlecenie przelewów do banku należy wybrać format eksportu dedykowany dla przelewów split payment. W zleceniu takim zapisywana jest informacja o numerze NIP kontrahenta, kwocie VAT i numerze dokumentu. W przypadku przelewów częściowo rozliczonych należy ustalić kwotę podatku VAT, która powinna być zapisana w zleceniu przelewu. W preliminarzu płatności mamy zdarzenie na kwotę 1230 zł, kwota VAT to 230 zł. Zdarzenie to zostało częściowo rozliczone i do zapłaty pozostało 500 zł. Przed wysłaniem przelewu do banku, należy uzgodnić kwotę podatku VAT. Mamy dwie możliwość:Podział zdarzenia split payment

Zmiana danych na dokumencie w rejestrze VAT a płatność split payment

Eksport częściowo rozliczonych przelewów split payment

Po zaznaczeniu parametru w polu:

Przy podziale takiego zdarzenia program przepisuje informacje o split payment. Kwota VAT jest wyliczona proporcjonalnie na obu płatnościach.

parametr Split payment jest domyślnie zaznaczany. W polu Kwota VAT podpowiadana jest cała kwota płatności, jako numer dokumentu wprowadzony jest numer deklaracji, np. DEK/07/2018/VAT7 oraz uzupełniany jest numer NIP firmy. Wszystkie te pola można modyfikować.

Metoda podzielonej płatności dostępna jest na zdarzeniach, które znajdują się w rejestrach bankowych i dotyczą kontrahentów lub urzędów. Jeżeli płatność podlega metodzie split payment (parametr Split payment jest zaznaczony) to na zdarzeniu pojawiają się dodatkowe pola: Kwota VAT, NIP i Numer dokumentu. Na zdarzeniach, które nie mają zaznaczonego parametru Split payment pola są niewidoczne. W przypadku dokumentów handlowych (faktury zakupu, faktury sprzedaży, faktury zaliczkowej, faktury finalnej i wystawionych do nich korekt) oraz dokumentów wprowadzonych do rejestru VAT parametr dziedziczony jest z karty kontrahenta, dla którego został wystawiony dokument. Parametr dziedziczony jest na wszystkie płatności związane z tym dokumentem. Wyjątek stanowią dokumenty wystawione w innej walucie. Jeśli na dokumencie walutowym parametr Płatność VAT w PLN jest: Jeżeli dokument został wystawiony dla podmiotu znajdującego się na liście Urzędy parametr Split payment zaznacza się na płatności automatycznie. Pozostałe pola odczytywane są z dokumentu powiązanego z daną płatnością. Na płatnościach do transakcji związanej z kontrahentem, który ma zaznaczony parametr Split payment program automatycznie: Użytkownik ma możliwość modyfikacji kwoty VAT. Program kontroluje, aby kwota VAT na zdarzeniu:

Odwołanie się w schemacie księgowym w polu Konto do makra OpisAnalitycznyKonto1(’NAZWA WYMIARU’) umożliwia księgowanie: Odwołanie się w schemacie księgowym w polu Konto do makra OpisAnalitycznyKonto2(’NAZWA WYMIARU’) umożliwia księgowanie: Odwołanie się w schemacie księgowym w polu Konto do makra @OpisAnalitycznyElement(’NAZWA WYMIARU’) umożliwia księgowanie: Jeżeli w Konfiguracji Firmy/ Księgowość/ Księgowość kontowa zaznaczono parametr Automatyczne zakładanie kont analitycznych niesłownikowych to użytkownik ma możliwość tworzenia kont analitycznych niesłownikowych poprzez łączenie ze sobą elementów – przykładowo wprowadzając w polu Konto ‘501-’+@OpisAnalitycznyElement(‘NAZWA WYMIARU’). W polu Kwota dodano makro @OpisAnalitycznyKwota pobierające wartość z pozycji, która jest księgowana. W polu Opis (w elemencie schematu) oraz Warunek (w elemencie schematu) dodano makra: Aby zaksięgować na wszystkie konta poszczególnych elementów dla wymiaru KATEGORIA w schemacie ksiegowym należy wskazać: W polu Konto: @OpisAnalitycznyKonto1(’KATEGORIA’) W polu Kwota: @OpisAnalitycznyKwota Dodatkowo aby wykluczyć próbę księgowania pozycji opisu analitycznego w których nie wybrano kategorii (aby nie pojawiał się komunikat o braku kategorii), w polu Warunek należy wskazać: @OpisAnalitycznyPozycja(’KATEGORIA’)<>’’ Aby zaksięgować na konto1 wymiaru KATEGORIA tylko dla konkretnej kategorii AMORTYZACJA w schemacie ksiegowym należy wskazać: W polu Konto: @OpisAnalitycznyKonto1(’KATEGORIA’) W polu Kwota: @OpisAnalitycznyKwota W polu Warunek: @OpisAnalitycznyElement(’KATEGORIA’) = ‘AMORTYZACJA’ lub @OpisAnalitycznyPozycja(’KATEGORIA’) = ‘AMORTYZACJA’ (jeżeli nie ma kolejnych poziomów) lub @OpisAnalitycznyPozycja(’KATEGORIA’) LIKE '%AMORTYZACJA%’ (jeżeli ma zawierać w pozycji kategorię AMORTYZACJA). Makra związane z opisem analitycznym można łączyć jedynie z makrami dotyczącymi nagłówka dokumentu. Nie można łączyć ich z makrami odwołującymi się do pozycji dokumentu.

![]() Eksport danych osobowych do XML – możliwość wyeksportowania danych osobowych pracownika do pliku XML. Pozwala na wyeksportowanie informacji o pracowniku do arkusza *.xls programu MS Excel. Eksportowany plik można zapisać na dysku lokalnym lub w IBARD.

Eksport danych osobowych do XML – możliwość wyeksportowania danych osobowych pracownika do pliku XML. Pozwala na wyeksportowanie informacji o pracowniku do arkusza *.xls programu MS Excel. Eksportowany plik można zapisać na dysku lokalnym lub w IBARD.

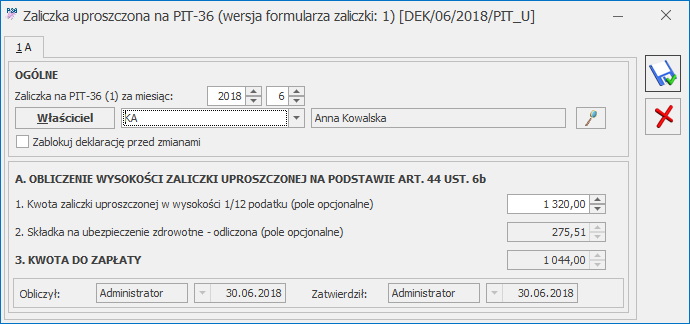

Na formularzu zaliczki użytkownik ma możliwość uzupełnienia samodzielnie wyliczonej kwoty stanowiącej 1/12 podatku (pole opcjonalne). Kwota ta nie jest zaokrąglana. Po wprowadzeniu kwoty zaliczki, kwota składki na ubezpieczenie zdrowotne za dany miesiąc pobierana jest automatycznie z Udziałów i kwoty deklaracji dostępnych w menu Ogólne/ Inne/ Właściciele. Kwota do zapłaty wyliczana jest jako różnica pomiędzy kwotą stanowiącą 1/12 podatku a składką na ubezpieczenie zdrowotne lub też użytkownik może uzupełnić ją samodzielnie, jeżeli nie wprowadził kwoty zaliczki. Kwota do zapłaty zaokrąglana jest do pełnych złotych. W Preliminarzu płatności tworzone jest zobowiązanie w wysokości kwoty do zapłaty. Jeżeli na zaliczce uzupełniono kwotę w poz. 1, a w danym miesiącu na formularzu właściciela nie uzupełniono kwoty składki na ubezpieczenie zdrowotne to podczas zapisywania zaliczki uproszczonej pojawia się komunikat: Nie wprowadzono kwoty składki ubezpieczenia zdrowotnego w Ogólne/ Inne/ Właściciele/ Udziały i kwoty deklaracji. Czy chcesz ją teraz uzupełnić? Zaakceptowanie komunikatu powoduje przeniesienie na formularz kwot indywidualnych, z kursorem ustawionym w polu Składka na ubezpieczenie zdrowotne. Wybór opcji Nie zapisuje zaliczkę bez kwoty składki na ubezpieczenie zdrowotne. Jeżeli kwoty w poz.1 i 3 są takie same lub kwotę uzupełniono tylko w poz. 3 to podczas zapisywania zaliczki uproszczonej (za wyjątkiem ostatniej zaliczki w danym roku kalendarzowym/ okresie obrachunkowym lub gdy jest już naliczona zaliczka za kolejny miesiąc) pojawia się komunikat: Czy wygenerować zaliczki uproszczone na kolejne miesiące okresu kalendarzowego? Zaakceptowanie komunikatu powoduje utworzenie uproszczonych zaliczek w kolejnych miesiącach danego roku kalendarzowego/ okresu obrachunkowego. Podczas dodawania kolejnej zaliczki uproszczonej kwota stanowiąca 1/12 podatku podpowiada się z ostatnio wyliczonej zaliczki. Kwota składki na ubezpieczenie zdrowotne pobierana jest z Udziałów i kwoty deklaracji za dany miesiąc. Jeżeli na ostatnio dodanej zaliczce uproszczonej uzupełniono tylko kwotę do zwrotu to tylko ona jest przenoszona na kolejny miesiąc. Jeżeli w danym roku kalendarzowym dla danego podatnika dodano już zaliczkę uproszczoną to podczas próby przeliczenia zaliczki zwykłej pojawia się informacja: W bieżącym roku kalendarzowym dla podatnika naliczone są już zaliczki uproszczone. Wybierz z menu obok ikony plusa formularz zaliczki uproszczonej. Podczas próby zapisania zaliczki zwykłej pojawia się komunikat: Nie można zapisać formularza deklaracji. W bieżącym roku kalendarzowym dla podatnika naliczone są już zaliczki uproszczone. Jeżeli w danym roku kalendarzowym dla danego podatnika dodano już zaliczkę zwykłą to podczas próby dodania zaliczki uproszczonej pojawia się ostrzeżenie: Nie można zapisać formularza deklaracji. W bieżącym roku kalendarzowym dla podatnika naliczone są już zaliczki zwykłe. Jeżeli jako Rodzaj księgowości wybrano Księgowość kontową to podczas próby dodania zaliczki uproszczonej za miesiąc i rok nie należący do żadnego okresu obrachunkowego pojawia się ostrzeżenie: Nie można zapisać formularza deklaracji. Miesiąc [Nr miesiąca] roku [Rok] jest poza okresem obrachunkowym. Nie ma możliwości dodania korekty zaliczki uproszczonej. Użytkownik powinien poprawić kwotę na wcześniej wprowadzonym formularzu. Suma kwot do zapłaty z zaliczek uproszczonych na PIT-36 dodanych w danym roku podatkowym przenoszona jest na formularzu deklaracji PIT-36(25) do poz. 57 Pozarolnicza działalność gospodarcza (Zaliczka), poz. 207 Suma należnych zaliczek za rok podatkowy oraz poz. 215 Suma zaliczek wpłaconych. Użytkownik ma możliwość edycji kwoty w poz. 215. Suma kwot do zapłaty z zaliczek uproszczonych na PIT-36L dodanych w danym roku podatkowym przenoszona jest na formularzu deklaracji PIT-36(14) do poz. 17 Zaliczki, poz. 48 Suma należnych zaliczek za rok podatkowy oraz poz. 51 Suma zaliczek wpłaconych. Użytkownik ma możliwość edycji kwoty w poz. 51. Użytkownik po zablokowaniu zaliczki przed zmianami ma możliwość zaksięgowania kwot z zaliczki do księgowości kontowej. Użycie w schemacie księgowym w polu Kwota makra @Pit5Zaliczka powoduje zaksięgowanie kwoty zaliczki uproszczonej w wysokości 1/12 podatku, z kolei makro @Pit5DoZapłaty pozwala na zaksięgowanie kwoty do zapłaty. Z poziomu otwartego formularza zaliczki uproszczonej na PIT dostępny jest wydruk Zaliczka uproszczona na PIT-36/PIT-36L/ Zaliczka uproszczona do deklaracji PIT-36/ PIT-36L.