Deklaracja VAT-8

Deklaracja VAT-8 jest dostępna, jeżeli w Konfiguracji Firmy/ Dane firmy/ Deklaracje zaznaczono parametr VAT-8. Parametr jest domyślnie zaznaczony zarówno w nowych bazach, jak i w bazach po konwersji.

Deklaracja VAT-8 jest przeznaczona dla podatników, o których mowa w art. 15 ustawy, inni niż zarejestrowani jako podatnicy VAT czynni oraz osoby prawne niebędące podatnikami w rozumieniu art. 15 ustawy – zarejestrowani jako podatnicy VAT-UE, którzy zadeklarowali w zgłoszeniu rejestracyjnym VAT-R, że będą dokonywać wewnątrzwspólnotowych nabyć towarów. Deklaracja VAT-8 składana jest co miesiąc, do tego samego Urzędu Skarbowego co pozostałe deklaracje VAT.

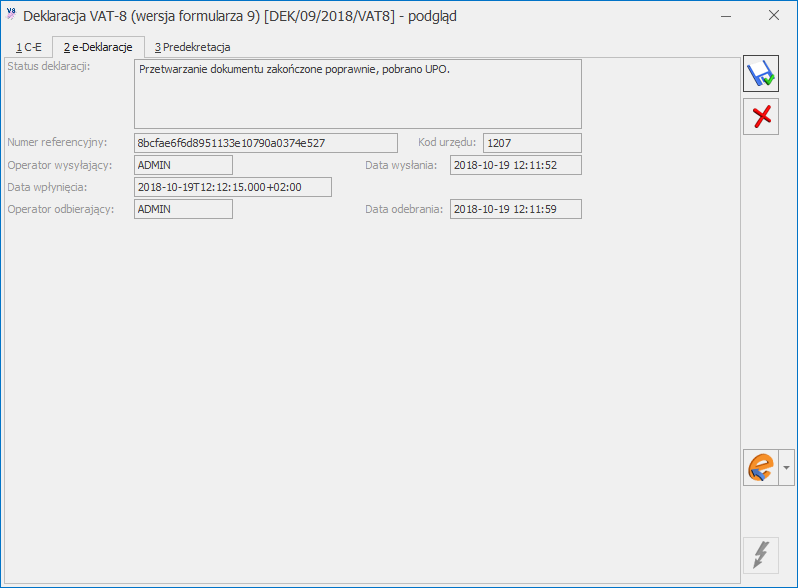

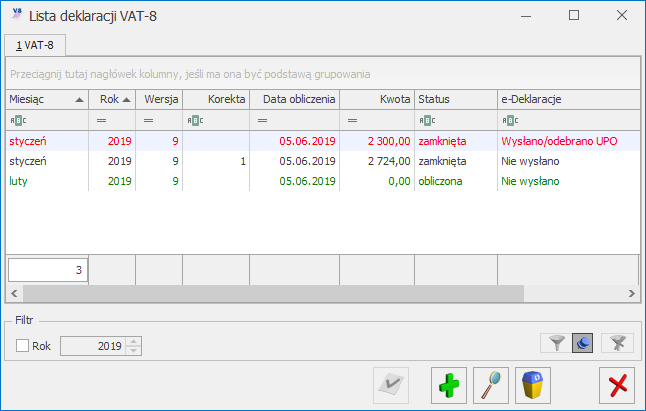

Lista deklaracji VAT-8

Na Liście deklaracji VAT-8 dostępne są kolumny:

- Miesiąc – miesiąc, za który składana jest deklaracja.

- Rok – rok, za który składana jest deklaracja.

- Wersja – wersja formularza deklaracji, zgodnie z którą wyliczona została deklaracja.

- Korekta – oznaczenie, w jakim celu została sporządzona deklaracja (złożenie deklaracji lub korekta deklaracji).

- Data obliczenia – data obliczenia deklaracji.

- Kwota – kwota z poz. 23 Kwota podatku podlegająca wpłacie do urzędu skarbowego. Jeżeli kwota > 0 to w Preliminarzu płatności generowane jest zdarzenie rozchodowe o numerze: DEK/Miesiąc/Rok/VAT8, na formularzu którego zaznaczany jest parametr Split payment.

- Status – status określający stan deklaracji (obliczona lub zamknięta).

- e-Deklaracje – informacje dotyczące statusu e-Deklaracji.

- Data wysłania – data wysłania deklaracji do systemu e-Deklaracje.

- PRED – W przypadku, gdy jako rodzaj księgowości wybrano Księgowość kontową informuje, czy na deklaracji dodano predekretację. Kolumna domyślnie ukryta.

Istnieje możliwość wyświetlania listy deklaracji tylko za konkretny rok przez zaznaczenie parametru Rok i wybranie konkretnego roku.

Po dodaniu deklaracji VAT-8 za pomocą przycisku ![]() w polu dotyczącym celu złożenia formularza zaznaczana jest domyślnie opcja złożenie zeznania, z możliwością zmiany na korekta deklaracji. Możliwość dodania korekty deklaracji VAT-8 istnieje również z poziomu listy deklaracji VAT-8, poprzez podświetlenie zablokowanej przed zmianami deklaracji, a następnie wciśnięcie przycisku

w polu dotyczącym celu złożenia formularza zaznaczana jest domyślnie opcja złożenie zeznania, z możliwością zmiany na korekta deklaracji. Możliwość dodania korekty deklaracji VAT-8 istnieje również z poziomu listy deklaracji VAT-8, poprzez podświetlenie zablokowanej przed zmianami deklaracji, a następnie wciśnięcie przycisku ![]() . Na formularzu automatycznie zaznaczana jest opcja korekta deklaracji, bez możliwości zmiany.

. Na formularzu automatycznie zaznaczana jest opcja korekta deklaracji, bez możliwości zmiany.

Jeżeli pobrano moduł Księga Handlowa lub Księga Handlowa Plus oraz jako rodzaj księgowości wskazano Księgowość kontową to użytkownik ma możliwość zaksięgowania kwot z deklaracji VAT-8 po naciśnięciu przycisku ![]() za pomocą predekretacji lub schematu księgowego. W schematach księgowych o typie Deklaracje dostępne są makra:

za pomocą predekretacji lub schematu księgowego. W schematach księgowych o typie Deklaracje dostępne są makra:

- w polu Kwota:

- @Vat8DoZaplaty – odwołuje się do kwoty z poz. 23 Kwota podatku podlegająca wpłacie do urzędu skarbowego na deklaracji VAT-8.

- @Vat8Nadwyzka – odwołuje się do kwoty z poz. 24 Nadwyżka wpłat do rozliczenia na deklaracji VAT‑8.

- @Vat8KorygDoZaplaty – odwołuje się do różnicy kwot z poz. 23 Kwota podatku podlegająca wpłacie do urzędu skarbowego pomiędzy deklaracją korygującą a deklaracją pierwotną VAT-8.

- @Vat8KorygNadwyzka – odwołuje się do różnicy kwot z poz. 24 Nadwyżka wpłat do rozliczenia pomiędzy deklaracją korygującą a deklaracją pierwotną VAT-8.

- w polu Warunek (w nagłówku schematu oraz w elemencie schematu): @Vat8Korygujaca – pozwala na zawężenie księgowania w zależności od tego, czy jest to deklaracja VAT-8 pierwotna, czy też korygująca.

Makro @Dokument dostępne w polu Opis (w nagłówku schematu oraz w elemencie schematu) w przypadku księgowania deklaracji VAT-8 generuje opis: DEK/Miesiąc/Rok/VAT8.

Z poziomu listy deklaracji VAT-8 dostępny jest wydruk Lista deklaracji/ Wzór standard.

Dodatkowo z poziomu Rejestry VAT/ Rejestry VAT/ Rejestr spr. zakładka [Do deklaracji VAT-7] dodano wydruk Klasyfikacja sprzedaży/ Wg pól na Deklaracji VAT-8(9). Wydruk nie jest dostępny jeżeli w filtrze zaznaczono parametr Uwzględnić cały kwartał.