Księgowość

Nowości

1. Księgowość. Deklaracje. Umożliwiono naliczenie deklaracji rocznych na nowych formularzach obowiązujących za rok 2019 wraz z ich wydrukami oraz eksportem do Comarch ERP Pulpit Menadżera:

- PIT-36(27) z załącznikami: PIT/B(17), PIT/O(24), PIT/D(28), PIT/2K(8), PIT/ZG(7), PIT/BR(4), PIT/Z(8), PIT/IP(1), PIT/PM(1), PIT/MIT(2),

- PIT-36L(16) z załącznikami: PIT/B(17), PIT/O(24), PIT/ZG(7), PIT/BR(4), PIT/Z(8), PIT/IP(1), PIT/PM(1), PIT/MIT(2).

Podczas dodawania deklaracji PIT-36(27), PIT‑36L(16) domyślnie ustawiany jest rok 2019. Użytkownik ma możliwość jego zmiany na rok późniejszy. Jeżeli wybrany zostanie rok 2018 lub wcześniejszy to pojawia się ostrzeżenie informujące o tym, iż formularz służy do rozliczenia dochodów za rok 2019.

Deklaracja PIT-36(27)

Po zaznaczeniu na formularzu deklaracji PIT-36(27) parametru korekta zeznania i wskazaniu w poz. 11 Rodzaj korekty opcji 2. Korekta zeznania, o której mowa w art. 81b par. 1a Ordynacji podatkowej pojawia się komunikat: Jeśli w pozycji 11 zaznaczono kwadrat nr 2, to podatnik powinien wypełnić załącznik ORD-ZU. Jeżeli zaznaczono opcję nr 2 i nie uzupełniono uzasadnienia przyczyn złożenia korekty to nie jest możliwe zatwierdzenie deklaracji PIT-36(27). Użytkownik powinien uzupełnić uzasadnienie na załączniku ORD-ZU lub wskazać w poz. 11 opcję 1. Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej.

Na formularzu deklaracji PIT-36(27) nie ma możliwości równoczesnego zaznaczenia:

- wybrał metodę ustalania różnic kursowych, o której mowa w art. 14b ust. 2 ustawy oraz poz. rezygnuje ze stosowania metody ustalania różnic kursowych, o której mowa w art. 14b ust. 2 ustawy (odpowiednio poz. 48 i 50 dla podatnika oraz poz. 49 i 51 dla małżonka),

- wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 44 ust. 3g ustawy oraz poz. wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 44 ust. 6b ustawy (odpowiednio poz. 54 i 56 dla podatnika oraz poz. 55 i 57 dla małżonka).

Jeżeli dodano zaliczkę kwartalną na PIT-36 za ostatni kwartał danego roku to po przeliczeniu deklaracji PIT-36(27) automatycznie zaznaczana jest poz. 54 wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 44 ust. 3g ustawy. Jeżeli za ostatni miesiąc/kwartał danego roku nie dodano zaliczki to następuje weryfikacja, czy na formularzu kwot indywidualnych zaznaczono parametr Kwoty do zaliczki kwartalnej. Jeżeli został on zaznaczony to poz. 54 na formularzu PIT-36(27) jest automatycznie zaznaczana. Użytkownik ma możliwość odznaczenia tej opcji.

Jeżeli w danym roku dodano zaliczki uproszczone na PIT-36 to po przeliczeniu deklaracji PIT-36(27) automatycznie zaznaczana jest poz. 56 wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 44 ust. 6b ustawy. Użytkownik ma możliwość odznaczenia tej opcji.

Suma kwot w poz. Przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy oraz Przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy (odpowiednio poz. 59 i 61 dla podatnika oraz poz. 60 i 62 dla małżonka) ograniczana jest do kwoty 35 637,67 zł. Limit przysługuje odrębnie podatnikowi oraz odrębnie małżonkowi.

Kwota w poz. 225 Obliczony podatek na deklaracji PIT-36(27) liczona jest według wzoru:

- Dla dochodu <= 85 528 zł: 17,75% podstawy obliczenia podatku – kwota wolna od podatku,

- Dla dochodu > 85 528 zł: 15 181,22 zł + 32% nadwyżki podstawy obliczenia podatku ponad 85 528 zł – kwota wolna od podatku.

Kwota zmniejszająca podatek, o której mowa powyżej, odliczana w rocznym obliczeniu podatku, o którym mowa w art. 34 ust. 7 albo art. 37 ust. 1 lub w zeznaniu, o którym mowa w art. 45 ust. 1 Ustawy o podatku dochodowym od osób fizycznych, wynosi:

- 1 420 zł: dla podstawy obliczenia podatku <= 8 000 zł,

- 1 420 zł – kwota obliczona według wzoru: 871,70 zł × (podstawa obliczenia podatku – 8 000 zł) ÷ 5 000 zł: dla podstawy obliczenia podatku > 8 000 zł <= 13 000 zł,

- 548,30 zł – dla podstawy obliczenia podatku > 13 000 zł <= 85 528 zł,

- 548,30 zł – kwota obliczona według wzoru: 548,30 zł × (podstawa obliczenia podatku – 85 528 zł) ÷ 41 472 zł: dla podstawy obliczenia podatku > 85 528 zł <= 127 000 zł,

- jeżeli podstawa obliczenia podatku > 127 000 to kwota zmniejszającej podatek nie jest odejmowana.

Kwota w poz. 181 Dochód zwolniony od podatku na podstawie art.21 ust.1 p.63a ustawy (dla podatnika) na formularzu deklaracji PIT-36(27) pobierana jest z kwot indywidualnych wspólnika. Do poz. 181 nie jest natomiast przenoszona kwota z poz. 30 Dochód z kwalif. Praw niepodlegających opod. stawką 5% zwolniony od podatku –art. 21 ust. 1 pkt 63a ustawy z formularza załącznika PIT/IP(1). W związku z tym kwota w poz. 181 podlega edycji przez użytkownika.

Do poz. 182 Dochód zwolniony od podatku na podstawie art.21 ust.1 p.63a ustawy (dla małżonka) na formularzu deklaracji PIT-36(27) przenoszona jest kwota z poz. 30 Dochód z kwalif. Praw niepodlegających opod. stawką 5% zwolniony od podatku –art. 21 ust. 1 pkt 63a ustawy z formularza załącznika PIT/IP(1).

Do poz. Dochód zwolniony od podatku na podstawie art.21 ust.1 p.63b ustawy (odpowiednio poz. 183 dla podatnika oraz poz. 184 dla małżonka) na formularzu deklaracji PIT-36(27) przenoszona jest kwota z poz. 32 Dochód z kwalif. Praw niepodlegających opod. stawką 5% zwolniony od podatku –art. 21 ust. 1 pkt 63b ustawy z formularza załącznika PIT/IP(1).

Do poz. Podatek wykazany w załączniku PIT/IP (odpowiednio poz. 361 dla podatnika oraz poz. 362 dla małżonka) na formularzu deklaracji PIT-36(27) przenoszona jest kwota z poz. 34 Obliczony podatek zgodnie z art. 30ca ust. 1 ustawy przy zastosowaniu stawki 5% z formularza załącznika PIT/IP(1).

Kwota uzupełniona w poz. 24 Dochód z kwalifikowanych praw niepodlegający opodatkowaniu stawką 5% na formularzu załącznika PIT/IP(1) nie jest automatycznie przenoszona do poz. 18. Kwota dochodu z kwalifikowanych praw własności intelektualnej niepodl. opod. – art. 30ca ust. 3ust. 1 na formularzu załącznika PIT/Z i należy ją uzupełnić ręcznie na załączniku PIT/Z.

Na formularzu Informacji o przychodach i kosztach podatnika na zakładkach [Dz. gosp.], [Dz. w SSE], [Najem] dodano kolumnę Strata.

Deklaracja PIT-36L(16)

Po zaznaczeniu na formularzu deklaracji PIT-36L(16) parametru korekta zeznania i wskazaniu w poz. 7 Rodzaj korekty opcji 2. Korekta zeznania, o której mowa w art. 81b par. 1a Ordynacji podatkowej pojawia się komunikat: Jeśli w pozycji 7 zaznaczono kwadrat nr 2, to podatnik powinien wypełnić załącznik ORD-ZU. Jeżeli zaznaczono opcję nr 2 i nie uzupełniono uzasadnienia przyczyn złożenia korekty to nie jest możliwe zatwierdzenie deklaracji PIT-36L(16). Użytkownik powinien uzupełnić uzasadnienie na załączniku ORD-ZU lub wskazać w poz. 7 opcję 1. Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej.

Nie ma możliwości równoczesnego zaznaczenia:

- 15 wybrał metodę ustalania różnic kursowych, o której mowa w art. 14b ust. 2 ustawy oraz poz. 16 rezygnuje ze stosowania metody ustalania różnic kursowych, o której mowa w art. 14b ust. 2 ustawy,

- 18 wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 44 ust. 3g ustawy oraz poz. 19 wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 44 ust. 6b ustawy.

Jeżeli dodano zaliczkę kwartalną na PIT-36L za ostatni kwartał danego roku to po przeliczeniu deklaracji PIT-36L(16) automatycznie zaznaczana jest poz. 18 wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 44 ust. 3g ustawy. Jeżeli za ostatni miesiąc/kwartał danego roku nie dodano zaliczki to następuje weryfikacja, czy na formularzu kwot indywidualnych zaznaczono parametr Kwoty do zaliczki kwartalnej. Jeżeli został on zaznaczony to poz. 18 na formularzu PIT-36L(16) jest automatycznie zaznaczana. Użytkownik ma możliwość odznaczenia tej opcji.

Jeżeli w danym roku dodano zaliczki uproszczone to po przeliczeniu deklaracji PIT-36L(16) automatycznie zaznaczana jest poz. 19 wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 44 ust. 6b ustawy. Użytkownik ma możliwość odznaczenia tej opcji.

Do poz. 30 Dochód zwolniony od podatku na podstawie art.21 ust.1 p.63b ustawy na formularzu deklaracji PIT-36L(16) przenoszona jest kwota z poz. 32 Dochód z kwalif. Praw niepodlegających opod. stawką 5% zwolniony od podatku –art. 21 ust. 1 pkt 63b ustawy z formularza załącznika PIT/IP(1).

Do poz. 118 Podatek wykazany w załączniku PIT/IP na formularzu deklaracji PIT-36L(16) przenoszona jest kwota z poz. 34 Obliczony podatek zgodnie z art. 30ca ust. 1 ustawy przy zastosowaniu stawki 5% z formularza załącznika PIT/IP(1).

Na formularzu deklaracji PIT-36L(16) na zakładce [Dz. gospod.] dodano kolumnę Strata.

Deklaracja PIT-36(27) oraz PIT-36L(16)

Dodano możliwość wyliczenia deklaracji PIT-36(27) oraz PIT‑36L(16) po zmianie na formularzu kwot indywidualnych wspólnika udziałów w ciągu miesiąca.

Uwaga

W przypadku zmiany udziałów w ciągu miesiąca, przed wyliczeniem deklaracji rocznej PIT-36(27)/PIT-36L(16) należy uzupełnić kwoty indywidualne wspólnika za wszystkie miesiące danego roku.

Uwaga

W celu wyliczenia kwartalnej zaliczki na PIT-36/PIT-36L oraz deklaracji rocznej PIT-36/PIT-36L zalecane jest uzupełnienie kwot indywidualnych wspólnika za wszystkie trzy miesiące danego kwartału.

Udziały za wszystkie trzy miesiące danego kwartału należy uzupełnić również w przypadku rozpoczęcia działalności w trakcie kwartału. Przykładowo, podatnik rozpoczynający działalność w lutym i rozliczający się kwartalnie powinien dodać również kwoty indywidualne za miesiąc styczeń wraz z udziałem: 0/100.

Uwaga

W przypadku gdy na kwotach deklaracji właściciel ma podpiętą bazę danych i uzupełniony np. tylko jeden miesiąc udziałów to licząc zaliczkę lub deklaracje roczną tworzą się zapisy kwot za brakujące miesiące. Udziały te dodawane są za miesiące, w których są kwoty przychodów lub kosztów w podpiętej bazie. Kwoty te są kopią kwot deklaracji wspólnika z poprzednich miesięcy, czyli kopiowane są nie tylko udziały w działalnościach ale również składki, odliczenia, itp.

2. Biuro Rachunkowe. Udostępniono możliwość naliczania deklaracji rocznej PIT-36(27)/PIT-36L(16) na nowym formularzu obowiązującym za rok 2019, wraz z możliwością podglądu, zatwierdzania, wydruku, oraz eksportu do Comarch ERP Pulpit Menadżera.

Zmiany

1. Ewidencja ryczałtowa. Deklaracja PIT-28(22). Do pliku xml przenoszona jest kwota z poz. 19 Wydatki na cele rehabilitacyjne z załącznika PIT/O(24). Jeżeli użytkownik uzupełnił poz. 19 na załączniku PIT/O(24) to powinien wysłać ponownie deklarację PIT-28(22), ponieważ zmieniła się wersja schemy.

2. Rejestry VAT. OCR. Podczas kopiowania dokumentu dodanego za pomocą usługi Comarch OCR skan nie jest dołączany jeżeli na kopiowanym dokumencie widnieje jeden z atrybutów: OCR, NUMER_STRONY, OBRACANIE, OBRACANIE_ILOŚĆ_STR.

Poprawiono

1. Księgowość. Kwoty indywidualne. Poprawiono przenoszenie zmiennych udziałów wspólnika na przełomie roku.

Aktualizacja w dniu 25 lutego 2020 r.

1. Księgowość. Dodano możliwość wysyłki deklaracji PIT-36(27) oraz PIT-36L(16) do systemu e-Deklaracje.

Aktualizacja w dniu 6 marca 2020 r.

1. Księgowość. Deklaracja PIT-36(27) oraz PIT-36L(16). Załącznik PIT/B(17). Kwoty uzupełnione w sekcji D.2 KWOTY ZWIĘKSZAJĄCE/ZMNIEJSZAJĄCE STRATĘ Z DZIAŁLNOŚCI na formularzu załącznika PIT/B(17) przenoszone są do pliku xml również w przypadku, gdy na formularzu załącznika PIT/B(17) nie uzupełniono kwoty w poz. 26 Kwota dochodu z kwalifikowanych praw własności intelektualnej niepodl. opodatkowaniu – art. 30ca ust. 1 ustawy, tj. wg stawki 5%. Jeżeli użytkownik uzupełnił kwoty w sekcji D.2 bez uzupełnienia kwoty w poz. 26 na załączniku PIT/B to powinien wysłać korektę deklaracji PIT-36(27)/PIT-36L(16).

2. Księgowość. Deklaracja PIT-36(27). Załącznik PIT/Z(8). Kwoty uzupełnione w sekcji B.4 KWOTY ZWIĘKSZAJĄCE DOCHÓD / ZMNIEJSZAJĄCE STRATĘ Z POZAROLNICZEJ DZIAŁALNOŚCI GOSPODARCZEJ OBJĘTEJ ZWOLNIENIEM NA PODSTAWIE ART. 44 UST. 7A USTAWY (w zł i gr) na formularzu załącznika PIT/Z(8) przenoszone są do pliku xml również w przypadku, gdy na formularzu załącznika PIT/Z(8) nie uzupełniono kwoty w poz. 18 Kwota dochodu z kwalifikowanych praw własności intelektualnej niepodl. opod. – art. 30ca ust. 1. Jeżeli użytkownik uzupełnił kwoty w sekcji B.4 bez uzupełnienia kwoty w poz. 18 na załączniku PIT/Z(8) to powinien wysłać korektę deklaracji PIT-36(27).

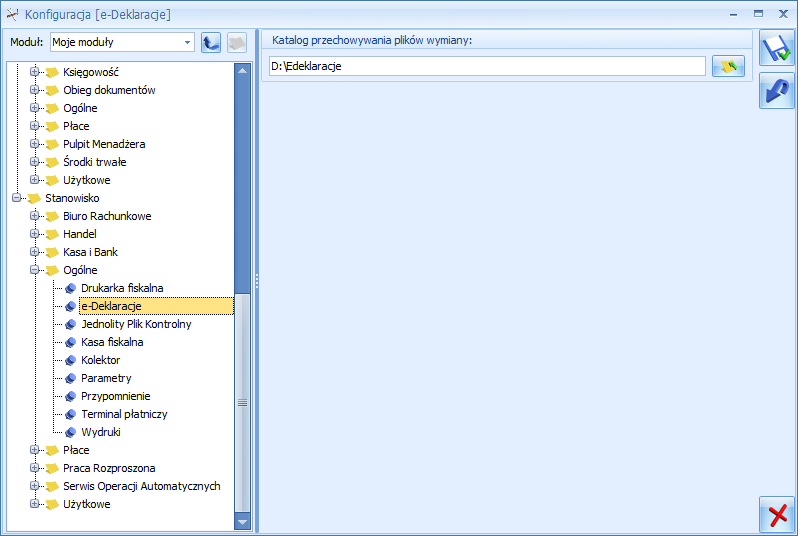

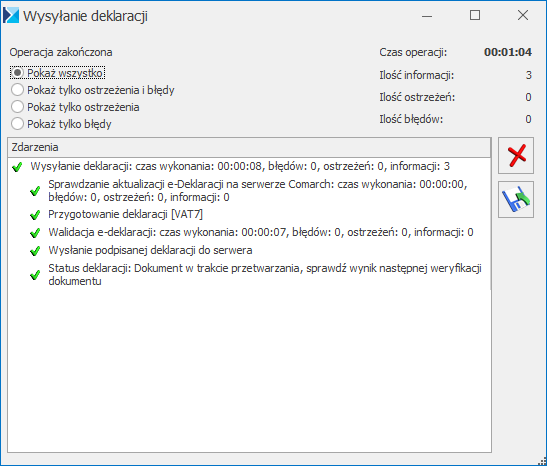

![]() .

.![]() , a następnie jedną z dwóch opcji

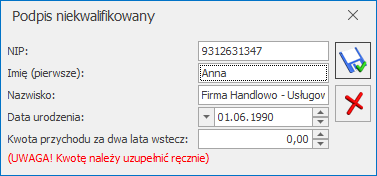

, a następnie jedną z dwóch opcji ![]() . Po wybraniu podpisu niekwalifikowanego pojawi się następujące okno, w którym trzeba uzupełnić ręcznie dane:

. Po wybraniu podpisu niekwalifikowanego pojawi się następujące okno, w którym trzeba uzupełnić ręcznie dane:

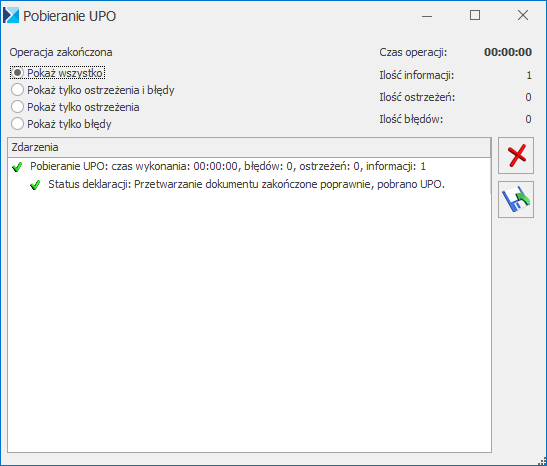

![]() zainicjować pobranie UPO. Poprawne pobranie UPO zakończy się komunikatem:

zainicjować pobranie UPO. Poprawne pobranie UPO zakończy się komunikatem:

dostępnej na pasku zadań.

dostępnej na pasku zadań. należy wyświetlić Płace i Kadry/ Kadry ustawić kursor na pracowniku, kliknąć ikonę , a w sytuacji wysyłania PIT-8AR/PIT-4R z menu Płace i Kadry wybrać Zaliczka na PIT-4R lub Podatek na PIT-8AR.

należy wyświetlić Płace i Kadry/ Kadry ustawić kursor na pracowniku, kliknąć ikonę , a w sytuacji wysyłania PIT-8AR/PIT-4R z menu Płace i Kadry wybrać Zaliczka na PIT-4R lub Podatek na PIT-8AR. .

.