Przenoszenie dokumentów z modułu Faktury

Podczas przenoszenia dokumentów z modułu Faktury odpowiednio ustawiane są wartości w polach z datami na formularzach dokumentów.

Rejestr Sprzedaży

Dla rejestru sprzedaży do pola Data powstania obowiązku podatkowego trafia data sprzedaży. W przypadku, gdy kontrahent ma zaznaczony parametr VAT wg daty wystawienia, wtedy do nowego pola trafia data wystawienia dokumentu.

W przypadku rodzaju wewnątrzunijna, wewnątrzunijna trójstronna oraz wewnątrzunijna – podatnikiem jest nabywca, jako data powstania obowiązku podatkowego przenosi się data wystawienia dla rodzaju Towary oraz data sprzedaży dla rodzaju Usługi.

Rejestr Zakupu

Dla rejestru zakupu do pola Obowiązek podatkowy u dostawcy trafia data zakupu. W przypadku, gdy kontrahent ma zaznaczony parametr VAT wg daty wystawienia wtedy do nowego pola trafia data wystawienia dokumentu.

W przypadku rodzaju wewnątrzunijna i wewnątrzunijna trójstronna jako data powstania obowiązku podatkowego przenosi się data wystawienia dla rodzaju Towary oraz data zakupu dla rodzaju Usługi.

Do pola Prawo do odlicz. podstawia się późniejsza z dat: Obow. Podat oraz data wpływu.

Korekty

Dla korekt oraz korekt granicznych data powstania obowiązku podatkowego przenosi się tak jak dla faktur biorąc pod uwagę rodzaj transakcji i zaznaczenie bądź nie parametru VAT wg daty wystawienia.

Tax Free

W dokumentach Tax Free, jako data powstania obowiązku podatkowego ustawia się data potwierdzenia dokumentu Tax Free.

Faktury zaliczkowe

Dla faktur zaliczkowych moment powstania obowiązku podatkowego stanowi data zapłaty. Dlatego przenosząc do rejestru VAT fakturę zaliczkową, jeżeli jest ona rozliczona z dokumentem KP wówczas jako data obowiązku podatkowego ustawiana jest data dokumentu KP, z którym jest rozliczona zaliczka. Jeżeli faktura zaliczkowa jest rozliczona z kilkoma KP wtedy jako data obowiązku podatkowego podstawiana jest data pierwszego dokumentu KP. Jeżeli faktura zaliczkowa jest nierozliczona wtedy jako data powstania obowiązku podatkowego przenosi się data wystawienia.

Zasady przenoszenia PA z datą sprzedaży do 30 czerwca 2020 r. i FS do Rejestru VAT są następujące:

- Jeżeli Pa zostanie przeniesiony do Rejestru VAT a następnie przekształcony do FS to można również przenieść FS do Rejestru VAT. Faktura do rejestru VAT przenoszona jest z zaznaczonym parametrem Rozliczać w VAT. Sprzedaż detaliczna jest w takim przypadku korygowana o kwotę wystawionej do paragonu faktury. W rejestrze VAT sprzedaży tworzony jest w miesiącu wystawienia faktury zapis korekcyjny na wystawione wcześniej paragony z datą deklaracji zgodną z datą uwzględnienia tych paragonów w deklaracji VAT-7. Jeżeli z paragonu do faktury zostanie przekształcona tylko część pozycji lub faktura powstanie na podstawie kilku paragonów to zapis korekcyjny wygenerowany zostanie na kwotę ujemną równą sumie faktury.

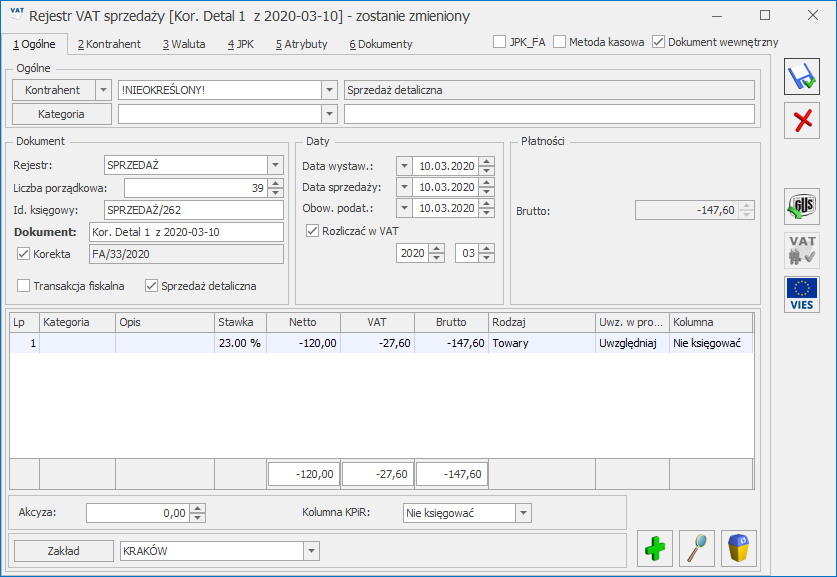

Zapis korekcyjny związany ze sprzedażą detaliczną Zapis korekcyjny tworzony jest na kontrahenta !NIEOKREŚLONY! o nazwie Sprzedaż detaliczna, z zaznaczonym parametrem Rozliczać w VAT i wskazanym miesiącem wystawienia faktury oraz zaznaczonym parametrem Dokument wewnętrzny – nie generuje on płatności w Preliminarzu płatności. Z kolei parametr JPK_FA jest odznaczony.Na zapisie korekcyjnym w polu Dokument widnieje:

- Detal [Numer korekty] z RRRR-MM-DD– jeżeli paragony są przenoszone zbiorczo do rejestru VAT,

- [Numer paragonu] – jeżeli faktura dotyczy pojedynczego paragonu,

- do Detal za m-c [M.RRRR] – jeżeli faktura dotyczy kilku paragonów przeniesionych pojedynczo do rejestru VAT.

- Jeżeli Pa zostanie przekształcony do FS to do Rejestru VAT można przenieść tylko FS.

Jeżeli w Konfiguracji Firmy/ Księgowość/ Parametry jako Rodzaj księgowości wybrano Ewidencję ryczałtową lub Księgę podatkową to na zapisie korekcyjnym w polu Kolumna domyślnie podpowiada się Nie księgować. Jeżeli w Konfiguracji Firmy/ Księgowość/ Parametry jako Rodzaj księgowości wybrano Księgowość kontową oraz zaznaczono parametr Pozwalaj na księgowanie faktur przekształconych z zaksięgowanego paragonu to użytkownik ma możliwość zaksięgowania zapisu korekcyjnego. Jeżeli parametr jest odznaczony to podczas próby księgowania zapisu korekcyjnego pojawia się komunikat: Nie można rozpocząć księgowania dokumentu. Faktura powstała z przekształcenia paragonu. Należy zaksięgować paragon/zestawienie sprzedaży detalicznej lub zmienić ustawienie w Konfiguracji -> Firma -> Księgowość -> Parametry.

Na zapisie korekcyjnym na zakładce [Dokumenty] pokazywane jest powiązanie z fakturą sprzedaży z rejestru VAT.

Podczas próby usunięcia z rejestru VAT faktury do której wygenerowano zapis korekcyjny pojawia się komunikat: Z dokumentem istnieje powiązany dokument wewnętrzny [Numer dokumentu]. Usuń dokument powiązany a następnie powtórz operację.

Zasady przenoszenia Paragonów z datą sprzedaży od 1 lipca 2020 r. i Faktur do Paragonów do Rejestru VAT są następujące:

- Do rejestru VAT przenoszone są wszystkie Paragony (zarówno pojedynczo, jak i zbiorczo), w tym Paragony do których wystawiono wcześniej Faktury, z zaznaczonym parametrem Rozliczać w VAT i wskazanym miesiącem zgodnym z datą wystawienia Paragonu dla zapisów zbiorczych i z datą sprzedaży dla zapisów pojedynczych.

- Faktury wystawione do Paragonów przenoszone są do rejestru VAT z zaznaczonym parametrem Rozliczać w VAT i wskazanym miesiącem zgodnym z datą wystawienia Faktury. W rejestrze VAT sprzedaży nie jest tworzony zapis korekcyjny na wystawione wcześniej Paragony. Takie Faktury nie są widoczne z poziomu zakładki [Do VAT/JPK_V7].