Rozliczenie roczne CIT-8

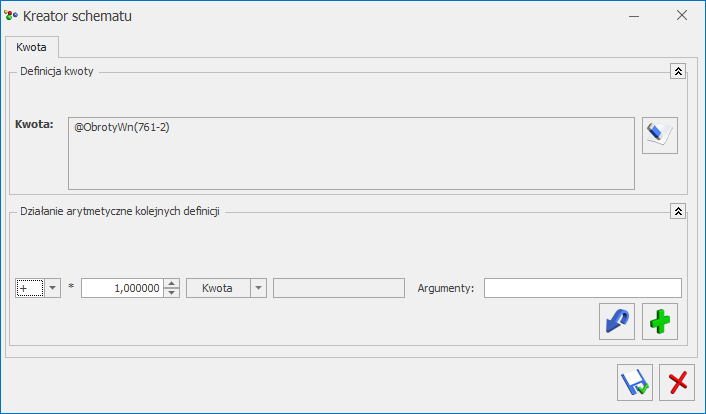

Wzory deklaracji rocznej CIT-8(28) i załączników: CIT-8/O wzór 15, CIT-ST wzór 7, CIT-ST/A wzór 5, CIT-D wzór 7, CIT/BR wzór 6, CIT/IP wzór 1, CIT/PM wzór 1, CIT/MIT wzór 3 są dostępne na liście zaliczek na CIT-8. Aby przygotować powyższą deklarację należy z poziomu Zaliczek na CIT-8, z rozwijalnego menu ![]() , znajdującego się obok ikony

, znajdującego się obok ikony ![]() , wybrać opcję Deklaracja roczna CIT-8 wersja 27. Następnie za pomocą ikony

, wybrać opcję Deklaracja roczna CIT-8 wersja 27. Następnie za pomocą ikony ![]() istnieje możliwość przeliczenia deklaracji. Obliczenia są na podstawie zestawienia systemowego CIT-8, skąd pobierane są przychody i koszty okresu obrachunkowego oraz zaliczek miesięcznych/kwartalnych, skąd pobierane są dokonane w ciągu roku odliczenia od dochodu i podatku.

istnieje możliwość przeliczenia deklaracji. Obliczenia są na podstawie zestawienia systemowego CIT-8, skąd pobierane są przychody i koszty okresu obrachunkowego oraz zaliczek miesięcznych/kwartalnych, skąd pobierane są dokonane w ciągu roku odliczenia od dochodu i podatku.

Formularz składa się z pięciu lub siedmiu zakładek, których nazwy są odzwierciedleniem poszczególnych sekcji na oryginale deklaracji CIT-8. Na formularzu deklaracji CIT-8(28) przychody, koszty oraz odliczenia podzielone są na Kapitałowe i Pozostałe.

Zakładka 1 – [Sekcja A-B]

Rok, za który deklaracja ma być obliczona.

Uwzględniać zapisy w buforze – włączenie tego parametru spowoduje, że program przy obliczeniach uwzględni zapisy w buforze księgi handlowej.

Zablokuj deklarację przed zmianami – zabezpiecza deklarację przed skasowaniem i zmianami.

Wprowadził, Zmodyfikował – kod operatora, który dokonał obliczenia i zatwierdzenia deklaracji oraz daty tych operacji.

Cel złożenia formularza – zaznaczenie odpowiedniego pola będzie miało swoje odzwierciedlenie na wydruku deklaracji.

Po zaznaczeniu na formularzu deklaracji CIT-8(28) parametru Korekta zeznania i wskazaniu w poz. 7a Rodzaj korekty opcji Korekta zeznania, o której mowa w art. 81b par. 1a Ordynacji podatkowej pojawia się komunikat: Jeśli w pozycji 7a zaznaczono kwadrat nr 2, to podatnik powinien wypełnić załącznik ORD-ZU. Jeżeli zaznaczono opcję nr 2 i nie uzupełniono uzasadnienia przyczyn złożenia korekty to nie jest możliwe zatwierdzenie deklaracji CIT-8(28). Użytkownik powinien uzupełnić uzasadnienie na załączniku ORD-ZU lub wskazać w poz. 7a opcję Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej.

Informacje o załącznikach – należy w odpowiednich polach ustalić właściwą liczbę składanych załączników. Pola z ilością załączników CIT-8/O, CIT-D, CIT-ST, CIT-ST/A, CIT/BR są automatycznie uzupełniane.

W tym miejscu zostaną opisane przyciski i pola charakterystyczne dla tego formularza.

![]() Przelicz deklarację – przycisk pozwala na przeliczenie deklaracji za wybrany rok, deklaracja może zostać przeliczona również za pomocą klawisza <F8>.

Przelicz deklarację – przycisk pozwala na przeliczenie deklaracji za wybrany rok, deklaracja może zostać przeliczona również za pomocą klawisza <F8>.

Po zaznaczeniu na formularzu deklaracji CIT-8(28) poz. 25 Podatnik występuje o zwrot niewykorzystanego odliczenia na podstawie art. 18da ustawy pojawia się komunikat: Jeśli zaznaczono pozycję 25, to podatnik powinien wypełnić załącznik CIT/BR. Jeżeli zaznaczono pole 25 i nie dodano załącznika CIT/BR to nie jest możliwe zatwierdzenie deklaracji CIT-8(28). Użytkownik powinien dodać załącznik CIT/BR lub odznaczyć poz. 25.

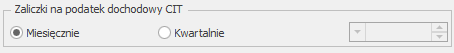

Jeżeli w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe dla parametru Zaliczki na podatek dochodowy CIT od początku roku wybrano opcję Kwartalnie to po przeliczeniu deklaracji CIT-8(28) w poz. 27 Podatnik wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 25 ust. 1b ustawy automatycznie zaznaczana jest opcja Tak. Użytkownik ma możliwość jej odznaczenia.

Jeżeli w Konfiguracji Firmy/ Księgowość/ Okresy obrachunkowe na formularzu okresu obrachunkowego zaznaczono parametr Zaliczki uproszczone na CIT to po przeliczeniu deklaracji CIT-8(28) w poz. 28 Podatnik wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 25 ust. 6 i 6a ustawy automatycznie zaznaczana jest opcja Tak. Użytkownik ma możliwość jej odznaczenia.

W przypadku równoczesnego zaznaczenia w Konfiguracji parametru Kwartalnie oraz Zaliczki uproszczone na CIT, na deklaracji automatycznie zaznaczana jest tylko poz. 28

Zakładka 2 – [Sekcja C-D]

Informacje o załącznikach – należy w odpowiednich polach ustalić właściwą liczbę składanych załączników. Pola z ilością załączników CIT-8/O, CIT-D, CIT-ST, CIT-ST/A, CIT/BR, CIT/IP, CIT/PM, CIT/MIT są automatycznie uzupełniane.

Po przeliczeniu deklaracji na tej zakładce wyświetlane jest zestawienie łącznych przychodów i kosztów uzyskania przychodów z prowadzonej działalności gospodarczej. W tym miejscu program wylicza odpowiednio wartość dochodu i straty.

Przychody i koszty wykazane na zaliczkach na CIT-8 w wersji wcześniejszej niż 20 przenoszone są na formularz deklaracji CIT-8(2728) do kolumny Pozostałe. Przychody i koszty wykazane na zaliczkach na CIT‑8(22) przenoszone są odpowiednio do kolumny Kapitałowe oraz Pozostałe.

Do poz. 52-55, 62-71, 78-79 oraz 84-85 na formularzu deklaracji CIT-8(28) przenoszona jest wartość z analogicznych pozycji z formularza ostatniej zaliczki na CIT-8(22) w danym okresie obrachunkowym. Użytkownik ma możliwość edycji tych kwot. Umożliwiono odliczenia kwoty strat z lat ubiegłych w przypadku wystąpienia dochodów z jednego źródła (tylko kapitałowych bądź tylko pozostałych) i dochodów wolnych z innego źródła niż wykazane dochody w wartości przewyższającej wartość tych dochodów.

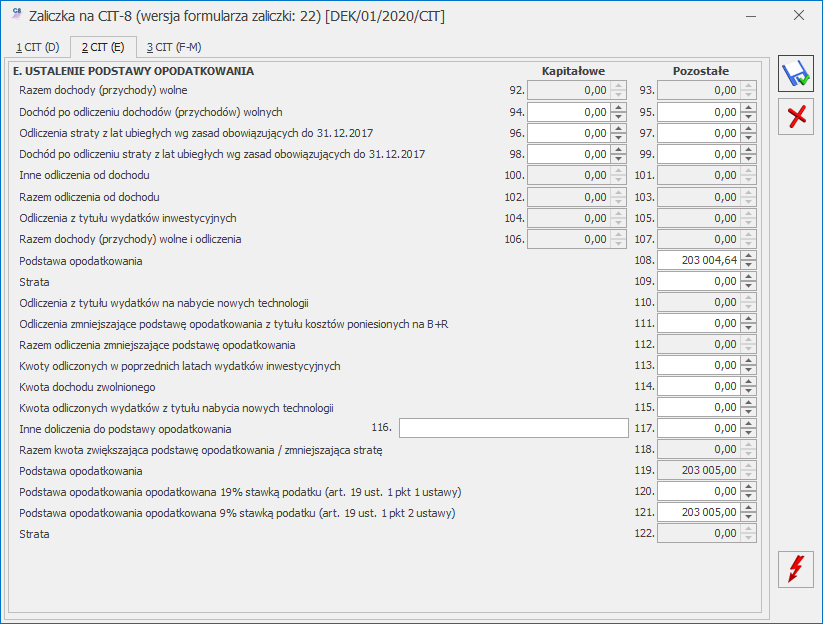

Zakładka 3 – [Sekcja D-E]

Zawiera kwoty odliczeń podatnika od dochodu oraz wartość podatku należnego. Na formularzu nie ma możliwości bezpośredniego wprowadzenia odliczeń – kwoty odliczeń są pobierane z CIT-8/O.

Jeżeli kwota w poz. 80 > 0 oraz kwota w poz. 81> 0 to kwota w poz. 108 wyliczana jest jako suma kwot z poz. 80 i 81, pomniejszona o kwoty z poz. 106 oraz 107.

Jeżeli kwota w poz. 82 > 0 oraz kwota w poz. 83 > 0 to kwota w poz. 109 wyliczana jest jako suma kwot z poz.: 82, 83, 106 oraz 107.

Jeżeli kwota w poz. 80 > 0 oraz kwota w poz. 83 > 0 to kwota w poz. 108 wyliczana jest jako różnica pomiędzy kwotą z poz. 80 i 106; kwota w poz. 106 wyliczana jest jako suma kwot z poz. 83 oraz 107.

Jeżeli kwota w poz. 81 > 0 oraz kwota w poz. 82 > 0 to kwota w poz. 108 wyliczana jest jako różnica pomiędzy kwotą z poz. 81 i 107; kwota w poz. 109 wyliczana jest jako suma kwot z poz. 82 oraz 106.

Kwoty w poz. 94-99 należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie. Uzupełnienie kwot w poz. 94-99 nie wpływa na wyliczenie innych kwot na formularzu deklaracji CIT-8(28).

Kwoty w poz. 108-109 na formularzu deklaracji CIT-8(28) podlegają edycji przez użytkownika.

Jeżeli kwota w poz. 119 wynosi zero to w poz. 123 automatycznie zaznaczana jest stawka wskazana w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe. Jeżeli w Konfiguracji wskazano stawkę inną niż 19% i inną niż 9% to automatycznie zaznaczana jest opcja 19%.

Istnieje możliwość odliczenia kwoty strat z lat ubiegłych w przypadku wystąpienia dochodów z jednego źródła (tylko kapitałowych bądź tylko pozostałych) i dochodów wolnych z innego źródła niż wykazane dochody w wartości przewyższającej wartość tych dochodów.

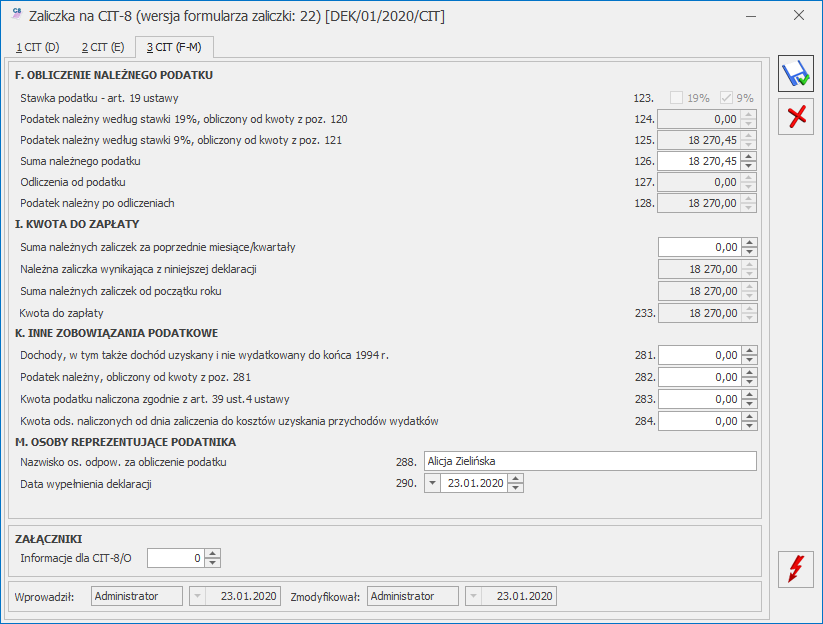

Zakładka 4 – [Sekcja F-G]

Zawiera informacje o wysokości należnych zaliczek miesięcznych i kwartalnych oraz informacje o wysokości zobowiązania podatkowego, podatku po odliczeniach.

Kwoty wyliczone w pozycjach dotyczących należnych zaliczek (w tym kwoty wykazane na podstawie zaliczek uproszczonych na CIT-8) przenoszone są automatycznie do pozycji dotyczących zapłaconych zaliczek (za ten sam miesiąc/kwartał). Użytkownik ma możliwość edycji tych kwot. Jeżeli w pozycji Należnej zaliczki jest 0 i użytkownik ręcznie uzupełni tą kwotę to automatycznie zaktualizuje się wartość Zapłaconej zaliczki, pod warunkiem, że jej wartość była również równa 0. Zmiana kwoty w pozycji Zapłaconej zaliczki nie aktualizuje kwoty Należnej zaliczki

Zakładka 5 – [Sekcja H-K]

Zawiera informacje o kwocie do zapłaty lub kwocie nadpłaty, innych zobowiązaniach podatkowych, a także dane osoby odpowiedzialnej za obliczenie podatku i datę wypełnienia zeznania.

Do poz. 230 Suma wpłat dokonanych przez podatnika na formularzu deklaracji CIT-8(28) przenoszona jest wartość z poz. 226 Zaliczka zapłacona Razem.

Podatnicy podatku dochodowego od osób prawnych korzystających z ulg i odliczeń podatkowych, wypełniając swoje zeznanie roczne, muszą dodatkowo wypełnić załącznik CIT-8/O. Formularz ten należy wypełnić razem z zeznaniem rocznym. Wszelkie odliczenia wskazane w załączniku CIT-8/O przenoszone się do zeznania rocznego podatnika.

Zakładka 6 [Załączniki]

Zakładka ta jest widoczna na deklaracji rocznej CIT-8 w wersji 21 liczonej za rok 2014 i wersjach późniejszych. Zakładka ta jest ukrywana jeśli deklaracja liczona jest za okresy wcześniejsze np. gdy okres obrachunkowy kończy się w roku 2013 lub wcześniejszym.

Z poziomu zakładki [Załączniki] można naliczyć załączniki:

- CIT-8/O wzór 15– Informacja o odliczeniach od dochodu i od podatku oraz o dochodach wolnych i zwolnionych od podatku.

- CIT-ST wzór 7 – Informacja podatnika do ustalenia należnych jednostkom samorządu terytorialnego dochodów z tytułu udziału we wpływach z podatku dochodowego od osób prawnych.

- CIT-ST/A wzór 5 – Informacja o zakładach (oddziałach).

- CIT-D wzór 7- Informacja podatnika podatku dochodowego od osób prawnych o otrzymanych/przekazanych darowiznach.

- CIT/BR wzór 6 – Informacja o odliczeniach od podstawy opodatkowania kosztów uzyskania przychodów poniesionych na działalność badawczo-rozwojową.

- CIT/IP wzór 1 – Informacja o wysokości dochodu (poniesionej straty) z kwalifikowanych praw własności intelektualnej.

- CIT/PM wzór 1- informacja o wysokości wartości rynkowej składnika majątku tymczasowo przeniesionego poza terytorium rzeczypospolitej polskiej.

- CIT/MIT wzór 3 – Informacja o środkach trwałych oraz przychodach składana przez podatnika obowiązanego do zapłaty podatku, o którym mowa w art. 24b ustawy.

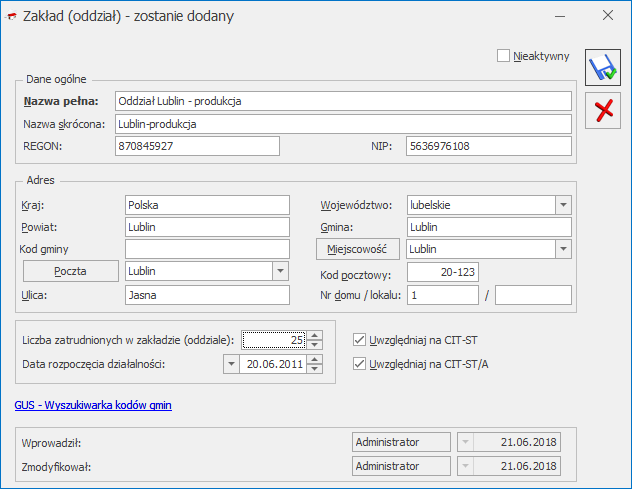

Załączniki CIT-ST oraz CIT-ST/A

Przeliczając deklarację CIT-8 automatycznie naliczą się załączniki CIT-ST i CIT-ST/A jeżeli użytkownik uzupełni listę zakładów dostępną pod ikoną ![]() . Formularz zakładu zawiera dane adresowe, informacje o ilości zatrudnionych, datę rozpoczęcia działalności oraz możliwość wskazania czy ma być uwzględniony na załączniku CIT‑ST oraz CIT-ST/A. Na formularzu istnieje również możliwość skorzystania z wyszukiwarki kodów gmin dostępnej na stronach GUS.

. Formularz zakładu zawiera dane adresowe, informacje o ilości zatrudnionych, datę rozpoczęcia działalności oraz możliwość wskazania czy ma być uwzględniony na załączniku CIT‑ST oraz CIT-ST/A. Na formularzu istnieje również możliwość skorzystania z wyszukiwarki kodów gmin dostępnej na stronach GUS.

Załączniki CIT-ST i CIT-ST/A można również dodać ręcznie bezpośrednio z zakładki [Załączniki]. Warunkiem dodania załącznika CIT-ST/A jest istnienie co najmniej jednego załącznika CIT-ST na zakładce [Załączniki]. Nie ma możliwości zapisania niewypełnionego załącznika CIT-ST lub CIT-ST/A

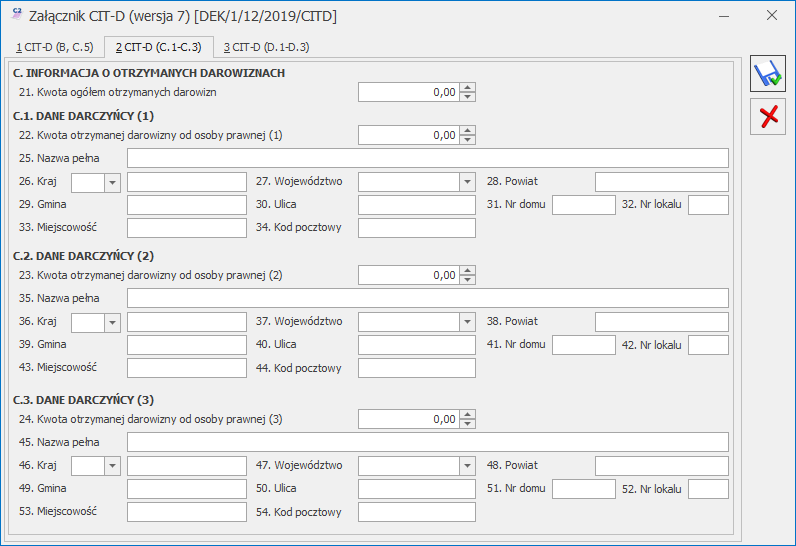

Załącznik CIT-D

Załącznik CIT-D można dodać tylko ręcznie z poziomu zakładki [Załączniki]. Należy uzupełnić na nim informacje o otrzymanych i przekazanych darowiznach.

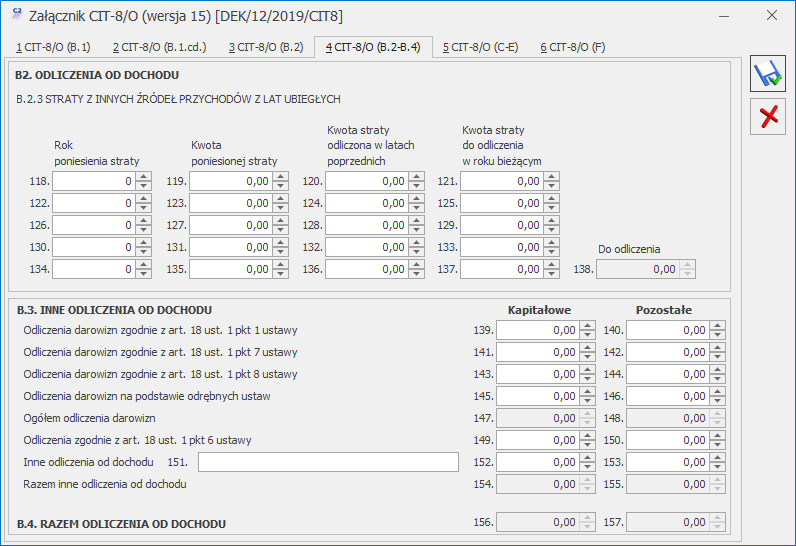

Załącznik CIT-8/O

Informacja o odliczeniach od dochodu i od podatku oraz o dochodach wolnych i zwolnionych od podatku można dodać z poziomu zakładki [Załączniki].

Kwota w poz. 96 Do odliczenia na formularzu załącznika CIT-8/O(15) ograniczana jest do wysokości sumy kwot z poz. 90 i 91 Dochód po doliczeniu z deklaracji CIT-8(28) pomniejszonej o sumę kwot z poz. 74 i 75 Razem dochody wolne z załącznika CIT-8/O(15).

Kwota w poz. 117 Do odliczenia na formularzu załącznika CIT-8/O(15) ograniczana jest do wysokości kwoty z poz. 90 Dochód po doliczeniu z deklaracji CIT-8(28) pomniejszonej o kwotę z poz. 74 Razem dochody wolne z załącznika CIT-8/O(15).

Kwota w poz. 138 Do odliczenia na formularzu załącznika CIT-8/O(15) ograniczana jest do wysokości kwoty z poz. 91 Dochód po doliczeniu z deklaracji CIT-8(28) pomniejszonej o kwotę z poz. 75 Razem dochody wolne z załącznika CIT-8/O(15).

Kwota wykazana w poz. 96 Do odliczenia na formularzu załącznika CIT-8/O(15) w pierwszej kolejności odlicza stratę w poz. 157 (do wysokości kwoty w poz. 57 z deklaracji CIT-8(28)), a następnie w poz. 156 (do wysokości kwoty w poz. 57 z deklaracji CIT-8(28)).

Załącznik CIT-BR

Użytkownik ma możliwość dodania dowolnej liczby załączników CIT-BR do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie.

Wybór w poz. 8 Podatnik posiadał w roku podatkowym status centrum badawczo-rozwojowego na formularzu załącznika CIT-BR(4) opcji tak lub uzupełnienie przynajmniej jednej z poz. 52-58 umożliwia uzupełnienie kwot w sekcji B.2 DODATKOWE ODLICZENIA PRZYSŁUGUJĄCE PODATNIKOWI LUB WSPÓLNIKOWI SPÓŁKI POSIADAJĄCEJ STATUS CENTRUM BADAWCZO-ROZWOJOWEGO.

Wybór w poz. 59 Badania naukowe opcji nie powoduje usunięcie danych jednostek naukowych w sekcji F ze wszystkich dodanych załączników CIT/BR. Zakładki: 4 CIT/BR F.1 oraz 5 CIT/BR (F.2-F.3) są wtedy niewidoczne. Na liście załączników pozostaje jeden załącznik CIT/BR. Pozostałe są usuwane.

Do poz. 111 Odliczenia zmniejszające podstawę opodatkowania z tytułu kosztów poniesionych na B+R na formularzu deklaracji CIT-8 przenoszona jest wartość z poz. 42 załącznika CIT/BR Kwota kosztów kwalifikowanych do odliczenia. Wartość w poz. 42 na załączniku CIT/BR ograniczana jest do wysokości kwoty z poz. 93.

Załącznik CIT/IP

Użytkownik ma możliwość dodania dowolnej liczby załączników CIT/IP do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie.

Załącznik CIT/PM

Użytkownik ma możliwość dodania dowolnej liczby załączników CIT/PM do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie.

Załącznik CIT/MIT

Użytkownik ma możliwość dodania dowolnej liczby załączników CIT/MIT do deklaracji CIT-8. Kwoty na załączniku należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie.

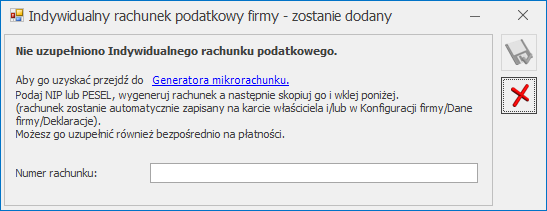

Na oknie z komunikatem dostępny jest link do Generatora mikrorachunku wraz z polem do uzupełnienia numeru Indywidualnego rachunku podatkowego. Po jego uzupełnieniu i zapisaniu zmian za pomocą ikony Wybór opcji Anuluj zmiany (kliknięcie ikony

![]() , numer rachunku zostaje zapisany w Konfiguracji Firmy/ Dane firmy/ Deklaracje. Podany tu numer rachunku umieszczony zostaje na płatności z deklaracji.

, numer rachunku zostaje zapisany w Konfiguracji Firmy/ Dane firmy/ Deklaracje. Podany tu numer rachunku umieszczony zostaje na płatności z deklaracji.![]() )powoduje zapisanie deklaracji i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

)powoduje zapisanie deklaracji i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

Po obliczeniu i wypełnieniu niezbędnych pól, istnieje możliwość wydruku pełnej deklaracji CIT-8 oraz załączników CIT-8/O, CIT-D, CIT-ST, CIT-ST/A, CIT/BR, CIT/IP, CIT/PM oraz CIT/MIT. Wydruk załączników CIT-D, CIT-ST oraz CIT-ST/A jest dostępny z poziomu formularza deklaracji rocznej CIT-8 za okres obrachunkowy kończący się w roku 2014 lub późniejszym. Wydruk załącznika CIT/BR jest dostępny z poziomu formularza deklaracji rocznej CIT-8 za okres obrachunkowy kończący się w roku 2016 lub późniejszym. Wydruk załączników CIT/IP, CIT/PM oraz CIT/MIT jest dostępny z poziomu formularza deklaracji rocznej CIT-8 za okres obrachunkowy kończący się w roku 2019 lub późniejszym.

Użytkownik ma możliwość zapisania zarówno deklaracji, jak i korekt do niej. Dla korekty deklaracji istnieje możliwość wypełnienia załącznika ORD-ZU (zakładka na formularzu deklaracji rocznej CIT-8).

Istnieje także możliwość eksportu deklaracji rocznej CIT-8 wraz z załącznikami CIT-8/O, CIT-D, CIT-ST, i CIT‑ST/A. CIT/BR, CIT/IP, CIT/PM oraz CIT/MIT do systemu e-Deklaracje.