Dodatki

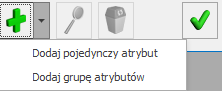

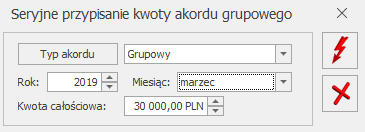

Lista dodatkowych elementów wynagrodzenia ![]() – lista dodatków/potrąceń wypłacanych pracownikowi. Dodatki, potrącenia (ich sposób naliczania, opodatkowanie, obliczanie składek ZUS) definiujemy w Konfiguracji/ Firma/ Płace Typy wypłat. Na liście dodatków pracownika wybieramy tylko, który dodatek będzie wypłacany, w jakim okresie i kwocie. Jest możliwość przypisania pracownikowi równocześnie kilku dodatków/potrąceń, za pomocą z opcji Dodaj grupę dodatków, dostępnej w menu rozwijanym przy przycisku plus na liście dodatków pracownika. Dodanie grupy powoduje dopisanie tych dodatków (typów wypłat), których pracownik nie miał wcześniej przypisanych.

– lista dodatków/potrąceń wypłacanych pracownikowi. Dodatki, potrącenia (ich sposób naliczania, opodatkowanie, obliczanie składek ZUS) definiujemy w Konfiguracji/ Firma/ Płace Typy wypłat. Na liście dodatków pracownika wybieramy tylko, który dodatek będzie wypłacany, w jakim okresie i kwocie. Jest możliwość przypisania pracownikowi równocześnie kilku dodatków/potrąceń, za pomocą z opcji Dodaj grupę dodatków, dostępnej w menu rozwijanym przy przycisku plus na liście dodatków pracownika. Dodanie grupy powoduje dopisanie tych dodatków (typów wypłat), których pracownik nie miał wcześniej przypisanych.

Jeżeli przyznajemy pracownikowi składnik wynagrodzenia, który zdefiniowany jest jako jednorazowy, bez wpisania daty obowiązywania (do kiedy), to program automatycznie dopiszę tą datę po naliczeniu wypłaty. Jeżeli, w okresie wypłaty dla danego dodatku użytkownik wybierze okres inny niż 1 – np. 3, a pracownik ma przypięty ten dodatek w kadrach, to w wypłacie jest on proponowany – co 3-miesiące od daty przyznania (taka kontrola częstotliwości wypłacania dotyczy tylko modułu Płace i Kadry Plus).

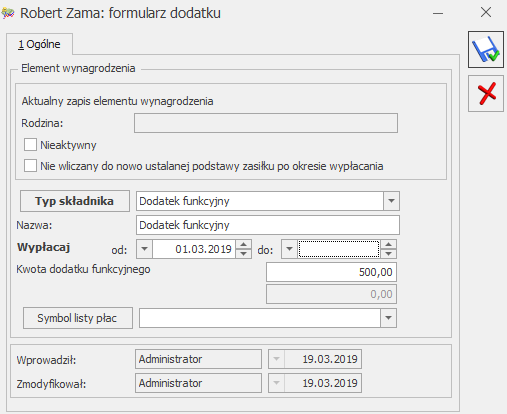

Nie wliczany do nowo ustalanej podstawy zasiłku po okresie wypłacania – parametr wpływa na naliczenie podstawy zasiłku pracownika. Zaznaczenie parametru powoduje, że przy wyliczaniu podstawy zasiłku ze średniej z poprzednich wypłat, dodatkowe składniki wynagrodzenia, w których jest on zaznaczony, a które przestały pracownikowi przysługiwać przed miesiącem, w którym wyliczana jest podstawa zasiłku, nie będą uwzględniane w podstawie pomimo tego, że z definicji typu wypłaty wynika, że powinny być wliczone.

Na formularzu dodatku przypisanego do pracownika dostępny jest przycisk ![]() , pod którym dostępne są wszystkie zdefiniowane symbole list płac. Wypełnienie tego pola jest równoznaczne z powiązaniem dodatku z tą listą płac. W przypadku dodatków, informacja o symbolu listy płac pamiętana jest historycznie.

, pod którym dostępne są wszystkie zdefiniowane symbole list płac. Wypełnienie tego pola jest równoznaczne z powiązaniem dodatku z tą listą płac. W przypadku dodatków, informacja o symbolu listy płac pamiętana jest historycznie.

Dodatek, dla którego wskazano symbol listy płac, będzie się wyliczał automatycznie tylko przy naliczaniu wypłaty na liście płac zgodnej ze wskazanym symbolem. Będzie domyślnie wypłacany na wskazanej liście, jeżeli wybrano schemat numeracji dotyczący list o rodzaju: „Etat”, „Inne”, bądź „Umowa”.

Jeśli na formularzu dodatku nie będzie wskazany symbol listy płac, to dodatek pojawi się w pierwszej wypłacie etatowej pracownika za dany miesiąc, niezależnie od tego, jaki symbol ma lista płac, na której są naliczane wypłaty etatowe.

Naliczanie wypłat korygujących: lista płac korygująca może być o dowolnym symbolu, ważne jest tylko powiązanie tej listy (pole Korekta do listy) z listą płac anulowaną (pierwotnie naliczoną), w wypłacie korygującej wyliczy się dodatek powiązany ze schematem numeracji listy użytym w wypłacie anulowanej.

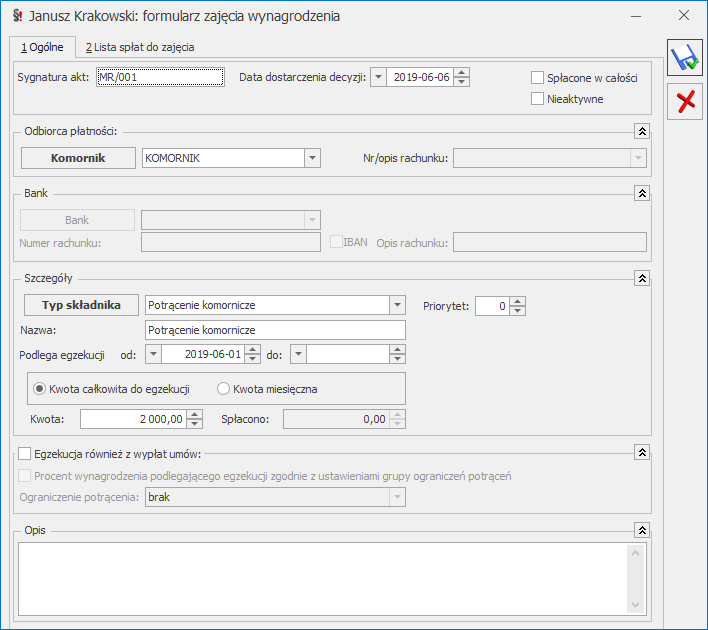

. Automatycznie zostanie dodane zajęcie wynagrodzenia, które ma przypięte pracownik oraz wyliczona kwota z uwzględnieniem ograniczeń wynikających z grupy ograniczeń potrąceń.

. Automatycznie zostanie dodane zajęcie wynagrodzenia, które ma przypięte pracownik oraz wyliczona kwota z uwzględnieniem ograniczeń wynikających z grupy ograniczeń potrąceń.