Księgowość

Nowości

- Księgowość. Deklaracje. Zaktualizowano wzór dokumentu elektronicznego do wysyłki następujących deklaracji do systemu e‑Deklaracje:

- PIT-28(20) z załącznikami: PIT-28/A(17), PIT-28/B(14), PIT/O(22), PIT/D(26), PIT-2K(8),

- PIT-36(25) z załącznikami: PIT/B(15), PIT/O(22), PIT/D(26), PIT-2K(8), PIT/ZG(5), PIT/Z(6), PIT/BR(2),

- PIT-36L(14) z załącznikami: PIT/B(15), PIT/ZG(5), PIT/Z(6), PIT/BR(2),

- PIT-37(24) z załącznikami: PIT/O(22), PIT/D(26), PIT-2K(8).

- Księgowość kontowa. Na podstawie Ustawy z dnia 27 października 2017 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (Dz. U. 2017r. poz. 2175) umożliwiono rozróżnienie przychodów i kosztów z zysków kapitałowych od przychodów i kosztów z pozostałych działalności. Jeżeli podatnik osiąga dochody z zysków kapitałowych oraz z pozostałych działalności (przychody przewyższają koszty) to przedmiotem opodatkowania będzie łączyny dochód. Jeżeli jednak – w następstwie prowadzonej działalności – podatnik uzyska dochód tylko z jednego ze źródeł, a w drugim poniesie stratę to wówczas opodatkowaniu podatkiem dochodowym podlegać będzie dochód uzyskany z jednego źródła, bez pomniejszania go o stratę poniesioną w drugim źródle. Tę stratę podatnik będzie mógł odliczyć w kolejnych latach w ramach tego samego źródła. W związku ze zmianami zmodyfikowano zestawienie księgowe służące do obliczenia zaliczki na CIT-8 oraz dodano nowy wzór zaliczki na CIT-8(20) wraz z jej wydrukiem oraz eksportem do Comarch ERP Pulpit Menadżera.

Zmiana w zestawieniach księgowych

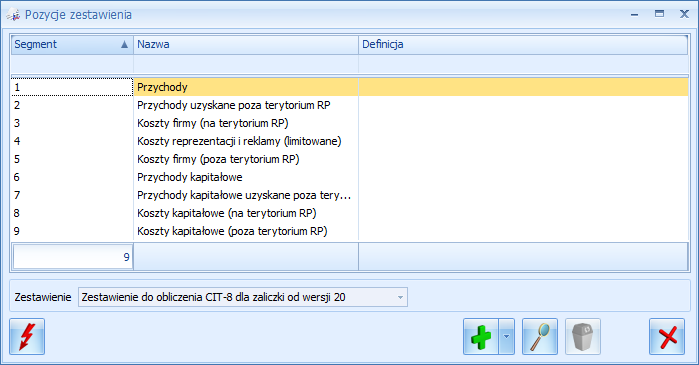

Zestawienie do obliczenia CIT-8 dla zaliczki od wersji 20 W bazach skonwertowanych z wcześniejszych wersji programu dodano Zestawienie do obliczenia CIT-8 dla zaliczki od wersji 20.

W nowym zestawieniu CIT-8_2018 definicje w pozycjach dotyczących przychodów i kosztów innych niż kapitałowe kopiowane są z istniejącego wcześniej w bazie zestawienia CIT-8. Użytkownik powinien uzupełnić definicje w pozycjach związanych z przychodami i kosztami kapitałowymi. Korekty zaliczek na CIT-8 liczonych na wersjach formularzy wcześniejszych niż 20 oraz korekty deklaracji rocznych CIT-8 generowane są na podstawie zestawienia o symbolu CIT-8.

W nowych bazach firmowych dla których w oknie Kreatora konfiguracji parametrów firmy jako rodzaj prowadzonej działalności wybrano księgowość kontową generowane jest Zestawienie do obliczenia CIT-8 dla zaliczki od wersji 20. Zestawienie o symbolu CIT-8 nie jest tworzone.

Zestawienie o symbolu CIT-8 nie jest przenoszone podczas importu z poziomu Narzędzia/ Importy/ Z innej bazy danych. Aktualizowane jest tylko w przypadku, gdy w bazie docelowej takie zestawienie istnieje.Zmiana na formularzu zaliczki na CIT-8

Na formularzu zaliczki na CIT-8(20) w sekcji C. USTALENIE DOCHODU/STRATY dokonano podziału przychodów i kosztów na kapitałowe oraz pozostałe. Pozycje dotyczące przychodów i kosztów kapitałowych wyliczane są na podstawie definicji zawartych w zestawieniu CIT-8_2018. W przypadku okresu obrachunkowego rozpoczynającego się po 31.12.2017 r użytkownik ma możliwość edycji kwoty w poz. 26. Dochód, 27. Strata, 35 Podstawa opodatkowania oraz 36 Strata. Jeżeli kwota w poz. 35 = 0 to kwota w poz. 36 wyliczana jest jako suma kwot z poz. 27 i 31, pomniejszona o kwotę z poz. 34. Jeżeli kwota w poz. 35 > 0 to kwota w poz. 36 jest równa kwocie z poz. 27. Kwoty w poz. 35 oraz 36 podlegają edycji.

W przypadku okresu obrachunkowego rozpoczynającego się przed 01.01.2018 r. poz. 26, 27, 35 oraz 36 nie podlegają edycji.

Zaliczka na CIT-8(20) dla okresu obrachunkowego rozpoczynającego się przed 01.01.2018 r. liczona jest według starych zasad – opodatkowaniu podlega łączny dochód.

Na formularzu zaliczki na CIT-8/O dokonano podziału poz. 40. Kwota strat z lat ubiegłych, podlegająca odliczeniu, umożliwiając wyodrębnienie kwoty straty kapitałowej oraz pozostałej.

Jeżeli w okresie obrachunkowym rozpoczynającym się po 31.12.2017 r. naliczono zaliczki na CIT-8(19) to podczas liczenia w kolejnych miesiącach zaliczek na CIT-8(20) przychody i koszty z zaliczek w wersji 19 trafiają do przychodów i kosztów zgodnie z definicjami zawartymi w zestawieniu CIT-8_2018.Zablokowano możliwość dodawania starej wersji zaliczki na CIT-8(19). Naliczenie korekty zaliczki na starszej wersji formularza dostępne będzie jeżeli w bazie naliczono zaliczkę pierwotną za dany okres czasu w odpowiedniej wersji formularza. Od wersji 2018.2.1 będzie już tylko dostępny nowy wzór zaliczki na CIT‑8(20).

Jeżeli podczas dodawania deklaracji CIT-8(25) wybrany zostanie okres obrachunkowy rozpoczynjący się po 31.12.2017 r. to pojawia się ostrzeżenie: Formularz do rozliczenia rocznego za okres obrachunkowy rozpoczynający się w 2017 roku. - Ewidencja ryczałtowa. Stawka 12,5%. Na podstawie Ustawy z dnia 27 października 2017 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (Dz. U. 2017r. poz. 2175) dodano możliwość prowadzenia ewidencji przychodów z najmu prywatnego w stawce 12,5%, obowiązującej dla przychodów stanowiących nadwyżkę ponad kwotę 100 000 zł.

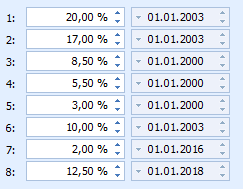

Zmiana w Konfiguracji

W Konfiguracji Programu/ Księgowość/ Stawki podatkowe dodano stawkę 12,50%. Stawka jest widoczna dla daty późniejszej niż grudzień 2017. Dla daty grudzień 2017 lub wcześniejszej widoczna jest stawka 0.00%. Zmiana na formularzu kategorii o typie Przychody

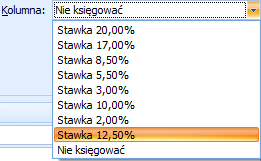

Zmiana na formularzu kategorii o typie Przychody

Na formularzu kategorii o typie Przychody umożliwiono w polu Kolumna wybór opcji Stawka 12.50%. Stawka jest dostępna jeżeli data systemowa jest późniejsza niż 31.12.2017 r.

Dla daty systemowej wcześniejszej niż 01.01.2018 r. stawka widoczna jest jako 0,00%.

Dla daty systemowej wcześniejszej niż 01.01.2018 r. stawka widoczna jest jako 0,00%.

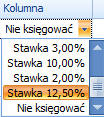

Zmiana na dokumentach źródłowych

Na pozycji dokumentu w Rejestrze VAT sprzedaży, w Kwotach dodatkowych na dokumencie w Ewidencji dodatkowej przychodów, na dokumencie różnicy kursowej oraz na dokumencie różnicy kursowej MW umożliwiono w kolumnie Kolumna/ Kolumna Ryczałtu wybór opcji Stawka 12.50%. Dla daty systemowej wcześniejszej niż 01.01.2018 r. stawka widoczna jest jako 0,00%.

Dla daty systemowej wcześniejszej niż 01.01.2018 r. stawka widoczna jest jako 0,00%.

UwagaStawka w wysokości 12,5% obowiązuje dla przychodów z najmu prywatnego stanowiących nadwyżkę ponad kwotę 100 000 zł łącznie dla obu małżonków. Użytkownik musi samodzielnie podzielić kwoty na dokumencie w Rejestrze VAT sprzedaży/ w Kwotach dodatkowych na dokumencie w ewidencji dodatkowej przychodów do odpowiednich stawek 8,5% oraz 12,5%.

Stawka 12,50% podpowiada się domyślnie na formularzu różnicy kursowej jeżeli na obu dokumentach biorących udział w rozliczeniu wskazano tę stawkę.Zmiana na formularzu zapisu w Ewidencji ryczałtowej

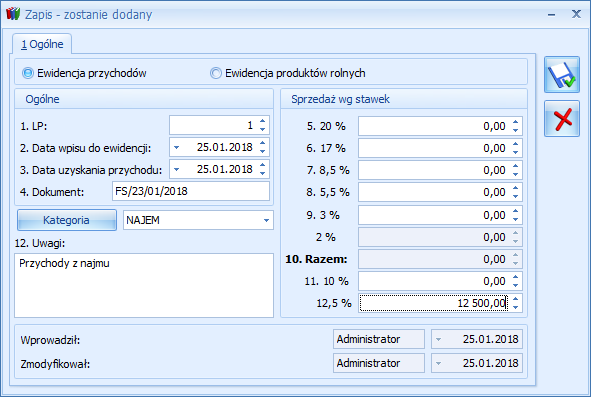

Wygląd zapisu w Ewidencji ryczałtowej zależy od daty uzyskania przychodu. Jeżeli data uzyskania przychodu jest późniejsza niż 31.12.2017 r. to na formularzu zapisu w Ewidencji przychodów pojawia się możliwość wykazania kwoty w stawce 12,5%.

Na formularzu zapisu w Ewidencji produktów rolnych pole ze stawką 12,5% jest wyszarzane. Jeżeli użytkownik wprowadzi w Ewidencji przychodów kwotę w stawce 12,5% a następnie na zapisie zaznaczy opcję Ewidencja produktów rolnych to kwota w stawce 12,5% zostanie wyzerowana.

Kwota w stawce 12,5% nie jest sumowana w pozycji 10. Razem.

Nowa stawka uwzględniana jest na wydruku Dowód wewnętrzny/ Wzór standard.

Z poziomu listy zapisów w ewidencji dodano wydruk Ewidencja najmu/ Wzór standard, uwzględniający kwoty wprowadzone w stawce 8,5% oraz 12,5%.Zmiana na formularzu zaliczki na PIT-28

W związku z możliwością prowadzenia ewidencji przychodów z najmu prywatnego w stawce 12,5% dodano nowy wzór zaliczki na PIT‑28(12) wraz z jej wydrukiem oraz eksportem do Comarch ERP Pulpit Menadżera.

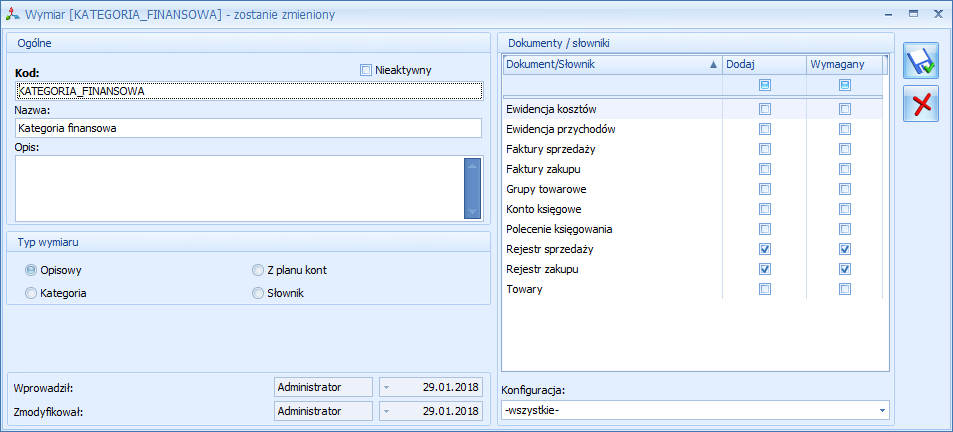

Zablokowano możliwość dodawania starej wersji zaliczki na PIT-28(11). Naliczenie korekty zaliczki na starszej wersji formularza dostępne będzie jeżeli w bazie naliczono zaliczkę pierwotną za dany okres czasu w odpowiedniej wersji formularza. Od wersji 2018.2.1 będzie już tylko dostępny nowy wzór zaliczki na PIT‑28(12). - Opis analityczny. Wymagalność wymiaru. Na formularzu wymiaru opisu analitycznego dodano kolumnę Wymagany. Użytkownik ma możliwość wskazania na jakich dokumentach/słownikach wymiar ma być wymagany.

Oznaczenie wymiaru jako wymaganego powoduje konieczność wybrania jego elementu podczas dodawania opisu analitycznego na dokumencie/słowniku. Jeżeli wymiar oznaczony został jako wymagany to podczas próby zapisania pozycji bez wskazanego elementu pojawia się komunikat: Opis analityczny jest niepełny. Nie wybrano elementu dla wymiaru [Kod wymiaru].

Oznaczenie wymiaru jako wymaganego powoduje konieczność wybrania jego elementu podczas dodawania opisu analitycznego na dokumencie/słowniku. Jeżeli wymiar oznaczony został jako wymagany to podczas próby zapisania pozycji bez wskazanego elementu pojawia się komunikat: Opis analityczny jest niepełny. Nie wybrano elementu dla wymiaru [Kod wymiaru]. - Rejestry VAT oraz Ewidencja dodatkowa. Wprowadzono możliwość księgowania dokumentów dla opcji Rejestr: -wszystkie-, Rok oraz Okres. Jeżeli w Konfiguracji Firmy/ Księgowość/ Parametry jako Rodzaj księgowości wybrano Ewidencję ryczałtową/ Księgę podatkową oraz w Konfiguracji Firmy/ Księgowość/ Parametry w sekcji Zbiorcze księgowanie dokumentów zaznaczono Rejestry sprzedaży VAT/ Ewidencja dodatkowa przychodów to dla poszczególnych rejestrów tworzone są zbiorcze zapisy miesięczne zgodnie z datą wskazaną w Konfiguracji Firmy/ Księgowość/ Parametry dla parametru Księgowanie dokumentów z datą.

- Biuro Rachunkowe.W związku ze zmianami w rachunkach ZUS dodano wydruk- Przelew ZUS wydruk pełny obowiązujący dla przelewów do ZUS z datą 01.01.2018 lub późniejszą. Przelewy, których data płatności następuje po 31.12.2017 r. będą drukowane na nowym wzorze przelewu, natomiast przelewy z przed 01.01.2018 roku na wcześniej obowiązującym wzorze.

Zmiany

- Księgowość. Deklaracja PIT-36(25) oraz PIT-36L(14). Załącznik PIT/B(15). Na każdym załączniku PIT/B widoczna jest sekcja Oświadczenie o sporządzeniu dokumentacji podatkowej oraz informacje dodatkowe. Ustawienia parametrów w tej sekcji przenoszone są z formularza pierwszego załącznika PIT/B. Użytkownik ma możliwość ich zmiany. Domyślnie na pierwszym załączniku PIT/B dla poz. 56-58 ustawiana jest wartość nie. Ustawienia przenoszone są na wydruki załączników PIT/B.

- Księga Podatkowa. Umożliwiono wydruk dowodu wewnętrznego z zerową kwotą.

- Ewidencja ryczałtowa. Umożliwiono dodawanie kwot indywidualnych właściciela w sytuacji, gdy w Konfiguracji Firmy/ Dane firmy wprowadzono błędny NIP oraz w Konfiguracji Firmy/ Ogólne/ Parametry zaznaczono parametr Sprawdzanie poprawności NIP.

- Opis analityczny. Dla wymiaru o typie Kategoria, Z planu kont oraz Słownik nieaktywne elementy nie są wyświetlane w dropie (w tym kontrahenci scaleni będący duplikatami).

- Rejestry VAT. Deklaracja VAT-7. Licząc deklarację VAT-7 za styczeń lub pierwszy kwartał 2018 r. udostępniono z poziomu wydruków nową gałąź Obliczenie korekty VAT dla zakupów 2017, a w niej Wydruk za rok 2017. Z wydruku mogą skorzystać firmy nie rozliczające VAT prewspółczynnikiem.

Poprawiono

- Księgowość. Deklaracja PIT-36(25). Jeżeli na formularzu deklaracji PIT-36(25) w poz. 6 Wybór sposobu opodatkowania wskazano wspólnie z małżonkiem (art. 6 ust. 2) lub wspólnie z małżonkiem (art. 6a ust. 1) to na wydruku deklaracji PIT-36(25) do poz. 291 przenoszona była kwota z poz. 293. Działanie poprawiono.

- Księgowość. Deklaracja PIT-36(25). Jeżeli na formularzu deklaracji PIT-36(25) w sekcji 2. – DOCHODY I STRATY MAŁŻONKA uzupełniono tylko kwotę w poz. 140. Inne źródła to kwota ta przenoszona jest do pliku xml.

- Księga Podatkowa. Po naciśnięciu prawym przyciskiem myszy dowolnej kolumny na formularzu Spisu z natury i wyborze opcji Pokaż wiersz automatycznego filtra pojawiał się komunikat: Odwołanie do obiektu nie zostało ustawione na wystąpienie obiektu. Działanie poprawiono.

- Ewidencja ryczałtowa. Deklaracja PIT-28. Ikony na formularzu deklaracji PIT-28(20) są widoczne niezależnie od rozdzielczości ekranu.

- Rejestry VAT. Zmiana rodzaju transakcji na zaksięgowanym dokumencie, na którym zaznaczono parametr Płatność VAT w PLN nie powoduje ponownego generowania płatności w Preliminarzu płatności.

- Rejestry VAT. Jeżeli na dokumencie zaznaczono parametr Inny kurs do księgowania to podczas dodawania pozycji na zakładce [Predekretacja] przenoszony jest kurs do księgowania.

- Rejestry VAT. Jeżeli do dokumentu wygenerowano dokumenty wewnętrzne, a następnie na zakładce [Predekretacja] dodano pozycje, po czym je usunięto (bez zapisywania zmian) to po przejściu na zakładkę [Ogóle] wszystkie pola były aktywne do edycji. Działanie poprawiono.

- Rejestry VAT zakupu. Jeżeli w Konfiguracji Firmy/ Ogólne/ Parametry zaznaczono parametr Pobieraj kurs waluty z dnia poprzedniego dla dokumentów kosztowych wg daty, na dokumencie zaznaczono parametr Metoda kasowa oraz Inny kurs do księgowania to kurs do księgowania przenoszony jest z dnia poprzedniego.

- Rejestry VAT. Jeżeli w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe wybrano dla parametru Rozliczanie VAT metodą opcję kasową to na liście dokumentów w Rejestrze VAT nie jest wyświetlana data w kolumnach Obowiązek podatkowy oraz Prawo do odliczenia.

- Środki trwałe. Jeżeli podczas kopiowania kartoteki środka trwałego na którym zaznaczono parametr Różna amortyzacja bilansowa i kosztowa, użytkownik odznaczy ten parametr to ustawienia dotyczące amortyzacji kosztowej kopiowane są z ustawień bilansowych.

- Biuro Rachunkowe. Raporty. Dla raportu Podatki do zapłaty generowanego za miesiące w 2018 roku niewidoczne były płatności do ZUS z tytułu deklaracji ZUS DRA. Działanie poprawiono.

- Biuro Rachunkowe. RCP. Jeżeli w Comarch ERP Optima w Konfiguracji Programu/Biuro Rachunkowe/Parametry zaznaczono Automatyczne sterowanie rejestracją czasu oraz Automatyczne uruchomienie aplikacji RCP to po uruchomieniu aplikacji RCP i próbie wybrania kategorii czasu pracy pojawiał się błąd uniemożliwiający pracę RCP. Działanie poprawiono.