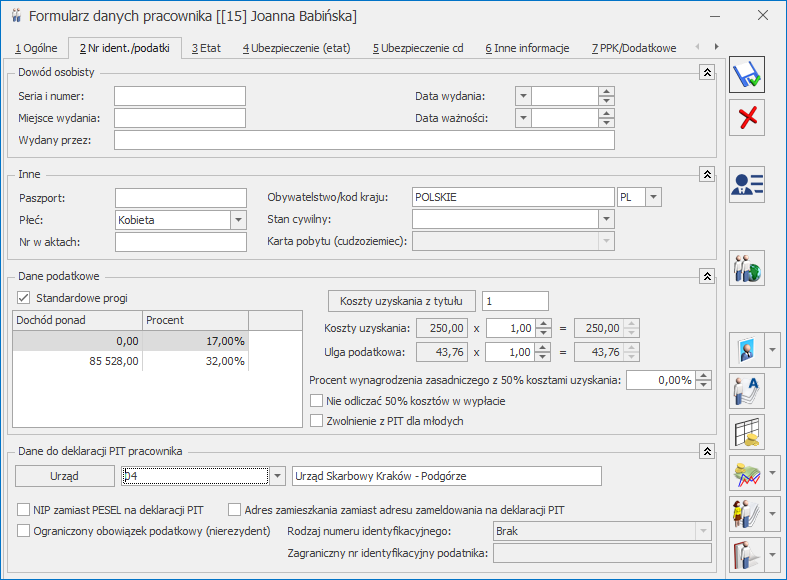

Formularz danych pracownika – zakładka Nr ident./podatki

Na zakładce [Nr identyfikacyjny/podatki] uzupełniamy informacje takie, jak:

- Dowód osobisty, którym legitymuje się pracownik,

- Paszport,

- Obywatelstwo/Kod kraju,

- Płeć,

- Stan cywilny,

- Nr w aktach – służy do zapisania numeru akt pracownika,

- Karta pobytu – informacja dotycząca cudzoziemca,

- Progi podatkowe – domyślnie proponują się standardowe progi podatkowe. Jeżeli istnieje konieczność zmiany progów np. w związku ze wspólnym opodatkowaniem małżonków należy odznaczyć pole Standardowe progi podatkowe ([ ] puste), umożliwi to edycję kwot progowych i stawek podatku.

Dla wypłat mających miesiąc deklaracji 10/2019 oraz późniejszy, zgodnie z nowelizacją ustawy o podatku dochodowym od osób fizycznych, obniżeniu ulega pierwszy próg podatkowy z 18% na 17%. Zmianie ulegają również koszty uzyskania przychodu oraz ulga podatkowa. Podstawa prawna: Ustawa z dnia 30 sierpnia 2019 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw (Dz.U. z 2019 r. poz. 1835).

- Koszty i ulga podatkowa – w celu poprawnego określenia Kosztów uzyskania przychodu pracownika należy wybrać tytuł, z którego one przysługują, a program automatycznie podpowie odpowiedni współczynnik (informacja, z jakiego tytułu przysługują koszty zostanie później wykorzystana przy drukowaniu PIT-11). Współczynnik ten może być – w razie potrzeby – skorygowany. Domyślnie podpowiada się współczynnik 1 – koszty uzyskania z jednego stosunku pracy. Ulga podatkowa – domyślnie podpowiada się współczynnik 1, co oznacza, że pracownik na prawo do odliczania ulgi podatkowej. Kwota ulgi przepisywana jest z konfiguracji programu (Konfiguracja/ Program/ Płace/ Stałe podatkowe). W sytuacji, gdy zatrudniamy osobę, której nie możemy tej ulgi odliczać (np. rencista otrzymujący świadczenia z ZUS) należy wpisać współczynnik 0 (zero).

Podstawa prawna: Ustawa z 29 listopada 2016 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz ustawy o zmianie ustawy – Ordynacja podatkowa oraz niektórych innych ustaw (Dz.U. 2016 poz. 1926).

- Procent wynagrodzenia z 50% kosztami uzyskania – podajemy tutaj, od jakiej części wynagrodzenia zasadniczego (max 100%) będą naliczane 50% koszty uzyskania. Dotyczy to osób otrzymujących wynagrodzenie z tytułu praw autorskich.

Jeśli procent wynagrodzenia upoważniający do odliczenia 50% kosztów uzyskania jest zmienny w czasie (różny za poszczególne miesiące) za pomocą aktualizacji zapisu należy zmieniać wysokość procentu wynagrodzenia, od którego mają być naliczane 50% koszty uzyskania. Jest to ważne ze względu na konieczność oddzielnego wykazania kwot wynagrodzenia z tytułu praw autorskich na deklaracji PIT-11. W przypadku, gdy 50% koszty uzyskania przychodu mają być naliczane także od dodatku czy premii w definicji takiego składnika (typu wypłaty) na zakładce [2.Podatki/Nieobecności] w polu ‘Sposób naliczania koszt.uzyskania:’ należy wybrać: ‘standardowe + 50 %’ i w polu ‘procent’ określić czy od całości dodatku (100%) czy tylko jego części (np. 40%) mają być naliczane 50% koszty

- Nie odliczać 50% kosztów w wypłacie – pozwala na wyłączenie naliczania kosztów 50% od przychodów uprawniających do zastosowania tych kosztów, zgodnie z ustawą z dnia 27 października 2017 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (Dz.U. z 2017r, poz.2175) limit dla 50% kosztów począwszy od 1.01.2018 (czyli dla wypłat mających miesiąc deklaracji 01.2018) ma być równy kwocie pierwszego progu podatkowego wg skali podatkowej z danego roku ustawionej w konfiguracji programu. W przypadku konieczności wcześniejszego zaprzestania odliczania kosztów 50 % użytkownik powinien zaznaczyć parametr Nie odliczać 50% kosztów w wypłacie. Taka zmiana powinna być odnotowana poprzez aktualizację zapisu. W celu weryfikacji kwoty odliczonych już w wypłatach kosztów 50% można wykorzystać wydruk Pracownicy z 50% kosztami uzyskania w wypłatach dostępny z poziomu Listy pracowników (Płace i Kadry > Kadry) w gałęzi wydruków płacowych. Z poziomu Listy pracowników można także wywołać, z obszaru wydruków kadrowych, wydruk Lista pracowników z wyłączonymi 50% kosztami pozwalający na sprawdzenie zaznaczenia parametru Nie odliczać 50% kosztów w wypłacie.

- Zwolnienie z PIT dla młodych – ustawienie parametru decyduje czy w wypłacie pracownika, który ma poniżej 26 lat zostanie zastosowane zwolnienie z podatku dochodowego zgodnie z ustawą o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o świadczeniach rodzinnych oraz ustawy o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych.

Dotyczy wersji: 2020.1.1Parametr zaznacza się automatycznie podczas zapisu formularza danych kadrowych pracownika, który na dzień zatrudnienia lub datę bieżącą, jeśli nie wprowadzono informacji o zatrudnieniu, nie ukończył 26 lat.

Podczas naliczania wypłat, które mają ustawiony miesiąc deklaracji 8/2019 lub późniejszy dla pracownika, który ma poniżej 26 lat i ma zaznaczony parametr Zwolnienie z PIT dla młodych zaliczka podatku automatycznie nie będzie naliczana. Ustawienie parametru jest sprawdzane w zapisie historycznym, który obowiązuje na ostatni dnia miesiąca zgodnego z miesiącem deklaracji z listy płac. Zwolnienie dotyczy przychodów ze stosunku pracy, stosunku służbowego, pracy nakładczej, spółdzielczego stosunku pracy oraz umów zleceń. Przychody z tytułu umowy o dzieło nie podlegają zwolnieniu. Zaliczka podatku nadal będzie naliczana od standardowej umowy PIT-8B Umowa o dzieło 20% i niestandardowych umów, które mają ustawioną pozycję na deklaracji PIT jako PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy o dzieło oraz zasiłków ZUS.

Zwolnienie będzie stosowane do dnia, w którym pracownik ukończy 26 lat lub momentu przekroczenia limitu przychodów zwolnionych w wysokości 35636,67 zł w 2019 r. i 85528 zł w 2020 r. i późniejszych. Do limitu uwzględniane są przychody, do których zastosowano zwolnienie z PIT na podstawie danych ustawionych na formularzu pracownika. Przychody te dodatkowo są oznaczane w bazie danych (tabela CDN.WypElementy w polu WPE_ZalFisZwol). W przypadku pracowników oddelegowanych do pracy za granicę odprowadzających zaliczkę podatku w Polsce do limitu zalicza się przychód pracownika bez pomniejszania o 30% diet. Składki na ubezpieczenie społeczne oraz zdrowotne będą naliczane w wysokości w jakiej byłyby należne, gdyby pracownik miał pobieraną zaliczkę na podatek dochodowy. W sytuacji, gdy pracownik przekroczy 26 lat lub limit przychodów, zaliczka podatku zostanie naliczona według ogólnych zasad.

We wcześniejszych wersjach w miesiącu przekroczenia limitu zwolnienia do całości wynagrodzenia stosowane było zwolnienie z PIT, zaliczka podatku była naliczana od następnego miesiąca.

- Urząd skarbowy – należy określić urząd skarbowy właściwy według miejsca zamieszkania pracownika. Informacja ta będzie potrzebna do prawidłowego wygenerowania deklaracji PIT-11.

- NIP zamiast PESEL na deklaracji PIT – w przypadku zaznaczenia parametru, na deklaracjach: PIT-11, PIT-8C, oraz wydruku deklaracji PIT-2 jest wykazywany numer NIP pracownika. W przeciwnym przypadku (domyślne ustawienie) na wymienionych deklaracjach wykazywany jest numer PESEL pracownika. Na formularzu właściciela ten parametr jest domyślnie zaznaczony. Ustawienie tego parametru wpływa również na nazewnictwo pliku *.xml z e-deklaracją (w przypadku deklaracji PIT-11 oraz PIT-8C): jeśli na deklaracji wstawiany jest PESEL jako identyfikator, to w nazwie pliku xml tworzonego przy eksporcie e‑deklaracji będzie wstawiany PESEL pracownika, w przeciwnym przypadku nr NIP.

- Adres zamieszkania zamiast adresu zameldowania na deklaracji PIT – zaznaczenie parametru powoduje domyślne wstawienie na deklaracjach PIT adresu zamieszkania pracownika. W przeciwnym przypadku (domyślne ustawienie) na deklaracjach pojawia się adres zameldowania.

W przypadku pracowników będących nierezydentami należy uzupełnić dodatkowe pola:

- Ograniczony obowiązek podatkowy (nierezydent) – parametr domyślnie nie jest zaznaczony. Jego zaznaczenie powoduje uaktywnienie dodatkowych pól Rodzaj numeru identyfikacyjnego oraz Zagraniczny numer identyfikacyjny podatnika.

- Rodzaj numeru identyfikacyjnego – w tym polu można wybrać z listy rodzaj numeru identyfikacyjnego pracownika.

- Zagraniczny numer identyfikacyjny podatnika – w tym polu należy wpisać zagraniczny numer identyfikacyjny podatnika. Jeśli w polu Rodzaj numeru identyfikacyjnego wybrano Paszport, a pole Zagraniczny numer identyfikacyjny podatnika jest nieuzupełnione, to domyślnie przepisywany jest numer paszportu wpisany w grupie Inne na zakładce [2. Nr ident./podatki] na formularzu danych kadrowych pracownika.