Import do rejestrów VAT

Funkcja Import do rej.VAT otwiera okno Import plików JPK_VAT/JPK_V7 do rejestrów VAT umożliwiające import dokumentów z plików JPK_VAT oraz JPK_V7do rejestrów VAT. W przypadku importu z plików JPK_V7 program pobiera informacje wyłącznie z części ewidencyjnej pliku. Pozwala to na zaimportowanie dokumentów wystawionych w programach innych producentów (które umożliwiają wygenerowanie plików JPK_VAT/JPK_V7), jak również z innych baz programu Comarch ERP Optima.

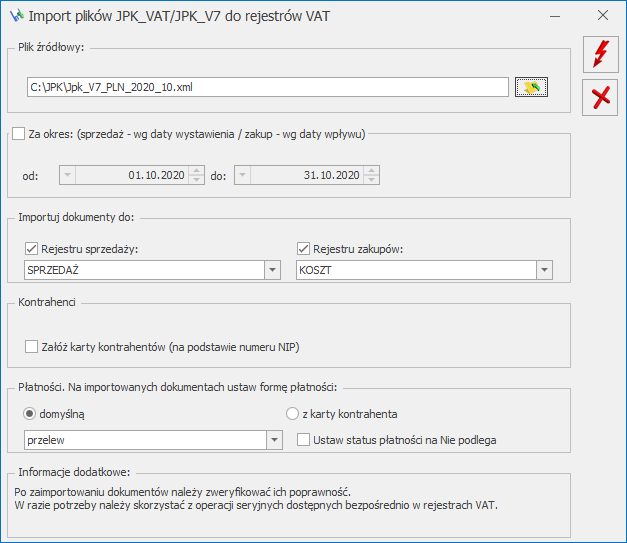

Na oknie po kliknięciu ikony ![]() Wybór pliku należy wskazać źródłowy plik XML, z którego mają zostać importowane dane. Warunkiem powodzenia importu jest aby struktura wskazanego pliku była zgodna z wymaganą przez Ministerstwo Finansów strukturą JPK_VAT(2), JPK_VAT(3) lub JPK_V7. W przypadku wybrania niewłaściwego typu pliku pojawia się stosowne ostrzeżenie i import danych nie jest możliwy.

Wybór pliku należy wskazać źródłowy plik XML, z którego mają zostać importowane dane. Warunkiem powodzenia importu jest aby struktura wskazanego pliku była zgodna z wymaganą przez Ministerstwo Finansów strukturą JPK_VAT(2), JPK_VAT(3) lub JPK_V7. W przypadku wybrania niewłaściwego typu pliku pojawia się stosowne ostrzeżenie i import danych nie jest możliwy.

Parametr Za okres domyślnie jest nieaktywny. Takie ustawienie powoduje, że wszystkie dokumenty z pliku zostaną zaimportowane bez względu na ich daty. Po wskazaniu pliku JPK_VAT/JPK_V7 zakres dat zostaje uzupełniony na podstawie danych w pliku. Po zaznaczeniu parametru Za okres Użytkownik może wpisać inny zakres dat (zawęzić okres) za jaki zostaną zaimportowane dokumenty ze wskazanego pliku. Dla dokumentów sprzedażowych wskazywane dla parametru daty dotyczą daty wystawienia, natomiast dla dokumentów zakupowych – daty wpływu.

Jeżeli w pliku JPK_VAT/JPK_V7 dla dokumentu importowanego do rejestru zakupu VAT nieuzupełniona jest data wpływu, jest ona uzupełniona jako zgodna z datą zakupu.

Na oknie istnieje możliwość wskazania rejestrów sprzedaży i zakupów VAT, do których mają zostać zaimportowane dokumenty z pliku. Odznaczenie jednego z typów rejestru VAT (zakupów lub sprzedaży) powoduje, że tego typu dokumenty nie zostaną zaimportowane z pliku. Jeżeli w pliku JPK_VAT/JPK_V7 występują tylko dokumenty jednego typu (np. tylko rejestr sprzedaży VAT) i ten typ rejestrów został odznaczony przez Użytkownika, przy próbie importu pojawi się informacja o braku danych do zaimportowania.

Podczas importu dokumentów, jeśli w pliku JPK_VAT/JPK_V7 uzupełniony jest numer NIP kontrahenta i w bazie istnieje już kontrahent z takim numerem NIP, wówczas po zaimportowaniu dokument przypisywany jest do tego kontrahenta (podstawiany jest jego akronim). Jeżeli istniejący w bazie kontrahent oznaczony został jako zduplikowany podczas operacji łączenia kart kontrahentów, na zaimportowanym dokumencie podstawiony zostanie kontrahent główny. Dane kontrahenta na dokumencie (jego nazwa i adres) przenoszone są zawsze z pliku. Rodzaj transakcji, rodzaj na pozycji dokumentu oraz status kontrahenta na zaimportowanym dokumencie uzupełniane są zgodnie z domyślnymi ustawieniami kwalifikującymi do deklaracji VAT-7/pliku JPK_V7 dla pola, do którego dany dokument w pliku JPK_VAT/JPK_V7 został zakwalifikowany.

Na dokument podstawiana jest kategoria sprzedaży lub zakupu z istniejącej karty kontrahenta (jeżeli domyślne kategorie dla kontrahenta są uzupełnione).

W przypadku nie zaznaczonego parametru Załóż karty kontrahentów (na podstawie numeru NIP) jeżeli kontrahent o takim numerze NIP jak na dokumencie w pliku nie występuje w bazie (lub jest więcej niż jeden kontrahent z takim numerem NIP), wówczas na zaimportowanym dokumencie podstawiany jest kontrahent Nieokreślony. Dane kontrahenta na dokumencie (jego nazwa i adres) przenoszone są z pliku.

W przypadku importu dokumentów do rejestru VAT bez zakładania kart kontrahentów, jeżeli na dokumencie w pliku JPK_VAT/JPK_V7 uzupełniony jest numer NIP kontrahenta, na zaimportowanym dokumencie zaznaczony zostaje parametr Podmiot gospodarczy. Jeżeli w pliku JPK_VAT/JPK_V7 nie ma numeru NIP dla transakcji (pole z numerem NIP jest puste lub znajduje się w nim znak „-”), w rejestrze VAT na dokumencie zaznaczony zostaje parametr Finalny. Po przeprowadzonym imporcie zaleca się wykonanie dla zaimportowanych dokumentów operacji seryjnej Zweryfikuj status VAT.

W przypadku zaznaczonego parametru Załóż karty kontrahentów (na podstawie numeru NIP) jeżeli kontrahent o takim numerze NIP jak na dokumencie w pliku nie występuje w bazie, wówczas zostanie założona jego karta na podstawie danych w pliku i zostanie on podstawiony na zaimportowanym dokumencie. Jako akronim nowego kontrahenta wstawiany jest numer NIP. Jeżeli w Konfiguracji Firmy/ Ogólne/ Parametry zaznaczony jest parametr Autonumeracja akronimów kontrahentów przy dodawaniu, wówczas akronim zakładanego kontrahenta nadawany jest według wskazanego w Konfiguracji schematu numeracji.

Jeżeli na dokumencie w pliku kontrahent nie ma uzupełnionego numeru NIP (lub w bazie jest więcej niż jeden kontrahent z takim numerem NIP), wówczas karta kontrahenta nie jest zakładana. Na takim dokumencie po imporcie podstawia się kontrahent Nieokreślony z danymi adresowymi takimi, jakie są w pliku JPK_VAT/JPK_V7. W przypadku braku numeru NIP kontrahenta w pliku JPK_VAT/JPK_V7, na dokumencie jako rodzaj transakcji podpowie się Krajowa.

Jeżeli numer NIP kontrahenta krajowego w pliku JPK_VAT/JPK_V7 jest niepoprawny, nie jest zakładana karta takiego kontrahenta i nie są importowane jego dokumenty do rejestru VAT.

Na oknie importu istnieje możliwość wyboru formy płatności na zaimportowanych dokumentach. Po wybraniu opcji domyślną Użytkownik może wskazać jedną z aktywnych form płatności występujących w bazie. Jeżeli istniejący w bazie kontrahent ma ustawiony na swojej karcie indywidualny termin płatności, taki termin zostanie wyliczony na zaimportowanym dokumencie. Jeżeli istniejący w bazie kontrahent nie ma określonego terminu płatności, wówczas termin płatności na zaimportowanym dokumencie wyliczony zostanie na podstawie terminu ustawionego na wybranej formie płatności.

W przypadku wybrania opcji z karty kontrahenta, na dokumencie podstawiana jest forma płatności wskazana na karcie istniejącego kontrahenta. Jeżeli w bazie nie istnieje kontrahent o podanym numerze NIP, na zaimportowanym dokumencie podstawiana jest forma płatności gotówka. Ta forma płatności zostanie również ustawiona jako domyślna forma płatności dla założonego kontrahenta. Jeżeli forma płatności gotówka jest zablokowana, podstawi się kolejna (według kolejności wprowadzania) forma płatności.

Jeżeli istniejący w bazie kontrahent ma zaznaczony parametr Nie rozliczaj płatności, płatność z zaimportowanego dokumentu zostanie dodana do preliminarza ze statusem Nie podlega.

Jeżeli Użytkownik wybierze dla opcji domyślną formę płatności gotówka (lub kontrahent ma wybraną tę formę płatności jako domyślną), po zaimportowaniu nie będą tworzone automatycznie zapisy K/B rozliczające płatności do importowanych dokumentów.

Zaznaczenie na oknie importu parametru Ustaw status płatności na Nie podlega powoduje, że wszystkie płatności z zaimportowanych dokumentów otrzymają status Nie podlega.

Jeżeli w Konfiguracji Firmy/ Ogólne/ Parametry zaznaczony jest parametr Kontrola duplikacji zapisów w rejestrze VAT, ewidencji dodatkowej i na fakturach zakupu, podczas importu następuje weryfikacja czy w bazie nie występuje już dokument o parametrach określonych dla kontroli duplikacji. Jeżeli taki dokument już istnieje, dokument z pliku JPK_VAT/JPK_V7 nie zostanie zaimportowany, a w logu z przebiegu importu pojawi się stosowna informacja.

Kliknięcie ikony ![]() Uruchom import powoduje zaczytanie danych z pliku JPK_VAT/JPK_V7 do bazy. Ikona jest aktywna po wskazaniu poprawnego pliku JPK_VATJPK_V7 oraz zaznaczeniu rejestru sprzedaży i/lub rejestru zakupu do importu.

Uruchom import powoduje zaczytanie danych z pliku JPK_VAT/JPK_V7 do bazy. Ikona jest aktywna po wskazaniu poprawnego pliku JPK_VATJPK_V7 oraz zaznaczeniu rejestru sprzedaży i/lub rejestru zakupu do importu.

Wybranie opcji ![]() Zamknij okno powoduje rezygnację z importu i zamknięcie okna.

Zamknij okno powoduje rezygnację z importu i zamknięcie okna.

Pliki JPK_VAT oraz JPK_V7 nie posiadają wszystkich potrzebnych informacji występujących na dokumentach w rejestrze VAT, dlatego też przy imporcie przyjmowane są pewne uproszczenia np. co do formy płatności, rodzaju transakcji, waluty, stawki VAT, opisu, kolumny KPiR itp. W związku z tym po zaimportowaniu dokumentów należy zweryfikować ich poprawność. W razie potrzeby należy skorzystać z operacji seryjnych dostępnych bezpośrednio w rejestrach VAT.

Na zaimportowanych dokumentach do rejestru zakupu VAT domyślnie ustawiane są odliczenia na TAK.

W przypadku rejestrów sprzedaży VAT w kolumnie Uwzględniaj w proporcji ustawiane są domyślne wartości dla poszczególnych stawek VAT:

- Uwzględniaj – dla stawek: 23%, 8%, 5%, 0%

- Tylko w mianowniku – dla stawki ZW

- Nie uwzględniaj – dla stawki NP

W przypadku ustawionego w Konfiguracji Firmy/ Księgowość/ Parametry rodzaju księgowości księga podatkowa, na pozycjach zaimportowanych dokumentów w rejestrze sprzedaży VAT ustawiana jest kolumna KPiR 7.Sprzedaż, natomiast na dokumentach w rejestrze zakupu VAT kolumna 10.Towary.

Jeżeli ustawiony jest rodzaj księgowości ewidencja ryczałtowa, na pozycjach zaimportowanych dokumentów w rejestrze sprzedaży VAT ustawiana jest stawka dla ryczałtu 3,00%.

Jeżeli w pliku JPK_VAT znajdowały się dokumenty z pozycjami wykazywanymi w deklaracji VAT-7 w polach:

- 36 – Podatek należny od towarów objętych spisem z natury,

- 37 – Zwrot odliczonej lub zwróconej kwoty wydatkowanej na zakup kas rejestrujących,

- 38 – Podatek od wewnątrzwspólnotowego nabycia środków transportu,

- 39 – Kwota podatku od wewnątrzwspólnotowego nabycia paliw silnikowych,

- 47 – Kwota podatku naliczonego od nabycia środków trwałych,

- 48 – Kwota podatku naliczonego od pozostałych nabyć,

- 49 – Kwota podatku naliczonego, o której mowa w art.89b ust. 1 ustawy,

- 50 – Kwota podatku naliczonego, o której mowa w art.89b ust. 4 ustawy,

a więc wynikające z zastosowania na dokumentach atrybutów JPK_VAT, pozycje te nie zostaną zaimportowane do rejestru VAT z pliku JPK_VAT.

W przypadku plików JPK_V7 nie są importowane do rejestru VAT występujące w pliku dokumenty techniczne wykazywane w polach:

- P_33 – Podatek należny od towarów objętych spisem z natury,

- P_34 – Zwrot odliczonej lub zwróconej kwoty wydatkowanej na zakup kas rejestrujących,

- P_35 – Podatek od wewnątrzwspólnotowego nabycia środków transportu,

- P_36 – Podatek od wewn. Nabycia towarów art. 103 ust. 5aa,

- P_44 – Korekta podatku naliczonego od nabycia środków trwałych,

- P_45 – Korekta podatku naliczonego od pozostałych nabyć,

- P_46 – Korekta podatku naliczonego, o której mowa w art. 89b ust. 1 ustawy,

- P_47 (Korekta podatku naliczonego, o której mowa w art. 89b ust. 4 ustawy.

W logu z operacji importu dla takich dokumentów pojawia się informacja: Dokument nie został zaimportowany ponieważ posiada wartości związane z dokumentami technicznymi w pliku JPK_V7.

Z pliku JPK_V7 importowane są wykazane w nim dla poszczególnych dokumentów kody JPK i przenoszone są na tworzone dokumenty w rejestrze VAT. W przypadku importu z plików JPK_VAT na zaimportowany dokument przenoszone są kody z karty kontrahenta.

Na zaimportowanych z pliku JPK_VAT/JPK_V7 do rejestru VAT dokumentach, w polu Rozliczać w VAT ustawiany jest rok i miesiąc zgodny z okresem za jaki wygenerowany został plik JPK_VAT/JPK_V7. Dotyczy to metody zwykłej rozliczenia podatku VAT.