Korekty zaliczek i deklaracji

Korekty zaliczek na deklarację PIT-36, PIT-36L, CIT-8.

W celu wykonania korekty zaliczki danej deklaracji, po wprowadzeniu zapisów do ksiąg powodujących zmiany w zaliczce (jeśli w ogóle takie wystąpiły), należy:

- Na liście odpowiedniej deklaracji podświetlić zablokowaną przed zmianami zaliczkę, która ma być skorygowana, a następnie wcisnąć przycisk

, co spowoduje skopiowanie danych z pierwotnej zaliczki na korektę,

, co spowoduje skopiowanie danych z pierwotnej zaliczki na korektę, - W dalszej kolejności przeliczyć i zapisać zaliczkę.

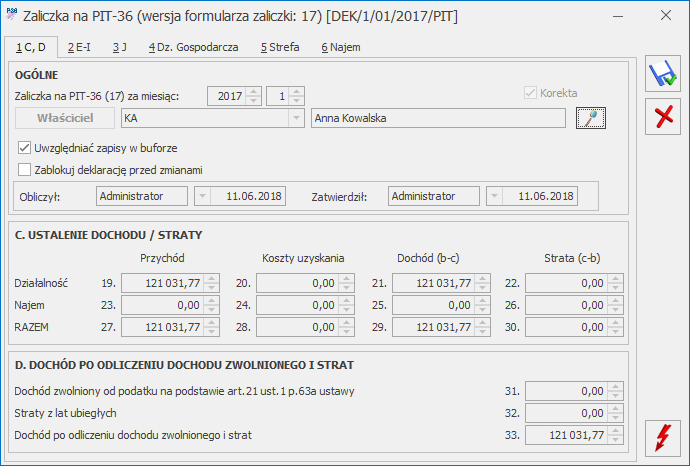

Operacja dodania korekty zaliczki spowoduje skopiowanie danych (również liczbowych) z pierwotnej deklaracji. Zapisanie korekty zaliczki nastąpi dopiero po jej przeliczeniu za pomocą ikony pioruna. Może w tym wypadku nastąpić potrzeba uzupełnienia niektórych wyliczanych pól na zaliczce gdyż po ponownym przeliczeniu mogą zostać wyzerowane. Aby sporządzić korektę zaliczki należy pierwotną zaliczkę zablokować przed zmianami. Istnieje możliwość zaksięgowania korekt zaliczek do księgowości kontowej.

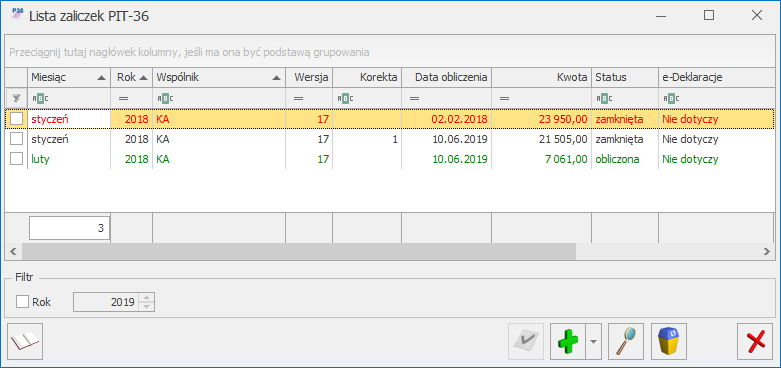

Po zapisaniu, na liście deklaracji oprócz pierwotnej zaliczki, która zostanie wyświetlona w kolorze czerwonym, pojawi się dodatkowo korekta zaliczki. W kolumnie Korekta nowo powstały dokument otrzyma wartość oznaczającą kolejny numer korekty. W kolumnie Kwota dla korekt zaliczek podpowiada się kwota do zapłaty do US w całości, taka jak wychodzi na zaliczce – Kwota do zapłaty, np. z zaliczki na PIT-36 pole 62.

Korekty można wykonać do następujących zaliczek:

- zaliczka na PIT-36,

- zaliczka na PIT-36L,

- zaliczka na CIT-8 (funkcja dostępna tylko w module Księga Handlowa, Księga Handlowa Plus).

W przypadku generowania korekt zaliczek dane będą pobierane z pierwotnej zaliczki lub, w przypadku kolejnych korekt, z ostatnio dokonanej korekty. Korekta dodawana jest zgodnie z okresem za jaki wyliczona była zaliczka pierwotna oraz na formularzu takim jak zaliczka pierwotna. Jeżeli zaliczka pierwotna była miesięczna to również korekta będzie miesięczna. Jeżeli zaliczka pierwotna była kwartalna to również korekta będzie kwartalna.

Parametr Korekta jest widoczny tylko na korekcie. Dodatkowo jest zaznaczany i wyszarzany (niemożliwy do edycji). Z poziomu korekty zaliczek dostępny jest również wydruk. Wydruk w tytule posiada informację: korekta. Na deklaracje roczne pobierane są wartości z ostatniej korekty zaliczki za dany miesiąc\kwartał. Na wydrukach z listy deklaracji, jeżeli dla zaliczki wyliczona jest korekta to drukowany jest numer tej korekty.

Innym ważnym elementem, związanym z obliczaniem zaliczek, jest powstawanie zapisów w Preliminarzu Płatności. Jeżeli zaliczka jest zaliczką korygującą, wówczas w Preliminarzu zostaje utworzona płatność w kwocie będącej różnicą Kwoty wynikającej z tej korekty i sumy płatności dla wszystkich zaliczek deklaracji w danym okresie.

Korekta zaliczki PIT-36

Korekty deklaracji PIT-36, PIT-36L, CIT-8.

W celu wykonania korekty deklaracji, po wprowadzeniu zapisów do ksiąg powodujących zmiany w deklaracji (jeśli w ogóle takie wystąpiły), należy:

- Na liście deklaracji z rozwijalnego menu

, znajdującego się obok ikony

, znajdującego się obok ikony  , wybrać odpowiednią deklarację roczną,

, wybrać odpowiednią deklarację roczną, - Na oknie formularza deklaracji wskazać rok korygowanej deklaracji (w przypadku deklaracji PIT-36, PIT‑36L również odpowiedniego właściciela),

- Zaznaczyć cel złożenia deklaracji jako Korekta deklaracji,

- W dalszej kolejności przeliczyć i zapisać deklarację.

Istnieje również możliwość dodania korekty deklaracji poprzez skopiowanie danych (również liczbowych) z pierwotnej deklaracji. Zapisanie korekty deklaracji nastąpi dopiero po jej przeliczeniu za pomocą ikony pioruna. Może w tym wypadku nastąpić potrzeba uzupełnienia niektórych wyliczanych pól na deklaracji gdyż po ponownym przeliczeniu mogą zostać wyzerowane. Aby sporządzić korektę deklaracji należy pierwotną deklarację zablokować przed zmianami, a następnie ustawić się na tej deklaracji na liście i wcisnąć przycisk ![]() . W przypadku wystawiania korekty do korekty na zakładkę [ORD-ZU] nie są kopiowane ustawienia z poprzedniej deklaracji korygującej.

. W przypadku wystawiania korekty do korekty na zakładkę [ORD-ZU] nie są kopiowane ustawienia z poprzedniej deklaracji korygującej.

Po zapisaniu, na liście deklaracji oprócz pierwotnej deklaracji, która zostanie wyświetlona w kolorze czerwonym, pojawi się dodatkowo korekta deklaracji. W kolumnie Korekta nowo powstały dokument otrzyma wartość oznaczającą kolejny numer korekty.

W przypadku generowania korekt deklaracji dane będą pobierane z deklaracji pierwotnej lub, w przypadku kolejnych korekt, z ostatnio dokonanej korekty. Pierwsza deklaracja musi być oznaczona jako złożenie zeznania – program nie pozwoli zapisać pierwszej deklaracji jako korekty zeznania.

Innym ważnym elementem, związanym z obliczaniem deklaracji, jest powstawanie zapisów w Preliminarzu Płatności. Jeżeli deklaracja jest deklaracją korygującą, wówczas w Preliminarzu zostaje utworzona płatność w kwocie będącej różnicą Kwoty wynikającej z tej korekty i sumy płatności dla wszystkich poprzednich deklaracji w danym roku.