Księgowość

Księgowość

Nowości

- Księgowość. Deklaracje. Umożliwiono naliczenie deklaracji rocznych na nowych formularzach obowiązujących za rok 2019 wraz z ich wydrukami oraz eksportem do Comarch ERP Pulpit Menadżera:

-

- PIT-28(22) z załącznikami: PIT-28/B(16), PIT/O(24), PIT/D(28),

- CIT-8(28) z załącznikami: CIT-8/O(15), CIT-D(7), CIT-ST(7), CIT-ST/A(5), CIT-BR(6), CIT/IP(1), CIT/PM(1), CIT/MIT(3).

Podczas dodawania deklaracji PIT-28(22), CIT‑8(28) domyślnie ustawiany jest rok 2019. Użytkownik ma możliwość jego zmiany na rok późniejszy. Jeżeli wybrany zostanie rok 2018 lub wcześniejszy to pojawia się ostrzeżenie informujące o tym, iż formularz służy do rozliczenia dochodów za rok 2019 lub okres obrachunkowy rozpoczynający się w roku 2019.

Deklaracja PIT-28(22)

Po zaznaczeniu na formularzu deklaracji PIT-28(22) parametru korekta zeznania i wskazaniu w poz. 6a Rodzaj korekty opcji 2. korekta art. 81b par 1a Ordynacji podatkowej pojawia się komunikat: Jeśli w pozycji 6a zaznaczono kwadrat nr 2, to podatnik powinien wypełnić załącznik ORD-ZU. Jeżeli zaznaczono opcję nr 2 i nie uzupełniono uzasadnienia przyczyn złożenia korekty to nie jest możliwe zatwierdzenie deklaracji PIT-28(22). Użytkownik powinien uzupełnić uzasadnienie na załączniku ORD-ZU lub wskazać w poz. 6a opcję 1. korekta art. 81 Ordynacji podatkowej.Jeżeli w poz. 124 NADPŁATA na formularzu PIT-28(22) kwota jest większa od zera to użytkownik ma możliwość uzupełnienia informacji w sekcji R RACHUNEK OSOBISTY WŁAŚCIWY DO ZWROTU NADPŁATY.Jeżeli w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe od początku danego roku zaznaczono parametr Rozliczenie ryczałtu w okresach kwartalnych to po przeliczeniu deklaracji PIT-28(22) w poz. 152 Informacje dodatkowe automatycznie zaznaczana jest opcja 1. podatnik wybrał kwartalny sposób opłacania ryczałtu na podstawie art. 21 ust. 1a ustawy. Użytkownik ma możliwość odznaczenia tej opcji.Płatność do deklaracji PIT-28 generowana jest z Terminem płatności na koniec lutego.Dodano możliwość wyliczenia deklaracji PIT-28(22) po zmianie na formularzu kwot indywidualnych wspólnika udziałów w ciągu miesiąca.Deklaracja CIT-8(28)

Po zaznaczeniu na formularzu deklaracji CIT-8(28) parametru Korekta zeznania i wskazaniu w poz. 7a Rodzaj korekty opcji Korekta zeznania, o której mowa w art. 81b par. 1a Ordynacji podatkowej pojawia się komunikat: Jeśli w pozycji 7a zaznaczono kwadrat nr 2, to podatnik powinien wypełnić załącznik ORD-ZU. Jeżeli zaznaczono opcję nr 2 i nie uzupełniono uzasadnienia przyczyn złożenia korekty to nie jest możliwe zatwierdzenie deklaracji CIT-8(28). Użytkownik powinien uzupełnić uzasadnienie na załączniku ORD-ZU lub wskazać w poz. 7a opcję Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej.

Po zaznaczeniu na formularzu deklaracji CIT-8(28) poz. 25 Podatnik występuje o zwrot niewykorzystanego odliczenia na podstawie art. 18da ustawy pojawia się komunikat: Jeśli zaznaczono pozycję 25, to podatnik powinien wypełnić załącznik CIT/BR. Jeżeli zaznaczono pole 25 i nie dodano załącznika CIT/BR to nie jest możliwe zatwierdzenie deklaracji CIT-8(28). Użytkownik powinien dodać załącznik CIT/BR lub odznaczyć poz. 25.Jeżeli w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe dla parametru Zaliczki na podatek dochodowy CIT od początku roku wybrano opcję Kwartalnie to po przeliczeniu deklaracji CIT-8(28) w poz. 27 Podatnik wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 25 ust. 1b ustawy automatycznie zaznaczana jest opcja Tak. Użytkownik ma możliwość jej odznaczenia.Jeżeli w Konfiguracji Firmy/ Księgowość/ Okresy obrachunkowe na formularzu okresu obrachunkowego zaznaczono parametr Zaliczki uproszczone na CIT to po przeliczeniu deklaracji CIT-8(28) w poz. 28 Podatnik wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 25 ust. 6 i 6a ustawy automatycznie zaznaczana jest opcja Tak. Użytkownik ma możliwość jej odznaczenia.

W przypadku równoczesnego zaznaczenia w Konfiguracji parametru Kwartalnie oraz Zaliczki uproszczone na CIT, na deklaracji automatycznie zaznaczana jest tylko poz. 28.

Do poz. 84 i/lub 85 Kwota zwiększająca dochód/zmniejszająca stratę na formularzu deklaracji CIT-8(28) przenoszona jest wartość z analogicznych pozycji z formularza ostatniej zaliczki na CIT-8(22) w danym okresie obrachunkowym. Użytkownik ma możliwość edycji tych kwot.

Kwoty w poz. 94-99 należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie. Uzupełnienie kwot w poz. 94-99 nie wpływa na wyliczenie innych kwot na formularzu deklaracji CIT-8(28).

Jeżeli kwota w poz. 119 wynosi zero to w poz. 123 automatycznie zaznaczana jest stawka wskazana w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe. Jeżeli w Konfiguracji wskazano stawkę inną niż 19% i inną niż 9% to automatycznie zaznaczana jest opcja 19%.

Kwota w poz. 96 Do odliczenia na formularzu załącznika CIT-8/O(15) ograniczana jest do wysokości sumy kwot z poz. 90 i 91 Dochód po doliczeniu z deklaracji CIT-8(28) pomniejszonej o sumę kwot z poz. 74 i 75 Razem dochody wolne z załącznika CIT-8/O(15).

Kwota w poz. 117 Do odliczenia na formularzu załącznika CIT-8/O(15) ograniczana jest do wysokości kwoty z poz. 90 Dochód po doliczeniu z deklaracji CIT-8(28) pomniejszonej o kwotę z poz. 74 Razem dochody wolne z załącznika CIT-8/O(15).

Kwota w poz. 138 Do odliczenia na formularzu załącznika CIT-8/O(15) ograniczana jest do wysokości kwoty z poz. 91 Dochód po doliczeniu z deklaracji CIT-8(28) pomniejszonej o kwotę z poz. 75 Razem dochody wolne z załącznika CIT-8/O(15).

Kwota wykazana w poz. 96 Do odliczenia na formularzu załącznika CIT-8/O(15) w pierwszej kolejności odlicza stratę w poz. 157 (do wysokości kwoty w poz. 57 z deklaracji CIT-8(28)), a następnie w poz. 156 (do wysokości kwoty w poz. 57 z deklaracji CIT-8(28)).

UwagaUwaga: Użytkownik powinien zweryfikować poprawność wprowadzonych przez siebie kwot w sekcji B.2 ODLICZENIA OD DOCHODU na załączniku CIT/O(15). -

- Księgowość kontowa. Deklaracja CIT-8(28). Dodano możliwość wysyłki deklaracji CIT-8(28) do systemu e‑Deklaracje.

- Księgowość kontowa. Zaliczka na CIT-8(22). Dodano nowy wzór zaliczki na CIT-8(22), analogiczny do deklaracji rocznej CIT-8(28), wraz z jej wydrukiem, wydrukiem informacji o odliczeniach oraz eksportem do Comarch ERP Pulpit Menadżera.

Zaliczka na CIT-8, zakładka 1 CIT(D) Jeżeli użytkownik ręcznie uzupełni kwoty w poz. 84 i/lub 85 Kwota zwiększająca dochód/zmniejszająca stratę to są one przenoszone na formularz zaliczki za kolejny miesiąc/kwartał.

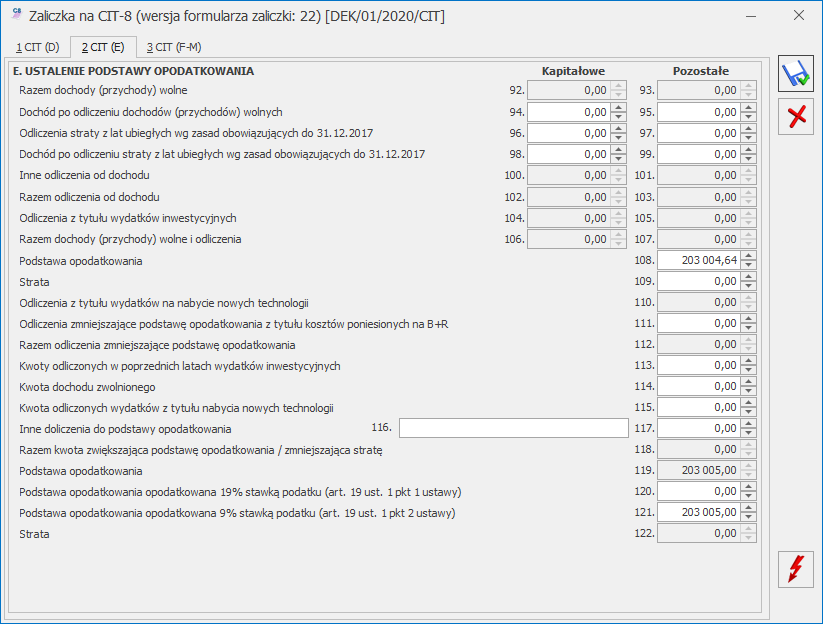

Zaliczka na CIT-8, zakładka 2 CIT(E) Kwoty w poz. 94-99 należy uzupełnić ręcznie, nie są one pobierane z żadnego miejsca w programie. Uzupełnienie kwot w poz. 94-99 nie wpływa na wyliczenie innych kwot na formularzu zaliczki.

Na zaliczce umożliwiono wyliczenie podatku należnego według stawki 9%. Podatek w stawce 9% obliczany jest od kwoty z poz. 121 Podstawa opodatkowania opodatkowana 9% stawką podatku (art. 19 ust. 1 pkt 2 ustawy). Kwotę w poz. 121 należy uzupełnić ręcznie. Uzupełnienie kwoty w poz. 121 powoduje pomniejszenie kwoty w poz. 120 Podstawa opodatkowania opodatkowana 19% stawką podatku (art. 19 ust. 1 pkt 1 ustawy) o tę kwotę. Kwota w poz. 121 jest ograniczana do wysokości kwoty w poz. 119 Podstawa opodatkowania. Po uzupełnieniu kwoty w poz. 121 automatycznie zaznaczana jest w poz. 123 opcja 9%.

Jeżeli kwota w poz. 119 wynosi zero to w poz. 123 automatycznie zaznaczana jest stawka wskazana w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe. Jeżeli w Konfiguracji wskazano stawkę inną niż 19% i inną niż 9% to automatycznie zaznaczana jest opcja 19%.

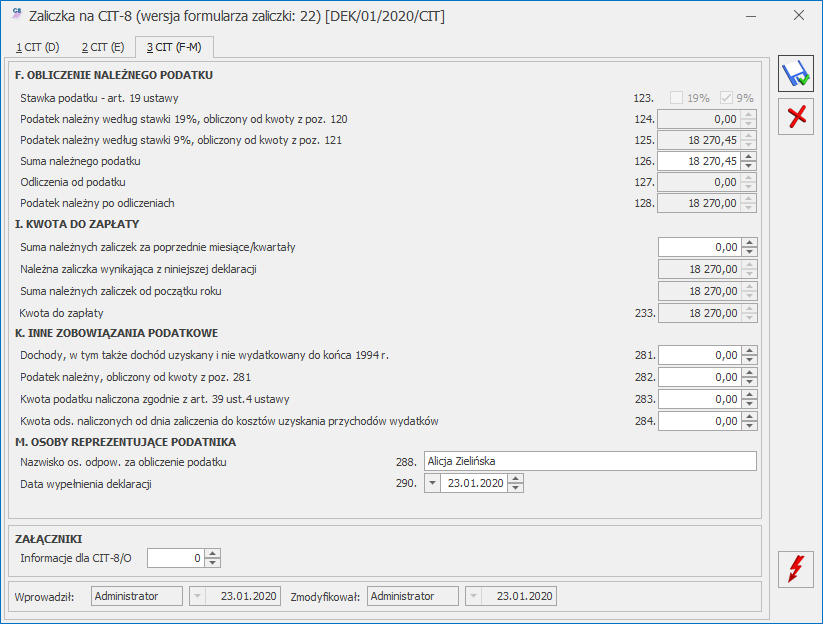

Zaliczka na CIT-8, zakładka 3 CIT(F-M) - Biuro Rachunkowe. Udostępniono możliwość naliczania, podglądu, zatwierdzania, wydruku oraz eksportu do Comarch ERP Pulpit Menadżera zaliczki na CIT-8(22).

- Biuro Rachunkowe. Udostępniono możliwość naliczania deklaracji rocznej CIT-8(28) na nowym formularzu obowiązującym za rok 2019, wraz z możliwością podglądu, zatwierdzania, wydruku, wysyłki, odbioru UPO oraz eksportu do Comarch ERP Pulpit Menadżera.

- Biuro Rachunkowe. Udostępniono możliwość naliczania deklaracji rocznej PIT-28(22) na nowym formularzu obowiązującym za rok 2019, wraz z możliwością podglądu, zatwierdzania, wydruku oraz eksportu do Comarch ERP Pulpit Menadżera.

- Biuro rachunkowe. W sekcji Parametry Firmy dodany został parametr Weryfikacja numerów rachunków. Po uruchomieniu weryfikacji wstaje okno Automatyczna weryfikacja numerów rachunków w Wykazie podatników VAT, gdzie możliwe są do zaznaczenia dwa parametry Niezależnie od kwoty dokumentu oraz Z formularza dokumentu w rejestrze VAT i ewidencji dodatkowej. Domyślnie zaznaczony jest parametr Z formularza dokumentu w rejestrze VAT i ewidencji dodatkowej. Parametry seryjnie zaznaczają/odznaczają się w zaznaczonych bazach.

Zmiany

- Rejestry VAT oraz Ewidencja dodatkowa. Wykaz podatników VAT, tzw. Biała księga. Umożliwiono wyłączenie weryfikacji numeru rachunku bankowego na formularzu dokumentu w rejestrze VAT i ewidencji dodatkowej. Numer rachunku bankowego nie będzie sprawdzany po odznaczeniu w Konfiguracji Firmy/ Ogólne/ Parametry dla parametru Automatyczna weryfikacja numerów rachunków w Wykazie podatników VAT domyślnie zaznaczonej opcji Z formularza dokumentu w rejestrze VAT i ewidencji dodatkowej.

- Rejestry VAT oraz Ewidencja dodatkowa. Wykaz podatników VAT, tzw. Biała księga. Umożliwiono weryfikację numeru rachunku bankowego dla dokumentów o łącznej kwocie brutto mniejszej lub równej 15 000 PLN. Podczas weryfikacji z poziomu formularza:numer rachunku jest sprawdzany dla dokumentów o łącznej kwocie brutto mniejszej lub równej 15 000 PLN po zaznaczaniu w Konfiguracji Firmy/ Ogólne/ Parametry dla parametru Automatyczna weryfikacja numerów rachunków w Wykazie podatników VAT domyślnie odznaczonej opcji Niezależnie od kwoty dokumentu.

-

- dokumentu w rejestrze VAT zakupu,

- korekty dokumentu w rejestrze VAT sprzedaży,

- dokumentu w ewidencji dodatkowej kosztów,

- korekty dokumentu w ewidencji dodatkowej przychodów

oraz w przypadku seryjnej weryfikacji z poziomu:

-

- listy dokumentów w rejestrze VAT zakupu i sprzedaży,

- listy dokumentów w ewidencji dodatkowej kosztów i przychodów

W przypadku seryjnej weryfikacji dokumenty z rejestru zakupu VAT oraz ewidencji dodatkowej kosztów muszą mieć wartość dodatnią, natomiast dokumenty z rejestru sprzedaży VAT oraz ewidencji dodatkowej przychodów muszą mieć wartość ujemną. -

- Rejestry VAT. Deklaracja VAT-7. Licząc deklarację VAT-7 za styczeń lub pierwszy kwartał 2020 r. udostępniono z poziomu wydruków nową gałąź Obliczenie korekty VAT dla zakupów 2019, a w niej Wydruk za rok 2019. Z wydruku mogą skorzystać firmy nie rozliczające VAT prewspółczynnikiem.

- Rejestry VAT zakupu. Podczas weryfikacji numeru rachunku bankowego na dokumencie przeniesionym do rejestru VAT z modułu Handel sprawdzany jest numer rachunku wybrany na fakturze zakupu w module Handel.

- Księgowość. Indywidualny rachunek podatkowy. Zmieniono w programie miejsce służące do wskazania indywidualnego rachunku podatkowego wykorzystywanego do wpłat należności podatkowych wynikających z zaliczek i deklaracji PIT, CIT i VAT od 1 stycznia 2020 r. Szczegóły funkcjonalności opisane zostały w części Ogólne i Kasa/Bank.

- Księgowość. Zaktualizowano listę Organizacji Pożytku Publicznego zgodnie z Wykazem organizacji pożytku publicznego uprawnionych do otrzymania 1% podatku dochodowego od osób fizycznych za 2019 rok, sporządzonym zgodnie z art. 27a ust. 1 i 3 ustawy z dnia 24 kwietnia 2003 r. o działalności pożytku publicznego i o wolontariacie – t.j. Dz. U. z 2019 r. poz. 688, z późn. zm.

- Księgowość kontowa. Stare wzory deklaracji. Zablokowano możliwość dodawania starej wersji formularza deklaracji CIT-8(24). Naliczenie korekty deklaracji, jej wydruk oraz wysyłka do systemu e-Deklaracje na starszej wersji formularza jest możliwe jeżeli w bazie naliczono deklarację pierwotną za dany okres czasu w odpowiedniej wersji formularza.

- Księgowość kontowa. Stare wzory zaliczek. Zablokowano możliwość dodawania starej wersji zaliczki na CIT-8(21). Naliczenie korekty zaliczki na starszej wersji formularza jest możliwe jeżeli w bazie naliczono zaliczkę pierwotną za dany okres czasu w odpowiedniej wersji formularza.

- OCR – obracanie skanów. Po zaczytaniu przez Comarch OCR faktury z obróconego skanu, na dokumencie w rejestrze VAT podgląd skanu wyświetlany jest w prawidłowej, nieodwróconej pozycji.

Poprawiono

- Księgowość kontowa. Obroty i salda. Poprawiono filtrowanie w kolumnach z kwotami.

- Rejestry VAT. W przypadku dokumentu dodanego w module Handel i zaksięgowanego z tego poziomu na konta księgowe, a następnie przeniesionego do rejestru VAT, zmiana numeru NIP na dokumencie w rejestrze VAT powodowała wygenerowanie dodatkowej płatności. Działanie poprawiono.

- Rejestry VAT. Po przejściu na formularzu dokumentu na zakładkę [Waluta] kursor ustawia się w polu Waluta.

- Biuro Rachunkowe. W przypadku wykonania wydruku UPO z podglądu deklaracji w module BR w stopce wydruku drukowano dane bazy głównej biura rachunkowego. Działanie poprawiono.

Aktualizacja w dniu 7 lutego 2020 r.

Ewidencja ryczałtowa. Deklaracja PIT-28(22). Dodano możliwość wysyłki deklaracji PIT-28(22) do systemu e‑Deklaracje.