OPT056-Eksport e-Deklaracji oraz import UPO

1 e-Deklaracje – informacje ogólne

Funkcjonalność Comarch ERP Optima umożliwiająca składanie deklaracji elektronicznych opiera się na modelu,

w którym w pierwszym etapie tworzony jest plik XML zgodny ze schematem XSD opublikowanym przez Ministerstwo Finansów. Następnie tak wygenerowany plik Użytkownik podpisuje podpisem elektronicznym

i przesyła na serwer Ministerstwa Finansów.

W programie Comarch ERP Optima jest możliwy eksport do systemu e-Deklaracje:

- deklaracji VAT-9M wraz z załącznikami: ORD-ZU

- deklaracji VAT-UE

- deklaracji rocznej PIT-28 wraz z załącznikami: PIT-28/B, PIT/O, PIT/D, PIT-2K, PIT/WZR, ORD-ZU

- deklaracji rocznej PIT-36 wraz z załącznikami: PIT/B, PIT/O, PIT/D, PIT-2K, PIT/ZG, PIT/Z, PIT/BR, PIT/IP, PIT/PM, PIT/MIT, PIT/WZ, ORD-ZU

- deklaracji rocznej PIT-36L wraz z załącznikami: PIT/B, PIT/ZG, PIT/Z, PIT/BR, PIT/O, PIT/IP, PIT/PM, PIT/MIT, PIT/WZ, ORD-ZU

- deklaracji rocznej PIT-37 wraz z załącznikami: PIT/O, PIT/D, PIT-2K, ORD-ZU

- deklaracji rocznej CIT-8 wraz z załącznikami: CIT-8/O, CIT-D, CIT-ST, CIT-ST/A, CIT-BR, CIT/IP, CIT/PM, CIT/MIT, CIT/WZ, ORD-ZU

- deklaracji rocznych PIT-11 wraz z załącznikiem PIT-R, IFT-1R, PIT-8C

- deklaracji rocznych PIT-4R, PIT-8AR

oraz ich korekt.

Aby wysłać e-Deklarację z programu Comarch ERP Optima należy:

- Dysponować podpisem elektronicznym.

- Wskazać katalog przechowywania plików xml.

W menu System/ Konfiguracja/ Stanowisko/ Ogólne/ e-Deklaracje w polu: „Katalog przechowywania plików wymiany:” należy wskazać katalog, w którym mają być zapisane pliki xml. Podczas wysyłania e-Deklaracji tworzony jest katalog o nazwie takiej jak nazwa bazy danych, a następnie podkatalog o nazwie RokMiesiąc deklaracji i w nim są umieszczane pliki z deklaracją oraz odebrane UPO (Urzędowe Poświadczenie Odbioru).

- Sprawdzić adres usługi Web Service e-Deklaracje.

Adres usługi serwisu jest zapisany z poziomu System/ Konfiguracja/ Program /Ogólne/ e-Deklaracje / JPK/ CUK, powinien być: https://bramka.e-deklaracje.mf.gov.pl/

- Uzupełnić listę Urzędów Skarbowych wraz z kodami urzędów.

W menu Ogólne/ Inne/ Urzędy – znajduje się lista urzędów. Na formularzu urzędu skarbowego należy wpisać dane adresowe oraz niezbędny do wysyłania e-Deklaracji kod Urzędu Skarbowego.

Lista kodów Urzędów Skarbowych dostępna jest np. na stronie Ministerstwa Finansów pod linkiem: http://crd.gov.pl/xml/schematy/dziedzinowe/mf/2020/07/06/eD/KodyUrzedowSkarbowych/KodyUrzedowSkarbowych_v7-0E.xsd

- Uzupełnić indywidualny rachunek podatkowy firmy i/lub właściciela

W menu System/ Konfiguracja/ Firma/ Dane firmy/ Deklaracje należy uzupełnić indywidualny rachunek podatkowy firmy, który dotyczy deklaracji: CIT-8, VAT-7, JPK_V7, VAT-8, VAT-9M i CUK-1. Na formularzu danych kadrowych uzupełnia się indywidualny rachunek podatkowy właściciela, który dotyczy deklaracji: PIT-36, PIT-36L i PIT-28.

- Poprawnie wypełnić wymagane dane adresowe i identyfikacyjne oraz wyliczyć i zablokować deklarację.

Obowiązkowe jest uzupełnienie poniższych pól:

- dane i adres podatnika (System/ Konfiguracja/ Firma/ Dane firmy/ PIT-28; PIT-36, PIT-36L; PIT-4R, CIT-8, ZUS DRA; VAT, AKC-WW, CUK):

Jeśli podatnikiem jest osoba fizyczna:

- Numer NIP podatnika

- Pierwsze imię oraz nazwisko podatnika

- Data urodzenia

- Adres podatnika, pola: Województwo, Powiat, Gmina, Numer domu, Miejscowość, Kod pocztowy, Poczta (dane adresowe są wymagane tylko dla deklaracji wyliczanych na formularzach starszych niż VAT-7(14), VAT-7D(5), VAT-7K(8)).

Jeżeli podatnikiem jest osoba prawna:

- Numer NIP podatnika

- REGON (z poziomu System/ Konfiguracja/ Firma/ Dane firmy/ Pieczątka firmy)

- Pełna nazwa

- Adres siedziby: Województwo, Powiat, Gmina, Numer domu, Miejscowość, Kod pocztowy, Poczta (dane adresowe są wymagane tylko dla deklaracji wyliczanych na formularzach starszych niż VAT-7(14), VAT-7D(5), VAT-7K(8)).

- urzędy skarbowe z wypełnionymi kodami (z poziomu System/ Konfiguracja/ Firma/ Dane firmy/ Deklaracje)

Ponadto w przypadku:

Deklaracji VAT-7:

- Jeżeli wysyłana jest korekta deklaracji – na zakładce ORD-ZU można uzupełnić uzasadnienie przyczyny złożenia korekty

- Jeżeli wysyłane jest zawiadomienie o skorygowaniu podstawy opodatkowania oraz kwoty podatku należnego – informacja o załączniku VAT-ZD zaznacza się automatycznie na podstawie wcześniej przygotowanego zawiadomienia VAT-ZD

Deklaracji PIT-11, PIT-8C:

- Na formularzu danych kadrowych pracownika:

- PESEL, Data urodzenia

- Pełne dane adresowe pracownika (Województwo, Powiat, Gmina, Numer domu, Miejscowość, Kod pocztowy , Poczta)

- Urząd skarbowy pracownika (z wypełnionym kodem urzędu)

- Jeżeli wysyłana jest korekta deklaracji – na zakładce ORD-ZU należy uzupełnić przyczynę złożenia korekty

Deklaracji IFT-1R/IFT-1:

- Na formularzu danych kadrowych:

- NIP – numer NIP można wpisać na formularzu danych kadrowych na zakładce 1 Ogólne. Inny identyfikator można wpisać na zakładce 2 ident. /Podatki po wcześniejszym zaznaczeniu parametru Ograniczony obowiązek podatkowy (nierezydent) w sekcji Rodzaj numeru indentyfikacyjnego. Inny identyfikator można wpisać również bezpośrednio na formularzu deklaracji IFT

- Miejscowość

- Kod kraju

- Miejsce urodzenia

- Jeżeli wysyłana jest korekta deklaracji – na zakładce ORD-ZU należy uzupełnić przyczynę złożenia korekty

Deklaracji PIT-36, PIT-36L:

- Na formularzu danych kadrowych właściciela/wspólnika

- NIP

- Data urodzenia

- Adres zamieszkania podatnika: Województwo, Powiat, Gmina, Numer domu, Miejscowość, Kod pocztowy (dane adresowe wymagane są tylko dla PIT-36)

- Indywidualny rachunek podatkowy

- Pola liczbowe powiązane z opisem wymagają łącznego uzupełnienia, aby deklaracja została wysłana do systemu e-Deklaracje (np. Straty z lat ubiegłych – uwzględniając kwotę straty na PIT-36/PIT-36L należy uzupełnić również jej źródło).

- Jeżeli wysyłana jest korekta deklaracji – na zakładce ORD-ZU można uzupełnić przyczyny złożenia korekty (załącznik ORD-ZU jest wymagany dla rodzaju korekty: korekta zeznania składana w toku postępowania podatkowego w sprawie unikania opodatkowania, o której mowa w art. 81b § 1a Ordynacji podatkowej).

- Jeżeli jest składany załącznik PIT/B, gdzie podatnik posiada udział w spółce – należy uzupełnić: Nazwa spółki, Udział (w %) oraz NIP

- W przypadku rozliczenia PIT-36 wspólnie z małżonkiem istnieje możliwość wskazania na formularzu właściciela (podatnika) Współwłaściciela – wówczas dane małżonka podstawią się automatycznie na deklaracji PIT-36. Wymagane dane to:

- NIP/ PESEL małżonka

- Imię i nazwisko małżonka

- Data urodzeniaAdres zamieszkania małżonka nie jest wymagany, jeśli taki sam jak w części B.1. dotyczącej podatnika. W innym przypadku należy uzupełnić: Województwo, Powiat, Gmina, Numer domu, Miejscowość, Kod pocztowy.

Deklaracji PIT-37:

- Dane podatnika oraz małżonka w przypadku wspólnego rozliczenia na PIT-37:

- NIP/ PESEL

- Imię i nazwisko

- Data urodzenia

- Adres zamieszkania: Województwo, Powiat, Gmina, Numer domu, Miejscowość, Kod pocztowy. Adres zamieszkania małżonka nie jest wymagany, jeśli taki sam jak w części B.1. dotyczącej podatnika.

- Jeżeli wysyłana jest korekta deklaracji – na zakładce ORD-ZU można uzupełnić przyczyny złożenia korekty (załącznik ORD-ZU jest wymagany dla rodzaju korekty: korekta zeznania składana w toku postępowania podatkowego w sprawie unikania opodatkowania, o której mowa w art. 81b § 1a Ordynacji podatkowej).

Deklaracji PIT-28:

- Na formularzu danych kadrowych właściciela/wspólnika

- NIP

- Data urodzenia

- Adres zamieszkania podatnika: Województwo, Powiat, Gmina, Numer domu, Miejscowość, Kod pocztowy

- Indywidualny rachunek podatkowy

- Jeżeli wysyłana jest korekta deklaracji – na zakładce ORD-ZU można uzupełnić przyczyny złożenia korekty (załącznik ORD-ZU jest wymagany dla rodzaju korekty: korekta zeznania składana w toku postępowania podatkowego w sprawie unikania opodatkowania, o której mowa w art. 81b § 1a Ordynacji podatkowej).

- W przypadku PIT-28/B wymaganymi polami są: Nazwa pełna spółki oraz Identyfikator podatkowy NIP spółki

https://www.podatki.gov.pl/ oraz https://www.podatki.gov.pl/e-deklaracje/dokumentacja-it/struktury-dokumentow-xml/

Od wersji 2016.0.1 Comarch ERP Optima udostępniono możliwość walidacji poprawności wysyłanych e-Deklaracji. Działanie funkcji zależne jest od parametru dostępnego w menu System/ Konfiguracja/ Program/ Ogólne/ e‑Deklaracje / JPK/ CUK Sprawdzaj poprawność e-Deklaracji przed wysłaniem (domyślnie zaznaczony). Podczas wysyłki deklaracji drogą elektroniczną następuje porównanie wysyłanego dokumentu ze schematem dokumentu elektronicznego, który udostępnia Ministerstwo Finansów. Weryfikacja odbywa się po kliknięciu na ikonę Wyślij deklarację do systemu e-Deklaracje. Deklaracja zweryfikowana jako niezgodna ze schematem nie będzie wysłana. Weryfikowana jest kompletność zarówno danych automatycznie pobieranych na deklarację (np. danych adresowych firmy bądź właściciela/pracownika), jak i wprowadzanych bezpośrednio na formularzu deklaracji.

2 Eksport e-Deklaracji

Do systemu e-Deklaracji można wysłać deklaracje, które zostały wcześniej zablokowane przed zmianami i widnieją na liście w kolorze czarnym (w tym celu należy otworzyć formularz deklaracji i zaznaczyć ‘Zablokuj deklarację przed zmianami’). Aby wysłać zatwierdzoną deklarację należy kliknąć na ikonę Wyślij deklarację do systemu

e-Deklaracje .![]()

![]() jednego z następujących rodzajów podpisu

jednego z następujących rodzajów podpisu![]()

Po wciśnięciu ikony ![]() pojawia się log z przebiegu eksportu, który kolejno będzie wskazywał jakie czynności są wykonywane:

pojawia się log z przebiegu eksportu, który kolejno będzie wskazywał jakie czynności są wykonywane:

- Przygotowanie deklaracji

- Walidacja e-Deklaracji (porównanie wysyłanej deklaracji ze schematem dokumentu elektronicznego, który udostępnia Ministerstwo Finansów. Podczas pierwszej wysyłki deklaracji po każdorazowym uruchomieniu programu następuje sprawdzenie i pobranie aktualizacji schem e-Deklaracji z serwera COMARCH)UwagaJeżeli weryfikacja nie powiedzie się z powodu błędów istniejących na deklaracji należy: odblokować deklarację, uzupełnić/poprawić dane, a następnie przeliczyć i wyeksportować ją ponownie.

- Podpisanie deklaracji – w przypadku podpisu kwalifikowanego pojawi się okno z listą dostępnych i jednocześnie ważnych certyfikatów (certyfikat musi być zarejestrowany w systemie, aby pojawił się w oknie wyboru), następnie pojawi się okno komponentu do podpisywania, w którym będzie należało podać PIN

- Wysłanie deklaracji

- Odebranie statusu deklaracji – zwykle będzie to komunikat „Dokument w trakcie przetwarzania, sprawdź wynik następnej weryfikacji dokumentu”

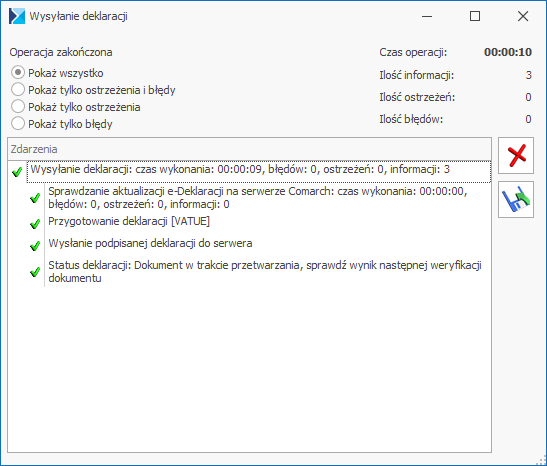

Po poprawnym zakończeniu eksportu, w logu z przebiegu eksportu będą następujące informacje:

Rys.1 Log z przebiegu operacji – wysyłanie deklaracji

Na liście deklaracji, w kolumnie e-Deklaracje, pojawi się status „Wysłano/Nie odebrano UPO”, a w kolumnie Data wysłania pojawi się data wysłania deklaracji.

Na formularzu deklaracji dostępna jest zakładka e-Deklaracje, w której znajdują się szczegółowe informacje (do odczytu) o statusie deklaracji, dacie i godzinie wysłania/odebrania oraz dane osoby, która te zmiany wykonała.

Deklaracja PIT-36

Naciśnięcie ikony ![]() Wyślij deklarację do systemu e-Deklaracje, aktywnej na zatwierdzonym formularzu PIT‑36, rozpoczyna eksport deklaracji do systemu e-Deklaracje.

Wyślij deklarację do systemu e-Deklaracje, aktywnej na zatwierdzonym formularzu PIT‑36, rozpoczyna eksport deklaracji do systemu e-Deklaracje.

W zależności jaki typ zaliczki zostanie wybrany dla podatnika na liście zaliczek PIT-36 (menu spod ikony plusa), w programie wyliczone zostaną zaliczki uproszczone bądź zwykłe i obowiązywać będą do końca roku kalendarzowego. Od wersji 2020.5.1, w ramach tzw. tarczy antykryzysowej związanej z pandemią COVID-19, w okresie od marca 2020 umożliwiono rezygnację ze stosowania zaliczek uproszczonych w trakcie roku podatkowego. Podatnik pomimo wyboru formy uproszczonej ma możliwość naliczenia zaliczek zwykłych (wg zasad ogólnych).

Deklaracja PIT-36L

Naciśnięcie ikony ![]() Wyślij deklarację do systemu e-Deklaracje, aktywnej na zatwierdzonym formularzu

Wyślij deklarację do systemu e-Deklaracje, aktywnej na zatwierdzonym formularzu

PIT-36L, rozpoczyna eksport deklaracji do systemu e-Deklaracje.

W zależności jaki typ zaliczki zostanie wybrany dla podatnika na liście zaliczek PIT-36L (menu spod ikony plusa), w programie wyliczone zostaną zaliczki uproszczone bądź zwykłe i obowiązywać będą do końca roku kalendarzowego. Od wersji 2020.5.1, w ramach tzw. tarczy antykryzysowej związanej z pandemią COVID-19, w okresie od marca 2020 umożliwiono rezygnację ze stosowania zaliczek uproszczonych w trakcie roku podatkowego. Podatnik pomimo wyboru formy uproszczonej ma możliwość naliczenia zaliczek zwykłych (podatek liniowy).

Deklaracja PIT-37

Naciśnięcie ikony ![]() Wyślij deklarację do systemu e-Deklaracje, aktywnej na zatwierdzonym formularzu PIT-37, rozpoczyna eksport deklaracji do systemu e-Deklaracje.

Wyślij deklarację do systemu e-Deklaracje, aktywnej na zatwierdzonym formularzu PIT-37, rozpoczyna eksport deklaracji do systemu e-Deklaracje.

Deklaracja PIT-28

Naciśnięcie ikony ![]() Wyślij deklarację do systemu e-Deklaracje, aktywnej na zatwierdzonym formularzu PIT‑28, rozpoczyna eksport deklaracji do systemu e-Deklaracje.

Wyślij deklarację do systemu e-Deklaracje, aktywnej na zatwierdzonym formularzu PIT‑28, rozpoczyna eksport deklaracji do systemu e-Deklaracje.

Deklaracja CIT-8

Naciśnięcie ikony ![]() Wyślij deklarację do systemu e-Deklaracje, aktywnej na zatwierdzonym formularzu

Wyślij deklarację do systemu e-Deklaracje, aktywnej na zatwierdzonym formularzu

CIT-8, rozpoczyna eksport deklaracji do systemu e-Deklaracje.

CIT-8/O, CIT-D, CIT-ST, CIT-ST/A, CIT-BR, CIT/IP, CIT/PM, CIT/MIT, CIT/WZ, ORD-ZU. Jeżeli istnieje potrzeba dołączenia innych załączników należy przesłać deklarację ze strony systemu e‑Deklaracje.

W zależności czy na formularzu okresu obrachunkowego w Konfiguracji/ Firma/ Księgowość/ Okresy obrachunkowe zaznaczony zostanie parametr Zaliczki uproszczone na CIT, w programie wyliczone zostaną zaliczki uproszczone bądź zwykłe. Od wersji 2020.5.1, w ramach tzw. tarczy antykryzysowej związanej z pandemią COVID-19, w okresie od marca 2020 umożliwiono rezygnację ze stosowania zaliczek uproszczonych w trakcie roku podatkowego. Podatnik pomimo wyboru formy uproszczonej ma możliwość naliczenia zaliczek zwykłych.

Deklaracja PIT-4R

Naciśnięcie ikony ![]() Wyślij deklarację do systemu e-Deklaracje, aktywnej na zablokowanym formularzu

Wyślij deklarację do systemu e-Deklaracje, aktywnej na zablokowanym formularzu

PIT-4R, rozpoczyna eksport deklaracji do systemu e-Deklaracje.

Deklaracja PIT-8AR

Z poziomu Płace i Kadry / Podatek na PIT-8AR dostępna jest ‘Lista podatku na PIT-8AR’ z naliczonymi zaliczkami za każdy miesiąc, na podstawie których można przygotować deklarację roczną PIT-8AR (wybierając z menu dostępnych opcji przy przycisku ‘plusa’). Naciśnięcie przycisku ![]() Wyślij deklarację do systemu e‑Deklaracje, aktywnego na zablokowanym formularzu PIT-8AR, rozpoczyna eksport deklaracji do systemu e‑Deklaracje.

Wyślij deklarację do systemu e‑Deklaracje, aktywnego na zablokowanym formularzu PIT-8AR, rozpoczyna eksport deklaracji do systemu e‑Deklaracje.

Seryjne e-Deklaracje PIT-11/PIT-8C/ IFT-1/IFT-R

Z poziomu Płace i Kadry / Deklaracje PIT pracowników otwiera się okno z listą pracowników, dla których obliczono PIT. Domyślnie wyświetlana jest lista deklaracji PIT-11, z możliwością zmiany w filtrze (pole Lista deklaracji) na PIT-8C/IFT-1R/IFT-1. Zaznaczenie pracowników i naciśnięcie przycisku ![]() powoduje seryjne zablokowanie deklaracji, niezbędne w celu wysłania deklaracji. Zaznaczając pracowników, dla których deklaracje mają być wysłane i naciśnięcie przycisku

powoduje seryjne zablokowanie deklaracji, niezbędne w celu wysłania deklaracji. Zaznaczając pracowników, dla których deklaracje mają być wysłane i naciśnięcie przycisku ![]() Wyślij deklarację do systemu e-Deklaracje (dla zablokowanych formularzy), rozpoczyna eksport deklaracji.

Wyślij deklarację do systemu e-Deklaracje (dla zablokowanych formularzy), rozpoczyna eksport deklaracji.

W przypadku deklaracji PIT, CIT oraz VAT posiadających status „Wysłano/obebrano UPO” – przed powtórną ich wysyłką Użytkownik otrzyma komunikat “Deklaracja została już wysłana i zostało odebrane Urzędowe Poświadczenie Odbioru. Ponowna wysyłka spowoduje rozbieżność między nr referencyjnym na deklaracji a wydrukiem UPO. Czy chcesz kontynuować?” z możliwością wyboru: TAK/NIE.

3 Odbieranie UPO

Po wysłaniu deklaracji należy odebrać UPO (Urzędowe Poświadczenie Odbioru). UPO powinno być dostępne do odbioru do 24 godzin od wysłania.

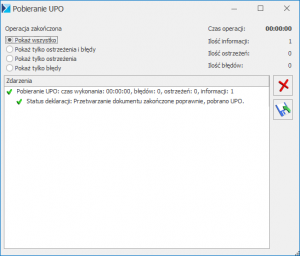

Aby odebrać UPO należy otworzyć formularz deklaracji i za pomocą ikony ![]() Pobierz UPO zainicjować pobranie UPO. Poprawne pobranie UPO zakończy się komunikatem:

Pobierz UPO zainicjować pobranie UPO. Poprawne pobranie UPO zakończy się komunikatem:

Rys 2. Log z przebiegu operacji – pobieranie UPO

Urzędowe Poświadczenie Odbioru można wydrukować z poziomu formularza deklaracji.

4 Korekta deklaracji

W przypadku konieczności złożenia korekty deklaracji należy dodać nowy formularz deklaracji i zaznaczyć na nim cel złożenia – korekta, bądź dla wskazanego okresu uruchomić ikonę Korekta deklaracji ![]() . Kolejnym krokiem jest jej przeliczenie (przycisk Przelicz

. Kolejnym krokiem jest jej przeliczenie (przycisk Przelicz ![]() ) wraz z możliwością wypełnienia zakładki ORD-ZU. Stanowi ona załącznik z uzasadnieniem przyczyny korekty. Na korektach deklaracji składanych od 01.01.2016 wyłączono konieczność uzupełniania załącznika ORD-ZU. Podczas wykonywania korekt wybranych deklaracji, zakładka ORD-ZU jest widoczna, ale jej uzupełnienie nie jest już konieczne do zatwierdzenia deklaracji i wysłania jej drogą elektroniczną.

) wraz z możliwością wypełnienia zakładki ORD-ZU. Stanowi ona załącznik z uzasadnieniem przyczyny korekty. Na korektach deklaracji składanych od 01.01.2016 wyłączono konieczność uzupełniania załącznika ORD-ZU. Podczas wykonywania korekt wybranych deklaracji, zakładka ORD-ZU jest widoczna, ale jej uzupełnienie nie jest już konieczne do zatwierdzenia deklaracji i wysłania jej drogą elektroniczną.

Mechanizm wysyłki i odbierania UPO jest identyczny jak przy składaniu deklaracji pierwotnej. Z poziomu formularza deklaracji można wydrukować samą deklarację, jak również formularz UPO czy pozostałe załączniki, tj. ORD-ZU, VAT-ZZ czy VAT-ZT.

![]() .

.

5 Comarch ERP Optima Biuro Rachunkowe ‑ eksport e-Deklaracji oraz import UPO

W module Comarch ERP Optima Biuro Rachunkowe istnieje możliwość eksportu e-Deklaracji oraz importu Urzędowego Poświadczenia Odbioru (UPO). Funkcja ta usprawnia pracę doradców podatkowych oraz biur rachunkowych poprzez umożliwienie seryjnego wykonywania wspomnianych wcześniej operacji dla wybranych baz firmowych.

Obecnie można dokonać eksportu następujących deklaracji: VAT-7, VAT-7K, VAT-UE, VAT-9M, VAT-8,VAT‑27, PIT-36, PIT-36L, PIT-28, CIT-8, PIT-4R, PIT-8AR, PIT-11.

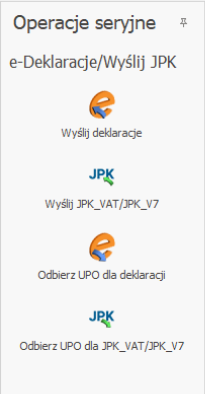

Funkcja widoczna jest na liście operacji seryjnych w menu pod nazwą e-Deklaracje / Wyślij JPK i składa się z dwóch pozycji: Wyślij deklaracje, Odbierz UPO. W gałęzi tej dostępne są również opcje związane z seryjną wysyłką plików JPK_VAT/ JPK_V7: Wyślij JPK_VAT oraz Odbierz UPO dla JPK_VAT, więcej informacji opisane zostało w biuletynie OPT088 – Pliki JPK_V7 – przygotowanie dokumentów i generacja plików.

Rys 3. Widok funkcji w dostępnym menu e-Deklaracje / JPK

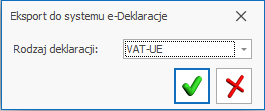

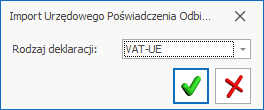

Po wyborze funkcji Wyślij deklaracje pojawi się okno dialogowe zawierające rozwijalną listę, za pomocą której Użytkownik ma możliwość dokonania szybkiego wyboru rodzaju deklaracji, którą chce wysłać.

Rys 4. Okno dialogowe z rozwijalną listą deklaracji, podczas wywoływania funkcji „Wyślij deklaracje”

Po wybraniu rodzaju deklaracji pojawi się okno z wyborem certyfikatu i podaniem PIN’u. W zależności od ustawień komponentu do obsługi podpisu elektronicznego program poprosi o podanie PIN’u tylko raz i podpisze wszystkie deklaracje lub będzie prosił o podanie PIN’u dla każdej deklaracji osobno. Komponent UNIZETO domyślnie wymaga wybrania certyfikatu i podpisania PIN’u tylko jeden raz w danej sesji. Komponent KiR’u i Sigillum wymaga ustawienia opcji „Trwały PIN” i podania np. na jaki czas ma być zapamiętany PIN. Po podpisaniu deklaracji następuje jej wysłanie do systemu e-Deklaracje. Jeżeli Użytkownik dokonał eksportu wybranych deklaracji np. VAT-7 lub VAT-UE, wówczas w bazie danych klienta wyświetlana jest informacja o wysyłce elektronicznej, która znajduje się w atrybucie „Deklaracja VAT-7” lub „Deklaracja VAT-UE”, w zależności od tego jaki rodzaj deklaracji został wysłany.

Podczas seryjnej wysyłki e-Deklaracji z poziomu Biura Rachunkowego w przypadku wystąpienia nieprawidłowości wynik walidacji zwróci dla każdej z deklaracji informację o pierwszym znalezionym błędzie. Mechanizm ten różni się od tego, który istnieje z poziomu programu Comarch ERP Optima, gdzie w treści walidacji otrzymujemy pełną listę napotkanych niezgodności.

Po wysłaniu deklaracji i odebraniu UPO zablokowana jest możliwość ponownej wysyłki deklaracji z poziomu Biura Rachunkowego.

Chcąc dokonać importu Urzędowego Poświadczenia Odbioru należy wybrać z menu funkcję Odbierz UPO. Następnie, podobnie jak przy eksporcie deklaracji, pojawi się okno dialogowe z rozwijalnym menu pozwalające na wybór rodzaju deklaracji dla której Użytkownik chce dokonać importu. Po wybraniu rodzaju deklaracji rozpocznie się proces pobierania UPO. Analogicznie jak przy eksporcie deklaracji VAT-7 oraz VAT-UE, po zakończeniu operacji importu UPO pojawia się informacja o odbiorze UPO w atrybucie „Deklaracja VAT-7” lub „Deklaracja VAT-UE”.

Rys 5. Okno dialogowe z rozwijalną listą deklaracji, podczas wywoływania funkcji „Odbierz UPO”

Przy eksporcie e-Deklaracji oraz imporcie UPO w Panelu Wyników będą wyświetlane odpowiednie komunikaty informujące o przebiegu danych operacji.

W przypadku wysłanych deklaracji, dla których pobrano Urzędowe Poświadczenie Odbioru program umożliwia

seryjny wydruk UPO.

Rys 6. Widok funkcji w dostępnym menu Wydruki

6 Najczęstsze komunikaty przy wysyłaniu e-Deklaracji

| Komunikat przy wysyłaniu | Przyczyna |

|---|---|

| Błąd wysyłania e-Deklaracji: nie został nadany numer referencyjny (Połączenie podstawowe zostało zakończone: Nie można ustanowić relacji zaufania dla bezpiecznego kanału SSL/TLS.|). | Brak certyfikatu Ministerstwa Finansów “ROOT MINFIN SERVERS CA” – należy go dodać do „Zaufane główne urzędy certyfikacji” – z poziomu Windows Internet Explorer / Narzędzia / Opcje internetowe / zakładka Zawartość / Certyfikaty. |

| Błąd wysyłania e-Deklaracji: nie został nadany numer referencyjny (Nie można rozpoznać nazwy zdalnej: 'bramka.edeklaracje.gov.pl'). | Błędny adres usługi serwisu e-Deklaracji wpisany z poziomu: System / Konfiguracja / Program / Ogólne / e-Deklaracje - prawidłowa ścieżka to: https://bramka.e-deklaracje.mf.gov.pl/ |

PIT-11

| Komunikat przy wysyłaniu | Przyczyna |

|---|---|

| Deklaracja nie została wyeksportowana z powodu błędów. Nieznany błąd czasu wykonywania. wiersz = 130, kolumna = 4 (wiersz jest przesunięciem od początku bloku skryptu). Zwrócono błąd z wywołania właściwości lub metody. [-2147352567]” | Typ wypłaty będący potrąceniem w Konfiguracji / Firma / Płace / Typy wypłat ma uzupełnioną ‘Pozycję na deklaracji PIT’ – PIT-11 1a. Wynagrodzenia ze stosunku… - wówczas pojawia się na deklaracji z MINUSEM w pozycji ‘Dochód zwolniony od podatku’. Należy zmienić tą pozycję na ‘Nie dotyczy’ i przeliczyć deklarację PIT-11. |

7 Najczęstsze komunikaty błędów podczas walidacji i/lub przy odbiorze UPO

| Komunikat podczas | Przyczyna | |

|---|---|---|

| Walidacji Comarch ERP Optima | Odbioru UPO z systemu e-Deklaracje | |

| Niepoprawna wartość '0001' w polu KodUrzedu (TKodUS: dopuszczalne wartości [0202, 0203, 0204, 0205, 0206, 0207, 0208, 0209, 0210, 0211, 0212, 0213, 0214, 0215, 0216, 0217, 0218, 0219, 0220, 0221, 0222, 0223, 0224, 0225, 0226, 0227, 0228, 0229, 0230, 0231, 0232, 0233, 0234, 0271, 0402, 0403, 0404, 0405, 0406, 0407, 0408, 0409, 0410, 0411, 0412, 0413, 0414, 0415, 0416, 0417, 0418, 0419, 0420, (…)]) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-enumeration-valid: Value '0001' is not facet-valid with respect to enumeration '[0202, 0203, 0204, 0205, 0206, 0207, 0208, 0209, 0210, 0211, 0212, 0213, 0214, 0215, 0216, 0217, 0218, 0219, 0220, 0221, 0222, 0223, 0224, 0225, 0226, 0227, 0228, 0229, 0230, 0231, 0232, 0233, 0234, 0271, 0402, (…)]'. It must be a value from the enumeration.] | Błędny kod urzędu skarbowego przypisanego do deklaracji w Konfiguracji Firmy/ Dane Firmy/ Deklaracje. Należy poprawić Kod na karcie urzędu (Ogólne/ Inne/ Urzędy), następnie ponownie przeliczyć, zablokować i wysłać deklarację. |

| Nieprawidłowa wiadomość UPO. The filename, directory name, or volume label syntax in correct. Nieprawidłowa wiadomość UPO. Nazwa pliku, nazwa katalogu lub składnia etykiety woluminu jest niepoprawna. | Próba pobrania UPO nieaktualną wersją programu Comarch ERP Optima np. 17.3 | |

| Zamknięcie programu Comarch ERP Optima - Runtime error | W przypadku seryjnego pobierania UPO, gdy brak sieci lub serwer Ministerstwa Finansów jest niedostępny. | |

| Błąd wysyłania e-Deklaracji: nie został nadany numer referencyjny (Połączenie podstawowe zostało zakończone: Nie można ustanowić relacji zaufania dla bezpiecznego kanału SSL/TLS.|). | Brak aktualnego pełnomocnictwa/upoważnienia do podpisywania deklaracji | Jeżeli wygasł certyfikat – należy sprawdzić UPL-1 (upoważnienie do składania deklaracji) jaka jest na nim data obowiązywania. |

| Nie udało się zwalidować e-deklaracji z powodu błędów. Brak schematu dokumentu elektronicznego na stronach e-PUAP. Poprawność deklaracji zostanie sprawdzona podczas odbioru UPO. [-2146232832] | Błąd odbierania UPO. Informacje dodatkowe: Błąd komunikacji z serwerem e-Deklaracji: Connector:Connection time out. HRESULT=0x800A1527 - Connector:Unspecified HTTP error. HRESULT=0x800A1518 lub Błąd wysyłania e-Deklaracji: nie został nadany numer referencyjny (Żądanie nie powiodło się. Odpowiedź jest pusta.|) | Problem z serwerem e-Deklaracji występujący np. w okresie wzmożonej wysyłki deklaracji. Utrudnienia w dostępie do usługi systemu e-Deklaracje niezależne i niezwiązane z programem Comarch ERP Optima. Komunikaty świadczyć mogą o przejściowych problemach z dostępem do serwera e-Deklaracji. Należy w takim wypadku wstrzymać się z wysyłką deklaracji i ponowić próbę za jakiś czas. Jeżeli Użytkownik zdecyduje się na wysyłkę, powinien od razu spróbować pobrać UPO, aby mieć pewność poprawności wysłanej deklaracji. |

Deklaracja VAT-7, VAT-8, VAT-9M, VAT-27:

| Komunikat podczas | Przyczyna | |

|---|---|---|

| Walidacji Comarch ERP Optima | Odbioru UPO z systemu e-Deklaracje | |

| Nieuzupełnione pole PelnaNazwa | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type '#AnonType_PelnaNazwa TIdentyfikatorOsobyNiefizycznej'.] | Niewypełnione pole Nazwa pełna w Konfiguracji/ Firma/ Dane Firmy/ VAT, AKC-WW, CUK. |

| Nieuzupełnione pole ImiePierwsze (Imię: minimalna długość 1 znaków, maksymalna długość 30 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type 'TImie'.] | Niewypełnione pole Imię, jeżeli podatnik jest osobą fizyczną, w Konfiguracji/ Firma/ Dane Firmy/ VAT, AKC-WW, CUK. |

| Nieuzupełnione pole Nazwisko (Nazwisko: minimalna długość 1 znaków, maksymalna długość 81 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type 'TNazwisko'.] | Niewypełnione pole Miasto i/lub Poczta w Konfiguracji/ Firma/ Dane Firmy/ VAT, AKC-WW, CUK. |

| Nieuzupełnione pole DataUrodzenia (Data: wartość musi być większa lub równa: 1900-01-01) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-datatype-valid.1.2.1: '' is not a valid value for 'date'.] | Niewypełnione pole Data urodzenia, jeżeli podatnik jest osobą fizyczną, w Konfiguracji/ Firma/ Dane Firmy/ VAT, AKC- WW, CUK. |

| Niepoprawna wartość '20' w polu 49 (Wartość: wartość musi być mniejsza lub równa: 0, ilość cyfr: 14) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-maxInclusive-valid: Value '20' is not facet-valid with respect to maxInclusive '0' for type '#AnonType_P_49PozycjeSzczegolowe'.] | Błędna wartość w polu 49 deklaracji VAT-7 składanej od sierpnia/3 kwartału 2016. Pole 49 od wersji 17 formularza musi być wypełnione wartością ujemną. |

| Niepoprawna wartość '-20' w polu 50 (Wartość: wartość musi być większa lub równa: 0, ilość cyfr: 14) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minInclusive-valid: Value '-20' is not facet-valid with respect to minInclusive '0' for type 'TKwotaCNieujemna'.] | Błędna wartość w polu 50 deklaracji VAT-7 składanej od sierpnia/3 kwartału 2016. Pole 50 od wersji 17 formularza musi być wypełnione wartością nieujemną. |

| Niepoprawna wartość '12345678' w polu NIP (NIP) Nieuzupełnione pole P_BC w załączniku Wniosek_VAT-ZD (NIP) Niepoprawna wartość ‘wartość’ w polu P_BC w załączniku Wniosek_VAT-ZD (NIP) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-pattern-valid: Value '12345678' is not facet-valid with respect to pattern '[1-9]((\d[1-9])|([1-9]\d))\d{7}' for type 'TNrNIP' | Błędnie wpisany NIP w Konfiguracji/ Firma/ Dane Firmy/ VAT, AKC-WW , CUK (w komunikacie zamiast '12345678' jest podawany błędnie wpisany NIP) i/lub wraz z deklaracją wysyłany jest załącznik VAT-ZD (dla sprzedaży), ale dokumenty w rejestrze VAT, które są uwzględniane na VAT-ZD mają błędny NIP (w komunikacie zamiast '12345678' jest podawany błędnie wpisany NIP). Należy poprawić NIP na dokumencie w rejestrze VAT, następnie odblokować deklarację VAT-7, usunąć z rejestru VAT zapis korekcyjny wygenerowany do załącznika VAT-ZD, odblokować i ponownie przeliczyć VAT-ZD. Następnie ponownie zablokować VAT-ZD i wygenerować zapis korekcyjny oraz przeliczyć i ponownie wysłać deklarację. |

Deklaracja VAT-UE:

| Komunikat podczas | Przyczyna | |

|---|---|---|

| Walidacji Comarch ERP Optima | Odbioru UPO z systemu e-Deklaracje | |

| Niepoprawna wartość '123.456.7890' w polu P_Db (NIP UE) Niepoprawna wartość 'PL' w polu P_Da/P_Na (TKodKrajuUE: dopuszczalne wartości [AT, BE, BG, CY, CZ, DK, DE, EE, EL, ES, FI, FR, GB, HR, HU, IE, IT, LV, LT, LU, MT, NL, PT, RO, SE, SI, SK, XI]) Niepoprawna wartość 'PL' w polu P_Ua (TKodKrajuUEUslugi: dopuszczalne wartości [AT, BE, BG, CY, CZ, DK, DE, EE, EL, ES, FI, FR, GB, HR, HU, IE, IT, LV, LT, LU, MT, NL, PT, RO, SE, SI, SK]) Nieuzupełnione pole P_Db/P_Nb/P_Ub (NIP UE) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-pattern-valid: Value '123.456.7890' is not facet- valid with respect to pattern '(\d|[A-Z]|\+|\*){1,12}' for type'TNrVatUE'.] Status deklaracji: Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-enumeration-valid: Value 'PL' is not facet-valid with respect to enumeration '[AT, BE, BG, CY, CZ, DK, DE, EE, EL, ES, FI, FR, GB, HR, HU, IE, IT, LV, LT, LU, MT, NL, PT, RO, SE, SI, SK, XI]'. It must be a value from the enumeration.] | Błędny NIP na dokumencie w rejestrze VAT (w komunikacie zamiast '123.456.7890' jest podawany błędnie wpisany NIP). Błędny Kod Kraju UE na dokumencie w rejestrze VAT (w komunikacie zamiast 'PL' jest podawany błędny prefiks NIP). Nieuzupełnione (puste) pole NIP. Należy poprawić NIP na dokumencie, następnie odblokować, przeliczyć i ponownie wysłać deklarację. |

Deklaracja PIT-36, PIT-36L, PIT-37, PIT-28, PIT-11, PIT-8C, IFT:

| Komunikat podczas | ||

|---|---|---|

| Walidacji Comarch ERP Optima | Odbioru UPO z systemu e-Deklaracje | Przyczyna |

| Nieuzupełnione pole P_C11 w załączniku PIT_B Nieuzupełnione pole element P_C7/P_C8 w załączniku PIT-28_B Nieuzupełnione pole P_189_1/33 Nieuzupełnione pole 35/49 w załączniku PIT_O Nieuzupełnione pole 17 w załączniku PIT_D Nieuzupełnione pole P_B9 w załączniku PIT_MIT | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type 'TZnakowy'. | Na PIT/B niewypełniona pozycja Nazwa spółki. Na PIT28/B niewypełniona pozycja Nazwa spółki i/lub identyfikator NIP. Jeśli jest wpisana kwota Straty z lat ubiegłych należy uzupełnić również Źródła strat. i/lub na PIT/O wpisana jest kwota Innych ulg, a nie jest uzupełniony Rodzaj ulgi i/lub na PIT/D wpisana jest kwota odliczenia, a nie jest uzupełniony Rodzaj wydatków mieszkaniowych i/lub Nazwa środka trwałego na PIT/MIT |

| Nieuzupełnione pole Wojewodztwo/Powiat/Gmina (Nazwa województwa, nazwa powiatu lub nazwa gminy: minimalna długość 1 znaków, maksymalna długość 36 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respekt to minLength '1' for type 'TJednAdmin'. | Niewypełnione pola Województwo i/lub Powiat i/lub Gmina na karcie właściciela/wspólnika/pracownika i/lub niewypełnione województwo/powiat/gmina w danych małżonka (w przypadku rozliczania PIT-36 lub PIT-37 wspólnie z małżonkiem). |

| Deklaracja nie została wyeksportowana z powodu błędów. Na karcie właściciela nie wpisano daty urodzenia. [-2147467259] lub Nieuzupełnione pole DataUrodzenia (Data: wartość musi być większa lub równa: 1900-01-01, wartość musi być mniejsza lub równa: 2030-12-31) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minInclusive-valid: Value '1899-12-30' is not facet- valid with respect to minInclusive '1900-01-01' for type 'TData' | Niewypełnione pole Data urodzenia na formularzu właściciela/wspólnika/pracownika i/lub data urodzenia małżonka (w przypadku rozliczania PIT-36 lub PIT-37 wspólnie z małżonkiem). |

| Nieuzupełnione pole NrDomu (Nr budynku: minimalna długość 1 znaków, maksymalna długość 9 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respekt to minLength '1' for type 'TNrBudynku'. | Niewypełnione pole Nr domu na formularzu właściciela/wspólnika/pracownika i/lub w danych małżonka (w przypadku rozliczania PIT-36 lub PIT-37 wspólnie z małżonkiem). |

| Nieuzupełnione pole Miejscowosc/MiejsceUrodzenia (Miejscowość: minimalna długość 1 znaków, maksymalna długość 56 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respekt to minLength '1' for type 'TMiejscowosc'. | Niewypełnione pole Miejscowość na formularzu właściciela/wspólnika/pracownika i/lub w danych małżonka (w przypadku rozliczania PIT-36 lub PIT-37 wspólnie z małżonkiem) i/lub na PIT/O, w części D (informacja o przekazanych darowiznach i obdarowanych) niewypełniona Miejscowość przy uzupełnionych innych polach i/lub niewypełniona Miejscowość/Poczta w danych firmy w Konfiguracji/ Firma/ Dane firmy/ PIT-4R,CIT-8, ZUS DRA. W przypadku deklaracji IFT niewypełnione pole Miejsce urodzenia na formularzu pracownika. |

| Nieuzupełnione pole KodPocztowy (Kod pocztowy: minimalna długość 1 znaków, maksymalna długość 8 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type 'TKodPocztowy'. | Niewypełnione pole Kod pocztowy na formularzu właściciela/wspólnika/pracownika i/lub w danych małżonka (w przypadku rozliczania PIT-36 lub PIT-37 wspólnie z małżonkiem) |

| Nieuzupełnione pole Nazwisko lub Nieuzupełnione pole Nazwisko w załączniku PIT_O/PIT_D (Nazwisko: minimalna długość 1 znaków, maksymalna długość 81 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respekt to minLength '1' for type 'TNazwisko'. | Niewypełnione pole Nazwisko małżonka na deklaracji rocznej i/lub załączniku PIT/O/PIT/D (w przypadku rozliczania PIT-36 lub PIT-37 wspólnie z małżonkiem). |

| Nieuzupełnione pole ImiePierwsze (Imię: minimalna długość 1 znaków, maksymalna długość 30 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type 'TImie'. | Niewypełnione pole Pierwsze Imię małżonka (w przypadku rozliczania PIT-36 lub PIT-37 wspólnie z małżonkiem) Zaznaczono w Konfiguracji/ Firma/ Dane firmy/ PIT-4R, CIT-8, ZUS DRA że podatnik jest osobą fizyczną ale nie zostały uzupełnione dane właściciela. |

| Nieuzupełnione pole P_D3 w załączniku PIT_O lub Nieuzupełnione pole P_F64A w załączniku PIT_BR lub Nieuzupełnione pole KodKraju/KodKrajuWydania (Kod kraju: dopuszczalne wartości [AF, AX, AL, DZ, AD, AO, AI, AQ, AG, AN, SA, AR, AM, AW, AU, AT, AZ, BS, BH, BD, BB, BE, BZ, BJ, BM, BT, BY, BO, BA, BW, BR, BN, IO, BG, BF, BI, XC, CL, CN, HR, CY, TD, ME, DK, DM, DO, DJ, EG, EC, ER, EE, ET | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-enumeration-valid: Value '' is not facet-valid with respect to enumeration '[AF, AX, AL, DZ, AD, AO, AI, AQ, AG, AN, SA, AR, AM, AW, AU, AT, AZ, BS, BH, BD, BB, BE, BZ, BJ, BM, BT, BY, BO, BA, BW, BR, BN, IO, BG, BF, BI, XC, CL, CN, HR, CY, TD, ME, DK, DM, DO, DJ, EG, EC, ER, EE, ET, FK, (…)]'. It must be a value from the enumeration.] | Niewypełnione pole Kod kraju na załączniku PIT/O, w części dot. informacji o przekazanych darowiznach i obdarowanych. Niewypełnione pole Kod kraju na załączniku PIT/BR, w części dot. danych jednostki naukowej. Niewypełnione pole Kod kraju na formularzu pracownika i/lub formularzu deklaracji. |

| Nieuzupełnione pole NrLokalu (Nr lokalu: minimalna długość 1 znaków, maksymalna długość 10 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type 'TNrLokalu'.] | W pliku xml jest pusta sekcja z numerem lokalu. Taki efekt powstaje po imporcie danych kadrowych z arkusza MS Excel, jeżeli w arkuszu w kolumnie ‘Nr Lokalu’ została wpisana spacja. Normalnie w przypadku nie wypełnionego pola z numerem lokalu na formularzu danych kadrowych ta sekcja się w ogóle nie generuje. W takiej sytuacji należy edytować formularz danych kadrowych pracownika/właściciela/wspólnika, wpisać w pole numer lokalu np. 1, zapisać zmianę/formularz, ponownie go edytować, usunąć całą zawartość pola z numerem lokalu i zapisać. Po tak wykonanych czynnościach plik z deklaracją jest wysyłany poprawnie. |

| Niepoprawna wartość '0' w polu RodzajNrId (TRodzajId: dopuszczalne wartości [1, 2, 3, 4, 8, 9]) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-enumeration-valid: Value '0' is not facet-valid with respect to enumeration '[1, 2, 3, 4, 8, 9]'. It must be a value from the enumeration.] | Niewypełnione pole Rodzaj numeru identyfikacyjnego na formularzu pracownika na zakładce 2. Nr ident./podatki. |

| Nieuzupełnione pole NrId (Numer dokumentu stwierdzającego tożsamość: minimalna długość 1 znaków, maksymalna długość 50 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type 'TNrDokumentu StwierdzajacegoTozsamosc'. | Niewypełnione pole Zagraniczny numer identyfikacyjny podatnika na formularzu pracownika na zakładce 2. Nr ident./podatki. |

| Niepoprawna wartość '123456789' w polu 472/163/132/175 (KRS) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-pattern-valid: Value '123456789' is not facet-valid with respect to pattern '\d{10}' for type 'TNrKRS'.] | Błędny numer KRS, wpisany w sekcji „Wniosek o przekazanie 1% podatku” (w komunikacie zamiast '123456789' jest podawany błędnie wpisany numer KRS odpowiednio na deklaracji PIT-36/PIT-36L/PIT-37/PIT-28) |

| Niepoprawna wartość '0' w polu 23 w załączniku PIT_IP (Rok: wartość musi być większa lub równa: 2015, wartość musi być mniejsza lub równa: 2030) | Status deklaracji: Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-datatype-valid.1.2.1: '0' is not a valid value for 'gYear'.] | Należy uzupełnić rok w polu 23 w którym podatnik korzystał ze zwolnienia dochód wykazanych w polu 24 w załączniki PIT/IP |

| Niepoprawna wartość '0' w polu P_B10 w załączniku PIT_MIT (Wartość: wartość musi być większa lub równa: 0, wartość musi być większa niż: 0, ilość cyfr: 16, ilość cyfr po przecinku: 2) | Status deklaracji: Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minExclusive-valid: Value '0' is not facet-valid with respect to minExclusive '0.0' for type '#AnonType_P_B10P_BPozycjeSzczegoloweZalacznik_PIT_MIT'.] | Niewypełnione pole dotyczące liczby środków trwałych na PIT/MIT |

Deklaracja CIT-8:

| Komunikat podczas | Przyczyna | |

|---|---|---|

| Walidacji Comarch ERP Optima | Odbioru UPO z systemu e-Deklaracje | |

| Nieuzupełnione pole PelnaNazwa | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type '#AnonType_PelnaNazwa TIdentyfikator OsobyNiefizycznej'.] | Niewypełnione pole Nazwa pełna w Konfiguracji/ Firma/ Dane Firmy/ PIT-4R, CIT-8, ZUS DRA |

| Niepoprawna wartość '12345' w polu NIP (NIP) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-pattern-valid: Value '12345' is not facet-valid with respect to pattern '[1-9]((\d[1-9])|([1-9]\d))\d{7}' for type 'TNrNIP' | Błędny numer NIP wpisany w Konfiguracji/ Firma/ Dane Firmy/ Pieczątka Firmy (w komunikacie zamiast '12345' jest podawany błędnie wpisany NIP). |

| Nieuzupełnione pole Wojewodztwo/Powiat/Gmina lub Nieuzupełnione pole P_A/P_B/P_C w załączniku CIT-ST (Nazwa województwa, nazwa powiatu lub nazwa gminy: minimalna długość 1 znaków, maksymalna długość 36 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type 'TJednAdmin'. | Niewypełnione pola Województwo i/lub Powiat i/lub Gmina w Konfiguracji/ Firma/ Dane Firmy/ PIT-4R, CIT-8, ZUS DRA i/lub niewypełnione pola Województwo i/lub Powiat i/lub Gmina w części dot. zakładów/ oddziałów na załączniku CIT/ST. |

| Nieuzupełnione pole NrDomu (Nr budynku: minimalna długość 1 znaków, maksymalna długość 9 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type 'TNrBudynku'. | Niewypełnione pole Nr domu w Konfiguracji/ Firma/ Dane Firmy/ PIT-4R, CIT-8, ZUS DRA. |

| Nieuzupełnione pole Miejscowosc lub Nieuzupełnione pole 33 w załączniku CIT-D lub Nieuzupełnione pole 13 w załączniku CIT-ST_A - załącznik do załącznika CIT-ST (Miejscowość: minimalna długość 1 znaków, maksymalna długość 56 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type 'TMiejscowosc'. | Niewypełnione pole Miejscowość w Konfiguracji/ Firma/ Dane Firmy/ PIT-4R, CIT-8, ZUS DRA i/lub niewypełnione pole Miejscowość w danych darczyńcy/ informacji o obdarowanym na CIT-D i/lub w danych Zakładu (oddziału) na CIT-ST/A. |

| Nieuzupełnione pole KodPocztowy (Kod pocztowy: minimalna długość 1 znaków, maksymalna długość 8 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type 'TKodPocztowy'. | Niewypełnione pole Kod pocztowy w Konfiguracji/ Firma/ Dane Firmy/ PIT-4R, CIT-8, ZUS DRA. |

| Nieuzupełnione pole 71/151/167/172/173 w załączniku CIT-8_O lub Nieuzupełnione pole 25/75 w załączniku CIT-D lub Nieuzupełnione pole P_E1 w załączniku CIT-ST lub Nieuzupełnione pole P_1 w załączniku CIT-ST_A - załącznik do załącznika CIT-ST Nieuzupełnione pole P_B8 w załączniku CIT_MIT Nieuzupełnione pole P_G41 w załączniku CIT_IP | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type 'TZnakowy'.] | Na CIT-8/O wpisana jest Kwota innych dochodów wolnych i/lub Kwota innych odliczeń, a nie jest uzupełnione pole Tytułem i/lub wpisana jest Kwota Zwolnienia, a nie jest uzupełniony Numer decyzji Ministra Finansów i/lub wpisana jest Kwota zaniechania poboru podatku i Data rozporządzenia, a nie jest uzupełniony Tytuł Rozporządzenia i/lub wpisana jest Kwota obniżki z innych tytułów, a nie jest uzupełniony Tytuł obniżki i/lub na CIT/D w Danych darczyńcy/ Informacji o obdarowanym nie jest uzupełnione pole Nazwa Pełna i/lub na CIT-ST nie jest uzupełnione pole Nazwa zakładu (oddziału) i/lub na CIT-ST/A nie jest uzupełniona Nazwa pełna zakładu (oddziału) i/lub Nazwa środka trwałego na CIT/MIT i/lub Numeru wydania zezwolenia lub decyzji o wsparciu na CIT/IP. |

| Niepoprawna wartość '1899-12-30' w polu 169/170 w załączniku CIT-8_O (Data: wartość musi być większa lub równa: 1900-01-01) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-datatype-valid.1.2.1: '00:00:00' is not a valid value for 'date'.] | Na CIT-8/O wpisany jest Numer decyzji Ministra Finansów i Kwota Zwolnienia, a nie jest uzupełniona Data decyzji Ministra Finansów i/lub wpisana jest Kwota zaniechania poboru podatku, a nie jest uzupełniona Data rozporządzenia. |

| Nieuzupełnione pole P_26A/74/P_76A w załączniku CIT-D lub Nieuzupełnione pole P_F63A w załączniku CIT-BR (Kod kraju: dopuszczalne wartości [AF, AX, AL, DZ, AD, AO, AI, AQ, AG, AN, SA, AR, AM, AW, AU, AT, AZ, BS, BH, BD, BB, BE, BZ, BJ, BM, BT, BY, BO, BA, BW, BR, BN, IO, BG, BF, BI, XC, (…)]) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-enumeration-valid: Value '' is not facet-valid with respect to enumeration '[AF, AX, AL, DZ, AD, AO, AI, AQ, AG, AN, SA, AR, AM, AW, AU, AT, AZ, BS, BH, BD, BB, BE, BZ, BJ, BM, BT, BY, BO, BA, BW, BR, BN, IO, BG, BF, BI, XC, CL, CN, HR, CY, TD, ME, DK, DM, DO, DJ, EG, EC, ER, EE, ET, FK, FJ, PH, FI, FR, TF, GA, GM, GH, GI, GR, GD, GL, GE, GU, GG, GY, GF, GP, GT, (…)]'. It must be a value from the enumeration.] | Na CIT-D w części dot. danych darczyńcy i/lub w Informacji o obdarowanym nie jest wypełnione pole Kod kraju. Na CIT-BR w części dot. danych jednostki naukowej nie jest wypełnione pole Kod kraju. |

| Nieuzupełnione pole 74 w załączniku CIT-D (Numer identyfikacji podatkowej: minimalna długość 1 znaków, maksymalna długość 30 znaków) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minLength-valid: Value '' with length = '0' is not facet-valid with respect to minLength '1' for type 'TNrIdentyfikacjiPodatkowej'.] | Niewypełnione pole Identyfikator podatkowy w części dot. Informacji o obdarowanym na załączniku CIT-D. |

| Niepoprawna wartość '1234567' w polu P_D w załączniku CIT-ST (Kod gminy: http://www.stat.gov.pl/broker/access/showSearch.jspa ) | Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-enumeration-valid: Value '1234567' is not facet-valid with respect to enumeration '[0201011, 0201022, 0201032, 0201043, 0201052, 0201062, 0202011, 0202021, 0202031, 0202041, 0202052, 0202062, 0202073, 0203011, 0203022, 0203032, 0203042, 0203052, 0203062, (…)]'. It must be a value from the enumeration.] | Niepoprawny Kod gminy w części dot. zakładów/ oddziałów na załączniku CIT/ST (w komunikacie zamiast '1234567' jest podawany błędnie wpisany Kod). |

| Nieuzupełnione pole P_G42 w załączniku CIT_IP (Data: wartość musi być większa lub równa: 1900-01-01, wartość musi być mniejsza lub równa: 2030-12-31) Niepoprawna wartość 'PL999' w polu P_G43 w załączniku CIT_IP (String) | Status deklaracji: Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-pattern-valid: Value '' is not facet-valid with respect to pattern '((\d{4})-(\d{2})-(\d{2}))' for type 'TData'.] Status deklaracji: Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-pattern-valid: Value 'PL999' is not facet-valid with respect to pattern 'PL[24-9]{1}[1-4]{1}[1-9]{1}|PL[2]{2}[ABC]{1}|PL21A|PLZZZ' for type '#AnonType_P_G43P_GPozycjeSzczegoloweZalacznik_CIT_IP'.] | Niewypełnione pole dotyczące Daty wydania zezwolenia lub decyzji o wsparciu na CIT/IP. Niepoprawny lub pusta jednostka terytorialna realizacji inwestycji w ‘PL’ |

| Niepoprawna wartość '0' w polu P_B9 w załączniku CIT_MIT (Wartość: wartość musi być większa lub równa: 0, wartość musi być większa niż: 0, ilość cyfr: 16, ilość cyfr po przecinku: 2) | Status deklaracji: Weryfikacja negatywna – dokument niezgodny ze schematem xsd [cvc-minExclusive-valid: Value '0' is not facet-valid with respect to minExclusive '0.0' for type '#AnonType_P_B9P_BPozycjeSzczegoloweZalacznik_CIT_MIT'.] | Niewypełnione pole dotyczące liczby środków trwałych na CIT/MIT |