Jeżeli pracownik powinien otrzymać pełną kwotę dodatku stażowego, niezależnie od ilości godzin / dni przepracowanych w miesiącu, ale nie powinny być naliczane składki ZUS od kwot należnych za okres zwolnień lekarskich, w programie Comarch ERP Optima należy z poziomu System / Konfiguracja / Firma / Płace / Typy wypłat zdefiniować dwa typy wypłat:

- Dodatek stażowy z ZUS (oskładkowany)

- Dodatek stażowy bez ZUS (nieoskładkowany)

Poniżej przedstawiamy przykładową definicję dodatku. Kwota dodatku to procent wynagrodzenia zasadniczego nominalnego, zależny od łącznego stażu pracy pracownika.

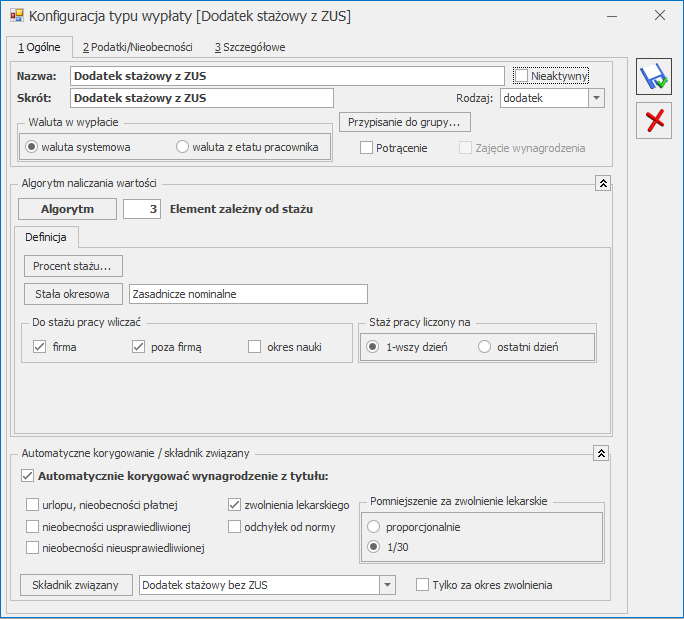

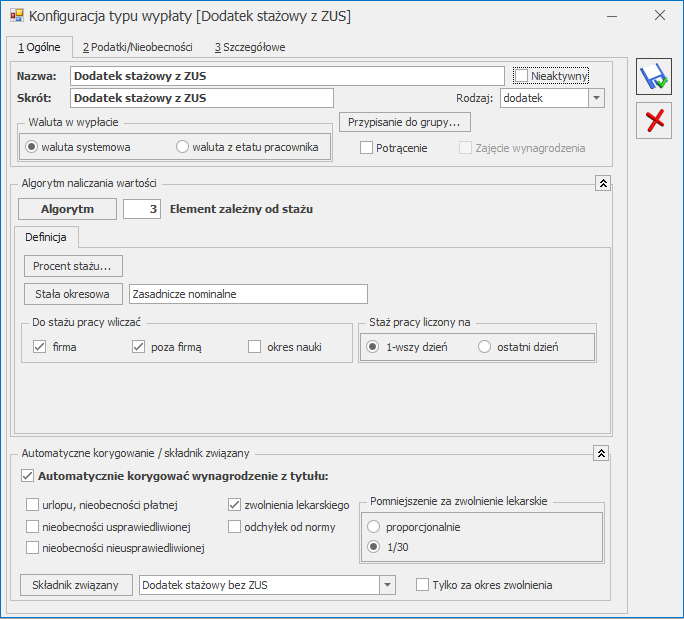

- Konfiguracja dodatku stażowego oskładkowanego.

Na zakładce ‘1.Ogólne’:

Nazwa i skrót: np. Dodatek stażowy z ZUS

Rodzaj: Dodatek

Algorytm: 3 – ‘Element zależny od stażu’

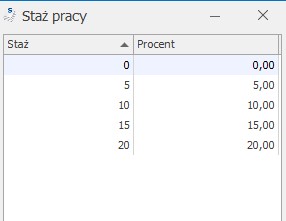

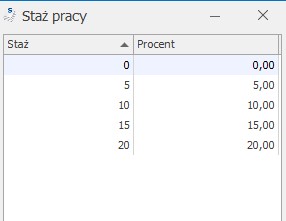

Procent stażu: wypełniamy progi stażu pracy

Stała okresowa: wybieramy ze wzorów – Zasadnicze nominalne

Do stażu pracy wliczać: zaznaczamy odpowiednie opcje – staż w firmie, poza firmą

Staż pracy liczony na: 1-wszy dzień

Automatyczne korygować wynagrodzenie z tytułu: zwolnienia lekarskiego (Pomniejszenie za zwolnienie lekarskie: 1/30)

Na zakładce ‘2.Podatki/Nieobecności’:

Pozycja na deklaracji PIT: PIT-4 1a. Wynagrodzenie ze stosunku pracy

Podatek: naliczać wg progów

Sposób naliczania składek ZUS: naliczać

Sposób naliczania składki na ubezpieczenie zdrowotne: naliczać

Okres wypłaty: co 1 miesiąc

Wliczać do podstawy naliczania: wszystkie pozycje – nie wliczać

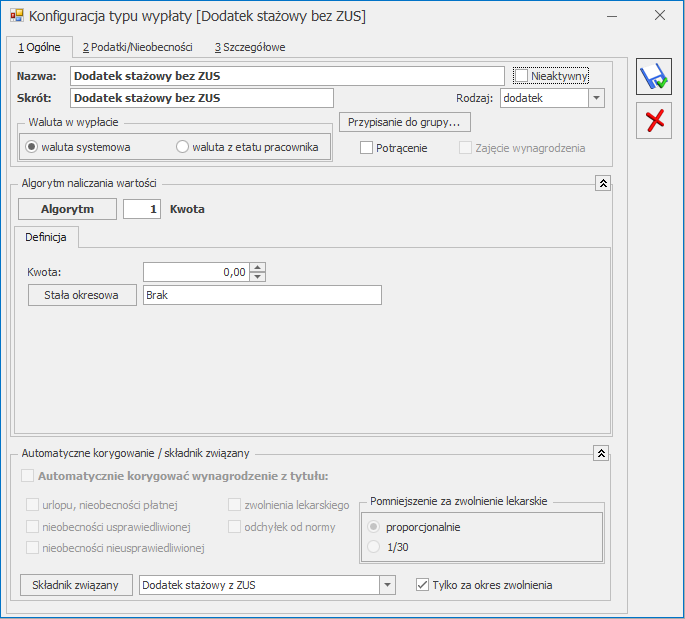

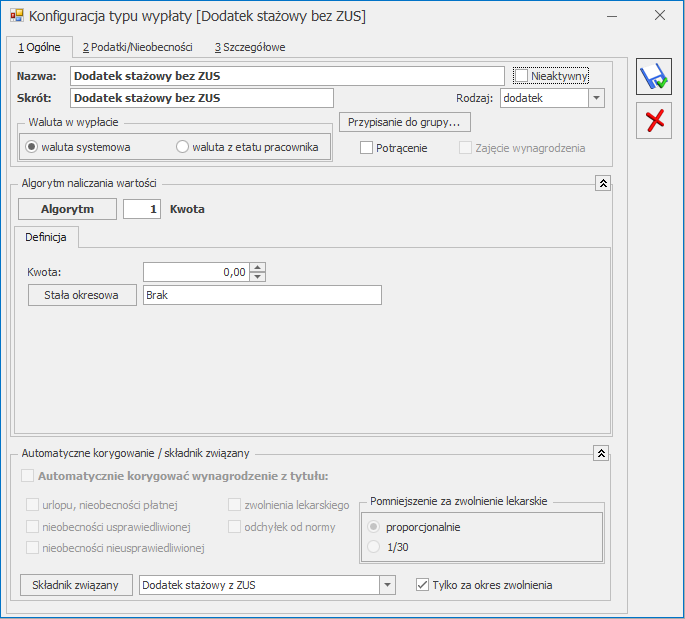

- Konfiguracja dodatku stażowego nieoskładkowanego.

Na zakładce ‘1.Ogólne’:

Nazwa i skrót: np. Dodatek stażowy bez ZUS

Rodzaj: Dodatek

Algorytm: 1 ‘Kwota’

Automatycznie korygować wynagrodzenie z tytułu: niezaznaczone

Składnik związany: wybieramy zdefiniowany wcześniej ‘Dodatek stażowy z ZUS’

Tylko za okres zwolnienia [v]: zaznaczamy

Na zakładce ‘2.Podatki/Nieobecności’:

Pozycja na deklaracji PIT: PIT-4 1a. Wynagrodzenie ze stosunku pracy

Podatek: naliczać wg progów

Zawsze naliczaj ulgę podatkowa [V]: zaznaczone

Sposób naliczania kosztów uzyskania: standardowe

Sposób naliczania składek ZUS: nie naliczać

Sposób naliczania składki na ubezpieczenie zdrowotne: nie naliczać

Okres wypłaty: co 1 miesiąc

Wliczać do podstawy naliczania: wszystkie pozycje – nie wliczać

Następnie ponownie edytujemy ‘Dodatek stażowy z ZUS’ i w polach:

Składnik związany: wybieramy zdefiniowany ‘Dodatek stażowy bez ZUS’

Tylko za okres zwolnienia [ ]: nie zaznaczamy

- Przypisanie pracownikowi dodatku stażowego.

W kadrach na liście stałych dodatków pracownikowi wpisujemy ‘Dodatek stażowy z ZUS’, uzupełniając odpowiednio formularz dodatku. Po odnotowaniu pracownikowi nieobecności ‘Zwolnienie chorobowe’ w wypłacie na zakładce ‘2.Elementy wypłaty’ będą naliczone m.in.:

- Dodatek stażowy z ZUS wyliczony za okres obecności

- Dodatek stażowy bez ZUS wyliczony za okres zwolnienia.