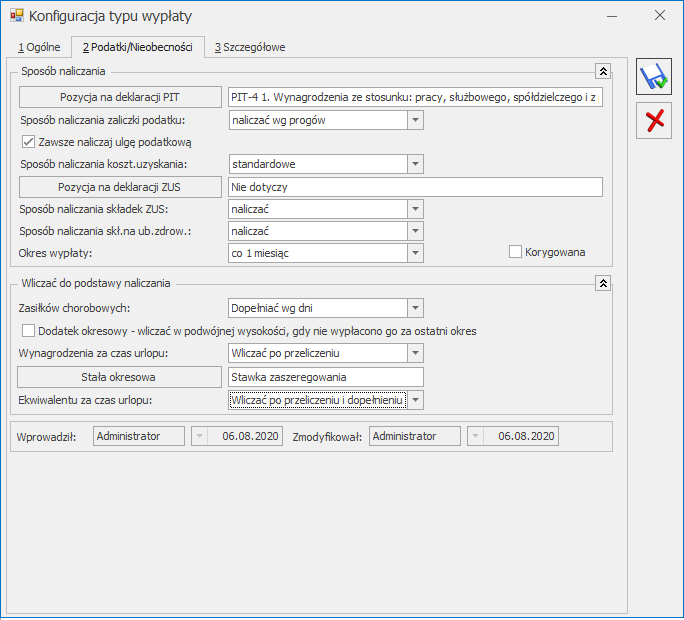

Formularz typu wypłaty – zakładka Podatki/Nieobecności

Pozycja na deklaracji PIT – definiując opodatkowany element wynagrodzenia użytkownik ma prawo rozliczyć go na PIT-4R (jeżeli element wynagrodzenia nie jest opodatkowany wybieramy pozycję PIT: Nie dotyczy).

Aktualnie dostępne są:

- PIT-4 1. Wynagrodzenia ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej (program zaproponuje odliczenie standardowych – związanych z pracownikiem – kosztów uzyskania).

- PIT-4 2. Dniówki obrachunkowe i udziały w dochodzie podzielnym rolniczej spółdzielni produkcyjnej (program zaproponuje brak możliwości odliczania kosztów uzyskania – nie naliczać).

- PIT-4 3. Emerytury – renty krajowe (program zaproponuje brak możliwości odliczania kosztów uzyskania – nie naliczać).

- PIT-4 4. Emerytury – renty zagraniczne (program zaproponuje brak możliwości odliczania kosztów uzyskania – nie naliczać).

- PIT-4 5. Zasiłki pieniężne z ubezpieczenia społecznego wypłacane przez organ rentowy (program zaproponuje brak możliwości odliczania kosztów uzyskania – nie naliczać).

- PIT-4 6. Należności wypłacane za pracę tymczasowo aresztowanym lub skazanym (program zaproponuje brak możliwości odliczania kosztów uzyskania – nie naliczać).

- PIT-4 7. Świadczenia wypłacane przez organ zatrudnienia z FP oraz FGŚP (program zaproponuje brak możliwości odliczania kosztów uzyskania – nie naliczać).

- PIT-4 8. Inne przychody (program zaproponuje brak możliwości odliczania kosztów uzyskania – nie naliczać).

- PIT-4R C.9 Należności wynikające z umowy aktywizacyjnej, o której mowa w art.35a ust.1 Ustawy podatkowej.

- PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy zlecenia

- PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy o dzieło.

- PIT-8B 7. Czynności związane z pełnieniem obowiązków społecznych lub obywatelskich.

- PIT-8B 8. Udział w organach stanowiących osób prawnych.

- PIT-8B 9. Kontrakt menedżerski, umowa o zarządzanie przedsiębiorstwem.

- PIT-8B 10. Prawa autorskie i inne prawa.

- PIT-8B 12. Inne źródła.

Wybranie każdej z powyższych pozycji gwarantuje automatyczne umieszczenie definiowanego składnika wypłaty również na deklaracji PIT-11 (obok PIT-4R).

Niekiedy występuje konieczność zdefiniowania elementu, który ma się pojawić na deklaracji PIT-11, nie pojawiając się na PIT-4R. Przykładem takiego elementu mogą być zasiłki chorobowe wypłacane przez ZUS (dotyczy firm zatrudniających nie więcej niż 20 ubezpieczonych). Zazwyczaj na zakończenie roku ZUS informuje pracodawców o kwotach zasiłków wypłaconych ich pracownikom. Pracodawca ma obowiązek wykazać pracownikowi tego typu dochód na jego deklaracji PIT-11, nie wykazując go na PIT-4R. Aby umożliwić zdefiniowanie tego typu wynagrodzenia lista pozycji PIT uzupełniona została o pozycje PIT-11:

- PIT-11 1a. Wynagrodzenia ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej.

- PIT-11 1b. Przychody, do których zastosowano odliczenie kosztów uzyskania na podstawie art.22 ust.9 pkt3 Ustawy.

- PIT-11 2. Dniówki obrachunkowe i udziały w dochodzie podzielnym rolniczej spółdzielni produkcyjnej.

- PIT-11 3. Emerytury – renty zagraniczne.

- PIT-11 4. Należności wypłacane za pracę tymczasowo aresztowanym lub skazanym.

- PIT-11 5. Świadczenia wypłacane przez organ zatrudnienia z FP oraz FGŚP.

- PIT-11 6. Przychody z osobiście wykonywanej działalności.

- PIT-11 7. Czynności związane z pełnieniem obowiązków społecznych.

- PIT-11. Przychody otrzymywane z zagranicy, o których mowa w art. 21 ust.1 pkt 74 ustawy, m.in. renty inwalidzkie.

- PIT-11. Przychody pochodzące ze środków bezzwrotnej pomocy zagranicznej, o których mowa w art. 21 ust. 1 pkt 46 ustawy.

- PIT-11 8. Udział w organach stanowiących osób prawnych (historyczny).

- PIT-11 9. Kontrakt menedżerski, umowa o zarządzanie przedsiębiorstwem (historyczny).

- PIT-11 10. Inne źródła.

- PIT-11. Wynagrodzenie z tytułu umowy o pomocy przy zbiorach,

- PIT-11. Przychody, o których mowa w art. 20 ust. 1 ustawy,

- PIT-11. Przychody z tytułu stypendium, o którym mowa w art. 21 ust. 1 pkt 40b ustawy.

- PIT-11. Należności z tytułu praktyk absolwenckich lub staży uczniowskich.

Aby umożliwić rozliczenie nadpłaty/niedopłaty zaliczki podatku, wynikających z deklaracji PIT-40, udostępniono listę pozycji deklaracji PIT-4. Zachowano nazewnictwo pozycji PIT-4, natomiast tak zdefiniowany typ wypłaty gwarantuje pojawienie się wypłaconej kwoty na obowiązującej deklaracji PIT-4R. Przy tych elementach wypłaty program nie proponuje naliczania kosztów uzyskania:

- PIT-4.44 Kwota zaliczek, których pobór został ograniczony na podstawie art. 32 ust. 2 Ustawy.

- PIT-4.45 Kwota przypadająca do pobrania w związku z ograniczeniem poboru zaliczek w poprzednich miesiącach, dokonanym na podstawie art.32 ust.2 Ustawy.

- PIT-4.46 Kwota dodatkowo pobranego podatku, wynikającego z rozliczenia za rok ubiegły.

- PIT-4.47 Zaliczenie nadpłaty, wynikającej z rozliczenia za rok ubiegły.

- PIT-4.48 Zwrot nadpłaty w gotówce, wynikającej z rozliczenia za rok ubiegły.

Pozycje: PIT-4.46, PIT-4.47 i PIT-4.48 mają zastosowanie tylko dla wypłat naliczonych przed 1.01.2018r (dotyczyły rozliczeń na PIT-40, który po raz ostatni można było składać za rok 2016).

W definicji typu wypłaty w polu Pozycja na deklaracji PIT – udostępniono pełny słownik. Aby dać możliwość konfiguracji dodatkowych składników wynagrodzenia i własnych umów cywilnoprawnych udostępniono również pozycje z deklaracji: IFT-1, PIT-8A. PIT-8B, PIT-8C.

- IFT-1.D.1 Dochody z żeglugi morskiej, żeglugi śródlądowej i transportu lotniczego,

- IFT-1.D.2 Dywidendy,

- IFT-1.D.3 Odsetki,

- IFT-1.D.4 Należności licencyjne,

- IFT-1.D.5 Dochód z wykonywania wolnych zawodów,

- IFT-1.D.6 Wynagrodzenie dyrektorów,

- IFT-1.D.7 Dochód z działalności artystycznej lub sportowej,

- IFT-1.D.8 Dochód z emerytury lub renty i innych podobnych świadczeń,

- IFT-1.D.9 Inne dochody,

- IFT-1.D.10 Przychód określony zgodnie z art.29 i art.30 ustawy,

- PIT-8A 1. Należności wypłacane osobom zagranicznym, wymienione w art.29 ustawy,

- PIT-8A 2. Wygrane w konkursach, grach i zakładach wzajemnych oraz nagrody związane ze sprzedażą premiową,

- PIT-8A 3. Świadczenia pieniężne oraz zapomogi wypłacane emerytom lub rencistom będącym byłymi pracownikami płatnika,

- PIT-8A 4. Świadczenia pieniężne otrzymane przez funkcjonariuszy służb mundurowych oraz żołnierzy,

- PIT-8A 5.Świadczenia otrzymane od banków, SKOK-ów lub instytucji finansowych, w związku z promocjami,

- PIT-8A 7.Gromadzenie oszczędności na więcej niż jednym indywidualnym koncie emerytalnym,

- PIT-8A 8. Jednorazowe odszkodowanie za skrócenie okresu wypowiedzenia wypłacane żołnierzom,

- PIT-8A 9.Kwoty wypłat z indywidualnego konta zabezpieczenia emerytalnego (art. 30 ust.1 pkt 14 ustawy),

- PIT-8A 10.Odszkodowania przyznane na podstawie przepisów o zakazie konkurencji,

- PIT-8A 11.Odprawy lub odszkodowania z tytułu skrócenia okresu wypowiedzenia umowy o pracę lub umowy o świadczenie usług zarządzania,

- PIT-8A 12. Odsetki od pożyczek,

- PIT-8A 13.Odsetki i dyskonto od papierów wartościowych,

- PIT-8A 14. Odsetki lub inne przychody od środków pienięż. zgromadz. na rachunku podatnika,

- PIT-8A 15. Dywidendy i inne przychody z tytułu udziału w zyskach osób prawnych (art.30 ust.1 pkt 1a ustawy),

- PIT-8A 16. Dochód z tytułu udziału w funduszach kapitałowych (art.30 ust.1 pkt 1c ustawy),

- PIT-8A 17.Dochód z tytułu umów ubezpieczenia, o którym mowa w art. 24 ust.15a,

- PIT-8A 18. Kwoty wypłacane po śmierci członka otwartego funduszu emerytalnego,

- PIT-8A 19. Dochody członka pracowniczego funduszu emerytalnego, z tytułu przeniesienia akcji,

- PIT-8A 20. Przychody z tytułu zbycia prawa poboru akcji,

- PIT-8A 21.Kwoty jednorazowo wypłacane przez otwarty fundusz emerytalny, w związku ze, śmiercią współmałżonk,a

- PIT-8A 22.Kwoty jednorazowo wypłacane przez ZUS, w związku ze śmiercią współmałżonka,

- PIT-8A 23.Dochód oszczędzającego na indywidualnym koncie emerytalnym z tytułu zwrotu lub częściowego zwrotu zgromadzonych środków,

- PIT-8A 24.Dochód uczestnika pracowniczego programu emerytalnego z tytułu zwrotu zgromadzonych środków,

- PIT-8A 25 Kwoty wypłaty gwarantowanej,

- PIT-8A 26. Inne należności,

- PIT-8AR 6. Należności nie przekraczające – dotyczy umów zlecenia opodatkowanych zryczałtowanym 18% podatkiem dochodowym, przy których nie występują koszty uzyskania przychodu.,

- PIT-8C Przychody, o których mowa w art.20 ust. 1 ustawy (historyczny) – to deklaracja roczna wystawiana dla osób, które uzyskały przychody podlegające opodatkowaniu, ale od których nie potrącono podatku (zaliczek miesięcznych). Taka deklaracja jest wystawiana m.in. dla osób bezrobotnych skierowanych na staż, otrzymujących świadczenia integracyjne.

W programie można naliczyć deklarację PIT-R jako załącznik do deklaracji PIT-11. Na tej deklaracji wykazywane są składniki wynagrodzenia, które mają ustawioną następujące pozycje na deklaracji PIT:

- PIT-8B 7. Czynności związane z pełnieniem obowiązków społecznych lub obywatelskich,

- PIT-11 7. Czynności związane z pełnieniem obowiązków społecznych,

- PIT-R c. Kwoty wolne od podatku na podstawie art.21 ust.1 pkt.16 lit.b ustawy o pdof,

- PIT-R d. Kwoty wolne od podatku na podstawie art.21 ust.1 pkt.17 ustawy o pdof.

Sposób naliczania zaliczki podatku – opcja określa sposób naliczania zaliczki na podatek dochodowy. Podobnie, jak w przypadku procedury kosztów uzyskania, procedura dotyczy wyłącznie opodatkowanych elementów wynagrodzenia (pozycja na deklaracji PIT różna od Nie dotyczy)

- Nie naliczać,

- Naliczać wg progów,

- Procent,

- Procent jak dla umów – Dla tak zdefiniowanego typu wypłaty podatek jest liczony w wysokości zgodnej z aktualną na dany rok wartością wskaźnika „Procent zaliczki podatku” z Konfiguracja/ Program/ Płace/ Stałe podatkowe – sekcja „Umowy zlecenia (o dzieło)”.

- Wliczać do podstawy opodatkowania – opcja w module Płace i Kadry Plus, dostępna do wyboru tylko dla typów wypłat definiowanych jako wypłacane w walucie z etatu pracownika.

Zawsze naliczaj ulgę podatkową – standardowo dla dodatków opodatkowanych parametr ten jest zaznaczony. Jeśli parametr zostanie odznaczony, ulga podatkowa nie będzie odliczana. Ma to znaczenie w przypadku realizowania dodatkowych list płac dla wypłat opodatkowanych:

- Jeśli na danej liście płac znajdą się dwa elementy i jeden z nich będzie miał zaznaczone Zawsze naliczaj ulgę podatkową, a drugi nie, to w momencie wyliczania takich wypłat ulga i tak zostanie potrącona (takie zachowanie programu dotyczy zarówno ulgi jak i kosztów uzyskania).

- Gdy najpierw zostanie naliczona wypłata etatowa, gdzie brakuje kwoty na potrącenie ulgi podatkowej, a następnie składnik, w definicji którego nie jest zaznaczony ten parametr, zostanie wypłacony na innej, dodatkowej liście płac, to mimo to program wykaże brakującą kwotę ulgi podatkowej.

Jeżeli realizujemy wypłatę za okres, kiedy pracownik nie był zatrudniony ani jeden dzień, w wypłacanym dodatku należy odpowiednio zdefiniować sposób potrącania kosztów i ulgi podatkowej, tzn. koszty i ulga nie powinny być potrącane.

Konfiguracja typu wypłaty – zakładka Podatki/Nieobecności

Sposób naliczania kosztów uzyskania – opcja dotyczy wyłącznie opodatkowanych elementów wynagrodzenia. Pozycja na deklaracji PIT musi zostać wybrana inna niż nie dotyczy.

Z poziomu listy dostępne są następujące pozycje:

- Nie naliczać – definiowany element nie uprawnia do odliczania kosztów uzyskania (np. zasiłek macierzyński, chorobowy).

- Standardowe – wybranie standardowych kosztów uzyskania oznacza, że program, licząc dochód pracownika, ma prawo ująć ten element w sumie (przychodzie), od której odliczane będą koszty uzyskania. Maksymalne możliwe do odliczenia koszty uzyskania odczytywane są z danych kadrowych pracownika (Formularz danych kadrowych pracownika zakładka Szczegółowe/ Dane podatkowe). Program automatycznie dba o to, by odliczone koszty uzyskania (odliczone od wszystkich zaznaczonych w ten sposób elementów) nie przekroczyły wartości przypisanej pracownikowi).

- Standardowe+50% (połączenie metody Standardowej z Procentową, przy założeniu stałego procentu kosztów uzyskania 50% i ograniczeniu maksymalnej wartości standardowych kosztów uzyskania). Maksymalne możliwe do odliczenia koszty uzyskania wynoszą: wartość definiowanego elementu wynagrodzenia * zadany procent * 50% + koszty standardowe gdzie: zadany procent – wartość odczytana z pola %.

- Procentowe – należy wprowadzić procent kosztów uzyskania

- Ryczałt – dostępny, gdy składnik jest umową cywilnoprawną.

Pozycja na deklaracji ZUS – wybór pozycji zdecyduje o tym, w jaki sposób składnik będzie interpretowany na deklaracjach rozliczeniowych ZUS. Można powiedzieć, że opcja służy do ustalenia, czy dany element jest zasiłkiem czy nie, a jeżeli tak, to jaki to zasiłek. Dostępne elementy listy (drzewa) podzielone zostały na kilka grup (gałęzi):

- Nie dotyczy – element wynagrodzenia nie będący zasiłkiem.

- Zasiłki rodzinne (i nie związane z nieobecnościami): zasiłek rodzinny, dodatek rodzinny, zasiłek pielęgnacyjny (wypłacane przez pracodawców do 31.08.2006).

- Kwota obniżenia podstawy wymiaru składki na ubezpieczenia społeczne z tytułu opłacania składki w ramach pracowniczego programu emerytalnego.

- Kwota wpłaty w ramach pracowniczego planu kapitałowego finansowana przez płatnika składek

- Przerwy w opłacaniu składek – opcja wykorzystywana wyłącznie w trakcie definicji konfiguracji nieobecności:

- Urlop bezpłatny (111)

- Urlop bezpłatny udzielony w celu wykonywania pracy u innego pracodawcy (historyczny) (112)

- Urlop wychowawczy udzielony na podstawie § 1 rozporządzenia Rady Ministrów z dnia 28 maja 1996 roku w sprawie urlopów i zasiłków wychowawczych (121)

- Urlop wychowawczy udzielony na podstawie § 2 rozporządzenia Rady Ministrów z dnia 28 maja 1996 roku w sprawie urlopów i zasiłków wychowawczych (122)

- Okres, za który pracownikowi przysługuje odszkodowanie w związku ze skróceniem okresu wypowiedzenia umowy o pracę (historyczny) (130)

- Okres, za który nie są opłacane składki na ubezpieczenie emerytalne i rentowe z powodu przekroczenia w trakcie roku kalendarzowego kwoty rocznej podstawy wymiaru składek (historyczny) (140)

- Okres nieobecności usprawiedliwionej, bez prawa do wynagrodzenia lub zasiłku (151)

- Okres nieusprawiedliwionej nieobecności w pracy (152)

- Okres niezdolności do pracy bez prawa do wynagrodzenia z przyczyn określonych w art. 92 § 1 Kodeksu pracy (historyczny) (155).

- Zasiłki niezwiązane z nieobecnościami (w nawiasach podano kod tytułu świadczenia, przerwy w pracy):

- Zasiłek porodowy (historyczny) (211)

- Zasiłek wyrównawczy z ubezpieczenia chorobowego (212)

- Zasiłek pogrzebowy (historyczny) (213)

- Zasiłek wyrównawczy z ubezpieczenia wypadkowego (214)

- Wyrównanie zasiłku wyrównawczego z ubezpieczenia chorobowego (215)

- Wyrównanie zasiłku wyrównawczego z ubezpieczenia wypadkowego (216)

- Składniki wynagrodzenia przysługujące w okresie niezdolności do pracy, jeżeli nie zostały uwzględnione w podstawie wymiaru wynagrodzenia lub zasiłku wypłaconego za czas tej niezdolności (historyczny) (220)

- Zasiłki związane z rozliczeniem nieobecności (oraz sytuacje wymagające szczególnej interpretacji na deklaracjach rozliczeniowych):

- Zasiłek macierzyński z ubezpieczenia chorobowego za okres ustalony jako okres urlopu macierzyńskiego lub urlopu na warunkach urlopu macierzyńskiego (311)

- Zasiłek opiekuńczy z ubezpieczenia chorobowego (312)

- Zasiłek chorobowy z ubezpieczenia chorobowego (313)

- Zasiłek chorobowy z ubezpieczenia wypadkowego (314)

- Wyrównanie zasiłku macierzyńskiego z ubezpieczenia chorobowego za okres ustalony jako okres urlopu macierzyńskiego lub urlopu na warunkach urlopu macierzyńskiego (315)

- Wyrównanie zasiłku opiekuńczego z ubezpieczenia chorobowego (316)

- Wyrównanie zasiłku chorobowego z ubezpieczenia chorobowego (317)

- Wyrównanie zasiłku chorobowego z ubezpieczenia wypadkowego (318)

- Zasiłek macierzyński z ubezpieczenia chorobowego za okres ustalony jako okres urlopu rodzicielskiego (319)

- Wyrównanie zasiłku macierzyńskiego z ubezpieczenia chorobowego za okres ustalony jako okres urlopu rodzicielskiego (320)

- Świadczenie rehabilitacyjne z ubezpieczenia chorobowego (321)

- Świadczenie rehabilitacyjne z ubezpieczenia wypadkowego (322)

- Wyrównanie świadczenia rehabilitacyjnego z ubezpieczenia chorobowego (323)

- Wyrównanie świadczenia rehabilitacyjnego z ubezpieczenia wypadkowego (324)

- Zasiłek macierzyński z ubezpieczenia chorobowego za okres ustalony jako okres dodatkowego urlopu macierzyńskiego lub dodatkowego urlopu na warunkach urlopu macierzyńskiego (325)

- Wyrównanie zasiłku macierzyńskiego z ubezpieczenia chorobowego za okres ustalony jako okres dodatkowego urlopu macierzyńskiego lub dodatkowego urlopu na warunkach urlopu macierzyńskiego (326)

- Zasiłek macierzyński z ubezpieczenia chorobowego za okres ustalony jako okres urlopu ojcowskiego (327)

- Wyrównanie zasiłku macierzyńskiego z ubezpieczenia chorobowego za okres ustalony jako okres urlopu ojcowskiego (328)

- Podwyższenie zasiłku macierzyńskiego do kwoty świadczenia rodzicielskiego (329)

- Wynagrodzenie za czas niezdolności do pracy z powodu choroby, finansowane ze środków pracodawcy (331)

- Wynagrodzenie za czas niezdolności do pracy z powodu choroby, finansowane ze środków Funduszu Gwarantowanych Świadczeń Pracowniczych (332)

- Wynagrodzenie za czas niezdolności do pracy w związku z wypadkiem przy pracy lub chorobą zawodową za okres do dnia 31 grudnia 2002, finansowane ze środków pracodawcy (historyczny) (333)

- Wynagrodzenie za czas niezdolności do pracy w związku z wypadkiem przy pracy lub chorobą zawodową za okres do dnia 31 grudnia 2002, finansowane ze środków Funduszu Gwarantowanych Świadczeń Pracowniczych (historyczny) (334)

- Wyrównanie wynagrodzenia za czas niezdolności do pracy z powodu choroby, finansowane ze środków pracodawcy (335)

- Wyrównanie wynagrodzenia za czas niezdolności do pracy z powodu choroby, finansowane ze środków Funduszu Gwarantowanych Świadczeń Pracowniczych (336)

- Wyrównanie wynagrodzenia za czas niezdolności do pracy w związku z wypadkiem przy pracy lub chorobą zawodową za okres do dnia 31 grudnia 2002, finansowane ze środków pracodawcy (historyczny) (337)

- Wyrównanie wynagrodzenia za czas niezdolności do pracy w związku z wypadkiem przy pracy lub chorobą zawodową za okres do dnia 31 grudnia 2002, finansowane ze środków Funduszu Gwarantowanych Świadczeń Pracowniczych(historyczny) (338)

- Inne świadczenia/przerwy (350).

Sposób naliczania składek na ubezpieczenia społeczne

Zgodnie z art. 18 ust. 1 w związku z art. 4 pkt 9 Ustawy o systemie ubezpieczeń społecznych, podstawę wymiaru składek na ubezpieczenia emerytalne i rentowe pracowników stanowi przychód w rozumieniu przepisów o podatku dochodowym od osób fizycznych, z tytułu zatrudnienia w ramach stosunku pracy. Przychodem dla celów wyliczania składek na ubezpieczenia społeczne są zarówno przychody opodatkowane, jak i przychody zwolnione od podatku dochodowego (na podstawie art. 21 Ustawy o P.D.O.F. oraz § 9 rozporządzenia Ministra Finansów z dnia 24 marca 1995 r. W sprawie wykonania niektórych przepisów Ustawy o podatku dochodowym od osób fizycznych opublikowanego w Dz. U. Nr 35, poz. 173 z późniejszymi zmianami). Zatem, zwolnienia podatkowe nie mają bezpośredniego wpływu dla ustalania podstawy obliczania składek na ubezpieczenia.

Podstawy wymiaru składek nie stanowią jednak (będące przychodem):

- Wynagrodzenie za czas niezdolności do pracy wskutek choroby lub odosobnienia w związku z chorobą zakaźną oraz zasiłki z ubezpieczeń społecznych.

- Wyłączenia wymienione enumeratywnie w § 2 ust. 1 pkt 1-32 rozporządzenia „składkowego”.

W związku z powyższym, opcja Sposób naliczania składek na ubezpieczenia społeczne dostępna jest wyłącznie dla elementów wynagrodzenia:

- O zadeklarowanej Pozycji na deklaracji PIT różnej od Nie dotyczy (nieopodatkowane).

- Nie będących zasiłkami (wynagrodzeniem za czas choroby), Pozycja na deklaracji ZUS: Nie dotyczy.

- Zasiłków macierzyńskich i wychowawczych.

Program pozostawia do wyboru użytkownikowi cztery możliwości:

- Nie naliczać,

- Naliczać,

- Naliczać jak wychowawczy – wykorzystywane wyłącznie do naliczania refundowanych przez budżet państwa składek na ubezpieczenia emerytalno-rentowe od zasiłków wychowawczych (dla wypłat z pozycją na RSA 121 lub 122),

- Naliczać jak macierzyński – wykorzystywane wyłącznie do naliczania refundowanych przez budżet państwa składek na ubezpieczenia emerytalno-rentowe od zasiłków macierzyńskich (dla wypłat z pozycją na RSA 311),

- Wliczać do podstawy składek ZUS – opcja w module Płace i Kadry Plus, dostępna do wyboru tylko dla typów wypłat definiowanych jako wypłacane w walucie z etatu pracownika.

Po wybraniu w polu Pozycja na deklaracji ZUS kodu 311 automatycznie podstawi się w polu Sposób naliczania składek ZUS wartość naliczać jak macierzyński. Jeśli dla kodu 311 ustawimy Składki ZUS inaczej, to flagę Koszt pracodawcy na zakładce [Szczegółowe] należy ustawić ręcznie.

Sposób naliczania składki na ubezpieczenie zdrowotne

W świetle art. 81 Ustawy z dnia 27 sierpnia 2004r. O świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (Dz. U. Z 2004r. nr 210, poz. 2135 ze zmianami), podstawę wymiaru składki na ubezpieczenie zdrowotne pracowników stanowi podstawa wymiaru składek na ubezpieczenia społeczne, z zastrzeżeniem, że pomniejsza się ją o kwoty składek finansowanych przez ubezpieczonych oraz wlicza wynagrodzenie za czas niezdolności do pracy, a nie stosuje się do niej ograniczenia do trzydziestokrotności przeciętnego miesięcznego wynagrodzenia.

W związku z powyższym, składniki przychodu wymienione w rozporządzeniu Ministra Pracy i Polityki Socjalnej z dnia 18 grudnia 1998 r. W sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (Dz. U. Nr 161, poz. 1106; ostatnia zmiana w Dz. U. Z 1999 r. Nr 75, poz. 847) nie stanowią podstawy wymiaru składek zarówno na ubezpieczenia społeczne, jak i na ubezpieczenie zdrowotne.

Program pozostawia użytkownikowi do wyboru trzy możliwości:

- Nie naliczać,

- Naliczać,

- Naliczać jak wychowawczy – wykorzystywane wyłącznie do naliczania refundowanych przez budżet państwa składek na ubezpieczenia zdrowotne od zasiłków wychowawczych (dla wypłat z pozycją na RSA 121 lub 122) dla osób przebywających na urlopach wychowawczych, nie zgłoszonych do ubezpieczenia zdrowotnego jako członek rodziny,

- Wliczać do podstawy składki zdrowotnej – opcja w module Płace i Kadry Plus, dostępna do wyboru tylko dla typów wypłat definiowanych jako wypłacane w walucie z etatu pracownika.

Okres wypłaty

Przypisując pracownikowi dodatek (potrącenie), można uczynić to w dwóch miejscach: w etacie pracownika (kadry) lub bezpośrednio w wybranej wypłacie.

Składnik wynagrodzenia przypisany pracownikowi w wypłacie będzie zawsze dodatkiem jednorazowym – w kolejnych miesiącach program nie zaproponuje jego wypłaty (bez względu na zawartość pola Okres wypłaty). Wykasowanie wypłaty spowoduje utratę informacji o dodatku. Przy ponownym naliczeniu wypłaty omawiany element już nie będzie generowany.

Składnik wynagrodzenia „związany” z pracownikiem to znaczy wpisany na listę dodatków pracownika zachowa się zgodnie ze wskazaniami odnotowanymi w polu Okres wypłaty (ustawienia aktywne tylko dla modułu Comarch ERP Optima Płace i Kadry Plus):

- Jednorazowa – zgodnie z nazwą program zaproponuje wypłatę tylko raz. Po jej zaakceptowaniu odpowiedni zapis zostanie przeniesiony do historii składnika.

- Każda (każdy okres) – w trakcie miesiąca program pozwala zrealizować praktycznie dowolną liczbę wypłat wybranego elementu. Wypłaty mogą zostać zrealizowane na przykład za okresy np.:1 – 10 danego miesiąca, 11-17 danego miesiąca, 18 – koniec miesiąca. W trakcie dodawania składnika do etatu pracownika nie będzie wymagane podanie dat od i do.

- Co 1, 2, 3, 4, 6, 12 miesięcy – element wynagrodzenia wypłacany jest zawsze na początku zadeklarowanego okresu. Program wymaga podania daty od. Premia kwartalna (okres wypłaty 3 miesiące) przypisana pracownikowi od 1 stycznia PIERWSZY raz wypłacona zostanie na koniec stycznia). Nagroda roczna (okres wypłaty 12 miesięcy) przypisana pracownikowi od 1 stycznia PIERWSZY raz wypłacona zostanie na koniec stycznia).

Dodatki okresowe, wypłacane za okresy dłuższe niż 12 miesięcy, należy definiować jako dodatki jednorazowe, nie uwzględniane przy wyliczaniu podstawy zasiłków.

Składniki wynagrodzenia wypłacone za okres dłuższy niż jeden miesiąc są wliczane do podstawy zasiłku w 1/12 wysokości tylko dla pracowników zatrudnionych (ubezpieczonych) przez okres co najmniej 12 miesięcy. Jeśli okres zatrudnienia jest krótszy niż rok, to dodatki okresowe będą wliczane do podstawy zasiłku w ułamku odpowiadającym okresowi zatrudnienia – np. dla pracownika zatrudnionego przez 6 miesięcy w 1/6 wysokości. Taki sposób liczenia dotyczy składników wynagrodzenia zdefiniowanych jako wypłacane co 1, 2, 4, 6, 12 miesięcy i wliczanych do podstawy zasiłków chorobowych.

Podstawa prawna – Komentarz do znowelizowanej Ustawy o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa opublikowany przez Departament Świadczeń Krótkoterminowych ZUS na stronie internetowej Zakładu Ubezpieczeń Społecznych.

Korygowana – parametr służy skorygowaniu wartości wypłacanego dodatku za czas nieobecności. Wracając do przykładu opisanego powyżej (przy opisie parametru Składnik związany), gdzie występowały dwa dodatki D1 i D2. Dla dodatku wypłacanego za czas nieobecności – D2 możliwe są 2 rozwiązania:

- dodatek ma nie być korygowany – nie zaznaczamy parametru Korygowana. W wypłacie pojawi się tylko jeden element – korekta dodatku za czas obecności D1,

- dodatek ma być korygowany – musi mieć zaznaczony parametr Korygowana. W momencie liczenia wypłaty program wygeneruje dwa dodatkowe elementy: korektę dodatku D1 o wartości ujemnej (pomniejszenie) i korektę dodatku D2 o zerowej wartości. To Użytkownik systemu musi wpisać poprawną wartość korekty (przepisać kwotę z korekty D1).

Wliczać do podstawy naliczania zasiłków chorobowych

Zgodnie z ustawą z dnia 25 czerwca 1999 r. O świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa (Dz. U. Nr 60, poz. 636) podstawę wymiaru zasiłku chorobowego ustala się z uwzględnieniem wynagrodzenia uzyskanego w okresie ubezpieczenia chorobowego, z tytułu którego przysługuje zasiłek.

W zależności od swojego charakteru składniki wynagrodzenia w podstawie naliczania zasiłków mogą być uwzględniane na kilka sposobów. Zostały one zapisane w postaci listy.

Wliczać do podstawy naliczania zasiłków chorobowych:

| Parametr | Sposób rozliczenia w podstawie zasiłków chorobowych | Zastosowanie |

|---|---|---|

| Nie wliczać | Nie uwzględniany w podstawie naliczania zasiłków chorobowych | Dla elementów wynagrodzenia do których pracownik zachowuje prawo w trakcie trwania nieobecności tzn. dodatków, potrąceń netto nie pomniejszanych za nieobecności |

| Wliczać | Do podstawy zasiłku wliczana kwota faktycznie wypłacona (po odjęciu składek ZUS) | Dla elementów nie podlegających dopełnieniu np. dopłaty za nadgodziny |

| Dopełniać wg dni | Dopełnienie polega na podzieleniu osiągniętego wynagrodzenia przez liczbę dni przepracowanych i pomnożenie przez liczbę dni normy w danym miesiącu | Dla elementów pomniejszanych proporcjonalnie do czasu trwania usprawiedliwionych nieobecności |

| Dopełniać wg godzin | Bardziej dokładny sposób niż poprzedni, dzielimy i mnożymy odpowiednio przez liczbę godzin pracy i godzin do przepracowania w miesiącu | Dla dodatków wypłacanych pracownikom o zróżnicowanych normach czasu pracy w poszczególnych dniach, może dać większą dokładność niż dopełnienie wg dni |

| Wliczać w pełnej wysokości | Nie uwzględnia się pomniejszeń z tytułu usprawiedliwionej nieobecności w pracy, lecz dodatek jest wliczany w stałej miesięcznej wysokości | Dla dodatków na stałe przypisanych w kadrach |

| Wliczać jak zasadnicze | Do podstawy wliczana jest wartość składnika podstawowego skorygowana o pomniejszenia za nieobecności typu "urlop" i "nieusprawiedliwiona" oraz odchyłki od normy. | Analogicznie jak wliczanie wynagrodzenia zasadniczego dla pracowników (wg stawki miesięcznej lub godzinowej) |

Zgodnie z art. 41 ust. 1 Ustawy o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa, przy ustalaniu podstawy wymiaru zasiłku uwzględnia się wyłącznie te składniki wynagrodzenia, dla których postanowienia układów zbiorowych pracy lub przepisy o wynagradzaniu przewidują ich zmniejszenie za okres pobierania zasiłku.

Z przepisów o wynagradzaniu obowiązujących w zakładzie pracy może wynikać, że ten sam element wynagrodzenia (np. dodatek stażowy) przysługuje pracownikom za dni nieobecności w pracy z powodu niezdolności do pracy wskutek na przykład choroby i nie przysługuje na przykład za okres przebywania na urlopie macierzyńskim. W konsekwencji nie należy go uwzględniać w podstawie liczenia zasiłków za okres choroby i należy go uwzględniać w podstawie liczenia zasiłków macierzyńskich.

Aktualnie obowiązujące przepisy przewidują jedynie dopełnienie wynagrodzenia według dni. Operacja dopełniania ma na celu ustalenie wynagrodzenia, jakie pracownik osiągnąłby, gdyby przepracował cały miesiąc. W przypadku, gdy w poszczególne dni miesiąca pracujemy taką samą liczbę godzin, dopełnienie według dni gwarantuje wystarczające przybliżenie.

Nowelizacja Kodeksu pracy ustalająca 5-dniowy i 40-godzinny tydzień pracy może spowodować, że tego typu dopełnienie będzie niewystarczające. Jeżeli praca w różnych dniach miesiąca trwa różną liczbę godzin dopełnienie wg dni może się okazać procedurą stosunkowo niedokładną, wówczas można zastosować dopełnienie wg godzin. Procedura ta ma swoje odbicie w procedurze pomniejszania wynagrodzenia.

Pracownik uzyskał dodatek funkcyjny w kwocie: 1.440,00 zł. W miesiącu tym podstawą naliczania zasiłków będzie wynagrodzenie zasadnicze oraz dopełniony dodatek funkcyjny. W omawianym przypadku zarówno dopełnienie wg godzin jak i dopełnienie wg dni pozwoli uzyskać identyczny wynik. Dopełnienie wg dni: [1.440.00 zł / (23 dni – 3 dni)] x 23 dni = 1.656,00zł Dopełnienie wg godzin: [1.440.00 zł / (184:00 h – 24:00 h)] x 184:00 h = 1.656.00 zł

Pracownik uzyskał dodatek funkcyjny w kwocie 800.00 zł. W miesiącu tym podstawą naliczania zasiłków będzie wynagrodzenie zasadnicze oraz dopełniony dodatek funkcyjny. Tym razem dopełnienie wg godzin oraz dopełnienie wg dni pozwoli uzyskać różne wyniki. Dopełnienie wg dni: [800.00 zł / (23 dni – 3 dni)] x 23 dni = 920.00 zł Dopełnienie wg godzin: [800.00 zł / (185:00 h – 25:00 h)] x 185:00 h = 925.00 zł.

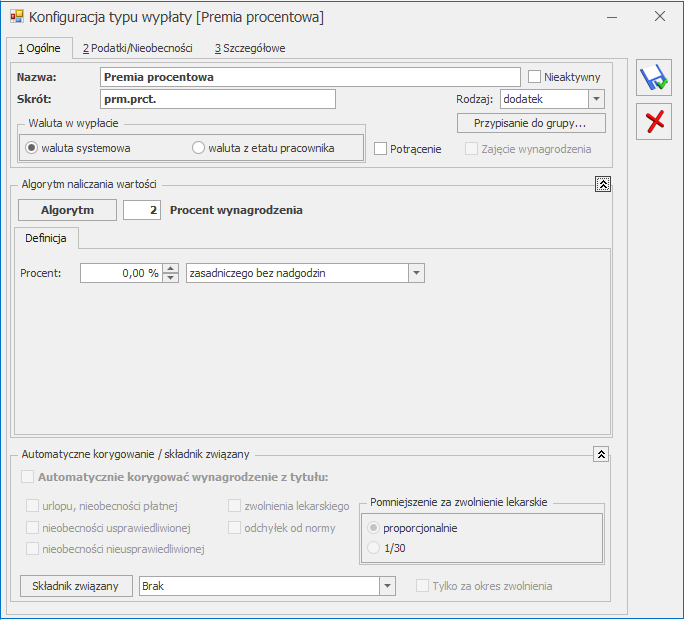

Według jednej z interpretacji obowiązujących przepisów jeżeli pracownik w umowie o pracę ma zagwarantowaną premię procentową, to podstawą naliczania zasiłków będzie procent stawki zaszeregowania, a nie dopełnionego wynagrodzenia zasadniczego. W wielu przypadkach tak rozumianej podstawy naliczania zasiłku chorobowego nie da się uzyskać metodą prostego dopełniania. Konieczny jest odpowiedni wzór (cecha). Pracownik zatrudniony jest w stawce miesięcznej – 2500.00 zł./miesiąc. W umowie o pracę ma zagwarantowaną 50% premię. Pracuje od poniedziałku do piątku po 8:00 godzin. Wszystkie soboty są wolne. W rozważanym miesiącu pracownik powinien przepracować 22 dni, tj. 176 godzin. Jednak 3 dni (24 godziny) przebywał na urlopie bezpłatnym oraz 5 dni (40 godzin) przebywał na zasiłku wychowawczym. Pracownik uzyskał wynagrodzenie zasadnicze w kwocie: 2600.00 zł – [(24:00 h / 176:00 h) x 2600.00 zł] – [(5 dni / 30 dni) x 2600.00 zł] = 1654,54 zł Pracownik uzyskał premię w kwocie: 1654,54 zł x 50% = 827,27 zł Dopełnienie premii wg dni pozwoli do podstawy naliczania zasiłków wliczyć kwotę: [827,27 zł / (22 – 3 – 5)] x 22 = 1299,99 zł Dopełnienie premii wg godzin pozwoli uzyskać wynik identyczny, ale różny od kwoty, którą pracownik otrzymałby pracując pełny miesiąc: 2600.00 zł x 50% = 1300,00 zł W takim przypadku pożądany wynik uzyskamy wyłącznie licząc podstawę zasiłków jako 50% nominalnego wynagrodzenia zasadniczego (a zatem stosując zupełnie nowy wzór). Dla pełnej zgodności z obowiązującymi przepisami w omawianym wzorze należałoby jeszcze uwzględnić wpływ nieobecności nieusprawiedliwionych na wysokość wynagrodzenia nominalnego.

Dodatek okresowy – wliczać w podwójnej wysokości, gdy nie wypłacono go za ostatni okres – parametr umożliwia uwzględnienie w podstawie zasiłku ostatniego wypłaconego dodatku okresowego (okres wypłaty co 2, 3, 4, 6 miesięcy) danego typu w podwójnej wysokości, gdy do dnia liczenia podstawy zasiłku, nie został jeszcze wypłacony dodatek okresowy należny za okres poprzedzający miesiąc, w którym zaczyna się zwolnienie chorobowe. Parametr jest dostępny jeśli w polu wliczać do podstawy naliczania zasiłków chorobowych jest wybrana inna opcja niż nie wliczać. Domyślnie jest niezaznaczony.

Na wydruku Zaświadczenie płatnika składek Z-3 dodatek okresowy, który powinien być wliczany do podstawy zasiłku w podwójnej wysokości jest wykazywany dwukrotnie w zależności od okresu, za jaki jest wypłacany w tabeli 12 Składniki wynagrodzenia za okresy kwartalne lub 14 Składniki wynagrodzenia za inne okresy.

Pracownik zatrudniony od 1.09.2016. W styczniu 2018 roku ma zwolnienie chorobowe. Pracownik otrzymał premie kwartalne za okres: Parametr Dodatek okresowy – wliczać w podwójnej wysokości, gdy nie wypłacono go za ostatni okres zaznaczony. W podstawie zasiłku zostanie uwzględniona w podwójnej wysokości premia za okres 1.07.2017 – 30.09.2017 (III kwartał 2017) oraz premie za okres 1.01.2017 – 31.03.2017 (I kwartał) oraz 1.04.2017 – 30.06.2017 (II kwartał).

Kolejnym parametrem do ustawienia w konfiguracji typu wypłaty jest określenie sposobu wliczania definiowanego składnika do Wynagrodzenia za czas urlopu.

| Parametr | Sposób rozliczenia w podstawie wynagrodzenia za urlop | Zastosowanie |

|---|---|---|

| Nie wliczać | Składnik nie będzie uwzględniany w naliczaniu wynagrodzenia za czas urlopu | Dla elementów uwzględnionych w rozporządzeniu MPiPS z dnia 8 stycznia 1997r. W sprawie szczegółowych zasad udzielania urlopu wypoczynkowego […] (Dz. U. Z 2003r. nr 230, poz. 2290) |

| Wliczać | Wliczana kwota faktycznie wypłacona | Składniki wynagrodzenia przysługujące za okresy nie dłuższe niż miesiąc, poza określonymi w stawce miesięcznej w stałej wysokości |

| Wliczać po przeliczeniu | Przeliczanie składnika według stałej okresowej np. stawka zaszeregowania, płaca minimalna. Po wybraniu tej opcji należy zadeklarować stałą okresową, według której będzie przeliczana wartość dodatku. Stałą okresową może być wskaźnik zdefiniowany przez Użytkownika (wskaźnik-firma), wskaźnik-program, wzory. w razie zmiany kwoty składnika podstawę ustala się z uwzględnieniem tych zmian. Uwaga: Przy ustawieniu opcji wliczać po przeliczeniu do podstawy urlopowej nie można używać Stałej okresowej - Wzory - wynagrodzenie rzeczywiste | Składniki zmienne przysługujące za okres nie dłuższy niż miesiąc, zależne od stałej, której wartość może ulec zmianie |

| Wliczać aktualną wartość | Wliczona kwota wypłacona w bieżącym miesiącu, która po podzieleniu przez czas przepracowany da stawkę za godzinę urlopu | Elementy określone w stawce miesięcznej w stałej wysokości |

| Wliczać jak zasadnicze | Traktowane jak Wliczać aktualną wartość dla pracownika ze stawką miesięczną lub jak Wliczać dla pracownika ze stawką godzinową | Analogicznie jak wliczanie wynagrodzenia zasadniczego dla pracowników (wg stawki miesięcznej lub godzinowej) |

| Wliczać jako składnik stały | Dodatki są uwzględniane w podstawie urlopu jedynie z miesiąca wystąpienia urlopu, w pełnej należnej kwocie bez pomniejszeń za nieobecności oraz bez uwzględniania odchyłek. Dodatek jest dzielony przez normę czasu pracy pobieraną z planu pracy pracownika. | Składniki wynagrodzenia określone w stawce miesięcznej w stałej wysokości. |

W przypadku liczenia wynagrodzenia za urlop dla pracowników tymczasowych, począwszy od 1.06.2017 r. do podstawy urlopu są wliczane składniki wypłacone w poprzednich miesiącach w kwocie faktycznie wypłaconej, niezależnie od tego jaki sposób wliczania do urlopu ustawiono w typie wypłaty, za wyjątkiem zdefiniowanych jako nie wliczane do urlopu.

Zgodnie z Rozporządzeniem Ministra Pracy i Polityki Socjalnej z dnia 8 stycznia 1997r. W sprawie szczegółowych zasad udzielania urlopu wypoczynkowego […] z podstawy naliczania wynagrodzenie za czas urlopu wypoczynkowego wyłączone są:

- jednorazowe lub nieperiodyczne wypłaty za spełnienie określonego zadania bądź za określone osiągnięcie,

- wynagrodzenie za czas gotowości do pracy oraz za czas niezawinionego przez pracownika przestoju,

- gratyfikacje (nagrody) jubileuszowe,

- wynagrodzenie za czas urlopu wypoczynkowego, a także za czas innej usprawiedliwionej nieobecności w pracy,

- ekwiwalenty pieniężne za urlop wypoczynkowy,

- wynagrodzenie za czas niezdolności do pracy wskutek choroby lub odosobnienia w związku z chorobą zakaźną,

- dodatkowe wynagrodzenie radcy prawnego z tytułu zastępstwa sądowego,

- nagrody z zakładowego funduszu nagród,

- należności przysługujących z tytułu udziału w zysku lub w nadwyżce bilansowej,

- odprawy emerytalne lub rentowe albo inne odprawy pieniężne,

- wynagrodzenia i odszkodowania przysługujące w razie rozwiązania stosunku pracy.

Składniki wynagrodzenia wypłacane za okresy dłuższe niż jeden miesiąc wypłaca się w przyjętych terminach wypłaty tych składników, przy czym okres urlopu jest traktowany na równi z okresem wykonywania pracy. W programie elementom tym odpowiadać będzie opcja Nie wliczać.

W praktyce opcja Wliczać po przeliczeniu może zostać wykorzystana na przykład dla premii procentowej liczonej jako procent wynagrodzenia zasadniczego:

- Dla pracowników wynagradzanych w stawce miesięcznej interpretacja przepisów jest jednoznaczna – taki element wynagrodzenia, podobnie jak wynagrodzenie zasadnicze powinien zostać przeliczony według aktualnej stawki zaszeregowania. W tym przypadku wybierzemy Wliczać aktualną wartość – przy obliczaniu wartości jednego dnia dodatku urlopowego wartość wskazanego elementu wynagrodzenia podzielona zostanie przez liczbę dni faktycznie przepracowanych

- W przypadku pracowników wynagradzanych w stawce godzinowej interpretacje mogą być dwie:

- Taki składnik wynagrodzenia zostanie potraktowany jak wynagrodzenie zasadnicze (przyjmujemy, że prawo do premii i procent premii zostały „na stałe” wpisane do umowy o pracę) – ustawienie Wliczać jak zasadnicze.

- Taki składnik zostanie potraktowany jak zmienny element wynagrodzenia (procent premii nie został zagwarantowany w umowie o pracę, zmienia się z miesiąca na miesiąc) – ustawienie Wliczać.

Pracownik wynagradzany jest w stawce godzinowej. Poza wynagrodzeniem zasadniczym otrzymuje premię liczoną jako procent minimalnej płacy (z uwzględnieniem wszelkiego rodzaju pomniejszeń z tytułu nieobecności), procent jest zmienny z miesiąca na miesiąc. Dla potrzeb procedury liczenia dodatków urlopowych:

Wartość dodatku urlopowego przypadającego na 1h urlopu wyniesie: (7439,05 zł + 1274zł) / 480h = 8713,05 / 480h = 18,15 zł

Wynagrodzenie zasadnicze

M-c Czas pracy

Godzin (dni)Stawka zaszereg. Współczynnik proporcjonalności Wynagrodzenie zasadnicze po przeliczeniu

I 176h (22) 14 15,50 / 14,00 = 1.107 176h x 1.107x 14.00 = 2727,65

II 120h (15) 15 15,50 / 15,00 = 1.033 120h x 1.033x 15.00 = 1859,4

III 184h (23) 15.5 15,50 / 15,50 = 1.000 184h x 1.000 x 15.50 = 2852,00

∑ 480h 7439.05

Premia

M-c Premia Najniższe wynagrodzenie Współczynnik proporcjonalności Premia po przeliczeniu

I 400 1750 1850/1750=1.06 400x1.06=424

II 350 1850 1850/1850=1.0 350,00 x 1.0 = 350,00

III 500 1850 1850/1850=1.0 500,00 x 1.0 = 500,00

Razem 1274

Kolejnym parametrem do ustawienia jest sposób wliczania danego składnika do podstawy naliczania Ekwiwalentu za czas urlopu. Ekwiwalent pieniężny za urlop wypoczynkowy ustala się stosując zasady obowiązujące przy obliczaniu wynagrodzenia urlopowego. W danym typie wypłaty można ustawić następujące sposoby wliczania do ekwiwalentu za czas urlopu.

| Parametr | Sposób rozliczenia w podstawie wynagrodzenia za urlop | Zastosowanie |

|---|---|---|

| Nie wliczać | Składnik nie będzie uwzględniany w naliczaniu wynagrodzenia za czas urlopu | Dla elementów uwzględnionych w rozporządzeniu MPiPS z dnia 8 stycznia 1997r. W sprawie szczegółowych zasad udzielania urlopu wypoczynkowego […] (Dz. U. Z 2003r. nr 230, poz. 2290) |

| Wliczać | Wliczana kwota faktycznie wypłacona | Składniki wynagrodzenia przysługujące za okresy nie dłuższe niż miesiąc, poza określonymi w stawce miesięcznej w stałej wysokości |

| Wliczać po dopełnieniu | Składnik zostanie dopełniony do wysokości jaką pracownik otrzymałby, gdyby pracował pełen okres | Jeśli pracownik nie przepracował pełnego okresu wyliczania podstawy, to otrzymane wynagrodzenie dopełnione zostanie do wysokości, jaką otrzymałby, gdyby pracował pełen okres |

| Wliczać jak zasadnicze | Traktowane jak Wliczać aktualną wartość dla pracownika ze stawką miesięczną lub jak Wliczać dla pracownika ze stawką godzinową | Analogicznie jak wliczanie wynagrodzenia zasadniczego dla pracowników (wg stawki miesięcznej lub godzinowej) |

| Wliczać po przeliczeniu bez dopełnienia | Przeliczanie składnika według stałej okresowej, ale nie dopełniany z przeliczenia czasu pracy do wymiaru miesiąca. | Składniki zmienne przysługujące za okres nie dłuższy niż miesiąc, zależne od stałej, której wartość może ulec zmianie |

| Wliczać aktualną wartość | Dodatki są uwzględniane w podstawie ekwiwalentu jedynie z miesiąca, za który jest wypłacany ekwiwalent, w pełnej należnej kwocie bez pomniejszeń za nieobecności oraz bez uwzględniania odchyłek.W przypadku zatrudnienia/ zwolnienie pracownika w trakcie miesiąca dodatek jest dopełniany do kwoty należnej za pełny miesiąc. | Elementy określone w stawce miesięcznej w stałej wysokości |

| Wliczać po przeliczeniu i dopełnieniu | Przeliczanie składnika według stałej okresowej. W razie zmiany kwoty składnika podstawę ustala się z uwzględnieniem tych zmian. Dodatkowo składnik jest dopełniany do wysokości jaką pracownik otrzymałby, gdyby pracował pełen okres. | Uwzględniając powyższe zastosowania jednocześnie. |

| Wliczać jako składnik stały | Dodatki są uwzględniane w podstawie ekwiwalentu jedynie z miesiąca, za który jest wypłacany ekwiwalent, w pełnej należnej kwocie bez pomniejszeń za nieobecności oraz bez uwzględniania odchyłek. W przypadku zatrudnienia / zwolnienie pracownika w trakcie miesiąca dodatek jest dopełniany do kwoty należnej za pełny miesiąc. W przypadku pracowników tymczasowych opcja wliczać jako składnik stały działa analogicznie jak opcja wliczać . | Składniki wynagrodzenia określone w stawce miesięcznej w stałej wysokości. |

| Wliczać bez pomniejszeń | Dodatki są uwzględniane z poprzednich miesięcy, tak jak elementy zmienne, w pełnej należnej kwocie bez pomniejszeń za nieobecności oraz bez uwzględniania odchyłek. W przypadku zatrudnienia / zwolnienie pracownika w trakcie miesiąca dodatek jest dopełniany do kwoty należnej za pełny miesiąc. | Składniki określone w stawce miesięcznej pomniejszane z tytułu innych nieobecności niż urlop. |

W przypadku liczenia ekwiwalentu za niewykorzystany urlop dla pracowników tymczasowych, począwszy od 1.06.2017 r. do podstawy ekwiwalentu są wliczane składniki wypłacone w poprzednich miesiącach w kwocie faktycznie wypłaconej, niezależnie od tego jaki sposób wliczania do urlopu ustawiono w typie wypłaty, za wyjątkiem zdefiniowanych jako nie wliczane do ekwiwalentu.