Nowości

- Aktualne wskaźniki.

Konfiguracja / Program / Płace / Wynagrodzenia

Wskaźniki obowiązujące od dnia: 01.09.2019 r.

- Przeciętne miesięczne wynagrodzenie: 4839,24 zł.

- Minimalna stawka uczniów I roku: 241,96 zł.

- Minimalna stawka uczniów II roku: 290,35 zł.

- Minimalna stawka uczniów III roku: 338,75zł.

- Młodociany – przyuczenie: 193,57 zł

Wskaźniki obowiązujące od dnia: 01.10.2019 r.

- Wskaźnik waloryzacji: 99,50%

Wskaźniki obowiązujące od dnia: 1.01.2020 r.

- Najniższe wynagrodzenie dla etatu: 2600,00 zł

- Minimalna stawka godzinowa dla umów: 17,00 zł

Konfiguracja / Program / Płace / Stałe podatkowe

Wskaźniki obowiązujące od dnia: 01.10.2019 r.

- Koszty uzyskania: 250 zł

- Koszty uzyskania podwyższone: 300 zł

- Ulga podatkowa (kwota miesięczna): 43,76 zł

- Ulga podatkowa (kwota roczna): 548 zł 30 zł

- Progi podatkowe – podatek dochodowy od osób fizycznych:

- dochód do 85528,00 zł – 17,00 %

- dochód ponad 85528,00 – 32,00 %

- Procent zaliczki podatku dla umów: 17,00 %

Wskaźniki obowiązujące od dnia: 1.01.2020 r.

- Ulga podatkowa (roczna): 525,12 zł

Podstawa prawna:

Komunikat Prezesa Głównego Urzędu Statystycznego z dnia 9 sierpnia 2019 r. w sprawie przeciętnego wynagrodzenia w drugim kwartale 2019 r.

(M.P. z 2019, poz. 742)

Obwieszczenie Prezesa Zakładu Ubezpieczeń Społecznych z dnia 20 sierpnia 2019 r. w sprawie wskaźnika waloryzacji podstawy wymiaru zasiłku chorobowego przyjętej do obliczenia świadczenia rehabilitacyjnego w IV kwartale 2019 r. (M.P 2019, poz. 787)

Rozporządzenie Rady Ministrów z dnia 10 września 2019 r. w sprawie wysokości minimalnego wynagrodzenia za pracę oraz wysokości minimalnej stawki godzinowej w 2020 r.

(Dz. U 2019, poz. 1778).

Ustawa z dnia 30 sierpnia 2019 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw (Dz.U. z 2019 r. poz. 1835).

- Zajęcie wynagrodzenia. Wprowadzono możliwość wyliczania zajęcia wynagrodzenia z uwzględnieniem wszystkich wypłat pracownika w obrębie danego miesiąca deklaracji oraz naliczania zajęcia na liście płac o rodzaju ‘Inne’. Podczas naliczania zajęcia zostaną uwzględnione kwoty z wszystkich wypłat pracownika naliczone na listach płac typu etat, zaliczka brutto, inna wypłata, które są wypłacone w tym samym miesiącu co wypłata, w której jest naliczane zajęcie. Przy ustalaniu maksymalnej kwoty możliwej do potrącenia zostaną uwzględnione elementy z wszystkich wypłat, które nie mają zaznaczonego parametru ‘Doliczany po ograniczeniu potrąceń’. Dla pożyczek PKZP, kwoty spłat pożyczek będą wpływać na wyliczenie kwoty zajęcia, w zależności od ustawienia parametru ‘Spłaty pożyczek doliczane po ograniczeniu potrąceń’ z poziomu konfiguracji [Konfiguracja / Firma / Płace / Parametry].Niezależnie od ilości wypłat w danym miesiącu zostanie wyliczona jedna kwota wolna od potrąceń.

Kwota zajęcia wynagrodzenia będzie analogicznie wyliczana podczas przeliczania zajęcia za pomocą przycisku ![]() .

.

Na liście płac o rodzaju Inne dodano możliwość wyliczenia kwota zajęcia wynagrodzenia. Po dodaniu dodatku należy uruchomić naliczanie zajęcia za pomocą przycisku ![]() . Automatycznie zostanie dodane zajęcie wynagrodzenia, które ma pracownik oraz wyliczona kwota. Kwota zajęcia wyliczana jest zgodnie z zasadami obowiązującymi pracowników etatowych.

. Automatycznie zostanie dodane zajęcie wynagrodzenia, które ma pracownik oraz wyliczona kwota. Kwota zajęcia wyliczana jest zgodnie z zasadami obowiązującymi pracowników etatowych.

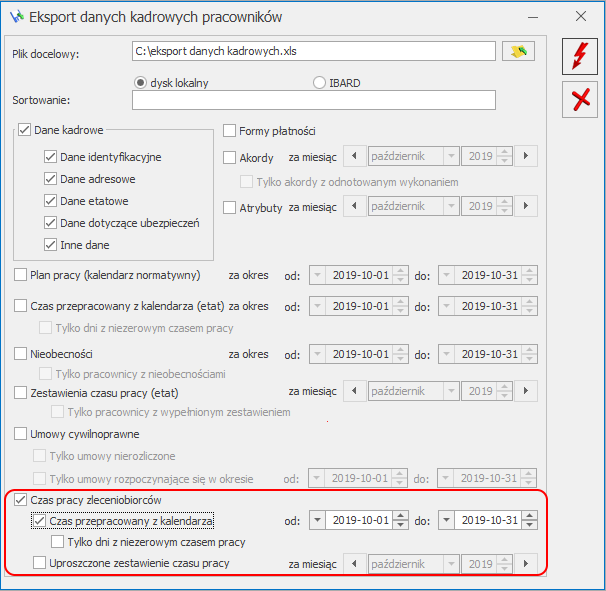

- Import/eksport czasu pracy zleceniobiorcy. Umożliwiono import/eksport czasu pracy z/do arkusza Excel dla pracowników zatrudnionych na umowie cywilnoprawnej. W oknie Eksport danych kadrowych dodano parametr Czas pracy zleceniobiorców z dwoma opcjami: Czas przepracowany z kalendarza oraz Uproszczone zestawienie czasu pracy. Zaznaczenie powyższych parametrów spowoduje eksport czasu pracy z kalendarza (Nie)obecności oraz zestawienia czasu pracy zleceniobiorców.

Podczas eksportu czasu przepracowanego z kalendarza weryfikowane jest czy pracownik posiada umowę cywilnoprawną we wskazanym okresie. Jeśli tak, zostanie utworzony arkusz Czas_przepracowany_umowa, w którym będzie zaczytana informacja o czasie pracy z kalendarza (Nie)obecności. W przypadku zaznaczenia podczas eksportu opcji ‘Uproszczone zestawienie czasu pracy’ zestawienie czasu pracy zleceniobiorcy zostanie wyeksportowane, jeśli pracownik posiada umowę cywilnoprawną rozliczaną według zestawienia i jest ono wprowadzone za wskazany okres. Uproszczone zestawienie zostaną zapisane w arkuszu Zestawienie_umowa. W przypadku eksportu uproszczonego zestawienia czasu pracy pracownika posiadającego kilka umów, zestawienie czasu pracy zostanie wyeksportowane z każdej umowy, w oddzielnym wierszu.

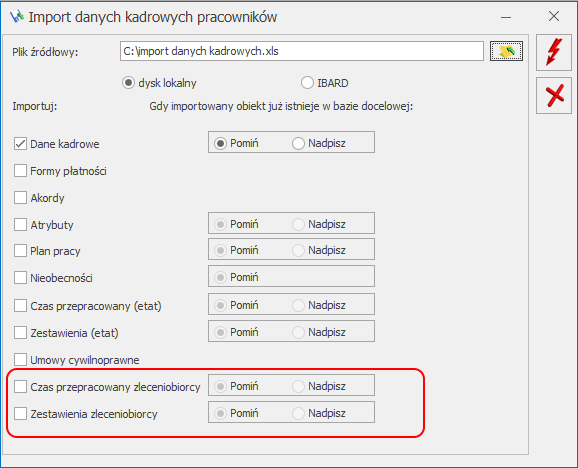

Na oknie Importu danych kadrowych dostępnym z poziomu zakładki Narzędzia >Importy > Danych kadrowych > Z arkusza Excel dodano opcje dotyczące importu czasu przepracowanego oraz zestawienia zleceniobiorcy. Zaznaczenie opcji Czas przepracowany zleceniobiorcy spowoduje import czasu pracy do kalendarza (Nie)obecności dla pracownika, który ma w dniu, do którego zaczytujemy czas, umowę cywilnoprawną. Dodatkowo weryfikowana jest informacja czy pracownik w danym dniu ma już wprowadzony czas pracy. Jeśli jest, czas pracy zostanie zaczytany tylko jeśli podczas importu zaznaczono opcję ‘Nadpisz’.

Jeśli na oknie importu zaznaczono opcję ‘Zestawienie czasu pracy zleceniobiorcy’ i w arkuszu ‘Zestawienie_umowa’ jest wprowadzone zestawienie czasu pracy sprawdzane jest, czy pracownik ma umowę cywilnoprawną rozliczaną według zestawienia o wskazanym numerze oraz czy trwa ona chociaż jeden dzień w miesiącu, za który importujemy zestawienie. Jeśli pracownik posiada umowę i nie ma wprowadzonego zestawienia lub ma zestawienie za ten miesiąc, ale podczas importu zaznaczono opcję ‘Nadpisz’, zestawienie zostanie zaczytane do danej umowy. Jeśli pracownik nie ma umowy, jest inne ustawienie odnośnie metody rozliczania czasu pracy lub jest zestawienie za dany miesiąc i podczas importu zaznaczono opcję ‘Pomiń’ zestawienie nie zostanie dodane.

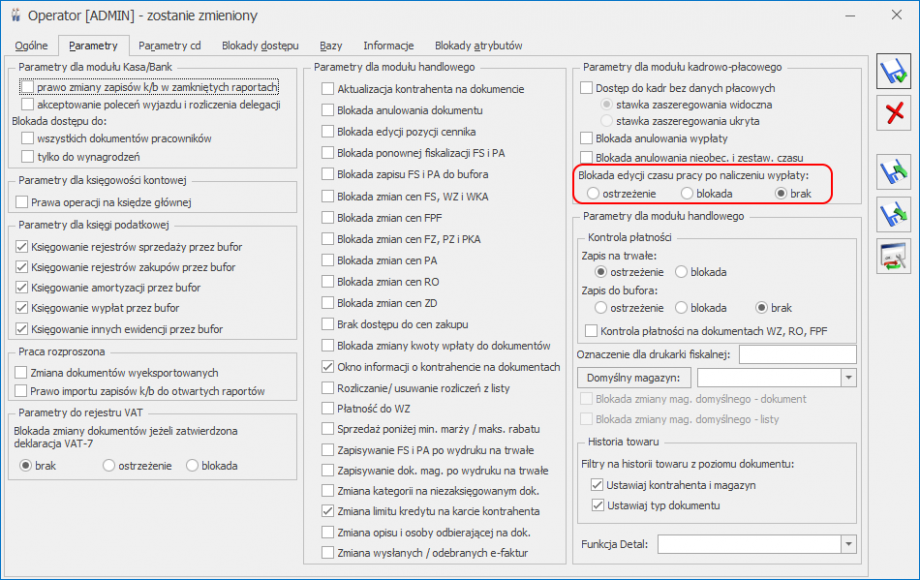

- Blokada edycji czasu pracy po naliczeniu wypłaty. Dodano możliwość zablokowania edycji czasu pracy oraz planu pracy przez Użytkownika w sytuacji, gdy pracownik posiada w danym okresie rozliczoną wypłatę etatową.

W formularzu operatora [Konfiguracja/Program/Użytkowe/Operatorzy], w sekcji odnoszącej się do parametrów dla modułu kadrowo-płacowego, dodano nowy parametr: ‘Blokada edycji czasu pracy pracownika po naliczeniu wypłaty’, w którym Operator ma możliwość wyboru jednej spośród trzech dostępnych opcji:

- Ostrzeżenie,

- Blokada,

- Brak – domyślne ustawienie.

W nowych jak i w konwertowanych bazach, w formularzu operatora domyślnie jest zaznaczona opcja ‘Brak’. Tylko Użytkownik z uprawnieniami Administratora będzie miał dostęp do nadawania uprawnień dla danego operatora.

- Ostrzeżenie – Użytkownik podczas próby modyfikacji (edycja/dodanie/usunięcie) czasu pracy, planu pracy oraz zestawienia za okres, za który jest naliczona wypłata etatowa otrzyma komunikat:

‘Próba modyfikacji czasu pracy po naliczeniu wypłaty. Po zapisaniu zmian należy naliczyć wypłatę ponownie. Czy chcesz kontynuować?’

Po otwarciu formularza wejścia dnia oraz zmodyfikowaniu godzin pracy/usunięciu wejścia w momencie zapisu sprawdzane jest czy za wskazany dzień pracownik posiada naliczoną wypłatę etatową. Jeśli pracownik posiada za ten okres naliczoną wypłatę etatową, Użytkownik otrzyma komunikat informujący o próbie modyfikacji czasu lub planu pracy po naliczeniu wypłaty. Komunikat ostrzegający o próbie modyfikacji czasu pracy po naliczeniu wypłaty wyświetlany będzie również w przypadku próby usunięcia czasu pracy w danym dniu w kalendarzu, z poziomu okna ‘czasu pracy’/’planu pracy’.

Pojawiający się komunikat informuje o naliczonej wypłacie za edytowany okres, ale Użytkownik po wybraniu opcji TAK ma możliwość zapisania wprowadzonych zmian w czasie pracy oraz planie pracy.

Podczas seryjnego wstawiania czasu pracy oraz planu pracy z poziomu formularza kalendarza (Nie)obecności i planu pracy oraz z listy pracowników ustawienie opcji ‘Ostrzeżenie’ na formularzu operatora skutkuje zablokowaniem możliwości zmodyfikowania rozliczonego czasu pracy/planu pracy za wskazany okres. Użytkownik otrzyma stosowną informacje w logu w formie ostrzeżenia dotyczącą zmiany rozliczonego w wypłacie czasu pracy.

Blokada edycji czasu pracy działa także podczas importu czasu pracy/planu pracy/zestawienia z arkusza Excel oraz importu plików RCP. W przypadku zaznaczenia opcji na formularzu operatora Ostrzeżenie Użytkownik nie będzie miał możliwości zaimportowania wskazanego czasu pracy do programu. Podczas importu w logu pojawi się stosowny komunikat informujący o nałożonej blokadzie.

- Blokada – Użytkownik ma zablokowaną możliwość wprowadzenia zmian w czasie, planie pracy pracownika oraz w zestawieniu, jeśli za dany miesiąc jest naliczona wypłata etatowa.

Zablokowanie czasu/planu pracy po naliczeniu wypłaty spowoduje brak możliwości wprowadzenia zmian w oknie ‘Formularz dnia pracy’. Edytując dany dzień z poziomu czasu pracy/planu pracy, formularz dnia pracy zostanie wyświetlony w ‘trybie do odczytu’. Użytkownik będzie miał możliwość podglądu rozliczonego w wypłacie czasu pracy, natomiast edycja nie będzie możliwa. Analogiczne działanie będzie podczas próby edycji zestawienia czasu pracy.

Podczas seryjnego wstawiania czasu pracy oraz planu pracy z poziomu formularza kalendarza (Nie)obecności i planu pracy oraz z listy pracowników ustawienie opcji ‘Blokada’ na formularzu operatora skutkuje zablokowaniem możliwości zmodyfikowania rozliczonego czasu pracy/planu pracy za wskazany okres. Użytkownik otrzyma stosowną informację w logu w formie ostrzeżenia dotyczącą zmiany rozliczonego w wypłacie czasu pracy.

Blokada edycji czasu pracy działa także podczas importu czasu pracy/planu pracy/zestawienia z arkusza Excel oraz importu plików RCP. W przypadku zaznaczenia opcji na formularzu operatora Blokada Użytkownik nie będzie miał możliwości zaimportowania wskazanego czasu pracy do programu. Podczas importu w logu pojawi się stosowny komunikat informujący o nałożonej blokadzie.

- Brak – Użytkownik może wprowadzać zmiany w czasie/planie pracy po naliczeniu wypłaty (w żaden sposób nie jest blokowana możliwość modyfikacji godzin pracy po naliczeniu wypłaty).

- Obniżenie progu podatkowego:

- Wprowadzono zmiany w naliczaniu wypłat w związku z nowelizacją ustawy o podatku dochodowym od osób fizycznych. W przypadku naliczania wynagrodzeń z datą wypłaty od 1.10.2019 r. będzie stosowana stawka podatku 17% , nowe wartości kosztów uzyskania przychodu oraz ulgi podatkowej.

- Wprowadzono zmiany dotyczące wykazywania procentu zaliczki podatku na wydrukach kwitka wypłaty oraz karty podatkowej.

- Z poziomu [Konfiguracja/Program/Płace/Stałe podatkowe] odblokowano pole ‘miesiąc’. Poprzednio Użytkownik miał tylko możliwość zmiany roku. Dodatkowo zmodyfikowano opis ‘Koszty uzyskania podwyższone o 25%’ na ‘Koszty uzyskania podwyższone’.

Więcej na temat nowości związanych z obniżeniem progu podatkowego można znaleźć w części Księgowość.

- Oświadczenie o przychodach emeryta-rencisty. Wprowadzono możliwość wykazywania na wydruku okresów nieskładkowych. W oknie z parametrami dotyczącymi wydruku dodano parametr ‘Informacja o okresach nieskładkowych’. Po jego zaznaczeniu zostanie dodany załącznik z listą nieobecności zaliczanych do okresów nieskładkowych przypadających w podanym okresie. Na wydruku wykazywane są wprowadzone nieobecności, nie jest sprawdzane rozliczenie w wypłatach. Nieobecność musi przypadać w okresie, w którym pracownik ma ustalone prawo do emerytury lub renty.

Zmiany

- Oddelegowanie do pracy za granicą. Wprowadzono zmiany w naliczaniu podstawy składek ZUS dla pracowników oddelegowanych do pracy za granicę, którzy mają w danym miesiącu wypłacane wynagrodzenie za różne okresy. Podczas ustalania podstawy składek ZUS w wypłacie za okres oddelegowania, jeśli suma wypłaconego wynagrodzenie przekroczy przeciętne prognozowane wynagrodzenie, osiągnięte przez pracownika, wynagrodzenie zostanie pomniejszone o diety należne do odliczenia, za dni pobytu za granicą, wynikające z wszystkich wypłaconych w tym miesiącu wypłat. Kwota będąca różnicą wynagrodzenia i diet będzie stanowić podstawę składek ZUS. Jeśli po odjęciu diet podstawa byłaby niższa niż przeciętne wynagrodzenie, za podstawę ZUS przyjmujemy kwotę przeciętnego wynagrodzenia. Po ustaleniu podstawy ZUS obowiązującej w danym miesiącu sprawdzane jest jaka podstawa ZUS została zapisana we wcześniejszych wypłatach. Różnica między ustaloną podstawą ZUS dla danego miesiąca i podstawą naliczoną w pozostałych wypłatach należących do tego samego miesiąca deklaracji będzie stanowić podstawę ZUS w bieżącej wypłacie. Podczas przeliczania podstawy ZUS i podatków za pomocą przycisku

, podstawa składek ZUS jest wyliczana tak samo jak podczas naliczania wypłat. Jeśli podczas naliczania kolejnej wypłaty w danym miesiącu deklaracji, po ustaleniu podstawy składek ZUS dla danego miesiąca i uwzględnieniu podstaw zapisanych w naliczonych wcześniej wypłatach podstawa musiałaby być ujemna zostanie naliczona w kwocie zerowej. W takim przypadku należy wykonać ponowne przeliczenie podstawy składek w wypłacie walutowej naliczonej jako pierwsza (po jej cofnięciu do bufora).

, podstawa składek ZUS jest wyliczana tak samo jak podczas naliczania wypłat. Jeśli podczas naliczania kolejnej wypłaty w danym miesiącu deklaracji, po ustaleniu podstawy składek ZUS dla danego miesiąca i uwzględnieniu podstaw zapisanych w naliczonych wcześniej wypłatach podstawa musiałaby być ujemna zostanie naliczona w kwocie zerowej. W takim przypadku należy wykonać ponowne przeliczenie podstawy składek w wypłacie walutowej naliczonej jako pierwsza (po jej cofnięciu do bufora).

PrzykładPracownik oddelegowany ma naliczane w obrębie miesiąca dwie wypłaty za okres oddelegowania, np. w związku ze zmianą kraju oddelegowania. Pierwsza z nich została naliczona na kwotę niższą niż równowartość przeciętnego prognozowanego wynagrodzenia, a więc podstawa składek ZUS została wyliczona w wysokości równej kwocie wynagrodzenia (bez odliczenia diet). Kwota wypłacana w drugiej wypłacie spowodowała przekroczenie w skali miesiąca kwoty przeciętnego prognozowanego wynagrodzenia osiągnięte przez pracownika wynagrodzenie zostanie pomniejszone o diety należne do odliczenia, za dni pobytu za granicą, wynikające z wszystkich wypłaconych w tym miesiącu wypłat. Kwota będąca różnicą sumy wynagrodzenia i diet będzie stanowić podstawę składek ZUS za dany miesiąc. Jeśli po odjęciu diet podstawa byłaby niższa niż prognozowane wynagrodzenie, za podstawę ZUS przyjmujemy kwotę prognozowanego wynagrodzenia. Po ustaleniu podstawy ZUS obowiązującej w danym miesiącu sprawdzane jest jaka podstawa ZUS została zapisana we wcześniejszych wypłatach. Różnica między ustaloną podstawą ZUS dla danego miesiąca i podstawą naliczoną w pozostałych wypłatach należących do tego samego miesiąca deklaracji będzie stanowić podstawę ZUS w bieżącej wypłacie. - Zwolnienie z PIT dla młodych.

- Wprowadzono zmiany związane z naliczaniem zwolnienia z PIT dla młodych. Zwolnienie z podatku zostanie zastosowane do wynagrodzenia wypłaconego do dnia ukończenia 26 lat. Poprzednio zaliczka podatku nie była naliczana od wynagrodzenia wypłaconego do końca miesiąca, w którym pracownik ukończył 26 lat. Przychód, od którego nie pobrano zaliczki podatku ze względu na zwolnienie nie jest uwzględniane do osiągniętego dochodu w danym roku, od którego zależy procent zaliczki podatku.

- Na formularzu umowy cywilnoprawnej uwzględniono zmiany w wyliczaniu kwoty netto oraz kwoty brutto od podanej kwoty netto dla zleceniobiorców korzystających ze zwolnienia z podatku dla młodych. Jeśli data zawarcia umowy zlecenie przypada przed ukończeniem przez pracownika 26 lat i na formularzu danych kadrowych jest zaznaczony parametr ‘Zwolnienie z PIT dla młodych’ kwoty będą wyliczane bez uwzględnienia zaliczki podatku.

- Dostosowywano kalkulator wynagrodzeń do zmian związanych ze zwolnieniem z naliczania zaliczki podatku dla osób poniżej 26 r.ż. W oknie kalkulatora wynagrodzeń dodano parametr ‘Zwolnienie z PIT dla młodych’ z dwiema możliwymi opcjami do wyboru: TAK/NIE. Ustawienie opcji TAK spowoduje wyliczenie kwoty netto lub kwoty brutto zgodnie z zasadami obowiązującymi pracowników zwolnionych z podatku ze względu na wiek.

- W związku ze zwolnieniem z PIT dla młodych dostosowano wydruki ‘Listy płac’, ‘Kwitka wypłaty’ oraz ‘Przekroczenie progu podatkowego’.

- Pracownik młodociany:

- W konfiguracji programu [Konfiguracja/Program/Płace/Wynagrodzenia] dodano nowy wskaźnik w sekcji ‘Minimalne wynagrodzenie’ Młodociany – przyuczenie.

- W przypadku ustawienia na formularzu pracownika rodzaju zatrudnienia jako Młodociany-przyuczenie i zaznaczenia parametru ‘Najniższe wynagrodzenie’ kwota wynagrodzenia naliczana w wypłacie oraz wyświetlana w polu ‘Stawka’ będzie pobrana ze wskaźnika Młodociany-przyuczenie. Poprzednio wysokość wynagrodzenia pracownika młodocianego przyuczanego do zawodu była taka sama jak ucznia I roku i była naliczana zgodnie z wartością wskaźnika ‘Minimalne wynagrodzenie ucznia I roku’.

- Kalkulator wynagrodzeń. W związku ze zmianami związanymi z obniżeniem progu podatkowego z 18% na 17% obowiązującymi od 01.10.2019 r. zmodyfikowano wartość ‘Procentu podatku’ w kalkulatorze wynagrodzeń. Domyślnie będzie podpowiadana wartość 17%.

- Lista świąt. Dodano na listę świąt ruchome święta na lata 2020 -2022.

- Rejestrator Czasu Pracy. Jeżeli format importu RCP posiadał 50 znaków, wówczas nie było możliwości zaczytania takiego pliku do programu. Poprawiono.

- Wydruki

- Świadectwo pracy. Dostosowano wydruk Świadectwa pracy do wzoru obowiązującego od 07.09.2019r. Uaktualniono treść pouczenia oraz umożliwiono wykazanie numeru NIP w danych firmy. Jeśli w danych firmy nie został podany numer NIP zostanie wykazany numer REGON.

- Rachunek do umowy. Z wydruku usunięto sekcję zawierającą imiona rodziców.

- Skierowanie na badania lekarskie. Uaktualniono podstawę prawną na wydruku skierowania na badania lekarskie.

- Zaświadczenie o dochodach. W danych pracownika usunięto informację o dowodzie osobistym.

Poprawiono

- Liczba dni wynagrodzenia chorobowego. Wprowadzono zmiany w ustalaniu liczby dni, za które przysługuje pracownikowi wynagrodzenie za czas choroby w przypadku, gdy był w tym samym roku zatrudniony na podstawie umowy cywilnoprawnej i miał zasiłek chorobowy lub został zatrudniony po przerwie i miał zwolnienie chorobowe wykraczające poza okres zatrudnienia. Podczas naliczania wypłaty dla pracownika etatowego, który ma zwolnienie chorobowe nie będą uwzględniane dni zwolnienia, które przypadały w okresie niezatrudnienia na etat. Poprzednio były brane pod uwagę co powodowało naliczenie wynagrodzenia za czas choroby za niepoprawną liczbę dni. Poprawiono,

- Umowy IFT-1/1R. Dla obcokrajowców, którzy mieli oskładkowaną umowę wykazywaną na IFT -1/1R niepoprawnie była naliczana zaliczka podatku, w przypadku, gdy z poziomu [Konfiguracja/Firma/Płace/Parametry] był zaznaczony parametr 'Podatek dla zleceniobiorców zaokrąglany łącznie dla wypłat z tą samą pozycją PIT’. Poprawiono.

- Zwolnienie z PIT dla młodych.

- Zajęcie wynagrodzenia. Podczas wyliczania zajęcia wynagrodzenia, wartość kwoty wolnej, była naliczana bez uwzględnienia zwolnienia z podatku dla pracownika, który nie ukończył 26 roku życia. Poprawiono.

- Oddelegowanie do pracy za granicą.

- W przypadku, gdy pracownik oddelegowany do pracy za granicę, miał w wypłacie naliczone wynagrodzenie, w takiej wartości, które pozwalało na odliczenie pełnej kwoty diet, ale w związku wykonaną aktualizacją danych kadrowych od wynagrodzenia za okres ustalony zgodnie z wykonanymi aktualizacjami było niższe niż przysługujące diety, podstawa składek ZUS była zawyżana. Poprawiono.

- W sytuacji, gdy Użytkownik modyfikował kwotę wynagrodzenia za czas urlopu w zapisanej już wypłacie korygującej, a następnie dokonywał przeliczenia podstaw ZUS i podatku, to w takim przypadku błędnie była wyliczana kwota podstawy ZUS. Poprawiono.

- Algorytm 12. Podczas naliczania dodatku zdefiniowanego algorytmem 12 odwołującego się do stałej okresowej lub wzorca płacowego zwracającego ‘Zasadnicze nadmiarowo uwzględniana była wartość składnika ‘Przychód z tytułu PPK/E’. Poprawiono.

- Ekwiwalent za niewykorzystany urlop. W sytuacji, gdy zmodyfikowano datę zwolnienia pracownika, poprzez aktualizację zapisu, ekwiwalent za niewykorzystany urlop nie był automatycznie naliczany w ostatniej wypłacie etatowej pracownika, jeżeli lista płac na której była naliczana wypłata miała ustawioną opcję ‘Mies. wstecz’. Poprawiono.

- Rejestrator Czasu Pracy. Jeżeli format importu RCP posiadał 50 znaków, wówczas nie było możliwości zaczytania takiego pliku do programu. Poprawiono.

- Wydruki:

- Harmonogram spłaty. W przypadku, gdy dla danej pożyczki była wypłacona dopłata na wydruku ‘Harmonogram spłat’ lista spłat pożyczki generowana była podwójnie. Poprawiono.

- Pracownicy z przychodami. Na wydruku 'Pracownicy z przychodami’ nie były uwzględniane osoby z umowami ze wskazaną w konfiguracji typu wypłaty pozycją na deklaracji PIT: 'PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy o dzieło’. Poprawiono.

- Dla pracownika, rozliczanego według zestawienia, na wydruku ‘Lista płac szczegółowa’ oraz ‘Kwitek wypłaty’, czas pracy sumowany był tylko ze strefy ‘czas pracy podstawowy’. Pozostałe strefy zaliczane do czasu pracy nie były uwzględniane w podsumowaniu. Poprawiono.