Informacja Podsumowująca o dokonanych wewnątrzwspólnotowych transakcjach i przemieszczeniach towarów w procedurze magazynu typu call-off stock (VAT-UE)

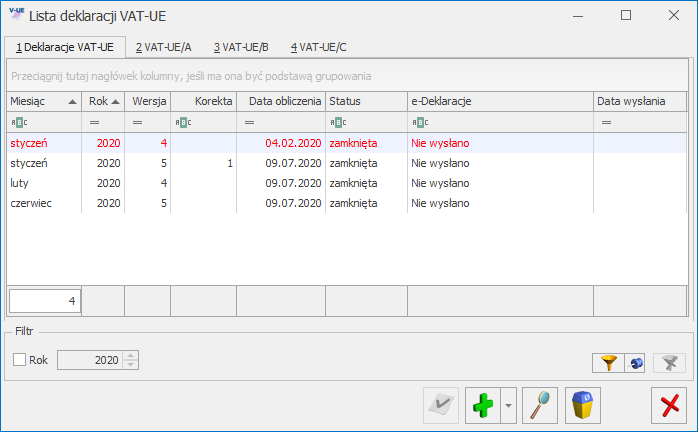

Informacja podsumowująca o dokonanych wewnątrzwspólnotowych transakcjach obejmuje towary oraz obroty dotyczące usług. Ma być składana za pomocą środków komunikacji należy ją złożyć do 25 dnia miesiąca następującego po miesiącu, w którym powstał obowiązek podatkowy z tytułu dokonanych transakcji. Dostępna jest w programie z poziomu Rejestrów VAT jako Deklaracja VAT-UE, która otwiera listę deklaracji podobną jak dla deklaracji VAT-7.

Informacja podsumowująca VAT-UE to odrębny dokument, składany niezależnie od miesięcznych lub kwartalnych deklaracji VAT-7, ukazujący, z jakim kontrahentem w Unii Europejskiej polski podatnik przeprowadził w danym miesiącu transakcje handlowe.

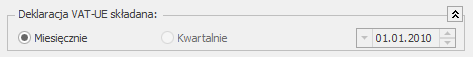

W Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe dla deklaracji składanych przed 1 stycznia 2017 r. istnieje możliwość zdefiniowania w jakich okresach będą składane deklaracje: miesięcznych czy kwartalnych.

Na liście deklaracji użytkownik ma przede wszystkim możliwość dodawania i obliczania nowych deklaracji, jak również przeglądania, ponownego przeliczania czy też całkowitego usuwania wcześniej obliczonych deklaracji. Na liście znajdują się następujące informacje: miesiąc i rok deklaracji, wersja formularza deklaracji, zgodnie z którą została wyliczona deklaracja, informacja czy dana deklaracja jest korektą, data obliczenia deklaracji status określający stan deklaracji (obliczona lub zamknięta) oraz informacje dotyczące statusu e-Deklaracji i daty wysłania.

Istnieje możliwość wyświetlania listy deklaracji tylko za konkretny rok przez zaznaczenie parametru Rok i wybranie konkretnego roku.

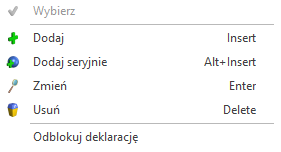

Aby sporządzić korektę deklaracji VAT-UE (VAT-UEK) należy pierwotną deklarację VAT-UE zablokować przed zmianami, a następnie ustawić się na tej deklaracji na liście i wcisnąć przycisk ![]() .

.

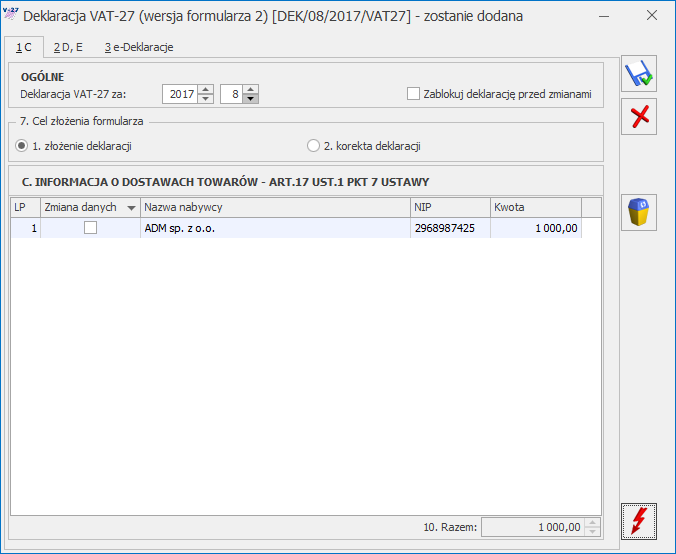

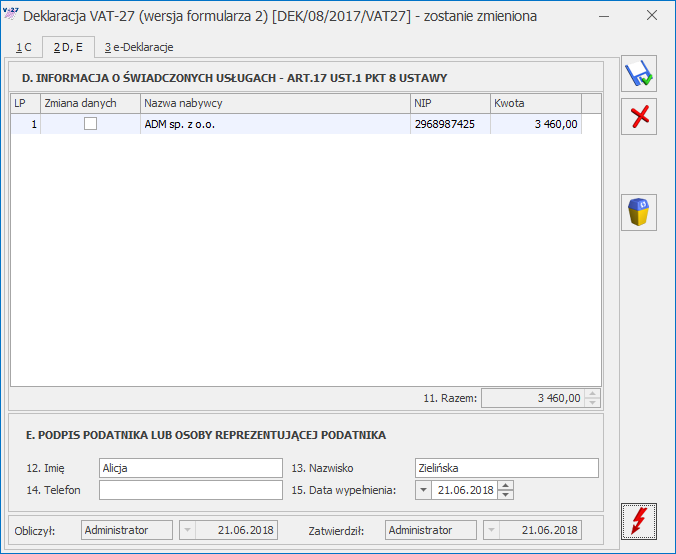

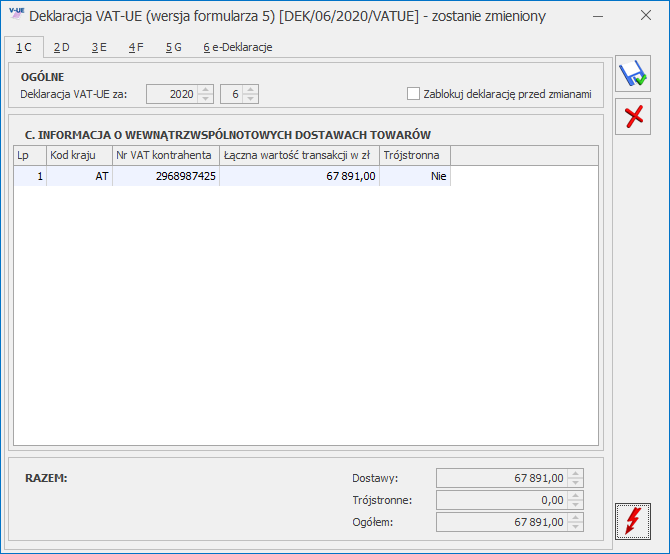

Formularz deklaracji zawiera zestawienie dla wewnątrzwspólnotowych dostaw towarów (sekcja C) i dla wewnątrzwspólnotowych nabyć towarów (sekcja D) i dla wewnątrzwspólnotowego świadczenia usług (sekcja E) i informację o przemieszczeniach towarów w procedurze magazynu typu call-off stock na terytorium państwa członkowskiego inne niż terytorium kraju (sekcja G) oraz Imię, Nazwisko i Datę wypełnienia deklaracji (sekcje F). Dane do sekcji C, D i E pobierane są z rejestrów po wykonaniu przeliczenia ![]() . Sumowane są wszystkie dostawy i nabycia wewnątrzwspólnotowe oraz świadczone usługi dla danego kontrahenta oraz wyodrębniane dostawy trójstronne. Jeżeli dla danego kontrahenta unijnego są dostawy/nabycia towarów wewnątrzunijne oraz wewnątrzunijne trójstronne, to są wykazane na VAT-UE oddzielnie.

. Sumowane są wszystkie dostawy i nabycia wewnątrzwspólnotowe oraz świadczone usługi dla danego kontrahenta oraz wyodrębniane dostawy trójstronne. Jeżeli dla danego kontrahenta unijnego są dostawy/nabycia towarów wewnątrzunijne oraz wewnątrzunijne trójstronne, to są wykazane na VAT-UE oddzielnie.

Podczas przeliczania deklaracji VAT-UE kontrolowane są wszystkie dokumenty zakwalifikowane do VAT-UE, czy mają uzupełniony prefiks kraju. W przypadku braku prefiksu wyświetlana jest lista numerów NIP bez uzupełnionego kodu kraju, którą można zapisać do pliku tekstowego.

Sekcja F jest możliwa do ręcznego uzupełnienia przez użytkownika. Podczas dodawania pozycji w tej sekcji należy uzupełnić wartości w kolumnach Kod kraju (dla ułatwienia wyboru właściwego prefiksu, rozwijalna lista obok kodów zawiera również kolumnę z nazwą kraju) oraz Nr VAT kontrahenta. W przypadku nie uzupełnienia kolumn pojawia się komunikat uniemożliwiający zapisanie deklaracji VAT-UE(5): Kod kraju i nr VAT kontrahenta jest obowiązkowy. Jeżeli na formularzu uzupełniono kolumnę Nr VAT kontrahenta zastąpionego to po zaznaczeniu opcji w kolumnie Powrotne przemieszczenie wprowadzony wcześniej NIP jest usuwany.

W przypadku deklaracji VAT-UEK, podczas dodawania pozycji w sekcji F, na formularz dodawana jest para pozycji. Należy uzupełnić wartości w kolumnach Kod kraju (dla ułatwienia wyboru właściwego prefiksu, rozwijalna lista obok kodów zawiera również kolumnę z nazwą kraju) oraz Nr VAT kontrahenta dla przynajmniej jednej pozycji z pary pozycji. Istnieje możliwość pozostawienia w sekcji F jednej pustej pozycji w danej parze pozycji. Jeżeli obie pozycje z pary są puste to podczas próby zapisania deklaracji VAT-UEK(5) pojawia się komunikat: Nie można zapisać deklaracji. W sekcji F występuje para nieuzupełnionych pozycji. Należy je uzupełnić lub usunąć. Jeżeli na formularzu uzupełniono kolumnę Nr VAT kontrahenta zastąpionego to po zaznaczeniu opcji w kolumnie Powrotne przemieszczenie wprowadzony wcześniej NIP jest usuwany.

![]() Korekta deklaracji pojawia się komunikat: Czy chcesz złożyć korektę ze względu na procedurę magazynu typu call-off stock na formularzu VAT-UEK(5)? Zaakceptowanie komunikatu powoduje dodanie formularza VAT-UEK w wersji 5. Wybór opcji Nie powoduje dodanie formularza VAT-UEK w wersji 4

Korekta deklaracji pojawia się komunikat: Czy chcesz złożyć korektę ze względu na procedurę magazynu typu call-off stock na formularzu VAT-UEK(5)? Zaakceptowanie komunikatu powoduje dodanie formularza VAT-UEK w wersji 5. Wybór opcji Nie powoduje dodanie formularza VAT-UEK w wersji 4