Płace i Kadry

Nowości

1. Aktualne wskaźniki.

Konfiguracja/ Program/ Płace/ Wynagrodzenia

Wartości obowiązujące od 1.12.2020r.

– przeciętne miesięczne wynagrodzenie: 5168,93 zł

– minimalna stawka uczniów I roku: 258,45 zł

– minimalna stawka uczniów II roku: 310,14 zł

– minimalna stawka uczniów III roku: 361,83 zł

– młodociany – przyuczenie: 206,76 zł

Wartości obowiązujące od: 01.01.2021r.

– Dochód deklarowany (składki społeczne): 3155,40 zł

– Maksymalna podstawa skł. chor. dobrow.: 13147,50 zł

– Minimalna podstawa skł. ZUS dla oddeleg.: 5259 zł,00 zł

– Wskaźnik waloryzacji: 97,00%

– Współczynnik ekwiwalentu = 21

Konfiguracja / Program / Płace / Podstawa składek ZUS

Wartości obowiązujące od 1.01.2021r.

– Roczna podstawa składek ZUS: 157 770 zł

Konfiguracja/ Program/ Płace/ Zasiłki

Wartości obowiązujące od 1.01.2021r.

Maksymalna podstawa składek emerytalno-rentowych: 3155,40 zł

Podstawa prawna:

Komunikat Prezesa Głównego Urzędu Statystycznego z dnia 10 listopada 2020 r. w sprawie przeciętnego wynagrodzenia w trzecim kwartale 2020 r. (M.P. 2020, poz. 1030).

Obwieszczenie Ministra Rodziny I Polityki Społecznej z dnia 18 listopada 2020 r. w sprawie kwoty ograniczenia rocznej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe w roku 2021 oraz przyjętej do jej ustalenia kwoty prognozowanego przeciętnego wynagrodzenia (M.P. 2020 poz.1061).

Obwieszczenie Prezesa Zakładu Ubezpieczeń Społecznych z dnia 17 listopada 2020 r. w sprawie wskaźnika waloryzacji podstawy wymiaru zasiłku chorobowego przyjętej do obliczenia świadczenia rehabilitacyjnego w I kwartale 2020 r.(M.P. 2020, poz. 1056).

2. Deklaracje podatkowe:

- Umożliwiono naliczenie deklaracji rocznych na formularzach obowiązujących za rok 2020: PIT-4R(10), PIT-8AR(9), PIT-11(26).

- Zaktualizowano wzór dokumentu elektronicznego do wysyłki następujących deklaracji do systemu e‑Deklaracje: PIT-4R(10), PIT-8AR(9), PIT-11(26).

- Dodano nowe wzory wydruków dla deklaracji podatkowych: PIT-4R(10), PIT-8AR(9), PIT-11(26).

- Umożliwiono przekazanie nowych wzorów deklaracji PIT-4R (10), PIT-8AR(9), PIT-11(26)do Comarch ERP Optima Pulpit Menadżera.

Podstawa prawna: Rozporządzenie Ministra Finansów, Funduszy i Polityki Regionalnej z dnia 21 października 2020 r. zmieniające rozporządzenie w sprawie określenia niektórych wzorów oświadczeń, deklaracji i informacji podatkowych obowiązujących w zakresie podatku dochodowego od osób fizycznych (Dz.U. 2020 poz. 1940)

3. Naliczanie deklaracji PIT-11 w wersji 26:

- Wprowadzono numerowanie deklaracji PIT-11 dla pracowników. Na formularzu deklaracji PIT-11 dodano pole Nr informacji, w którym wyświetla się numer deklaracji pracownika za dany rok podatkowy. Podczas naliczania pierwszej deklaracji za dany rok automatycznie ustawia się numer 1. W przypadku generowania kolejnych deklaracji za ten sam rok podatkowy dla pracownika ustawi się kolejny numer. Numerowanie dotyczy deklaracji, które nie są korektami. W celu naliczenia kolejnej deklaracji za dany rok dla pracownika i wykazania przychodu różnicowo należy przed naliczeniem ustawić odpowiedni okres od-do, z którego ma być uwzględniony przychód. Drugą deklarację nie będącą korektą można naliczyć jeśli ustawiony ‘okres od’ jest różny od okresu, który był podany podczas naliczania wcześniejszej deklaracji.

- Wprowadzono zmiany w wykazywaniu zaliczki podatku ze stosunku pracy oraz zasiłku z wynagrodzenia pracowników poniżej 26 roku życia zgodnie z wyjaśnieniami znajdującymi się na formularzu PIT-11 w wersji 26. W przypadku, gdy pracodawca pobierał zaliczki na podatek zarówno od należności ze stosunku pracy oraz zasiłków pieniężnych z ubezpieczenia społecznego łączna kwota zaliczki z tych źródeł zostanie wykazana w wierszu 1 lub odpowiednio 2. W przypadku, gdy pracownik miał pobieraną zaliczkę podatku od należności ze stosunku pracy wykazywanych w pozycji 1 i 2 oraz zasiłków łączna zaliczka podatku zostanie wykazana w pozycji 1. Jeśli pracownik miał pobieraną zaliczkę podatku jedynie od przychodu wykazywanego w pozycji 2 i zasiłków łączna zaliczka zostanie wykazana w pozycji 2 jeśli te przychody były otrzymywane przez pracowników do 26 lat i mieli pobieraną zaliczkę podatku od przychodów ze stosunku pracy. Jeśli pracownik miał pobierana zaliczkę podatku jedynie od zasiłków zostanie ona wykazana w pozycji 8.

4. Automatyczne przeliczanie limitów urlopowych. Wprowadzono automatyczne przeliczanie limitów urlopowych. W przypadku, gdy na formularzu danych kadrowych pracownika na zakładce [3Etat] Użytkownik zmieni dane wpływające na wysokość limitu urlopu pracownika np. datę zatrudnienia/ zwolnienia, wymiar etatu pracownika podczas zapisu kartoteki pojawi się komunikat Zmieniono dane wpływające na limit urlopu. Czy zapisać zmiany i przeliczyć limit urlopu? Po zaznaczeniu opcji ‘Tak’ program automatyczne zapisze formularz pracownika oraz przeliczy limit za rok zgodny z datą bieżącą programu i otworzy okno listy limitów nieobecności. W sytuacji, gdy pracownik nie miał wcześniej naliczonego limitu to otworzy się okno listy limitów nieobecności, na którym Użytkownik będzie mógł dodać limit.

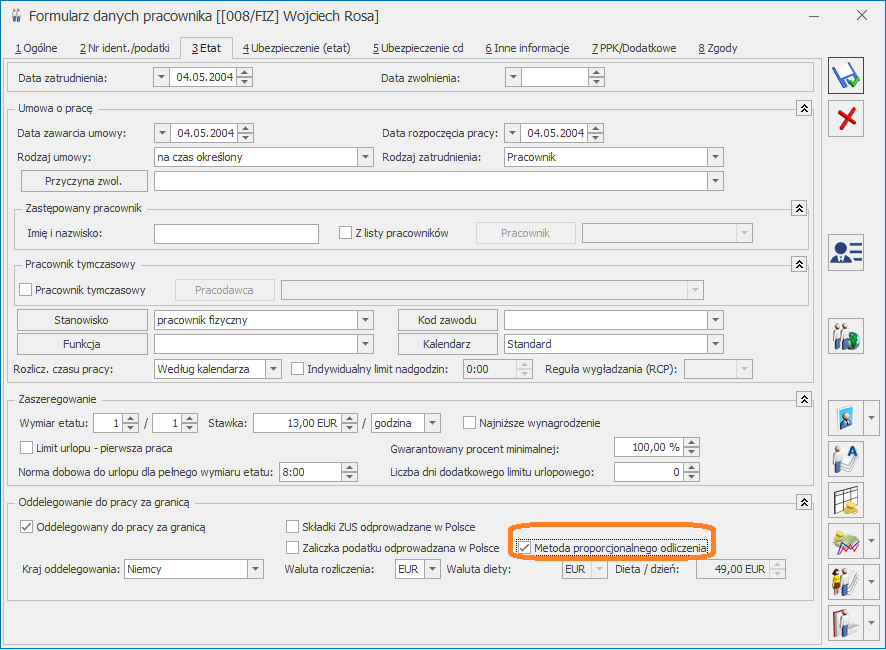

5. Oddelegowanie do pracy za granicą. Dodano możliwość rozliczania pracowników oddelegowanych na PIT-11 metodą proporcjonalnego odliczenia. Na formularzu danych kadrowych pracownika na zakładce [3.Etat] w sekcji 'Oddelegowanie do pracy za granicą’ dodano parametr Metoda proporcjonalnego odliczenia umożliwiający ustawienie takiej metody rozliczenia, gdy pracownik płaci podatek za granicą (parametr Zaliczka podatku odprowadzana w Polsce odznaczony). Parametr można także ustawić seryjnie dla zaznaczonych pracowników za pomocą funkcji Seryjnej zmiany wartości pola. Po ustawieniu powyższego parametru naliczona w wypłacie za czas oddelegowania Podstawa podatku zagr. oraz zasiłki zostaną dodatkowo oznaczone (pole WPE_MetodaProp=1). Podstawa podatku zagr. zostanie wykazana na deklaracji PIT-11 jako przychód z tytułu należności ze stosunku pracy w polu 29 lub 36 (dla pracowników do 26 lat), a zasiłki w polu 64. Aby przychód został wykazany na PIT-11 w powyższy sposób wypłata musi być naliczona przy zaznaczonym parametrze Metoda proporcjonalnego odliczenia.

6. Słownik kodów tytułów ubezpieczenia. Zaktualizowano słownik kodów tytułów ubezpieczenia. Dodano nowy kod 09 00 oraz zmieniono opis dla kodu 22 10.

Podstawa prawna: Rozporządzenie Ministra Rodziny i Polityki Społecznej z dnia 26 listopada 2020 r. zmieniające rozporządzenie w sprawie określenia wzorów zgłoszeń do ubezpieczeń społecznych i ubezpieczenia zdrowotnego, imiennych raportów miesięcznych i imiennych raportów miesięcznych korygujących, zgłoszeń płatnika składek, deklaracji rozliczeniowych i deklaracji rozliczeniowych korygujących, zgłoszeń danych o pracy w szczególnych warunkach lub o szczególnym charakterze, raportów informacyjnych, oświadczeń o zamiarze przekazania raportów informacyjnych oraz innych dokumentów (Dz.U. 2020 poz.2125)

Zmiany

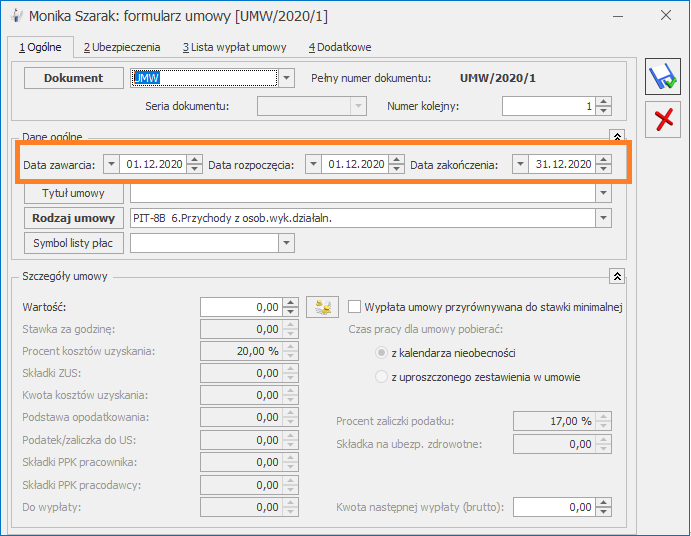

1. Formularz umowy cywilnoprawnej. Umożliwiono odnotowanie osobnych dat zawarcia umowy oraz rozpoczęcia wykonywania. Na formularzu umowy dodano nowe pole Data zawarcia, w którym można odnotować datę zawarcia umowy. Dotychczasowe pole Data zawarcia zostało zmienione na Data rozpoczęcia, a pole Data rozwiązania na Data zakończenia. Pole Data zawarcia ma charakter informacyjny. Podczas naliczania wypłat do ustalenia czy w danym miesiącu osoba ma umowę cywilnoprawną weryfikowany jest okres obowiązywania umowy na podstawie daty rozpoczęcia i zakończenia umowy.

Podczas dodawania umowy w polu Data zawarcia podpowiada się data bieżąca. Podczas aktualizacji do wersji 2020.1.1 w istniejących umowach w polu Data zawarcia automatycznie będzie się ustawiała taka sama data, jaka była wprowadzona w dotychczasowym polu Data zawarcia (w wersji 2021.1 pole Data rozpoczęcia).

Na liście umów cywilnoprawnych pracownika została dodana domyślnie widoczna kolumna Data zawarcia. Dodatkowo zmieniono nazwę dotychczasowych kolumn Data zawarcia na Data rozpoczęcia i Data rozwiązania na Data zakończenia. Umożliwiono import/eksport daty zawarcia z/do arkusza Excel oraz za pomocą Comarch Migrator . W arkuszu Umowy dodano kolumnę Data_zawarcia.

W związku z dodaniem nowego pola wprowadzono zmiany na wydrukach:

- Wydruk Rachunek do umowy/ Rachunek umowy oraz Umowa zlecenie/o dzieło – informacja o dacie zawarcia pobierana jest z nowego pola Data zawarcia.

- Wydruk Lista umów cywilnoprawnych- zmieniono opis parametru przed wydrukiem z Tylko umowy zawarte w podanym okresie na Tylko umowy rozpoczynające się w podanym okresie. Dodano kolumnę Data zawarcia oraz zmieniono nazwę dotychczasowych kolumn Data zawarcia na Data rozpoczęcia i Data rozwiązania na Data zakończenia.

- Lista umów cywilnoprawnych bez daty zakończenia – informacja o dacie zawarcia pobierana jest z nowego pola Data zawarcia.

2. Korekta umowy zlecenie. Uszczegółowiono treść komunikatu pojawiającego się w momencie naliczenia korekty wypłaty umowy cywilnoprawnej, gdy obecne ustawienia parametrów dotyczących liczenia dodatków i zasiłków łącznie z umową są inne niż w momencie naliczenia anulowanej wypłaty.

Obecnie pojawia się komunikat: Nie można naliczyć wypłaty. Wypłata korygująca musi być naliczona przy takim samym ustawieniu parametrów jak wypłata anulowana. Ustaw w Konfiguracja -> Firma -> Płace -> Parametry:

[ ] Rozlicz dodatki/potrącenia w wypłacie umów cywilnoprawnych

[ ] Rozlicz zasiłki ZUS i spłaty pożyczek/zaliczek w wypłacie umów cywilnoprawnych. Czy chcesz je ustawić teraz?

Po wybraniu opcji Tak następuje otwarcie okna Parametry, na którym można ustawić odpowiednie parametry.

3. Zajęcie komornicze. Zwiększono ilość znaków możliwych do wpisania w polu sygnatura do 70. Przy generowaniu płatności dla komornika w opisie do banku do 3 linijki przenosi się pierwsze 35 znaków z sygnatury, do linijki 4 kolejne 35 znaków.

4. Skierowanie na badania lekarskie. Uaktualniono podstawę prawną na wydruku skierowania na badania lekarskie.

Poprawiono

1. Naliczanie wypłat. Nie można było naliczyć wypłaty, w której powinna naliczyć się ‘Spłata zaliczki’ lub ‘Spłata korekty netto’ jeśli dotyczyła ona korekty wypłaty lub wypłaconej zaliczki sprzed 4 lat i we wcześniejszych wypłatach usunięto spłatę. W momencie naliczenia pojawiał się komunikat: CLSID={4A6611CE-C464-4F93-9197-144783CC16C6}.Warunek="1/@Elementy/29651. Działanie poprawiono.

2. Wynagrodzenie chorobowe. W przypadku, gdy pracownik był zatrudniony na etat oraz miał umowę cywilnoprawną i w wypłacie umowy zostało rozliczone zwolnienie chorobowe wynagrodzenie za czas choroby było naliczane za więcej niż 33 dni. Działanie poprawiono.

3. Podstawa chorobowego. Program wyliczając współczynnik potrąconych składek z miesiąca przekroczenia limitu składek emerytalno-rentowych nie uwzględniał dodatków zdefiniowanych jako oskładkowane, ale nie wchodzących do podstawy zasiłku. Działanie poprawiono.

4. Wynagrodzenie za czas urlopu. Przy wyliczaniu podstawy wynagrodzenia za czas urlopu dodatek wliczany metodą ‘Wliczać jak zasadnicze’ był dzielony przez normę wynikającą z planu pracy zamiast przez czas przepracowany. Działanie poprawiono

5. Oddelegowanie do pracy za granicą. W niektórych przypadkach, gdy w konfiguracji firmy był odznaczony parametr ‘Nalicz podatek od składek PPK pracodawcy na podstawie składek z bieżącej wypłaty’ i pracownik oddelegowany był zgłoszony do PPK, a dodatkowo wypłacie powinien mieć rozliczoną nieobecność lub dodatek, nie można było naliczyć wypłaty. Działanie poprawiono.

6. Kalendarz (Nie)obecności. Wprowadzono zmiany optymalizacyjne służące skróceniu czasu otwierania kalendarza (Nie)obecności oraz przechodzenie między zakładkami [Nieobecności] i [Kalendarz].

7. Formularz pracownika. Podczas przedłużania pracownikowi umowy o pracę na czas nieokreślony nie pojawiał się komunikat informujący o konieczności przeliczenia limitu urlopu wypoczynkowego. Działanie poprawiono.

8. Limit urlopu wypoczynkowego.

- Poprawiono naliczanie limitu urlopu w przypadku, gdy pracownik w ciągu roku zyskał prawo do wyższego wymiaru, a następnie miał dwa razy zmieniany wymiar etatu.

- W przypadku, gdy pracownik w historii zatrudnienia miał odnotowany wykorzystany urlop u poprzedniego pracodawcy i w trakcie roku nastąpiła zmiana wymiaru etatu niepoprawnie kontrolowana była maksymalna liczba dni przysługującego limitu urlopu.

- Poprawiono naliczanie limitu urlopu w przypadku, gdy przedłużono umowę pracownika.

9. Deklaracje PIT:

- Na zaliczce na PIT-4R w pozycji Wynagrodzenia ze stosunku pracy… w liczbie podatników były uwzględniane osoby poniżej 26 r.ż u których miało zastosowanie zwolnienie z podatku, a w pozycji Suma wypłat było wykazywane wynagrodzenie tych pracowników. Działanie poprawiono.

- Poprawiono sposób wykazywania kwoty ‘Wynagrodzenia za czas urlopu (tymczas.)’ na deklaracji PIT-11 dla pracowników tymczasowych i oddelegowanych jednocześnie.

10. Seryjna zmiana wartości pola. Nie można było seryjnie zmienić pola ‘Opis pracownika’. Działanie poprawiono.

11. Wydruki do GUS. Na wydruku GUS – Dział 2.Składniki wynagrodzeń w pozycjach dotyczących pracowników obcych nadmiarowo wykazywane były wynagrodzenia pracowników oddelegowanych. Działanie poprawiono.

12. Wydruk Kwitek wypłaty. Wprowadzono zmiany optymalizacyjne podczas generowania kwitka wypłaty w przypadku dużej ilości operatorów i wydziałów.