Rozliczenie roczne PIT-36

Deklaracja roczna PIT-36 dostępna jest z poziomu Księgowość/ Zaliczki na PIT-36 jako Deklaracja roczna PIT-36 wersja 28.

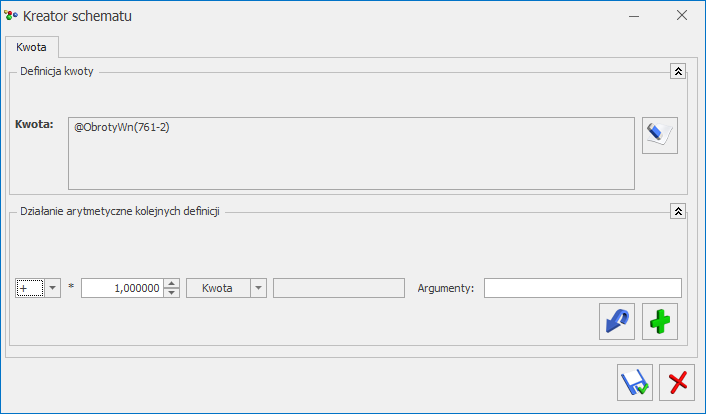

W przypadku, gdy jako rodzaj księgowości wybrano Księgowość kontową, deklaracja jest obliczana na podstawie zestawienia systemowego PIT-36, skąd pobierane są kwoty przychodów i kosztów całego roku oraz z listy kwot do deklaracji dostępnych na karcie właściciela (w przypadku rozliczenia z małżonkiem również z karty współwłaściciela), skąd pobierane są kwoty odliczeń od dochodu i podatku.

W przypadku, gdy jako rodzaj księgowości wybrano Księgę podatkową, deklaracja jest obliczana na podstawie zapisów Księgi podatkowej oraz danych wprowadzonych na Karcie indywidualnych kwot danego podatnika (w przypadku rozliczenia z małżonkiem również z karty współwłaściciela), skąd pobierane są kwoty odliczeń od dochodu i podatku.

Aby obliczyć powyższą deklarację na liście deklaracji, z rozwijalnego menu ![]() należy wybrać opcję Deklaracja roczna PIT-36 wersja 28, a następnie nacisnąć przycisk

należy wybrać opcję Deklaracja roczna PIT-36 wersja 28, a następnie nacisnąć przycisk ![]() .

.

Formularz składa się z 9 zakładek, których nazwy są odwzorowaniem poszczególnych sekcji na oryginale deklaracji.

Zakładka 1 – [Sekcja A-C]

Przed wykonaniem obliczenia deklaracji, należy na zakładce 1 uzupełnić odpowiednie informacje:

Rok – rok, za który deklaracja ma być przeliczona.

Właściciel – wybór podatnika z listy wspólników otwieranej przyciskiem ![]() lub wpisując akronim podatnika.

lub wpisując akronim podatnika.

Kliknięcie w ikonę ![]() powoduje przeniesienie na formularz danych właściciela za odpowiedni okres.

powoduje przeniesienie na formularz danych właściciela za odpowiedni okres.

Identyfikator podatkowy – wybór identyfikatora podatkowego NIP czy PESEL.

Uwzględniać zapisy w buforze – zaznaczenie tego parametru spowoduje, że program przy obliczeniach uwzględni zapisy w buforze.

Parametr Zablokuj deklarację przed zmianami zabezpiecza deklarację przed skasowaniem i zmianami.

Obliczona przez, zatwierdzona przez – kod operatora, który dokonał obliczenia i zatwierdzenia (zablokowania) deklaracji oraz daty tych operacji.

Wybór sposobu opodatkowania – podatnik może rozliczać się indywidualnie, wspólnie z małżonkiem (art. 6 ust. 2), dla wdów i wdowcówlub w sposób przewidziany dla osób samotnie wychowujących dzieci.

Cel złożenia formularza – złożenie zeznania lub korekta zeznania. Po zaznaczeniu na formularzu deklaracji PIT-36(27) parametru korekta zeznania i wskazaniu w poz. 11 Rodzaj korekty opcji 2. Korekta zeznania, o której mowa w art. 81b par. 1a Ordynacji podatkowej pojawia się komunikat: Jeśli w pozycji 11 zaznaczono kwadrat nr 2, to podatnik powinien wypełnić załącznik ORD-ZU. Jeżeli zaznaczono opcję nr 2 i nie uzupełniono uzasadnienia przyczyn złożenia korekty to nie jest możliwe zatwierdzenie deklaracji PIT-36(27). Użytkownik powinien uzupełnić uzasadnienie na załączniku ORD-ZU lub wskazać w poz. 11 opcję 1. Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej.

Sekcja B – zawiera dane małżonka. . Pole Współwłaściciel uzupełnianie jest automatycznie po wyborze właściciela na PIT-36(28) jeżeli małżonka wybrano na karcie właściciela na zakładce [Nr.ident./podatki] w polu Rozliczenie roczne z małżonkiem. Istnieje również możliwość wskazania małżonka w polu Współwłaściciel po zaznaczeniu w poz. 6 Wybór sposobu opodatkowania opcji wspólnie z małżonkiem (art. 6 ust. 2) lub dla wdów i wdowców.

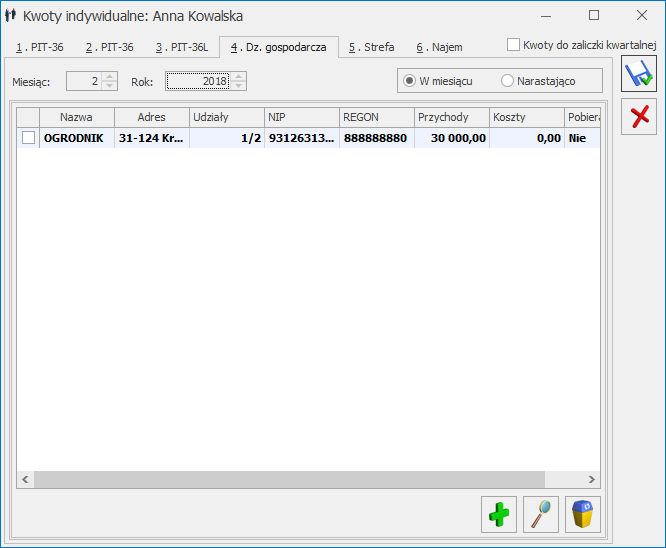

Przychody i koszty małżonka wyliczane są na podstawie udziałów określonych na formularzu kwot indywidualnych. Pod uwagę brane są wszystkie udziały (zarówno w działalności głównej, jak i w pozostałych). W przypadku zerowych udziałów w działalności głównej jest ona pomijana przy liczeniu przychodów i kosztów małżonka, brane pod uwagę są natomiast pozostałe działalności z udziałem różnym od zera. W przypadku gdy na formularzu kwot indywidualnych współwłaściciela zaznaczono parametr Podatnik rozlicza się wg skali liniowej (PIT-36L) to pobierane są przychody i koszty z działalności w strefie i z najmu.

Małżonek może również zostać wprowadzony na listę współwłaścicieli w celach ewidencyjnych, aby w kolejnych latach nie trzeba było ponownie uzupełniać jego danych ręcznie na formularzu deklaracji PIT-36. W takim przypadku nie będzie posiadał udziałów w działalności głównej ani innych działalności, a na formularz PIT-36(28) przeniesione zostaną tylko jego dane adresowe.

Jeżeli małżonek posiada udziały w działalności gospodarczej to po przeliczeniu deklaracji PIT-36(28) automatycznie dodawany jest załącznik PIT/B dla małżonka. Jeżeli na formularzu kwot indywidualnych małżonka uzupełniono odliczenia od dochodu/podatku to kwoty te są przenoszone do załącznika PIT/O do sekcji dotyczącej małżonka.

Kwoty składek na ubezpieczenie społeczne i zdrowotne współwłaściciela przenoszone są na formularz PIT 36(28) z formularza kwot indywidualnych i podlegają edycji. Pozostałe kwoty uzupełnione ma formularzu kwot indywidualnych przenoszone są na formularz PIT-36(28) i podlegają edycji.

Kwoty w sekcji L.2. Należne zaliczki – art. 44 ust. 1 ustawy oraz podatek – art. 30g ustawy (sekcja dotyczy małżonka) uzupełniane są automatycznie na podstawie zaliczek obliczonych dla współwłaściciela. W zależności od tego, czy małżonek ma ustawione miesięczne/ kwartalne czy też uproszczone zaliczki wartości zapłaconego podatku przenoszone są do odpowiedniego miesiąca lub kwartału.

Sekcja C – zawiera informacje dodatkowe o przychodach i zwolnieniach, dotyczących podatnika i jego małżonka.

Na formularzu deklaracji PIT-36(28) nie ma możliwości równoczesnego zaznaczenia:

- uzyskiwał przychody wyłącznie z emerytury – renty zagranicznej oraz poz. korzysta ze zwolnienia na podstawie art.44 ust. 7a ustawy lub poz. występuje o zwrot niewykorzystanego odliczenia na podstawie art. 26ea ustawy (odpowiednio poz. 36 i 40 lub 44 dla podatnika oraz poz. 37 i 41 lub 45 dla małżonka),

- wybrał metodę ustalania różnic kursowych, o której mowa w art. 14b ust. 2 ustawy oraz poz. rezygnuje ze stosowania metody ustalania różnic kursowych, o której mowa w art. 14b ust. 2 ustawy (odpowiednio poz. 48 i 50 dla podatnika oraz poz. 49 i 51 dla małżonka),

- wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 44 ust. 3g ustawy oraz poz. wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 44 ust. 6b ustawy (odpowiednio poz. 54 i 56 dla podatnika oraz poz. 55 i 57 dla małżonka).

- poz. wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 44 ust. 3g ustawy oraz poz. zrezygnował w trakcie roku podatkowego z wpłacania zaliczek w formie uproszczonej na podstawie art. 52r ustawy (odpowiednio poz. 54 i 58 dla podatnika oraz poz. 55 i 59 dla małżonka.

![]() Przelicz deklarację – przycisk pozwala na przeliczenie deklaracji za wybrany rok, deklaracja może zostać przeliczona również za pomocą klawisza <F8>.

Przelicz deklarację – przycisk pozwala na przeliczenie deklaracji za wybrany rok, deklaracja może zostać przeliczona również za pomocą klawisza <F8>.

Po przeliczeniu deklaracji wyświetlane są następujące informacje:

Zakładka 2 – [Sekcja C – E.1] – zawiera zestawienie łącznych przychodów i kosztów uzyskania przychodu ze wszystkich działalności gospodarczych oraz najmu, podnajmu lub dzierżawy. W tym miejscu program wylicza odpowiednio wartość dochodu lub straty.

Jeżeli dodano zaliczkę kwartalną na PIT-36 za ostatni kwartał danego roku to po przeliczeniu deklaracji PIT-36(28) automatycznie zaznaczana jest poz. 54 wybrał kwartalny sposób wpłacania zaliczek na podstawie art. 44 ust. 3g ustawy. Jeżeli za ostatni miesiąc/kwartał danego roku nie dodano zaliczki to następuje weryfikacja, czy na formularzu kwot indywidualnych zaznaczono parametr Kwoty do zaliczki kwartalnej. Jeżeli został on zaznaczony to poz. 54 na formularzu PIT-36(28) jest automatycznie zaznaczana. Użytkownik ma możliwość odznaczenia tej opcji.

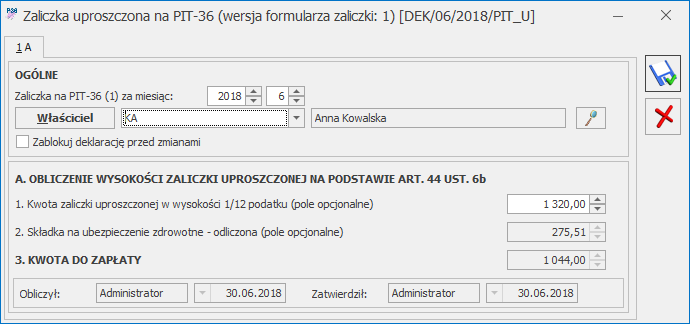

Jeżeli w danym roku dodano zaliczki uproszczone na PIT-36 to po przeliczeniu deklaracji PIT-36(28) automatycznie zaznaczana jest poz. 56 wybrał wpłacanie zaliczek w formie uproszczonej na podstawie art. 44 ust. 6b ustawy. Użytkownik ma możliwość odznaczenia tej opcji.

Jeżeli w danym roku dodano zarówno zaliczki uproszczone, jak i zaliczki zwykłe to po przeliczeniu deklaracji PIT-36(28) automatycznie zaznaczana jest poz. zrezygnował w trakcie roku podatkowego z wpłacania zaliczek w formie uproszczonej na podstawie art. 52r ustawy (odpowiednio poz. 58 dla podatnika i poz. 59 dla małżonka). Użytkownik ma możliwość odznaczenia tej opcji.

Suma kwot w poz. Przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy oraz Przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy (odpowiednio poz. 63 i 65 dla podatnika oraz poz. 64 i 66 dla małżonka) ograniczana jest do kwoty 35 637,67 zł. Limit przysługuje odrębnie podatnikowi oraz odrębnie małżonkowi.

Zakładka 3 – [Sekcja E.2 – G] – zawiera dochód zwolniony od podatku, który jest pobierany z listy indywidualnych odliczeń podatnika, wartość straty z lat ubiegłych zgodnie z art. 9 ust. 3 i 3a, dochód po odliczeniu dochodu zwolnionego i straty oraz zawiera kwoty indywidualnych odliczeń podatnika od dochodu. Na formularzu nie ma możliwości bezpośredniego wprowadzenia odliczeń – kwoty odliczeń są na deklarację pobierane z kartoteki indywidualnych odliczeń podatnika, oprócz odsetek od kredytu mieszkaniowego.

Kwota w poz. 185 Dochód zwolniony od podatku na podstawie art.21 ust.1 p.63a ustawy (dla podatnika) na formularzu deklaracji PIT-36(28) pobierana jest z kwot indywidualnych wspólnika. Do poz. 185 nie jest natomiast przenoszona kwota z poz. 28 Dochód z kwalif. Praw niepodlegających opod. stawką 5% zwolniony od podatku –art. 21 ust. 1 pkt 63a ustawy z formularza załącznika PIT/IP(2). W związku z tym kwota w poz. 185 podlega edycji przez użytkownika.

Do poz. Dochód zwolniony od podatku na podstawie art.21 ust.1 p.63b ustawy (odpowiednio poz. 187 dla podatnika oraz poz. 188 dla małżonka) na formularzu deklaracji PIT-36(28) przenoszona jest kwota z poz. 30 Dochód z kwalif. Praw niepodlegających opod. stawką 5% zwolniony od podatku –art. 21 ust. 1 pkt 63b ustawy z formularza załącznika PIT/IP(2).

Zakładka 4 – [Sekcja H ] – zawiera sekcje dotyczące zwiększenia podstawy opodatkowania/ zmniejszenia straty oraz zmniejszenia podstawy opodatkowania/ zwiększenia straty. Na zakładkę mogą zostać przeniesione kwoty z załącznika PIT/WZ(1).

Kwoty z załącznika PIT/WZ(1) przenoszone są na formularz PIT-36(28) w przypadku zaznaczenia w poz. 6 Wybór sposobu opodatkowania opcji indywidulanie lub dla osób samotnie wych. dzieci oraz podatnik osiąga przychody tylko z działalności gospodarczej i/lub najmu. Kwota niezapłaconych wierzytelności przenoszona jest na formularz PIT-36(28) do poz. 226 Wartość wierzytelności zmniejszających podstawę opodatkowania pod warunkiem, że cała kwota dokumentu do korekty mieści się w poz. 225 Dochód do opodatkowania. Dokumenty są korygowane chronologicznie według terminu płatności. Jeśli dany dokument nie może zostać skorygowany ze względu na niewystarczającą kwotę dochodu do opodatkowania, to pod uwagę brane są kolejne dokumenty. Wartość dokumentu, który nie mieści się w kwocie dochodu do opodatkowania przenoszona jest do poz. 228 Wartość wierzytelności zmniejszających podstawę opodatkowania, do rozliczenia w kolejnych latach. Kwoty w poz. 226 i 228 podlegają edycji. Suma kwot w poz. 226 i poz. 228 ograniczana jest do wysokości kwoty z pola Niezapłacone wierzytelności na formularzu PIT/WZ(1).

Zakładka 5 – [Sekcja I-M]– w części tej uwidoczniona jest wartość podatku, jak również wartość odliczenia z tytułu ubezpieczenia zdrowotnego. Na zakładce tej uwidocznione są również pozostałe odliczenia od podatku.

Do wyliczenia kwoty w poz. 257Obliczony podatek na deklaracji PIT-36(28) nie jest brana pod uwagę ulga podatkowa uzupełniona w Konfiguracji Programu/ Księgowość/ Stałe podatkowe ani ulga wskazana na formularzu wspólnika. Podatek dochodowy liczony jest według wzoru:

- Dla dochodu <= 85 528 zł: 17% podstawy obliczenia podatku – kwota wolna od podatku,

- Dla dochodu > 85 528 zł: 14 539,76 zł + 32% nadwyżki podstawy obliczenia podatku ponad 85 528 zł – kwota wolna od podatku.

Kwota zmniejszająca podatek, o której mowa powyżej, odliczana w rocznym obliczeniu podatku, o którym mowa w art. 34 ust. 7 albo art. 37 ust. 1 lub w zeznaniu, o którym mowa w art. 45 ust. 1, wynosi:

- 1 360 zł: dla podstawy obliczenia podatku <= 8 000 zł,

- 1 360 zł – kwota obliczona według wzoru: 834,88 zł × (podstawa obliczenia podatku – 8 000 zł) ÷ 5 000 zł: dla podstawy obliczenia podatku > 8 000 zł <= 13 000 zł,

- 525,12 zł – dla podstawy obliczenia podatku > 13 000 zł <= 85 528 zł,

- 525,12 zł – kwota obliczona według wzoru: 525,12 zł × (podstawa obliczenia podatku – 85 528 zł) ÷ 41 472 zł: dla podstawy obliczenia podatku > 85 528 zł <= 127 000 zł,

- jeżeli podstawa obliczenia podatku > 127 000 to kwota zmniejszającej podatek nie jest odejmowana.

Kwota w poz. 257 Obliczony podatek zaokrąglana jest do dwóch miejsc po przecinku.

Na zakładce znajduje się również informacja o należnych zaliczkach, należnym podatku, zapłaconym podatku oraz zapłaconych zaliczkach dla poszczególnych miesięcy/kwartałów. Kwoty wyliczone w pozycjach dotyczących należnych zaliczek przenoszone są automatycznie do pozycji dotyczących zapłaconych zaliczek (za ten sam miesiąc/kwartał). Użytkownik ma możliwość edycji tych kwot. Jeżeli w pozycji Należnej zaliczki jest 0 i użytkownik ręcznie uzupełni tą kwotę to automatycznie zaktualizuje się wartość Zapłaconej zaliczki, pod warunkiem, że jej wartość była również równa 0. Zmiana kwoty w pozycji Zapłaconej zaliczki nie aktualizuje kwoty Należnej zaliczki.

Zakładka 6 – [Sekcja N – T] – na zakładce znajduje się informacja o kwocie podatku do zapłaty lub kwocie nadpłaty, zryczałtowany podatek, odsetki naliczone, należne zaliczki za poszczególne miesiące/kwartały oraz wniosek o przekazanie 1% podatku na rzecz OPP.

Do poz. Podatek wykazany w załączniku PIT/IP (odpowiednio poz. 393 dla podatnika oraz poz. 394 dla małżonka) na formularzu deklaracji PIT-36(2728) przenoszona jest kwota z poz. 44 Obliczony podatek zgodnie z art. 30ca ust. 1 ustawy przy zastosowaniu stawki 5% z formularza załącznika PIT/IP(2).

Kwota 1% podatku jest automatycznie wyliczana po uzupełnieniu na formularzu deklaracji rocznej Numeru KRS organizacji. Wnioskowaną kwotę można pomniejszyć.

Zakładka 7 – [Sekcja U-W] – to informacja o załącznikach, informacja o rachunku właściwym do zwrotu nadpłaty oraz informacja o karcie dużej rodzinie.

W poz. 500.1 Numer IBAN następuje sprawdzenie, czy numer rachunku rozpoczyna się od kodu kraju.

Użytkownik ma możliwość zaznaczenia w poz. 501 Osoba posiadająca ważną KDR opcji podatnik lub małżonek (jeżeli w poz. 6 Wybór sposobu opodatkowania zaznaczono opcję wspólnie z małżonkiem (art. 6 ust. 2).

Zakładka 8 – [Załączniki] – zawiera listę załączników PIT/B, PIT/O, PIT/D, PIT-2K, PIT/ZG, PIT/Z, PIT/BR, PIT/IP, PIT/PM, PIT/MIT, PIT/WZ dla podatnika oraz małżonka (aktywne do ręcznego wypełnienia przez użytkownika).

Zakładka 9 – [e-Deklaracje].

Kliknięcie w ikonę  z poziomu formularza deklaracji PIT-36 powoduje otwarcie Listy kwot deklaracji właściciela.

z poziomu formularza deklaracji PIT-36 powoduje otwarcie Listy kwot deklaracji właściciela.

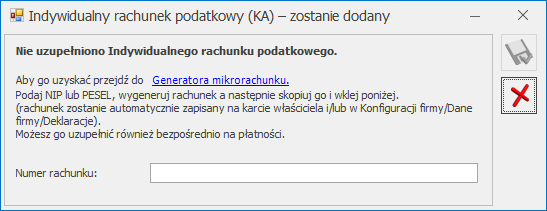

Na oknie z komunikatem dostępny jest link do Generatora mikrorachunku wraz z polem do uzupełnienia numeru Indywidualnego rachunku podatkowego. Po jego uzupełnieniu i zapisaniu zmian za pomocą ikony Wybór opcji Anuluj zmiany (kliknięcie ikony

![]() , numer rachunku zostaje zapisany na karcie właściciela. Podany tu numer rachunku umieszczony zostaje na płatności z deklaracji.

, numer rachunku zostaje zapisany na karcie właściciela. Podany tu numer rachunku umieszczony zostaje na płatności z deklaracji.![]() )powoduje zapisanie deklaracji i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

)powoduje zapisanie deklaracji i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

Deklaracja roczna PIT-36 Wersja 28:

- Posiada możliwość uzupełniania przychodów z innych źródeł niż działalność gospodarcza.

- Umożliwia wyliczenie wspólnej deklaracji dla właściciela i małżonka będącego współwłaścicielem.

- Zawiera załącznik PIT/O (dostępny na zakładce [Załączniki] na formularzu deklaracji rocznej PIT‑36) wraz z wydrukiem. Istnieje możliwość dodania dowolnej liczby załączników PIT/O.

- Zawiera załącznik PIT/B (dostępny na zakładce [Załączniki] na formularzu deklaracji rocznej PIT-36) wraz z wydrukiem. Istnieje możliwość dodania dowolnej liczby załączników PIT/B oprócz tych wyliczonych automatycznie zarówno dla podatnika jak i małżonka.

- Zawiera załącznik PIT/D (dostępny na zakładce [ Załączniki] na formularzu deklaracji rocznej PIT‑36) wraz z wydrukiem. Istnieje możliwość dodania tylko jednego załącznika PIT/D.

- Zawiera oświadczenie PIT-2K (dostępne na zakładce [Załączniki] na formularzu deklaracji rocznej PIT‑36 po zaznaczeniu na formularzu PIT/D parametru Podatnik po raz pierwszy dokonuje odliczeń w ramach ulgi odsetkowej) wraz z wydrukiem. Istnieje możliwość dodania tylko jednego oświadczenia PIT-2K.

- Zawiera załącznik PIT/ZG (dostępny na zakładce [Załączniki] na formularzu deklaracji rocznej PIT‑36) wraz z wydrukiem. Istnieje możliwość dodania dowolnej liczby załączników PIT/ZG.

- Zawiera załącznik PIT/Z (dostępny na zakładce [Załączniki] na formularzu deklaracji rocznej PIT-36) wraz z wydrukiem. Istnieje możliwość dodania jednego załącznika PIT/Z dla podatnika oraz jednego załącznika PIT/ZG dla małżonka.

- Zawiera załącznik PIT/BR (dostępny na zakładce [Załączniki] na formularzu deklaracji rocznej PIT‑36) wraz z wydrukiem. Istnieje możliwość dodania dowolnej liczby załączników PIT/BR.

- Zawiera załącznik PIT/IP (dostępny na zakładce [Załączniki] na formularzu deklaracji rocznej PIT‑36 wraz z wydrukiem. Istnieje możliwość dodania tylko jednego załącznika PIT/IP dla podatnika i tylko jednego załącznika PIT/IP dla małżonka.

- Zawiera załącznik PIT/PM (dostępny na zakładce [Załączniki] na formularzu deklaracji rocznej PIT‑36) wraz z wydrukiem. Istnieje możliwość dodania dowolnej liczby załączników PIT/PM.

- Zawiera załącznik PIT/MIT (dostępny na zakładce [Załączniki] na formularzu deklaracji rocznej PIT‑36) wraz z wydrukiem. Istnieje możliwość dodania dowolnej liczby załączników PIT/MIT.

- Zawiera załącznik PIT/WZ (dostępny na zakładce [Załączniki] na formularzu deklaracji rocznej PIT 36) wraz z wydrukiem. Istnieje możliwość dodania tylko jednego załącznika PIT/WZ dla podatnika i tylko jednego załącznika PIT/WZ dla małżonka.

- Złożenie/ korekta deklaracji. Jest możliwość zapisania zarówno deklaracji, jak i korekt do niej. Po zaznaczeniu na formularzu deklaracji PIT-36(28) parametru korekta zeznania i wskazaniu w poz. 11 Rodzaj korekty opcji 2. Korekta zeznania, o której mowa w art. 81b par. 1a Ordynacji podatkowej, podatnik powinien wypełnić załącznik ORD-ZU. Uzupełnienie uzasadnienie na załączniku ORD-ZU nie jest wymagane w przypadku wskazania w poz. 11 opcji 1. Korekta zeznania, o której mowa w art. 81 Ordynacji podatkowej.

Aby dodać korektę należy najpierw zatwierdzić deklarację pierwotną.

Kwota na zdarzeniu, w preliminarzu płatności, generowanym z deklaracji korygującej jest równa różnicy kwoty z deklaracji korygowanej i kwoty z poprzedniej deklaracji.

- Pod ikoną

dostępne są informacje o przychodach i kosztach podatnika.

dostępne są informacje o przychodach i kosztach podatnika.

Sekcja Dz. gospod. – tu użytkownik ma możliwość przeglądania przychodów i kosztów uzyskania przychodu dla prowadzonej pozarolniczej działalności gospodarczej.

Sekcja Dz. w SSE – tu użytkownik ma możliwość przeglądania przychodów i kosztów uzyskania przychodu dla pozarolniczej działalności gospodarczej prowadzonej na terenie specjalnej strefy ekonomicznej, które są wprowadzane na karcie kwot indywidualnych podatnika.

Sekcja Najem – zawiera informację o przychodach i kosztach uzyskania przychodu dla najmu, podnajmu i dzierżawy, które są wprowadzane na karcie kwot indywidualnych podatnika.

Pod przyciskiem ![]() Informacja o przychodach i kosztach małżonka dostępne są analogiczne informacje dla małżonka.

Informacja o przychodach i kosztach małżonka dostępne są analogiczne informacje dla małżonka.

- jest możliwość eksportu deklaracji rocznej PIT-36 wraz z załącznikami PIT/B, PIT/O, PIT/D, PIT‑2K, PIT/ZG, PIT/Z, PIT/BR, PIT/IP, PIT/PM, PIT/MIT, PIT/WZ do systemu e‑Deklaracje.

Naciśnięcie ikony ![]() Wyślij deklarację do systemu e-Deklaracje, aktywnej na zatwierdzonym formularzu PIT‑36, rozpoczyna eksport deklaracji do systemu e-Deklaracje.

Wyślij deklarację do systemu e-Deklaracje, aktywnej na zatwierdzonym formularzu PIT‑36, rozpoczyna eksport deklaracji do systemu e-Deklaracje.

Załącznik PIT/O

Jest to załącznik do deklaracji PIT-36 (dostępny na formularzu deklaracji PIT-36 na zakładce [Załączniki]) – wraz z możliwością jego wydruku. Istnieje możliwość dodania dowolnej liczby załączników PIT/O zarówno dla podatnika jak i małżonka. Tylko na pierwszym załączniku widoczna jest zakładka z odliczeniami wpisanymi na karcie wspólnika, a na kolejnych są tylko zakładki do uzupełniania danych związanych z darowiznami i odliczeniami na dzieci.Po zaznaczeniu parametru Uzupełniam dane małżonka i wprowadzeniu numeru PESEL, automatycznie uzupełniana jest data urodzenia małżonka.

Kwoty ODLICZEŃ OD PODATKU oraz ODLICZEŃ OD DOCHODU (PRZYCHODU) dla podatnika pobierane są z karty właściciela, z listy Kwoty indywidualne.

Z poziomu przeliczonej deklaracji jest możliwość wydruku pełnej deklaracji PIT-36.

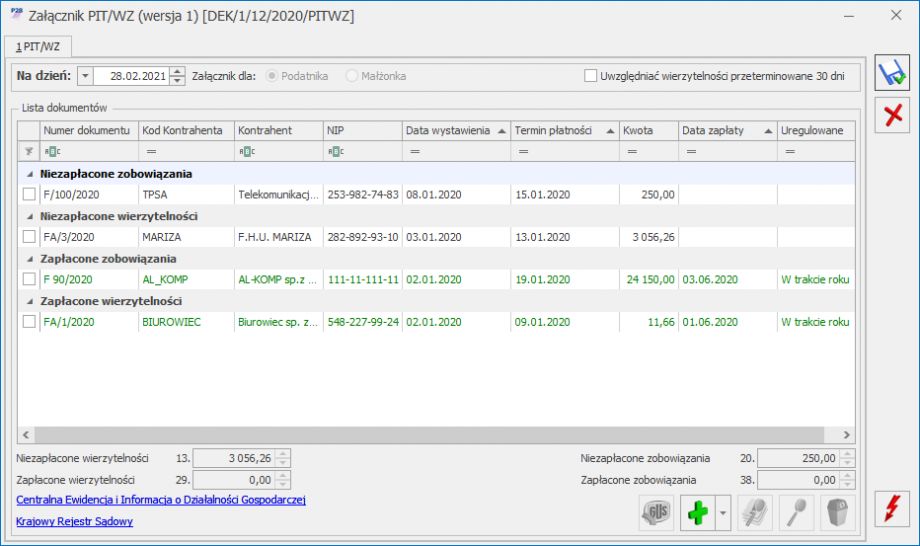

Załącznik PIT/WZ

W przypadku deklaracji PIT-36 istnieje możliwość dodania jednego załącznika PIT/WZ dla podatnika oraz jednego załącznika PIT/WZ dla małżonka.

Na załączniku PIT/WZ uwzględniane są następujące dokumenty i ich korekty:

- Faktury sprzedaży,

- Paragony,

- Faktury zakupu,

- Przyjęcia kaucji,

- Wydania kaucji

- Rejestr VAT zakupu,

- Rejestr VAT sprzedaży,

- Ewidencja dodatkowa przychodów,

- Ewidencja dodatkowa kosztów.

Na załącznik PIT/WZ automatycznie kwalifikowane są dokumenty:

wystawione na kontrahenta będącego podmiotem gospodarczym. W przypadku Ewidencji dodatkowej pod uwagę brane jest ustawienie na karcie kontrahenta. W przypadku pozostałych dokumentów informacja pobierana jest z formularzy poszczególnych dokumentów,

- z datą wystawienia po 31 grudnia 2017 r. oraz maksymalnie dwa lata wstecz od roku, za który robi się korektę,

- z terminem płatności po 31 grudnia 2019 r.,

- obejmujące transakcje o statusie Krajowy lub Krajowy – podatnikiem jest nabywca. W przypadku Ewidencji dodatkowej pod uwagę brany jest status uzupełniony na karcie kontrahenta. W przypadku pozostałych dokumentów status pobierany jest z formularzy poszczególnych dokumentów.

- dla których od terminu płatności zobowiązania/wierzytelności minęło 90 dni licząc od pierwszego dnia następującego po określonym na fakturze (rachunku) lub w umowie terminu. W przypadku, gdy termin płatności przypada na dzień ustawowo wolny od pracy lub na sobotę, to przy kwalifikowaniu dokumentu do korekty w podatku dochodowym brany jest pod uwagę pierwszy dzień roboczy przypadający po dniu wolnym.

- na karcie kontrahenta wybranego na dokumencie nie zaznaczono parametru Kontrahent powiązany,

- w przypadku dokumentów wystawionych w module Handel kwalifikowane są dokumenty zatwierdzone,

- do sekcji Niezapłacone zobowiązania i Niezapłacone wierzytelności kwalifikowane są niezapłacone wierzytelności i zobowiązania skorygowane na zaliczkach na PIT-36 oraz dokumenty nieskorygowane na zaliczkach,

- do sekcji Zapłacone zobowiązania i Zapłacone wierzytelności kwalifikowane są wierzytelności i zobowiązania skorygowane na zaliczkach na PIT-36 jako niezapłacone, a następnie zapłacone i wykazane na zaliczkach w tym samym roku jako korekta powrotna.

Na formularzu załącznika PIT/WZ dostępne jest pole Na dzień, w którym należy określić dzień złożenia zeznania. Domyślnie ustawiana jest data bieżąca. Na załączniku w sekcji Niezapłacone zobowiązania i Niezapłacone wierzytelności automatycznie wykazywane są dokumenty, które pozostają nierozliczone na dzień wskazany w polu Na dzień. W sekcji Zapłacone zobowiązania i Zapłacone wierzytelności z opcją W trakcie roku automatycznie uwzględniane są dokumenty, które zostały zapłacone do końca roku kalendarzowego, za który składane jest zeznanie. Data w polu Na dzień podlega edycji. Po zmianie daty, załącznik należy przeliczyć za pomocą przycisku ![]() . Dokument nieskorygowany na zaliczce na PIT-36 zostanie uwzględniony na załączniku PIT-WZ jeżeli na ten dzień pozostaje nierozliczony.

. Dokument nieskorygowany na zaliczce na PIT-36 zostanie uwzględniony na załączniku PIT-WZ jeżeli na ten dzień pozostaje nierozliczony.

Po zaznaczeniu parametru Uwzględniać wierzytelności przeterminowane 30 dni na załącznik PIT/WZ(1) kwalifikowane są wierzytelności dla których minęło 30 dni od terminu płatności oraz wszystkie pozostałe, dla których minęło 90 dni od terminu płatności.

Lista dokumentów zawiera następujące kolumny:

- Numer dokumentu – numer dokumentu źródłowego. W przypadku Ewidencji dodatkowej, Faktury zakupu, Przyjęcia kaucji widnieje Numer obcy, a jeżeli go nie uzupełniono to Numer dokumentu.

- Kod Kontrahenta – kod kontrahenta wybranego na dokumencie źródłowym.

- Kontrahent – nazwa kontrahenta wybranego na dokumencie źródłowym.

- NIP – wyświetlany jest NIP uzupełniony na dokumencie źródłowym.

- Data wystawienia – data wystawienia z dokumentu źródłowego.

- Termin płatności – termin płatności z płatności do dokumentu źródłowego. Jeżeli dokument posiada kilka płatności to każda z nich będzie wykazana osobno ze swoim terminem płatności.

- Kwota – w przypadku dokumentów wystawionych w module Handel, Rejestru VAT sprzedaży oraz Rejestru VAT zakupu z odliczeniami na Tak i Warunkowo przy wyliczaniu kwoty brana jest pod uwagę kwota netto dokumentu. W przypadku Ewidencji dodatkowej oraz Rejestru VAT zakupu z odliczeniami na Nie przy wyliczaniu kwoty do korekty brana jest pod uwagę kwota brutto dokumentu. Kwoty te są przemnażane przez udział wspólnika na dzień księgowania dokumentu lub w przypadku dokumentu niezaksięgowanego na dzień wystawienia dokumentu. Kolumna przyjmuje zawsze wartości dodatnie. Każdy wykazany dokument podlega edycji w kolumnie Kwota do wysokości kwoty płatności.

- Data zapłaty – kolumna dla zapłaconych zobowiązań/ wierzytelności.

- Uregulowane – kolumna dla zapłaconych zobowiązań/ wierzytelności. Przyjmuje wartości: W trakcie roku lub Po roku podatkowym. W przypadku dokumentów automatycznie uwzględnionych na załączniku PIT/WZ(1) ustawiana jest opcja: W trakcie roku.

Dokumenty wyświetlane są na liście w danej sekcji chronologicznie według terminu płatności, a w przypadku dokumentów z tym samym terminem płatności – chronologicznie według daty wystawienia. Dokument posiadający więcej niż jedną płatność jest widoczny na liście tyle razy, ile ma płatności.

Wierzytelności obejmują: Rejestr VAT sprzedaży, Ewidencję dodatkową przychodów, Faktury sprzedaży, Paragony, Wydania kaucji. Zobowiązania obejmują: Rejestr VAT zakupu, Ewidencję dodatkową kosztów, Faktury zakupu, Przyjęcia kaucji.

Niezapłacone zobowiązania i niezapłacone wierzytelności widnieją na formularzu załącznika w kolorze czarnym. Zapłacone zobowiązania i zapłacone wierzytelności (korekta powrotna) widnieją w kolorze zielonym.

Istnieje możliwość dodania pozycji na załącznik PIT/WZ ręcznie przez użytkownika. Po rozwinięciu dodatkowego menu![]() (czarna strzałka obok plusa) dostępne są opcje: Dodaj niezapłaconą wierzytelność, Dodaj niezapłacone zobowiązanie, Dodaj zapłaconą wierzytelność, Dodaj zapłacone zobowiązanie. Nie ma możliwości dodania pozycji bez uzupełnionego numeru dokumentu. Data wybrana w kolumnie Termin płatności nie może być wcześniejsza niż data wystawienia. W kolumnie Kwota należy uzupełnić kwotę podlegającą korekcie (przyjmuje zawsze wartości dodatnie). W przypadku zapłaconych zobowiązań i wierzytelności istnieje możliwość wskazania daty zapłaty (nie może być wcześniejsza niż termin płatności) oraz określenia kiedy dokument został uregulowany (w trakcie roku czy po roku podatkowym).

(czarna strzałka obok plusa) dostępne są opcje: Dodaj niezapłaconą wierzytelność, Dodaj niezapłacone zobowiązanie, Dodaj zapłaconą wierzytelność, Dodaj zapłacone zobowiązanie. Nie ma możliwości dodania pozycji bez uzupełnionego numeru dokumentu. Data wybrana w kolumnie Termin płatności nie może być wcześniejsza niż data wystawienia. W kolumnie Kwota należy uzupełnić kwotę podlegającą korekcie (przyjmuje zawsze wartości dodatnie). W przypadku zapłaconych zobowiązań i wierzytelności istnieje możliwość wskazania daty zapłaty (nie może być wcześniejsza niż termin płatności) oraz określenia kiedy dokument został uregulowany (w trakcie roku czy po roku podatkowym).

Istnieje możliwość kopiowania pozycji na załączniku PIT/WZ za pomocą skrótu klawiszowego <Ctrl>+<Insert>. Skopiowana pozycja trafia do tej samej grupy co dokument kopiowany.

W polu Niezapłacone wierzytelności widnieje suma kwot dokumentów zmniejszających podstawę opodatkowania/ zwiększających stratę.

W polu Zapłacone wierzytelności widnieje suma kwot dokumentów zwiększających podstawę opodatkowania/ zmniejszających stratę, wyliczona na podstawie dokumentów z opcją Po roku podatkowym. Dokumenty z opcją W trakcie roku podatkowego nie podlegają sumowaniu zgodnie z wzorem PIT/WZ(1).

W polu Niezapłacone zobowiązania widnieje suma kwot dokumentów zwiększających podstawę opodatkowania/ zmniejszających stratę.

W polu Zapłacone zobowiązania widnieje suma kwot dokumentów zmniejszających podstawę opodatkowania/ zwiększających stratę, wyliczona na podstawie dokumentów z opcją Po roku podatkowym. Dokumenty z opcją W trakcie roku podatkowego nie podlegają sumowaniu zgodnie z wzorem PIT/WZ(1).

Pod listą dokumentów zakwalifikowanych do korekty dostępny jest link do Centralnej Ewidencji i Informacji o Działalności Gospodarczej oraz link do Krajowego Rejestru Sądowego.

Na formularzu załącznika PIT/WZ( dostępny jest przycisk![]() Sprawdź kontrahenta w bazie danych GUS, pozwalający na weryfikację, czy dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie jest w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji. Usługa jest dostępna tylko dla Klientów, którzy posiadają oprogramowanie na gwarancji.

Sprawdź kontrahenta w bazie danych GUS, pozwalający na weryfikację, czy dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie jest w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji. Usługa jest dostępna tylko dla Klientów, którzy posiadają oprogramowanie na gwarancji.

Podgląd dokumentu źródłowego jest możliwy po naciśnięciu przycisku ![]() . Jeżeli dokument pochodzi z modułu Handel i nie został przeniesiony do rejestru VAT to podgląd odwołuje do dokumentu handlowego. W przypadku gdy faktura jest przeniesiona do rejestru VAT to podgląd będzie już pokazywał dokument z rejestru VAT. Dla pozycji dodanych ręcznie pojawia się komunikat: Dokument nie jest powiązany z zapisem źródłowym.

. Jeżeli dokument pochodzi z modułu Handel i nie został przeniesiony do rejestru VAT to podgląd odwołuje do dokumentu handlowego. W przypadku gdy faktura jest przeniesiona do rejestru VAT to podgląd będzie już pokazywał dokument z rejestru VAT. Dla pozycji dodanych ręcznie pojawia się komunikat: Dokument nie jest powiązany z zapisem źródłowym.

Usunięcie niezapłaconego zobowiązania/ należności jest możliwe po naciśnięciu przycisku![]() Usuń. Jeżeli na liście dokumentów zakwalifikowanych do korekty dla danego kontrahenta widnieje więcej niż jeden niezapłacony dokument to podczas próby usunięcia takiego dokumentu pojawia się komunikat: Czy chcesz usunąć pozostałe niezapłacone wierzytelności i zobowiązania związane z tym kontrahentem, NIP [NIP]? Zaakceptowanie komunikatu powoduje usunięcie wszystkich niezapłaconych dokumentów danego kontrahenta. Wybór opcji Nie powoduje usunięcie wskazanego dokumentu.

Usuń. Jeżeli na liście dokumentów zakwalifikowanych do korekty dla danego kontrahenta widnieje więcej niż jeden niezapłacony dokument to podczas próby usunięcia takiego dokumentu pojawia się komunikat: Czy chcesz usunąć pozostałe niezapłacone wierzytelności i zobowiązania związane z tym kontrahentem, NIP [NIP]? Zaakceptowanie komunikatu powoduje usunięcie wszystkich niezapłaconych dokumentów danego kontrahenta. Wybór opcji Nie powoduje usunięcie wskazanego dokumentu.

Usunięty dokument trafia na listę Usunięte z korekty (w przypadku małżonka będącego współwłaścicielem na listę Usunięte z korekty małżonka). Lista jest zapamiętywana dla danego wspólnika. Lista ta zawiera dokumenty usunięte z poziomu zaliczki na PIT-36 oraz usunięte z poziomu deklaracji rocznej PIT 36. Użytkownik ma możliwość przywrócenia dokumentu z listy usuniętych z korekty z poziomu formularza deklaracji PIT-36, wybierając w pasku menu przycisk Usunięte z korekty (również skrót klawiszowy <Shitf>+<F7>) lub w przypadku PIT/WZ dla małżonka wybierając w pasku menu przycisk

Usunięte z korekty (również skrót klawiszowy <Shitf>+<F7>) lub w przypadku PIT/WZ dla małżonka wybierając w pasku menu przycisk Usunięte z korekty małżonka (również skrót klawiszowy <Shitf>+<F8>).

Usunięte z korekty małżonka (również skrót klawiszowy <Shitf>+<F8>).

Po zaznaczeniu dokumentu i naciśnięciu przycisku ![]() pojawia się komunikat: Aby dokument(y) został(y) uwzględnione w uldze na złe długi należy dodać załącznik PIT/WZ lub, jeśli już został dodany, przeliczyć deklarację PIT36.

pojawia się komunikat: Aby dokument(y) został(y) uwzględnione w uldze na złe długi należy dodać załącznik PIT/WZ lub, jeśli już został dodany, przeliczyć deklarację PIT36.

W przypadku, gdy wartość w poz. 226 na PIT-36 może w całości pokryć kwotę dochodu do opodatkowania – to użytkownik powinien ręcznie dostosować te kwoty i nie przeliczać powtórnie deklaracji.

Powtórne przeliczenie deklaracji spowoduje przywrócenie pierwotnie proponowanych kwot.

Suma kwot w poz. 226 i poz. 228 ograniczana jest do wysokości kwoty z pola Niezapłacone wierzytelności na formularzu PIT/WZ.

Zmiana kwoty na formularzu deklaracji PIT-36 nie powoduje zmian na formularzu załącznika PIT/WZ.

Na korektę deklaracji PIT-36 formularz PIT/WZ kopiowany jest z deklaracji pierwotnej.

Z poziomu formularza PIT-36 istnieje możliwość wyboru wydruku Deklaracja PIT/WZ (zbiorcza), na którym na jednym formularzu drukowane są wszystkie pozycje.

Dokumenty w ewidencjach źródłowych – Rejestrze VAT, Ewidencji dodatkowej, module Handel – jeżeli zostały uwzględnione na formularzu PIT/WZ to nie jest możliwe ich usunięcie z ewidencji źródłowych

Z poziomu przeliczonej deklaracji jest możliwość wydruku pełnej deklaracji PIT-36.