W jaki sposób w programie Comarch ERP Optima naliczana jest składka zdrowotna w przypadku uzyskania przez pracownika w danym miesiącu przychodów ze stosunku pracy (wynagrodzenie) oraz z tytułu pobierania zasiłku?

W konfiguracji programu znajduje się parametr 'Składka zdrow. odliczana wyłącznie od podatku z element. stanowiących podst. skł. ZUS’, który wpływa na naliczenie składki zdrowotnej w sytuacji, gdy jest naliczany zasiłek. Gdy parametr jest zaznaczony składka zdrowotna jest ograniczana do wysokości zaliczki podatku naliczonej jedynie od elementów, od których były naliczane składki na ubezpieczenie zdrowotne.

Takie wyliczenie wynika z wyroku Sądu Najwyższego z dnia 2 lutego 2016 r. (sygn. akt: III UZP 18/15).

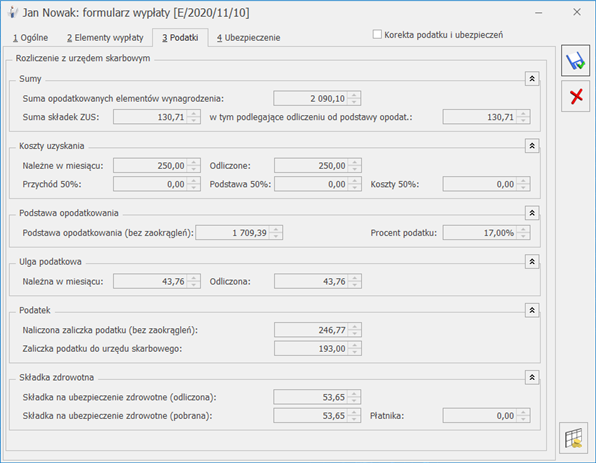

Przykład:

Pracownik uzyskał wynagrodzenie za pracę w wysokości 953,33 zł oraz zasiłek chorobowy 1136,77 zł.

Przy zaznaczonym parametrze naliczona składka zdrowotna wynosi 53,65 zł ponieważ została ograniczona do wysokości zaliczki podatku naliczonej tylko od elementu ‘Wynagrodzenie zasadnicze’.

| 1. Płaca zasadnicza | 953,33 zł |

| 2. Składki na ubezpieczenia społeczne (1 × 13,71%) | 130,71 zł |

| 3. Podstawa wymiaru składki zdrowotnej (1 – 2) | 822,62 zł |

| 4. Przychód | 953,33 zł |

| 5.Koszty uzyskania przychodów | 250,00 zł |

| 6. Podstawa opodatkowania − po zaokrągleniu (1 − 2 − 5) | 573,00 zł |

| 7. Zaliczka na podatek (6 × 17%) − 43,76 zł | 53,65 zł |

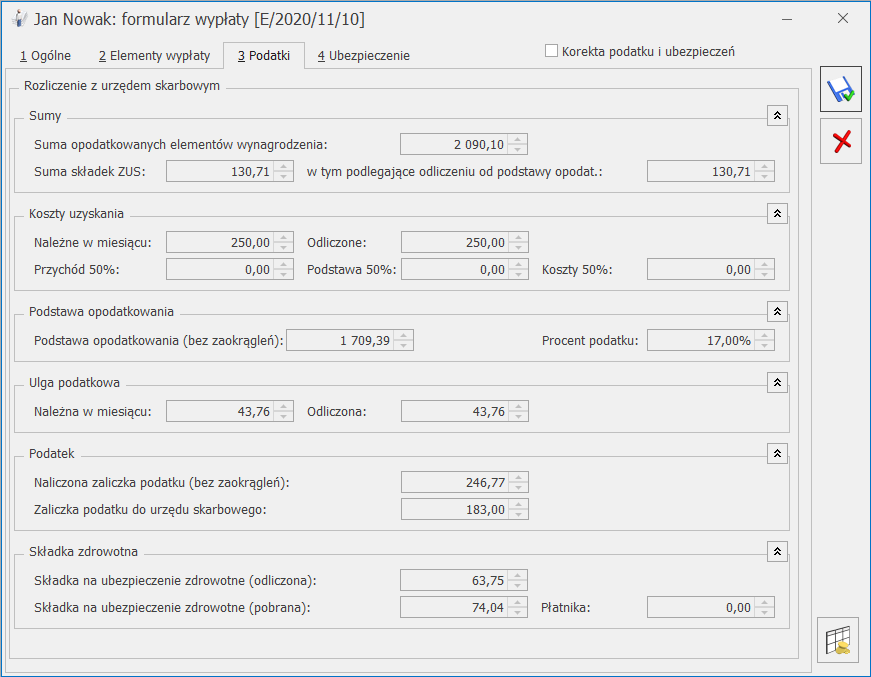

Gdy parametr jest odznaczony składka nalicza się bez ograniczenia do wysokości zaliczki naliczonej od oskładkowanego elementu wypłaty.

| Podstawa wymiaru składki zdrowotnej | 822,62 zł |

| Składka zdrowotna pobrana (9 %) | 74,04 zł |

| Składka zdrowotna odliczona (7,75 %) | 63,75 zł |