Elektroniczna wymiana danych z bankiem

Elektroniczna wymiana danych z bankiem – eksport

Eksport za pomocą definiowalnych formatów przelewów

Predefiniowane standardowe formaty zostały przedstawione tutaj.

Użytkownik może sam w Ogólne /Inne /Formaty przelewów zdefiniować format, przy czym musi to być plik tekstowy z polami oddzielonymi separatorami. Format zostanie dodany na liście formatów użytkownika.

Obsługiwane są 2 rodzaje formatów:

- plik tekstowy, w którym każda linia ma taką samą strukturę – składa się z pól oddzielonych znakiem separatora i jest rekordem z danymi dotyczącymi operacji,

- plik tekstowy, w którym pierwsza linia ma charakter nagłówka (i/lub ostatnia linia ma charakter stopki) o strukturze innej niż pozostałe.

Zarówno struktura linii, nagłówka, stopki jak i rekordu definiowana jest poprzez zbudowanie listy pól wybranych z predefiniowanej listy. Dla każdego formatu można określić ogólne parametry takie jak: znak separatora linii, format daty itp.

Zdefiniowany format można również wykorzystać do importu przelewów wysłanych z aplikacji bankowej. Identyfikacja podmiotu odbywa się poprzez kod podmiotu bądź numer rachunku bankowego. Przenoszenie formatów pomiędzy bazami jest możliwe poprzez plik xml. Użytkownik ma również możliwość kopiowania zdefiniowanych formatów w ramach jednej bazy wykorzystując kombinacje klawiszy <CTRL>+<INSERT> bądź <CTRL> wciśnięty łącznie z przyciskiem ![]() .

.

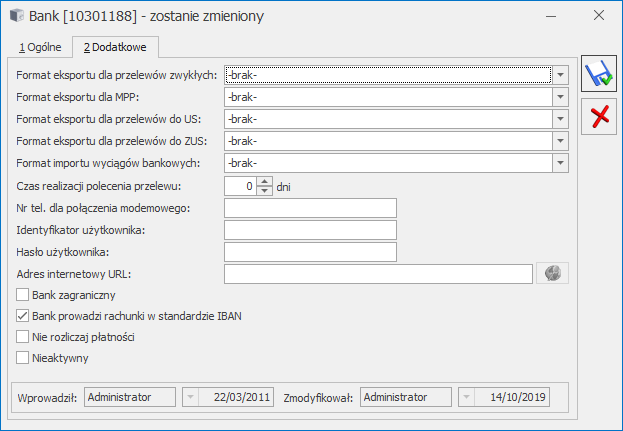

Przygotowanie formularza banku do wysyłania przelewów

W celu poprawnego wysłania zdarzeń z Preliminarza do banku, należy wcześniej odpowiednio skonfigurować formularz banku (menu Ogólne/ Inne/ Banki). W przypadku, kiedy użytkownik chce, aby w momencie wykonywania eksportu podpowiadał się format, który będzie wykorzystywany, należy na formatce banku w polu Format eksportu dla przelewów zwykłych wybrać odpowiedni format przypisany dla danego banku.

W polu Format eksportu dla MPP należy wskazać format, wg którego będą tworzone zlecenia przelewów split payment. Format eksportu dla przelewów zwykłych i przelewów z wykorzystaniem mechanizmu podzielonej płatności powinny być tego samego rodzaju. Nie może być takiej sytuacji, że jeden z nich jest formatem typu webservice a drugi nie. W przypadku, gdy korzystamy z wymiany danych z bankiem za pomocą usługi sieciowej (webservice) format dla zwykłych przelewów i przelewów MPP jest taki sam.

W polach Format eksportu dla przelewów dla US oraz Format eksportu dla przelewów do ZUS można wybrać formaty za pomocą, którego wysyłane będą przelewy do US oraz ZUS. W sytuacji, kiedy format eksportu dla przelewów zwykłych nie zostanie wybrany, za każdym razem w momencie eksportu użytkownik będzie musiał wybrać format, który chce zastosować.

Jak przygotować listę przelewów do wysłania?

Przelewy, które mają zostać wykonane, będą realizowane przez bank obsługujący naszą firmę (lub jeden z banków, jeśli mamy otwartych więcej rachunków w różnych bankach). Dla każdego prowadzonego przez firmę rachunku bankowego otwarliśmy oddzielny rejestr bankowy (rejestr typu BANK) i definiując go podaliśmy dane banku oraz numer rachunku bankowego.

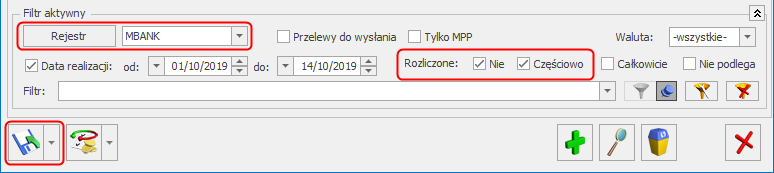

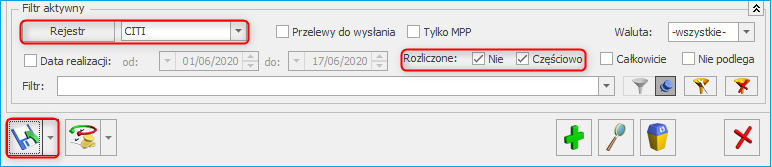

Listę przelewów, które mają zostać zrealizowane przez wskazany bank, przygotowujemy z poziomu Preliminarza Płatności, przy wybranym konkretnym rejestrze.

Na ekranie pojawią się:

![]() – przycisk pozwalający na wykonanie eksportu.

– przycisk pozwalający na wykonanie eksportu.

Przelewy do wysłania – włączenie parametru zawęzi listę zdarzeń w Preliminarzu tylko do tych, które mogą zostać wysłane do banku.

Aby zdarzenia z Preliminarza mogły zostać przesłane do banku:

- W definicji rejestru (typu BANK), z poziomu, którego dokonujemy eksportu, musi być poprawnie wypełniona nazwa i numer rachunku naszego banku.

- Format wymiany danych dla naszego banku ustawiony jest, jako format zdefiniowany przez użytkownika.

- Zdarzenia przeznaczone do wysłania mogą mieć status nierozliczone (N) lub częściowo rozliczone (C).

- Nie da się wysłać zdarzeń znajdujących się w buforze. Muszą być w stanie Zatwierdzone do realizacji.

- Kierunek przepływu środków finansowych na zdarzeniu musi być typu Rozchód.

- Na zdarzeniu poprawnie są wypełnione pola: podmiot, bank oraz numer rachunku podmiotu.

Listę zdarzeń, które mają zostać przesłane do banku można przygotować na dwa sposoby:

- Na liście wszystkich nierozliczonych zdarzeń w rejestrze zaznaczyć (klawiszem spacji lub myszką) te, które mają zostać wysłane. Należy przy tym uważać, aby zaznaczone pozycje spełniły wymienione powyżej warunki (status N lub C, zatwierdzone do realizacji, typu rozchód i poprawnie wypełnione dane bankowe).

- Zaznaczyć Przelewy do wysłania. Lista wszystkich zdarzeń zawężona zostanie tylko do tych, które spełniają powyższe warunki. Na tak przefiltrowanej liście znacznie łatwiej będzie odnaleźć i zaznaczyć te pozycje, które przeznaczone są do wysłania.

Podczas przygotowywania listy przelewów do banku warto również pamiętać o standardowo dostępnych narzędziach, które bardzo mogą ułatwić pracę:

- Jeśli na liście zdarzeń ustawimy zakres dat – nie tylko lista, ale wszystkie stosowane na niej filtry będą brały ten zakres pod uwagę. Wprowadzając zakres dat i włączając Przelewy do wysłania otrzymamy listę zdarzeń możliwych do wysłania, których data realizacji przypada na wskazany okres czasu.

- Filtr i Konstruktor filtra. Jeśli zdefiniujemy jakiś własny filtr na liście zdarzeń i włączymy Przelewy do wysłania – na ekranie otrzymamy listę zgodną ze stosowanym filtrem i możliwą do wysłania do banku. Np. jeśli skonstruowany filtr ma pokazać wyłącznie zdarzenia dla określonego podmiotu (kontrahenta), ustawimy zakres dat tak, aby dotyczył zdarzeń, których daty realizacji minęły i włączymy Przelewy do wysłania – otrzymamy przygotowaną do wysłania listę przelewów dotyczących wskazanego kontrahenta, ale tylko tych, z których realizacją się spóźniliśmy.

Wysyłanie danych do banku

Jeśli lista zdarzeń, które jako polecenia przelewów mają zostać wysłane do banku jest przygotowana – naciskamy przycisk ![]() .

.

W tym momencie program sprawdzi czy wśród wybranych płatności znajdują się takie, które należy zweryfikować w Wykazie podatników VAT. Weryfikacji podlegają płatności:

- wystawione dla kontrahenta, który na karcie kontrahenta ma uzupełniony polski NIP,

- kwota płatności to co najmniej 15 000 zł lub równowartość w walucie (w przypadku płatności, które powstały dla dokumentów handlowych, rejestru VAT czy ewidencji dodatkowej sprawdzana jest łączna kwota z dokumentu źródłowego)

- na płatności uzupełniony jest rachunek bankowy.

Jeśli te wszystkie warunki są spełnione następuje weryfikacja rachunku odczytanego z płatności z Wykazem podatników VAT.

W pierwszej kolejności sprawdzamy czy na dzień zlecenia przelewu w Comarch ERP Optima mamy już informację o weryfikacji rachunku bankowego. Jeśli nie ma takiej informacji to łączymy się z Wykazem podatników VAT, odczytujemy zawartą tam informację, zapisujemy ją na karcie kontrahenta dla danego rachunku i przechodzimy do realizacji zlecenia.

W sytuacji, gdy wśród weryfikowanych płatności znajdzie się chociaż jedna zweryfikowana negatywnie program wyświetli informację o tej płatności i rachunku bankowym oraz wstrzyma eksport.

Od decyzji Użytkownika zależy czy eksport wszystkich płatności zostanie wykonany czy przerwany.

W przypadku, gdy żadna z płatności nie spełni warunków do weryfikacji w Wykazie podatników VAT od razu pojawi się okno Eksport przelewów do pliku.

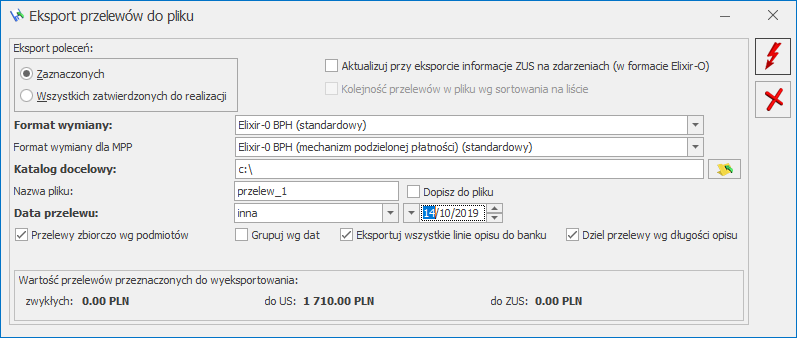

Okno zawiera następujące parametry:

- Aktualizuj informacje ZUS na zdarzeniach przy eksporcie – zaznaczenie tego parametru powoduje, iż informacje Opis do banku pobierane są bezpośrednio z deklaracji DRA i dodatkowo aktualizowane są również na zdarzeniu w Preliminarzu. Odznaczony parametr sprawia, iż informacje do pliku pobierane są ze zdarzenia w Preliminarzu.

- Kolejność przelewów w pliku wg sortowania na liście – domyślnie parametr nie jest zaznaczony. Po zaznaczeniu przelewy do pliku zostaną wyeksportowane wg kolejności sortowania ustawionej na liście. Jeżeli w oknie eksportu przelewów zostanie zaznaczony parametr Przelewy zbiorczo wg podmiotów wówczas parametr Kolejność przelewów w pliku wg sortowania na liście będzie nieaktywny. Zbiorcze przelewy nie przejmują sortowania z listy.

- Nazwa pliku – nazwa pliku, do którego chcemy eksportować zdarzenia.

- Format wymiany – rozwijalna lista z dostępnymi formatami eksportu. Domyślnie wybranym formatem jest format, który przypisany został jako domyślny dla danego banku. Data przelewu – domyślnie wybraną datą będzie data realizacji, natomiast oprócz tego dostępne są jeszcze: dzisiejsza, termin płatności, inna (z możliwością wpisania daty).

- Format wymiany dla MPP – rozwijalna lista ze zdefiniowanymi w programie formatami eksportu przelewów. Program proponuje format, który został wskazany na formularzu banku, do którego przygotowujemy zlecenie przelewów. Wskazane formaty wymiany powinny mieć ten sam rodzaj. Nie wykonamy eksportu jeśli jeden z formatów będzie typu webservice a drugi nie. Rodzaje formatów wymiany muszą być z sobą zbieżne. Jeśli w danej organizacji nie stosujemy metody podzielonej płatności nie ma konieczności wskazywania formatu wymiany dla MPP.

- Przelewy zbiorczo wg podmiotów – zaznaczenie tego parametru przez użytkownika spowoduje, iż zdarzenia dla danego kontrahenta zostaną zsumowane. Parametr ten nie ma znaczenia dla przelewów dla których stosujemy mechanizm podzielonej płatności.

- Grupuj wg dat – parametr jest widoczny po zaznaczeniu Przelewy zbiorczo dla poszczególnych podmiotów. Parametr ten nie ma wpływu przy tworzeniu zbiorczych przelewów MPP.

Jeżeli Przelewy zbiorczo wg podmiotów jest zaznaczony, a Grupuj wg dat nie jest zaznaczony, to zdarzenia przeznaczone do eksportu zostaną pogrupowane wg podmiotu, numeru rachunku bankowego (wypełnionego na zdarzeniu) oraz waluty. Następnie zostanie utworzony jeden przelew zbiorczy dla danego podmiotu (rachunku, waluty).

Po zaznaczeniu opcji Grupuj wg dat utworzonych zostanie tyle zbiorczych przelewów, ile jest różnych dat (terminów płatności/ dat realizacji/ dat dokumentu).

Przy eksporcie formatami definiowalnymi znaczenie ma data wybrana w formacie przelewów:

- jeżeli w formacie wybrana jest Data dokumentu, to przelewy są eksportowane zawsze z datą dokumentu, niezależnie od tego jaka data jest wybrana na oknie Eksport przelewów do pliku. Dlatego po zaznaczeniu Grupuj wg dat powstanie tyle zbiorczych przelewów ile jest różnych Dat dokumentów w eksportowanych płatnościach

- jeżeli w formacie wybrana jest Data operacji, to przelewy są eksportowane zgodnie z datą wskazaną w oknie Eksport przelewów do pliku, tj. datą dzisiejszą/ terminem płatności/ datą realizacji/ inną. Dlatego po zaznaczeniu Grupuj wg dat powstanie tyle zbiorczych przelewów ile jest różnych terminów płatności/ dat realizacji (w zależności od ustawień wybranych na oknie)

- jeżeli w formacie wybrana jest i Data dokumentu i Data operacji, to przelewy będą grupowane zgodnie z datą operacji (opisane wyżej).

- Eksportuj wszystkie linie opisu do banku – parametr jest widoczny po zaznaczeniu Przelewy zbiorczo wg podmiotów. Parametr ten spowoduje, że w zbiorczym przelewie będziemy starali się umieścić wszystkie uzupełnione linie opisu do banku odczytane z agregowanych przelewów.

- Dziel przelewy wg długości opisu – parametr jest widoczny po zaznaczeniu Przelewy zbiorczo wg podmiotów. Spowoduje on, że program utworzy dla danego podmiotu kilka przelewów zbiorczych, przy czym na każdym z nich będzie umieszczony pełny opis do banku z przelewów cząstkowych. Parametr Dziel przelew wg długości opisu może być stosowany razem z pozostałymi parametrami dotyczącymi przelewów zbiorczych. Parametr ten nie ma wpływu przy tworzeniu zbiorczych przelewów MPP.

Istnieje również możliwość dopisania przelewów do już istniejącego pliku. Aby dopisać przelewy do pliku należy zaznaczyć parametr Dopisz do pliku, a następnie w polu Plik docelowy wskazać plik, do którego informacje powinny być dopisane. Zatwierdzenie okna spowoduje dopisanie przelewów zatwierdzonych do wysłania do podanego pliku.

Warto pamiętać, że podczas eksportu przelewów do pliku program zapamiętuje katalog, w którym ostatnio zapisany był plik z przelewami i zaproponuje go podczas ponownego eksportu.

W dolnej części okna Eksport przelewów do pliku widoczna jest sekcja pokazująca łączną wartość przelewów przeznaczonych do wyeksportowania. Wyświetlane sumy zależą od ustawień parametru Eksport poleceń: Zaznaczonych lub Wszystkich zatwierdzonych do realizacji. Osobno sumowane są przelewy zwykłe, do US i do ZUS. Kwoty dla przelewów do US i ZUS widoczne są zawsze w PLN. Kwota dla przelewów zwykłych wyświetlana jest w walucie rejestru, z którego wykonywany jest eksport. Sumowane są kwoty pozostające do rozliczenia z przelewów rozchodowych, o stanie Do realizacji.

Szczegółowe zestawienie informacji zapisywanych do pliku tekstowego znajduje się w artykule Definiowanie formatów. Najważniejsze z nich to:

- kwota przelewu. Dla zdarzeń nierozliczonych (N) – jest to pełna kwota dokumentu, dla zdarzeń rozliczonych częściowo (C) – kwota dotychczas nierozliczona,

- dane kontrahenta, jego banku i numer jego rachunku,

- dane naszej firmy, naszego banku i numer naszego rachunku,

- data płatności,

- opis płatności.

Plik z danymi może zostać wykorzystany przez program służący do komunikacji z bankiem.

Przelewy zbiorcze dla „zwykłych” płatności

Program Comarch ERP Optima umożliwia również wysyłanie przelewów zbiorczych.

Zaznaczenie przez użytkownika parametru Przelewy zbiorczo wg podmiotów (na formatce Eksport przelewów do pliku) spowoduje, iż zdarzenia dla których nie stosujemy MPP i są przeznaczone do eksportu zostaną pogrupowane wg podmiotu, numeru rachunku bankowego (wypełnionego na zdarzeniu) oraz waluty. Następnie zostanie utworzony jeden przelew zbiorczy dla danego podmiotu (rachunku, waluty). Dane adresowe zostaną pobrane z karty danego podmiotu (np. kontrahenta, pracownika).

Po zaznaczeniu opcji Grupuj wg dat utworzonych zostanie tyle zbiorczych przelewów, ile jest różnych dat (terminów płatności/ dat realizacji/ dat dokumentu).

Kwota przelewu to suma nierozliczonych kwot w walucie dokumentu ze zdarzeń składających się na przelew zbiorczy. W przypadku, gdy jako datę przelewu użytkownik wybierze datę realizacji bądź termin płatności, jako data przelewu zbiorczego zostanie pobrana data z najwcześniejszego zdarzenia.

Jeżeli w momencie eksportu nadawany jest Identyfikator operacji, to wszystkie przelewy cząstkowe wchodzące w skład przelewu zbiorczego otrzymają taki sam identyfikator.

Opis dla przelewów zbiorczych jest wypełniany następująco:

- Jeżeli w definicji formatu występuje pole Numer dokumentu i numery eksportowanych dokumentów nie zmieszczą się w tym polu – pozostała część zostanie przeniesiona do innych pól opisowych, kolejno Opis księgowy, Opis do banku – pierwsza, druga, trzecia, czwarta linijka. Aby zawsze opis, czy to w przelewach zbiorczych czy zwykłych, zawierał numery dokumentów to np. dla formatu Elixir-O można zdefiniować go następująco:

Numer dokumentu – nowe pole, 35 znaków.

Opis do banku (druga linijka) połączony z poprzednim znakiem podziału pola na części, 35 znaków .

Opis do banku (trzecia linijka) połączony z poprzednim znakiem podziału pola na części, 35 znaków.

Opis do banku (czwarta linijka) połączony z poprzednim znakiem podziału pola na części, 35 znaków.

W ten sposób otrzymamy pole zawierające 4×35. W przelewie zbiorczym druga, trzecia i czwarta linijka opisu do banku nie będzie pobierana ze zdarzenia, tylko zawsze wypełniana numerami dokumentów, jeżeli nie zmieszczą się w poprzednich polach. Jeżeli się zmieszczą – pola te będą puste.

- Jeżeli opis w definicji formatu będzie zdefiniowany następująco:

Opis do banku (pierwsza linijka) – nowe pole, 35 znaków.

Opis do banku (druga linijka) połączony z poprzednim znakiem podziału pola na części, 35 znaków.

Opis do banku (trzecia linijka) połączony z poprzednim znakiem podziału pola na części, 35 znaków.

Opis do banku (czwarta linijka) połączony z poprzednim znakiem podziału pola na części, 35 znaków.

Wtedy w przypadku przelewu zbiorczego zostaną połączone opisy z pierwszej linijki opisu do banku wszystkich zdarzeń składających się na dany przelew zbiorowy i wklejone kolejno do pól Opis do banku. Opisy do banku ze zdarzeń z drugiej, trzeciej i czwartej linijki nie zostaną pobrane do pliku.

Wtedy w przypadku przelewu zbiorczego zostaną połączone opisy z pierwszej linijki opisu do banku wszystkich zdarzeń składających się na dany przelew zbiorowy i wklejone kolejno do pól Opis do banku. Opisy do banku ze zdarzeń z drugiej, trzeciej i czwartej linijki nie zostaną pobrane do plikuPoszczególne numery dokumentów w opisie są oddzielone znakiem „;”.

W sytuacji, gdy chcielibyśmy aby w przelewie zbiorczym program umieścił wszystkie linie opisu do banku (od pierwszej do czwartej linii opisu z każdego przelewu) możemy zaznaczyć parametr Eksportuj wszystkie linie opisu do banku. Parametr ten spowoduje, że w zbiorczym przelewie będziemy starali się umieścić wszystkie uzupełnione linie opisu do banku odczytane z agregowanych przelewów. Poszczególne linie opisu z danego przelewu będą oddzielone spacją. Program połączy cztery linie opisu do banku z pierwszego przelewu, następnie 4 linie z przelewu drugiego itd. Poszczególne linie opisu z danego przelewu będą oddzielone spacją. W przypadku, gdy tworzymy przelew zbiorczy na podstawie wielu przelewów cząstkowych może zdarzyć się, że pola z opisem nie będą zawierały wszystkich danych (wszystkie opisy się nie zmieszczą). W takiej sytuacji możemy skorzystać z parametru Dziel przelewy wg długości opisu.

Mamy 5 przelewów dla kontrahenta Aloza po 100 zł każdy. Pierwszy przelew ma uzupełnione 3 linie opisu do banku: FA/2018/07/00001/VAT, Z dnia 20 czerwca 2018, Wplata raty numer 1. Drugi przelew ma uzupełnione 2 linie opisu do banku: FA/2018/07/00002/VAT, Usług obce. Kolejne 3 przelewy mają uzupełnioną tylko pierwszą linię opisu FA/2018/07/00003/VAT,FA/2018/07/00004/VAT,FA/2018/07/00005/VAT Jeśli parametr Eksportuj wszystkie linie opisu do banku: W pliku przygotowanym formatem Elixir-0 BPH, który ma zdefiniowane wykazywanie czterech linii opisu do banku wygląda to tak: „FA/2018/07/00001/VAT Z dnia 20 czer|wca 2018 Wplata raty numer 1;FA/201|8/07/00002/VAT Uslugi obce;FA/2018/|07/00003/VAT;FA/2018/07/00004/VAT;F”

Zaznaczenie parametru Dziel przelewy wg długości opisu spowoduje, że program utworzy dla danego podmiotu kilka przelewów zbiorczych, przy czym na każdym z nich będzie umieszczony pełny opis do banku z przelewów cząstkowych. Parametr Dziel przelew wg długości opisu może być stosowany razem z pozostałymi parametrami dotyczącymi przelewów zbiorczych

Mamy 5 przelewów dla kontrahenta Aloza z przykładu powyżej. Tworzymy plik formatem Elixir-0 BPH. Jeśli zaznaczymy parametr Eksportuj wszystkie linie opisu do banku i Dziel przelewy wg długości opisu program utworzy nam 2 przelewy zbiorcze, na kwotę:

Od wersji 2020.1 w programie Comarch ERP Optima mamy możliwość tworzenia zbiorczych przelewów dla płatności MPP. Zbiorczy przelew może dotyczyć zarówno płatności obowiązkowo objętych mechanizmem MPP jak i płatności dla których mechanizm podzielonej płatności stosujemy dobrowolnie. Istnieje jednak kilka warunków które muszą być spełnione aby przelew zbiorczy można było zrealizować. Przelew zbiorczy dla płatności MPP: Oznacza to, że w przypadku przelewu zbiorczego wszystkie faktury od danego kontrahenta wystawione w danym okresie mają być zapłacone mechanizmem podzielonej płatności. W przelewie zamiast informacji o numerach faktur za które regulujemy płatność podajemy okres którego one dotyczą. Przelewem zbiorczym nie można zrealizować wybranych faktur z danego okresu, musi on dotyczyć wszystkich faktur z tego okresu. W preliminarzu płatności po zaznaczeniu wybranych zdarzeń przy tworzeniu zbiorczego przelewu program weryfikuje czy są to przelewy objęte mechanizmem podzielonej płatności. Jeśli tak, to dla danego kontrahenta ustala okres przelewu. Daty od – do przelewu pobierane są z dokumentu źródłowego, np. FZ (data wystawienia), a dla zdarzeń wprowadzonych bezpośrednio do preliminarza jest to data dokumentu. Kolejna weryfikacja dotyczy tego czy: Spełnienie wszystkich tych warunków pozwala na przygotowanie przelewu zbiorczego. Od kontrahenta ABC otrzymaliśmy faktury zakupu objętych mechanizmem MPP. Fa/2019/0001 – data wystawienia 08.11.2019, termin płatności 14.11.2019 Fa/2019/0002 – data wystawienia 12.11.2019, termin płatności 15.11.2019 Fa/2019/0003 – data wystawienia 12.11.2019, termin płatności 18.11.2019 Fa/2019/0004 – data wystawienia 13.11.2019, termin płatności 19.11.2019 – na płatności wskazano inny (drugi) rachunek bankowy kontrahenta ABC Jeśli w preliminarzu płatności zaznaczymy: – tylko dwie płatności Fa/20190001 i Fa/2019/0002 i wybierzemy przelew zbiorczy pojawi się komunikat: Wybranych płatności [Fa/2019/0001], [Fa/2019/0002] nie można zapłacić zbiorczym przelewem. W komunikacie zbiorczym powinny się znaleźć wszystkie dokumenty wystawione przez kontrahenta ABC w zadanym okresie, nie dłuższym niż miesiąc kalendarzowy. W tym przypadku w przelewie zbiorczym powinny znaleźć się wszystkie płatności wystawione w okresie 08.11 – 12.11.2019 czyli także FA/2019/003. – wszystkie cztery faktury – pojawi się komunikat: Wybranych płatności [Fa/2019/0001], [Fa/2019/0002], [Fa/2019/0003], [Fa/2019/0004] nie można zapłacić zbiorczym przelewem. Wybrane są różne numery rachunków / numery NIP / waluty rozliczenia / ustawienia SEPA lub płatności pochodzą z dokumentów wystawionych w okresie dłuższym niż miesiąc kalendarzowy. – zaznaczymy trzy pierwsze faktury – zostanie utworzony przelew zbiorczy na łączną kwotę płatności. W sekcji dotyczącej MPP zamiast numeru faktur pojawi się okres przelewu 08.11-12.11.2019. Przy tworzeniu przelewów zbiorczych dla płatności MPP opcje Grupuj wg dat i Dziel przelewy wg długości opisu nie mają znaczenia. W zbiorczym przelewie muszą zostać ujęte wszystkie płatności do dokumentów wystawionych w danym okresie. Pozostałe parametry działają analogicznie jak przy tworzeniu zbiorczych przelewów dla ‘zwykłych’ płatności (nie objętych MPP). Przelewy zbiorcze MPP

Eksport przelewów do plików XML

Istnieje możliwość eksportu przelewów do plików xml. Służą do tego standardowe formaty: Przelewy krajowe (xml), Przelewy SEPA (xml), Przelewy SEPA BZWBK (xml), Przelewy walutowe (xml),

Format Przelewy krajowe (xml) służy do eksportu przelewów złotówkowych, zarówno przelewów zwykłych, jak i przelewów do urzędu skarbowego oraz ZUS. Jeżeli wśród zaznaczonych płatności są przelewy do US i/lub ZUS i w oknie Eksport przelewów do pliku jako format wymiany wybierzemy Przelewy xml, wówczas przelewy również eksportowane są tym formatem, a nie formatem do US/ZUS przypisanym na karcie banku.

Wysyłając przelewy do banku Citi Handlowy jednym z formatów XML należy na formularzu banku, z którego robiony jest przelew uzupełnić kod SWIFT. Aby prawidłowo sparametryzować kod SWIFT prosimy o kontakt z Citi Handlowy. Citi Handlowy – Przelewy krajowe, w tym MPP (xml) – służy do eksportowania do banku przelewów złotówkowych oraz przelewów realizowanych metodą podzielonej płatności. W sytuacji, gdy eksportowane płatności będą miały ustawiony priorytet Wysoki zostaną wysłane jako przelewy natychmiastowe (Express Elixir).

Citi Handlowy – Przelewy międzynarodowe (xml) to format, który pozwala na wyeksportowanie do banku przelewów walutowych.

Citi Handlowy – Przelewy podatkowe (xml) umożliwia wyeksportowanie przelewów do urzędów skarbowych. W preliminarzu płatności wybieramy przelewy podatkowe i na oknie Eksport przelewów do banku w polu Format wymiany wybieramy Citi Handlowy – Przelew podatkowy (XML). W tym przypadku nie ma znaczenia ustawienie formatu dla przelewów podatkowych na formularzu banku.

Citi Handlowy – Przelewy SEPA (xml) pozwala na wysłanie do banku przelewów europejskich, realizowanych w bankach, które należą do Jednolitego Obszaru Płatniczego i są one w walucie Euro.

W przypadku przelewów walutowych jako opcja rozliczania opłat ustawiana jest domyślnie „SHAR” – prowizje i opłaty są dzielone pomiędzy zleceniodawcę i beneficjenta.

Po zaznaczeniu kilku przelewów i wyeksportowaniu ich formatem xml, powstaje jeden zbiorczy plik. Jeżeli wśród zaznaczonych przelewów będą zarówno przelewy zwykłe, jak i przelewy do US i/lub ZUS, w momencie eksportu formatem Przelewy krajowe (xml) powstaną osobne zbiorcze pliki dla przelewów zwykłych, US i ZUS.

Jeżeli w oknie Eksportu przelewów do pliku w formacie wymiany wybrany będzie format xml, wówczas parametr Aktualizuj przy eksporcie informacje ZUS na zdarzeniach (w formacie Elixir-O) jest niewidoczny.

Przy eksporcie przelewów walutowych i SEPA, litery ze znakami diakrytycznymi wpisane w nazwie firmy/ danych adresowych firmy/ nazwie podmiotu/ danych adresowych podmiotu/ opisie do banku są zamieniane na ich odpowiedniki, np. ‘ü’ na ‘ue’, ‘д’ na ‘d’.

Przy eksporcie przelewów do pliku XML dla każdej płatności automatycznie nadawany jest unikalny Identyfikator operacji. Identyfikator jest zapisywany w pliku w tagu <EndToEndId>.

Przy zaznaczonej opcji Przelewy zbiorczo dla poszczególnych podmiotów wszystkie przelewy cząstkowe wchodzące w skład przelewu zbiorczego otrzymają taki sam identyfikator.

Identyfikator operacji może być wykorzystywany do automatycznego rozliczania przelewów przy imporcie.

Konsekwencje wysłania przelewów do banku

Stan zdarzeń, które zostały wysłane do banku zmienia się na Zlecenie wysłane do banku. Na takich zdarzeniach nie da się wprowadzać żadnych zmian. Nie zmienia się natomiast status wysłanego zdarzenia – pozostaje ono w dalszym ciągu nierozliczone (N) lub rozliczone częściowo (C).

Rozliczenie tych zdarzeń może nastąpić dopiero wtedy, gdy otrzymamy z banku wyciąg bankowy potwierdzający ich realizację. Pozycje z takiego wyciągu wprowadzamy na listę zapisów kasowych/bankowych odpowiedniego rejestru i rozliczamy je z naszymi zdarzeniami.

Definiowanie formatu wymiany danych z bankami

Definiowanie formatów przelewów jest dostępne w menu Ogólne /Inne /Formaty przelewów.

Eksport zdarzeń z Preliminarza do banku

Eksport przelewów odbywa się z poziomu Preliminarza dla wybranego konkretnego rejestru. Wybór formatu predefiniowanego bądź też zdefiniowanego przez użytkownika spowoduje pojawienie się formatki eksportu. Wynikiem eksportu jest plik tekstowy, który można wczytać do systemu konkretnego banku. Po zakończeniu operacji eksportu użytkownik otrzymuje log z informacją, które przelewy zostały wyeksportowane oraz jakie ewentualnie błędy miały miejsce.

Wymiana danych za pomocą usługi sieciowej

System Comarch ERP Optima obsługuje wymianę danych z bankiem (eksport i import przelewów) za pomocą usługi sieciowej opartej o standard Comarch Data Connect 2.0.

Ten sposób wymiany danych umożliwia pobieranie wyciągów bankowych oraz historii operacji, a także eksport przelewów bezpośrednio z/do systemu bankowego, bez konieczności ręcznego przenoszenia plików pomiędzy aplikacją bankową oraz Comarch ERP Optima. Możliwe jest również pobieranie dla każdego wysłanego przelewu jego aktualnego statusu w banku (przelew może oczekiwać na realizację, zostać zrealizowany, odrzucony, anulowany itp.).

Informacja o stanie środków na rachunkach – ikona dostępna na wstążce i umożliwia pobranie informacji o stanie środków na rachunkach obsługiwanych za pomocą usługi sieciowej z listy rejestrów k/b, listy zapisów k/b oraz preliminarza płatności.

Wymiana danych pomiędzy bankiem a klientem w usłudze sieciowej odbywa się przez wymianę komunikatów w formacie plików XML (standard ISO 20022) przy wykorzystaniu technologii web-services. Całość komunikacji jest zabezpieczona przez bezpieczny kanał HTTPS z wykorzystaniem dwustronnego SSL. Dzięki tym technologiom komunikacja pomiędzy Bankiem a klientem jest szyfrowana i nikt niepowołany nie ma dostępu do przesyłanych informacji. Dodatkowo dzięki dwustronnemu SSL Bank otrzymuje możliwość wstępnej weryfikacji klienta, a klient może zweryfikować, czy faktycznie podłączył się do serwera Banku.

Do zabezpieczenia wymiany informacji zastosowane zostały: certyfikat transportowy, który weryfikuje Klienta i pozwala zweryfikować jego prawo do danego rachunku (rachunków) oraz certyfikat autoryzacyjny (podpis elektroniczny), którym mogą być podpisywane wysyłane do banku przelewy. Gdy przelewy nie zostaną podpisane lub zostaną podpisane przez nieuprawnioną osobę – zlecenia będą oczekiwały w banku na akceptację uprawnionej osoby.

Na liście Ogólne/ Inne/ Formaty przelewów dostępny jest format:

- Alior Bank WebService do bezpośredniej wymiany danych z Alior Bankiem,

- ING WebService do bezpośredniej wymiany danych ING Bank Śląski,

- Citi Handlowy – API do bezpośredniej wymiany danych z bankiem Citi Handlowy,

- Pekao WebService do bezpośredniej wymiany danych z bankiem Pekao,

- BNP Paribas WebService do bezpośredniej wymiany z bankiem BNP Paribas

- mBank WebService do bezpośredniej wymiany danych z mBankiem,

- Millennium Webservice do bezpośredniej wymiany danych z Bankiem Millennium,

W przypadku innych banków należy zweryfikować możliwość wymiany danych poprzez usługę sieciową kontaktując się z danym bankiem. Jeżeli bank wdrożył standard Comarch Data Connect 2.0, użytkownik może samodzielnie dodać format przelewu za pomocą którego będzie możliwa wymiana. Na formularzu formatu przelewu na zakładce [Ogólne] trzeba zaznaczyć parametr Bezpośrednia wymiana danych za pomocą usługi sieciowej oraz wpisać adres usługi sieciowej. Na formularzu nowododawanego formatu przelewu po zaznaczeniu opcji Bezpośrednia wymiana danych za pomocą usługi sieciowej widoczne będzie dodatkowe pole z możliwością wskazania jednej z opcji: Alior Bank, Bank Millennium, BNP Paribas, Citi Handlowy, ING, mBank, PeKaO lub Inny. Wybór ma znaczenie w przypadku identyfikowania statusów przelewów. Po wskazaniu opcji ING, status ACWC jest identyfikowany jako zlecenie anulowane. Zaznaczając Inny status ACWC jest rozpoznawany, jako zlecenie wprowadzone zmodyfikowane w systemie bankowym bądź do ręcznej modyfikacji. Wybór opcji ma również znaczenie przy wysyłaniu przelewów europejskich (SEPA) dla banków Pekao oraz BNP Paribas. Możliwość wskazania jednej z opcji dostępna jest wyłącznie dla formatów dodawanych przez użytkownika.

Do wymiany danych z bankami, za pomocą usługi sieciowej (webservice) wymagana jest instalacja komponentu Microsoft .NET Framework w wersji co najmniej 4.5.

Eksport za pomocą usługi sieciowej

Możliwy jest eksport przelewów krajowych (w tym do Urzędu Skarbowego i ZUS) oraz przelewów walutowych (w tym przelewów europejskich SEPA).

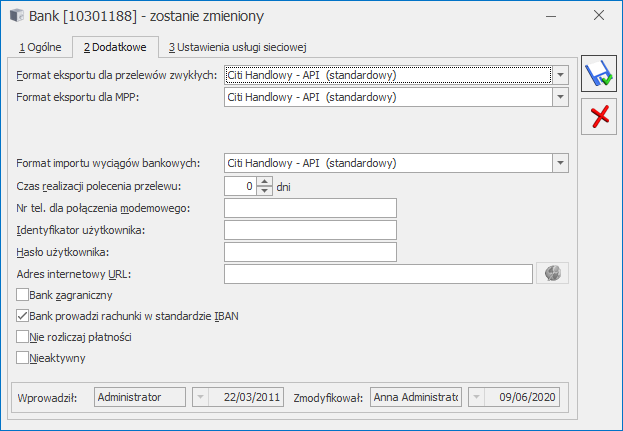

Na formularzu banku w polach Format eksportu dla przelewów zwykłych oraz Format importu wyciągów bankowych można wskazać format obsługujący wymianę za pomocą usługi sieciowej. Format ten będzie podpowiadał się, jako domyślny podczas eksportu i importu przelewów. Po wybraniu takiego formatu na formularzu banku pojawia się zakładka [Ustawienia usługi sieciowej]. Na zakładce tej użytkownik wprowadza ustawienia dotyczące przelewów walutowych oraz podpina certyfikat do komunikacji otrzymany z banku ING, Pekao, BNP Paribas, Alior Bank, Bank Millennium. Zasady dodawania certyfikatu dla klientów mBanku i banku Citi Handlowy został opisany w dalszej części dokumentacji.

W przypadku przelewów walutowych istotne jest uzupełnienie pól: Opłatę ponosi, Osoba kontaktowa oraz Kontakt. W przypadku pola Opłatę ponosi jest możliwość wyboru trzech opcji: Zleceniodawca, Zleceniobiorca, Po równo. W przypadku niektórych rachunków opcja Zleceniobiorca może być zablokowana. Pokaże się wtedy odpowiedni komunikat przy próbie eksportu z wybraną tą opcją.

Eksport przelewów za pomocą usługi sieciowej jest możliwy z poziomu preliminarza płatności dla wybranego konkretnego rejestru. Jeżeli wybrany rejestr ma na formularzu banku przypisany format obsługujący wymianę danych za pomocą usługi sieciowej, wtedy ikona Eksportuj polecenia przelewu ma rozwijalne menu z dwoma opcjami: Eksportuj przelewy oraz Aktualizuj stany przelewów . Domyślnie kliknięcie w ikonę powoduje wywołanie okna Eksport przelewów do pliku.

W Konfiguracji stanowiska/ Kasa/Bank/ Parametry znajduje się parametr Zapisuj przelewy importowane/eksportowane poprzez usługę sieciową. Zaznaczenie tego parametru powoduje uaktywnienie pola na wpisanie ścieżki do katalogu, w którym będą zapisywały się pliki z przelewami importowane oraz eksportowane za pomocą usługi sieciowej. Domyślnie parametr jest odznaczony. W przypadku odznaczonego parametru pliki nie są zapisywane.

Po wybraniu opcji Eksportuj przelewy pokazuje się okno, na którym można ustawić wybrane opcje eksportu. Po ustawieniu parametrów, eksport uruchamiamy ikoną pioruna. Eksportowane są zarówno przelewy w PLN jak również w walucie obcej. Możliwy jest także eksport przelewów zbiorczych, jaki i możliwość podpisania przelewów za pomocą podpisu kwalifikowanego. Pojawia się okno z możliwością wyboru właściwego certyfikatu. Jeżeli okno z wyborem certyfikatu zostanie anulowane – przelewy zostaną wysłane i będą oczekiwały na akceptację po stronie banku. Nieco inaczej wygląda to w sytuacji, gdy przelewy eksportowane są do mBanku lub banku Citi Handlowy.

W przypadku komunikacji webservice z mBankiem okno do wskazania certyfikatu do podpisywania nie jest pokazywane przy eksporcie. Jest to związane z tym, że przelewy mogą być podpisywane przez kilka osób (kilkoma certyfikatami). Jeżeli przelewy mają być wysłane podpisane, należy je najpierw podpisać, a następnie wysłać. Dokładniejszy opis eksportu przy wymianie webservice z mBankiem zamieszczony jest w kolejnym podrozdziale Eksport przelewów do mBanku.

W przypadku komunikacji webservice z bankiem Citi Handlowy wysyłane są podpisane przelewy. Więcej informacji na temat eksportu przelewów do banku CITI Handlowy znajduje się w kolejnym podrozdziale Eksport przelewów do banku Citi Handlowy

Przy eksporcie przelewów za pomocą usługi sieciowej (webservice) dla każdej płatności automatycznie nadawany jest unikalny Identyfikator operacji. Identyfikator jest zapisywany w pliku w tagu <EndToEndId>.

Przy zaznaczonej opcji Przelewy zbiorczo wg podmiotów wszystkie przelewy cząstkowe wchodzące w skład przelewu zbiorczego otrzymają taki sam identyfikator.

Identyfikator operacji może być wykorzystywany do automatycznego rozliczania przelewów przy imporcie. Więcej informacji na temat tej funkcjonalności znajduje się w rozdziale Automatyczne rozliczanie przy imporcie przelewów.

W przypadku importu Alior Bank WebService automatyczne rozliczanie przelewów przy imporcie nie zadziała dla przelewów walutowych, US oraz ZUS. W przypadku tych przelewów nie jest zwracana sygnatura przelewów.

Przy zaznaczonej opcji Wysyłaj przelewy w jednym pliku przy eksporcie kilku przelewów tworzony jest jeden plik XML, w którym zapisane są wszystkie pojedyncze przelewy.

Jeżeli parametr nie jest zaznaczony, to każdy z przelewów zapisywany jest w osobnym pliku.

Przy eksporcie przelewów walutowych i SEPA za pomocą usługi sieciowej (webservice), litery ze znakami diakrytycznymi wpisane w nazwie firmy/ danych adresowych firmy/ nazwie podmiotu/ danych adresowych podmiotu/ opisie do banku są zamieniane na ich odpowiedniki, np. ‘ü’ na ‘ue’, ‘д’ na ‘d’.

Jeżeli w nazwie podmiotu jest cudzysłów, to przy eksporcie przelewów za pomocą usługi sieciowej (webservice) znak ten nie jest zapisywany w pliku. Dodatkowo przy eksporcie przelewów zagranicznych i SEPA znaki & @ ’ # $ % ^ * \ / | również nie są eksportowane.

Przy eksporcie przelewów krajowych (PLN) litery ze znakami diakrytycznymi występujące w polach tekstowych (nazwa i adres firmy, nazwa i adres odbiorcy, opis do banku) zamieniane są na ich odpowiedniki, np. ‘ü’ na ‘ue’, ‘д’ na ‘d’. Wyjątkiem są litery polskiego alfabetu (ą, ć, ę, ł, ń, ó, ś, ż, ź) które nie są zamieniane.

W preliminarzu płatności, jeżeli wybrany zostanie rejestr, który obsługuje wymianę danych poprzez usługę sieciową wśród kolumn na liście dostępne są kolumny: Data wysłania WebService, Komunikat WebService, Data komunikatu WebService. W kolumnach tych zapisywane są informacje przy eksporcie do usługi sieciowej oraz każdorazowym sprawdzeniu stanu przelewów w banku.

Jest również możliwość sprawdzenia aktualnego statusu przelewów w banku. Opcja Aktualizuj stany przelewów sprawdza stan przelewów w banku oraz aktualizuje informacje na liście w preliminarzu płatności oraz na formularzu zdarzenia.

Import przelewów poprzez usługę sieciową opisany jest w pkt. Import za pomocą usługi sieciowej.

Eksport przelewów do mBanku

W celu skonfigurowania wymiana danych z bankiem mBank w systemie Comarch ERP Optima należy:

- ustawić format wymiany danych – mBank Webservice,

- podać informację o numerze identyfikacyjnym firmy (DIK),

- określić typ logowania: certyfikat lub token mobilny (i jeżeli jest to certyfikat, to podpiąć certyfikat komunikacyjny),

- dla przelewów walutowych wskazać kto ponosi opłaty związane z takimi przelewani.

Na formularzu banku na zakładce [2 Dodatkowe] wybieramy format wymiany danych mBank Webservice. Przechodzimy na zakładkę [3 Ustawienia usługi sieciowej] i wprowadzamy ustawienia dotyczące:

- przelewów walutowych ,

- podpinamy certyfikat do komunikacji z bankiem. Certyfikat ten powinien mieć aktualną datę ważności, posiadać informacje o obsługujących go kluczach prywatnych. Należy upewnić się czy certyfikat znajduje się we właściwym magazynie certyfikatów.

- podajemy login (ID) Użytkownika w banku i typ logowania. Logowanie może odbywać się z wykorzystaniem certyfikatu lub tokena mobilnego. W przypadku tokena mobilnego potwierdzenie operacji wykonywane jest w aplikacji mobilnej zainstalowanej na telefonie.

- Opłatę ponosi – mamy tutaj do wyboru trzy opcje: Zleceniodawca, Zleceniobiorca, Po równo.

- Osoba kontaktowa – nasz przedstawiciel wybrany do kontaktu z bankiem.

- Kontakt – numer telefonu, adres e-mail.

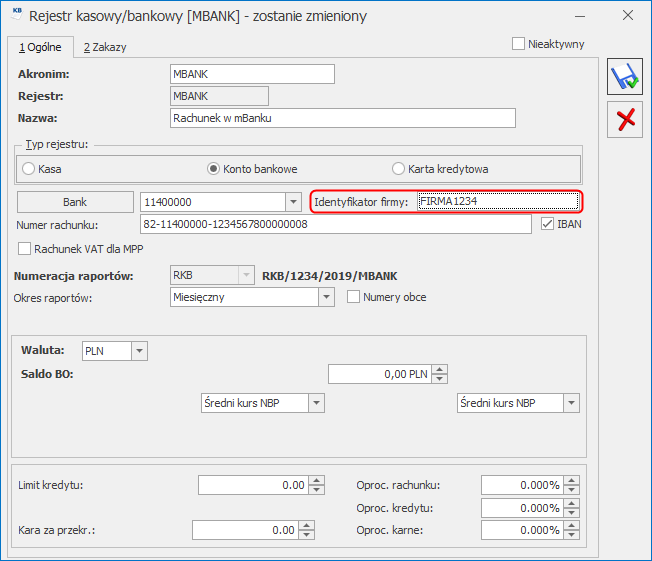

Na formularzu rejestru bankowego związanego z mBankiem należy uzupełnić informację o identyfikatorze firmy (DIK). Jest to unikalny identyfikator klienta banku w mBank CompanyNet. Brak tej informacji lub błędne dane uniemożliwi wymianę danych z bankiem (istotna jest wielkość liter) .

Eksport przelewów za pomocą usługi sieciowej wykonujemy z poziomu preliminarza płatności. W preliminarzu płatności należy:

- wybrać rejestr, który dotyczy mBank i ma ustalony format wymiany danych za pomocą usługi sieciowej (w naszym przypadku mBank WebService),

- na liście powinny wyświetlać się tylko zdarzenia nierozliczone lub rozliczone częściowo.

Po spełnieniu tych warunków w preliminarzu płatności będzie dostępna ikona Eksportuj polecenia przelewu ![]() .

.

Wymiana danych z mBankiem pozwala na:

- wysłanie przelewu, który oczekuje w banku na jego autoryzację (zatwierdzenie),

- wysłanie podpisanego przelewu, który zostanie w banku przekazany do realizacji,

- autoryzację (zatwierdzenie częściowe/finalne) wysłanych wcześniej przelewów.

W mBanku możliwa jest wieloosobowa autoryzacja transakcji. Dzięki tej usłudze istnieje możliwość autoryzacji przelewów przez więcej niż 1 osobę (w banku można ustalać limity do autoryzacji samodzielnej i dwuosobowej oraz nadać uprawnienia do wykonywania zleceń bez ich autoryzacji).

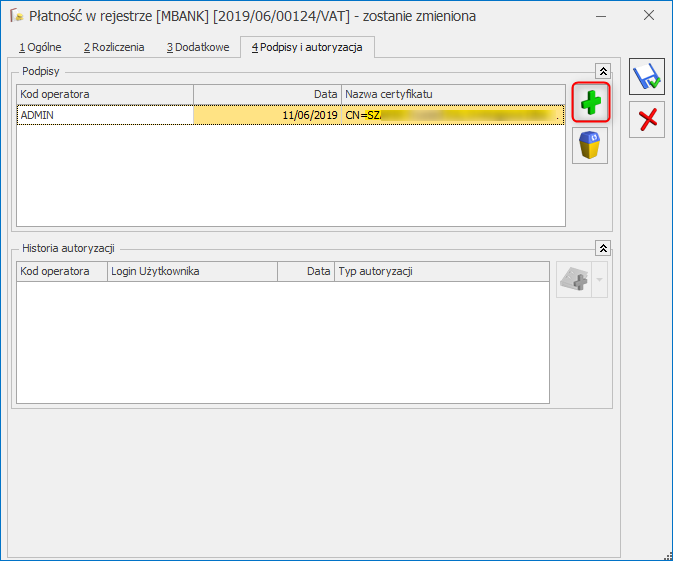

W Comarch ERP Optima na zdarzeniu w preliminarzu płatności możemy:

- podpisać przelew – podpisujemy przelewy o stanie Do realizacji, które nie zostały wysłane do banku. Jeśli wymagają tego ustalenia z bankiem przelew może być podpisany przez kilka osób. Na liście wyświetlamy informacje o tym kto, kiedy i jakim certyfikatem podpisał dany przelew. Podpisanego przelewu nie możemy już modyfikować. Każda zmiana częściowe rozliczenie czy zmiana dat uniemożliwi jego wysłanie. Konieczne będzie usunięcie istniejącego podpisu/podpisów i ponowne podpisanie przelewu. Wysłanie podpisanego przelewu spowoduje, że w banku zostanie on skierowany do weryfikacji a później do realizacji.

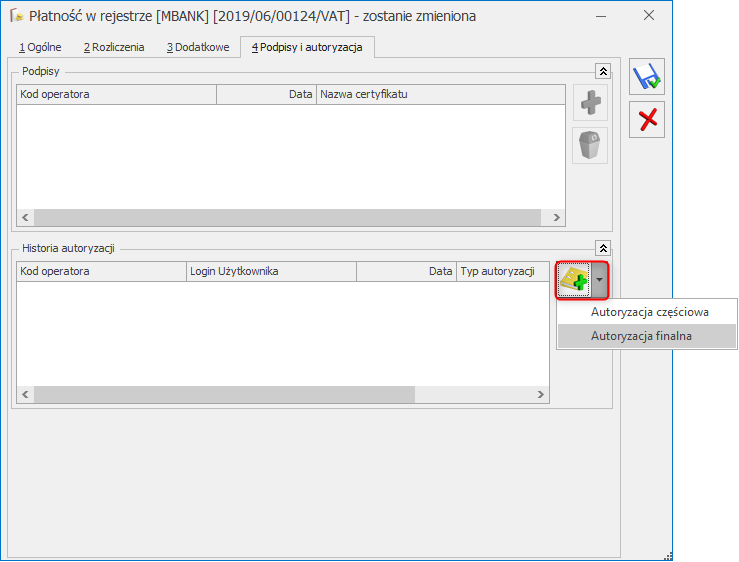

- autoryzować przelew – przelewy możemy autoryzować na stronie banku lub bezpośrednio w Comarch ERP Optima. W Comarch ERP Optima autoryzacji może dokonać tylko ten operator, który korzysta z tokena mobilnego. Autoryzacja (zatwierdzanie) dotyczy przelewu, który został wysłany do banku. W systemie mamy zarówno możliwość autoryzacji częściowej, jak i finalnej (pełnej). Przed autoryzacją przelewu zalecamy uruchomienie na telefonie aplikacji bankowej, gdyż pojawi się w niej wiadomość prezentująca szczegóły zatwierdzanej dyspozycji (data przelewu, kwota). Ostateczna akceptacja lub odrzucenie dyspozycji wykonywane są za pomocą przycisku na telefonie. Na formularzu przelewu zapisujemy historię autoryzacji, która została wykonana z poziomu Comarch ERP Optima.

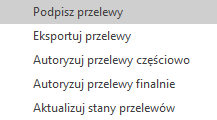

Podpisanie i autoryzacja pojedynczego przelewu możliwe są z poziomu formularza płatności. Operacje te można też wykonać seryjnie dla zaznaczonych zdarzeń. W tym celu będąc w Preliminarzu płatności należy wybrać strzałkę obok przycisku ![]() . Pojawi się dodatkowe menu :

. Pojawi się dodatkowe menu :

Podpisz przelewy – podpisujemy zaznaczone zdarzenia o stanie Do realizacji.

Eksportuj przelewy – wysyłamy do banku zaznaczone przelewy. Po wybraniu opcji Eksportuj przelewy pojawi się okno Eksportuj przelewy do pliku na którym określamy parametry eksportu. Format wymiany przepisuje się z formularza banku, format wymiany dla MPP nie podlega edycji i jest taki sam jak format wymiany.

Data przelewu – jako data przelewu zawsze wstawiana jest data realizacji przelewu.

Przelewy zbiorczo wg podmiotów – po zaznaczeniu tej opcji przelewy które nie zostały podpisane zostaną pogrupowane wg podmiotu, numeru rachunku bankowego (wypełnionego na zdarzeniu) oraz waluty i wysyłane jako jeden, zbiorczy przelew. Podpisane przelewy zawsze wysyłane są pojedynczo, nie są grupowane. Po zaznaczeniu opcji Grupuj wg dat utworzonych zostanie tyle zbiorczych przelewów, ile jest różnych dat (terminów płatności/ dat realizacji/ dat dokumentu).

Eksportuj wszystkie linie opisu do banku – parametr jest widoczny po zaznaczeniu Przelewy zbiorczo wg podmiotów. Parametr ten spowoduje, że w zbiorczym przelewie będziemy starali się umieścić wszystkie uzupełnione linie opisu do banku odczytane z agregowanych przelewów.

Dziel przelewy wg długości opisu – parametr jest widoczny po zaznaczeniu Przelewy zbiorczo wg podmiotów. Spowoduje on, że program utworzy dla danego podmiotu kilka przelewów zbiorczych, przy czym na każdym z nich będzie umieszczony pełny opis do banku z przelewów cząstkowych. Parametr Dziel przelew wg długości opisu może być stosowany razem z pozostałymi parametrami dotyczącymi przelewów zbiorczych. Parametr ten nie ma wpływu na przelewy zbiorcze MPP

Wysyłaj przelewy w jednym pliku – zaznaczenie tego parametru powoduje, że wysyłając kilka przelewów tworzymy jeden plik xml, w którym zapisujemy wszystkie pojedyncze przelewy. Jeśli parametr nie jest zaznaczony to każdy z tych przelewów zapisywany jest w osobnym pliku.

Eksport uruchamiamy ikoną pioruna ![]() . Eksportowane są zarówno przelewy w PLN jak również w walucie obcej.

. Eksportowane są zarówno przelewy w PLN jak również w walucie obcej.

Jeżeli w preliminarzu płatności wybierzemy rejestr, który obsługuje wymianę danych poprzez usługę sieciową wśród kolumn na liście dostępne są kolumny:

- Data wysłania WebService,

- Komunikat WebService,

- Data komunikatu WebService.

W kolumnach tych zapisywane są informacje przy eksporcie do usługi sieciowej oraz przy każdorazowym sprawdzeniu stanu przelewów w banku.

Autoryzuj przelewy częściowo – operacja dostępna jest dla Użytkownika, który korzysta z tokena mobilnego i dotyczy przelewów wysłanych do banku. W sytuacji, gdy przelewy zostały wysłane w jednym pliku autoryzacja dotyczy wszystkich przelewów wchodzących w skład tego pliku (paczki). W banku przelewy będą miały status zautoryzowane częściowo i będą czekały na ostateczne zatwierdzenie.

Autoryzuj przelewy finalnie – operacja dostępna jest dla Użytkownika, który korzysta z tokena mobilnego i wykonywana jest dla przelewów wysłanych do banku. W sytuacji, gdy przelewy zostały wysłane w jednym pliku autoryzacja dotyczy wszystkich przelewów wchodzących w skład tego pliku (paczki). W banku przelewy zostaną skierowane do realizacji.

Aktualizuj stany przelewów – sprawdzenia aktualnego statusu przelewów w banku.

Eksport przelewów do banku Citi Handlowy

Wymiana danych z bankiem Citi Handlowy dostępna jest w systemie Comarch ERP Optima od wersji 2020.6.1.

W systemie Comarch ERP Optima na formularzu banku z którego wysyłane będą przelewy należy:

-

- uzupełnić informację o kodzie SWIFT

- ustawić format wymiany danych

- podpiąć certyfikaty i uzupełnić Client ID i Client secret

Na formularzu banku na zakładce [1. Ogólne] należy sprawdzić czy uzupełniono pole kod SWIFT. Podane kodu SWIFT jest wymagane w przypadku wykonywania przelewów z rachunku w banku Citi Handlowy. Aby prawidłowo sparametryzować kod SWIFT prosimy o kontakt z bankiem Citi Handlowy.

Na zakładce [2 Dodatkowe] formularza banku w polach:

-

- Format eksportu dla przelewów zwykłych

- Format importu wyciągów bankowych

wybieramy właściwy dla banku format obsługujący wymianę za pomocą usługi sieciowej. W naszym przypadku dla banku Citi Handlowy dostępny jest format Citi Handlowy – API (standardowy). Wybrany przez nas format będzie później podpowiadany jako domyślny format podczas eksportu i importu przelewów.

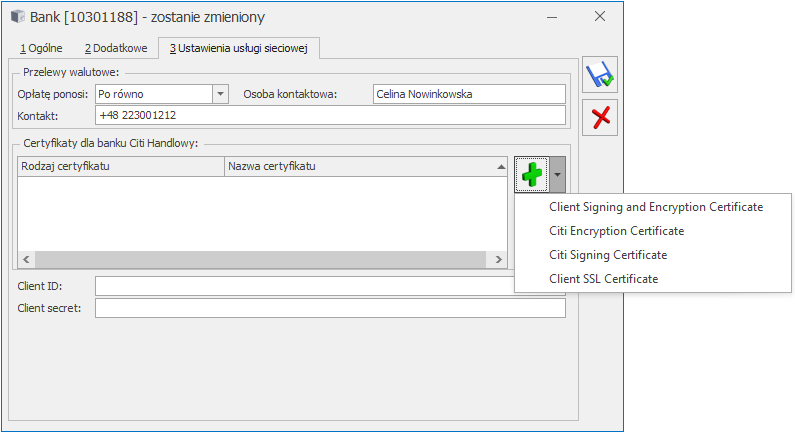

[3 Ustawienia usługi sieciowej].

Na zakładce tej wprowadzamy ustawienia dotyczące:

-

- przelewów walutowych – uzupełniamy informację, kto ponosi opłatę za przelewy walutowe,

- podpinamy certyfikaty do komunikacji z bankiem. Certyfikaty powinny mieć aktualną datę ważności, posiadać informacjeo obsługujących je kluczach prywatnych. Należy upewnić się czy certyfikat znajduje się we właściwym magazynie certyfikatów.

-

- Client Signing and Encryption Certificate – certyfikat zakupiony przez Użytkownika i zainstalowany w systemie.

- Citi Encryption Certificate – certyfikat dostarczany przez bank.

- Citi Signing Certificate – certyfikat dostarczany przez bank.

- Client SSL Certificate – certyfikat zakupiony przez Użytkownika i zainstalowany w systemie.

Dany rodzaj certyfikatu może pojawić się na liście certyfikatów dla banku Citi Handlowy tylko raz. Po wciśnięciu przycisku <Insert> lub ![]() pojawi się okno do wskazania danego certyfikatu. W nazwie okna wyświetlana jest informacja o aktualnie dodawanym certyfikacie.

pojawi się okno do wskazania danego certyfikatu. W nazwie okna wyświetlana jest informacja o aktualnie dodawanym certyfikacie.

Certyfikaty można też dodawać w dowolnej kolejności poprzez jego wybór z menu kontekstowego, które dostępne jest po wciśnięciu strzałki obok plusa ![]() .

.

W sytuacji, gdy dla Citi Encryption Certificate lub Citi Signing Certificate wskażemy inny plik niż *.pem pojawi się komunikat błędu: Wskazano niepoprawny plik z certyfikatem.

Certyfikat ten nie pojawi się na liście certyfikatów dla banku Citi Handlowy. Użytkownik powinien wskazać poprawny plik, który otrzymał z banku.

-

- Uzupełniamy Client ID i Client secret. Informacje te dostarczane są przez bank Citi Handlowy.

Eksport przelewów wykonujemy z poziomu preliminarza płatności. W preliminarzu płatności należy:

-

- wybrać rejestr, który dotyczy banku Citi Handlowy i ma ustalony format wymiany danych za pomocą usługi sieciowej (w naszym przypadku Citi handlowy – API),

- na liście powinny wyświetlać się tylko zdarzenia nierozliczone lub rozliczone częściowo.

Po spełnieniu tych warunków w preliminarzu płatności będzie dostępna ikona Eksportuj polecenia przelewu ![]() . Domyślnie kliknięcie w ikonę powoduje wywołanie okna Eksport przelewów do pliku, na którym określamy dodatkowe opcje eksportu.

. Domyślnie kliknięcie w ikonę powoduje wywołanie okna Eksport przelewów do pliku, na którym określamy dodatkowe opcje eksportu.

Data przelewu – do wyboru mamy cztery opcje: dzisiejsza, termin płatności, data realizacji, inna (samodzielnie ustalona).

Przelewy zbiorczo wg podmiotów – po zaznaczeniu tej opcji przelewy zostaną pogrupowane wg podmiotu, numeru rachunku bankowego (wypełnionego na zdarzeniu) oraz waluty i wysyłane jako jeden, zbiorczy przelew. Po zaznaczeniu opcji Grupuj wg dat utworzonych zostanie tyle zbiorczych przelewów, ile jest różnych dat (terminów płatności/ dat realizacji/ dat dokumentu).

Eksportuj wszystkie linie opisu do banku – parametr jest widoczny po zaznaczeniu Przelewy zbiorczo wg podmiotów. Parametr ten spowoduje, że w zbiorczym przelewie będziemy starali się umieścić wszystkie uzupełnione linie opisu do banku odczytane z agregowanych przelewów.

Dziel przelewy wg długości opisu – parametr jest widoczny po zaznaczeniu Przelewy zbiorczo wg podmiotów. Spowoduje on, że program utworzy dla danego podmiotu kilka przelewów zbiorczych, przy czym na każdym z nich będzie umieszczony pełny opis do banku z przelewów cząstkowych. Parametr Dziel przelew wg długości opisu może być stosowany razem z pozostałymi parametrami dotyczącymi przelewów zbiorczych.

Eksport uruchamiamy ikoną pioruna ![]() .

.

Eksportowane są zarówno przelewy w PLN, jak również w walucie obcej.

Wysyłamy podpisane przelewy. Skutkuje to tym, że przelewy te są automatycznie realizowane przez bank.

Jeżeli w preliminarzu płatności wybierzemy rejestr, który obsługuje wymianę danych poprzez usługę sieciową, na liście dostępne są kolumny:

-

- Data wysłania WebService

- Komunikat WebService

- Data komunikatu WebService

W kolumnach tych zapisywane są informacje przy eksporcie do usługi sieciowej oraz przy każdorazowym sprawdzeniu stanu przelewów w banku.

Sprawdzenia aktualnego statusu przelewów w banku Citi Handlowy wykonujemy korzystając z opcji Aktualizuj stany przelewów. Jest ona dostępna po wciśnięciu strzałki obok przycisku![]()

Eksport przelewów europejskich SEPA

Przy eksporcie za pomocą usługi sieciowej możliwy jest również eksport do banku przelewów europejskich (SEPA). Na formularzu rejestru bankowego w EURO obsługującego wymianę danych za pomocą webservice dostępny jest parametr Przelewy SEPA.

Jeżeli na formularzu rejestru w walucie EUR parametr zostanie zaznaczony wówczas będzie on również automatycznie zaznaczany na wszystkich zdarzeniach rozchodowych dodawanych do tego rejestru (zarówno zdarzeniach generowanych do dokumentów, jak również ręcznie wprowadzanych do preliminarza płatności). Jeżeli parametr na formularzu rejestru będzie odznaczony, wówczas również na zdarzeniach w preliminarzu będzie domyślnie odznaczony, z możliwością ręcznego zaznaczenia.

Na zdarzeniach rozchodowych z walutą rozliczenia EURO, wprowadzonych do rejestru w PLN obsługującego wymianę danych za pomocą webservice, parametr Przelew SEPA jest widoczny, ale domyślnie niezaznaczony (z możliwością ręcznego zaznaczenia).

Parametr Przelew SEPA można również zaznaczyć na zdarzeniach seryjnie poprzez wybór opcji Oznacz jako przelew SEPA dostępnej w preliminarzu płatności pod ikoną operacji seryjnych i w menu kontekstowym pod prawym przyciskiem myszy. Parametr można zaznaczyć tylko na zdarzeniach o Stanie: Bufor i Do realizacji.

W przypadku eksportu przelewów z zaznaczonym Przelewy zbiorczo dla poszczególnych podmiotów osobno są sumowane przelewy z zaznaczonym parametrem Przelew SEPA, a osobno przelewy bez zaznaczonego parametru.

W związku z rozpoczęciem obowiązywania Rozporządzenia 260/2012 Parlamentu Europejskiego i Rady UE ustanawiającego wymogi techniczne i handlowe w odniesieniu do poleceń przelewu i poleceń zapłaty w euro oraz zmieniające rozporządzenie (WE) nr 924/2009 (tzw. Rozporządzenie SEPA), które wprowadza pewne zmiany w strukturze plików SEPA, na płatnościach i zapisach bankowych umożliwiono uzupełnienie dodatkowych informacji.

Na zdarzeniach rozchodowych z zaznaczonym parametrem Przelew SEPA pojawia się kolejna zakładka [Dodatkowe SEPA], na której można wpisać informacje, które będą wysyłane do banku. Pola są do ręcznego uzupełnienia przez użytkownika i nie są obowiązkowe.

Na zakładce [Dodatkowe SEPA] dostępne są 4 sekcje: Zleceniodawca, Pierwotny zleceniodawca, Kontrahent i Finalny odbiorca. Dla Pierwotnego zleceniodawcy, Kontrahenta i Finalnego odbiorcy do wyboru jest opcja Osoba prawna i Osoba fizyczna. Dla Zleceniodawcy jest tylko osoba prawna. W przypadku osoby prawnej do uzupełnienia są następujące pola: BIC/BEI lub Identyfikator, Typ, Wystawca. W przypadku osoby fizycznej do uzupełnienia są: Data urodzenia, Kraj (kod kraju, np. PL), Województwo i Miasto lub Identyfikator, Typ i Wystawca.

Część danych jest automatycznie uzupełniania z karty podmiotu. Jeżeli na płatności wybrany będzie bank, urząd lub kontrahent (który na karcie ma zaznaczony status Podmiot gospodarczy), po zaznaczeniu na zakładce [Dodatkowe SEPA] opcji Kontrahent domyślnie zaznaczona jest Osoba prawna. Jeżeli na płatności wybrany będzie pracownik, wspólnik lub kontrahent (który na karcie ma zaznaczony status Osoba fizyczna), po zaznaczeniu na zakładce [Dodatkowe SEPA] opcji Kontrahent domyślnie zaznaczona jest Osoba fizyczna i pola Województwo, Kraj, Miasto i Data urodzenia są uzupełniane danymi z karty podmiotu.

Polskie znaki (ą, ć, ę, ł, ń, ó, ś, ź, ż) wpisane w nazwie lub w danych adresowych, do banku są eksportowane odpowiednio jako: a, c, e, l, n, o, s, z, z.

Na płatnościach o stanie wysłane lub zrealizowane pola na zakładce [Dodatkowe SEPA] są wyszarzane.

Zakładka [Dodatkowe SEPA] widoczna jest również na zapisach bankowych zaimportowanych za pomocą usługi sieciowej (webservice) do rejestru, który ma zaznaczony parametr Przelewy SEPA. Zakładka widoczna jest tylko na przelewach, które w systemie bankowym miały uzupełnione Dodatkowe informacje SEPA.

Opis do banku

Podczas eksportu w pliku można umieścić Opis dla polecenia przelewu. Pole na opis jest dostępne z poziomu zakładki [Dodatkowe] na formularzu zdarzenia (Preliminarz płatności). Treść tego opisu można wpisać bezpośrednio na zdarzenie lub powiązać z kategorią skojarzoną ze zdarzeniem.

Na formularzu kategorii na zakładce [Dodatkowe] znajdują się pola Opis do banku, w które można wpisać definicje dla opisu do banku. Podczas definiowania opisu można posłużyć się makrami w oparciu, o które podstawiane są informacje z dokumentu.

Makra, które mogą być wykorzystywane podczas tworzenia opisu do banku na poleceniu przelewu to:

@DOC – w pole Opis do banku wstawiany będzie numer obcy dokumentu. Jeśli dokument nie posiada numeru obcego w pole wstawiany będzie numer własny (nadany w programie)

@DATA – data dokumentu

@MC – miesiąc pobierany z daty dokumentu

@ROK – rok z daty dokumentu

@PD –poprzedni dzień (przed datą dokumentu)

@BD –data dokumentu (równoważny z @DATA)

@ND – następny dzień (po dacie dokumentu)

@PM – poprzedni miesiąc (w stosunku do daty wystawienia dokumentu)

@BM – bieżący miesiąc

@NM – następny miesiąc

@PK – poprzedni kwartał (w stosunku do daty wystawienia dokumentu)

@BK – bieżący kwartał

@NK – następny kwartał

@PR – poprzedni rok (w stosunku do daty wystawienia dokumentu)

@BR – bieżący rok

@NR – następny rok (równoważny z @ROK)

@OPISLP – pobiera opis z nagłówka listy z pola OPIS

@PodmiotId – przenosi Id podmiotu

@PodmiotTyp – przenosi typ podmiotu np: kontrahent, bank…

@ZdarzenieId – przenosi id zdarzenia, tylko w przypadku zmiany kategorii na zapisanym wcześniej zdarzeniu.

@PodmiotKod – przenosi kod podmiotu z pola domyślny płatnik

@KategoriaOpis – pobiera opis z kategorii, która na płatność przenosi się z nagłówka dokumentu

@PodmiotNazwa1 – pobiera pierwszą linię nazwy podmiotu, a w przypadku pracownika nazwisko

@PodmiotNazwa2 – pobiera drugą linię nazwy podmiotu, a w przypadku pracownika imię

@PodmiotNazwa3 – pobiera trzecią linię nazwy podmiotu

@DokumentyRozliczające – pobiera numery dokumentów z którymi dana płatność została rozliczona (Poszczególne numery oddzielane są spacjami. Jeżeli makro będzie wpisane na kategorii w kilku liniach opisu do banku, wówczas na płatności w kolejnych liniach opisu do banku będą widoczne kolejne numery dokumentów rozliczających.)

Opis pojawi się automatycznie w polu Opis do banku, jeśli na zdarzeniu wybrana zostanie kategoria, dla której zdefiniowano zawartość pola Opis do banku.

W Konfiguracji firmy /Kasa/Bank /Parametry dostępny jest także parametr Domyślny początek opisu do banku dla przelewów zwykłych.

Zaznaczenie parametru spowoduje, że wpisany w konfiguracji opis będzie przenoszony dla nowotworzonych płatności na zdarzenie w preliminarzu do pierwszej linii „Opis do Banku” dla przelewów zwykłych.

Jeżeli parametr nie będzie zaznaczony opis zostanie pobrany z makr na kategorii bądź też w przypadku braku kategorii podpowiadać się będzie domyślnie: „Zapłata za” lub „Wynagrodzenie za”.

Eksportując przelewy zbiorczo dla poszczególnych podmiotów, powtarzająca się fraza np. „Zapłata za” do pliku przenosić się będzie tylko na początku, a po niej będą pojawiać się numery kolejnych dokumentów.

Elektroniczna wymiana danych z bankiem – import

System Comarch ERP Optima umożliwia również import przelewów z aplikacji bankowej. Mechanizm budowania formatów eksportu opisany powyżej można wykorzystać do budowania formatu służącego do importu zrealizowanych przelewów z pliku dostarczonego przez bank. Dostępny jest również import za pomocą formatów predefiniowanych z płaskich plików tekstowych oraz import przelewów z pliku w formacie MT-940 (*.STA).

Import z pliku MT-940

Import dla plików w formacie MT-940 można wykonać z poziomu menu Kasa/Bank/ Zapisy kasowe/bankowe/ dla wybranego otwartego raportu. Z listy rozwijanej należy wybrać format wymiany MT-940 oraz plik z rozszerzeniem *.STA. Wyciąg w formacie SWIFT MT-940 może zawierać dane dotyczące wielu rachunków, jednak jest on importowany do raportu dotyczącego jednego rejestru, czyli jednego rachunku bankowego. W związku z tym istnieje możliwość zaznaczenia parametru Dodawaj zapisy dotyczące innych rachunków. Jeżeli parametr zostanie zaznaczony przed importem, zostaną wczytane wszystkie przelewy znajdujące się w importowanym pliku. Jeżeli parametr będzie odznaczony – zaimportowane zostaną tylko przelewy powiązane z rachunkiem dotyczącym rejestru, do którego importowane są dane. Jest również możliwość określenia strony kodowej – wybór spośród następujących możliwości: Windows (1250), Latin II, Mazovia, ISO 8859-2 oraz UTF-8. Dla większości formatów właściwym ustawieniem jest Latin II. Identyfikacja podmiotu odbywa się na podstawie numeru rachunku bankowego, jeżeli taka informacja jest w pliku. W przypadku, kiedy numer rachunku bankowego jest niepoprawny, podczas importu pojawia się ostrzeżenie o błędnym numerze rachunku i na zapisie numer rachunku bankowego zostawiany jest pusty. Jeżeli z pliku nie uda się odczytać nazwy podmiotu, jest ona przepisywana z karty kontrahenta.

W przypadku importu wyciągów walutowych importowanych do rejestru, który obsługuje Magazyn walut, jeżeli w magazynie jest niewystarczająca ilość środków do rozliczenia, przy imporcie pokaże się komunikat o braku środków i dokument zapisze się z zaznaczonym parametrem Magazyn walut. Oznacza to, że taki zapis wpływa na magazyn walut, jednakże nie zostanie rozliczony w magazynie walut, ani on, ani żaden zapis występujący po nim. Zapisy można będzie rozliczyć dopiero, gdy do rejestru wpłyną odpowiednie środki.

Definiowanie formatu importu

Definiowanie formatów importu przelewów z aplikacji bankowych jest dostępne w menu Ogólne /Inne /Formaty przelewów i przebiega w taki sam sposób jak definiowanie formatów eksportu.

Przy imporcie odczytywane są następujące pola:

- Akronim podmiotu,

- Data dokumentu,

- Kierunek przepływu,

- Kwota płatności,

- Nazwa podmiotu 1,

- Nazwa podmiotu 2,

- Nazwa podmiotu 3,

- Numer dokumentu,

- Numer rachunku podmiotu,

- Numer rozliczeniowy banku podmiotu,

- Opis do banku (pierwsza linijka),

- Opis do banku (druga linijka),

- Opis do banku (trzecia linijka),

- Opis do banku (czwarta linijka),

- Opis księgowy,

- Pełny numer rachunku podmiotu,

- Suma kontrolna – rachunek podmiotu,

- Suma kontrolna – rachunek własny.

- Identyfikator operacji

Ponadto pola Data dokumentu oraz Kwota płatności są polami wymaganymi.

Warunki wymagane do prawidłowego zdefiniowania formatu importu

W momencie uruchomienia importu przelewów zostanie sprawdzona struktura formatu, zdefiniowany format musi zawierać przynajmniej pola Kwota płatności oraz Data dokumentu.

- Jeżeli w formacie występują pola łączone, to, aby zostały odczytane przy imporcie, muszą zostać połączone znakiem podziału wiersza bądź też format musi posiadać stałą szerokość pól.

- Gdy zdefiniowany przez użytkownika format ma zmienną szerokość pól, dodatkowo musi posiadać: separator pól, separator wierszy oraz ograniczniki tekstu.

- Jeżeli format ma pozycje zdefiniowane, jako liczba, chociaż jest w nich tekst, a format nie zawiera separatorów tekstu, jako liczba formatowane jest tylko pole Kwota płatności. Pozostałe pola formatowane są, jako: tekst, czyli znaki takie jak: spacja, kropka, przecinek nie są usuwane.

- Jeżeli, w polach w pliku z banku nie ma ogranicznika tekstu wówczas, jako typ pola w formacie przelewów należy wybrać liczba, a nie tekst.

- Format nie może zawierać stopki.

- Jeżeli struktura pliku nie spełnia warunków, zostanie wyświetlony komunikat z błędem.

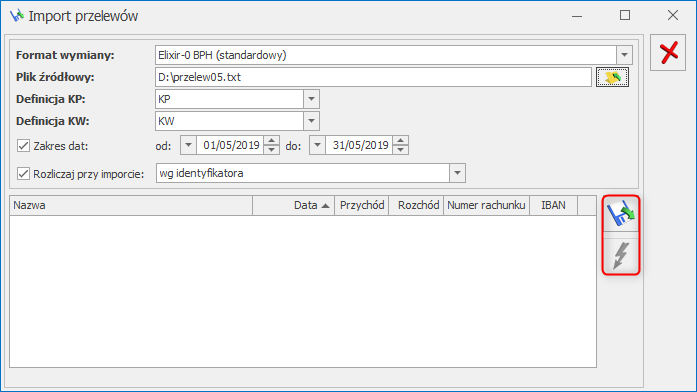

Import przelewów z pliku

Import zapisów kasowych/bankowych dostępny jest w menu Kasa/Bank /Zapisy kasowe/bankowe /Ikona importu jest aktywna po wybraniu przez użytkownika otwartego raportu. Uruchomienie importu za pomocą ikony Importuj polecenie przelewu powoduje otwarcie okna Import przelewów z pliku, które zawiera następujące informacje:

- Listę formatów wymiany

- Plik źródłowy – pole pokazuje ścieżkę dostępu do pliku, z którego wykonywany jest import

- Definicja KP – symbol numeracji dla dokumentów typu przychód

- Definicja KW – symbol numeracji dla dokumentów typu rozchód

- Zakres dat – po jego zaznaczeniu, z pliku wczytywane są tylko te zapisy, które należą do wskazanego zakresu dat

- Rozliczaj przy imporcie – po jego zaznaczeniu może nastąpić automatyczne rozliczenie importowanych przelewów, więcej na temat tej funkcjonalności znajduje się w rozdziale Automatyczne rozliczanie przy imporcie przelewów

- Wczytaj plik – zapisy z pliku zostaną wczytane do tabeli

- Uruchom import – jest aktywna po wczytaniu zapisów z pliku do tabeli tymczasowej i powoduje przeniesienie zapisów z tabeli tymczasowej do raportu kasowego/bankowego

- Tabela tymczasowa, w której znajdują się zapisy wczytane z pliku. Pozycje znajdujące się w tabeli nie podlegają edycji

Po wczytaniu pliku, tabela tymczasowa wypełniana jest informacjami odczytanymi z pliku. Pozycje znajdujące się w tabeli nie podlegają edycji. Jeżeli w kolumnie Akronim pojawi się akronim kontrahenta nie oznacza to, że kontrahent został zidentyfikowany w bazie danych tylko, że w formacie importu jest pole Akronim podmiotu i dla danego zapisu jest ono wypełnione w pliku.

Przeniesienie zapisów z tabeli tymczasowej do raportu zakończone jest standardowym logiem, który szczegółowo przedstawia, które zapisy zostały zaimportowane, a które nie i z jakiego powodu.

Uwagi:

- Jeżeli w formacie znajduje się Numer dokumentu, zostanie on przeniesiony na Zapis kasowy/bankowy do pola Numer obcy.

- Jeżeli numer obcy w pliku ma więcej niż 30 znaków zostanie ucięty, a w całości zostanie dodany do pola Opis, razem z ewentualnym opisem z innych pól w pliku. Taka sytuacja może wystąpić zwłaszcza wtedy, gdy przelew dotyczył zapłaty za kilka faktur.

- Jeżeli w formacie importu są pola związane z nazwą podmiotu, to nazwa podmiotu zostanie przeniesiona na zapis kasowy/bankowy z pliku. W przypadku, kiedy nie ma takich pól, to nazwa zostanie pobrana z karty podmiotu (pod warunkiem, że podmiot zostanie zidentyfikowany). Jeśli podmiot nie będzie rozpoznany wówczas na zapis kasowy/ bankowy będzie podstawiony kontrahent Nieokreślony.

- Identyfikacja podmiotu odbywa się w pierwszej kolejności po Akronimie podmiotu oraz w drugiej kolejności po numerze rachunku bankowego.

- Dla pól Pełny numer rachunku, Numer rachunku podmiotu, Numer rozliczeniowy banku podmiotu, jeżeli zadeklarowano określoną szerokość pól np. 26 znaków, pobierane jest ostatnie 26 znaków z tego pola. Tak otrzymany numer jest następnie brany pod uwagę przy identyfikacji podmiotu i przepisywany na zapis kasowy/bankowy.

- Rozpoznawanie przelewów dla których zastosowano metodę podzielonej płatności odbywa się poprzez rozpoznanie ciągu znaków /VAT/ (…) /IDC/ (…) /INV/. Oznacza on, że jest to przelew MPP. Jeżeli w importowanym pliku będą dwa przelewy z identycznym opisem o takiej strukturze, to ten na mniejszą kwotę zostanie oznaczony jako Kwota VAT. W przypadku, gdy oba przelewy będą miały taki sam opis i taką samą kwotę – żaden z nich nie będzie miał zaznaczonego parametru Kwota VAT.

- Po imporcie wyciągu do rejestru oznaczonego jako Rachunek VAT dla MPP wszystkie zapisy mają zaznaczone parametry: MPP- podzielona płatność i Kwota podatku.

- Na przelewach oznaczanych jako Kwota VAT domyślnie jest ustawiany Status: Nie podlega rozliczeniu.

W przypadku importu wyciągów walutowych importowanych do rejestru, który obsługuje Magazyn walut, jeżeli w magazynie jest niewystarczająca ilość środków do rozliczenia, przy imporcie pokaże się komunikat o braku środków i dokument zapisze się z zaznaczonym parametrem Magazyn walut. Oznacza to, że taki zapis wpływa na magazyn walut, jednakże nie zostanie rozliczony w magazynie walut, ani on, ani żaden zapis występujący po nim. Zapisy można będzie rozliczyć dopiero, gdy do rejestru wpłyną odpowiednie środki.

Import za pomocą usługi sieciowej

W systemie jest również dostępny import przelewów za pomocą usługi sieciowej. Jest możliwość importu wyciągów bankowych bądź historii operacji, jeżeli za dany okres nie jest jeszcze dostępny wyciąg bankowy.Z Banku Millennium zawsze importujemy historię operacji, z Citi Handlowy i mBanku importowane są wyciągi.

Zalecamy, aby okres raportów kasowych/bankowych w systemie Comarch ERP Optima był taki sam jak okres raportów w systemie bankowym.

Jeżeli okres raportu się nie pokrywa to przy imporcie pojawi się odpowiedni komunikat wraz z pytaniem czy wykonać import historii operacji. Jeżeli wykonany został import historii operacji i następnie potem wykonywany jest ponowny import historii bądź import wyciągu wtedy importowane są tylko te przelewy, które nie zostały jeszcze zaimportowane. Duplikaty są odrzucane. Duplikaty są rozpoznawane po numerze referencyjnym zwracanym przez bank.

Nieco inaczej wygląda to w przypadku importu historii/wyciągu za pomocą usługi sieciowej (webservice) w BNP Paribas, Citi Handlowy, Banku Millennium i mBanku. Duplikaty są sprawdzane nie po numerze referencyjnym, a wg następujących kryteriów:

- data księgowania,

- numer rachunku podmiotu,

- kwota,

- opis przelewu.

Jeżeli na importowanych przelewach nie ma tego numeru, to duplikacja sprawdzana jest wg następujących kryteriów:

- Data księgowania,

- Numer rachunku kontrahenta,

- Kwota,

- Opis przelewu.

Podczas importu sprawdzany jest stan początkowy raportu i porównywany ze stanem początkowym wyciągu bankowego. Jeżeli stany będą niezgodne w logu pokaże się odpowiednie ostrzeżenie. Po zakończeniu importu aktualizowany jest stan końcowy raportu i porównywany ze stanem końcowym w wyciągu. W przypadku braku zgodności również pokazywane jest odpowiednie ostrzeżenie.

Przy imporcie za pomocą usługi sieciowej sposób rozpoznawania czy dla danego przelewu została zastosowana metoda MPP jest analogiczna jak w przypadku importu przelewów z pliku. Zostało to opisane w rozdziale powyżej (Import przelewów z pliku)

Na liście raportów kasowych/bankowych dla rejestru, który obsługuje import przelewów poprzez usługę sieciową, wśród kolumn na liście jest kolumna Wyciąg z banku, w której zapisywana jest informacja, czy wyciąg bankowy został pobrany. W sytuacji kiedy najpierw importowana była historia, a następnie wyciąg i żaden z zapisów wyciągu nie został zaimportowany ze względu na duplikację to status raportu w kolumnie Wyciąg z banku zmienia się na Pobrano.

W przypadku importu wyciągów walutowych importowanych do rejestru, który obsługuje Magazyn walut, jeżeli w magazynie jest niewystarczająca ilość środków do rozliczenia, przy imporcie pokaże się komunikat o braku środków i dokument zapisze się z zaznaczonym parametrem Magazyn walut. Oznacza to, że taki zapis wpływa na magazyn walut, jednakże nie zostanie rozliczony w magazynie walut, ani on, ani żaden zapis występujący po nim. Zapisy można będzie rozliczyć dopiero, gdy do rejestru wpłyną odpowiednie środki.

Eksport przelewów za pomocą usługi sieciowej jest opisany w pkt. Eksport za pomocą usługi sieciowej.

Import przelewów europejskich SEPA

Na zapisach bankowych zaimportowanych za pomocą usługi sieciowej (webservice) do rejestru, który ma zaznaczony parametr Przelewy SEPA widoczna jest dodatkowa zakładka [Dodatkowe SEPA]. Zakładka widoczna jest tylko na przelewach, które w systemie bankowym miały uzupełnione Dodatkowe informacje SEPA.

Eksport przelewów europejskich SEPA za pomocą usługi sieciowej jest opisany w pkt. Eksport przelewów europejskich SEPA.

Automatyczne rozliczanie przy imporcie przelewów

Automatycznie rozliczanie jest możliwe zarówno podczas importu zapisów w PLN, jak i importu do rejestrów walutowych (w tym do rejestrów obsługujących magazyn walut). W sytuacji kiedy kurs waluty na rozliczanej płatności będzie różny od kursu na zaimportowanym zapisie bankowym, automatycznie zostanie wygenerowana różnica kursowa.

Funkcjonalność automatycznego rozliczania podczas importu działa zarówno przy imporcie zdefiniowanymi formatami przelewów, jak i formatami MT-940 oraz za pomocą usługi sieciowej (webservice).

W przypadku importu Alior Bank WebService automatyczne rozliczanie przelewów przy imporcie nie zadziała dla przelewów walutowych, US oraz ZUS. W przypadku tych przelewów nie jest zwracana sygnatura przelewów.

Jeżeli w momencie importu przelewów ma nastąpić ich automatyczne rozliczanie, w oknie Import przelewów należy zaznaczyć parametr Rozliczaj przy imporcie. Po jego zaznaczeniu pojawią się następujące opcje do wyboru:

- wg identyfikatora

- wg identyfikatora oraz kolejno wg podmiotu i kwoty

- wg identyfikatora oraz kolejno wg kwoty i opisu

- wg identyfikatora oraz kolejno według podmiotu i opisu

- wg identyfikatora oraz kolejno chronologicznie wg podmiotu

Zaznaczenie parametru jest zapamiętywane dla danego operatora.

Opcja wg identyfikatora oznacza, że w momencie importu w importowanym przelewie rozchodowym wyszukiwany jest Identyfikator operacji, następnie sprawdzane jest czy istnieje nierozliczona płatność o takim samym identyfikatorze. Jeżeli uda się sparować dokumenty, to następuje ich rozliczenie.

Jeżeli w importowanym przelewie nie ma identyfikatora operacji lub jeżeli w Preliminarzu płatności nie będzie nierozliczonej płatności o identyfikatorze takim samym jak w importowanym wyciągu, to w momencie importu pojawi się komunikat Rozliczenie przelewu Przelew Lp 1 [] nie zostało wykonane. Brak pary do rozliczenia. i zapis bankowy się zaimportuje, ale jako nierozliczony.

Przy wybranej opcji wg identyfikatora oraz kolejno wg podmiotu i kwoty program próbuje najpierw połączyć dokumenty o takim samym identyfikatorze. Jeżeli nie uda się sparowanie płatności po identyfikatorze operacji, to sprawdzane jest drugie kryterium, tj. podmiot i kwota. Jeżeli w Preliminarzu płatności znajduje się nierozliczona płatność na ten sam podmiot i taką samą kwotę co w importowanym przelewie (oraz zgadza się kierunek przychód/ rozchód) to następuje ich rozliczenie.

Przy wybranej opcji wg identyfikatora oraz kolejno wg kwoty i opisu program próbuje najpierw połączyć dokumenty o takim samym identyfikatorze. Jeżeli nie uda się sparowanie płatności po identyfikatorze operacji, to sprawdzane jest drugie kryterium, tj. kwota i opis. Program wyszukuje nierozliczone płatności o takiej samej kwocie jak na importowanym zapisie, jeżeli znajdzie taką płatność to dalej sprawdzane jest czy pole Opis na importowanym zapisie zawiera ciąg znaków z pola Numer obcy/ Opis do banku ze zdarzenia. W przypadku gdy uda się znaleźć odpowiednią płatność, następuje ich rozliczenie.

Przy wybranej opcji wg identyfikatora oraz kolejno według podmiotu i opisu program próbuje najpierw połączyć dokumenty o takim samym identyfikatorze. Jeżeli nie uda się sparowanie płatności po identyfikatorze operacji, to sprawdzane jest drugie kryterium, tj. podmiot i opis. Program wyszukuje nierozliczone płatności na ten sam podmiot jaki jest na importowanym zapisie, jeżeli znajdzie taką płatność to dalej sprawdzane jest czy pole Opis na importowanym zapisie zawiera ciąg znaków z pola Numer obcy/ Opis do banku ze zdarzenia. W przypadku gdy uda się znaleźć odpowiednią płatność, następuje ich rozliczenie.

Po wybraniu opcji wg identyfikatora oraz kolejno chronologicznie wg podmiotu program próbuje najpierw połączyć dokumenty o takim samym identyfikatorze. Jeżeli nie uda się sparowanie płatności po identyfikatorze operacji, to wyszukiwane są nierozliczone płatności na ten sam podmiot, jaki jest na importowanym zapisie i następuje ich rozliczanie chronologicznie, zaczynając od najstarszego.

Jeżeli w pliku z banku jest kilka przelewów z tym samym identyfikatorem (np. zapłata za fakturę i opłata bankowa), to przy imporcie z zaznaczoną opcją Rozliczaj przy imporcie, w pierwszej kolejności rozliczany jest ten przelew, na którym został rozpoznany podmiot.

Jeżeli nie uda się znaleźć żadnej płatności spełniającej wybrane kryterium, to w momencie importu pojawi się komunikat Rozliczenie przelewu Przelew Lp 1 [] nie zostało wykonane. Brak pary do rozliczenia. i zapis bankowy zostanie zaimportowany, ale jako nierozliczony.

W przypadku, gdy znaleziona zostanie więcej niż jedna płatność spełniająca dane kryteria (np. importujemy zapisy z wybraną opcją wg identyfikatora oraz kolejno wg podmiotu i kwoty, w Preliminarzu płatności są 2 płatności bez Identyfikatora operacji ale wprowadzone na ten sam podmiot i tą samą kwotę co w importowanym zapisie) to w momencie importu pojawi się komunikat Rozliczenie przelewu Przelew Lp 1 [] nie zostało wykonane. Został znaleziony więcej niż jeden dokument spełniający wybrane kryteria rozliczania. i zapis bankowy zostanie zaimportowany, ale jako nierozliczony.

W przypadku, gdy znaleziona zostanie jedna płatność spełniająca dane kryteria, ale jest ona w buforze, to w momencie importu pojawi się komunikat Rozliczenie niemożliwe. Dokument [NR DOK] jest w buforze. i zapis bankowy zostanie zaimportowany, ale jako nierozliczony.

W przypadku, gdy znaleziona zostanie jedna płatność spełniająca dane kryteria, ale jest ona w innej walucie niż waluta danego wyciągu, to w momencie importu pojawi się komunikat Rozliczenie niemożliwe. Dokumenty posiadają różne waluty rozliczenia. i zapis bankowy zostanie zaimportowany, ale jako nierozliczony.

W przypadku, gdy dany operator posiada zakaz do rozliczania w danym rejestrze, to w momencie importu pojawi się komunikat Rozliczenie niemożliwe. Bieżący operator posiada zakaz wykonywania akcji rozliczanie na obiektach typu zdarzenia i zapisy k/b w rejestrze [REJESTR]. i zapis bankowy zostanie zaimportowany, ale jako nierozliczony.

Na liście zapisów kasowych/bankowych można dodać kolumnę Identyfikator eksportu, która domyślnie jest dostępna w kolumnach ukrytych.

Aby w momencie importu przelewów odpowiedni identyfikator został zaczytany z pliku, w wykorzystywanym formacie przelewów musi znajdować się pozycja Identyfikator operacji. W przypadku importu z pliku MT-940, identyfikator jest wyszukiwany jako ciąg 13 znaków, znajdujący się w sekcji :61: po ostatnim znaku kwoty i po symbolach N lub S i 3 dowolnych znakach. W przypadku importu przelewów za pomocą usługi sieciowej (webservice), identyfikator jest zaczytywany z pliku xml z tagu < EndToEndId>.