Nowości

1. Ewidencja ryczałtowa. Stawka 15%. Na podstawie Ustawy z dnia 28 listopada 2020 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne oraz niektórych innych ustaw (Dz.U. 2020 poz. 2123) dodano możliwość wyboru w programie nowej stawki 15%, obowiązującej od 1 stycznia 2021 r.

Zmiana w Konfiguracji

W Konfiguracji Programu/ Księgowość/ Stawki podatkowe dodano stawkę 15,00%. Stawka jest widoczna dla daty późniejszej niż grudzień 2020 r. Dla daty późniejszej niż grudzień 2020 r. w miejscu stawki 20,00% widoczna jest stawka 0,00%.

Stawki podatkowe w Konfiguracji

Zmiana na formularzu kategorii o typie Przychody

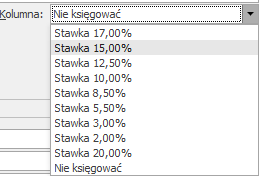

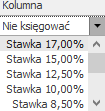

Na formularzu kategorii o typie Przychody umożliwiono w polu Kolumna wybór opcji Stawka 15,00%.

Formularz kategorii o typie Przychody w Ewidencji ryczałtowej

Informacje o nowej stawce przenoszone są podczas importu kategorii z innej bazy danych oraz podczas importu kategorii za pomocą pracy rozproszonej.

Zmiana na dokumentach źródłowych

Na pozycji dokumentu w Rejestrze VAT sprzedaży, w Kwotach dodatkowych na dokumencie w Ewidencji dodatkowej przychodów, na dokumencie różnicy kursowej oraz na dokumencie różnicy kursowej Magazynu Walut umożliwiono w kolumnie Kolumna/ Kolumna Ryczałtu wybór opcji Stawka 15.00%.

Wybór kolumny do księgowania

Stawka 15,00% podpowiada się domyślnie na formularzu różnicy kursowej jeżeli na obu dokumentach biorących udział w rozliczeniu wskazano tę stawkę.

Podczas próby zapisania dokumentu z datą wcześniejszą niż 1 stycznia 2021 r. (pod uwagę brana jest data wskazana w Konfiguracji Firmy/ Księgowość/ Parametry w polu Księgowanie dokumentów z datą) z wybraną stawką 15,00% pojawia się komunikat uniemożliwiający zapisanie takiego dokumentu: Na dokumencie wskazano stawkę 15%, która obowiązuje od 01.01.2021 roku. Proszę wskazać prawidłową stawkę do księgowania. W przypadku dokumentu w Ewidencji dodatkowej przychodów z datą wcześniejszą niż 1 stycznia 2021 r. komunikat pojawia się, jeżeli stawkę 15% wskazano w Kwotach dodatkowych. Jeżeli nie uzupełniono Kwot dodatkowych, a w nagłówku dokumentu wybrano kategorię ze stawką 15,00% to pojawia się komunikat: Na kategorii dokumentu wskazano stawkę 15%, która obowiązuje od 01.01.2021 roku. Proszę wskazać prawidłową stawkę do księgowania na kategorii.

Podczas próby księgowania dokumentu z datą wcześniejszą niż 1 stycznia 2021 r. (pod uwagę brana jest data wskazana w Konfiguracji Firmy/ Księgowość/ Parametry w polu Księgowanie dokumentów z datą) z wybraną stawką 15,00% pojawia się komunikat uniemożliwiający zaksięgowanie takiego dokumentu: Błąd księgowania dokumentu. Na dokumencie wskazano stawkę 15% dla ryczałtu, która obowiązuje od stycznia 2021. Zmień stawkę. W przypadku dokumentu w Ewidencji dodatkowej przychodów z datą wcześniejszą niż 1 stycznia 2021 r. komunikat pojawia się gdy nie uzupełniono Kwot dodatkowych, a w nagłówku dokumentu wybrano kategorię ze stawką 15,00%. Podczas zbiorczego księgowania dokumentów zapis księgowy nie powstanie jeżeli przynajmniej jeden z dokumentów biorących udział w księgowaniu ma wybraną stawkę 15,00%.

Podczas próby zapisania dokumentu z datą późniejszą niż 31 grudnia 2020 r. (pod uwagę brana jest data wskazana w Konfiguracji Firmy/ Księgowość/ Parametry w polu Księgowanie dokumentów z datą) z wybraną stawką 20,00% pojawia się komunikat uniemożliwiający zapisanie takiego dokumentu: Na dokumencie wskazano stawkę 20%, która nie obowiązuje od 01.01.2021 roku. Proszę wskazać prawidłową stawkę do księgowania. W przypadku dokumentu w Ewidencji dodatkowej z datą późniejszą niż 31 grudnia 2020 r. komunikat pojawia się jeżeli stawkę 20% wskazano w Kwotach dodatkowych. Jeżeli nie uzupełniono Kwot dodatkowych, a w nagłówku dokumentu wybrano kategorię ze stawką 20,00% to pojawia się komunikat: Na kategorii dokumentu wskazano stawkę 20%, która nie obowiązuje od 01.01.2021 roku. Proszę wskazać prawidłową stawkę do księgowania na kategorii.

Podczas próby księgowania dokumentu z datą późniejszą niż 31 grudnia 2020 r. (pod uwagę brana jest data wskazana w Konfiguracji Firmy/ Księgowość/ Parametry w polu Księgowanie dokumentów z datą) z wybraną stawką 20,00% pojawia się komunikat uniemożliwiający zaksięgowanie takiego dokumentu: Błąd księgowania dokumentu. Na dokumencie wskazano stawkę 20% dla ryczałtu, która nie obowiązuje od stycznia 2021. Zmień stawkę. W przypadku dokumentu w Ewidencji dodatkowej przychodów z datą późniejszą niż 31 grudnia 2020 r. komunikat pojawia się gdy nie uzupełniono Kwot dodatkowych, a w nagłówku dokumentu wybrano kategorię ze stawką 20,00%. Podczas zbiorczego księgowania dokumentów zapis księgowy nie powstanie jeżeli przynajmniej jeden z dokumentów biorących udział w księgowaniu ma wybraną stawkę 20,00%.

Nowe wydruki Ewidencji za rok 2021 zostaną dodane po opublikowaniu ich w Dzienniku Ustaw. Od roku 2021 ukrywane są wydruki: Sprzedaż wg kolumn z ewidencji/ Wzór standard 6 kolumn oraz Wzór standard.

Zmiana na formularzu zapisu w Ewidencji ryczałtowej

Jeżeli data wpisu do ewidencji jest późniejsza niż 31 grudnia 2020 r. to na formularzu zapisu pojawia się możliwość wykazania kwoty w stawce 15%. Ukrywana jest natomiast pozycja dotycząca stawki 20%.

Zapis w Ewidencji przychodów

Po aktualizacji programu do wersji 2021.1.1, na zapisach dodanych we wcześniejszych wersjach programu do ewidencji przychodów z datą wpisu do ewidencji późniejszą niż 31 grudnia 2020 r., kwoty wprowadzone w stawce 20% są usuwane.

Nowa stawka uwzględniana jest na wydruku Dowód wewnętrzny/ Wzór standard.

Nowe wydruki Ewidencji za rok 2021 zostaną dodane po opublikowaniu ich w Dzienniku Ustaw. Od roku 2021 ukrywane są wydruki: Ewidencja pełna/ Wzór standard 6 stawek, Wzór standard oraz Ewidencja narastająco/ Wzór standard 6 stawek, Wzór standard.

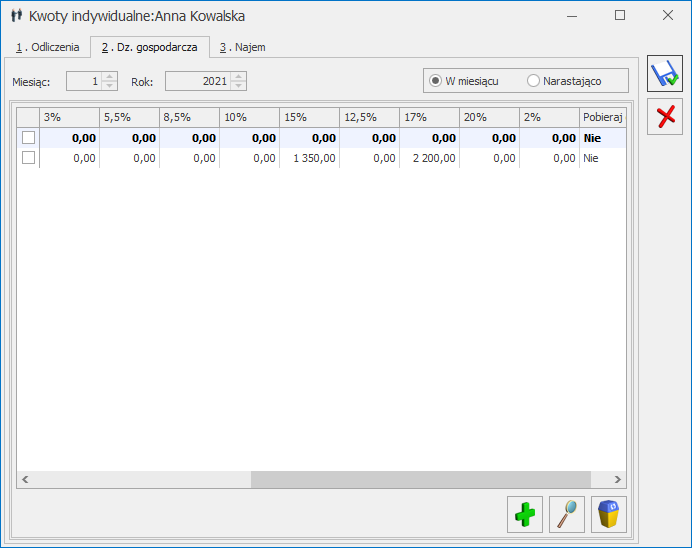

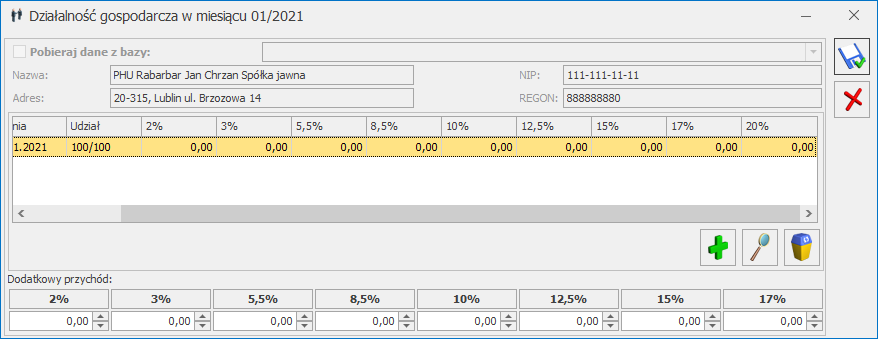

Zmiana na formularzu kwot indywidualnych właściciela

Na formularzu kwot indywidualnych dodanych od stycznia 2021 r. na zakładce [Dz. gospodarcza] widnieją stawki: 2%, 3%, 5,5%, 8,5%, 10%, 12,5%, 15%, 17% oraz 20% (w której od 2021 r. widnieje zawsze wartość zerowa).

Kwoty indywidualne, zakładka Dz. gospodarcza

Działalność gospodarcza w miesiącu

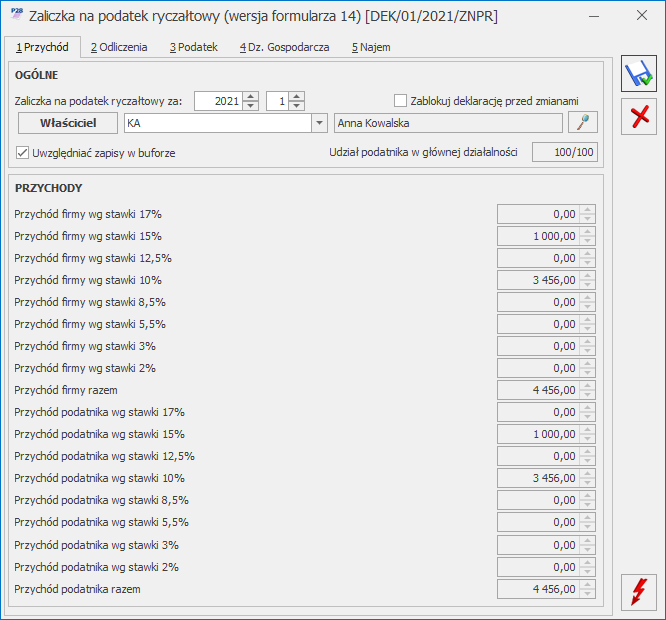

Zmiana na formularzu zaliczki na PIT-28

W związku z możliwością prowadzenia ewidencji w stawce 15% dodano nowy wzór zaliczki na PIT‑28(14) wraz z jej wydrukiem oraz eksportem do Comarch ERP Optima Pulpit Menadżera. Na nowym formularzu ukryto pozycję dotyczącą stawki 20%.

Formularz zaliczki na PIT-28(14)

Po naciśnięciu przycisku plusa na liście zaliczek na PIT-28, dla daty systemowej wcześniejszej niż 20 stycznia 2021 roku, domyślnie dodawana jest zaliczka na PIT-28 w wersji 13. Dla daty systemowej od 20 stycznia 2021 roku domyślnie dodawana jest zaliczka na PIT-28 w wersji 14. Aby w danym okresie dodać zaliczkę na PIT‑28 w wersji innej niż jest domyślnie dodawana, należy rozwinąć dodatkowe menu ![]() (czarna strzałka obok plusa) i wybrać opcję Zaliczka na PIT-28 wersja 13 lub Zaliczka na PIT-28 wersja 14.

(czarna strzałka obok plusa) i wybrać opcję Zaliczka na PIT-28 wersja 13 lub Zaliczka na PIT-28 wersja 14.

Po wskazaniu na formularzu zaliczki na PIT-28 w wersji 14 okresu rozliczeniowego wcześniejszego niż styczeń 2021 roku pojawia się ostrzeżenie uniemożliwiające przeliczenie zaliczki: Formularz służy do rozliczenia za okres od stycznia 2021 roku. Należy naliczyć deklarację na formularzu obowiązującym za dany okres rozliczeniowy.

Po wskazaniu na formularzu zaliczki na PIT-28 w wersji 13 okresu rozliczeniowego późniejszego niż grudzień 2020 roku pojawia się ostrzeżenie uniemożliwiające przeliczenie deklaracji: Formularz służy do rozliczenia za okres do grudnia 2020 roku. Należy naliczyć deklarację na formularzu obowiązującym za dany okres rozliczeniowy.

2. Biuro Rachunkowe. Zaliczka na PIT-28. Z poziomu Comarch ERP Optima Biuro Rachunkowe zaliczki liczone do grudnia 2020 roku obliczane są na wersji formularza 13, natomiast od stycznia 2021 zaliczki te są obliczane na wersji formularza 14 uwzględniającej stawkę 15%.

3. Biuro Rachunkowe. Umożliwiono naliczenie deklaracji PIT-11(26), PIT-8AR(9) oraz PIT-4R(10) na nowych formularzach obowiązujących za 2020 rok wraz z możliwością ich podglądu, zatwierdzania oraz wydruku.

Zmiany

1. Księgowość. Limity. W Konfiguracji Programu/ Księgowość/ Limity wprowadzono kwoty limitów obowiązujących od 1 stycznia 2021 r.:

- Limit – ryczałt: 9 030 600 zł.

2. Rejestry VAT sprzedaży. Na dokumencie technicznym z typem dokumentu RO, tworzonym automatycznie w momencie przenoszenia do rejestru VAT zafiskalizowanej Faktury Sprzedaży z datą sprzedaży od 1 października 2020 r., nie jest zaznaczany parametr wewnętrzny. Dokument taki, pomimo że nie jest dokumentem wewnętrznym to nie generuje płatności. Podczas edycji wygląda jak dokument wewnętrzny.

Użytkownicy ewidencjonujący zafiskalizowane Faktury Sprzedaży z pominięciem modułu Handel, na dokumencie z typem dokumentu RO i rodzajem transakcji innym niż Krajowa nie powinni zaznaczać parametru Dok. wewnętrzny, a na zwykłych fakturach ustawiać status płatności na Nie podlega.

3. Rejestry VAT. Podczas dodawania lub edycji dokumentu o łącznej kwocie brutto nie przekraczającej 15 tys. zł na dokument nie jest przenoszona procedura MPP pomimo uzupełnienia jej na karcie kontrahenta lub kategorii.

4. Rejestry VAT sprzedaży. W przypadku wyboru na dokumencie rodzaju transakcji Dostawa poza terytorium kraju oraz Poza terytorium kraju (stawka NP) nie jest automatycznie zaznaczany parametr Rozliczać w VAT-UE.

5. Rejestry VAT. Podczas próby zapisania dokumentu z datą wystawienia późniejszą niż 31 grudnia 2020 r. z prefiksem kraju GB i rodzajem transakcji Wewnątrzunijna lub Wewnątrzunijna trójstronna lub Wewnątrzunijny – podatnikiem jest nabywca pojawia się komunikat: ’Od 1 stycznia 2021 r. zmieniły się zasady handlu z Wielką Brytanią. Czy chcesz pozostawić rodzaj transakcji jako wewnątrzunijny i zapisać dokument? Zaakceptowanie komunikatu powoduje zapisanie dokumentu. Wybór opcji Nie skutkuje przeniesieniem na zakładkę [Kontrahent] z kursorem ustawionym w polu Rodzaj transakcji.

6. Rejestry VAT. Podczas próby zapisania dokumentu z datą wystawienia wcześniejszą niż 1 stycznia 2021 r. z prefiksem kraju GB i rodzajem transakcji innym niż Wewnątrzunijna lub Wewnątrzunijna trójstronna lub Wewnątrzunijny – podatnikiem jest nabywca pojawia się komunikat: ‚’Od 1 stycznia 2021 r. zmieniły się zasady handlu z Wielką Brytanią. Czy chcesz pozostawić rodzaj transakcji różny od wewnątrzunijnego i zapisać dokument? Zaakceptowanie komunikatu powoduje zapisanie dokumentu. Wybór opcji Nie skutkuje przeniesieniem na zakładkę [Kontrahent] z kursorem ustawionym w polu Rodzaj transakcji.

7. Rejestry VAT. Podczas próby zapisania dokumentu z datą wystawienia późniejszą niż 31 grudnia 2020 r. z prefiksem kraju XI, rodzajem pozycji Usługi oraz rodzajem transakcji Wewnątrzunijna lub Wewnątrzunijna trójstronna lub Wewnątrzunijny – podatnikiem jest nabywca pojawia się komunikat: Dokument jest wystawiony dla kontrahenta z Irlandii Północnej, na dokumencie są usługi. Świadczenie usług przez Irlandię Północną traktowane jest jako obrót pozaunijny. Czy chcesz zmienić rodzaj transakcji? Zaakceptowanie komunikatu powoduje przeniesienie na zakładkę [Kontrahent] z kursorem ustawionym w polu Rodzaj transakcji. Wybór opcji Nie skutkuje zapisaniem dokumentu.

8. Rejestry VAT. Podczas próby zapisania dokumentu z datą wystawienia późniejszą niż 31 grudnia 2020 r. z prefiksem kraju XI, rodzajem pozycji Towary oraz rodzajem transakcji innym niż Wewnątrzunijna lub Wewnątrzunijna trójstronna lub Wewnątrzunijny – podatnikiem jest nabywca pojawia się komunikat: Dokument jest wystawiony dla kontrahenta z Irlandii Północnej, na dokumencie są towary. W obrocie towarowym Irlandia Północna traktowana jest jako państwo członkowskie UE. Czy chcesz zmienić rodzaj transakcji? Zaakceptowanie komunikatu powoduje przeniesienie na zakładkę [Kontrahent] z kursorem ustawionym w polu Rodzaj transakcji. Wybór opcji Nie skutkuje zapisaniem dokumentu.

Poprawiono

1. Wyświetlanie dokumentów w Rejestrze VAT na zakładce [Do VAT/JPK_V7]. Przywrócono szybkość wyświetlania dokumentów w Rejestrze VAT na zakładce [Do VAT/JPK_V7] przy otwieraniu okna oraz przy zmianie parametrów filtra.

2. Księgowość kontowa. Predekretacja. W specyficznych sytuacjach podczas próby wygenerowania predekretacji pojawiał się komunikat: The server threw an exception. (Exception from HRESULT: 0x800010105 (RPC_E_SERVERFAULT). Działanie poprawiono.

3. Księgowość kontowa. Rozrachunki. Na wydruku Struktura wiekowa nie są wyświetlane dokumenty wystawione po dniu, na który wykonywana jest analiza.

4. Rejestry VAT. Przywrócono możliwość wykonania operacji seryjnych z poziomu zakładki [Do VAT/JPK_V7] oraz [Do deklaracji VAT-UE].

5. Księgowość kontowa. Poprawiono nadawanie numeracji ID księgowego na dokumentach źródłowych w przypadku liczby dokumentów powyżej miliona.

6. Rejestry VAT. Po przeniesieniu z modułu Handel dokumentu bez uzupełnionej procedury MPP na dokument w rejestrze VAT nie jest automatycznie dodawany kod MPP.

7. Rejestry VAT. VAT_R.txt. W przypadku importu dokumentów z pliku VAT_R.txt zawierającego maksymalną ilość kolumn nie importowały się kody JPK_V7. Działanie poprawiono.

8. Rejestry VAT. Podczas przenoszenia Faktur Sprzedaży wystawionych za usługi księgowe w firmie Biura rachunkowego z formą płatności gotówka i terminem płatności 0 dni, usuwany był automatycznie utworzony zapis kasowy, a Faktura widniała jako niezapłacona. Działanie poprawiono.

9. Rejestry VAT. W specyficznych sytuacjach podczas próby przeniesienia Faktur Sprzedaży wystawionych za usługi księgowe w firmie Biura rachunkowego bezpośrednio do rejestru VAT zakupu w firmie Klienta pojawiał się komunikat uniemożliwiający wykonanie tej operacji. Działanie poprawiono.

10. Rejestry VAT oraz Ewidencja dodatkowa. Przywrócono aktywność przycisku VIES na dokumentach z prefiksem kraju GB i rodzajem transakcji Wewnątrzunijna lub Wewnątrzunijna trójstronna lub Wewnątrzunijny – podatnikiem jest nabywca.

11. Biuro Rachunkowe. Dodawanie nowej bazy. Poprawiono aktywność przycisków na oknie kreatora nowej bazy danych.

12. Biuro Rachunkowe. Statusy deklaracji i pliku JPK_V7. Poprawiono wyświetlanie statusów w kolumnie Deklaracja VAT-7 dla części deklaracyjnej pliku JPK_V7.