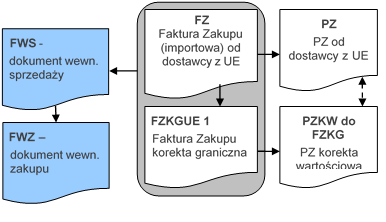

Wraz z wejściem Polski do Unii Europejskiej zmieniają się procedury importowe. Pojęcie importu, w przypadku sprowadzania towarów z krajów UE, jest zastępowane pojęciem nabycia wewnątrzunijnego. W odniesieniu do krajów UE nie obowiązuje sporządzanie dokumentów SAD. W zamian podatnik musi sporządzić parę dokumentów: Dokument Wewnętrzny Sprzedaży i Dokument Wewnętrzny Zakupu.

Dokument Wewnętrzny służy do rejestrowania wartości towarów z uwzględnieniem prawidłowej kwoty VAT, w celu zarejestrowania jej w Rejestrach VAT. Obowiązek naliczania VAT spoczywa na samym podatniku.

Przykładowy schemat przepływu dokumentów przedstawia poniższy rysunek

Faktury Zakupu (FZ)

Faktury zakupowe dotyczące nabycia wewnątrzunijnego wprowadzane są z poziomu listy Faktur Zakupu. Zasady wprowadzania takich faktur są podobne jak w przypadku innych dokumentów walutowych:

- rodzaj transakcji, którego dotyczy faktura powinien być ustawiony na wewnątrzunijny (formularz kontrahenta: zakładka Handlowe)

- stawka VAT dla towarów jest automatycznie zmieniana na 0% (dla towarów) lub nie podlega (dla usług). Istnieje możliwość zmiany stawki VAT (zasady zostały opisane w odrębnym rozdziale).

Dokument FZ powinien być zarejestrowany w systemie zgodnie z otrzymaną Fakturą Zakupu.

Korekta graniczna (FZKG)

Wszystkie koszty dodatkowe związane z nabyciem towaru powinny być wprowadzane na odrębnym dokumencie. Takim dokumentem w systemie Comarch ERP Optima jest korekta graniczna FZKG.

Korekta graniczna jest dostępna z poziomu listy Faktur Zakupu. Aby wprowadzić korektę graniczną należy ustawić kursor na Fakturze Zakupu, której dotyczy i z menu kontekstowego lub z menu wyświetlanego pod przyciskiem strzałki obok ikony ![]() wybrać korekta graniczna/cło. Na podniesionym formularzu pojawiają się wszystkie towary z dokumentu FZ, z możliwością wpisania wartości kosztów dodatkowych. Zasady obsługi formularza zostały opisane szczegółowo tutaj.

wybrać korekta graniczna/cło. Na podniesionym formularzu pojawiają się wszystkie towary z dokumentu FZ, z możliwością wpisania wartości kosztów dodatkowych. Zasady obsługi formularza zostały opisane szczegółowo tutaj.

Jeśli wartość korekty wyliczana jest proporcjonalnie dla pozycji, użytkownik ma do dyspozycji jedną z opcji dostępnych po rozwinięciu strzałki przy przycisku ![]() :

:

-kwoty celne

-kwota korekty

Zasady wystawiania dokumentu FZKG dla nabycia wewnątrzunijnego są identyczne jak w przypadku dokumentu FZKG dla importu spoza UE z jednym wyjątkiem:

- na dokumencie FZKG dotyczącym nabycia wewnątrzunijnego nie powinien być naliczany podatek VAT. Dlatego na zakładce Płatności tabela VAT nie jest edytowalna (nie ma możliwości wprowadzania zmian), Podatek VAT od kwot celnych jest naliczany tylko w przypadku, jeśli na FZ był wykazany VAT (stawki VAT pozycji na Korektę Graniczną są przenoszone z FZ).

Na dokumentach FZKG możliwe jest wpisywanie kwot ujemnych. Podczas wpisywania wartości dla poszczególnych towarów program kontroluje, by wartość towaru nie spadła poniżej zera, z uwzględnieniem wszystkich wcześniej wprowadzonych korekt.

Należy pamiętać, że w przypadku wystawiania FZKG na kwotę ujemną program może zablokować później wystawienie korekty ilościowej do Faktury Zakupu. Zdarzy się tak w przypadku, gdy wartość towaru w magazynie po wykonaniu FZKG będzie mniejsza niż wartość wystawianej korekty.

Dokumenty wewnętrzne sprzedaży (FWS)

Lista Dokumentów Wewnętrznych Sprzedaży dostępna jest z poziomu menu Faktury. Została dokładnie opisana w rozdziale Dokumenty wewnętrzne sprzedaży.

W przypadku FWS wystawianych na potrzeby naliczania podatku VAT przy nabyciu wewnątrzwspólnotowym istnieje możliwość automatycznego przekształcenia Faktury Zakupu wraz ze wszystkimi korektami do Dokumentu Wewnętrznego Sprzedaży.

Konwersja Faktury Zakupu do FWS

Jeśli do systemu zostały wprowadzone zarówno Faktura Zakupu jak i koszty dodatkowe, kolejny krok to utworzenie Dokumentu Wewnętrznego Sprzedaży (FWS). Na dokumencie FWS naliczany jest VAT od wartości towarów z uwzględnieniem wszystkich kosztów dodatkowych (wprowadzonych na FZKG).

Automatyczne tworzenie FWS jest możliwe z poziomu listy Faktur Zakupu: kursor należy ustawić na Fakturze Zakupu, do której tworzony będzie Dokument Wewnętrzny, a następnie wcisnąć przycisk ![]()

Zasady przekształcania FZ do FWS

- Możliwe jest przekształcenie jednej FZ do jednego Dokumentu Wewnętrznego Sprzedaży.

- Po przekształceniu dokument FZ otrzymuje status W. Ponowne przekształcenie do FWS nie jest możliwe.

- Istnieje możliwość konwersji Faktur Zakupu wystawionych w PLN. Jedyny warunek, jaki musi spełnić Faktura Zakupu to zerowa wartość VAT. Stawki przypisane dla poszczególnych pozycji muszą być NP, 0% lub ZW.

- Istnieje możliwość tworzenia FWS dla wszystkich dokumentów FZ, gdzie rodzaj transakcji jest inny niż krajowy.

- Dokument FWS jest zapisywany do bufora.

- W przypadku wykasowania lub anulowania FWS usuwany jest status W z Faktury Zakupu (możliwe jest ponowne przekształcenie).

- Aby anulować dokument FZ skojarzony z Dokumentem Wewnętrznym Sprzedaży należy najpierw usunąć/ anulować dokument FWS, a dopiero potem można anulować dokument FZ.

UwagaAnulowanie FWS nie powoduje automatycznego anulowania Faktury Zakupu – rozpięte zostaje jedynie powiązanie pomiędzy dokumentami. - Na FWS przenoszone są zarówno towary jak i usługi z FZ.

- Wartość pozycji jest wyrażona w PLN (zgodnie z kursem z FZ).

- FWS uwzględnia wszystkie dodatkowe koszty wprowadzone na FZKG.

UwagaJeśli do dokumentu FZ został już utworzony Dokument Wewnętrzny Sprzedaży – istnieje możliwość utworzenia FZKG, ale należy również ręcznie skorygować wartość FWS z poziomu listy dokumentów wewnętrznych sprzedaży. - FWS uwzględnia wszystkie korekty (ilościowe i wartościowe) wystawione do Faktury Zakupu przed przekształceniem.

UwagaNależy pamiętać, że w przypadku wystawiania korekt do Faktury Zakupu już po jej przekształceniu do Dokumentu Wewnętrznego Sprzedaży program nie koryguje automatycznie wartości naliczonych na FWS. Należy utworzyć korektę do FWS z poziomu listy dokumentów wewnętrznych sprzedaży. Korekty zostały opisane w rozdziale Korekty dokumentów FWS i FWZ. - Dla poszczególnych pozycji możliwa jest edycja ceny jednostkowej oraz wartości pozycji (ilość przepisywana jest z FZ)

UwagaW przypadku przekształcenia Faktury Zakupu wystawionej w walucie do Dokumentu Wewnętrznego Sprzedaży istnieje możliwość, że kwota netto Faktury Zakupu w PLN nie będzie identyczna z kwotą netto FWS (wynika to z zaokrągleń przy przeliczaniu cen/ wartości z waluty na PLN). Ewentualne różnice Użytkownik może skorygować edytując wartość pozycji. - Tabela VAT (zakładka Dodatkowe):

- kwoty VAT wyliczane są zgodnie ze stawką VAT podaną na karcie towaru w Cenniku.

- tabela VAT podlega edycji – użytkownik ma możliwość korygowania zarówno wartości netto, VAT i brutto.

- Na formularzu FWS z FZ:

- schemat numeracji– proponowany jest taki, jak ustawiony w Konfiguracji firmy/ Handel/ Dokumenty: Dokument Wewnętrzny Sprzedaży z FZ (domyślnie FAWFZ).

- kategoria – przenoszona jest kategoria z Faktury Zakupu.

- magazyn – jest zgodny z magazynem na Fakturze Zakupu. Nie ma możliwości jego zmiany.

- algorytm (Faktura liczona od) jest zawsze ustawiany na netto.

- Dokument FWS nie ma wpływu na magazyn.

- Dokument FWS nie powoduje powstania płatności w module Kasa/Bank

Dokumenty Wewnętrzne Zakupu (FWZ)

Transakcje wewnątrzunijne trójstronne

W przypadku faktur wystawianych dla kontrahenta o statusie wewnatrzunijny – trójstronne są traktowane jak sprzedaż wg procedury uproszczonej i w związku z tym każda faktura „wewnątrzunijna trójstronna” ma adnotację:

„VAT: Faktura WE uproszczona na mocy artykułu 141 dyrektywy 2006/112/WE”.

Zgodnie z ustawą o podatku od towarów i usług: pierwszy podmiot w transakcji traktuje sprzedaż jako zwykłą WDT i wystawia fakturę dla kontrahenta wewnątrzunijnego. Drugi podmiot natomiast powinien opatrzyć fakturę adnotacją: „VAT: Faktura WE uproszczona na mocy artykułu 141 dyrektywy 2006/112/WE”, wystawiając fakturę na kontrahenta finalnego o statusie trójstronny.

Jeżeli transakcje mają nie być uwzględniane w deklaracji Intrastat, to na dokumentach pole z kodem transakcji należy zostawić puste.

Jeżeli użytkownik Comarch ERP Optima jest pośrednikiem, towar nie trafia do niego, wówczas nie powinien przyjmować tego towaru na stan.

Wydruk Faktur VAT dla transakcji wewnątrzwspólnotowych

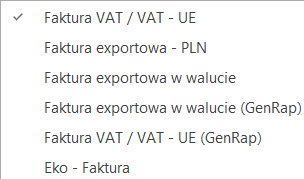

Dla wydruku Faktury jak i dokumentów korygujących dotyczących dostaw wewnątrzwspólnotowych z poziomu formularza faktury dostępny jest wydruk: Faktura VAT – UE:

Wydruk nowych numerów NIP na dokumentach

Od 1.05.2004 kontrahenci, którzy dokonują wewnątrzwspólnotowych nabyć bądź wewnątrzwspólnotowych dostaw powinni posiadać numer NIP z kodem kraju (PL). Przyjęto zasadę, że przedrostek przed numerem jest drukowany tylko dla nabycia/ dostawy wewnątrzwspólnotowej, w związku z czym:

- jeśli kontrahent, dla którego wystawiany jest dokument, ma status wewnątrzunijny lub wewnątrzunijny trójstronny to na wszystkich wydrukach w nagłówku dokumentu (pieczątce firmy) pojawia się NIP wraz z prefiksem (np. PL 111-111-11-11).

- jeśli kontrahent, dla którego wystawiany jest dokument, ma inny status (krajowy, pozaunijny, pozaunijny – zwroty VAT) to na wydrukach w nagłówku dokumentu (pieczątce firmy) pojawia się NIP bez prefiksu kraju (np. 111-111-11-11).

Zasada ta obowiązuje tylko przy wydruku danych firmy (w nagłówku dokumentu). W przypadku kontrahenta, dla którego wystawiany jest dokument drukowany jest zawsze pełny numer NIP, zapisany na jego karcie.

Na wydrukach walutowych Faktur Sprzedaży dla dokumentów, na których został naliczony podatek VAT i płatność tego podatku realizowana jest w walucie PLN, drukowane są dwa numery rachunków bankowych. Pierwszy numer, to konto walutowe powiązane z formą płatności wybraną na dokumencie, po numerze tego konta drukowana jest waluta dokumentu. Drugie konto drukowane jest pod kontem walutowym i jest to konto złotówkowe drukowane na podstawie rejestru powiązanego z wybraną formą płatności. Po numerze tego konta drukowana jest zawsze waluta PLN, w której dokonywana jest płatność podatku VAT.