Data aktualizacji: 07-12-2020

1 Informacje ogólne

W celu rozliczenia ulgi na złe długi należy złożyć plik JPK_V7 zawierający część ewidencyjna i deklaracyjną z uwzględnieniem wartości wykazywanych w zakładce [Ulga na złe długi (VAT-ZD)] (Zawiadomienie o skorygowaniu podstawy opodatkowania oraz kwoty podatku należnego).

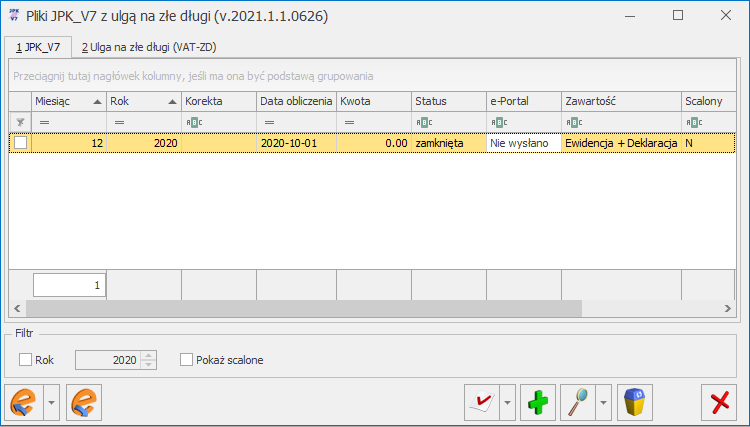

W programie Comarch ERP Optima z poziomu zakładki Rejestry Vat/Pliki JPK_V7 lub z poziomu zakładki JPK/Pliki JPK_V7 na liście plików JPK_V7 na zakładce [Ulga na złe długi (VAT-ZD)], można dodać zawiadomienie VAT-ZD o typie Sprzedaż lub Zakup.

Lista ta jest analogiczna jak ta dotycząca załączników VAT-ZD dla deklaracji VAT-7, nie zawiera tylko kolumn e-Deklaracje i Data wysłania. Również same załączniki VAT-ZD generowane za październik 2020 i okresy późniejsze nie zawierają już zakładki [e-Deklaracje]. Wzorzec dokumentu elektronicznego dla plików JPK_V7 nie przewiduje wysyłania załącznika VAT-ZD. Jednakże załączniki te nadal są potrzebne w celu utworzenia zapisów korekcyjnych do niezapłaconych faktur, które to powinny w pliku JPK_V7 się znaleźć. Lista zawiera kolumny: Miesiąc, Rok, Korekta, Data obliczenia, Kwota oraz Status.

Lista zawiera te same zawiadomienia VAT-ZD, które zostały dodane dla deklaracji VAT-7 (Rejestry VAT/ Deklaracje VAT-7/ zakładka VAT-ZD). Dodanie zawiadomienia na jednej z tych list powoduje wyświetlenie go również w drugim miejscu.

Mechanizm obliczania ulgi na złe długi działa tylko w oparciu o dokumenty wprowadzone do rejestrów VAT z zaznaczonym parametrem Rozliczać w VAT.

Na liście możliwe jest dodanie załącznika VAT-ZD zarówno dla sprzedaży jak i dla zakupu. Po wygenerowaniu zawiadomienia należy utworzyć do niego zapisy korekcyjne, które zostaną pobrane w momencie generowania pliku JPK_V7. Generowanie zapisów korekcyjnych należy wykonać przed dodaniem pliku JPK_V7 za ten okres lub jego zatwierdzeniem (dotyczy plików zawierających część deklaracyjną).

W przypadku, gdy plik JPK_V7 za dany okres zostanie już zablokowany lub wysłany a Użytkownik będzie chciał wykonać zapisy korekcyjne do zawiadomienia VAT-ZD za ten sam okres co utworzony już plik JPK_V7 pojawi się komunikat: Nie można wygenerować korekty. Deklaracja VAT-7/JPK_V7 za ten okres została już zablokowana przed zmianami.

Na zawiadomieniu VAT-ZD o typie Sprzedaż wykazywane są faktury, które na dzień złożenia pliku JPK_V7 w postaci ewidencyjnej i deklaracyjnej nie zostały zapłacone, a minęło już 90 dni od ich terminu płatności. Termin płatności dotyczy każdej z części płatności wykazanej na fakturze. Na zawiadomieniu pokażą się faktury, których kontrahentem jest podatnik VAT czynny i transakcja ma status krajowy lub krajowy ‑ podatnikiem jest nabywca oraz takie, dla których nie minął okres dwóch lat od końca roku, w którym zostały wystawione.

Na zawiadomieniu VAT-ZD o typie Zakup wykazywane są faktury, których 90 dzień od upływu terminu płatności przypada nie później niż z końcem okresu, za który sporządzamy zeznanie. Termin płatności dotyczy każdej z części płatności wykazanej na fakturze. Na zawiadomieniu pokażą się faktury, których kontrahentem jest podatnik VAT czynny i transakcja ma status krajowy lub krajowy – podatnikiem jest nabywca. Dokumenty zakupowe ze stawką ZW i NP nie są wykazywane na VAT-ZD tak samo jak w przypadku pliku JPK_V7.

Termin płatności: 18.07.2020 r. (sobota).

Uwzględnienie w Uldze na złe długi (VAT-ZD): październik 2020 r. – 90 dni liczone jest od 20.07.2020 r. (poniedziałek).

2 Jak w programie wygenerować korektę podatku należnego/naliczonego?

2.1 Korekta VAT-u należnego

Na liście plików JPK_V7, na zakładce [Ulga na złe długi (VAT-ZD)] dodajemy dokument, wybieramy typ zawiadomienia: Sprzedaż, odpowiedni miesiąc i następnie ikoną ![]() przeliczamy zawiadomienie. W polu Na dzień podpowiada się domyślnie 25 dzień kolejnego miesiąca po okresie, za który składane jest zawiadomienie.

przeliczamy zawiadomienie. W polu Na dzień podpowiada się domyślnie 25 dzień kolejnego miesiąca po okresie, za który składane jest zawiadomienie.

Po zablokowaniu zawiadomienia przed zmianami za pomocą ikony ![]() generujemy zapisy korekcyjne do wybranego przez Użytkownika rejestru. Program generuje oddzielny zapis korekcyjny dla każdej faktury wykazanej na zawiadomieniu VAT-ZD uwzględniając stawki VAT oraz ustawiając rodzaj na Towary.

generujemy zapisy korekcyjne do wybranego przez Użytkownika rejestru. Program generuje oddzielny zapis korekcyjny dla każdej faktury wykazanej na zawiadomieniu VAT-ZD uwzględniając stawki VAT oraz ustawiając rodzaj na Towary.

Z poziomu formularza VAT-ZD dostępny jest wydruk zawiadomienia oraz wydruk listy dokumentów zakwalifikowanych do korekty VAT.

Od października 2020 zawiadomienia VAT-ZD od niezapłaconych faktur sprzedaży nie są wysyłane do urzęd. Ostatnie zawiadomienie będzie można wysłać za wrzesień 2020.

2.2 Korekta VAT-u naliczonego

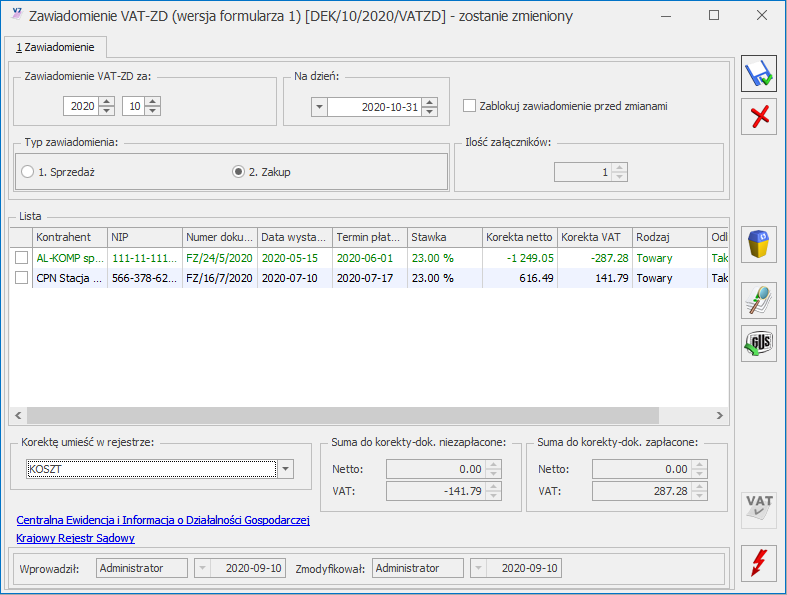

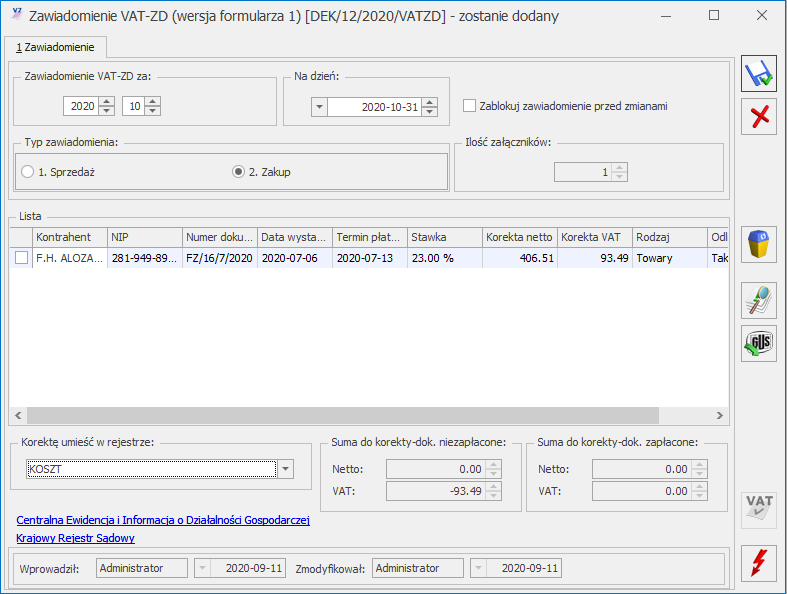

Postępujemy analogicznie jak w przypadku faktur sprzedaży. Na zawiadomieniu VAT-ZD o typie Zakup domyślnie podpowiada się data na ostatni dzień okresu, za który liczone jest zawiadomienie VAT-ZD. Przykładowo na zawiadomieniu VAT-ZD o typie Zakup liczonym za 2020-10 podpowie się data Na dzień 2020-10-31. Automatyczna korekta generowana jest tylko na wartość VAT-u, bez kwot netto. Podobnie jak w przypadku korekty VAT-u należnego zapisy korekcyjne tworzone są odrębnie dla każdej faktury. Korekty generowane są tylko na wartość VAT-u, bez kwot netto. Pozycje faktury z rodzajem Towary, Usługi, Paliwo i Inne są ujmowane z rodzajem Towary, natomiast pozycje z rodzajem: Środki trwałe, Środki transportu i Nieruchomości traktowane są jako Środki trwałe. Na zapisach korekcyjnych Odliczenia przenoszone są zawsze z dokumentu pierwotnego niezależnie od tego, czy dokument jest wykazywany jako zapłacony, czy nie zapłacony.

Z poziomu formularza VAT-ZD o typie zakup dostępny jest wydruk listy dokumentów zakwalifikowanych do korekty VAT.

Pod listą dokumentów kwalifikowanych na VAT-ZD widoczna jest informacja o pełnej kwocie korekty wynikającej

z tych dokumentów; osobno suma kwot netto i VAT zaokrąglana do pełnych złotych dla faktur sprzedaży oraz tylko VAT w przypadku faktur zakupu. Podsumowanie w polu Suma do korekty dotyczy kwot do korekty, czyli faktur niezapłaconych i korygowanych, natomiast w polu Suma na VAT-ZD widoczne jest podsumowanie do VAT-ZD, gdzie są wykazywane tylko faktury niezapłacone (bez korygowanych po częściowej lub całkowitej zapłacie).

Do pola Suma do korekty-dok. Niezapłacone trafiają wszystkie pozycje na czarno (plusowe) natomiast do pola Suma do korekty – dok. Zapłacone trafiają wszystkie pozycje w kolorze zielonym (na minus). VAT od dokumentów niezapłaconych jest wykazany w kwocie na minus a zapłaconych w kwocie na plus.

Na liście plików JPK_V7, na zakładce [Ulga na złe długi (VAT-ZD)] dodajemy dokument, wybieramy typ zawiadomienia: Zakup, odpowiedni miesiąc i następnie ikoną ![]() przeliczamy zawiadomienie. W polu Na dzień podpowiada się domyślnie ostatni dzień miesiąca, za który składane jest zawiadomienie.

przeliczamy zawiadomienie. W polu Na dzień podpowiada się domyślnie ostatni dzień miesiąca, za który składane jest zawiadomienie.

Zawiadomienie VAT-ZD o typie Zakup

Po zablokowaniu zawiadomienia przed zmianami za pomocą ikony ![]() generujemy zapisy korekcyjne do wybranego przez Użytkownika rejestru.

generujemy zapisy korekcyjne do wybranego przez Użytkownika rejestru.

2.3 JPK_V7K a miesięczne VAT-ZD

W przypadku kwartalnych deklaracji VAT-7K generowane są miesięczne załączniki VAT-ZD, a w związku z tym generowane są również zapisy korekcyjne do poszczególnych miesięcy, w terminie wynikającym z art. 89a oraz 89b Ustawy o podatku od towarów i usług.

Niezależnie od ustawionego w Konfiguracji okresu składania deklaracji VAT-7, zawiadomienie VAT-ZD (zarówno o typie Sprzedaż, jak i Zakup) dodawane jest za okres miesięczny. Zapisy korekcyjne dotyczące poszczególnych faktur generowane są w miesiącu ich ujęcia w zawiadomieniu VAT-ZD i w tym samym miesiącu są uwzględniane w pliku JPK_V7 w części ewidencyjnej natomiast w miesiącu kończącym kwartał w części deklaracyjnej pliku JPK_V7.

Korekta podatku należnego

Data wystawienia dokumentu: 20.08.2020 r.

Termin płatności: 27.08.2020 r.

Miesiąc uwzględnienia w VAT-ZD i w pliku JPK_V7 w części ewidencyjnej: listopad 2020 r.

Miesiąc uwzględnienia zapisu korekcyjnego na minus w pliku JPK_V7 w części deklaracyjnej: grudzień 2020 r.

W przypadku zawiadomienia VAT-ZD o typie Sprzedaż dodanego za przynajmniej jeden miesiąc danego kwartału, gdzie wykazywane są faktury niezapłacone i wygenerowano do niego zapisy korekcyjne do rejestru VAT, po przeliczeniu pliku JPK_V7, w części deklaracyjnej pola P_68 oraz P_69 automatycznie uzupełnią się do wysokości kwoty korekty netto i VAT.

3 Ulga na złe długi- najczęściej zadawane pytania

3.1 Faktury częściowo rozliczone, faktury z podzieloną płatnością.

W przypadku faktur częściowo rozliczonych, część niezapłacona z faktury pojawi się na zawiadomieniu VAT-ZD.

Faktury korygujące niezapłacone (nieskompensowane) na zawiadomienie VAT-ZD nie wchodzą. Należy

je wcześniej skompensować z fakturą i tylko pozostałą, niezapłaconą cześć faktury wykazać.

Od wersji Programu Comarch ERP Optima 2021 na zawiadomieniu VAT-ZD można również uwzględniać podzielone płatności do dokumentu, mające ten sam termin płatności.

Faktury z zaznaczonym parametrem Płatność VAT w PLN posiadają płatność podzieloną na kwotę netto oraz kwotę podatku VAT i powinny mieć ten sam termin płatności.

3.2 Prezentacja faktur z kilkoma różnymi stawkami.

Na zawiadomieniu VAT-ZD faktury wykazywane są w tylu pozycjach, ile stawek VAT zawierają, natomiast na wydruku VAT-ZD w jednej pozycji.

Użytkownik ma możliwość usunięcia z załącznika VAT-ZD zaznaczonych dokumentów. Jeżeli faktura składa się z kilku pozycji w różnych stawkach, a zaznaczona zostanie pozycja tylko w jednej stawce, to z zawiadomienia usunięte zostaną wszystkie pozycje związane z tą fakturą.

3.3 Plik JPK_V7 wysłany do urzędu, nie zrobiliśmy korekty VAT-u należnego.

Przykładowo plik JPK_V7 został złożony za październik 2020, ale nie zrobiliśmy korekty VAT-u należnego

z załącznikiem VAT-ZD. W pierwszej kolejności należy z poziomu JPK/Pliki JPK_V7 dodać korektę pliku JPK_V7 dla części ewidencyjnej i deklaracyjnej za październik 2020. Korekty tej nie należy blokować przed zmianami. Następnie z poziomu JPK/Pliki JPK_V7 na zakładce [Ulga na złe długi (VAT-ZD)] wygenerować załącznik VAT-ZD i zrobić zapisy korekcyjne do rejestru oraz powtórnie przeliczyć korektę pliku JPK_V7. Podatek VAT należny zostanie skorygowany w części deklaracyjnej pliku JPK_V7 natomiast zapisy korekcyjne zostaną wykazane w części ewidencyjnej pliku JPK_V7.

3.4 Plik JPK_V7 został przesłany do systemu e-Deklaracje wraz z informacjami znajdującymi się na załączniku VAT_ZD. Na załączniku VAT-ZD zostały błędnie zakwalifikowane faktury sprzedaży. Jak wygenerować korektę pliku JPK_V7 z poprawnymi danymi ze skorygowanego zawiadomienia VAT ZD?

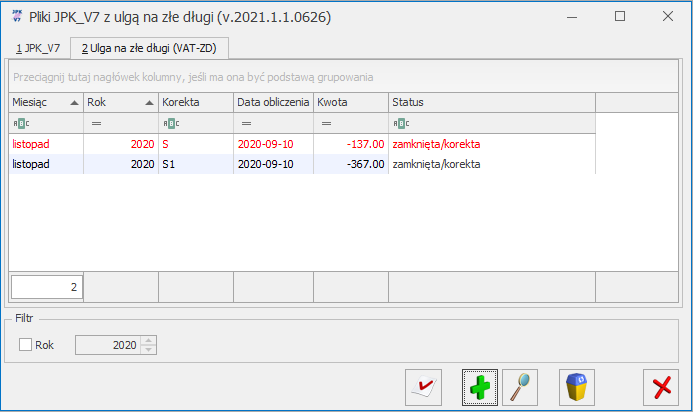

Z poziomu listy zawiadomień VAT-ZD użytkownik ma możliwość dodania kolejnego załącznika o tym samym typie w danym miesiącu/kwartale poprzez podświetlenie zablokowanego przed zmianami zawiadomienia, a następnie wciśnięcie przycisku ![]() . Na formularzu automatycznie zaznacza się parametr Korekta, bez możliwości odznaczenia. Typ zawiadomienia oraz miesiąc, za który jest ono dodawane przenoszone są z pierwotnego załącznika VAT-ZD, bez możliwości zmiany. Domyślnie przenoszone są pozycje z poprzedniego załącznika VAT-ZD. Pierwotne zawiadomienia VAT-ZD są oznaczone odpowiednio S dla sprzedaży oraz Z dla zakupu, natomiast korekty zawiadomienia przyjmują kolejno numerację S1, S2, Z1, Z2..itd.

. Na formularzu automatycznie zaznacza się parametr Korekta, bez możliwości odznaczenia. Typ zawiadomienia oraz miesiąc, za który jest ono dodawane przenoszone są z pierwotnego załącznika VAT-ZD, bez możliwości zmiany. Domyślnie przenoszone są pozycje z poprzedniego załącznika VAT-ZD. Pierwotne zawiadomienia VAT-ZD są oznaczone odpowiednio S dla sprzedaży oraz Z dla zakupu, natomiast korekty zawiadomienia przyjmują kolejno numerację S1, S2, Z1, Z2..itd.

Korektę należy przeliczyć za pomocą ikony pioruna. A następnie ikony ![]() wykonać zapisy korekcyjne. Po wykonaniu zapisów korekcyjnych należy przeliczyć korektę pliku JPK-V7 dla części deklaracyjnej oraz ewidencyjnej.

wykonać zapisy korekcyjne. Po wykonaniu zapisów korekcyjnych należy przeliczyć korektę pliku JPK-V7 dla części deklaracyjnej oraz ewidencyjnej.

3.5 Mechanizm obliczania korekty w programie- przykłady liczbowe

Faktura Sprzedaży wystawiona w lipcu 2020 na 1000 netto w stawce 23% i na kwotę 400 netto w stawce 8% z terminem płatności 27.07.2020 (na 831 brutto) i terminem 31.08.2020 (na 831 brutto). Uwzględniona na deklaracji za październik 2020. Zapłacona w całości dnia 20.12.2020, czyli 155 dni po pierwszym terminie i 111 dni po drugim terminie.

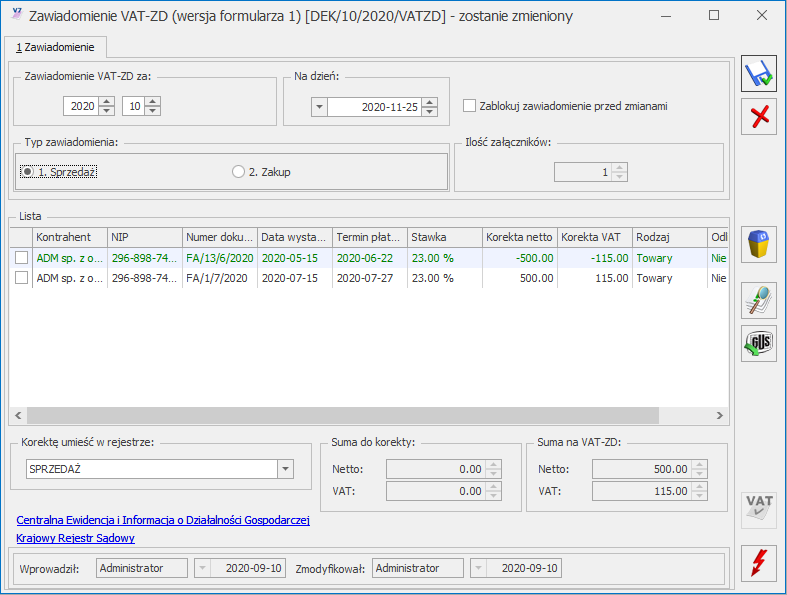

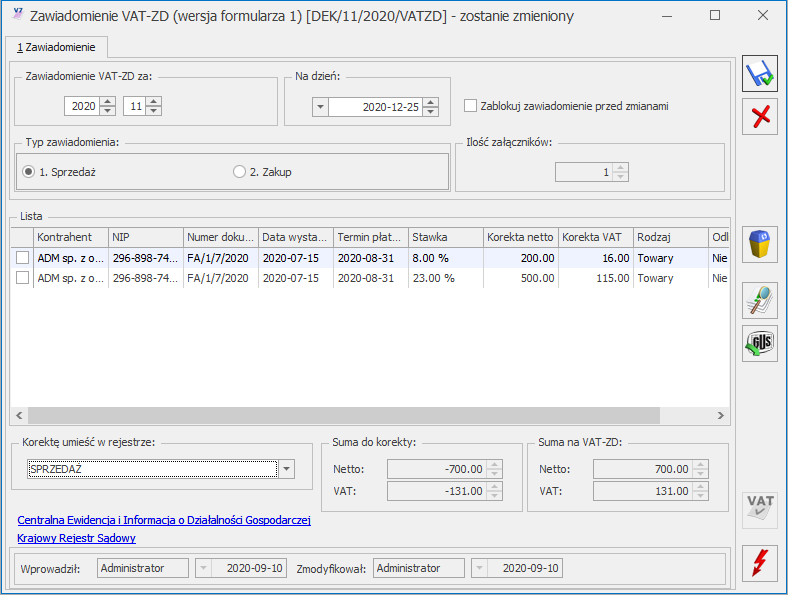

Ponieważ dokument ma dwa różne terminy płatności pierwsza korekta zostanie wykonan w październiku 2020, ponieważ 90 dni od pierwszego terminu płatności (27.07.2019) mija w październiku, więc kwalifikuje się do korekty w październiku (łączna korekta podatku należnego : dla stawki 23%: -500 netto i -115 VAT, dla stawki 8%: -200 i -16 VAT). Kolejną korektę należy wykonać gdy mija 90 dni od drugiego terminu płatności (31.08.2020) czyli w listopadzie(w stawce 23%: -500 netto i -115 VAT i w stawce 8% -200 netto i -16 VAT).

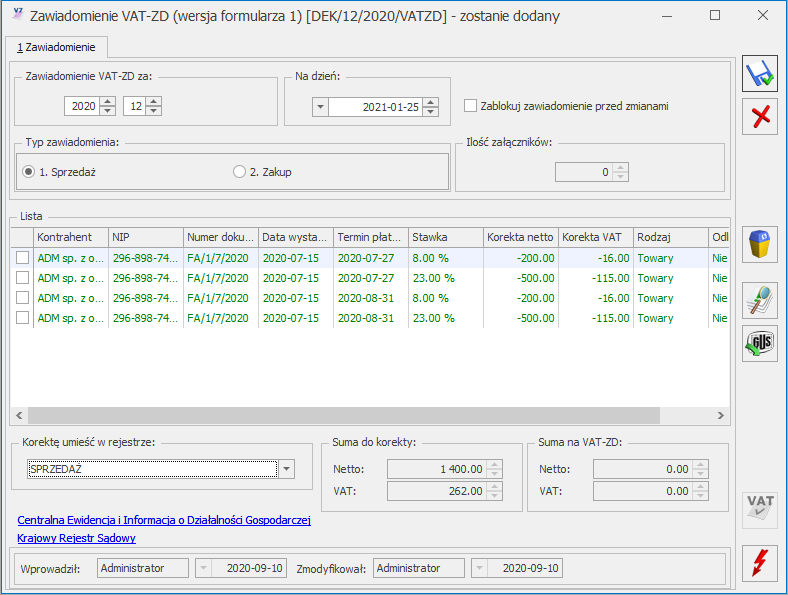

W grudniu 2020 zapłacona w całości, więc w pliku JPK_V7 za grudzień robimy kolejną korektę podatku należnego na całość faktury w stawce 23%, czyli 1000 netto i 230 VAT oraz w stawce 8% na 400 netto i 32 VAT.

Zawiadomienie VAT-ZD- faktura sprzedaży-korekta w miesiącu październiku 90 dni od pierwszego terminu płatności

Zawiadomienie VAT-ZD- faktura sprzedaży-korekta w miesiącu listopadzie 90 dni od drugiego terminu płatności

Zawiadomienie VAT-ZD- faktura sprzedaży-korekta w miesiącu grudniu

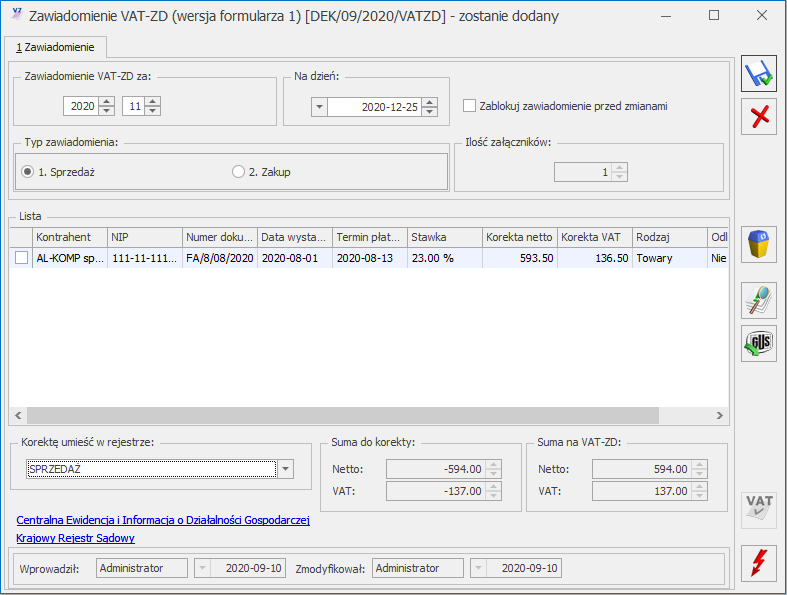

Faktura sprzedaży wystawiona 01.08.2020 na 1000,00 netto w stawce 23%z terminem płatności 13.08.2020. Faktura częściowo rozliczona na kwotę 500,00 brutto 10-09-2020. Po przeliczeniu VAT-ZD za miesiąc listopad faktura będzie pomniejszona o kwotę rozliczania więc otrzymujemy następujący wynik: Korekta netto 593,50, Korekta VAT 136,50. Suma do korekty: netto -594,00; VAT -137,00.

Zawiadomienie VAT-ZD- faktura sprzedaży częściowo rozliczona

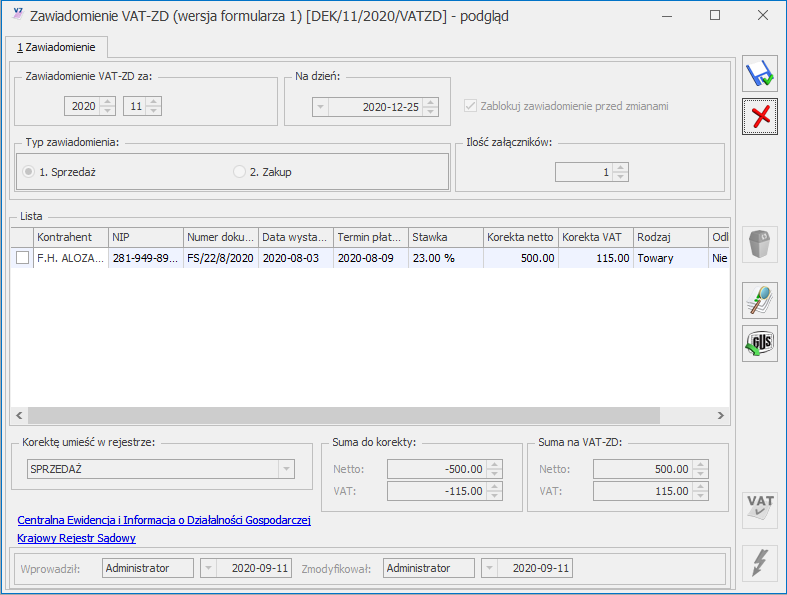

Korekta zawiadomienia VAT-ZD- faktura sprzedaży

Lista Ulga na złe długi (VAT-ZD) zawierająca pierwotne zawiadomienie VAT_ZD za listopad S oraz korektę do niego S1

Zawiadomienie VAT-ZD- faktura zakupu częściowo rozliczona

Zawiadomienie VAT-ZD- faktura zakupu zapłacona i niezapłacona

Zawiadomienie VAT-ZD za październik 2020 – faktura sprzedaży z terminem płatności przypadającym na lipiec 2019

Zawiadomienie VAT-ZD za listopad 2020 – faktura sprzedaży z terminem płatności przypadającym na sierpień 2019

Zawiadomienie VAT-ZD za grudzień 2020 – faktura sprzedaży z terminem płatności przypadającym na wrzesień 2020 oraz faktura sprzedaży z terminem płatności przypadającym na lipiec 2020 częściowo rozliczona w grudniu 2020

Lista zawiadomień VAT-ZD – status zawiadomień

Lista plików JPK_V7 – plik za IV kwartał 2020 (część ewidencyjna wraz z częścią deklaracyjną)