Ulga na złe długi w podatku dochodowym

W myśl przepisów Ustawy z dnia 19 lipca 2019 r. o zmianie niektórych ustaw w celu ograniczenia zatorów płatniczych, podstawa obliczenia podatku dochodowego może zostać:

-

- zwiększona o zaliczaną do kosztów uzyskania przychodów wartość zobowiązania, które nie zostało uregulowane w terminie 90 dni, licząc od dnia upływu daty płatności wskazanej na fakturze (rachunku) lub umowie – w przypadku nabywcy,

- zmniejszona o zaliczaną do przychodów wartość wierzytelności, która nie została opłacona w terminie 90 dni, licząc od dnia upływu daty płatności wskazanej na fakturze (rachunku) lub umowie – w przypadku sprzedawcy.

Korekta podatku dochodowego jest obowiązkowa w przypadku dłużnika i dobrowolna w przypadku wierzyciela.

Zastosowanie ulgi na złe długi w podatku dochodowym ma miejsce tylko wtedy, gdy łącznie spełnione zostaną następujące warunki:

-

- dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie jest w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji,

- od daty wystawienia faktury (rachunku) lub zawarcia umowy nie upłynęły 2 lata, licząc od końca roku kalendarzowego, w którym została wystawiona faktura (rachunek) lub została zawarta umowa,

- wystawiona faktura (rachunek) lub umowa dokumentują transakcję handlową zawartą w ramach prowadzonej działalności gospodarczej podatników, dla których przychody są opodatkowane na terytorium Polski.

Zasady kwalifikowania dokumentów do korekty w podatku dochodowym

Do korekty w podatku dochodowym kwalifikowane są następujące dokumenty i ich korekty:

-

- Faktury sprzedaży,

- Paragony,

- Faktury zakupu,

- Przyjęcia kaucji,

- Wydania kaucji

- Rejestr VAT zakupu,

- Rejestr VAT sprzedaży,

- Ewidencja dodatkowa przychodów,

- Ewidencja dodatkowa kosztów.

Ulga na złe długi w podatku dochodowym dotyczy dokumentów:

-

- wystawionych na kontrahenta będącego podmiotem gospodarczym. W przypadku Ewidencji dodatkowej pod uwagę brane jest ustawienie na karcie kontrahenta. W przypadku pozostałych dokumentów informacja pobierana jest z formularzy poszczególnych dokumentów,

- z datą wystawienia po 31 grudnia 2017 r. oraz maksymalnie dwa lata wstecz od roku, za który robi się korektę,

- z terminem płatności po 31 grudnia 2019 r.,

- obejmujących transakcje o statusie Krajowy lub Krajowy – podatnikiem jest nabywca. W przypadku Ewidencji dodatkowej pod uwagę brany jest status uzupełniony na karcie kontrahenta. W przypadku pozostałych dokumentów status pobierany jest z formularzy poszczególnych dokumentów.

- dla których od terminu płatności zobowiązania/wierzytelności minęło 90 dni licząc od pierwszego dnia następującego po określonym na fakturze (rachunku) lub w umowie terminu. W przypadku, gdy termin płatności przypada na dzień ustawowo wolny od pracy lub na sobotę, to przy kwalifikowaniu dokumentu do korekty w podatku dochodowym brany jest pod uwagę pierwszy dzień roboczy przypadający po dniu wolnym.

UwagaW przypadku podatników w trudnej sytuacji związanej ze skutkami COVID-19 w uldze na złe długi mogą zostać uwzględnione wierzytelności dla których minęło 30 dni od terminu płatności. - dla których na dzień składania zaliczki płatności do dokumentów nie zostały zapłacone. Jeżeli dokument został zapłacony częściowo to do korekty kwalifikowana jest kwota pozostająca do zapłacenia. Nie są brane po uwagę płatności do dokumentów, które mają status Nie polega.

- w przypadku niezapłaconych zobowiązań dokument może być kwalifikowany do korekty do końca roku podatkowego, natomiast w przypadku niezapłaconych wierzytelności maksymalnie przez okres 3 lat licząc od końca roku, w którym powstało prawo do odliczenia,

- na karcie kontrahenta wybranego na dokumencie nie zaznaczono parametru Kontrahent powiązany,

- w przypadku podatku dochodowego od osób prawnych (CIT) korekta dotyczy okresów obrachunkowych rozpoczynających się po 31 grudnia 2019 r.,

- w przypadku dokumentów wystawionych w module Handel kwalifikowane są dokumenty zatwierdzone.

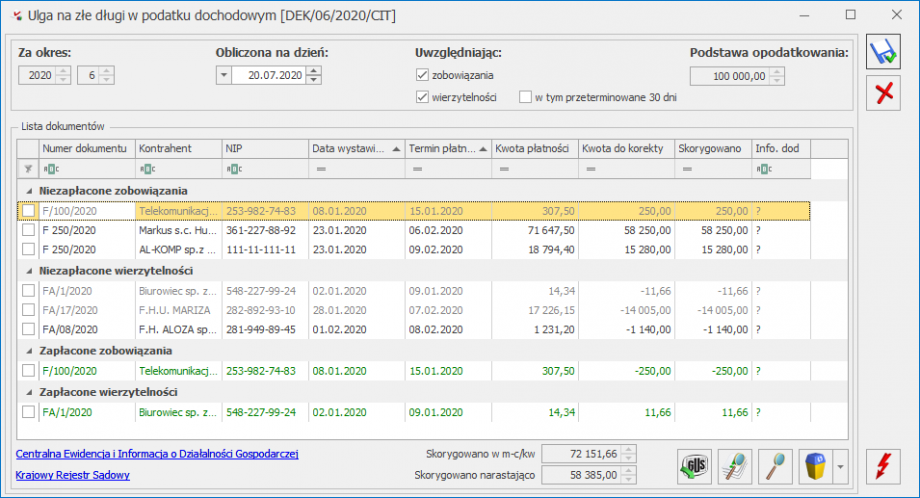

Formularz ulgi na złe długi w podatku dochodowym

Podczas przeliczania zaliczki PIT-36, PIT-36L, CIT-8 za okres od kwietnia/drugiego kwartału 2020 r. pojawia się komunikat: Czy chcesz naliczyć korektę na podatek dochodowy? Zaakceptowanie komunikatu powoduje wyświetlenie formularza ulgi na złe długi wraz z dokumentami zakwalifikowanymi do korekty w danym miesiącu/kwartale. Wybór opcji Nie powoduje wyliczenie zaliczki bez ulgi na złe długi.

Jeżeli podczas wyliczania zaliczki użytkownik zrezygnuje z wyliczenia ulgi na złe długi lub jeżeli Podstawa opodatkowania wynosi 0,00 to ma on możliwość wygenerowania ulgi na złe długi z poziomu otwartego formularza zaliczki na PIT-36, PIT-36L, CIT-8, wybierając w pasku menu przycisk  Ulga na złe długi (również skrót klawiszowy <Shift>+<F6>). Przycisk jest aktywny na zaliczkach za okres od kwietnia/drugiego kwartału 2020 r. po przeliczeniu zaliczki za pomocą przycisku

Ulga na złe długi (również skrót klawiszowy <Shift>+<F6>). Przycisk jest aktywny na zaliczkach za okres od kwietnia/drugiego kwartału 2020 r. po przeliczeniu zaliczki za pomocą przycisku![]()

Na formularzu ulgi na złe długi w polu Za okres widnieje miesiąc/kwartał wybrany na zaliczce, bez możliwości edycji. W polu Obliczona na dzień domyślnie ustawiany jest 20 dzień kolejnego miesiąca następującego po miesiącu za jaki składana jest zalicza. Data ta podlega edycji. Aby niezapłacony dokument pojawił się na liście, na ten dzień musi widnieć w programie jako nierozliczony. W przypadku korekty powrotnej kwalifikowany jest dokument zapłacony do końca miesiąca, za który liczona jest zaliczka.

Zapłacone zobowiązania i zapłacone wierzytelności oraz niezapłacone zobowiązania uwzględnione na formularzu deklaracji rocznej CIT/PIT na załączniku CIT/WZ/ PIT/WZ nie są wykazywane w kolejnym roku na zaliczkach na CIT/PIT. Niezapłacone wierzytelności, uwzględnione w korekcie podatku dochodowego na zaliczkach, a nie uwzględnione w korekcie na deklaracji rocznej, kwalifikowane są do korekty na zaliczce w kolejnym roku.

1. czy dodać je samodzielnie na deklaracji rocznej PIT/CIT i w takim przypadku usunąć je z formularza zaliczki na PIT/CIT,

2. czy też powinny pozostać wykazane i nie powinny zostać dodane na deklaracji rocznej PIT/CIT.

W polu Uwzględniając domyślnie zaznaczone są parametry: wierzytelności oraz zobowiązania. Jeżeli użytkownik odznaczy jedną z opcji to ustawienie w przypadku CIT-8 zostanie zapamiętane podczas dodawania kolejnej zaliczki w danej bazie. W przypadku zaliczki na PIT-36, PIT-36L ustawienie jest zapamiętywane dla danego wspólnika. Nie ma możliwości równoczesnego odznaczenia obydwu parametrów.

W polu Podstawa opodatkowania widnieje kwota widoczna na formularzu zaliczki na PIT-36 w poz. 45, zaliczki na PIT-36L w poz. 28, zaliczki na CIT w poz. 113.

Jeżeli podczas wyliczania zaliczki użytkownik zrezygnuje z wyliczenia ulgi na złe długi lub jeżeli Podstawa opodatkowania wynosi 0,00 lub jeżeli chce dokonać edycji wyliczonych wcześniej kwot to może tego dokonać za pomocą przycisku ![]() , dostępnego na formularzu ulgi na złe długi w podatku dochodowym. Przeliczenie ulgi na złe długi powoduje zaktualizowanie Podstawy obliczenia podatku na zaliczce.

, dostępnego na formularzu ulgi na złe długi w podatku dochodowym. Przeliczenie ulgi na złe długi powoduje zaktualizowanie Podstawy obliczenia podatku na zaliczce.

Lista dokumentów zakwalifikowanych do ulgi na złe długi zawiera następujące kolumny:

-

- Numer dokumentu – numer dokumentu źródłowego. W przypadku Ewidencji dodatkowej, Faktury zakupu, Przyjęcia kaucji, widnieje Numer obcy, a jeżeli go nie uzupełniono to Numer dokumentu.

- Kontrahent – nazwa kontrahenta wybranego na dokumencie źródłowym.

- NIP – wyświetlany jest NIP uzupełniony na dokumencie źródłowym.

- Data wystawienia – data wystawienia z dokumentu źródłowego.

- Termin płatności – termin płatności z płatności do dokumentu źródłowego. Jeżeli dokument posiada kilka płatności to każda z nich będzie wykazana osobno ze swoim terminem płatności.

- Kwota płatności – kwota widniejąca na płatności w Preliminarzu płatności. Kolumna przyjmuje zawsze wartości dodatnie i nie podlega edycji.

- Kwota do korekty – niezapłacone zobowiązania oraz zapłacone wierzytelności wyświetlane są w kwotach na plus, niezapłacone wierzytelności oraz zapłacone zobowiązania wyświetlane są w kwotach na minus. Szczegółowy mechanizm automatycznego wyliczania kwoty w tej kolumnie opisany został poniżej w części Wyliczenie kwoty do korekty.

UwagaUżytkownik ma możliwość edycji automatycznie wyliczonej przez program kwoty dla dokumentów niezapłaconych tylko w miesiącu, w którym dokument kwalifikowany jest do korekty po raz pierwszy (taki dokument widnieje na liście w kolorze czarnym).

Edycja kwoty w kolumnie Kwota do korekty jest możliwa po naciśnięciu przycisku lub po dwukrotnym kliknięciu lewym przyciskiem myszy na pozycji. Zmiana kwoty jest możliwa do wysokości kwoty z kolumny Kwota płatności. Zmieniona kwota jest zapamiętywana w kolejnych miesiącach i w nich już nie podlega edycji.

lub po dwukrotnym kliknięciu lewym przyciskiem myszy na pozycji. Zmiana kwoty jest możliwa do wysokości kwoty z kolumny Kwota płatności. Zmieniona kwota jest zapamiętywana w kolejnych miesiącach i w nich już nie podlega edycji. - Skorygowano – w przypadku dokumentów zakwalifikowanych w danym miesiącu/kwartale po raz pierwszy wyświetlana jest kwota możliwa do skorygowania w bieżącej zaliczce. W przypadku dokumentów zakwalifikowanych do korekty we wcześniejszych miesiącach/kwartałach, wyświetlana jest kwota skorygowana w poprzednich zaliczkach. Kwota nie podlega edycji.

- UwagaAby ulga na złe długi uwzględniała w przyszłości prawidłowe kwoty do korekty to udziały wspólnika powinny być wprowadzone za każdy miesiąc, aby można je było zweryfikować, gdy dokument zostanie uwzględniony na korekcie (wtedy będzie sprawdzany udział na datę księgowania). Jeżeli nie uzupełniono wszystkich udziałów to użytkownik musi samodzielnie zmodyfikować kwoty na formularzu ulgi na złe długi w kolumnie Kwota do korekty.

-

- Info. dod – w przypadku zaliczki na CIT-8 i kwoty w kolumnie Kwota do korekty różnej od kwoty w kolumnie Kwota płatności oraz dla zaliczki na PIT-36 i PIT-36L widnieje znak zapytania „?”. Po najechaniu na niego kursorem wyświetlana jest informacja na jakiej podstawie wyliczono kwotę (przykładowo dla zaliczki na PIT i Rejestru VAT sprzedaży: Kwota netto z dokumentu, udział wspólnika 60%). W przypadku Rejestru VAT zakupu, jeżeli kwota płatności jest różna od kwoty do korekty to jest wyświetlana informacja o odliczeniach: Obliczono uwzględniając odliczenia.

Dokumenty wyświetlane są na liście chronologicznie według terminu płatności, a w przypadku dokumentów z tym samym terminem płatności – chronologicznie według daty wystawienia. Dokument posiadający więcej niż jedną płatność jest widoczny na liście tyle razy, ile ma płatności.

Wierzytelności obejmują: Rejestr VAT sprzedaży, Ewidencję dodatkową przychodów, Faktury sprzedaży, Paragony, Wydania kaucji. Zobowiązania obejmują: Rejestr VAT zakupu, Ewidencję dodatkową kosztów, Faktury zakupu, Przyjęcia kaucji.

Niezapłacone zobowiązania i niezapłacone wierzytelności wykazywane na formularzu ulgi na złe długi po raz pierwszy widnieją w kolorze czarnym. Niezapłacone zobowiązania i niezapłacone wierzytelności uwzględnione na korektach we wcześniejszych miesiącach/kwartałach widnieją w kolorze szarym. Zapłacone zobowiązania i zapłacone wierzytelności (korekta powrotna) widnieją w kolorze zielonym.

Niezapłacone zobowiązania oraz zapłacone wierzytelności zwiększają podstawę obliczenia podatku. Niezapłacone wierzytelności oraz zapłacone zobowiązania zmniejszają podstawę obliczenia podatku.

Pod listą dokumentów zakwalifikowanych do korekty dostępny jest link do Centralnej Ewidencji i Informacji o Działalności Gospodarczej oraz link do Krajowego Rejestru Sądowego.

W polu Skorygowano w m-c/kw widnieje kwota dokumentów skorygowanych tylko w tym bieżącym miesiącu/kwartale.

W polu Skorygowano narastająco widnieje suma kwot zwiększenia/zmniejszenia podstawy opodatkowania od początku roku/ okresu obrachunkowego.

Na formularzu ulgi na złe długi dostępny jest przycisk ![]() Sprawdź kontrahenta w bazie danych GUS, pozwalający na weryfikację, czy dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie jest w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji. Usługa jest dostępna tylko dla Klientów, którzy posiadają oprogramowanie na gwarancji.

Sprawdź kontrahenta w bazie danych GUS, pozwalający na weryfikację, czy dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie jest w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji. Usługa jest dostępna tylko dla Klientów, którzy posiadają oprogramowanie na gwarancji.

Podgląd dokumentu źródłowego jest możliwy po naciśnięciu przycisku ![]() . Jeżeli dokument pochodzi z modułu Handel i nie został przeniesiony do rejestru VAT to podgląd odwołuje do dokumentu handlowego. W przypadku gdy faktura jest przeniesiona do rejestru VAT to podgląd będzie już pokazywał dokument z rej. VAT.

. Jeżeli dokument pochodzi z modułu Handel i nie został przeniesiony do rejestru VAT to podgląd odwołuje do dokumentu handlowego. W przypadku gdy faktura jest przeniesiona do rejestru VAT to podgląd będzie już pokazywał dokument z rej. VAT.

Użytkownik ma możliwość usunięcia niezapłaconych zobowiązań/wierzytelności z formularza ulgi na złe długi, pod warunkiem, iż dokument:

-

- w danym miesiącu/kwartale jest kwalifikowany do korekty po raz pierwszy oraz

- nie został uwzględniony na formularzu ulgi na złe długi w kolejnych miesiącach/kwartałach. Jeżeli dokument został wykazany na zaliczkach, a mimo wszystko użytkownik chce go usunąć, to należy to zrobić licząc korektę zaliczki za miesiąc, w którym dokument został wykazany po raz pierwszy i usunąć go z korekty. Należy wtedy wyliczyć korekty pozostałych zaliczek za kolejne miesiące tak, aby dokument został na nich również usunięty.

Usunięcie dokumentu jest możliwe po wyborze na przycisku ![]() jednej z opcji:

jednej z opcji:

-

- Usuń z bieżącej zaliczki – dokument jest usuwany z bieżącej zaliczki, pojawi się natomiast na formularzu ulgi na złe długi w następnym miesiącu/kwartale, a także w przypadku ponownego przeliczenia formularza ulgi na złe długi,

- Usuń z korekty – dokument jest usuwany z bieżącej zaliczki oraz nie pojawi się na formularzu ulgi na złe długi w następnych miesiącach/kwartałach. Dokument trafia na listę Usunięte z korekty. W przypadku zaliczki na PIT-36, PIT-36L lista jest zapamiętywana dla danego wspólnika. Istnieje możliwość przywrócenia dokumentu z listy Usunięte z korekty, opisana poniżej w części Przywracanie dokumentów do korekty.

Jeżeli na liście dokumentów zakwalifikowanych do korekty dla danego kontrahenta widnieje więcej niż jeden niezapłacony dokument to podczas próby usunięcia takiego dokumentu pojawia się komunikat: Czy chcesz usunąć pozostałe niezapłacone wierzytelności i zobowiązania związane z tym kontrahentem, NIP [NIP]? Zaakceptowanie komunikatu powoduje usunięcie wszystkich niezapłaconych dokumentów danego kontrahenta (zakwalifikowanych w tym miesiącu/kwartale po raz pierwszy). Wybór opcji Nie powoduje usunięcie wskazanego dokumentu.

Podczas edycji zaliczki na PIT-36, PIT-36L, CIT-8 i jej ponownego przeliczenia pojawia się komunikat: Czy chcesz zaktualizować korektę na podatek dochodowy? Zaakceptowanie komunikatu powoduje w przypadku zmiany na zaliczce Podstawy opodatkowania przeliczenie ulgi na złe długi i zaktualizowanie kwoty do skorygowania do wysokości nowo wyliczonej Podstawy opodatkowania.

Po zablokowaniu zaliczki na PIT-36, PIT-36L, CIT-8 przed zmianami nie ma możliwości edycji formularza ulgi na złe długi w podatku dochodowym.

Z poziomu formularza zaliczki na PIT-36, PIT-36L, CIT-8, po wyborze opcji wydruku Zaliczka na PIT-36, Zaliczka na PIT-36L, Zaliczka na CIT-8, dostępny jest wydruk Ulga na złe długi/ Lista dokumentów.

Dokumenty w ewidencjach źródłowych – Rejestrze VAT, Ewidencji dodatkowej, module Handel – jeżeli zostały uwzględnione na formularzu ulgi na złe długi to nie podlegają modyfikacji w zakresie kwoty, terminu oraz formy płatności. Nie jest również możliwe ich usunięcie z ewidencji źródłowych.

Wyliczenie kwoty do korekty

W przypadku dokumentów wystawionych w module Handel, Rejestru VAT sprzedaży oraz Rejestru VAT zakupu z odliczeniami na Tak i Warunkowo przy wyliczaniu kwoty do korekty brana jest pod uwagę kwota netto dokumentu. W przypadku Ewidencji dodatkowej oraz Rejestru VAT zakupu z odliczeniami na Nie przy wyliczaniu kwoty do korekty brana jest pod uwagę kwota brutto dokumentu. W przypadku zaliczki na PIT-36, PIT-36L wyżej wymienione kwoty są przemnażane przez udział wspólnika na dzień księgowania dokumentu lub w przypadku dokumentu niezaksięgowanego na dzień wystawienia dokumentu.

Kwota netto: 1000, VAT: 230, brutto: 1230.

Odliczenia: Tak.

Płatność obejmuje całą kwotę dokumentu: 1230.

Udział wspólnika na dzień księgowania dokumentu: 30%.

W pierwszej kolejności wyliczana jest proporcja kwoty płatności do kwoty brutto: 1230/1230 = 1.

Dokument posiada odliczenia na Tak, w związku z czym kwota netto przemnażana jest przez wyliczony wyżej współczynnik oraz udział wspólnika na dzień księgowania dokumentu:

Kwota do korekty: 1000 * 1 * 30% = 300.

W przypadku gdy dokument posiada więcej niż jedną płatność to Kwota do korekty liczona jest osobno dla każdej płatności i zaokrąglana do dwóch miejscu po przecinku. Ze względu na możliwe różnice groszowe wynikające z zaokrągleń, kwota do korekty powinna zostać zweryfikowane przez użytkownika.

Kwota netto: 1000, VAT: 230, brutto: 1230.

Odliczenia: Tak.

Dokument posiada dwie płatności: 500 i 730.

Udział wspólnika na dzień księgowania dokumentu: 30%.

Proporcja pierwszej kwoty płatności do kwoty brutto: 500/1230 ~ 0,4065.

Kwota do korekty dla pierwszej płatności: 1000 * 0,4065 * 30% = 121,95.

Proporcja drugiej kwoty płatności do kwoty brutto: 730/1230 ~0,5935.

Kwota do korekty dla drugiej płatności: 1000 * 0,5935 * 30% = 178,05.

Podczas wyliczania kwoty do korekty w pierwszej kolejności podstawa opodatkowania jest zwiększana o niezapłacone zobowiązania oraz zapłacone wierzytelności, a następnie zmniejszana o niezapłacone wierzytelności i zapłacone zobowiązania. Zmniejszenie jest możliwe do wysokości podstawy opodatkowania, Ze względu na to, iż niezapłacone zobowiązania i zapłacone wierzytelności powiększają podstawę opodatkowania to są one zawsze korygowane. Niezapłacona wierzytelność jest korygowana wtedy, gdy cała kwota do korekty mieści się w podstawie opodatkowania. Nie jest możliwe skorygowanie tylko części wierzytelności. Jeżeli w kolejnych miesiącach/kwartałach podstawa opodatkowania będzie odpowiednio wyższa to taka wierzytelność zostanie wtedy skorygowana. Dokumenty są korygowane chronologicznie według terminu płatności. Jeśli dany dokument nie może zostać skorygowany w danym miesiącu/kwartale ze względu na niewystarczającą kwotę podstawy opodatkowania, to pod uwagę brane są kolejne dokumenty.

Niezapłacone wierzytelności:

Jeżeli użytkownik chce dokonać korekty wierzytelności dla której kwota do korekty nie mieści się w podstawie opodatkowania to może tego dokonać dzieląc płatność w Preliminarzu płatności na odpowiednie kwoty lub ręcznie zmodyfikować kwotę w poz. Kwoty zwiększające/zmniejszające podstawę opodatkowania o ulgę na złe długi na formularzu zaliczki na PIT-36, PIT-36L, CIT-8. W przypadku modyfikacji kwoty na zaliczce, dokument po rozliczeniu nie zostanie zakwalifikowany do korekty powrotnej i należy w miesiącu rozliczenia również ręcznie zmodyfikować kwotę w poz. Kwoty zwiększające/zmniejszające podstawę opodatkowania o ulgę na złe długi.

W przypadku zaliczki na PIT-36, PIT-36L powyższe kwoty są przemnażane przez udział wspólnika.

Jeżeli Fakturę zakupu przeniesiono do Rejestru VAT to pod uwagę brane są odliczenia wskazane na formularzu dokumentu w Rejestrze VAT.

Jeżeli Faktura zakupu w pierwszej kolejności została uwzględniona na formularzu ulgi na złe długi, a następnie przeniesiona do Rejestru VAT to po przeniesieniu do Rejestru VAT:

Przywracanie dokumentów do korekty

Użytkownik ma możliwość przywrócenia dokumentów usuniętych z formularza ulgi na złe długi, z poziomu otwartego formularza zaliczki na PIT-36, PIT-36L, CIT-8, wybierając w pasku menu przycisk  Usunięte z korekty (również skrót klawiszowy <Shitf>+<F7>).

Usunięte z korekty (również skrót klawiszowy <Shitf>+<F7>).

Lista dokumentów usuniętych z korekty zawiera dokumenty, które mogą być uwzględnione w uldze na złe długi po raz pierwszy. Po zaznaczeniu dokumentu i naciśnięciu przycisku![]() pojawia się komunikat: Aby dokument(y) został(y) uwzględnione w uldze na złe długi należy wyliczyć zaliczkę/korektę zaliczki. W przypadku zaliczki na PIT-36, PIT-36L dokument jest przywracany dla danego wspólnika. Przywrócone zobowiązania podlegają korekcie do końca roku podatkowego, przywrócone wierzytelności podlegają korekcie maksymalnie przez okres 3 lat.

pojawia się komunikat: Aby dokument(y) został(y) uwzględnione w uldze na złe długi należy wyliczyć zaliczkę/korektę zaliczki. W przypadku zaliczki na PIT-36, PIT-36L dokument jest przywracany dla danego wspólnika. Przywrócone zobowiązania podlegają korekcie do końca roku podatkowego, przywrócone wierzytelności podlegają korekcie maksymalnie przez okres 3 lat.

Korekta powrotna

Korekta powrotna jest wykonywana w miesiącu/kwartale w którym skorygowany we wcześniejszych miesiącach/kwartałach niezapłacony dokument zostanie uregulowany. Do korekty kwalifikowany jest dokument zapłacony do końca miesiąca/kwartału, za który liczona jest zaliczka. Jeżeli dokument zostanie zapłacony częściowo to korygowana jest tylko ta zapłacona część.

Kwota w kolumnie Skorygowano wyliczana jest w następujący sposób:

(Kwota zapłacona/ kwota nierozliczona wykazywana po raz pierwszy na korekcie) * kwota skorygowano po raz pierwszy.

Dokument całkowicie zapłacony wyświetlany jest na formularzu ulgi na złe długi w sekcji Niezapłacone wierzytelności/zobowiązania z kwotą Skorygowano oraz w sekcji Zapłacone wierzytelności/zobowiązania również z kwotą Skorygowano, do końca roku podatkowego. Dokument płacony w ratach w ciągu kilku miesięcy wyświetlany jest na kolejnych zaliczkach w sekcji Niezapłacone wierzytelności/zobowiązania z kwotą Skorygowano oraz tylko w jednej pozycji w sekcji Zapłacone wierzytelności/zobowiązania z odpowiednio zaktualizowaną kwotą Skorygowano.

Na formularzu zaliczki za maj 2020 r. dokument pojawi się jako niezapłacony w kwocie 1000 i skorygowany na 1000 oraz zapłacony na 400 i skorygowany na 400.

Na formularzu zaliczki za czerwiec 2020 r. dokument pojawi się jako niezapłacony w kwocie 1000 i skorygowany na 1000 oraz zapłacony na 1000 i skorygowany na 1000.

Wchodząc ponownie na zaliczkę za maj widoczny będzie jako niezapłacony w kwocie 1000 i skorygowany na 1000 oraz zapłacony na 400 i skorygowany na 400 – skorygowana kwota jest zapamiętywana historycznie.

Kwota do korekty: 1600, zmieniona ręcznie na: 500.

W kolejnym miesiącu rozliczono 800.

Kwota powrotna do skorygowania: (800/1600)*500 = 250.

Zaliczka na PIT-36/PIT-36L, CIT-8

Ponieważ zaliczki liczone są narastająco od początku roku to do poz. Kwoty zwiększające/zmniejszające podstawę opodatkowania o ulgę na złe długi przenoszona jest kwota Skorygowano narastająco. W przypadku gdy kwota zmniejszenia (na minus) jest większa niż podstawa opodatkowania to korygowana na zaliczce jest tylko do wysokości podstawy opodatkowania. Przykładowo, jeżeli Podstawa opodatkowania wynosi 1000, to w poz. Kwoty zwiększające/zmniejszające podstawę opodatkowania o ulgę na złe długi można wpisać kwotę nie mniejszą niż: – 1000. Próba wpisania kwoty: -1500 powoduje ograniczenie do kwoty: -1000.

Zmiana kwoty na formularzu zaliczki nie powoduje zmiany kwoty na formularzu ulgi na złe długi.

Na zaliczkach na PIT-36, 36L, CIT-8 liczonych w kolejnych miesiącach/kwartałach, po zaliczce na której skorygowano kwotę Podstawy opodatkowania o ulgę na złe długi, w poz. Kwoty zwiększające/zmniejszające podstawę opodatkowania o ulgę na złe długi wykazywana jest kwota narastająco od początku roku, do wysokości Podstawy opodatkowania.

W takim przypadku Kwota do korekty wynosi: 300+500 = 800. Kwota ta przekracza podstawę opodatkowania, więc na zaliczce korygowana jest kwota: -300.

Jeżeli wspólnik składa zarówno zaliczkę na PIT-36, jak i PT-36L, to należy zadecydować, na której zaliczce dany dokument ma zostać uwzględniony w uldze na złe długi. Przykładowo, pojawi się on po raz pierwszy podczas liczenia zaliczki na PIT-36, a powinien być odliczony na zaliczce na PIT-36L to należy go usunąć od razu z pierwszej zaliczki na PIT-36, na której został uwzględniony. Na kolejnych zaliczkach opcja usunięcia uwzględnionego wcześniej dokumentu jest zablokowana.

W przypadku niezapłaconych zobowiązań dokument może być kwalifikowany do korekty do końca roku podatkowego. Jeżeli nie zostanie on skorygowany na zaliczce to podlega korekcie na deklaracji rocznej. W przypadku niezapłaconych wierzytelności dokument może być kwalifikowany do korekty maksymalnie przez okres 3 lat licząc od końca roku, w którym powstało prawo do odliczenia.