Księgowość

Nowości

1. Księgowość. Deklaracje. Umożliwiono naliczenie deklaracji rocznych na formularzach obowiązujących za rok 2020 wraz z ich wydrukami oraz eksportem do systemu e-Deklaracje:

- PIT-37(27) z załącznikami: PIT/O(25), PIT/D(29), PIT-2K(8),

- CIT-8(29) z załącznikami: CIT-8/O(16), CIT-D(7), CIT-ST(7), CIT-ST/A(5), CIT-BR(7), CIT/IP(2), CIT/PM(1), CIT/MIT(3), CIT/WZ(1).

Wprowadzono możliwość eksportu deklaracji CIT-8(29) do Comarch ERP Optima Pulpit Menadżera.

Podczas dodawania deklaracji PIT-37(27), CIT-8(29) domyślnie ustawiany jest rok 2020. Użytkownik ma możliwość jego zmiany na rok późniejszy. Jeżeli wybrany zostanie rok 2019 lub wcześniejszy to pojawia się ostrzeżenie informujące o tym, iż formularz służy do rozliczenia dochodów za rok 2020 lub okres obrachunkowy rozpoczynający się w roku 2020.

Deklaracja PIT-37(27)

Suma kwot w poz. Przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej, spółdzielczego stosunku pracy oraz Przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy (odpowiednio poz. 36 i 38 dla podatnika oraz poz. 37 i 39 dla małżonka) ograniczana jest do kwoty 85 528 zł. Limit przysługuje odrębnie podatnikowi oraz odrębnie małżonkowi.

Kwota w poz. 114 Obliczony podatek – art. 27 ust. 1 ustawy na deklaracji PIT-37(27) liczona jest według wzoru:

- Dla dochodu <= 85 528 zł: 17% podstawy obliczenia podatku – kwota wolna od podatku,

- Dla dochodu > 85 528 zł: 14 539,76 zł + 32% nadwyżki podstawy obliczenia podatku ponad 85 528 zł – kwota wolna od podatku.

Kwota zmniejszająca podatek, o której mowa powyżej, odliczana w rocznym obliczeniu podatku, o którym mowa w art. 34 ust. 7 albo art. 37 ust. 1 lub w zeznaniu, o którym mowa w art. 45 ust. 1 Ustawy o podatku dochodowym od osób fizycznych, wynosi:

- 1 360 zł: dla podstawy obliczenia podatku <= 8 000 zł,

- 1 360 zł – kwota obliczona według wzoru: 834,88 zł × (podstawa obliczenia podatku – 8 000 zł) ÷ 5 000 zł: dla podstawy obliczenia podatku > 8 000 zł <= 13 000 zł,

- 525,12 zł – dla podstawy obliczenia podatku > 13 000 zł <= 85 528 zł,

- 525,12 zł – kwota obliczona według wzoru: 525,12 zł × (podstawa obliczenia podatku – 85 528 zł) ÷ 41 472 zł: dla podstawy obliczenia podatku > 85 528 zł <= 127 000 zł,

- jeżeli podstawa obliczenia podatku > 127 000 to kwota zmniejszającej podatek nie jest odejmowana.

W poz. 147.1 Numer IBAN następuje sprawdzenie, czy numer rachunku rozpoczyna się od kodu kraju.

Na formularzu załącznika PIT/O(25) umożliwiono wprowadzenie 7 obdarowanych.

Podatnicy korzystający w trakcie roku z ulgi z tytułu darowizny przekazanej na określone cele związane z przeciwdziałaniem pandemii COVID-19 powinni na formularzu PIT/O(25) uzupełnić odpowiednią pozycję z darowiznami.

Deklaracja CIT-8(29)

W poz. 135 Stawka podatku – art. 19 ustawy automatycznie zaznaczana jest stawka wskazana w Konfiguracji Firmy/ Księgowość/ Deklaracje i stawki podatkowe dla ostatniego miesiąca okresu obrachunkowego. Jeżeli w Konfiguracji wskazano stawkę inną niż 19% i inną niż 9% to automatycznie zaznaczana jest opcja 19%.

Załącznik CIT/WZ(1)

Z poziomu formularza deklaracji CIT-8(29) wprowadzono możliwość dodania załącznika CIT/WZ(1) Informacja o wierzytelnościach i zobowiązaniach zmniejszających lub zwiększających podstawę opodatkowania (stratę), wynikających z transakcji handlowych. Istnieje możliwość dodania jednego załącznika CIT/WZ(1).

Na załączniku CIT/WZ(1) uwzględniane są następujące dokumenty i ich korekty:

- Faktury sprzedaży,

- Paragony,

- Faktury zakupu,

- Przyjęcia kaucji,

- Wydania kaucji

- Rejestr VAT zakupu,

- Rejestr VAT sprzedaży,

- Ewidencja dodatkowa przychodów,

- Ewidencja dodatkowa kosztów.

Na załącznik CIT/WZ(1) automatycznie kwalifikowane są dokumenty:

- wystawione na kontrahenta będącego podmiotem gospodarczym. W przypadku Ewidencji dodatkowej pod uwagę brane jest ustawienie na karcie kontrahenta. W przypadku pozostałych dokumentów informacja pobierana jest z formularzy poszczególnych dokumentów,

- z datą wystawienia po 31 grudnia 2017 r. oraz maksymalnie dwa lata wstecz od roku, za który robi się korektę,

- z terminem płatności po 31 grudnia 2019 r.,

- obejmujące transakcje o statusie Krajowy lub Krajowy – podatnikiem jest nabywca. W przypadku Ewidencji dodatkowej pod uwagę brany jest status uzupełniony na karcie kontrahenta. W przypadku pozostałych dokumentów status pobierany jest z formularzy poszczególnych dokumentów,

- dla których od terminu płatności zobowiązania/wierzytelności minęło 90 dni licząc od pierwszego dnia następującego po określonym na fakturze (rachunku) lub w umowie terminu. W przypadku, gdy termin płatności przypada na dzień ustawowo wolny od pracy lub na sobotę, to przy kwalifikowaniu dokumentu do korekty w podatku dochodowym brany jest pod uwagę pierwszy dzień roboczy przypadający po dniu wolnym.

- na karcie kontrahenta wybranego na dokumencie nie zaznaczono parametru Kontrahent powiązany,

- korekta dotyczy okresów obrachunkowych rozpoczynających się po 31 grudnia 2019 r.,

- w przypadku dokumentów wystawionych w module Handel kwalifikowane są dokumenty zatwierdzone,

- do sekcji Niezapłacone zobowiązania i Niezapłacone wierzytelności kwalifikowane są niezapłacone wierzytelności i zobowiązania skorygowane na zaliczkach na CIT-8 oraz dokumenty nieskorygowane na zaliczkach,

- do sekcji Zapłacone zobowiązania i Zapłacone wierzytelności kwalifikowane są wierzytelności i zobowiązania skorygowane na zaliczkach na CIT-8 jako niezapłacone, a następnie zapłacone i wykazane na zaliczkach w tym samym roku jako korekta powrotna.

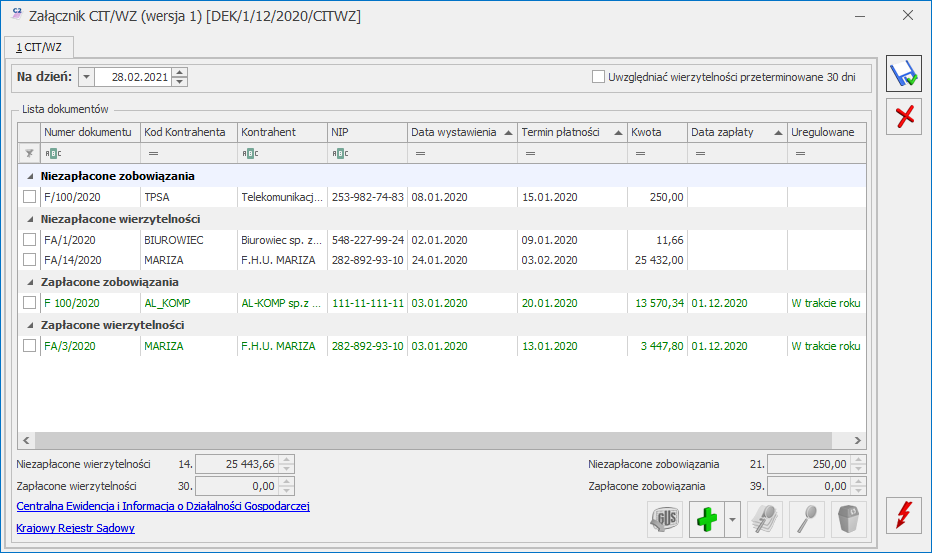

Załącznik CIT/WZ (wersja 1)

Na formularzu załącznika CIT/WZ(1) dostępne jest pole Na dzień, w którym należy określić dzień złożenia zeznania. Domyślnie ustawiana jest data bieżąca. Na załączniku w sekcji Niezapłacone zobowiązania i Niezapłacone wierzytelności automatycznie wykazywane są dokumenty, które pozostają nierozliczone na dzień wskazany w polu Na dzień. W sekcji Zapłacone zobowiązania i Zapłacone wierzytelności z opcją W trakcie roku automatycznie uwzględniane są dokumenty, które zostały zapłacone do końca okresu obrachunkowego, za który składane jest zeznanie. Data w polu Na dzień podlega edycji. Po zmianie daty, załącznik należy przeliczyć za pomocą przycisku ![]() . Dokument nieskorygowany na zaliczce na CIT-8 zostanie uwzględniony na załączniku CIT/WZ(1) jeżeli na ten dzień pozostaje nierozliczony.

. Dokument nieskorygowany na zaliczce na CIT-8 zostanie uwzględniony na załączniku CIT/WZ(1) jeżeli na ten dzień pozostaje nierozliczony.

Po zaznaczeniu parametru Uwzględniać wierzytelności przeterminowane 30 dni na załącznik CITWZ(1) kwalifikowane są wierzytelności dla których minęło 30 dni od terminu płatności oraz wszystkie pozostałe, dla których minęło 90 dni od terminu płatności.

Lista dokumentów zawiera następujące kolumny:

- Numer dokumentu – numer dokumentu źródłowego. W przypadku Ewidencji dodatkowej, Faktury zakupu, Przyjęcia kaucji widnieje Numer obcy, a jeżeli go nie uzupełniono to Numer dokumentu.

- Kod Kontrahenta – kod kontrahenta wybranego na dokumencie źródłowym.

- Kontrahent – nazwa kontrahenta wybranego na dokumencie źródłowym.

- NIP – wyświetlany jest NIP uzupełniony na dokumencie źródłowym.

- Data wystawienia – data wystawienia z dokumentu źródłowego.

- Termin płatności – termin płatności z płatności do dokumentu źródłowego. Jeżeli dokument posiada kilka płatności to każda z nich będzie wykazana osobno ze swoim terminem płatności.

- Kwota – w przypadku dokumentów wystawionych w module Handel, Rejestru VAT sprzedaży oraz Rejestru VAT zakupu z odliczeniami na Tak i Warunkowo widnieje kwota netto dokumentu. W przypadku Ewidencji dodatkowej oraz Rejestru VAT zakupu z odliczeniami na Nie widnieje kwota brutto dokumentu. Kolumna przyjmuje zawsze wartości dodatnie. Każdy wykazany dokument podlega edycji w kolumnie Kwota do wysokości kwoty płatności.

- Data zapłaty – kolumna dla zapłaconych zobowiązań/ wierzytelności.

- Uregulowane – kolumna dla zapłaconych zobowiązań/ wierzytelności. Przyjmuje wartości: W trakcie roku lub Po roku podatkowym. W przypadku dokumentów automatycznie uwzględnionych na załączniku CIT/WZ(1) ustawiana jest opcja: W trakcie roku.

Dokumenty wyświetlane są na liście w danej sekcji chronologicznie według terminu płatności, a w przypadku dokumentów z tym samym terminem płatności – chronologicznie według daty wystawienia. Dokument posiadający więcej niż jedną płatność jest widoczny na liście tyle razy, ile ma płatności.

Wierzytelności obejmują: Rejestr VAT sprzedaży, Ewidencję dodatkową przychodów, Faktury sprzedaży, Paragony, Wydania kaucji. Zobowiązania obejmują: Rejestr VAT zakupu, Ewidencję dodatkową kosztów, Faktury zakupu, Przyjęcia kaucji.

Niezapłacone zobowiązania i niezapłacone wierzytelności widnieją na formularzu załącznika w kolorze czarnym. Zapłacone zobowiązania i zapłacone wierzytelności (korekta powrotna) widnieją w kolorze zielonym.

Istnieje możliwość dodania pozycji na załącznik CIT/WZ(1) ręcznie przez użytkownika. Po rozwinięciu dodatkowego menu ![]() (czarna strzałka obok plusa) dostępne są opcje: Dodaj niezapłaconą wierzytelność, Dodaj niezapłacone zobowiązanie, Dodaj zapłaconą wierzytelność, Dodaj zapłacone zobowiązanie. Nie ma możliwości dodania pozycji bez uzupełnionego numeru dokumentu. Data wybrana w kolumnie Termin płatności nie może być wcześniejsza niż data wystawienia. W kolumnie Kwota należy uzupełnić kwotę podlegającą korekcie (przyjmuje zawsze wartości dodatnie). W przypadku zapłaconych zobowiązań i wierzytelności istnieje możliwość wskazania daty zapłaty (nie może być wcześniejsza niż termin płatności) oraz określenia kiedy dokument został uregulowany (w trakcie roku czy po roku podatkowym).

(czarna strzałka obok plusa) dostępne są opcje: Dodaj niezapłaconą wierzytelność, Dodaj niezapłacone zobowiązanie, Dodaj zapłaconą wierzytelność, Dodaj zapłacone zobowiązanie. Nie ma możliwości dodania pozycji bez uzupełnionego numeru dokumentu. Data wybrana w kolumnie Termin płatności nie może być wcześniejsza niż data wystawienia. W kolumnie Kwota należy uzupełnić kwotę podlegającą korekcie (przyjmuje zawsze wartości dodatnie). W przypadku zapłaconych zobowiązań i wierzytelności istnieje możliwość wskazania daty zapłaty (nie może być wcześniejsza niż termin płatności) oraz określenia kiedy dokument został uregulowany (w trakcie roku czy po roku podatkowym).

Istnieje możliwość kopiowania pozycji na załączniku CIT/WZ(1) za pomocą skrótu klawiszowego <Ctrl>+<Insert>. Skopiowana pozycja trafia do tej samej grupy co dokument kopiowany.

Wierzytelności i zobowiązania zapłacone po roku podatkowym, a przed dniem złożenia zeznania, nie zostaną automatycznie wykazane na deklaracji rocznej CIT-8(29). Zostaną natomiast uwzględnione na zaliczkach na CIT-8 w miesiącu, w którym zostały rozliczone. Użytkownik powinien zweryfikować takie dokumenty i zadecydować:

W polu Niezapłacone wierzytelności widnieje suma kwot dokumentów zmniejszających podstawę opodatkowania/ zwiększających stratę.

W polu Zapłacone wierzytelności widnieje suma kwot dokumentów zwiększających podstawę opodatkowania/ zmniejszających stratę, wyliczona na podstawie dokumentów z opcją Po roku podatkowym. Dokumenty z opcją W trakcie roku podatkowego nie podlegają sumowaniu zgodnie z wzorem CIT/WZ(1).

W polu Niezapłacone zobowiązania widnieje suma kwot dokumentów zwiększających podstawę opodatkowania/ zmniejszających stratę.

W polu Zapłacone zobowiązania widnieje suma kwot dokumentów zmniejszających podstawę opodatkowania/ zwiększających stratę, wyliczona na podstawie dokumentów z opcją Po roku podatkowym. Dokumenty z opcją W trakcie roku podatkowego nie podlegają sumowaniu zgodnie z wzorem CIT/WZ(1).

Pod listą dokumentów zakwalifikowanych do korekty dostępny jest link do Centralnej Ewidencji i Informacji o Działalności Gospodarczej oraz link do Krajowego Rejestru Sądowego.

Na formularzu załącznika CIT/WZ(1) dostępny jest przycisk ![]() Sprawdź kontrahenta w bazie danych GUS, pozwalający na weryfikację, czy dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie jest w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji. Usługa jest dostępna tylko dla Klientów, którzy posiadają oprogramowanie na gwarancji.

Sprawdź kontrahenta w bazie danych GUS, pozwalający na weryfikację, czy dłużnik na ostatni dzień miesiąca poprzedzającego dzień złożenia zeznania podatkowego nie jest w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji. Usługa jest dostępna tylko dla Klientów, którzy posiadają oprogramowanie na gwarancji.

Podgląd dokumentu źródłowego jest możliwy po naciśnięciu przycisku ![]() . Jeżeli dokument pochodzi z modułu Handel i nie został przeniesiony do rejestru VAT to podgląd odwołuje do dokumentu handlowego. W przypadku gdy faktura jest przeniesiona do rejestru VAT to podgląd będzie już pokazywał dokument z rejestru VAT. Dla pozycji dodanych ręcznie pojawia się komunikat: Dokument nie jest powiązany z zapisem źródłowym.

. Jeżeli dokument pochodzi z modułu Handel i nie został przeniesiony do rejestru VAT to podgląd odwołuje do dokumentu handlowego. W przypadku gdy faktura jest przeniesiona do rejestru VAT to podgląd będzie już pokazywał dokument z rejestru VAT. Dla pozycji dodanych ręcznie pojawia się komunikat: Dokument nie jest powiązany z zapisem źródłowym.

Usunięcie niezapłaconego zobowiązania/ należności jest możliwe po naciśnięciu przycisku ![]() Usuń. Jeżeli na liście dokumentów zakwalifikowanych do korekty dla danego kontrahenta widnieje więcej niż jeden niezapłacony dokument to podczas próby usunięcia takiego dokumentu pojawia się komunikat: Czy chcesz usunąć pozostałe niezapłacone wierzytelności i zobowiązania związane z tym kontrahentem, NIP [NIP]? Zaakceptowanie komunikatu powoduje usunięcie wszystkich niezapłaconych dokumentów danego kontrahenta. Wybór opcji Nie powoduje usunięcie wskazanego dokumentu.

Usuń. Jeżeli na liście dokumentów zakwalifikowanych do korekty dla danego kontrahenta widnieje więcej niż jeden niezapłacony dokument to podczas próby usunięcia takiego dokumentu pojawia się komunikat: Czy chcesz usunąć pozostałe niezapłacone wierzytelności i zobowiązania związane z tym kontrahentem, NIP [NIP]? Zaakceptowanie komunikatu powoduje usunięcie wszystkich niezapłaconych dokumentów danego kontrahenta. Wybór opcji Nie powoduje usunięcie wskazanego dokumentu.

Usunięty dokument trafia na listę Usunięte z korekty. Lista ta zawiera dokumenty usunięte z poziomu zaliczki na CIT-8 oraz usunięte z poziomu deklaracji rocznej CIT-8. Użytkownik ma możliwość przywrócenia dokumentu z listy usuniętych z korekty z poziomu formularza deklaracji CIT-8, wybierając w pasku menu przycisk  Usunięte z korekty (również skrót klawiszowy <Shitf>+<F7>).

Usunięte z korekty (również skrót klawiszowy <Shitf>+<F7>).

Po zaznaczeniu dokumentu i naciśnięciu przycisku ![]() pojawia się komunikat: Aby dokument(y) został(y) uwzględnione w uldze na złe długi należy dodać załącznik CIT/WZ lub, jeśli już został dodany, przeliczyć deklarację CIT-8.

pojawia się komunikat: Aby dokument(y) został(y) uwzględnione w uldze na złe długi należy dodać załącznik CIT/WZ lub, jeśli już został dodany, przeliczyć deklarację CIT-8.

Kwota niezapłaconych wierzytelności przenoszona jest na formularz CIT-8(29) do poz. 114 Wartość wierzytelności zmniejszających podstawę opodatkowania.

Użytkownik ma możliwość modyfikacji kwoty w poz. 114.

Jeśli dany dokument nie może zostać skorygowany ze względu na niewystarczającą kwotę podstawy opodatkowania, to pod uwagę brane są kolejne dokumenty. Wartość dokumentu, który nie mieści się w kwocie dochodu do opodatkowania przenoszona jest do poz. 115 Wartość wierzytelności zmniejszających podstawę opodatkowania, do rozliczenia w kolejnych latach.

Kwoty w poz. 114 i 115 podlegają edycji. Suma kwot w poz. 114 i poz. 115 na formularzu CIT-8(29) ograniczana jest do wysokości kwoty z pola Niezapłacone wierzytelności na formularzu CIT/WZ(1).

Kwota niezapłaconych zobowiązań przenoszona jest na formularz CIT-8(29) do poz. 117 Wartość zobowiązań zwiększających podstawę opodatkowania.

Kwota zapłaconych wierzytelności z opcją Po roku podatkowym przenoszona jest na formularz CIT-8(29) do poz. 119 Wartość wierzytelności zwiększających podstawę opodatkowania.

Kwota zapłaconych zobowiązań z opcją Po roku podatkowym przenoszona jest na formularz CIT-8(29) do poz. 121 Wartość zobowiązań zmniejszających podstawę opodatkowania.

Zmiana kwoty na formularzu deklaracji CIT-8(29) nie powoduje zmian na formularzu załącznika CIT/WZ(1).

Na korektę deklaracji CIT-8(29) formularz CIT/WZ(1) kopiowany jest z deklaracji pierwotnej.

Z poziomu formularza deklaracji CIT-8(29) istnieje możliwość wyboru wydruku Załącznik CIT/WZ (zbiorczy), na którym na jednym formularzu drukowane są wszystkie pozycje.

Dokumenty w ewidencjach źródłowych – Rejestrze VAT, Ewidencji dodatkowej, module Handel – jeżeli zostały uwzględnione na formularzu ulgi za złe długi to nie podlegają modyfikacji w zakresie kwoty, terminu oraz formy płatności. Nie jest również możliwe ich usunięcie z ewidencji źródłowych.

Załącznik CIT-8/O(16)

Na załączniku CIT-8/O(16) w sekcji B.2.1 Straty z lat ubiegłych według zasad obowiązujących do 31 grudnia 2017 r. wartość w poszczególnych poz. Kwota straty odliczona w latach poprzednich ograniczana jest do wysokości kwot w odpowiadającym im poz. Kwota poniesionej straty.

Na załączniku CIT-8/O(16) w sekcji B.2.2 Straty z zysków kapitałowych z lat ubiegłych i B.2.3 Straty z innych źródeł przychodów z lat ubiegłych:

- jeżeli w poz. Kwota straty odliczona w latach poprzednich kwota jest większa od zera to kwota w poz. Kwota straty do odliczenia w roku bieżącym ograniczana jest do wysokości 50% kwoty w poz. Kwota poniesionej straty,

- jeżeli w poz. Kwota straty odliczona w latach poprzednich wynosi zero to kwota w poz. Kwota straty do odliczenia w roku bieżącym ograniczana jest do wysokości kwoty w poz. Kwota poniesionej straty (nie więcej niż 5 000 000).

Jeżeli nie dodano załącznika CIT-D(7), a na formularzu CIT-8/O uzupełniono kwotę w przynajmniej jednej z poz. 139-146 to podczas zapisywania załącznika CIT-8/O pojawia się komunikat: CIT-8/O – Uwaga, przy odliczeniach darowizn (pola 139 – 146) należy dołączyć CIT-D. Podczas próby zatwierdzenia deklaracji CIT‑8(29) w takim przypadku pojawia się komunikat: Na załączniku CIT-8/O uzupełniono pola związane z darowiznami (pola 139-146). Przy odliczeniach darowizn należy dołączyć CIT-D. Czy chcesz zapisać deklarację? W szczegółach komunikatu dostępna jest informacja: Na załączniku CIT-8/O wpisano kwoty darowizn w polach 139-146. Należy w takim przypadku dodać załącznik CIT-D i uzupełnić w sekcji D informacje o obdarowanych. Zaakceptowanie komunikatu powoduje zapisanie deklaracji CIT-8(28). Wybór opcji Anuluj powoduje pozostanie na formularzu CIT-8(29).

2. Księgowość. Deklaracje. Zaktualizowano wzór dokumentu elektronicznego do wysyłki następujących deklaracji do systemu e‑Deklaracje:

- PIT-28(23) z załącznikami: PIT-28/B(17), PIT/O(25), PIT/D(29), PIT/WZR(1),

- PIT-36(28) z załącznikami: PIT/B(18), PIT/O(25), PIT/D(29), PIT/2K(8), PIT/ZG(7), PIT/Z(9), PIT/BR(4), PIT/IP(2), PIT/PM(1), PIT/MIT(2), PIT/WZ(1),

- PIT-36L(17) z załącznikami: PIT/B(18), PIT/ZG(7), PIT/Z(9), PIT/BR(4), PIT/O(25), PIT/IP(2), PIT/PM(1), PIT/MIT(2), PIT/WZ(1),

- VAT-UE(5) oraz VAT-UEK(5).

W przypadku dodania do deklaracji PIT-36(28) załączników: PIT/(18)B, PIT/BR(4), PIT/Z(9), PIT/IP(2), PIT/MIT(2), PIT/PM(1), PIT/WZ(1) do pliku xml przenoszona jest następująca informacja o ilości załączników:

- 1 – jeżeli dodano załącznik tylko dla podatnika (bez względu ile ich jest),

- 1 – jeżeli dodano załącznik tylko małżonka (bez względu ile ich jest),

- 2 – jeżeli dodano załącznik dla podatnika i małżonka (bez względu ile ich jest).

Podczas próby wysyłki deklaracji PIT-36(28) z załącznikiem PIT/WZ(1) bez dodanego załącznika PIT/B pojawia się komunikat: Deklaracja nie została wyeksportowana z powodu błędów. Aby wysłać deklarację z załącznikiem PIT/WZ należny dodać załącznik PIT/B.

3. Biuro Rachunkowe. Raporty. W raporcie Podatki do zapłaty dodano informacje o deklaracji CUK-1.

4. Biuro Rachunkowe. Deklaracje. Udostępniono możliwość naliczania deklaracji rocznej CIT-8(29) na nowym formularzu obowiązującym za rok 2020, wraz z możliwością podglądu, zatwierdzania, wydruku, eksportu do systemu e-Deklaracje oraz eksportu do Comarch ERP Pulpit Menadżera.

Zmiany

1. Księgowość. Deklaracja PIT-36L(17). Kwota w poz. 46 Strata z pozarolniczej działa. gosp. po zmniejszeniach wyliczana jest również w przypadku gdy kwoty w poz. 42 Utrata prawa do odliczeń albo utrata prawa do zwolnienia oraz w poz. 44. Zmniejszenia straty w pozarolniczej dział. gosp. wynoszą zero.

2. Księgowość. Deklaracja PIT-28(23). Suma kwot w poz. 101-107 Wartość wierzytelności i zobowiązań zmniejszających przychody według poszczególnych stawek ograniczana jest do wysokości kwoty z poz. 100 Wartość zobowiązań i wierzytelności zmniejszających przychody, o których mowa w art. 11 ust. 4 pkt 1 ustawy. Istnieje możliwość zmiany kwoty w pozycjach dotyczących stawek, w których podatnik osiąga przychody.

3. Ewidencja dodatkowa. Na wydruku noty księgowej dodano z prawej strony margines pozwalający na drukowanie pełnego numeru rachunku bankowego w przypadku długiej nazwy banku.

4. Biuro Rachunkowe. Raporty. W raportach Dokument wprowadzone/zmodyfikowane oraz Wprowadzone dokumenty zmieniono nazwę deklaracji CUK na CUK-1.

Poprawiono

1. Księgowość. Deklaracja PIT-36L(17). Załącznik PIT/WZ(1). Jeżeli kwota w poz. 46 Strata z pozarolniczej dział. gosp. po zmniejszeniach wynosi zero to:

- kwota niezapłaconych wierzytelności przenoszona jest do poz. 50 Wartość wierzytelności zmniejszających podst. opodatkowania w kolejnych latach – art. 26i ust.3,

- kwota niezapłaconych zobowiązań przenoszona jest do poz. 52 Wartość zobowiązań zwiększających podstawę opodatkowania – art.26i ust. 1 pkt 2 i ust. 4.

2. Księgowość. Deklaracja PIT-28(23). Załącznik PIT/WZR(1). Po zmianie w sekcji G kwot w pozycjach dotyczących poszczególnych stawek, aktualizowane są kwoty w pozycjach w sekcji H. Przychody po zwiększeniach i zmniejszeniach.

3. Księgowość kontowa. Bilans otwarcia. Jeżeli w Konfiguracji Firmy/ Księgowość/ Księgowość kontowa nie zaznaczono parametru Obsługa kont walutowych to po naciśnięciu przycisku Inicjalizuj b.o. na podstawie preliminarza i kasy pojawiał się komunikat: Wielokrokowa operacja wygenerowała błędy. Sprawdź wszystkie wartości stanu. Działanie poprawiono.