Aby utworzyć deklarację VIU-DO należy przejść na listę deklaracji VIU-DO dostępną z poziomu Rejestry VAT/ Inne/ Deklaracje VIU-DO.

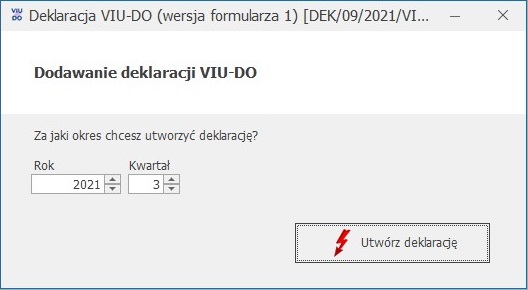

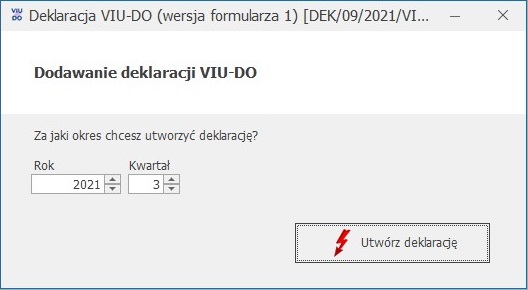

Po naciśnięciu przycisku ikony plusa  pojawia się okno z możliwością wskazania kwartału i roku, za który ma zostać dodana deklaracja.

pojawia się okno z możliwością wskazania kwartału i roku, za który ma zostać dodana deklaracja.

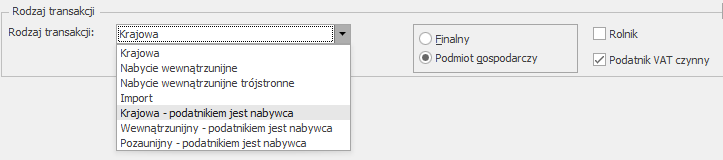

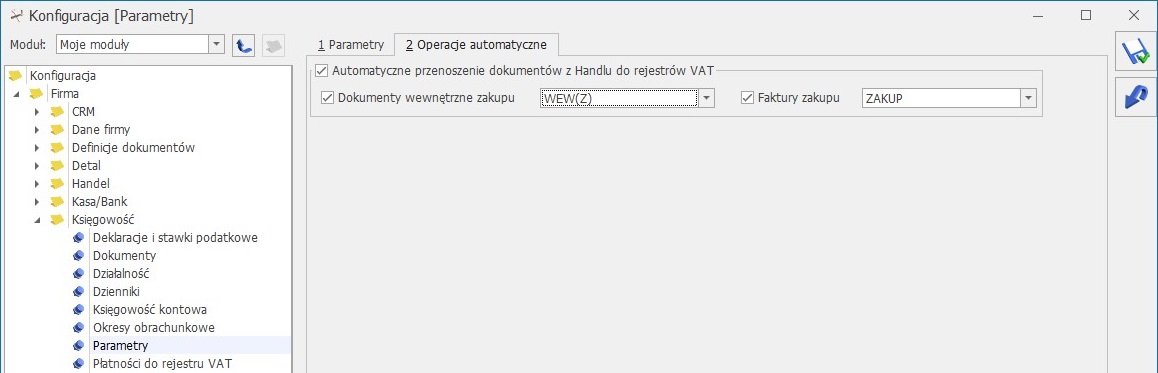

Po wybraniu kwartału i roku i naciśnięciu przycisku Utwórz deklarację  następuje przeliczenie dokumentów dodanych do rejestru VAT sprzedaży z rodzajem transakcji Procedura OSS, w walucie innej niż EUR i Kursem ręcznym z notowaniem 1=1, dla których w polu Rozliczam podatek w OSS wskazano wybrany w oknie dodawania VIU-DO rok i kwartał. Poszczególne dokumenty przeliczane są po kursie Europejskiego Banku Centralnego z ostatniego dnia kwartału do którego należy data sprzedaży na dokumencie.

następuje przeliczenie dokumentów dodanych do rejestru VAT sprzedaży z rodzajem transakcji Procedura OSS, w walucie innej niż EUR i Kursem ręcznym z notowaniem 1=1, dla których w polu Rozliczam podatek w OSS wskazano wybrany w oknie dodawania VIU-DO rok i kwartał. Poszczególne dokumenty przeliczane są po kursie Europejskiego Banku Centralnego z ostatniego dnia kwartału do którego należy data sprzedaży na dokumencie.

W momencie przeliczania/ edycji deklaracji VIU-DO w aplikacji Comarch Deklaracje Podatkowe, na liście deklaracji VIU-DO w programie Comarch ERP Optima pojawia się okno z informacją: Trwa edycja deklaracji VIU-DO. Zakończ edycję deklaracji w osobnym oknie, aby powrócić na listę.

Formularz deklaracji VIU-DO otwierany jest w aplikacji Comarch Deklaracje Podatkowe.

Z programu Comarch ERP Optima przenoszone są następujące dane:

- NIP podatnika – nie podlega edycji na formularzu deklaracji.

- Rok i kwartał, za jaki liczona jest deklaracja – nie podlega edycji na formularzu deklaracji.

- Urząd Skarbowy, do którego adresowana jest deklaracja – nie podlega edycji na formularzu deklaracji.

- Rodzaj podatnika (osoba fizyczna lub podmiot niebędący osobą fizyczną) – podlega edycji na formularzu deklaracji.

- Pełna nazwa firmy lub nazwisko i imię dla osoby fizycznej – podlega edycji na formularzu deklaracji.

- Dane z dokumentów wprowadzonych do rejestru VAT sprzedaży: kraj, stawki VAT, oznaczenie stawki (podstawowa lub obniżona), rodzaj dostaw (dostawa towarów lub świadczenie usług), podstawa opodatkowania wg danej stawki VAT oraz kwota podatku wg danej stawki VAT – podlegają edycji na formularzu deklaracji.

Do sekcji C.2. Świadczenie usług z państwa członkowskiego identyfikacji oraz stałego miejsca prowadzenia działalności gospodarczej poza Unią Europejską oraz dostawy towarów wysyłanych lub transportowanych z państwa członkowskiego identyfikacji kwalifikowane są dokumenty z rodzajem transakcji Procedura OSS z datą sprzedaży należącą do kwartału deklaracji VIU-DO.

Sekcja C.3 jest przeznaczona do uzupełnienia ręcznego przez użytkownika.

Do sekcji C.5. Korekty kwot podatku VAT wykazanych w deklaracjach za poprzednie okresy wynikające z korekt dostaw towarów lub świadczonych usług kwalifikowane są dokumenty z rodzajem transakcji Procedura OSS z datą sprzedaży należącą do innego kwartału niż kwartał deklaracji VIU-DO.

Kwoty w sekcji C.6 oraz kwota w sekcji C.7 w poz. 18 Całkowita kwota należnego podatku VAT do wpłaty są wyliczane automatycznie i podlegają modyfikacji. Kwota w poz. 18 jest wyliczana jako suma kwot z sekcji C.6 z pominięciem kwot ujemnych.

Wysyłka i odbiór UPO dostępne są z listy deklaracji VIU-DO.

Przycisk Wyślij  umożliwia wysłanie deklaracji VIU-DO do systemu e-Deklaracje za pomocą podpisu kwalifikowanego.

umożliwia wysłanie deklaracji VIU-DO do systemu e-Deklaracje za pomocą podpisu kwalifikowanego.

Przycisk Odbierz UPO  służy do odebrania Urzędowego Poświadczenia Odbioru.

służy do odebrania Urzędowego Poświadczenia Odbioru.