Zaliczki brutto/netto

W programie istnieje możliwość udzielania i rozliczania:

- Zaliczek brutto (opodatkowanych, oskładkowanych),

- Jak i zaliczek netto (nieopodatkowane, nieoskładkowanych).

Zasady naliczania są analogiczne jak dla pozostałych wypłat (etaty czy inne wypłaty). Należy pamiętać, że zaliczki muszą być związane z odpowiednią listą płac zaliczek i nie mogą być przypięte do np. listy wypłat etatowych.

Udzielenie zaliczki brutto/netto:

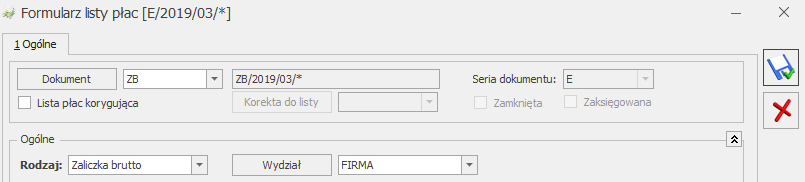

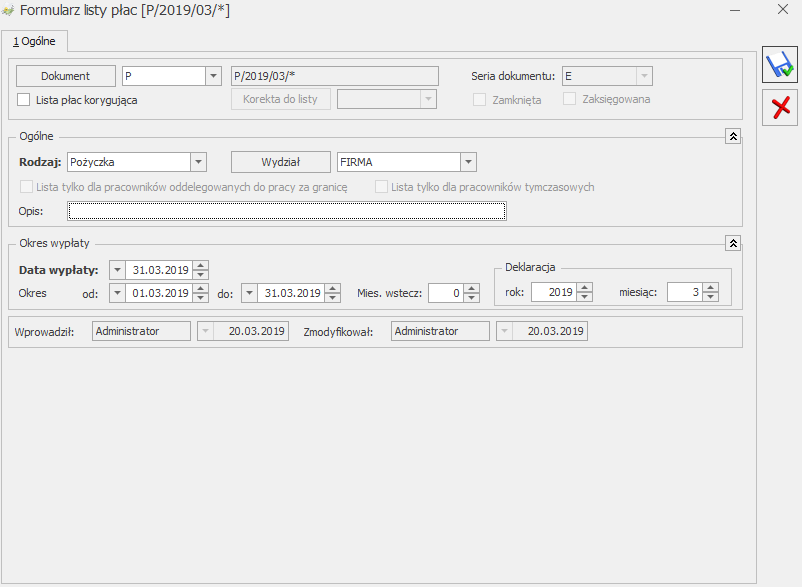

- Należy z menu Płace i Kadry wybrać Listy płac, następnie klawiszem <INS> lub ikoną plusa otworzyć nowy formularz listy płac.

- Wybrać symbol listy. Dla zaliczek zostały predefiniowane dwa symbole: ZB – zaliczki brutto, z – zaliczki netto.

- Zależnie od wybranego symbolu listy płac (ZB lub Z) podpowie się odpowiedni rodzaj listy płac (Zaliczka brutto/netto).

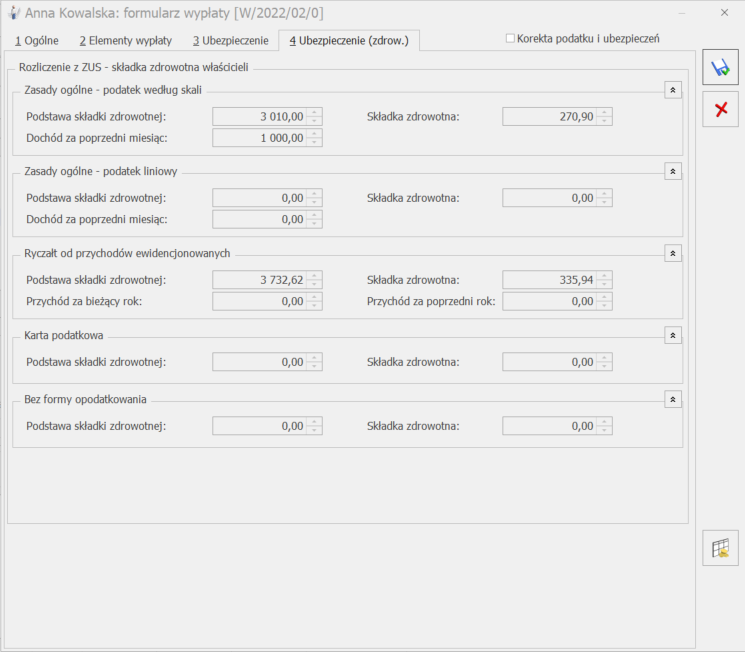

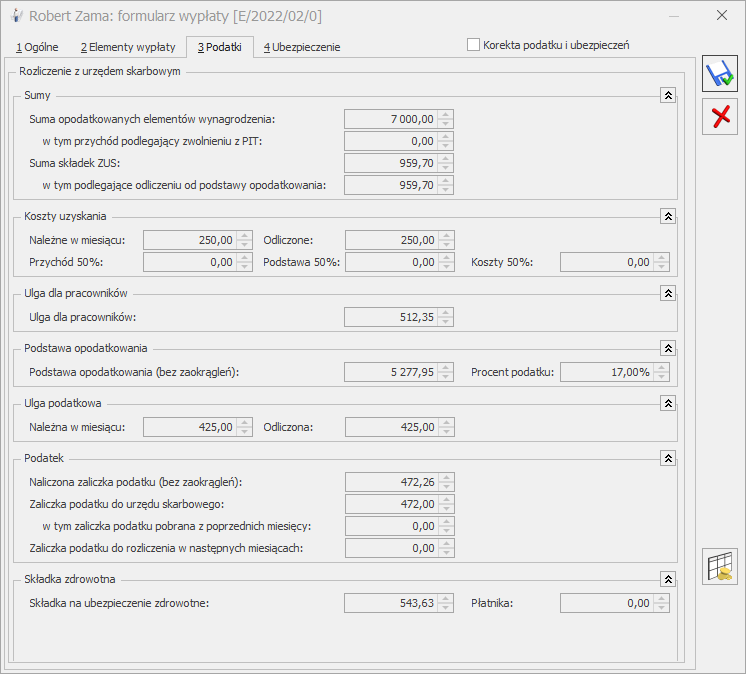

- W oknie Wypłaty pracowników należy wybrać listę płac zaliczkową, naliczając wypłatę podnosi się pusty formularz. Na formularzu wypłaty na zakładce [Elementy wypłaty] za pomocą klawisza <INSERT> lub ikoną plusa dodać zaliczkę i uzupełnić pole Wartość (kwotę udzielonej zaliczki brutto/netto), a następnie zapisać wprowadzone zmiany.

Kwota udzielonej zaliczki brutto/netto zapamiętana jest w programie jako kwota do spłaty do tej zaliczki.

Spłata zaliczki brutto/netto zostaje ograniczona do kwoty, jaką można potrącić w wyliczanej wypłacie. Jeśli wypłacona zaliczka brutto/netto przekracza kwotę spłaty, będzie ona potrącana w kolejnych wypłatach, aż do jej całkowitego rozliczenia.

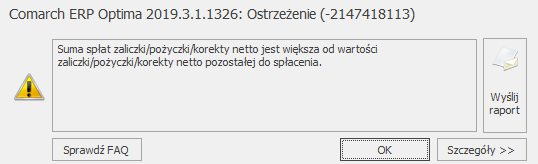

Pole z kwotą spłaty podlega edycji. Ponadto, w programie możliwe jest indywidualne dodanie na listę płac (etat lub inna) elementu wypłaty Spłata zaliczki brutto/ Spłata zaliczki. W przypadku, gdy kwota dodawanej ręcznie spłaty byłaby większa od sumy dodatnich elementów wypłaty (w przypadku zaliczki brutto – opodatkowanych i oskładkowane), pojawi się na zapisie komunikat:

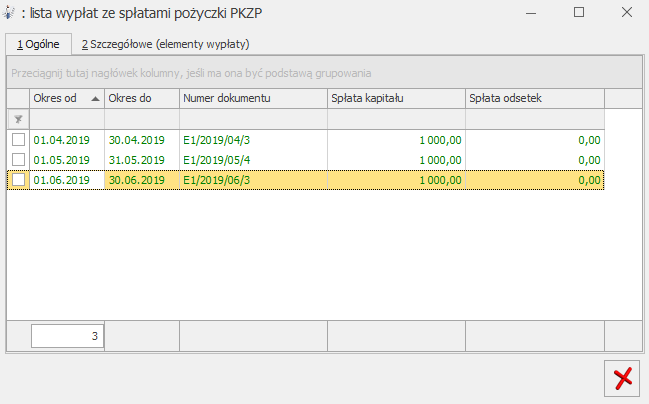

Lista wszystkich niespłaconych zaliczek brutto/netto związanych z danym pracownikiem dostępna jest na górnej belce z poziomu formularza danych kadrowych pracownika jak i z poziomu formularza wypłaty zaliczki brutto/netto pod klawiszem  . Lista składa się z 2 zakładek:

. Lista składa się z 2 zakładek:

- [Ogólne] – wyświetlane są tutaj informacje o kolejnych spłatach danej zaliczki: numer i okres listy płac, w której dokonano kolejnej spłaty, wartość netto (kwota do wypłaty) uwzględniająca potrącenie i wartość spłaty.

- [Szczegółowe] (elementy wypłaty) – lista elementów wypłaty, jakie znalazły się na poszczególnych listach.

Korekty wypłat dla zaliczek brutto – istnieje możliwość anulowania i korygowania wypłat dla list płac Zaliczka brutto. Wypłata zaliczki brutto może być anulowana tylko wtedy, gdy nie ma do niej naliczonych żadnych spłat w wypłatach o statusie innym niż Anulowana. W praktyce, wymaga to anulowania (lub usunięcia) najpierw wszystkich wypłat pracownika ze spłatami zaliczki brutto, a dopiero w kolejnym kroku można anulować samą wypłatę zaliczki brutto.

Wydruki

Dostępne są następujące wydruki, które dotyczą niespłaconych zaliczek:

- Raport zaliczek brutto dostępny z listy pracowników,

- Raport zaliczek netto dostępny z listy pracowników,

- Zaliczki brutto pracownika z poziomu formularza danych kadrowych pracownika,

- Zaliczki netto pracownika z formularza danych kadrowych.

widoczna jest Lista wszystkich niespłaconych pożyczek związanych z danym pracownikiem. Lista ta zbudowana jest z 4 kolumn, w których wyświetlane są informacje o nazwie, dacie przyznania, wartości pożyczki i kwocie, jaką już spłacono.

widoczna jest Lista wszystkich niespłaconych pożyczek związanych z danym pracownikiem. Lista ta zbudowana jest z 4 kolumn, w których wyświetlane są informacje o nazwie, dacie przyznania, wartości pożyczki i kwocie, jaką już spłacono.

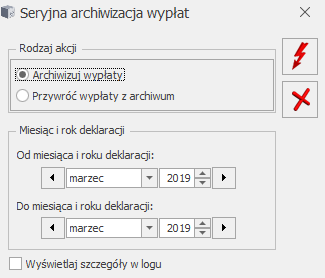

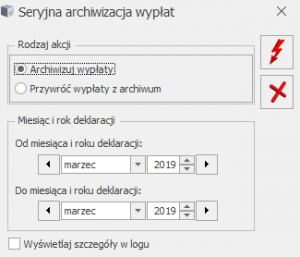

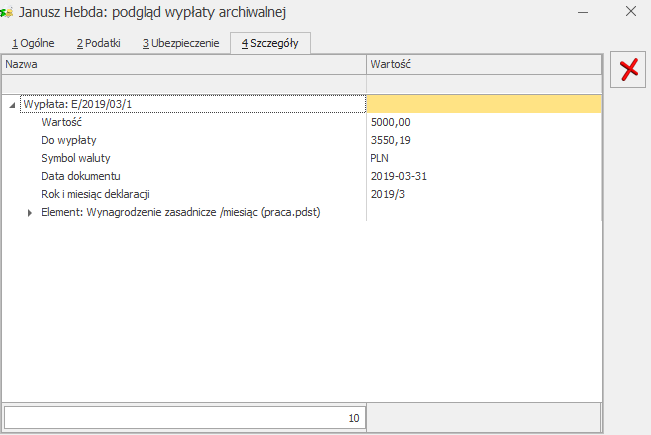

dostępnej na pasku narzędziowym. Archiwizacja wypłat możliwa jest do wykonania przez operatora posiadającego status administratora i nie mającego ustawionej blokady Dostęp do kadr bez danych płacowych. Archiwizować można wypłaty zamknięte lub zaksięgowane. W przypadku braku wypłat, które można zarchiwizować w danym okresie w logu wyświetlany jest komunikat: Imię i nazwisko: nie posiada zamkniętych wypłat do archiwizacji w danym okresie.

dostępnej na pasku narzędziowym. Archiwizacja wypłat możliwa jest do wykonania przez operatora posiadającego status administratora i nie mającego ustawionej blokady Dostęp do kadr bez danych płacowych. Archiwizować można wypłaty zamknięte lub zaksięgowane. W przypadku braku wypłat, które można zarchiwizować w danym okresie w logu wyświetlany jest komunikat: Imię i nazwisko: nie posiada zamkniętych wypłat do archiwizacji w danym okresie.

– Kalkulator wynagrodzeń – narzędzie pomocne do wyliczania kwoty brutto od podanej kwoty netto lub kwoty netto od podanej wartości brutto dla pracownika etatowego i zleceniobiorcy. Jest dostępny także z poziomu formularza wypłaty.

– Kalkulator wynagrodzeń – narzędzie pomocne do wyliczania kwoty brutto od podanej kwoty netto lub kwoty netto od podanej wartości brutto dla pracownika etatowego i zleceniobiorcy. Jest dostępny także z poziomu formularza wypłaty. – Dane pracownika – możliwość podglądu danych z zapisu historycznego pracownika aktualnego na moment liczenia wypłaty.

– Dane pracownika – możliwość podglądu danych z zapisu historycznego pracownika aktualnego na moment liczenia wypłaty.