Księgowość

Księgowość

Nowości

1. Rejestry VAT. Deklaracja VAT-8(9). W menu Rejestry VAT wprowadzono formularz Deklaracji dla podatku od towarów i usług VAT-8. Deklaracja jest dostępna, jeżeli w Konfiguracji Firmy/ Dane firmy/ Deklaracje zaznaczono parametr VAT-8. Parametr jest domyślnie zaznaczony zarówno w nowych bazach, jak i w bazach po konwersji.

Deklaracja VAT-8 jest przeznaczona dla podatników, o których mowa w art. 15 Ustawy o podatku od towarów i usług , inni niż zarejestrowani jako podatnicy VAT czynni oraz osoby prawne niebędące podatnikami w rozumieniu art. 15 ustawy – zarejestrowani jako podatnicy VAT-UE, którzy zadeklarowali w zgłoszeniu rejestracyjnym VAT-R, że będą dokonywać wewnątrzwspólnotowych nabyć towarów. Deklaracja VAT-8 składana jest co miesiąc, do tego samego Urzędu Skarbowego co pozostałe deklaracje VAT.

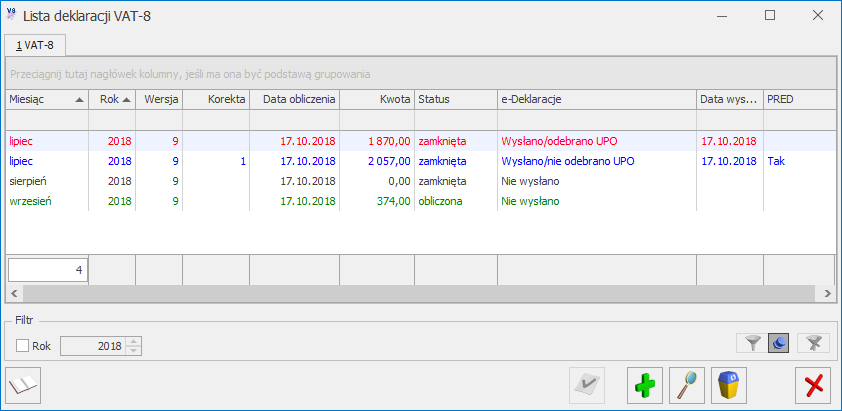

Lista deklaracji VAT-8

Na Liście deklaracji VAT-8 dostępne są kolumny:

- Miesiąc – miesiąc, za który składana jest deklaracja.

- Rok – rok, za który składana jest deklaracja.

- Wersja – wersja formularza deklaracji, zgodnie z którą wyliczona została deklaracja.

- Korekta – oznaczenie, w jakim celu została sporządzona deklaracja (złożenie deklaracji lub korekta deklaracji).

- Data obliczenia – data obliczenia deklaracji.

- Kwota – kwota z poz. 23 Kwota podatku podlegająca wpłacie do urzędu skarbowego. Jeżeli kwota > 0 to w Preliminarzu płatności generowane jest zdarzenie rozchodowe o numerze: DEK/Miesiąc/Rok/VAT8, na formularzu którego zaznaczany jest parametr Split payment.

- Status – status określający stan deklaracji (obliczona lub zamknięta).

- e-Deklaracje – informacje dotyczące statusu e-Deklaracji.

- Data wysłania – data wysłania deklaracji do systemu e-Deklaracje.

- PRED – W przypadku, gdy jako rodzaj księgowości wybrano Księgowość kontową informuje, czy na deklaracji dodano predekretację. Kolumna domyślnie ukryta.

Istnieje możliwość wyświetlania listy deklaracji tylko za konkretny rok przez zaznaczenie parametru Rok i wybranie konkretnego roku.

Po dodaniu deklaracji VAT-8 za pomocą przycisku ![]() w polu dotyczącym celu złożenia formularza zaznaczana jest domyślnie opcja złożenie zeznania, z możliwością zmiany na korekta deklaracji. Możliwość dodania korekty deklaracji VAT-8 istnieje również z poziomu listy deklaracji VAT-8, poprzez podświetlenie zablokowanej przed zmianami deklaracji, a następnie wciśnięcie przycisku

w polu dotyczącym celu złożenia formularza zaznaczana jest domyślnie opcja złożenie zeznania, z możliwością zmiany na korekta deklaracji. Możliwość dodania korekty deklaracji VAT-8 istnieje również z poziomu listy deklaracji VAT-8, poprzez podświetlenie zablokowanej przed zmianami deklaracji, a następnie wciśnięcie przycisku ![]() . Na formularzu automatycznie zaznaczana jest opcja korekta deklaracji, bez możliwości zmiany.

. Na formularzu automatycznie zaznaczana jest opcja korekta deklaracji, bez możliwości zmiany.

Jeżeli pobrano moduł Księga Handlowa lub Księga Handlowa Plus oraz jako rodzaj księgowości wskazano Księgowość kontową to użytkownik ma możliwość zaksięgowania kwot z deklaracji VAT-8 po naciśnięciu przycisku ![]() za pomocą predekretacji lub schematu księgowego. W związku z wprowadzeniem deklaracji VAT-8, w schematach księgowych o typie Deklaracje dodano nowe makra:

za pomocą predekretacji lub schematu księgowego. W związku z wprowadzeniem deklaracji VAT-8, w schematach księgowych o typie Deklaracje dodano nowe makra:

- w polu Kwota:

- @Vat8DoZaplaty – odwołuje się do kwoty z poz. 23 Kwota podatku podlegająca wpłacie do urzędu skarbowego na deklaracji VAT-8.

- @Vat8Nadwyzka - odwołuje się do kwoty z poz. 24 Nadwyżka wpłat do rozliczenia na deklaracji VAT‑8.

- @Vat8KorygDoZaplaty - odwołuje się do różnicy kwot z poz. 23 Kwota podatku podlegająca wpłacie do urzędu skarbowego pomiędzy deklaracją korygującą a deklaracją pierwotną VAT-8.

- @Vat8KorygNadwyzka - odwołuje się do różnicy kwot z poz. 24 Nadwyżka wpłat do rozliczenia pomiędzy deklaracją korygującą a deklaracją pierwotną VAT-8.

- w polu Warunek (w nagłówku schematu oraz w elemencie schematu): @Vat8Korygujaca – pozwala na zawężenie księgowania w zależności od tego, czy jest to deklaracja VAT-8 pierwotna, czy też korygująca.

Dotychczasowe makro @Dokument dostępne w polu Opis (w nagłówku schematu oraz w elemencie schematu) w przypadku księgowania deklaracji VAT-8 generuje opis: DEK/Miesiąc/Rok/VAT8.

Z poziomu listy deklaracji VAT-8 dostępny jest wydruk Lista deklaracji/ Wzór standard.

Dodatkowo z poziomu Rejestry VAT/ Rejestry VAT/ Rejestr spr. zakładka [Do deklaracji VAT-7] dodano wydruk Klasyfikacja sprzedaży/ Wg pól na Deklaracji VAT-8(9). Wydruk nie jest dostępny jeżeli w filtrze zaznaczono parametr Uwzględnić cały kwartał.

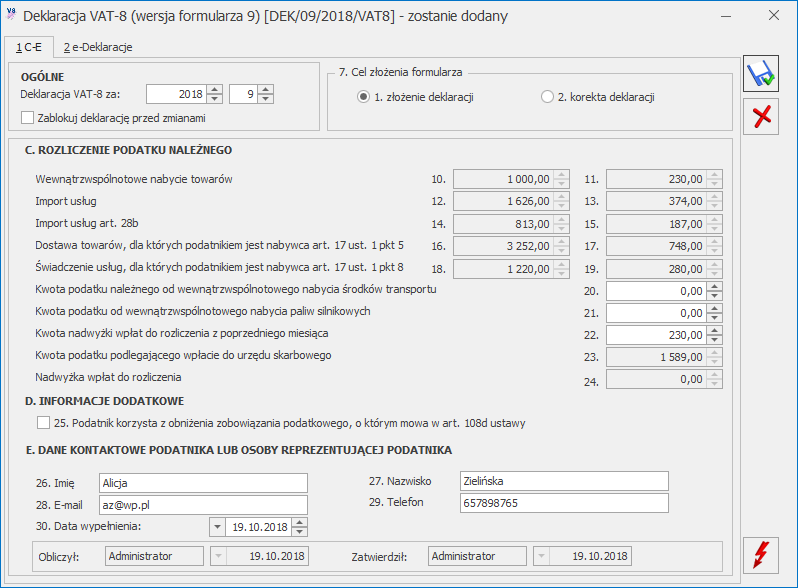

Formularz deklaracji VAT-8(9)

Formularz deklaracji VAT-8(9) służy do rozliczenia za okres od lipca 2018 r. Po wskazaniu na formularzu deklaracji VAT-8(9) okresu rozliczeniowego wcześniejszego niż lipiec 2018 roku pojawia się ostrzeżenie uniemożliwiające przeliczenie deklaracji: Formularz służy do rozliczenia za okres od lipca 2018 roku.

Poz. 10-19 na formularzu deklaracji VAT-8 wyliczane są automatycznie na podstawie dokumentów wprowadzonych do rejestru VAT sprzedaży. Klasyfikacja dokumentów odbywa się według poniższej tabeli:

| Poz. Na VAT-8 | Stawka VAT | Rodzaj faktury | Rodzaj sprzedaży | Rodzaj transakcji | Uwagi |

|---|---|---|---|---|---|

| 10, 11 | wszystkie | Dokument wewnętrzny | Towary, | Wewnątrzunijna | |

| Śr. Transportu | Wewnątrzunijna trójstronna | ||||

| 12, 13 | wszystkie | Dokument wewnętrzny | Usługi | Eksport, Eksport – zwrot | |

| 14, 15 | wszystkie | Dokument wewnętrzny | Usługi | Wewnątrzunijna | |

| Wewnątrzunijna trójstronna | |||||

16, 17 | wszystkie | Dokument wewnętrzny | Towary, | Wewnątrzunijny – podatnikiem jest nabywca | |

| Śr. Transportu | Pozaunijny – podatnikiem jest nabywca | ||||

| 18, 19 | wszystkie | Dokument wewnętrzny | Usługi | Krajowa – podatnikiem jest nabywca | Tylko podatnicy VAT czynni |

W poz. 10-19 sumowane są transakcje danego typu, a następnie kwota zaokrąglana jest do pełnych złotych.

Użytkownik ma możliwość uzupełnienia kwoty w poz. 20 Kwota podatku należnego od wewnątrzwspólnotowego nabycia środków transportu. Kwota jest ograniczana do kwoty z poz. 11 Wewnątrzwspólnotowe nabycie towarów.

Do poz. 22 Kwota nadwyżki wpłat do rozliczenia z poprzedniego miesiąca przenoszona jest kwota z poz. 24 Nadwyżka wpłat do rozliczenia z formularza deklaracji VAT-8 za poprzedni miesiąc. Użytkownik ma możliwość pomniejszenia tej kwoty. Jeżeli w poprzednim miesiącu kwota w poz. 24 wyniosła 0 lub w poprzednim miesiącu nie dodano deklaracji VAT-8 to użytkownik ma możliwość wprowadzania w poz. 22 dowolnej kwoty.

Kwota w poz. 23 Kwota podatku podlegająca wpłacie do urzędu skarbowego wyliczana jest jako różnica pomiędzy sumą kwot z poz. 11, 13, 15, 17 i 19 a sumą kwot z poz. 20, 21 i 22. Jeżeli różnica jest liczbą ujemną to kwota w poz. 23 wynosi 0.

Kwota w poz. 24 Nadwyżka wpłat do rozliczenia wyliczana jest jako różnica pomiędzy sumą kwot z poz. 20, 21 i 22 a sumą kwot z poz. 11, 13, 15, 17 i 19. Jeżeli różnica jest liczbą ujemną to kwota w poz. 24 wynosi 0.

Do poz. 26-29 pobierane są dane wprowadzone w Konfiguracji Firmy/ Dane Firmy/ VAT, AKC-WW. Użytkownik ma możliwość ich edycji. Adres e-mail podlega walidacji.

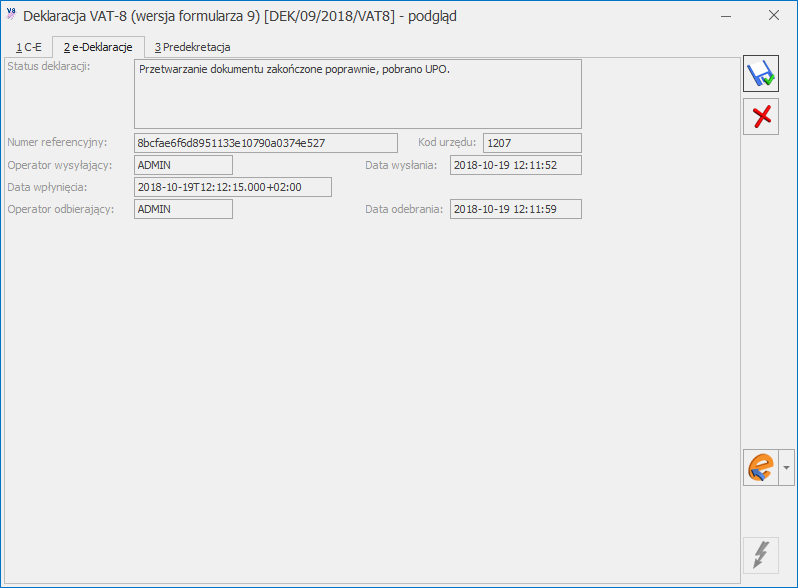

Użytkownik po zablokowaniu deklaracji VAT-8 przed zmianami ma możliwość jej wysyłki do systemu e‑Deklaracje za pomocą podpisu kwalifikowanego lub niekwalifikowanego. Podpis niekwalifikowany jest dostępny tylko dla podatnika będącego osobą fizyczną.

2. Rejestry VAT. Deklaracja VAT-7. Zaktualizowano wzór dokumentu elektronicznego do wysyłki deklaracji VAT-7(18) oraz VAT-7K(12) do systemu e-Deklaracje.

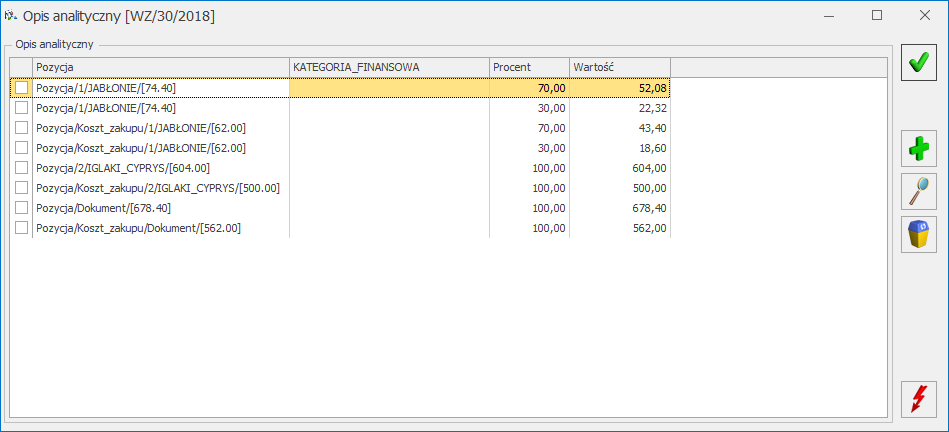

3. Opis analityczny. Dodano możliwość generowania opisu analitycznego na dokumentach handlowych ((Dokument Tax Free, Dokument Wewnętrzny Sprzedaży, Dokument Wewnętrzny Zakupu, Paragony) oraz magazynowych (Kompletacja – Przyjęcie Wewnętrzne Produktu, Kompletacja – Rozchód Wewnętrzny Składników, Przesunięcie Międzymagazynowe, Przyjęcie Kaucji, Przyjęcie Wewnętrzne, Przyjęcie Zewnętrzne, Rozchód Wewnętrzny, Wydanie Kaucji, Wydanie Zewnętrzne), a także księgowania wyżej wymienionych dokumentów według opisu analitycznego.

Użytkownik może uzupełnić opis analityczny na wyżej wymienionych dokumentach „ręcznie” lub wygenerować go za pomocą przycisku lub przycisku <F8> na podstawie zdefiniowanego wcześniej opisu na towarze.

Aby opis analityczny ze słownika (towaru) w całości przeniósł się na dokument należy ustawić takie same wymiary na słowniku, jak i na dokumencie, na którym wybierany jest dany słownik. Jeżeli wymiary będą różne to na dokument zostanie przeniesiony tylko opis z elementami dla wymiarów, które pokrywają się na słowniku i na dokumencie. Ponowne użycie ikony pioruna powoduje nadpisanie poprzedniego opisu nowo wygenerowanym.

Na wyżej wymienionych dokumentach handlowych i magazynowych użytkownik ma możliwość wyboru pozycji:

- Pozycja/Lp/Kod towaru/[Kwota netto pozycji].

- Pozycja/Dokument/[Kwota netto dokumentu].

Na dokumencie WZ użytkownik dodatkowo ma możliwość wyboru pozycji:

- Pozycja/Koszt_zakupu/Lp/Kod towaru/[Kwota kosztu zakupu pozycji].

- Pozycja/Koszt_zakupu/Dokument/[Kwota kosztu zakupu dokumentu].

Jeżeli przed anulowaniem dokumentu dodano do niego opis analityczny to w momencie anulowania dokumentu opis analityczny jest usuwany.

Funkcjonalność księgowania dokumentów według opisu analitycznego opisana została w artykule Księgowanie według opisu analitycznego.

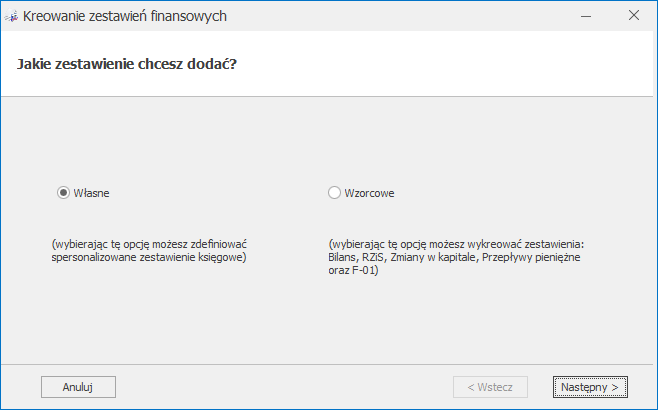

4. Księgowość kontowa. Zestawienia księgowe. Wprowadzono usprawnienia w generowaniu własnych oraz wzorcowych zestawień finansowych. Po wciśnięciu przycisku ![]() na liście zestawień księgowych pojawia się okno Kreowanie zestawień finansowych, gdzie użytkownik ma możliwość wskazania, jakie zestawienia chce dodać.

na liście zestawień księgowych pojawia się okno Kreowanie zestawień finansowych, gdzie użytkownik ma możliwość wskazania, jakie zestawienia chce dodać.

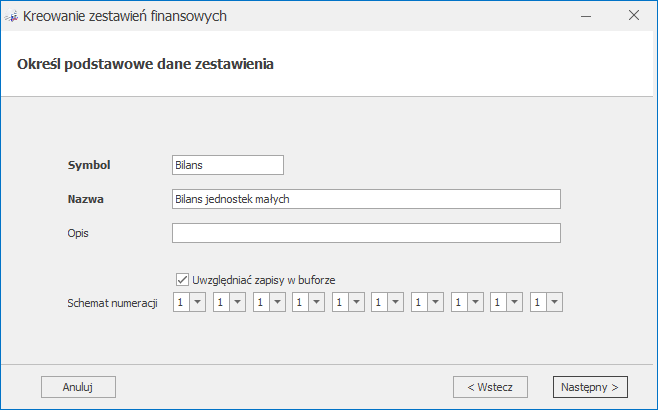

Wybór opcji Własne pozwala na stworzenie spersonalizowanego zestawienia księgowego. Przycisk Następny przenosi do kolejnego okna, w którym użytkownik musi uzupełnić Symbol oraz Nazwę.

W kolejnym kroku należy zdefiniować kolumny zestawienia księgowego. Po dodaniu kolumny konieczne jest uzupełnienie Nazwy oraz Okresu. Jeżeli użytkownik nie doda żadnej kolumny to po wciśnięciu przycisku Następny pojawia się komunikat: Brak zdefiniowanych kolumn zestawienia spowoduje, że zestawienie nie zostanie przeliczone. Uzupełnij teraz kolumny wybierając opcję < Wstecz lub możesz je uzupełnić później z zakładki Kolumny na wybranym zestawieniu księgowym. W takim wypadku wybierz opcję Następny >.

Po wciśnięciu przycisku Zakończ użytkownik zostanie przekierowany na okno Pozycje zestawienia, w którym może dodać poszczególne pozycje i podpiąć do nich konta księgowe. Podczas dodawania nowej pozycji kursor ustawia się w polu Nazwa.

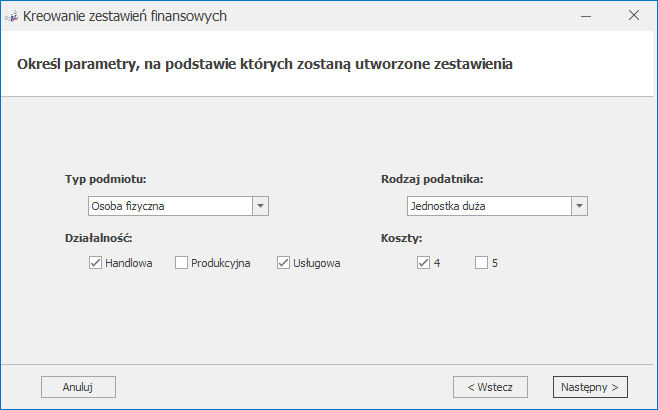

Wybór w oknie kreatora opcji Wzorcowe pozwala na wygenerowanie zestawień finansowych zgodnych z Ustawą o rachunkowości. Zestawienia są tworzone w zależności od:

- Typu podmiotu (spółka akcyjna, spółka z o.o., spółka cywilna, osoba fizyczna, jednostka budżetowa, inny).

- Rodzaju podatnika (jednostka duża, jednostka mała, jednostka mikro).

- Działalności (handlowa, produkcyjna, usługowa).

- Kosztów (4, 5).

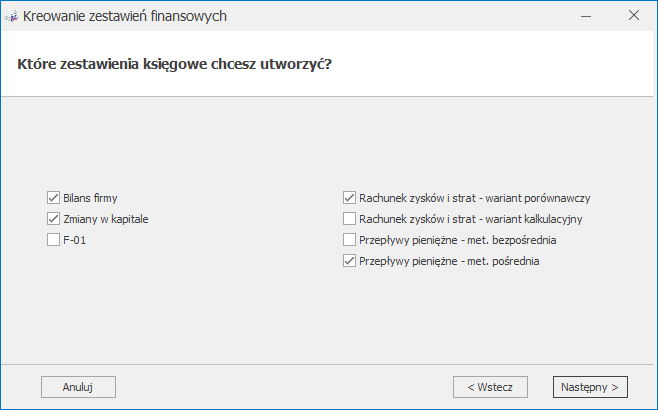

Po wyborze w polu Typ podmiotu opcji Jednostka budżetowa użytkownik ma zablokowaną możliwość wskazania Działalności oraz Rodzaju podatnika. W kolejnym oknie istnieje możliwość wyboru zestawień tylko dla jednostki budżetowej:

Po określeniu wyżej wymienionych parametrów użytkownik ma możliwość wyboru, jakie zestawienia mają zostać utworzone.

Po wciśnięciu przycisku Zakończ użytkownik zostanie przekierowany na listę zestawień księgowych. Konta do wzorcowych zestawień podpinane są na podstawie planu kont prof. Gierusza. Wzorcowe zestawienie nie zostanie utworzone jeżeli na liście istnieje już zestawienie o tym samym symbolu. Wzorcowe zestawienia wynikające z Ustawy o rachunkowości generowane od wersji programu 2019.01 mają w symbolu człon: [2].

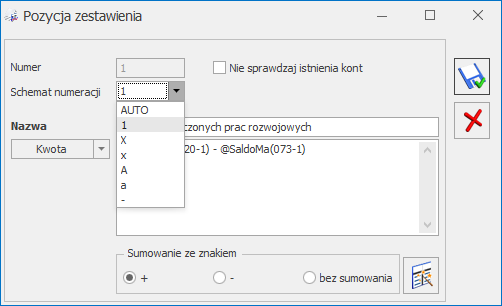

Schemat numeracji pozycji zestawienia

Na formularzu pozycji zestawienia w polu Schemat numeracji istnieje możliwość wskazania odpowiedniego członu numeracji. Użytkownik ma możliwość wyboru spośród elementów analogicznych do tych dostępnych w nagłówku zestawienia.

Użytkownik ma możliwość wykorzystania oddzielnych schematów numeracji dla pozycji dodanych na tym samym poziomie zestawienia. Wybranie odrębnego schematu numeracji powoduje, że pozycja nie dziedziczy numeracji z nagłówka zestawienia. Jeżeli w ramach jednej gałęzi część pozycji dostępnych na tym samym poziomie ma zdefiniowany ten sam schemat numeracji to są one kolejno numerowane w obrębie tego schematu. Jeżeli w pozycji wybrano schemat numeracji inny niż domyślny to w polu Numer widnieje AUTO (aby po zapisaniu pozycji prawidło wyliczony został numer pozycji).

We wzorcowych zestawieniach finansowych pozycje zawierające frazę „w tym” przyjmują w schemacie numeracji znak myślnika.

Definiowanie pozycji nadrzędnych

Istnieje możliwość wprowadzenie definicji w pozycji nadrzędnej. W pozycjach podrzędnych do gałęzi głównej, w której dodano definicję, opcja Sumowanie ze znakiem przyjmuje wartość bez sumowania i nie podlega edycji, co oznacza, że te pozycje podrzędne nie są sumowane do gałęzi głównej. Opcja Sumowanie ze znakiem jest aktywna w gałęzi podrzędnej jeżeli w gałęzi nadrzędnej nie uzupełniono definicji. Istnieje możliwość dodania pozycji podrzędnej do pozycji posiadającej definicję.

Przenoszenie pozycji i kolumn

Użytkownik ma możliwość dodania pozycji na tym samym poziomie pomiędzy już istniejącymi pozycjami zestawienia, dzięki możliwości zmiany kolejności pozycji w zestawieniu metodą „przeciągnij i upuść”. Zmiana jest możliwa zarówno w obrębie danego poziomu, jak i między poziomami. Za pomocą:

![]() - można dokonać zmiany na tym samym poziomie,

- można dokonać zmiany na tym samym poziomie,

![]() - można przenieść pozycję poniżej danej pozycji,

- można przenieść pozycję poniżej danej pozycji,

![]() - można przenieść pozycję powyżej danej pozycji.

- można przenieść pozycję powyżej danej pozycji.

Pozycje zestawienia są automatycznie renumerowane, z zachowaniem indywidulanego schematu numeracji poszczególnych pozycji.

W nagłówku zestawienia księgowego na zakładce [Kolumny] istnieje możliwość zmiany kolejności kolumn metodą „przeciągnij i upuść”. W oknie Wyniki zestawienia kolumny wyświetlane są w kolejności ustawionej na zakładce [Kolumny].

Zestawienia nieaktywne

Na formularzu nagłówka zestawienia na zakładce [Ogólne] dodano parametr Nieaktywne. Po jego zaznaczeniu zestawienie widnieje na liście w kolorze czerwonym pod warunkiem wskazania w filtrze opcji Pokazuj nieaktywne. Podczas definiowania pozycji zestawienia nie ma możliwości odwołania się do nieaktywnego zestawienia.

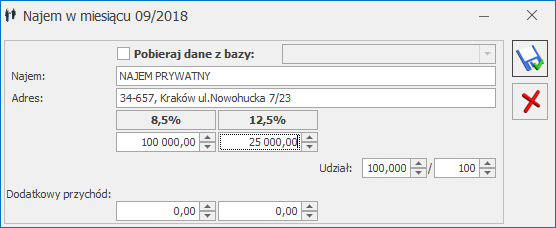

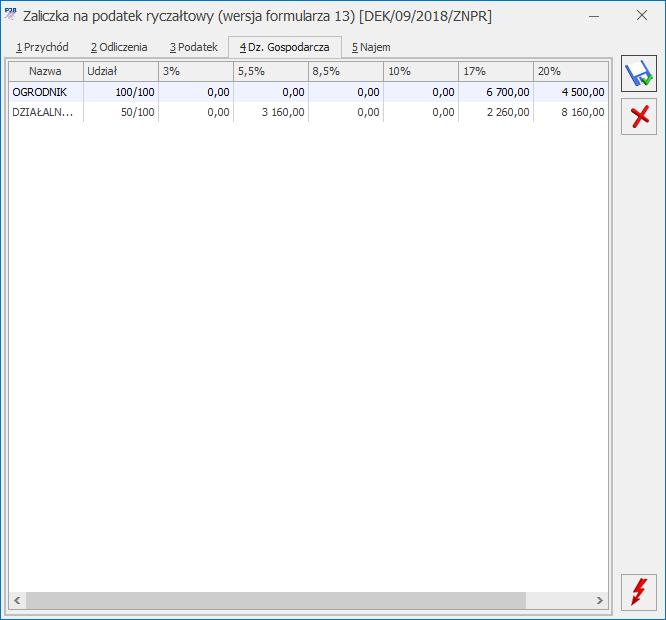

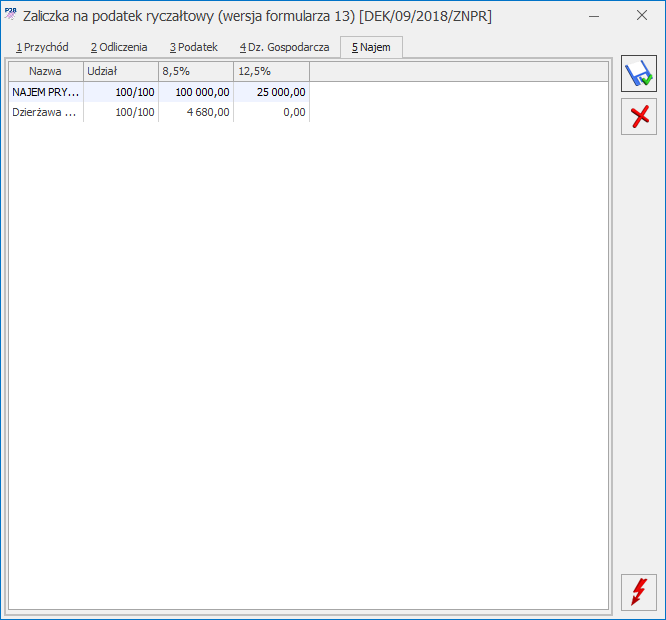

5. Ewidencja Ryczałtowa. Wiele działalności właściciela. Umożliwiono wprowadzenie na formularzu Kwot indywidualnych dowolnej liczby działalności prowadzonych w formie ryczałtu (w tym również najmu). W związku ze zmianami dodano nowy wzór zaliczki na PIT‑28(13) wraz z jej wydrukiem oraz eksportem do Comarch ERP Pulpit Menadżera.

Zmiana na formularzu kwot indywidualnych właściciela

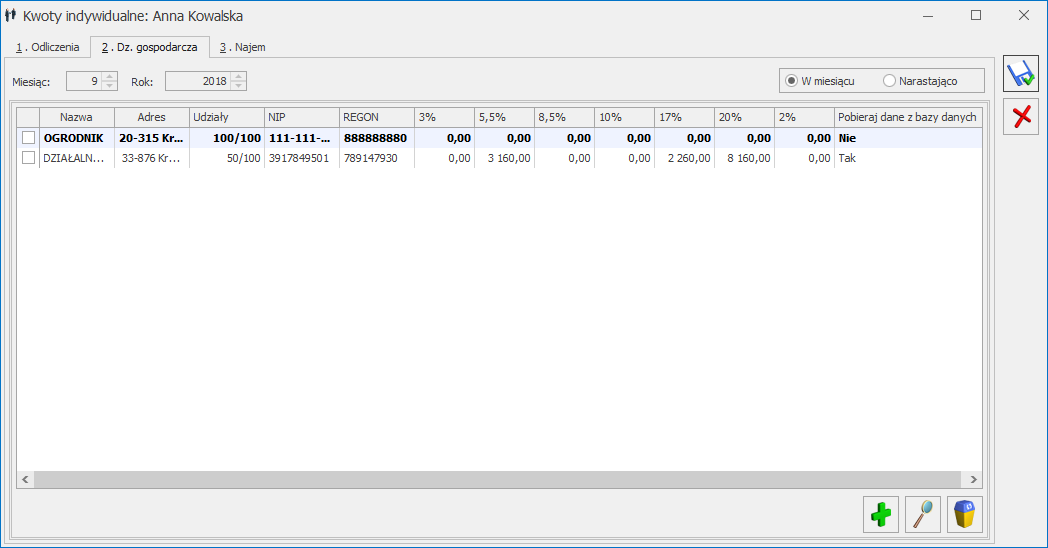

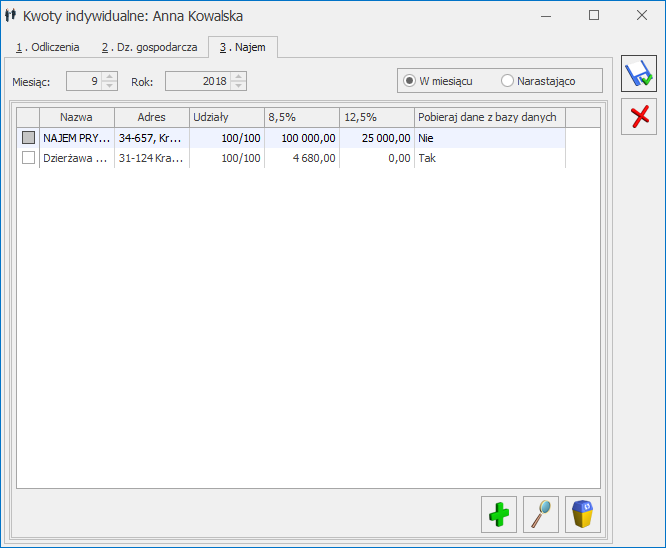

Na formularzu Kwot indywidualnych właściciela dodano nowe zakładki: [Dz. gospodarcza] oraz [Najem], na których użytkownik ma możliwość wprowadzania listy działalności.

Na każdej zakładce widoczna jest kolumna Pobieraj dane z bazy danych, która wskazuje wartość Tak lub Nie i oznacza odpowiednio – Tak – podpięta inna baza danych, Nie – działalność wprowadzona ręcznie. Dane można pobierać tylko z baz, w których jako rodzaj księgowości wybrano Ewidencję ryczałtową.

Działalność podstawowa jest dodawana automatycznie do odpowiedniego typu na podstawie ustawień w Konfiguracji Firmy/ Dane firmy/ PIT-28 i na liście widoczna jest jako pogrubiona. Zmiana rodzaju działalności w Konfiguracji powoduje, że dotychczasowa działalność główna usuwana jest z listy działalności poprzedniego typu i widnieje na liście działalności nowego typu.

W nowych bazach działalność podstawowa jest dodawana z domyślnym udziałem 100,000/100. W bazach skonwertowanych z wcześniejszych wersji programu dotychczasowe pole Udział w spółce dostępne na zakładce [Odliczenia] zastąpione zostało polem Udziały i przeniesione na zakładkę [Dz. gospodarcza] lub [Najem] (w zależności od ustawień w Konfiguracji Firmy/ Dane firmy/ PIT-28). Wysokość udziałów za poszczególne miesiące wprowadzone we wcześniejszych wersjach programu zostanie historycznie zachowana.

Jeżeli przed konwersją jako typ działalności wskazano Gospodarcza oraz wprowadzono przychód w stawce 12,5% i/lub 2% to po konwersji bazy na formularzu Kwot indywidualnych widnieje:

- Na zakładce [Dz. gospodarcza] działalność główna, do której kwalifikowane są przychody ze stawką <> 12,5% oraz <>2%.

- Na zakładce [Dz. gospodarcza] działalność o symbolu PRODUKTY ROLNE z udziałem 100,000/100, do której kwalifikowane są przychody ze stawką 2%.

- Na zakładce [Najem] działalność o symbolu NAJEM z udziałem równym udziałowi w działalności głównej, do której kwalifikowane są przychody ze stawką 12,5%.

Jeżeli przed konwersją jako typ działalności wskazano Najem, dzierżawa oraz wprowadzono przychód w stawce <>8,5% oraz <> 12,% to po konwersji bazy na formularzu Kwot indywidualnych widnieje:

- Na zakładce [Dz. gospodarcza] działalność o symbolu DZIAŁALNOŚĆ GOSPODARCZA z udziałem równym udziałowi w działalności głównej, do której kwalifikowane są przychody ze stawką: 20%, 17%, 10%, 5,5% oraz 3%.

- Na zakładce [Dz. gospodarcza] działalność o symbolu PRODUKTY ROLNE z udziałem 100,000/100, do której kwalifikowane są przychody ze stawką 2%.

- Na zakładce [Najem] działalność główna, do której kwalifikowane są przychody ze stawką 8,5% oraz 12,5%.

Po zmianie w Konfiguracji typu działalności, automatycznie utworzone po konwersji źródło przychodów odpowiadające działalności głównej zostanie usunięte bezpowrotnie. Powtórna zmiana typu działalności nie spowoduje przywrócenia tej działalności.

Nową działalność można dodać po wciśnięciu przycisku ![]() lub za pomocą klawisza <Insert>.

lub za pomocą klawisza <Insert>.

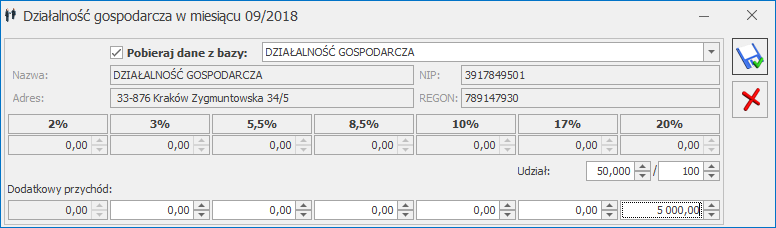

Podczas dodawania kolejnej działalności w polu Udział domyślnie podpowiada się wartość 100,000/100. Istnieje możliwość podania licznika w polu Udział z dokładnością do trzech miejsc po przecinku. Nie ma możliwości zapisania formularza, jeżeli w polu Udział uzupełniono licznik, a nie podano mianownika.

Po zaznaczeniu parametru Pobieraj dane z bazy użytkownik musi wskazać bazę prowadzoną w formie ryczałtu, z której dane mają być pobierane.

Pole Dodatkowy przychód należy uzupełnić, jeżeli podatnik w danym miesiącu/kwartale osiąga dodatkowe przychody z danej działalności nie dotyczące całej firmy, a tylko konkretnego wspólnika.

Po wprowadzeniu na zakładce [Dz. gospodarcza] kwoty w stawce 2% pozostałe stawki są wyszarzane. Po wprowadzeniu kwoty w stawce <> 2% stawka 2% jest wyszarzana.

Użytkownik ma możliwość seryjnego usunięcia z listy zaznaczonych działalności. Usunięcie działalności w danym miesiącu usuwa ją z kolejnych miesięcy. Nie ma możliwości usunięcia działalności głównej.

Zmiana na formularzu zaliczki na PIT-28

Zablokowano możliwość dodawania starej wersji zaliczki na PIT-28(12). Naliczenie korekty zaliczki na starszej wersji formularza dostępne będzie jeżeli w bazie naliczono zaliczkę pierwotną za dany okres czasu w odpowiedniej wersji formularza. Od wersji 2019.0.1 będzie już tylko dostępny nowy wzór zaliczki na PIT‑28(13), na formularzu której dodano zakładki: [Dz. gospodarcza] oraz [Najem].

Dodatkowe źródła przychodów dodane automatycznie po konwersji do wersji 2019.0.1 uwzględniane są na formularzu zaliczki na PIT-28(13).

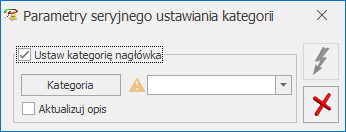

Ewidencja dodatkowa. Operacje seryjne. Na liście dokumentów w menu kontekstowym oraz na przycisku ![]() dodano operację seryjną Ustaw kategorię:

dodano operację seryjną Ustaw kategorię:

Po zaznaczeniu parametru Ustaw kategorię nagłówka użytkownik może przypisać nową lub zmienić dotychczasową kategorię nagłówka dla zaznaczonych dokumentów. Zaznaczenie parametru Aktualizuj opis powoduje przeniesienie do nagłówka dokumentu opisu z formularza wybranej kategorii.

Na liście dokumentów w ewidencji dodatkowej w menu kontekstowym wyodrębniono grupę Operacje seryjne, po wybraniu której użytkownik ma możliwość wskazania konkretnej operacji seryjnej: Zmień rejestr, Ustaw kategorię, Usuń rozliczenia.

7. Biuro rachunkowe.Udostępniono możliwość naliczania deklaracji VAT-8(9) wraz z możliwością podglądu, zatwierdzania, wydruku, wysyłki do systemu e-Deklaracje oraz odbioru UPO.

8. Biuro rachunkowe. Raporty. W raportach Dokumenty niezaksięgowane, Podatki do zapłaty, Statusy deklaracji, Wprowadzone dokumenty dodano informację na temat stanu księgowania, kwoty podatku do zapłaty, statusu i wprowadzenia deklaracji VAT-8.

9. Biuro rachunkowe. Atrybuty. Na liście atrybutów dostępnych z poziomu Comarch ERP Optima System/ Konfiguracja/ Program/ Biuro Rachunkowe/ Atrybuty w grupie Deklaracje VAT dodano atrybuty związane z deklaracją VAT-8, tj. Data VAT-8, Deklaracja VAT-8, Kwota VAT-8. Atrybuty dostępne są z poziomu modułu Biuro Rachunkowe.

10. Biuro rachunkowe. Deklaracja PIT-28. Udostępniono nowy wzór zaliczki na PIT-28(13) uwzględniający wiele działalności dla ryczałtu.

Zmiany

1. Opis analityczny. Umożliwiono zmianę wielkości okna z elementami wymiaru dostępnego podczas wprowadzania opisu analitycznego na słowniku/dokumencie.

2. Opis analityczny. W oknie z elementami wymiaru dostępnym podczas wprowadzania opisu analitycznego na dokumencie dodano kolumny:

- Opis – dla wymiaru o typie Opisowy widnieje Nazwa podwymiaru/ elementu wymiaru, dla wymiaru o typie Z planu kont widnieje Nazwa konta księgowego, dla wymiaru o typie Kategoria widnieje Opis wprowadzony na formularzu kategorii, dla wymiaru o typie Słownik widnieje Nazwa słownika.

- Konto1 – dla wymiaru o typie Opisowy widnieje konto wskazane na formularzu podwymiaru/ elementu wymiaru, dla wymiaru o typie Z planu kont widnieje konkretne konto z planu kont, dla wymiaru o typie Kategoria widnieje konto wskazane na formularzu kategorii w polu Konto – segment Wn, dla wymiaru o typie Słownik – Kontrahent/ Pracownik/ Wspólnik widnieje konto wskazane na formularzu danego podmiotu w polu Przychód/ Konto 1, dla wymiaru o typie Słownik – Towar/ Środek trwały/ Bank/ Urząd nie widnieje żadne konto.

- Konto2 – dla wymiaru o typie Opisowy widnieje konto wskazane na formularzu podwymiaru/ elementu wymiaru, dla wymiaru o typie Z planu kont widnieje konkretne konto z planu kont, dla wymiaru o typie Kategoria widnieje konto wskazane na formularzu kategorii w polu Konto – segment Ma, dla wymiaru o typie Słownik – Kontrahent/ Pracownik/ Wspólnik widnieje konto wskazane na formularzu danego podmiotu w polu Rozchód/ Konto 2 dla wymiaru o typie Słownik – Towar/ Środek trwały/ Bank/ Urząd nie widnieje żadne konto.

3. W Konfiguracji/Firmy/Dane firmy/PIT-28 usunięto nadmiarowe pola NIP i REGON, a w sekcji PIT-36/PIT-36L pole REGON.

4. W Konfiguracji Firmy/ Dane firmy/ VAT, AKC-WW usunięto pola dotyczące numeru NUSP oraz w przypadku podatnika będącego osobą fizyczną: Nr dow. osob. oraz Nr paszportu.

5. Księgowość. Limity.

Konfiguracja/ Program/ Księgowość/ Limity

Wartości obowiązujące od 01.01.2019:

- Limit – pełna księgowość: 8 559 000 zł.

- Limit – ryczałt: 1 069 875 zł.

6. Księgowość kontowa. Umożliwiono wybór konta walutowego oraz modyfikację formularzy na których wybrano konto walutowe w bazach, w których nie pobrano modułu Księga Handlowa Plus. Szczegóły funkcjonalności opisane zostały w części Ogólne i Kasa/Bank.

7. Księgowość kontowa. Podczas próby usunięcia kontrahenta wybranego wcześniej na zapisie księgowym pojawia się komunikat: Nie można usunąć kontrahenta wybranego na zapisie księgowym (powiązanie z tabelą DekretyNag).

8. Księgowość kontowa. Schematy księgowań. W schematach księgowych o typie Deklaracje w polu Kwota – VAT-7 dodano makro Vat7DoZwrRachVAT, a w polu Kwota – VAT-7 korygująca dodano makro @Vat7KorygDoZwrRachVAT. Makra odwołujące się do kwoty z poz. 58 W tym kwota do zwrotu na rachunek VAT na formularzu deklaracji VAT-7 pierwotnej/ korekty.

9. Księgowość kontowa. Plan kont. Jeżeli na formularzu konta księgowego zaznaczono parametr Konto nieaktywne to jest ono widocznie na liście kont w kolorze czerwonym.

10. Księga Podatkowa. Jeżeli na wystawionym w module Handel dokumencie Korekta zbiorcza/rabat wybrano kategorię z kolumną do księgowania <> Zaszłości to po przeniesieniu tego dokumentu do rejestru VAT sprzedaży, na formularzu dokumentu w rejestrze VAT widnieje właściwa kolumna.

11. Ewidencja Ryczałtowa. Umożliwiono generowanie kwartalnej zaliczki na PIT-28(13) w sytuacji, gdy na formularzu Kwot indywidualnych nie wprowadzono pierwszego miesiąca pierwszego kwartału roku, w którym wyliczana jest zaliczka kwartalna.

12. Rejestry VAT zakupu. W przypadku transakcji krajowych – podatnikiem jest nabywca dla kontrahenta będącego podatnikiem VAT nieczynnym, po zapisaniu dokumentu nie pojawia się okno Generowanie dokumentu wewnętrznego.

Po wyborze na liście dokumentów w rejestrze VAT zakupu opcji generowanie dokumentu wewnętrznego sprzedaży pojawia się komunikat: Na dokumencie wskazano rodzaj transakcji Krajowy – podatnikiem jest nabywca. Podatnik jednak nie jest podatnikiem VAT czynnym. Czy mimo to chcesz wystawić dokument wewnętrzny? Zaakceptowanie komunikatu powoduje pojawienie się okna Generowanie dokumentu wewnętrznego. Wybór opcji Nie oznacza rezygnację z generowania dokumentów wewnętrznych.

Po wyborze na liście dokumentów w rejestrze VAT zakupu opcji generowanie zbiorczego dokumentu wewnętrznego sprzedaży pojawia się komunikat: Zaznaczono dokumenty dla podatnika VAT nieczynnego. Czy mimo to chcesz wystawić zbiorczy dokument wewnętrzny? Zaakceptowanie komunikatu powoduje pojawienie się okna Generowanie dokumentu wewnętrznego. Wybór opcji Nie oznacza rezygnację z generowania dokumentów wewnętrznych.

13. Rejestry VAT zakupu. W przypadku transakcji krajowych – podatnikiem jest nabywca wprowadzonych do rejestru VAT zakupu w stawce NP oraz z zaznaczonym parametrem Podatnik VAT czynny, dokument wewnętrzny sprzedaży generowany jest z datą obowiązku podatkowego jako późniejszą z dat: obowiązku podatkowego i wpływu.

14. Rejestry VAT zakupu. Jeżeli dla dokumentu automatycznie pojawia się okno Generowanie dokumentu wewnętrznego to po skopiowaniu tego dokumentu okno podnosi się również po zapisaniu kopii dokumentu.

15. Rejestry VAT sprzedaży. W przypadku transakcji wewnątrzunijny – podatnikiem jest nabywca, jeżeli na dokumencie dodano pozycje z różnymi rodzajami (np. Towary i Usługi) to podczas zapisywania dokumentu pojawia się komunikat: Dla faktur wewnątrzunijnych mogą być różne daty obowiązku podatkowego i notowania kursów dla towaru i usługi. Taką fakturę należy wprowadzić jako dwa osobne dokumenty. Czy jesteś pewien, że mimo to chcesz zapisać tak wprowadzoną fakturę? Zaakceptowanie komunikatu powoduje zapisanie faktury. Wybór opcji Nie umożliwia modyfikację dokumentu.

16. Rejestry VAT sprzedaży. Jeżeli w Konfiguracji Firmy/ Księgowość/ Parametry zaznaczono parametr Pobieraj rodzaj z kategorii towaru/usługi przy przenoszeniu do Rejestru VAT to w przypadku faktur sprzedażowych, do których była wystawiona zaliczka, po przeniesieniu faktury końcowej do rejestru VAT, pozycja pomniejszająca wartość faktury o kwotę zaliczki pobiera kategorię analogiczną do kategorii wybranej w pozycji w tej samej stawce VAT o najwyższej wartości netto dotyczącej faktury finalnej.

17. Rejestry VAT sprzedaży. Po przeniesieniu z menu Handel do rejestru VAT transakcji wewnątrzunijnych, wewnątrzunijnych trójstronnych oraz wewnątrzunijnych – podatnikiem jest nabywca z rodzajem Usługi, data obowiązku podatkowego ustawiana jest zgodnie z datą sprzedaży.

18. Rejestry VAT. Deklaracja VAT-7(18). Zmiany.

Po uzupełnieniu kwoty w poz. 57 Kwota do zwrotu na rachunek bankowy kwota do zwrotu wykazana w jednej z poz. 58-61 nie może być mniejsza od kwoty wskazanej w poz. 57.

Zablokowano możliwość odznaczenia poz. 68 Podatnik wnioskuje o zwrot podatku na rachunek VAT w sytuacji, gdy uzupełniono kwotę w poz. 58 W tym kwota do zwrotu na rachunek VAT.

Po uzupełnieniu kwoty w poz. 59 W tym kwota do zwrotu w terminie 25 dni, w poz. 70 Wniosek o przyspieszenie terminu zwrotu podatku (VAT-ZT) automatycznie zaznaczana jest opcja Tak.

19. Rejestry VAT. Deklaracja VAT-7 oraz Deklaracja VAT-9M. Po wciśnięciu na liście deklaracji VAT‑7/VAT‑9M przycisku plusa domyślnie dodawana jest deklaracja VAT-7 w wersji 18, VAT-7K w wersji 12, VAT-9M w wersji 8.

20. Blokady dostępu. Na formularzu operatora dostępnym w Konfiguracji Programu / Użytkowe/ Operatorzy zmieniono na zakładce [Blokady dostępu] nazwę blokady Formularz zapisu księgowego na Formularz zapisu księgowego KH. Zaznaczenie opcji Dodawanie uniemożliwia dodawanie zapisów bezpośrednio w dzienniku oraz księgowanie dokumentów źródłowych. Zaznaczenie opcji Usuwanie uniemożliwia usuwanie zapisów z dziennika oraz usuwanie zapisów księgowych z listy dokumentów źródłowych za pomocą funkcji Usuń zapisy księgowe.

21. Blokady dostępu. Na formularzu operatora dostępnym w Konfiguracji Programu / Użytkowe/ Operatorzy dodano blokadę Formularz predekretacji. Blokada działa na predekretację dostępną z listy dokumentów.

22. Praca rozproszona. W przypadku importowania płatności do rejestru VAT, dla których nie ma zapisanych informacji o numerze NIP i numerze dokumentu dla metody Split Payment, wartości te są pobierane z importowanego dokumentu.

23. Praca rozproszona. Import dokumentów wyeksportowanych z modułu Handel. Jeżeli w bazie docelowej na kategorii jest zaznaczona opcja Podziel odliczenia, to na zaimportowanych dokumentach z tą kategorią następuje automatyczny podział odliczeń.

24. Biuro rachunkowe. Podgląd formularzy deklaracji. Wprowadzono grupowanie podglądu formularzy deklaracji w rozwijalnym menu.

25. Biuro rachunkowe. W menu Deklaracje/Zaliczki JPK zgrupowano deklaracje VAT. Aby dokonać seryjnego naliczania deklaracji VAT należy wybrać opcję Deklaracje VAT a następnie z listy dokonać wyboru konkretnej deklaracji VAT, tj. VAT-7, VAT-UE, VAT-8, VAT-9M oraz VAT-27.

26. Biuro rachunkowe. Wydruki. Wycofano nadruk na deklaracje VAT-7 oraz VAT-7K(12). Przy próbie wydruku tych deklaracji Użytkownik otrzyma informację: Od wersji deklaracji VAT-7(18) lub VAT-7K(12) nadruk nie jest dostępny.

Poprawiono

1. Opis analityczny. Zoptymalizowano księgowanie dokumentów schematami księgowymi odwołującymi się do opisu analitycznego.

2. Księgowość. Deklaracja/Zaliczka na PIT-36 oraz PIT-36L. W specyficznych sytuacjach podczas próby przeliczenia deklaracji/zaliczki pojawiał się komunikat: [Microsoft][Menedżer sterowników ODBC] Nie można odnaleźć nazwy źródła danych, a nie ma podanego sterownika domyślnego. Działanie poprawiono.

3. Księgowość kontowa. Rozrachunki. Umożliwiono generowanie wydruku Zapisy nierozrachowane na wybrany dzień dla kont księgowych powiązanych z kontrahentami na formularzu których w polu Nazwa uzupełniono więcej niż 252 znaki.

4. Księgowość kontowa. Schematy księgowań. W schematach księgowych o typie Lista płac umożliwiono księgowanie za pomocą dostępnego w polu Kwota makra @KwotaPlatnosci w przypadku, gdy zaznaczono parametr Księgowanie walutowe.

5. Księgowość kontowa. W specyficznych sytuacjach podczas księgowania dokumentów za pomocą predekretacji pojawiał się komunikat: Dojście do wiersza odnosi się do usuniętego wiersza lub wiersza oznaczonego do usunięcia. Działanie poprawiono.

6. Rejestry VAT. Poprawiono mechanizm przeliczania wartości kwoty w PLN w sekcji Kurs do księgowania.

7. Rejestry VAT sprzedaży. W specyficznych sytuacjach podczas próby przeniesienia do rejestru VAT Faktury sprzedaży powiązanej z dokumentem WZKK pojawiał się komunikat: Błąd przenoszenia dokumentu. Błąd odczytu typu kursu waluty [0] z konfiguracji. Działanie poprawiono.

8. Rejestry VAT zakupu. Poprawiono wyświetlanie kwoty w polu Zapłacono w sytuacji, gdy na dokumencie zaznaczono parametr Płatność VAT w PLN, wskazano kurs Nieokreślony oraz dokonano rozliczenia kwoty VAT-u.

9. Rejestry VAT zakupu. W specyficznych sytuacjach na wydruku Klasyfikacja zakupów/ Narastająco wg klasyfikacji nie były uwzględniane wszystkie dokumenty. Działanie poprawiono.

10. Ewidencja dodatkowa. Jeżeli w Konfiguracji Firmy/ Kasa/Bank/ Parametry zaznaczono parametr Automatyczna generacja kasy dla ewidencji dodatkowej, a w ewidencji dodano dokument z formą płatności o typie innym niż gotówka, a następnie dokonano jego edycji i na zakładce [Dodatkowe] podzielono kwotę i na jednej z płatności wskazano formę płatności o typie gotówka to nie generował się automatyczny zapis kasowy. Działanie poprawiono.

11. Testy integralności. Jeżeli po zaznaczeniu parametru Wykonaj testy za okres wskazano cały miesiąc to podczas wykonywania testu Zgodność naliczonego VAT pod uwagę brane były wszystkie dokumenty, a nie tylko za wybrany okres. Działanie poprawiono.

12. Praca rozproszona. W specyficznych sytuacjach, przy próbie zaimportowania korekty faktury RR pojawiał się komunikat Wystąpił błąd przy imporcie składnika. Suma kwot płatności dokumentu nie zgadza się z kwotą na dokumencie. Płatność wynosi 0.00. Działanie poprawiono.

13. Praca rozproszona. W specyficznych sytuacjach przy imporcie kontrahentów z opcją Nowe i zmienione, rabaty dla kontrahenta na grupę towarów/ określony towar były nadpisywane rabatem standardowym z karty importowanego kontrahenta. Działanie poprawiono.

14. Praca rozproszona. Poprawiono import w przypadku plików formatowanych w niestandardowy sposób.

15. Biuro rachunkowe. Konwersja baz danych. W przypadku kiedy pierwsza baza na liście baz nie została jeszcze skonwertowana, przy próbie wyliczenia/podglądu deklaracji lub generowania raportów pojawiał się błąd: Nie można odnaleźć elementu w kolekcji z odpowiednią nazwą lub liczbą porządkową. Działanie poprawiono.