Płace i Kadry

Nowości

1. Aktualne wskaźniki.

Konfiguracja / Program / Płace / Wynagrodzenia

Wskaźniki obowiązujące od 1.09.2021:

– przeciętne miesięczne wynagrodzenie: 5504,52 zł.

– minimalna stawka uczniów I roku: 275,23 zł.

– minimalna stawka uczniów II roku: 330,27 zł.

– minimalna stawka uczniów III roku: 385,32 zł.

– młodociany – przyuczenie: 220,18 zł.

Wskaźniki obowiązujące od 1.10.2021:

– wskaźnik waloryzacji: 100,9%.

Wskaźniki obowiązujące od dnia: 1.01.2022 r.:

– najniższe wynagrodzenie dla etatu: 3010,00 zł,

– minimalna stawka godzinowa dla umów: 19,70 zł.

Podstawa prawna:

Komunikat Prezesa Głównego Urzędu Statystycznego z dnia 10 sierpnia 2021 r. w sprawie przeciętnego wynagrodzenia w drugim kwartale 2021 r.

Obwieszczenie Prezesa Zakładu Ubezpieczeń Społecznych z dnia 11 sierpnia 2021 r. w sprawie wskaźnika waloryzacji podstawy wymiaru zasiłku chorobowego przyjętej do obliczenia świadczenia rehabilitacyjnego w IV kwartale 2021 r. (M.P. 2021, Poz. 754).

Rozporządzenie Rady Ministrów z dnia 14 września 2021 r. w sprawie wysokości minimalnego wynagrodzenia za pracę oraz wysokości minimalnej stawki godzinowej w 2022 r.(Dz.U. 2020, poz. 1690)

2. Dodatkowy urlop dla pracowników z niepełnosprawnością. Umożliwiono naliczanie dodatkowego urlopu w wymiarze 10 dni dla pracowników z umiarkowanym lub znacznym stopniem niepełnosprawności jako oddzielnego limitu.

W konfiguracji dodano standardowy typ limitu Urlop dodatkowy (niepełnosp.). Limit jest dodawany automatycznie podczas pojedynczego dodawania limitu urlopu wypoczynkowego oraz jest możliwy do dodania osobno przez Użytkownika. Limit przysługuje jedynie osobom zatrudnionym na etat.

Limit jest naliczany dla pracownika, który w danym roku kalendarzowym miał odnotowany stopień niepełnosprawności umiarkowany lub znaczny i dodatkowo przepracował już co najmniej rok po uzyskaniu odpowiedniego stopnia niepełnosprawności lub ma odnotowaną w którymkolwiek zapisie dotyczącym roku, za który naliczamy limit informację o liczbie dni dodatkowego urlopu na formularzu pracownika na zakładce [3.Etat] w polu ‘Liczba dni dodatkowego limitu urlopowego’.

Podczas próby dodania limitu Urlop dodatkowy (niepełnosp.) pracownikowi, który nie spełnia warunków do jego nabycia wyświetli się odpowiedni komunikat.

Pracownik z niepełnosprawnością nabywa prawo do pierwszego urlopu dodatkowego po przepracowaniu jednego roku po dniu zaliczenia jej do znacznego albo umiarkowanego stopnia niepełnosprawności. Pierwszy urlop dodatkowy pracownika z niepełnosprawnością jest urlopem nabywanym z dołu, po przepracowaniu wymaganego okresu i z tego względu w roku jego nabycia jest należny w pełnym wymiarze bez względu na datę, w której to nastąpiło. Wymiar pierwszego dodatkowego urlopu wypoczynkowego (po przepracowaniu roku po dniu zaliczenia do odpowiedniego stopnia niepełnosprawności) powinien pozostawać w proporcji do wymiaru czasu pracy niepełnosprawnego w dniu nabycia do niego prawa. W przypadku zwolnienia pracownika w roku, w którym uzyskał prawo do pierwszego urlopu dodatkowego limit dodatkowego urlopu nie jest ustalany proporcjonalnie do okresu zatrudnienia, zawsze przysługuje 10 dni (mniej jedynie gdy ma wymiar etatu mniejszy niż 1/1).

Do ustalenia rocznego okresu pracy, po którym pracownik nabywa prawo do pierwszego urlopu z tytułu niepełnosprawności, wlicza się zatem do niego także okresy poprzedniego zatrudnienia, bez względu na przerwy w zatrudnieniu oraz sposób ustania stosunku pracy. Jeżeli pomiędzy okresami pracy występują przerwy, to okresy zatrudnienia sumuje się. W momencie osiągnięcia rocznego okresu pracy pracownik nabywa prawo do dodatkowego urlopu. Pracownik z niepełnosprawnością może posiadać okresy zatrudnienia u różnych pracodawców. Liczy się wtedy niepokrywające się ze sobą okresy zatrudnienia, a prawo do pierwszego urlopu dodatkowego pracownik nabywa u pracodawcy, u którego pozostaje w zatrudnieniu w chwili osiągnięcia rocznego okresu pracy. On też udziela pracownikowi tego urlopu.

Prawo do kolejnego urlopu z tytułu niepełnosprawności pracownik nabywa w dniu 1 stycznia lub w pierwszym dniu zatrudnienia w roku następującym po roku, w którym nabył prawo do pierwszego urlopu dodatkowego. Do urlopu dodatkowego stosuje się wszystkie przepisy dotyczące urlopu wypoczynkowego. Limit urlopu dodatkowego jest ustalany proporcjonalnie do okresu zatrudnienia pracownika, wymiaru etatu oraz obowiązującej pracownika normy dobowej. Jeśli wymiar etatu/norma dobowa/okres zatrudnienia zmieniał się w trakcie roku limit należy ustalić odrębnie dla każdego z tych okresów.

Do ustalenia czy pracownik ma prawo do dodatkowego urlopu sumowany jest staż pracy w bieżącej firmie oraz z historii zatrudnienia, który przypada w okresie, kiedy pracownik miał znaczny lub umiarkowany stopień niepełnosprawności. Informacja o okresie obowiązywania stopnia niepełnosprawności jest pobierana z formularza pracownika z zakładki [5.Ubezpieczenie cd.].

Dodatkowo limit urlopu jest pomniejszany proporcjonalnie także w przypadku wystąpienia co najmniej miesięcznej nieobecności w pracy spowodowanej urlopem wychowawczym, urlopem bezpłatnym, służbą wojskową czy nieusprawiedliwioną nieobecnością. Zasady pomniejszania kolejnego limitu analogicznie jak dla urlopu wypoczynkowego. Wyjątek stanowi pierwszy limit urlopu dodatkowego, który nie jest pomniejszany za nieobecności pomniejszające limit.

Niepełny miesiąc podlega zaokrągleniu w górę, a niepełny dzień urlopu zaokrągla się w górę do pełnego dnia. Wymiar urlopu dodatkowego w danym roku nie może przekroczyć 10 dni.

W przypadku utraty w ciągu roku kalendarzowego stopnia niepełnosprawności uprawniającego do urlopu dodatkowego nie wpłynie na wymiar już nabytego urlopu dodatkowego. Pracownik zachowuje do niego prawo w pełnym wymiarze 10 dni. Pracownik nie nabędzie jednak prawa do urlopu dodatkowego w kolejnym roku kalendarzowym po roku, w którym utraci status osoby niepełnosprawnej lub zostanie zaliczony do lekkiego stopnia niepełnosprawności.

W sytuacji, gdy pracownik na 1 stycznia nie miał prawa do kolejnego urlopu dodatkowego, bo nie miał odpowiedniego stopnia niepełnosprawności, ale w trakcie roku je uzyskał, to wówczas uzyskuje on prawo do 10 dni urlopu od dnia uzyskania znacznego lub umiarkowanego stopnia niepełnosprawności. Jeśli pracownik ma niewykorzystany urlop dodatkowy, a w następnym roku już nie ma prawa do urlopu dodatkowego (np. zmienił stopień niepełnosprawności na lekki) urlop ten zostanie uwzględniony jako ‘Z przeniesienia’ do limitu urlopu wypoczynkowego.

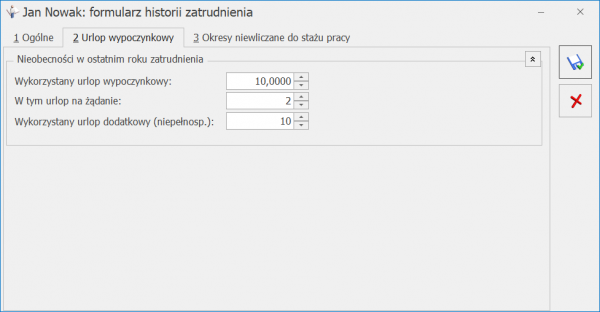

W celu odnotowania informacji o wykorzystanym dodatkowym urlopie na formularzu historii zatrudnienia na zakładce [2.Urlop wypoczynkowy] zostało dodane pole ‘Wykorzystany urlop dodatkowy (niepełnosp.)’, w którym Użytkownik może podać ilość dni urlopu dodatkowego, które pracownik wykorzystał u poprzedniego pracodawcy. W przypadku naliczania limitu urlopu dodatkowego należy zweryfikować czy w roku, za który go liczymy pracownik nie wykorzystał już urlopu u poprzedniego pracodawcy. Uwzględniamy jedynie te zatrudnienia, które zakończyły się przed datą, kiedy przysługuje urlop dodatkowy w naszej firmie. Łącznie limit wykorzystany u poprzedniego pracodawcy oraz w naszej firmie w roku nie może przekroczyć 10 dni.

W celu odnotowania pracownikowi niepełnosprawnemu dodatkowego urlopu należy wprowadzić nieobecność Urlop dodatkowy (niepełnosp.), który pomniejsza dedykowany limit dla pracowników niepełnosprawnych. Powyższa nieobecność jest rozliczana za pomocą nowo wprowadzonego elementu wypłaty Wynagrodzenie za czas urlopu dodatk.

Zarówno podczas dodawania limitu dodatkowego urlopu (niepełnosp.) jak i nieobecności urlop dodatkowy (niepełnosp.) jest możliwość zaznaczenia nieobecności opcji: Na żądanie oraz wyświetlenie w limicie informacji o ilości dni na żądanie. Tego typu urlop jest sumowany ze zwykłego urlopu i dodatkowego.

Podczas planowania dodatkowego urlopu przez pracownika niepełnosprawnego z poziomu aplikacji Comarch HRM zostanie dodana nieobecność Urlop dodatkowy (niepełnosp.) (plan), która po zatwierdzeniu przez kierownika pracownika zostanie zamieniona na Urlop dodatkowy (niepełnosp.). Nieobecność będzie możliwa do odnotowania, jeśli w bazie Comarch ERP Optima zostanie dodany limit: Urlop wypoczynkowy (niepełnosp.).

W przypadku niewykorzystania w pełni przysługującego urlopu, pracownik niepełnosprawny nabywa prawo do ekwiwalentu za niewykorzystany urlop z dniem ustania zatrudnienia. Podczas naliczania standardowego ekwiwalentu za urlop zostaje przekazana liczba dni niewykorzystanego urlopu będąca sumą pozostałego limitu urlopu wypoczynkowego oraz limitu urlopu dodatkowego (niepełnosp.). Po zapisaniu wypłaty z ekwiwalentem w limitach zostaje zapisana informacja o wypłaconym ekwiwalencie, oddzielnie w limicie dotyczącym urlopu wypoczynkowego i dodatkowego.

Na wydruku Świadectwa pracy w punkcie 6 ppkt 1 będzie wykazana suma urlopu wykorzystanego z limitu urlopu wypoczynkowy oraz urlopu dodatkowego w godzinach i dniach. Natomiast w punkcie 6 ppkt 12 dla pracownika, który ma naliczony limit urlopu dodatkowego (niepełnosp.) wykazana zostanie liczba dni wykorzystanego urlopu dodatkowego pobranego z limitu urlopu dodatkowego (niepełnosp.).

3. Ograniczenie zaliczki podatku dla składników ZFŚS. Wprowadzono mechanizm umożliwiający automatyczne ograniczenie zwolnienia z podatku składników finansowanych z Zakładowego Funduszu Świadczeń Socjalnych do wysokości limitu zgodnego z art.21 ust.1 pkt 67 ustawy o PIT. Świadczenie (pieniężne i rzeczowe) z ZFŚS do obowiązującego limitu są naliczane jako zwolnione z opodatkowania, natomiast powyżej tej kwoty są opodatkowane.

W Konfiguracji programu [Program / Płace / Wynagrodzenia] dodano nową sekcję ‘Świadczenia socjalne’ z nowym wskaźnikiem ‘Limit zwolnienia ZFŚS’, w którym zapisana jest kwota obowiązującego limitu. Od 01.01.2020 r. limit zwolnienia, powyżej którego należy naliczyć podatek to kwota 2000 zł. Limit ten obowiązuje w okresie od 1.01.2020 r. do końca roku podatkowego następującego po roku, w którym odwołano stan epidemii ogłoszony z powodu COVID-19.

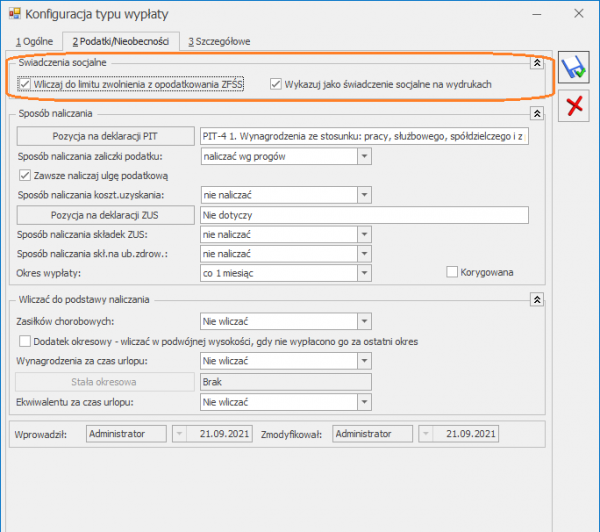

Na formularzu typu wypłaty, dostępnym z poziomu [System/ Konfiguracja/ Firma/ Płace/ Typy wypłat] na zakładce [2. Podatki/ Nieobecności] została dodana sekcja ‘Świadczenia socjalne’ z dwoma parametrami: Wliczaj do limitu zwolnienia z opodatkowania ZFŚS i Wykazuj jako świadczenie socjalne na wydrukach

Parametr Wliczaj do limitu zwolnienia z opodatkowania ZFŚS (domyślnie niezaznaczony) należy zaznaczyć w typach wypłaty, które mają być uwzględniane przy sprawdzaniu kwoty limitu zwolnienia dla świadczeń z ZFŚS.

Parametr Wykazuj jako świadczenie socjalne na wydrukach służy do raportowania na wydrukach informacji o wypłaconych składnikach. Parametr został przeniesiony z sekcji ‘Raporty’ z zakładki [3.Szczegółowe] jego wcześniejsza nazwa to Świadczenie z funduszu socjalnego.

W przypadku, gdy w poprzednich wersjach programu parametr Świadczenie z funduszu socjalnego był zaznaczony to podczas aktualizacji do nowej wersji programu, automatycznie nadal będzie zaznaczony Wykazuj jako świadczenie socjalne na wydrukach.

W konfiguracji składnika ZFŚS należy wskazać odpowiednią pozycję na deklaracji PIT oraz sposób opodatkowania w sytuacji przekroczenia limitu zwolnienia w trakcie roku. Po zaznaczeniu parametru Wliczaj do limitu zwolnienia z opodatkowania ZFŚS pojawi się odpowiedni komunikat, informujący o tym obowiązku.

Dodatkowo zaznaczenie parametru powoduje automatyczne ustawienie w konfiguracji dodatku na zakładce [2. Podatki/ Nieobecności] takich pozycji jak:

- Sposób naliczania zaliczki podatku’: naliczać wg progów

- Sposób naliczania składek ZUS’: nie naliczać’

- Sposób naliczania skł.na ub.zdrow: ’nie naliczać

- Sposób wliczania do podstaw zasiłków/urlopu/ekwiwalent: ‘nie wliczać’.

Automatyczne ustawienie dotyczące nienaliczania składek ZUS, jest związane ze zwolnieniem w całości z oskładkowania składników wypłacanych z funduszu socjalnego na podstawie § 2 ust. 1 pkt 19 rozporządzenia składkowego.

Podczas naliczenia wypłaty, sprawdzane jest czy w danym roku podatkowym zostały wypłacone składniki z zaznaczonym parametrem Wliczaj do limitu zwolnienia z opodatkowania ZFŚS oraz czy doszło do przekroczenia limitu zwolnienia ZFŚS obowiązującego w danym roku. Przy sprawdzaniu limitu uwzględniane będą wszystkie wypłaty od początku roku podatkowego do bieżącego miesiąca deklaracji, za który jest naliczona wypłata z danym elementem ZFŚS, które były naliczone przy zaznaczonym parametrze Wliczaj do limitu zwolnienia z opodatkowania ZFŚS. Jeśli do tej pory były wypłacane elementy z ZFŚS i były rozliczane np. za pomocą elementów pomocniczych zgodnie z biuletynem Przykłady zastosowania algorytmu 12 nie będą one uwzględniane przy sprawdzaniu limitu. Dla takich osób rozliczanie dodatków za pomocą nowej funkcjonalności należy zastosować od nowego roku podatkowego. W miesiącu, w którym nastąpi przekroczenie limitu, wartość ponad obowiązujący limit zwolnienia zostanie opodatkowana zgodnie z ustawieniami w danym typie wypłaty.

Ograniczenie w poborze podatku w zależności od wypłaconych składników w obrębie roku dotyczy wszystkich form zatrudnienia (z wyłączeniem Właściciela). W przypadku pracowników wieloetatowych stosowany jest jeden limit zwolnienia ZFŚŚ łącznie dla obu etatów.

W bazie zostało dodane nowe pole WPE_SwiadZwol w tabeli CDN.Wypelementy, w którym będzie zapisywana informacja o kwocie składnika ZFŚS, która podlega zwolnieniu z opodatkowania. Jeśli cała kwota dodatku mieści się w limicie zwolnienia wartość zapisana w polu WPE_SwiadZwol będzie równa kwocie dodatku (WPE_Wartosc).

Na formularzu wypłaty oraz zestawieniu wypłat na zakładce [1.Ogólne] w sekcjach ‘Opodatkowane elementy wynagrodzenia’ oraz w ‘Nieopodatkowane elementy wynagrodzenia’ zostały dodane pola ‘Dodatki ZFŚS’. Świadczenie z funduszu socjalnego, które w konfiguracji ma zaznaczony parametr Wliczaj do limitu zwolnienia z opodatkowania ZFŚS wypłacone poniżej wartości limitu będzie pojawiało się w sekcji ‘Nieopodatkowane elementy wynagrodzenia’. Składnik z funduszu socjalnego wypłacony powyżej wartości limitowanej będzie pojawiał się w sekcji ‘Opodatkowane elementy wynagrodzenia’.

W deklaracji rocznej PIT-11 pracownika wypłacone składniki zostaną wykazane jako różnica pomiędzy zsumowaną wartością wszystkich wypłaconych elementów w danym roku z zaznaczonym parametrem w konfiguracji typu wypłaty ‘Wliczaj do limitu zwolnienia z opodatkowania ZFŚS’ a kwotą tych składników zwolnioną z opodatkowania.

W związku z wprowadzeniem funkcjonalności na wydrukach płacowych w sekcji nieopodatkowane będą wykazywane elementy wypłacane z ZFŚS do kwoty limitu zwolnienia, a do opodatkowanych kwoty dodatków powyżej limitu. Analogicznie będą uwzględniane dodatki z ZFŚS podczas eksportu wypłat do Excela oraz we wzorcach płacowych wykorzystywanych w algorytmie 12.

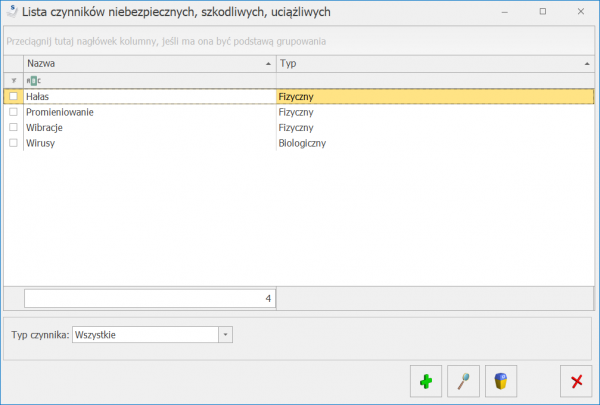

4. Stanowisko pracownika. Umożliwiono określenie czynników niebezpiecznych, szkodliwych, uciążliwych na danym stanowisku pracy oraz automatyczne wykazanie na wydruku skierowania na badania lekarskie. W programie z poziomu [Płace i Kadry/Słowniki] dodano nowy słownik – Czynniki niebezpieczne, szkodliwe, uciążliwe.

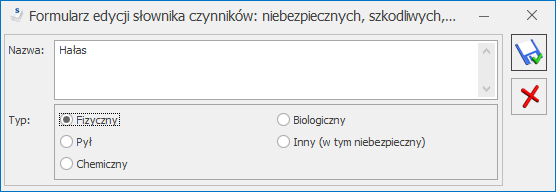

Użytkownik może dodawać, edytować oraz usuwać pozycje znajdujące się na liście czynników. Dodając kolejną pozycję do słownika należy podać nazwę czynnika szkodliwego oraz określić typ poprzez zaznaczenie odpowiedniej opcji: fizyczny, pył, chemiczny, biologiczny, inny (w tym niebezpieczny).

Usunięcie czynnika niebezpiecznego, szkodliwego lub uciążliwego będzie możliwe tylko w przypadku, gdy nie będzie on powiązany ze stanowiskiem. W przeciwnym razie podczas próby usunięcia pozycji przypisanej do stanowiska zostanie wyświetlony następujący komunikat: Nie można usunąć użytej pozycji. Na liście czynników jest możliwość wyfiltrowania czynników danego typu.

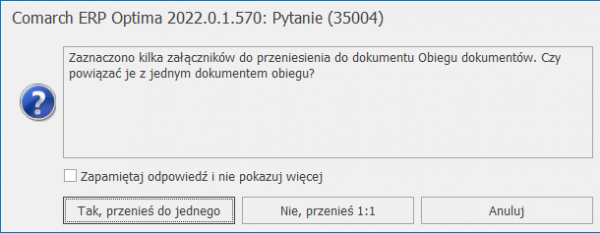

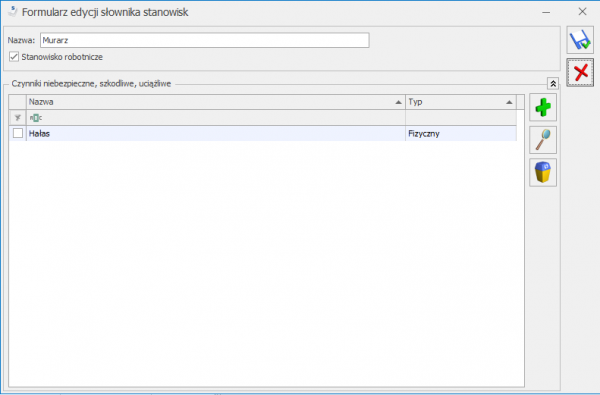

Na formularzu stanowiska [Płace i Kadry/Słowniki] dodano sekcję Czynniki niebezpieczne, szkodliwe, uciążliwe, w której można przypisać czynniki szkodliwe na danym stanowisku. Z tego poziomu Użytkownik programu będzie mógł dodawać oraz usuwać czynniki dla konkretnego stanowiska. Po wybraniu przycisku plusa otworzy się słownik czynników, z którego będzie można wybrać jeden lub kilka czynników niebezpiecznych, szkodliwych albo uciążliwych, a następnie przypisać ich do stanowiska.

Z poziomu zakładki [Narzędzia /Importy/ Z innej bazy danych] wprowadzono możliwość importu słownika czynników niebezpiecznych, szkodliwych, uciążliwych. W przypadku importu stanowisk czynniki także zostaną zaimportowane.

W związku z wprowadzeniem możliwości odnotowania czynników niebezpiecznych, szkodliwych oraz uciążliwych na danym stanowisku wprowadzono zmianę na wydruku skierowania na badania lekarskie. Przed wydrukiem na oknie Ustalenie wartości parametrów dodano parametr: Wykaż czynniki szkodliwe przypisane do stanowiska pracownika. Parametr jest domyślnie zaznaczony. Zaznaczenie parametru spowoduje, że w sekcjach dotyczących czynników szkodliwych zostaną wykazane czynniki powiązane ze stanowiskiem, odpowiednio przyporządkowane do grupy w zależności od typu czynnika. Liczba czynników również wyliczy się automatycznie zgodnie z liczbą czynników przypiętych do konkretnego stanowiska.

5. Informacje bieżące. W informacjach bieżących dotyczących modułu Płace i Kadry dodano analizę ‘Pracownicy na zwolnieniu chorobowym powyżej 30 dni’, która umożliwia wyszukanie osób, które należy wysłać na badania lekarskie ze względu na dłuższą nieobecność. Analiza wykazuje pracowników zatrudnionych na umowę o pracę, którzy w okresie 5 dni przed datą bieżącą i 5 dni po tej dacie mają wprowadzoną nieobecność typu zwolnienie chorobowe, które trwa nieprzerwanie ponad 30 dni (nieobecność może być wprowadzona w kilku częściach, ale muszą być wprowadzone bez dnia przerwy) i wrócili do pracy. W analizie wykazany jest akronim, imię i nazwisko pracownika oraz data zakończenia zwolnienia chorobowego.

6. GUS Z-03 Sprawozdanie o zatrudnieniu i wynagrodzeniach. Dodano nowy raport GUS Z – 03 Sprawozdanie o zatrudnieniu i wynagrodzeniu. Wydruk jest możliwy do wykonania z poziomu [Płace i Kadry/Podgląd wydruku lub Wydruk danych/ Wydruki do GUS/ Z – 03 – Sprawozdanie o zatrudnieniu i wynagrodzeniu].

W sprawozdaniu są wykazywane następujące dane dotyczące przedsiębiorstwa:

- Przeciętna liczba zatrudnionych,

- Pracujący w głównym miejscu pracy w ostatnim dniu okresu sprawozdawczego,

- Czas faktycznie przepracowany,

- Kwota wynagrodzenia brutto,

- Kwoty wypłat z tytułu udziału w zysku lub nadwyżce bilansowej w spółdzielni,

- Kwota dodatkowego wynagrodzenia rocznego,

- Kwota składek społecznych finansowanych przez pracowników.

Raport jest możliwy do wykonania za okres od początku wskazanego przez Użytkownika roku do końca pierwszego, drugiego lub trzeciego kwartału.

7. Opis analityczny. W opisie analitycznym wypłat została dodana informacja o kwotach poszczególnych

rodzajów składek ZUS finansowanych przez pracownika i pracodawcę, czyli składce emerytalnej, rentowej, chorobowej, wypadkowej, FGŚP, FP, FEP. Nowe dane są zapisywane w wypłatach naliczonych w wersji 2022.0.

Dodatkowo dodano nowy wydruk ‘Opis analityczny wypłat (szczeg. skł. ZUS), w którym wykazane są informacje o kwotach poszczególnych składek ZUS. Wydruk dostępny jest z poziomu otwartego formularza listy płac Wydruk danych/Podgląd wydruku/ Opis analityczny/ Opis analityczny wypłat (szczeg. skł. ZUS).

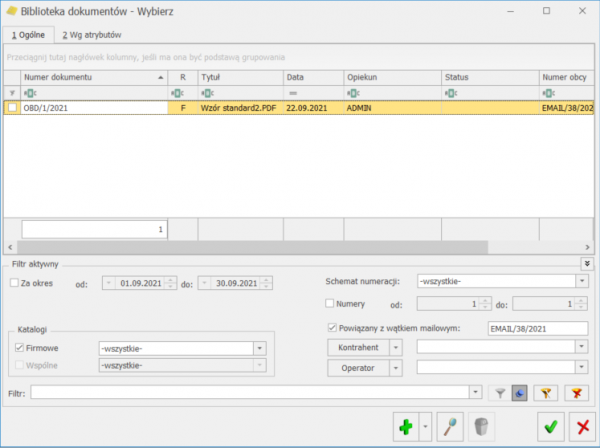

8. e-Teczka – współpraca Comarch ERP Optima z Comarch HRM. Umożliwiono wprowadzanie dokumentów do e-Teczki pracownika z poziomu aplikacji Comarch HRM. Dokument dodany w aplikacji Comarch HRM wymaga zatwierdzenia i przypisania do odpowiedniej części e-Teczki przez Operatora pracującego w module kadrowo-płacowym systemu ERP dlatego zostanie automatycznie przypisany do nowej części e-teczki ‘Do zatwierdzenia’. Część ‘Do zatwierdzenia’ będzie widoczna w e-Teczce pracownika jedynie przy włączonej współpracy systemu ERP z Comarch HRM. W definicji dokumentów dodano nowy schemat o symbolu HDOK. Dokumenty dodawane do e-Teczki z poziomu Comarch HRM będą miały nadawany automatycznie ten symbol numeracji. Jeśli został dodany dokument do e-Teczki z poziomu Comarch HRM Użytkownik otrzyma powiadomienie informujące o pojawieniu się dokumentów do zatwierdzenia. Po wejściu Operatora do danej firmy, do modułu Płace i Kadry i następnie na listę pracowników pojawi się chmurka z komunikatem: W Comarch HRM dodano X dokumenty do e-Teczki. Kliknij tutaj, aby przypisać je do odpowiedniej części. Po kliknięciu opcji Kliknij tutaj, aby przypisać je do odpowiedniej części wyświetlona zostanie e-Teczka z wyfiltrowaną listą dokumentów do zatwierdzenia. Dodatkowo w sekcji Filtr dodano nowy standardowy filtr #(G) Dokumenty do zatwierdzenia pozwalający na wyświetlenie dokumentów znajdujących się w części ‘Do zatwierdzenia’. Dokument należy przypisać do odpowiedniej części e-Teczki, nadać odpowiedni schemat numeracji oraz podpisać. Po otwarciu formularza dokumentu znajdującego się w części ‘Do zatwierdzenia’ domyślnie podpowie się domyślny schemat dla e-Teczki ustawiony w konfiguracji [Konfiguracja/Firma/Płace/Dokumenty] oraz domyślna część [Konfiguracja/Program/Płace/e-Teczka]. Podczas zapisu formularza dokumentu e-Teczki, program będzie sprawdzał, czy dokument jest podpisany cyfrowo. W przypadku braku podpisu pojawi się odpowiedni komunikat.

9. Wydruki Zaświadczenie płatnika składek Z-3/Z-3a. Dostosowano wydruki Zaświadczenia płatnika składek Z-3/Z-3a do nowych wzorów opublikowanych na stronie zus.pl.

Zmiany

1. Pomniejszenie wynagrodzenia za okres wyczekiwania. Wprowadzono zmianę w sposobie pomniejszania wynagrodzenia zasadniczego określonego w stawce miesięcznej w okresie wyczekiwania na prawo do wypłaty świadczenia chorobowego. Zgodnie ze stanowiskiem Ministerstwa Pracy i Polityki Społecznej z 21 października 2011 r. w sprawie wynagrodzenia za część miesiąca, w którym pracownik był niezdolny do pracy, ale za ten okres nie nabył prawa do wynagrodzenia należy pomniejszyć wynagrodzenie miesięczne proporcjonalnie, czyli miesięczną stawkę wynagrodzenia podzielić przez liczbę godzin przypadających do przepracowania w danym miesiącu i otrzymaną kwotę pomnożyć przez liczbę godzin nieobecności pracownika w pracy.

W konfiguracji firmy dodano parametr Licz pomniejszenie proporcjonalne za okres zwolnienia chorobowego przypadającego w okresie wyczekiwania (domyślnie zaznaczony). Przy zaznaczonym parametrze w przypadku wystąpienia u pracownika okresu wyczekiwania na prawo do wypłaty świadczenia chorobowego wynagrodzenie zasadnicze miesięczne jest pomniejszane proporcjonalnie, Gdy parametr jest odznaczony wynagrodzenie zasadnicze miesięczne jest pomniejszone tak jak dotychczas, czyli o 1/30 za każdy dzień nieobecności.

2. Oddelegowanie- przekroczenie ulgi dla młodych. Wprowadzono zmiany w naliczaniu zaliczki podatku dla wypłat naliczanych za okres oddelegowania do pracy zagranicą po przekroczeniu rocznego limitu przychodów uprawniających do skorzystania z ulgi dla młodych. Zmiany dotyczą wyliczania podatku w wypłacie dla oddelegowanych płacących podatek w Polsce lub płacących podatek za granicą, gdy jest stosowana metoda proporcjonalna.

Do tej pory w programie w przypadku pracowników oddelegowanych w miesiącu przekroczenia rocznego limitu zwolnienia (85 528 zł) do całości wynagrodzenia stosowane było zwolnienie z PIT. Zaliczka podatku była naliczana od następnego miesiąca. Obecnie w przypadku przekroczenia limitu zaliczka podatku będzie naliczała się tak samo jak w wypłatach krajowych, czyli już w miesiącu, w którym pracownik przekroczy limit zwolnienia.

Podstawa podatku PL lub zagr. będzie wyliczana od kwoty ponad limit zwolnienia. W przypadku, gdy pracownik w wypłacie za okres oddelegowania, w której dochodzi do przekroczenia limitu zwolnienia z podatku ze względu na aktualizację ma kilka elementów Podstawa podatku PL lub zagr. kwota ponad limit opodatkowania jest przypisywana do każdej podstawy proporcjonalnie do udziału tej podstawy w sumie podstaw wyliczonych tak jakby pracownik nie korzystał ze zwolnienia z PIT. Przy wyliczaniu kwoty podstawy podatku przychód podlegający opodatkowaniu (ponad limit zwolnienia) zostanie pomniejszony o diety należne tylko od tej części wynagrodzenia, od której będzie naliczana zaliczka podatku. Oznacza to, że standardowe 30% diet za okres pobytu za granicą zostanie przemnożone przez udział przychodu ponad limit do całego wynagrodzenia przysługującego za okres oddelegowania. Składki społeczne oraz zdrowotna uwzględnione przy wyliczeniu zaliczki podatku od przychodu opodatkowanego zostaną wyliczone od podstaw ZUS opodatkowanych wyliczonych od całego wynagrodzenia przemnożonych przez udział przychodów podlegających opodatkowaniu w sumie przychodów objętych ulgą dla młodych oraz przychodów podlegających opodatkowaniu. Wskaźnik procentowego udziału wynagrodzenia opodatkowanego do całego wynagrodzenia, stosowany do wyliczania składek oraz diet, wyliczany jest z dokładnością do dwóch miejsc po przecinku. Na zakładce [2.Elementy wypłaty] kwota elementów Podstawa podatku, Podstawa ZUS opodatk. oraz Wyrównanie podstawy ZUS opodatk. będzie wyświetlana w kwotach wyliczonych na podstawie przychodu ponad limit zwolnienia z PIT.

3. Naliczanie wynagrodzenia za czas urlopu. Umożliwiono naliczanie średniej do urlopu z elementów zmiennych zgodnie z literalnym brzmieniem § 9 rozporządzenia urlopowego. W Konfiguracji firmy / Płace / Parametry dodano parametr Uwzględnij liczbę przepracowanych godzin z okresu, z którego została ustalona podstawa. Parametr wpływa na naliczenie wynagrodzenia za czas urlopu w przypadku, gdy jest ono wyliczane ze średniej z poprzednich wypłat według daty wypłaty, czyli tylko wówczas, gdy jest zaznaczony również parametr Średnia do urlopu wypoczynkowego wg daty. Przy zaznaczonym parametrze czas pracy wliczany do podstawy jest uwzględniany z miesięcy, które są wliczone do podstawy, a nie czas zgodny z okresem, za który dodatek był wypłacony. Jeśli pracownik ma wypłaty z przesunięciem i ma wypłacane elementy zmienne to zostanie przyjęty czas z miesiąca wypłaty składnika, a nie z miesiąca, za który przysługiwał. Dodatkowo wprowadzono kontrolę aby naliczona stawka za godzinę urlopu nie była niższa niż stawka zaszeregowania za godzinę pracy. Zgodnie z art. 172 kodeksu pracy za czas urlopu wypoczynkowego pracownikowi przysługuje wynagrodzenie, jakie by otrzymał, gdyby w tym czasie pracował. W przypadku gdy wyliczona w programie stawka za 1 godzinę urlop jest niższa niż stawka za pracę obowiązująca w momencie wystąpienia urlopu program wyrówna ją do odpowiedniej stawki. Na wydruku loga podstawy obliczeniowej za urlop/ekwiwalent generowanej dla pracowników godzinowych dodano informacje o wyliczonej stawce godzinowej z etatu

4. Konfiguracja typu wypłaty. W konfiguracji typu wypłaty zmieniono rozmieszczenie parametrów na zakładce [3.Szczegółowe]. Parametr Świadczenie z funduszu socjalnego został przeniesiony na zakładkę [2.Podatki/Nieobecności] i zmienił nazwę na Wykazuj jako świadczenie socjale na wydrukach.

5. E-Teczka. W e-Teczce pracownika dodano filtr ‘Część e-Teczki’, za pomocą którego można wyfiltrować dokumenty znajdujące się w danej części teczki.

6. Wydruk Świadectwo pracy (crystal). W ustawieniach parametrów przed wydrukiem świadectwa pracy usunięto parametry Zajęcia z danych pracownika oraz Zajęcia w kwocie miesięcznej. W przypadku, gdy pracownik ma odnotowane w kadrach zajęcie i w ustawieniach parametrów przed wydrukiem Świadectwa pracy w polu 'Drukować nie dotyczy’ zostanie odznaczony parametr 'W punkcie 7 (zajęcia wynagrodzenia’ to informacja o zajęciu będzie się generowała automatycznie.

7. Wydruk Świadectwo pracy za wybrany okres. Umożliwiono wykazywanie informacji o zajęciu komorniczym pracownika.

8. Wydruk Limity nieobecności (wszyscy). Umożliwiono wykazanie wykorzystanego urlopu do podanej w parametrach wydruku daty tak, jak na wydruku Limity nieobecności (dla zaznaczonych) Przed wydrukiem w oknie ‘Ustalenie wartości parametrów wydruku’ dodano parametr Uwzględniać urlop wykorzystany tylko do podanego dnia. Po jego zaznaczeniu w liczbie dni urlopu wykorzystanego oraz liczbie dni urlopu na żądanie zostaną uwzględnione jedynie te nieobecności, które wystąpiły do podanego dnia. Liczba dni pozostałego limitu będzie także przeliczona z uwzględnieniem jedynie urlopu wykorzystanego do wskazanego dni.

9. Schemat przyjazny-generator raportów. Dodano do schematu tabele związane z czasem: CDN.PracPracaDni oraz CDN.PracPlanDni.

Poprawiono

1. Naliczanie składek na FEP w wypłacie:

- W niektórych przypadkach, jeśli pracownik był cały miesiąc nieobecny i w wypłacie miał naliczany składnik, który był potrąceniem w podstawie składki na FEP pojawiała się ujemna wartość. Działanie poprawiono.

- Wartość spłaty pożyczki PKZP naliczona na liście płac ‘Inna’ była wykazywana jako podstawa składki na FEP. Działanie poprawiono.

- W przypadku, gdy pracownik etatowy na zakładce [5.Ubezpieczenie] miał odnotowaną informację o pracy w warunkach szczególnych lub o szczególnym charakterze i dodatkowo miał wprowadzoną umowę ‘Udział w organach stanowiących’ z kodem 2241, w wypłacie umowy nadmiarowo naliczała się składka na FEP. Działanie poprawiono.

2. Naliczanie wypłat dla pracowników poniżej 26 roku życia:

- W przypadku, gdy pracownik objęty ulgą dla młodych miał kilka wypłat w tym samym miesiącu, ulga i koszty uzyskania przychodu były odliczane w każdej z nich, przez co niepoprawnie ustalana była hipotetyczna zaliczka podatku i w konsekwencji składka zdrowotna. Działanie poprawiono.

- Jeżeli pracownik objęty ulgą dla młodych w miesiącu deklaracji miał naliczone dwie wypłaty np. krajową i za okres oddelegowana, to składka zdrowotna za cały miesiąc (z dwóch wypłat) była ograniczana do hipotetycznej wysokości zaliczki podatku tylko z wypłaty za okres oddelegowania, bez uwzględnienia hipotecznej zaliczki od wypłaty krajowej. W wypłacie zagranicznej naliczała się ujemna składka. Działanie poprawiono.

- W przypadku gdy w wypłacie pracownika objętego ulgą dla młodych było naliczonych kilka elementów, ale wynagrodzenie zasadnicze było na tyle niskie, że nie można było odliczyć kosztów uzyskania przychodu i składek społecznych program niepoprawnie ograniczał składkę zdrowotną. Działanie poprawiono.

- Jeżeli w konfiguracji firmy [System/ Konfiguracja/ Firma/ Płace/ Podatki] był zaznaczony parametr Podatek dla zleceniobiorców zaokrąglany łącznie dla wypłat z tą samą pozycją PIT niepoprawnie naliczała się zaliczka podatku w wypłatach umów, gdy nastąpiło przekroczeniu rocznego limitu przychodów uprawniających do skorzystania z ulgi dla młodych. Działanie poprawiono.

3. Naliczanie wypłat umów cywilnoprawnych. Poprawiono naliczanie wypłaty na liście typu umowa dla osoby, która jest uczestnikiem PPK. Podczas naliczania wypłaty z dodatkiem mógł pojawić się komunikat: Rekord 0 nieznaleziony.

4. Naliczanie wypłat dla właściciela. Zablokowano rozliczanie nadgodzin w wypłatach właścicieli.

5. Podstawa chorobowego:

- Dodatek okresowy zdefiniowany jako nieozusowany, ale wliczany do podstawy zasiłków chorobowych był uwzględniany w podstawie w kwocie pomniejszonej o 13,71%. Działanie poprawiono.

- Podstawa chorobowego naliczana z bieżącej wypłaty była zawyżona w sytuacji, gdy pracownik miał odnotowane przedłużenie umowy o pracę w trakcie miesiąca a zwolnienie lekarskie, przypadało w pierwszej części miesiąca (przed aktualizacją). Działanie poprawiono.

6. Wynagrodzenie urlopowe. Poprawiono rozliczanie urlopu dla pracownika młodocianego przy zaznaczonym parametrze Wynagrodzenie zasadnicze/miesiąc nie wliczane do podstawy urlopu.

7. Podstawa ekwiwalentu. W niektórych przypadkach dodatki okresowe nie były wliczane do podstawy ekwiwalentu. Działanie poprawiono.

8. Pożyczka PKZP. W przypadku, gdy dwa razy udzielono pożyczki uzupełniającej do pożyczki PKZP, w kolejnej wypłacie etatowej naliczała się dwa razy spłata raty kapitałowej. Działanie poprawiono.

9. Dodatek stażowy. Dodatek stażowy liczny algorytmem 3 lub 12 – zależny tylko od stażu pracy w firmie – niepotrzebnie uwzględniał staż poza firmą, gdy w konfiguracji był zaznaczony parametr Automatyczne korygowanie stażu pracy o nakładające się okresy nauki i pracy. Działanie poprawiono.

10. Naliczanie dodatków. Dodatek zdefiniowany algorytmem 2 jako procent zasadniczego bez dopłat do nadgodzin przy wyliczaniu kwoty uwzględniał wartość przychodu z tytułu PPK. Działanie poprawiono.

11. Korekta wypłaty. W wypłacie stornującej elementy walutowe nie były wykazywane z przeciwnym znakiem. Działanie poprawiono.

12. PIT-11(27). Nie można było naliczyć deklaracji PIT-11 w wersji 27 dla pracowników, którym zmigrowano bilans PIT-11 z pozycjami dotyczącymi zwolnienia z PIT dla młodych.

13. Aktualizacja danych pracownika. Aktualizacja danych pracownika związana z PPK wprowadzana z poziomu zakładki [PPK/Dodatkowe] powodowała powstanie niepoprawnego zapisu historycznego pracownika. Działanie poprawiono.

14. Limity urlopu wypoczynkowego:

- Niepoprawnie naliczał się limit urlopu wypoczynkowego w przypadku aktualizacji danych pracownika w dniu, w którym uzyskał prawo do wyższego wymiaru urlopu. Działanie poprawiono.

- Przy zaznaczonym parametrze Automatyczne korygowanie stażu pracy o okresy pokrywające się w przypadku, gdy pracownik z 10-letnim stażem miał odnotowany zapis historyczny bez informacji o zatrudnieniu niepoprawnie wyliczał się limit urlopu, zamiast 26 dni liczyło się 20 dni. Działanie poprawiono.

- W przypadku gdy w konfiguracji był zaznaczony parametr Automatyczne korygowanie stażu pracy o okresy pokrywające się, jeżeli pracownik miał przedłużoną umowę przed dniem osiągnięcia 10-letniego stażu pracy program nie wyliczał wyższego wymiaru urlopu. Działanie poprawiono.

- Poprawiono przeliczanie limitu urlopu wypoczynkowego w sytuacji, gdy pracownik miał kilka zapisów historycznych w ciągu roku i w ostatnim usunięto datę zwolnienia.

15. Kalendarz (Nie)obecności:

- Poprawiono zapisywanie kalendarza (Nie)obecności po dodaniu nieobecności – w niektórych przypadkach pojawiał się komunikat o edycji rekordu na innym stanowisku.

- W niektórych przypadkach, podczas edycji czasu pracy na kalendarzu (Nie)obecności przyciski znajdujące się na tym oknie stawały się nieaktywne. Działanie poprawiono.

- Zoptymalizowano wprowadzanie nieobecności urlop wypoczynkowy dla pracownika, który podjął pierwszą pracę i ma naliczany limit za każdy miesiąc zatrudnienia.

16. Seryjne wstawienie dni. Po wprowadzeniu seryjnie dni na planie/czasie pracy wyjście z tego okna bez zapisu nie usuwało dodanych modyfikacji. Działanie poprawiono.

17. Seryjna zmiana wartości pola. Podczas przypisywania pracownikom kategorii za pomocą funkcji 'Seryjna zmiana wartości pola’ nie przenosił się jej opis. Działanie poprawiono.

18. Formularz umowy cywilnoprawnej.Na formularzu umowy cywilnoprawnej nie były wykazywane składki PPK pracownika zgłoszonego do PPK. Działanie poprawiono.

19. Słownik – przyczyna zwolnienia. Poprawiono opisy podstaw prawnych niektórych przyczyn zwolnienia.

20. Lista pracowników. W przypadku utraty połączenia z serwerem SQL można było otworzyć pełną listę pracowników pomimo braku licencji na moduł Kadry i Płace. Działanie poprawiono.

21. Staż pracy:

- w przypadku, gdy odnotowany w historii wykształcenia wliczany do stażu pracy okres nauki rozpoczął się w trakcie zatrudnienia w poprzedniej firmie, program wyliczając staż pracy poza firmą nie uwzględniał stażu przypadającego przed rozpoczęciem nauki. Działanie poprawiono.

- niepoprawnie pomniejszany był staż pracy o dni urlopu bezpłatnego, gdy suma dni nieobecności była krótsza niż miesiąc. Działanie poprawiono.

22. Wydruki Staż pracy (dla zaznaczonych) / Pracownicy do nagrody jubil. (dla zaznaczonych). W przypadku, gdy staż pracy wykazany na wydrukach miał być pomniejszany o urlop bezpłatny i okresy niewliczane do stażu pracy oraz dodatkowo o okresy pokrywającego się zatrudnienia wyliczany był niepoprawnie gdy:

- pracownik miał odnotowane nieobecności 'Urlop bezpłatny’ występujące bezpośrednio po sobie bez dnia przerwy. Staż był pomniejszany tylko o pierwszą nieobecność, kolejne nie były uwzględniane. Działanie poprawiono.

- pracownik miał wprowadzony urlop bezpłatny, który rozpoczynał się w dniu zatrudnienia. Nieobecność nie pomniejszała stażu. Działanie poprawiono.

- w historii zatrudnienia było odnotowane zatrudnienie z oznaczeniem ‘Dotychczasowy staż w firmie na pozostałych etatach’ na wydruku 'Pracownicy do nagrody jubileuszowej’ traktowany był jako poza firmą. Działanie poprawiono.

23. Wydruk Limity nieobecność (dla zaznaczonych). Przy zaznaczeniu parametru Uwzględniać urlop wykorzystany tylko do podanego dnia na wydruku była wykazywana niepoprawna liczba godzin wykorzystanego urlopu, gdy zaznaczono większą liczbę pracowników. Działanie poprawiono.

24. Wydruk opis analityczny (koszt pracodawcy). W przypadku gdy w strukturze organizacyjnej było kilka gałęzi podwydziałów lub miały długie nazwy na wydruku 'Opis analityczny (koszt pracodawcy)’ linie oddzielające poszczególne pozycje nachodziły na nazwy podwydziałów przez co wydruk był nieczytelny. Działanie poprawiono.

umożliwia zapis deklaracji ZUS DRA dla wskazanych firm jako pliki xml, które będzie można zaczytać do programu Płatnik. Deklaracje zostaną zapisane w folderze wskazanym w polu Deklaracje ZUS – katalog dla plików xml w konfiguracji stanowiska (System/Konfiguracja/Stanowisko/Płace).Domyślnie ustawiona jest ścieżka %ProgramData%\Comarch ERP Optima\ZUS. Jako pliki xml zostaną zapisane deklaracje dla pracowników i/lub właścicieli za wskazany miesiąc o najwyższym numerze ustawionym w identyfikatorze (w przypadku, gdy jest naliczonych kilka deklaracji np. z powodu korekty).

umożliwia zapis deklaracji ZUS DRA dla wskazanych firm jako pliki xml, które będzie można zaczytać do programu Płatnik. Deklaracje zostaną zapisane w folderze wskazanym w polu Deklaracje ZUS – katalog dla plików xml w konfiguracji stanowiska (System/Konfiguracja/Stanowisko/Płace).Domyślnie ustawiona jest ścieżka %ProgramData%\Comarch ERP Optima\ZUS. Jako pliki xml zostaną zapisane deklaracje dla pracowników i/lub właścicieli za wskazany miesiąc o najwyższym numerze ustawionym w identyfikatorze (w przypadku, gdy jest naliczonych kilka deklaracji np. z powodu korekty).