Czy w programie Comarch ERP Optima istnieje możliwość zdefiniowania własnego Przychodu z tytułu PPK i powiązania go z umową cywilnoprawną?

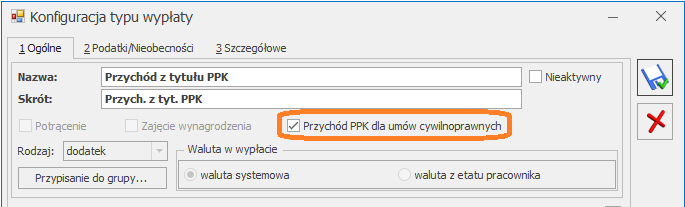

Od wersji programu Comarch ERP Optima 2021.5 jest możliwość zdefiniowania własnego przychodu z tytułu PPK i przypisania go do umowy. Na formularzu typu wypłaty, dostępnym z poziomu (System/ Konfiguracja/ Firma/ Płace/ Typy wypłat) na zakładce (1.Ogólne) dodano nowy parametr Przychód PPK dla umów cywilnoprawnych, który należy zaznaczyć w tych elementach, które będą służyły do rozliczania przychodu z tytułu składek PPK finansowanych przez pracodawcę dla osób wykonujących pracę na podstawie umowy cywilnoprawnej. Parametr jest dostępny, gdy w polu Rodzaj w danym typie wypłaty zostanie wybrana opcja ‘dodatek’. Zaznaczenie parametru spowoduje ustawienie odpowiednich opcji dotyczących składek ZUS oraz wykazywania na deklaracji ZUS RCA na zakładce (2.Podatki/Nieobecności).

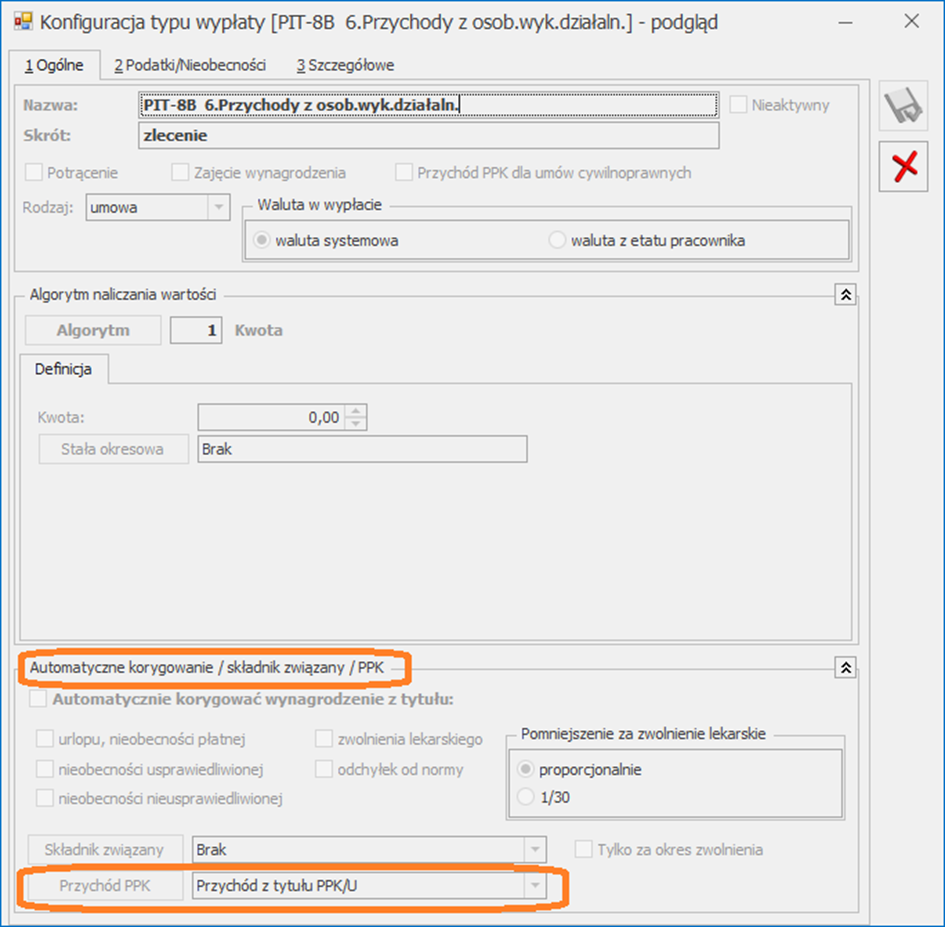

Tak oznaczony typ wypłaty należy powiązać z umową cywilnoprawną. Na zakładce (1.Ogólne) na formularzu typu wypłaty będącego umową w polu Przychód PPK, należy wskazać typ wypłaty, który został oznaczony jako Przychód PPK dla umów cywilnoprawnych.

Podczas naliczania wypłaty umowy dla osoby, która jest uczestnikiem PPK do rozliczenia przychodu PPK z tytułu finansowania składek PPK przez pracodawcę będzie wykorzystywany składnik, który zostanie wskazany w konfiguracji umowy w polu Przychód PPK. Zaliczka podatku od tego przychodu zostanie naliczona zgodnie z ustawieniami w tym typie wypłaty. Kwota tego przychodu będzie wyliczana automatycznie na podstawie składki PPK finansowanej przez pracodawcę naliczonej w danej wypłacie lub w poprzednim miesiącu w zależności od ustawienia parametru płacowego w konfiguracji programu – Nalicz podatek od składek PPK pracodawcy na podstawie składek z bieżącej wypłaty (System/ Konfiguracja/ Firma/ Płace/ Parametry). Typy wypłat z zaznaczonym parametrem Przychód PPK dla umów cywilnoprawnych nie są dostępne na liście stałych dodatków pracownika.