Na mocy ustawy o zmianie niektórych ustaw w zakresie działań osłonowych w związku z rozprzestrzenianiem się wirusa SARS-CoV-2 określanej jako „tarcza antykryzysowa 3.0” wprowadzono możliwość podwyższenia kwoty wolnej od potrąceń w sytuacji, gdy z powodu podjętych na terytorium Rzeczypospolitej Polskiej działań służących zapobieganiu zarażeniem wirusem SARS-CoV-2 pracownikowi zostało obniżone wynagrodzenie lub członek rodziny pracownika utracił źródło dochodu.

Kwoty zwolnione z egzekucji określone w art. 871 § 1 Kodeksu pracy ulegają zwiększeniu o 25% na każdego nieosiągającego dochodu członka rodziny, którego pracownik ten ma na utrzymaniu.

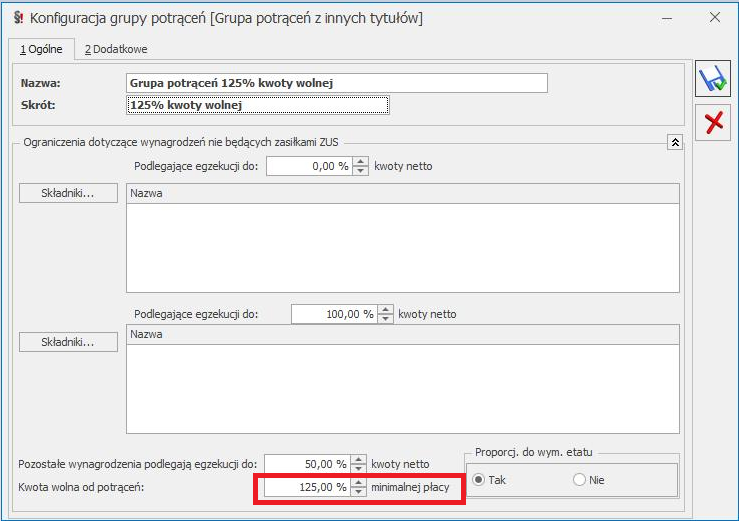

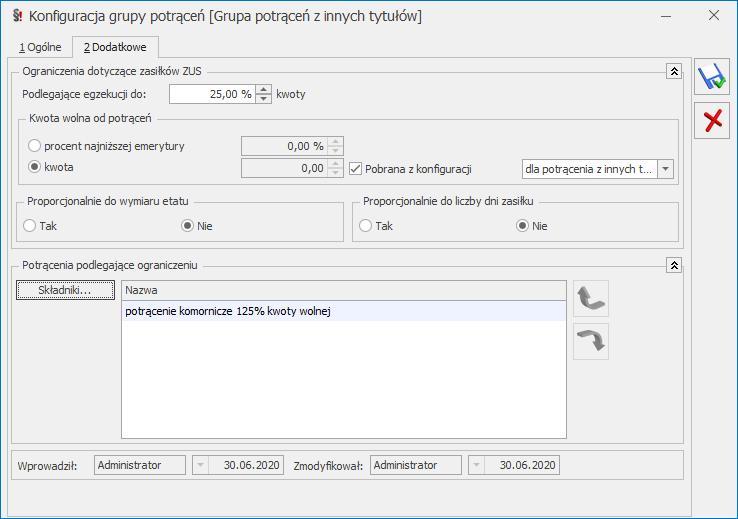

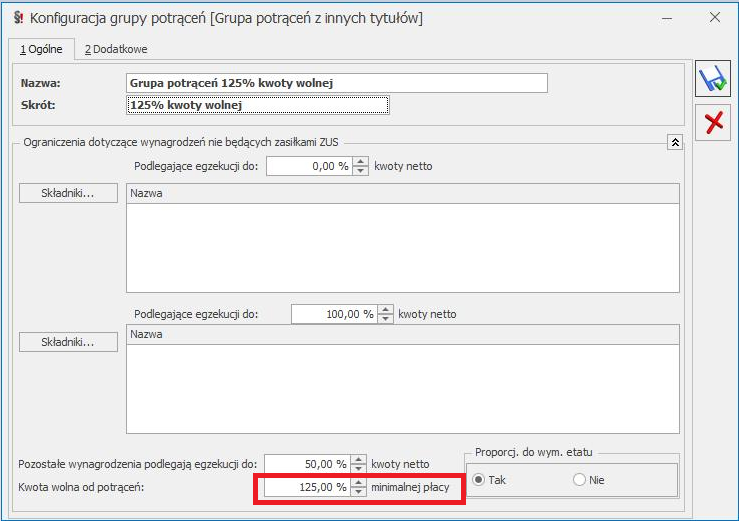

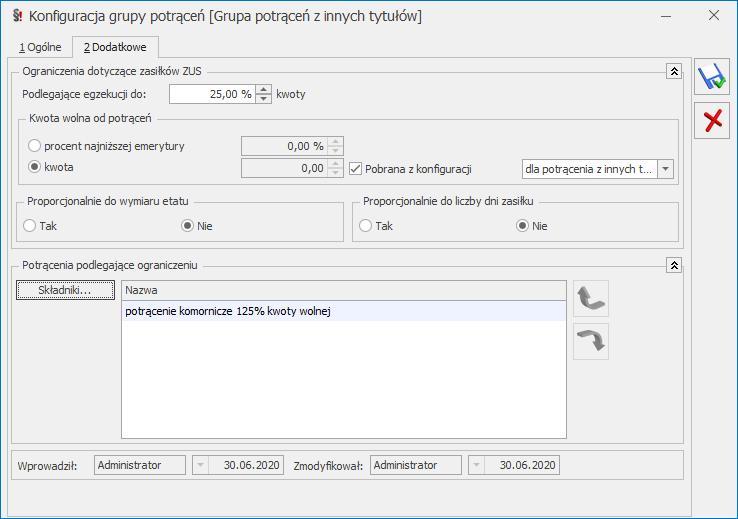

Aby odnotować w systemie Comarch ERP Optima podwyższenie kwoty wolnej np. o 25% należy utworzyć nowy typ wypłaty, za pomocą którego będzie realizowane zajęcie komornicze np. potrącenie komornicze 125% kwoty wolnej. Należy to zrobić analogicznie jak składnik dla pozostałych zajęć. Następnie skopiować grupę ograniczeń potrąceń z innych tytułów lub utworzyć nową grupę np. „Grupa potrąceń – 125% kwoty wolnej” oraz ustawić wartość 125 % w polu „Kwota wolna od potrąceń” na zakładce 1 Ogólne. Należy również skontrolować poprawność pozostałych pól na zakładce 1 Ogólne oraz 2 Dodatkowe, a w przypadku tworzenia nowej grupy uzupełnić je samodzielnie. Na zakładce 2 Dodatkowe w sekcji „Potrącenia podlegające egzekucji” należy wskazać utworzony w poprzednim kroku nowy składnik zajęcia.

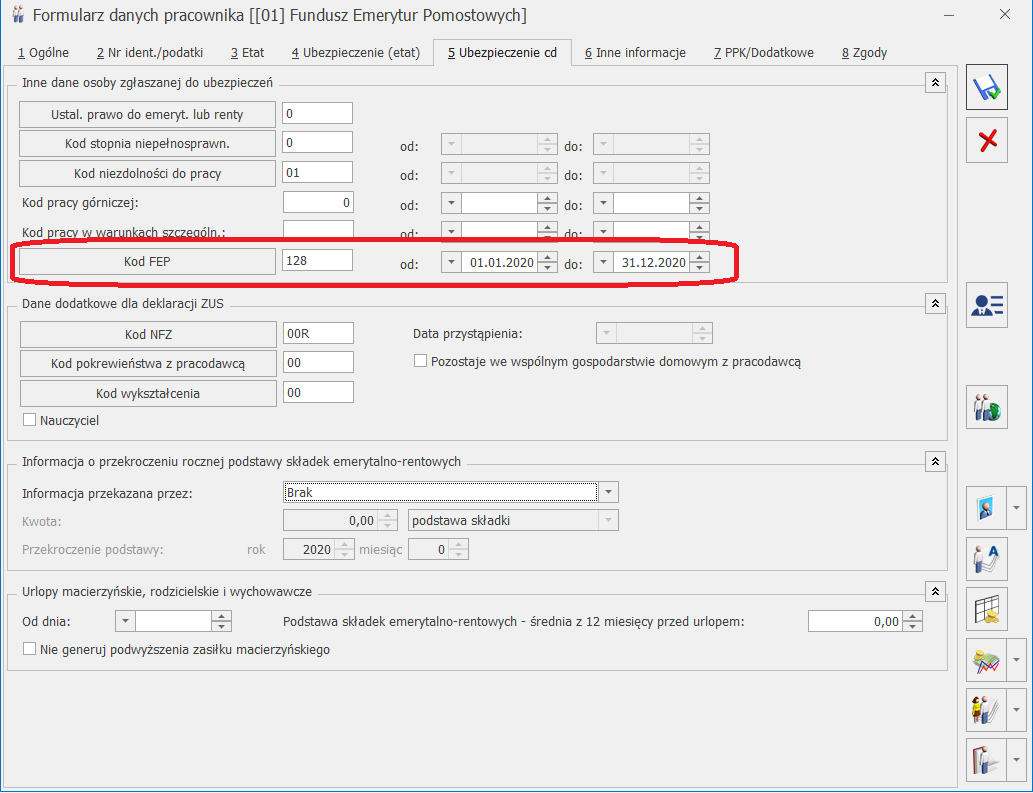

Jeżeli pracownik posiada już zajęcie komornicze, które jest w trakcie spłacania to należy je zakończyć z datą ostatniego dnia poprzedniego miesiąca oraz dodać nowe zajęcie od początku danego miesiąca na odpowiednią kwotę z wykorzystaniem nowego typu wypłaty potrącenie komornicze 125% kwoty wolnej