Płace i Kadry

Nowości

1. Wskaźniki

Konfiguracja / Program / Płace / Wynagrodzenia

Wartości obowiązujące od 1.06.2022:

- przeciętne miesięczne wynagrodzenie: 6235,22 zł

- minimalna stawka uczniów I roku: 311,76 (5%)

- minimalna stawka uczniów II roku: 374,11 (6%)

- minimalna stawka uczniów III roku: 436,47 (7%)

- młodociany – przyuczenie: 249,41 (4%)

Wartości obowiązujące od 1.07.2022:

- wskaźnik waloryzacji: 110,2%.

Konfiguracja / Program / Płace / Stałe podatkowe

Wskaźniki obowiązujące od dnia: 01.07.2022 r.

- Ulga podatkowa (kwota miesięczna): 300 zł

- Progi podatkowe – podatek dochodowy od osób fizycznych:

-dochód do 120000,00 zł – 12,00 %

– dochód ponad 120000,00 – 32,00 % - Ulga podatkowa (kwota miesięczna): 300 zł

- Ulga podatkowa (kwota roczna): 3600 zł

- Procent zaliczki podatku dla umów: 12,00 %

Podstawa prawna:

Komunikat Prezesa Głównego Urzędu Statystycznego z dnia 11 maja 2022 r. w sprawie przeciętnego wynagrodzenia w pierwszym kwartale 2022 r. (M.P. 2022 r., poz. 469)

Obwieszczenie Prezesa Zakładu Ubezpieczeń Społecznych z dnia 11 maja 2022 r. W sprawie wskaźnika waloryzacji przyjętej do obliczenia świadczenia rehabilitacyjnego w III kwartale 2022 r. podstawy wymiaru zasiłku chorobowego (M.P. z 2022, poz. 480).

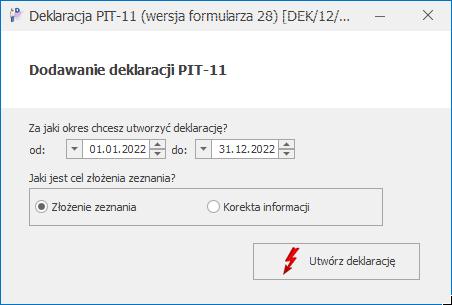

2. PIT-11 w wersji 28. Umożliwiono naliczanie deklaracji PIT-11 w wersji 28 wraz z załącznikiem PIT-R(21) obowiązujących dla przychodów uzyskanych w 2022 roku.

Po naciśnięciu przycisku ![]() z poziomu listy deklaracji PIT pracownika pojawi się okno, na którym należy podać okres, za który chcemy utworzyć deklarację oraz określić cel złożenia zeznania.

z poziomu listy deklaracji PIT pracownika pojawi się okno, na którym należy podać okres, za który chcemy utworzyć deklarację oraz określić cel złożenia zeznania.

Po naciśnięciu ikony ![]() deklaracja PIT-11 otworzy się w aplikacji Comarch Deklaracje Podatkowe.

deklaracja PIT-11 otworzy się w aplikacji Comarch Deklaracje Podatkowe.

Jeżeli na deklaracji nie uzupełniono wszystkich wymaganych pól to podczas próby zapisania formularza wyświetlany jest komunikat: Niektóre pola nie zostały uzupełnione. Popraw błędy na formularzu.

Wydruki deklaracji PIT-11, załącznika PIT-R oraz ORD‑ZU są dostępny z poziomu otwartego formularza

deklaracji pod przyciskiem ![]() .

.

Podgląd wydruku deklaracji PIT-11, załącznika PIT-R oraz ORD-ZU są dostępne z poziomu otwartego formularza deklaracji pod przyciskiem ![]() .

.

Wysyłka deklaracji do systemu e-Deklaracje, odbiór UPO i wydruk UPO są dostępne z poziomu okna lista deklaracji PIT konkretnego pracownika (w poprzednich wersjach PIT-11 była dostępna z poziomu formularza zablokowanej deklaracji). Podczas wysyłki deklaracji będzie ona automatycznie zamykana, dlatego nie ma już konieczności blokowania. Jeśli Użytkownik chce nadal oznaczać deklaracje jako Zamknięte można to wykonać z poziomu okna deklaracje PIT pracowników lub z poziomu listy deklaracji PIT pracownika za pomocą opcji Zablokuj deklarację dostępnej w menu pod prawym przyciskiem myszy.

Szczegółowa informacja o statusie deklaracji jest możliwa do podejrzenia z poziomu deklaracji PIT pracowników oraz listy deklaracji konkretnego pracownika po wybraniu opcji Podgląd UPO dostępnej w menu przy przycisku  .

.

3. Polski Ład. Wprowadzono zmiany w naliczaniu wypłat w związku z nowelizacją Polskiego Ładu. Zmiany obowiązują od 1.07.2022 roku i będą stosowane do wynagrodzeń wypłacanych na listach płac, które mają ustawiony okres deklaracji jako lipiec 2022 i późniejszy.

Naliczanie zaliczki podatku. Wprowadzono zmiany w naliczaniu zaliczki podatku w wypłatach. Od 1.07.2022 r. będzie stosowana stawka podatku 12% w pierwszym progu podatkowym oraz nowa wartość ulgi podatkowej 300zł.

W wypłatach naliczanych od 1 lipca 2022 r. nie będzie naliczana ulga dla klasy średniej oraz nie będzie stosowane rozporządzenie z dnia 7 stycznia dotyczącego podwójnego naliczania zaliczek podatku.

W związku ze zmianami na formularzu wypłaty naliczonej od 1.07.2022 na zakładce [3.Podatki] nie będzie wykazywana pozycja ‘Ulga dla pracowników’, 'w tym zaliczka podatku pobrana z poprzednich miesięcy’ oraz 'zaliczka podatku do rozliczenia w następnych miesiącach’.

Na formularzu umowy, której data rozpoczęcia to 1.07.2022 lub późniejsza przy wyliczaniu kwoty brutto od podanej kwoty netto oraz w symulacji umowy nie będzie stosowane rozporządzenie z dnia 7 stycznia dotyczącego podwójnego naliczania zaliczek podatku.

Dostosowano kalkulator wynagrodzeń do zmian w naliczaniu wypłat obowiązujących od 1.07.2022r. Jeśli na oknie kalkulatora wynagrodzeń zostanie ustawiona data wypłaty 1.07.2022 r. lub późniejsza kwota netto lub brutto wynagrodzenia zostanie wyliczona zgodnie z nowymi zasadami opisanymi powyżej.

Wydruki. Wprowadzono zmiany dotyczące wykazywania procentu zaliczki podatku na wydruku kwitka wypłaty.

Zwolnienie z PIT. Od 1 lipca 2022 roku zostanie rozszerzony katalog przychodów, do których będzie stosowane zwolnienie z PIT dla osób do 26 lat, osób, które ukończyły 60 lat w przypadku kobiet oraz 65 lat w przypadku mężczyzn, które pomimo osiągnięcia wieku emerytalnego nie wystąpiły o emeryturę tylko pracują dalej, osób wychowujących co najmniej czworo dzieci oraz osób, które przeniosły miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej. Zwolnieniem podatkowym zostaną objęte zasiłki macierzyńskie.

Podwyższenie zasiłku macierzyńskiego. Wprowadzono zmiany w naliczaniu podwyższenia zasiłku macierzyńskiego. W wypłatach naliczanych od 1.07.2022 podwyższenie zasiłku macierzyńskiego będzie ustalane jako różnica między kwotą świadczenia rodzicielskiego (1000 zł), a miesięczną kwotą zasiłku macierzyńskiego. Do tej pory podwyższenie zasiłku macierzyńskiego, było wyliczane jako różnica między kwotą 1000 zł, a zasiłkiem macierzyńskim pomniejszonym o zaliczkę podatku.

Podstawa składki zdrowotnej dla osób współpracujących. Od lipca 2022 r. podstawą wymiaru składki na ubezpieczenie zdrowotne dla osób współpracujących będzie kwota odpowiadająca 75% przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w czwartym kwartale roku poprzedniego, włącznie z wypłatami z zysku. W programie podstawę składki zdrowotnej będzie stanowiła kwota będąca 75% kwoty zapisanej w konfiguracji programu w gałęzi Płace/Wynagrodzenia polu ‘Przeciętne wynagrodzenie (skł. zdrowotna)’.

Podstawa prawna:

Ustawa z dnia 9 czerwca 2022 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw Dz.U. 2022, poz. 1265

4. Pakiet mobilności. Wprowadzono funkcjonalność pozwalającą na rozliczenie podatku dochodowego oraz składek na ubezpieczenia społeczne kierowców międzynarodowych zgodnie z tzw. Pakietem mobilności dla pracowników etatowych oraz osób z zawartymi umowami cywilnoprawnymi. Funkcjonalność dostępna jest w module Płace i Kadry Plus

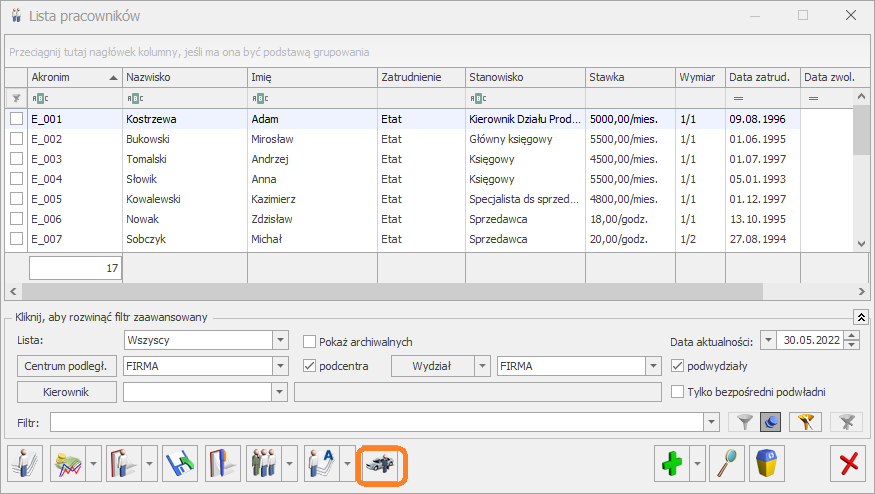

Na liście pracowników została dodana opcja ‘Diety kierowcy międzynarodowego’.

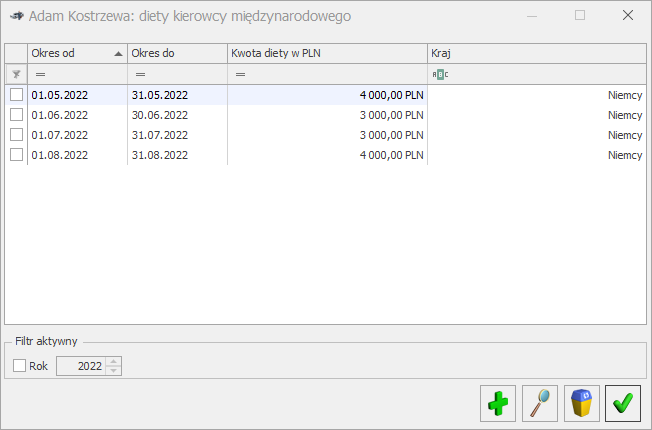

Po jej wybraniu w oknie ‘Diety kierowcy międzynarodowego’ Użytkownik może wskazać wartość diet, okres od-do, za który przysługują, oraz z rozwijanej listy wybrać kraj, w którym pracownik wykonywał pracę.

Informacje o wartości diet pracownika można wyeksportować z programu za pomocą opcji Eksport danych kadrowych do arkusza Excel oraz zaimportować z poziomu zakładki Narzędzia/ Importy/ Danych kadrowych/ Z arkusza MS EXCEL. W oknie Eksport/Import danych kadrowych dodano parametr ‘Diety kierowcy międzynarodowego’.

Naliczanie wynagrodzenia. Podczas naliczania wynagrodzeń etatowych, innych oraz umów program będzie sprawdzał, czy pracownik ma wprowadzoną informację o dietach przysługujących za miesiąc, za który liczymy wynagrodzenie (znaczenie ma okres od-do wypłaty). Jeżeli tak, to wypłata zostanie rozliczona zgodnie z zasadami pakietu mobilności.

Rozliczenie kierowców międzynarodowych podlega innym zasadom niż w przypadku pracowników zatrudnionych i wykonujących pracę w Polsce.

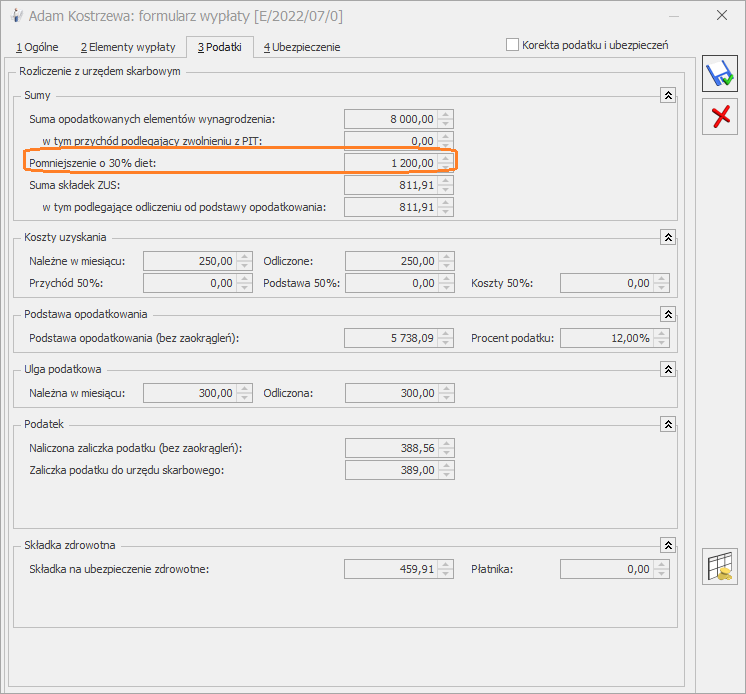

Podstawa podatku kierowców zatrudnionych na etat jest wyliczana od sumy naliczonych opodatkowanych elementów pomniejszonej o równowartość 30% diet należnych za okres pracy wykonywanej za granicą (w wypłatach umów podstawa opodatkowania nie jest pomniejszana o 30% diet).

Podczas naliczania wypłaty program będzie pobierał z danych pracownika kwotę diet za miesiąc, za który są naliczone elementy w wypłatach w tym miesiącu deklaracji i przemnoży przez stałą wartość 30%. Wartość diet, które pomniejszają podstawę opodatkowania zostanie zapisana na formularzu wypłaty oraz zestawieniu na zakładce [Podatki] w polu ‘Pomniejszenie o 30% diet’.

Podstawa składek ZUS kierowców jest wyliczana od sumy oskładkowanych elementów pomniejszonej o równowartość diet za pobyt pobytu za granicą, jeśli podlegające ubezpieczeniom wynagrodzenie, które pracownik otrzymał w danym miesiącu deklaracji jest wyższe od przeciętnego prognozowanego wynagrodzenia (kwota zapisana w konfiguracji programu w gałęzi Płace/Wynagrodzenia polu Minimalnej podstawy skł. ZUS dla oddeleg. – 5922 zł w 2022 roku)

Przy sprawdzaniu kwoty wynagrodzenia uwzględniane są wszystkie oskładkowane elementy wypłacone w danym miesiącu deklaracji. Nie ma znaczenia na jakiej liście płac zostały naliczone ani za jaki okres. Znaczenie ma jedynie data wypłaty.

Jeśli podstawa po pomniejszeniu o diety byłaby niższa od przeciętnego prognozowanego wynagrodzenia to nastąpi podwyższenie wyliczonej podstawy do tej minimalnej obowiązującej wysokości.

W przypadku, gdy przychód pracownika w danym miesiącu będzie niższy od kwoty prognozowanego przeciętnego wynagrodzenia podstawę składek stanowi kwota faktycznie otrzymanego wynagrodzenia.

W przypadku gdy podstawa opodatkowania będzie niższa niż podstawa oskładkowania program naliczy wartość składek społecznych od przychodu opodatkowanego. Zostaną one zapisane w na formularzu wypłaty na zakładce [3.Podatki] w polu ‘w tym podlegające odliczeniu od podstawy opodatkowania’. Te składki społeczne pomniejszą podstawę opodatkowania przy wyliczaniu zaliczki podatku.

Podstawa składki zdrowotnej będzie naliczana na podstawie kwoty podstawy składek społecznych pomniejszonej o składki społeczne oraz elementów, które podlegają jedynie ubezpieczeniu zdrowotnemu.

Na PIT-11 jako przychód będzie wykazywana kwota wynagrodzenia kierowców po pomniejszeniu o 30% diet. Składki na ubezpieczenie społeczne i zdrowotne będą wykazane jedynie te, które były naliczone od tej części wynagrodzenia, która była opodatkowana.

Podstawa zasiłku chorobowego. Wliczając do podstawy chorobowego wynagrodzenie z miesiąca, w którym stosowano rozliczenie zgodne z zasadami pakietu mobilności, zostanie uwzględniona podstawa składek społecznych pomniejszona o składki ZUS. W podstawie zostaną uwzględnione wszystkie elementy, które stanowiły podstawę składek społecznych niezależnie od tego czy mają ustawione w konfiguracji wliczania do podstawy zasiłku. Jeśli pracownik miał w danym miesiącu nieobecność usprawiedliwioną wynagrodzenie z tego miesiąca nie będzie dopełniane do podstawy zasiłku. Zmiany wprowadzono także na Zaświadczeniu płatnika składek Z-3.

Wydruki. W związku z wprowadzeniem pakietu mobilności dostosowano wydruki Kwitek wypłaty, Pracownicy z przychodami, Przekroczenie progu podatkowego’.

Podstawa prawna: Ustawa z dnia 26 stycznia 2022 r. o zmianie ustawy o transporcie drogowym, ustawy o czasie pracy kierowców oraz niektórych innych ustaw (Dz.U. 2022 poz. 209)

5. Formularz danych kadrowych. Wprowadzono przypomnienie o konieczności odnotowywania istotnych zmian w danych pracownika wpływających na wysokość wypłaty przez aktualizację zapisu pracownika. W przypadku gdy Użytkownik zmieni dane poprzez edycję formularza, a nie za pomocą aktualizacji zapisu podczas zapisu kartoteki pojawi się odpowiedni komunikat z dwoma dostępnymi opcjami. Użytkownik wprowadzone zmiany będzie mógł zapisać jako nowy zapis historyczny obowiązujący od wskazanego dnia lub w edytowanym zapisie pracownika. W przypadku wybrania opcji dodania nowego zapisu historycznego podana data, od kiedy zmiana ma być wprowadzona musi mieścić się w okresie obowiązywania edytowanego zapisu pracownika.

6. Zwolnienie chorobowe. Umożliwiono ustawienie w nieobecności typu zwolnienie lekarskie informacji o nieprawidłowym jego wykorzystaniu i utracie prawa do wynagrodzenia za czas choroby/zasiłku. W tym celu dodano nową przyczynę zwolnienia ‘Niepoprawne wykorzystanie zwolnienia’. Po jej ustawieniu w wypłacie wygeneruje się wynagrodzenie za czas choroby/zasiłek chorobowy w kwocie zerowej. Na deklaracji ZUS nieobecność będzie wykazywana z kodem 151. Okres nieobecności wlicza się do okresu zasiłkowego.

Zmiany

1. Deklaracja PFRON:

- W konfiguracji w gałęzi ‘Zobowiązania wobec ZUS/PFRON’ w sekcji ‘Refundacja składek ZUS/Dofinansowanie z PFRON’ dodano możliwość odnotowania formy prawnej, szczegółowej formy prawnej, formę własności, wielkość pracodawcy. Odpowiednie wartości Użytkownik może wybrać z dostępnych słowników. Dodatkowo dodano pole 'Numer rachunku bankowego’, w którym należy podać numer rachunku, na który będzie przekazywana kwota dofinansowania. Powyższe dane będą wykazywane

- Dostosowano format eksportowanych plików xml z deklaracją Wn-D i INF-D-P do formatu wymaganego przez aplikację SODiR On-Line.

2. PPK. Wprowadzono zmiany w wyliczaniu składki dodatkowej pracownika. Składka dodatkowa będzie naliczana dopiero od wynagrodzenia wypłaconego w następnym miesiącu, po miesiącu złożenia deklaracji. Zmiana obowiązuje dla wypłat naliczanych od 4.06.2022.

Podstawa prawna: Ustawa z dnia 28 kwietnia 2022 r. o zasadach realizacji zadań finansowanych ze środków europejskich w perspektywie finansowej 2021–2027 (Dz.U. 2022, poz. 1079).

3. Deklaracje podatkowe. Ukryto możliwość naliczenia deklaracji: PIT-11 w wersji 21 i 22, IFT-1/1R w wersji 11 i 12, PIT-8C w wersji 7, PIT-4R. PIT-4R w wersji 5, PIT-8AR w wersji 4 i 5.

4. Seryjne naliczanie deklaracji PIT. Wprowadzono zmiany na oknie Seryjnego obliczenia deklaracji PIT. Dane dotyczące kosztów uzyskania przychodu, adresu pracownika i dołączenia załącznika PIT-R będą wykazywane na podstawie ustawień na formularzu pracownika lub wypłat (w przypadku utworzenia załącznika PIT‑R). W związku z tym usunięto parametry ‘Bez zawężania okresu zatrudnienia na etat’ oraz parametry dotyczące generowania PIT-R oraz informacji o kosztach uzyskania przychodu i adresie.

5. Limit urlopu opiekuńczego/godz (KP 188). Wprowadzono zmiany w naliczaniu limitu ‘Urlopu opiekuńczego kp.188/godz’. Przy wyliczaniu liczby godzin urlopu nie będzie uwzględniana norma dobowa pracownika. Limit dla pracownika zatrudnionego na pełny etat zawsze będzie naliczony w wysokości 16 godzin niezależnie od normy dobowej.

6. Algorytm 12. W algorytmie dodano funkcję CzasNormaKPGodz(okres), która zwraca liczbę godzin normy ustalonej zgodnie z art. 130 k.p. Przy wyliczaniu normy będzie uwzględniony wymiar etatu oraz norma dobowa obowiązująca pracownika.

7. Komunikat. Sparametryzowano wyświetlanie komunikatu: Po rozwiązaniu umowy o pracę należy wyrejestrować pracownika z ubezpieczeń, który pojawia się przy wprowadzaniu daty zwolnienia pracownika. Na oknie z komunikatem dodano parametr Zapamiętaj odpowiedź i nie pokazuj więcej.

8. Parametry w konfiguracji. Wprowadzono zmiany układu parametrów w konfiguracji firmy w gałęzi ‘Składki ZUS i Zobowiązania wobec ZUS/PFRON’. Do gałęzi Składki ZUS do sekcji ‘Wynagrodzenie płatnika składek’ przeniesiono 'Wynagrodzenie za świadczenia ZUS’ i zmieniono jego nazwę na 'Wynagrodzenie dla płatnika od wypłaconych świadczeń z ubezpieczenia chorobowego’

Na oknie Zobowiązania wobec ZUS/PFRON – uporządkowano sekcje i zmieniono nazwy parametrów: ‘Licz zasiłki ZUS’ na ‘Firma wypłaca zasiłki ZUS’, .‘Licz składkę na FGŚP’ na ‘Firma opłaca składkę na FGŚP’, ‘Składki FP i FGŚP od sumy wypłat’ na ‘Składki na FP i FGŚP liczone od sumy wypłat’, ‘Przyrównanie podst. chorob. ucznia do min. stawki ucznia’ na ‘Podstawa zasiłku ucznia przyrównywana do minimalnej stawki ucznia’, ‘Nazwa skr. firmy na DRA właściciela’ na ‘Nazwa skrócona firmy na DRA właściciela’

9. Wydruk Świadectwo pracy. Wprowadzono zmiany w wykazywaniu informacji o wykorzystanym urlopie dodatkowym (niepełnosprawny). Urlop dodatkowy (niepełnosprawny) będzie wykazywany jedynie w punkcie 6.12. Do tej pory był wykazywany także razem z urlopem wypoczynkowym w punkcie 6.1.

10. Wydruk Zaświadczeniach dochodu. Wprowadzono zmiany w wyliczaniu kwoty nieopodatkowanych składników wynagrodzenia. Po zmianie w tej kwocie będą uwzględniane jedynie te składniki, które wpływają na kwotę do wypłaty.

Poprawiono

1. Deklaracja ZUS DRA właściciela. W przypadku, gdy właściciel był opodatkowany ryczałtem od przychodów ewidencjonowanych i miał zaznaczony parametr ‘Opłacanie składek na podstawie przychodu z poprzedniego roku’ na deklaracje ZUS DRA/ZUS RCA nie przenosiła się wcale lub przenosiła się nieprawidłowa kwota przychodu właściciela za poprzedni rok. Działanie poprawiono.

2. Deklaracja ZUS ZIUA. W przypadku zmiany danych identyfikacyjnych pracownika, który jest cudzoziemcem i wcześniej jako identyfikator miał podany numer paszportu, a następnie przez aktualizację został odnotowany numer PESEL, robiąc ZIUA w sekcji 'Poprzednie dane identyfikacyjne’ nie był wykazywany numer paszportu. Działanie poprawiono.

3. Naliczanie wypłat:

- w przypadku, gdy pracownik miał naliczone dwie wypłaty w danym miesiącu deklaracji, pierwsza z nich była za okres oddelegowania i była w niej naliczona składka zdrowotna ograniczona do wysokości zaliczki podatku, to gdy w drugiej wypłacie zaznaczono parametr 'Korekta podatku i ubezpieczeń’ samoczynnie zmieniała się wysokość składki zdrowotnej. Działanie poprawiono.

- gdy zleceniobiorca w tym samym miesiącu deklaracji miał naliczone dwie wypłaty i w pierwszej był naliczony nieoskładkowany element np. zaliczka netto, a w drugiej wypłacie naliczonej z tytułu umowy zaznaczono parametr 'korekta i podatku’ i zmieniono podstawę składki zdrowotnej to niepoprawnie naliczała się składka zdrowotna. Działanie poprawiono.

- w przypadku, gdy po naliczeniu wypłaty z tytułu umowy zaznaczono parametr ‘Nie pobierać podatku od niektórych umów cywilnoprawnych’ i w tym samym miesiącu deklaracji naliczono drugą umowę, wówczas zerowała się zaliczka podatku naliczona w pierwszej wypłacie. Działanie poprawiono.

4. Wypłata właściciela:

- jeżeli dane o dochodzie właściciela były pobierane z danych księgowych i właściciel był wprowadzony na listę właścicieli oraz dodatkowo na listę pracowników z takim samym numerem NIP/ PESEL w niektórych przypadkach nie można było naliczyć wypłaty właściciela. Pojawiał się komunikat o braku udziałów. Działanie poprawiono.

- w przypadku, gdy w wypłacie właściciela było naliczonych kilka elementów po ręcznym skorygowaniu podstawy składki zdrowotnej wartość składki się podwajała. Działanie poprawiono

5. Podstawa chorobowego. Jeśli pracownik miał naliczoną wypłatę z tytułu udziału w organach stanowiących oraz wypłatę etatową przy wyliczaniu podstawy chorobowego wynagrodzenie etatowe było pomniejszane o średni wskaźnik składek obliczony na podstawie wypłaty etatowej i umowy z tytułu udziału w organach stanowiących, a powinno o faktycznie odliczone składki z tytułu etatu. Działanie poprawiono.

6. Oddelegowanie. W niektórych przypadkach na formularzu wypłaty pracownika oddelegowanego niepoprawnie wyświetlała się podstawa opodatkowania choć zaliczka podatku była wyliczona prawidłowo. Działanie poprawiono

7. Akord. Poprawiono działanie parametru ‘Nie zapisuj w wypłacie zerowych elementów’ w standardowym typie wypłaty ‘Akord’. Wcześniej mimo zaznaczenia parametru w wypłatach zapisywał się zerowy element.

8. Seryjne naliczanie wypłat. W przypadku seryjnego naliczenia wypłaty dla elementu Spłata korekty netto wypłat i zajęcie komornicze w bazie nie uzupełniały się pola: WPE_Netto, WPE_Nettowal. Działanie poprawiono.

9. Formularz umowy cywilnoprawnej. Po skopiowania z poziomu listy umów pracownika niestandardowej umowy na formularzu umowy niepotrzebnie uaktywniało się pole ‘Kwota następnej wypłaty’. Działanie poprawiono.

10. Urlop opiekuńczy (zasiłek). W niektórych przypadkach podczas edycji nieobecności urlop opiekuńczy (zasiłek) przekraczającej limit nieobecność nie była dzielona zgodnie ze wskazaniem Użytkownika. Działanie poprawiono.

11. Limit nieobecności. Jeżeli pracownik miał przyznany niestandardowy limit nieobecności i był naliczony w dwóch pozycjach za dany rok ze względu np. na zmianę etatu, na formularzu limitu nieobecności za okres po aktualizacji nie była przenoszona informacja o urlopie wykorzystanym z pierwszego limitu. Działanie poprawiono.

12. Kalendarz (Nie)obecności. Zoptymalizowano usuwanie nieobecności urlop wypoczynkowy.

13. Lista płac zbiorcza (GenRap). Pomimo zaznaczenia przed wydrukiem parametru ‘Podsumowanie na osobnej stronie’, podsumowanie zawsze generowało się na oddzielnej stronie. Działanie poprawiono.

14. Wydruk Przekroczenie progu podatkowego. Wydruk nie uwzględniał skali podatkowej obowiązującej od 01.01.2022r. Działanie poprawiono