Wyliczenie wynagrodzenia

Wynagrodzenie można wyliczyć wchodząc z menu w Księgowość/ Wynagrodzenia/ Lista wynagrodzeń w jedną z zakładek: [W miesiącu] lub [Dla pracownika] i naciśnięcie przycisku Dodaj ![]() , który otwiera okno dla wprowadzenia elementów wynagrodzenia. Formatka dodania wynagrodzenia składa się z trzech zakładek:

, który otwiera okno dla wprowadzenia elementów wynagrodzenia. Formatka dodania wynagrodzenia składa się z trzech zakładek:

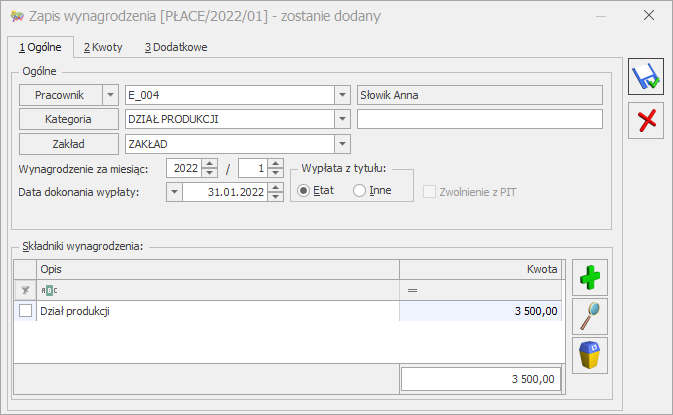

Wynagrodzenie – zakładka Ogólne

Na zakładce Ogólne znajdują się następujące pola i przyciski:

Pracownik – w tym polu wprowadzany jest kod pracownika. Pracownika można wybrać również z listy pomocniczej poprzez wciśnięcie przycisku ![]() . Obok kodu wyświetlane są nazwisko i imię pracownika.

. Obok kodu wyświetlane są nazwisko i imię pracownika.

Kategoria – w tym polu znajduje się opis zdarzenia gospodarczego. Opis wynagrodzenia można również wprowadzić z listy pomocniczej kategorii, poprzez wpisanie kodu kategorii lub otwierając listę kategorii przyciskiem ![]() . Jeżeli opis nie został wybrany z listy kategorii, wówczas należy go uzupełnić ręcznie w polu Opis kategorii.

. Jeżeli opis nie został wybrany z listy kategorii, wówczas należy go uzupełnić ręcznie w polu Opis kategorii.

Zakład – pole jest widoczne tylko wtedy, gdy jako rodzaj księgowości wybrano Księgę podatkową oraz w Konfiguracji zaznaczono parametr Firma wielozakładowa. Na formularz wypłaty przenoszony jest zakład wybrany na formularzu pracownika

Wynagrodzenie za miesiąc – wybieramy miesiąc, za który ma być wyliczone wynagrodzenia.

Data dokonania wypłaty – data, z jaką wypłata była dokonana. Domyślnie program proponuje datę dokonania wypłaty jako ostatni dzień miesiąca, za który liczone jest wynagrodzenie.

Wypłata z tytułu – informacja czy pracownik otrzymał wynagrodzenie z tytułu etatu czy innej umowy.

Zwolnienie z PIT – parametr automatycznie zaznaczony jeżeli na formularzu pracownika parametr Zwolnienie z PIT ma ustawienie inne niż Brak. Użytkownik ma możliwość odznaczenia parametru Zwolnienie z PIT na formularzu wynagrodzenia jeżeli w polu Wypłata z tytułu wybrano opcję Inne. Jeżeli na formularzu pracownika zaznaczono parametr Zwolnienie z PIT oraz w polu Wypłata z tytułu wybrano opcję Etat to parametr Zwolnienie z PIT na formularzu wynagrodzenia nie jest możliwy do odznaczenia. Jeżeli na formularzu pracownika nie zaznaczono parametru Zwolnienie z PIT to na formularzu wynagrodzenia parametr Zwolnienie z PIT nie jest możliwy do zaznaczenia. [/version]

Zapis księgowy – jeżeli dokument jest zaksięgowany, w polu tym znajduje się numer dokumentu księgowego. Zapis księgowy może być otwarty do podglądu przez naciśnięcie przycisku ![]() . Pole jest widoczne tylko wtedy, gdy jako rodzaj księgowości wybrano Księgę podatkową.

. Pole jest widoczne tylko wtedy, gdy jako rodzaj księgowości wybrano Księgę podatkową.

Składniki wynagrodzeń – zawiera listę składników wynagrodzenia. Jeżeli na wynagrodzenie składają się elementy (kwoty) podlegające w różny sposób opodatkowaniu, obliczaniu składek na ubezpieczenie itp., wówczas każdy taki składnik należy wprowadzić za pomocą oddzielnej pozycji (elementu wynagrodzenia). Aby wprowadzić poszczególne składniki wynagrodzenia należy nacisnąć przycisk Dodaj ![]() , który otwiera formatkę dodawania nowego składnika wynagrodzenia.

, który otwiera formatkę dodawania nowego składnika wynagrodzenia.

Poszczególne pola i składniki wynagrodzenia:

Opis – jest to pole na wprowadzanie opisu zdarzenia gospodarczego. Opis składnika wynagrodzenia można również wprowadzić z listy pomocniczej kategorii, poprzez wpisanie kodu kategorii lub otwierając listę kategorii przyciskiem ![]() . Jeżeli opis nie został wybrany z listy kategorii, wówczas należy go uzupełnić ręcznie w polu Opis kategorii.

. Jeżeli opis nie został wybrany z listy kategorii, wówczas należy go uzupełnić ręcznie w polu Opis kategorii.

Kwota wynagrodzenia – w polu wpisujemy kwotę danego składnika wynagrodzenia. Jeżeli na łączną kwotę wynagrodzenia składają się części opodatkowane i nieopodatkowane lub podlegające różnym rodzajom ubezpieczeń, należy je wprowadzać oddzielnymi pozycjami.

Przychód opodatkowany – pole jest zaznaczane w przypadku, gdy dany składnik wynagrodzenia ma być opodatkowany podatkiem dochodowym.

Przychód stanowi koszt pracodawcy – pole jest zaznaczane w przypadku, gdy dana część wynagrodzenia stanowi koszt dla pracodawcy.

Wpływa na kwotę wypłaty – pole jest zaznaczane w przypadku, gdy składnik wynagrodzenia brutto jest uwzględniany przy wyliczaniu kwoty wypłaty netto (przykładowo – wynagrodzenia w naturze nie powinny mieć zaznaczonego tego parametru).

Naliczać składki ubezpieczenia:

- Emerytalnego – pole jest zaznaczone, gdy od danej kwoty wynagrodzenia wyliczamy składkę ubezpieczenia emerytalnego.

- Rentowego – pole jest zaznaczone, gdy od danej kwoty wynagrodzenia wyliczamy składkę ubezpieczenia rentowego.

- Chorobowego – pole jest zaznaczone, gdy od danej kwoty wynagrodzenia wyliczamy składkę ubezpieczenia chorobowego.

- Wypadkowego – pole jest zaznaczone, gdy od danej kwoty wynagrodzenia wyliczamy składkę ubezpieczenia wypadkowego.

- Zdrowotnego – pole jest zaznaczone, gdy dla danej kwoty wynagrodzenia wyliczamy składkę ubezpieczenia zdrowotnego.

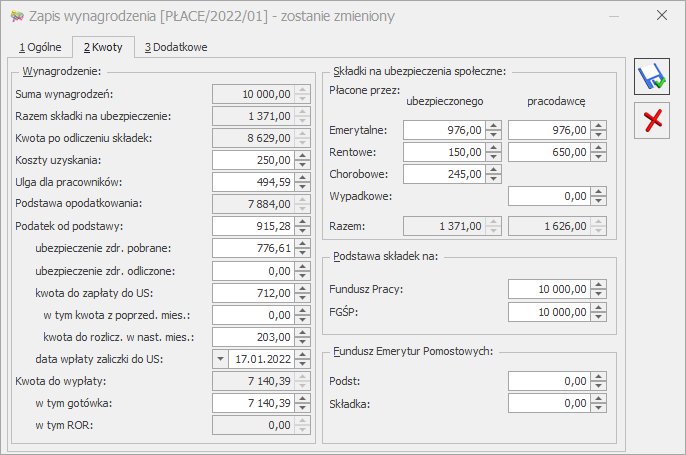

Zapis wynagrodzenia – zakładka Kwoty

Zakładka [Kwoty] podzielona jest na dwie części:

- Wynagrodzenie,

- Składki na ubezpieczenia społeczne.

W części wynagrodzenia widoczne są następujące pola:

Suma wynagrodzeń – jest to sumowana wartość poszczególnych elementów wynagrodzenia wprowadzonych na zakładce [Ogólne] wypłaty.

Razem składki na ubezpieczenie – wartość składek na ubezpieczenia społeczne zapłacona przez pracownika (emerytalne, rentowe, chorobowe) obliczone wg stawek procentowych wprowadzonych w Konfiguracji programu/ Płace/ Składki ZUS.

Kwota po odliczeniu składki – wynagrodzenie brutto po odliczeniu sumy składek na ubezpieczenia społeczne, płaconych przez pracownika.

Koszty uzyskania – wartość kosztów uzyskania przychodów. W zależności od rodzaju wynagrodzenia, pole to jest domyślnie proponowane jako:

- Dla wynagrodzeń z tytułu umowy o pracę (etatu) – jako kwota kosztów uzyskania przychodu wprowadzona w Konfiguracji programu, pomnożona przez współczynnik kosztów uzyskania przychodu wprowadzony na karcie pracownika.

- Dla wynagrodzeń z tytułu innych umów – jako 20% kwoty po odliczeniu składki na ubezpieczenia społeczne.

Pole Koszty uzyskania jest polem edytowalnym, przez co użytkownik może zamienić jego wartość.

Ulga dla pracownika – Ulga naliczana jest w wypłatach z tytułu etatu od 1.01.2022do 30.06.2022 roku za miesiące, w których pracownik etatowy uzyskał przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej i spółdzielczego stosunku pracy w wysokości wynoszącej od 5 701 zł do 11 141 zł.

Podstawa opodatkowania – jest to kwota, która stanowi podstawę obliczenia podatku dochodowego. Jest ona liczona jako suma kwot brutto składników podlegających opodatkowaniu, pomniejszonych o sumę składek na ubezpieczenie społeczne płaconych przez pracownika i kwotę kosztów uzyskania przychodu oraz ulgę dla pracownika. Kwota jest zaokrąglona do wartości zaokrąglenia podanej w Konfiguracji programu.

Podatek od podstawy – wartość podatku wyliczona jest wg algorytmu zależnego od rodzaju wypłaty:

- Dla wynagrodzeń z tytułu umowy o pracę (etatu) – jest to wartość podatku obliczona od podstawy opodatkowania z uwzględnieniem progów i stóp podatkowych (skali podatkowej) podanych w Konfiguracji programu (przy czym „przejście” do następnego progu podatkowego obliczane jest narastająco za poprzednie miesiące). Od podatku odliczana jest 1/12 część ulgi podatkowej (zdefiniowanej w Konfiguracji programu), pomnożonej przez współczynnik liczenia ulgi podany na kartotece pracownika.

Uwaga: W wypłatach mających ustawiony miesiąc deklaracji 1/2022 i późniejszy, w związku ze zmianami dotyczącymi odliczania kwoty wolnej w przypadku przekroczenia przez pracownika pierwszego progu podatkowego ulga podatkowa nadal będzie odliczana. Podstawa prawna: Ustawa z dnia 29 października 2021 r.o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw (Dz. U. z 2021 r. poz. 2105)

- Dla wynagrodzeń z tytułu innych umów jest to wartość podatku obliczona od podstawy opodatkowania pomnożonej przez stawkę podatku od umów zleceń zdefiniowaną w Konfiguracji programu.

1. Sprawdzenie, czy: 2. Jeżeli na podstawie wyliczeń z pkt 1 w naliczonej za dany miesiąc wypłacie nie nastąpiło przekroczenie drugiego progu podatkowego to kwota podatku wyliczana jest w dotychczasowy sposób. 3. Jeżeli na podstawie wyliczeń z pkt 1 w naliczonej za dany miesiąc wypłacie nastąpiło przekroczenie drugiego progu podatkowego to podczas wyliczania kwoty podatku należy zastosować dwie wysokości podatku, zgodnie z pkt 4 i 5. 4. Ustalenie podstawy opodatkowania, od której należy naliczyć zaliczkę podatku 12% i wyliczenie kwoty podatku wg stawki 12%: 5. Ustalenie podstawy opodatkowania, od której należy naliczyć zaliczkę podatku 32% i wyliczenie kwoty podatku wg stawki 32%: 6. Ustalenie kwoty podatku od podstawy: kwota podatku wyliczona w pkt 4 + kwota podatku wyliczona w pkt 5.

Pole Podatek od podstawy jest polem edytowalnym, przez co użytkownik może zamienić jego wartość.

Ubezpieczenie zdrowotne pobrane – jest to ta część podatku dochodowego, która jest przeznaczona na ubezpieczenie zdrowotne pobrane podatnika. Wartość ubezpieczenia zdrowotnego wyliczona jest zgodnie z obowiązującymi przepisami od sumy brutto składników podlegających ubezpieczeniu zdrowotnemu, pomniejszonej o sumę składek na ubezpieczenia społeczne płaconych przez pracownika. Ubezpieczenie zdrowotne jest polem edytowalnym, przez co użytkownik może zamienić jego wartość.

Ubezpieczenie zdrowotne odliczone – jest to ta część podatku dochodowego, która jest przeznaczona na ubezpieczenie zdrowotne możliwe do odliczenia od podatku przez podatnika. Ubezpieczenie jest naliczane w wypłatach, których rok deklaracji jest nie późniejszy niż 2021.

Kwota do zapłaty US – jest to wartość do przekazania do urzędu skarbowego, wyliczana jako różnica podatku od podstawy i ubezpieczenia zdrowotnego. Pole jest zaokrąglane zgodnie z ustawieniami w Konfiguracji programu.

Kwota do zapłaty do US nie zostanie wyliczona jeżeli spełnione zostaną wszystkie poniższe warunki:

- na formularzu pracownika w polu Zwolnienie z PIT zaznaczono opcję inną niż 'Brak’

- na formularzu uproszczonego wynagrodzenia zaznaczono parametr ’Zwolnienie z PIT ’

- pracownik spełnia inne warunki do zwolnienia np. w przypadku zaznaczenia opcji ‘Osoba do 26 lat’ pracownik nie ukończył 26 lat

- nie został przekroczony limit przychodów opodatkowanych z zaznaczonym parametrem Zwolnienie z PIT

Rozporządzenie obowiązuje do 30.06.2022r .Od 01.07.2021 zniesiono obowiązek obliczania zaliczek na PIT według zasad obowiązujących w 2021 roku, jak i według przepisów obowiązujących w 2022 r.

W tym kwota z poprzed. mies – kwota niedopłaty zaliczki podatku z poprzednich miesięcy doliczona do zaliczki podatku w bieżącej wypłacie (pole widoczne w wypłatach naliczonych na listach, które mają ustawiony okres deklaracji od stycznia do lipca 2022) .

Kwota do rozlicz. w nast. mies – różnica pomiędzy zaliczką należną ustaloną według przepisów wynikających z Polskiego Ładu, a faktycznie pobraną z wynagrodzenia ustaloną według przepisów aktualnych na 31.12.2021r. (pole widoczne w wypłatach naliczonych na listach, które mają ustawiony okres deklaracji od stycznia do lipca 2022) .

Data wpłaty zaliczki do US – jest to data, z jaką przekazano zaliczkę do urzędu skarbowego. Pole jest edytowalne, przez co użytkownik może zamienić jego wartość.

Kwota do wypłaty – jest to wartość wypłaty netto liczona jako suma brutto składników mających wpływ na kwotę do wypłaty, pomniejszonych o składki na ubezpieczenia społeczne płacone przez pracownika, składkę ubezpieczenia zdrowotnego i zaliczki podatku dochodowego przekazanej do urzędu skarbowego.

W tym gotówka – wartość wynagrodzenia netto przekazana pracownikowi w gotówce. Jest to pole edytowalne, jego wartość nie może przekroczyć całkowitej wartości kwoty do wypłaty.

W tym ROR – wartość wynagrodzenia netto przekazana bezpośrednio na rachunek bankowy. Jest ona liczona jako różnica kwoty do wypłaty i kwoty wypłaconej w gotówce. Domyślnie, jeżeli na karcie pracownika wprowadzono numer rachunku bankowego, program proponuje całą kwotę do wypłaty do przekazania na ROR. W przeciwnym wypadku, program proponuje całą kwotę do wypłaty w gotówce.

W drugiej części zakładki [Kwoty] widoczne są wartości poszczególnych rodzajów ubezpieczeń płacone zarówno przez pracownika jak i przez pracodawcę. Wszystkie składki są wyliczane przez program jako iloczyn sumy składników podlegających odpowiedniemu ubezpieczeniu i stawki wpisanej w Konfiguracji programu. Wszystkie pola ubezpieczeń są polami edytowalnymi i użytkownik może je dowolnie korygować.

Składki na ubezpieczenia społeczne:

- Emerytalne – wartość ubezpieczenia emerytalnego wykazywana jest osobno w części płaconej przez pracownika i osobno przez pracodawcę,

- Rentowe – wartość ubezpieczenia rentowego wykazywana jest osobno w części płaconej przez pracownika i osobno przez pracodawcę,

- Chorobowe – wartość ubezpieczenia chorobowego płacona przez pracownika,

- Wypadkowe – wartość ubezpieczenia wypadkowego płacona przez pracodawcę.

Podstawa składek na:

- FGŚP – wartość składki na FGŚP jest liczona od łącznej wartości wynagrodzenia brutto dla wszystkich pracowników,

- Fundusz pracy – wartość składki na Fundusz pracy jest liczony od łącznej wartości wynagrodzenia brutto dla wszystkich pracowników.

Fundusz Emerytur Pomostowych:

- Podstawa – podstawa naliczania składki na Fundusz Emerytur Pomostowych,

- Składka – wartość składki na FEP jest liczona jako iloczyn podstawy i procentu składki zapisanego w Konfiguracji/ Program/ Płace/ Składki ZUS: Fundusz Emerytur Pomostowych.

Zapis wynagrodzenia – zakładka Dodatkowe

Zakładka [Dodatkowe] zawiera informacje podsumowujące wprowadzone wartości dla danego pracownika. Na zakładce tej żadne pole nie jest edytowalne, ma ona charakter informacyjny.

Na zakładce znajdują się następujące pola:

Suma wynagrodzeń – łączna wartość wynagrodzenia brutto dla danego pracownika. Jest sumą brutto wszystkich składników wynagrodzenia.

Wpływa na kwotę do wypłaty – w polu tym wykazywana jest tylko ta cześć wynagrodzenia brutto, która jest uwzględniana przy wyliczaniu kwoty wypłaty netto. Jest sumą brutto składników wynagrodzenia z zaznaczonym parametrem Wpływa na kwotę do wypłaty.

Przychód opodatkowany – wartość wynagrodzenia, która podlega opodatkowaniu podatkiem dochodowym. Jest sumą brutto składników wynagrodzenia z zaznaczonym parametrem Przychód opodatkowany.

Stanowi koszt pracodawcy – ta część wynagrodzenia, która stanowi koszt pracodawcy. Jest sumą brutto składników wynagrodzenia z zaznaczonym parametrem Stanowi koszt pracodawcy.

Podstawa składek na ubezpieczenie:

- Zdrowotne – wartość wynagrodzenia, która stanowi podstawę wyliczenia ubezpieczenia zdrowotnego. Jest sumą brutto składników wynagrodzenia z zaznaczonym parametrem Naliczać składki ubezpieczenia zdrowotnego.

- Emerytalne – wartość, która stanowi podstawę wyliczenia składki na ubezpieczenie emerytalne. Jest sumą brutto składników wynagrodzenia z zaznaczonym parametrem Naliczać składki ubezpieczenia emerytalnego.

- Rentowe – wartość, która stanowi podstawę wyliczenia składki na ubezpieczenie rentowe. Jest sumą brutto składników wynagrodzenia z zaznaczonym parametrem Naliczać składki ubezpieczenia rentowego.

- Chorobowe – wartość, która stanowi podstawę wyliczenia składki na ubezpieczenie chorobowe. Jest sumą brutto składników wynagrodzenia z zaznaczonym parametrem Naliczać składki ubezpieczenia chorobowego.

- Wypadkowe – wartość, która stanowi podstawę wyliczenia składki na ubezpieczenie wypadkowe. Jest sumą brutto składników wynagrodzenia z zaznaczonym parametrem Naliczać składki ubezpieczenia wypadkowego.

Wprowadził/ Zmodyfikował – kod operatora, który dany zapis wprowadził, a jeżeli zapis był zmieniany to kod operatora, który dany zapis zmodyfikował.