Dodanie nowego zapisu – zakładka Waluta

Jeżeli istnieje konieczność wprowadzenia dokumentu w walucie innej niż ta, która określona została na karcie kontrahenta jako domyślna, na zakładce [Waluta] należy wybrać symbol waluty, w jakiej ma zostać wprowadzony dokument oraz kurs. Na zakładce [Ogólne] należy wprowadzić wartość faktury w walucie obcej, która zostanie automatycznie przeliczona i wyświetlona na zakładce [Waluta] w Tabeli VAT w postaci listy pozycji w walucie systemowej (stawka, netto, VAT, brutto). Tabela pojawia się tylko wtedy, gdy wybrana waluta jest inna niż systemowa i jest edytowalna tylko w przypadku wybrania kursu Nieokreślonego. W pozostałych sytuacjach wszelkie zmiany należy wprowadzić na pierwszej zakładce. Faktura wprowadzona do rejestru VAT w innej walucie niż systemowa powoduje wygenerowanie zdarzenia w Preliminarzu Płatności w danej walucie z uwzględnieniem kursu. Po rozliczeniu z zapłatą może zostać wygenerowana różnica kursowa.

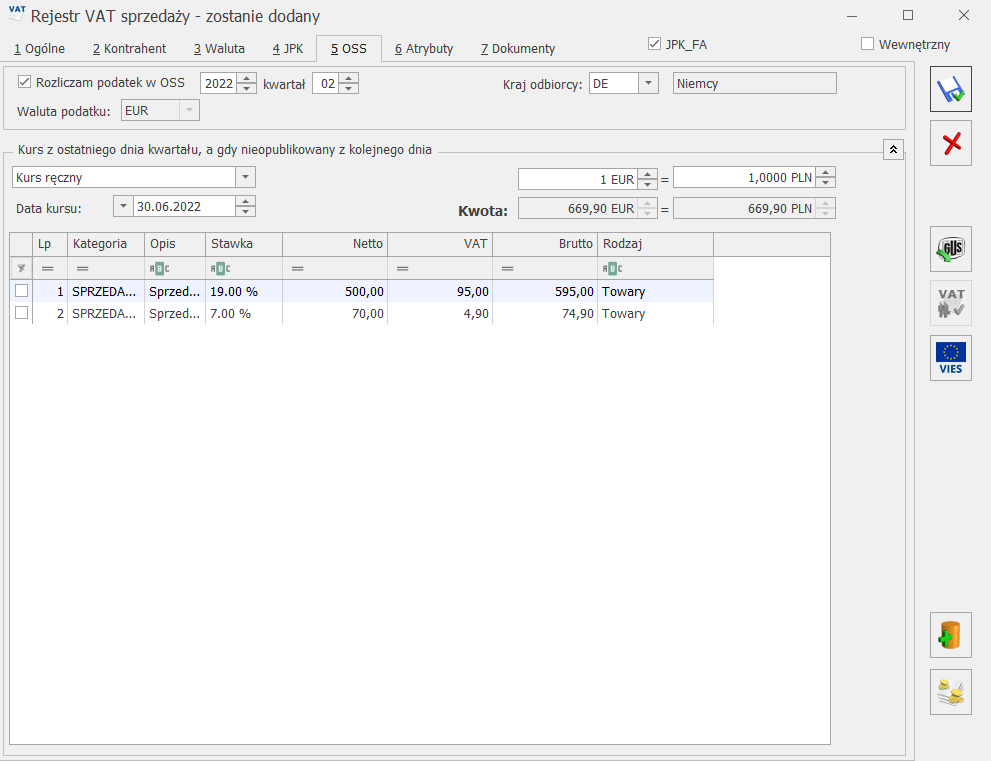

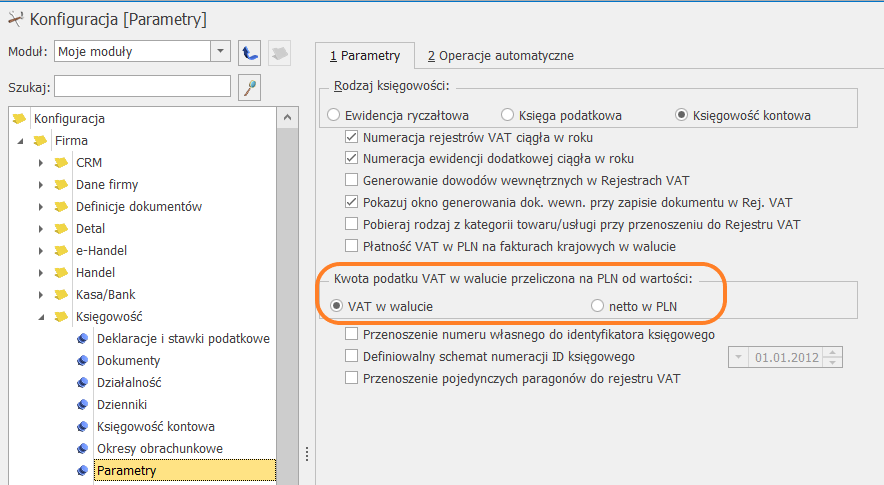

Kwota podatku VAT na dokumentach walutowych w rejestrze VAT przeliczana jest w oparciu o parametr Kwota podatku VAT w walucie przeliczona na PLN od wartości dostępny w Konfiguracji Firmy/ Księgowość/ Parametry.

W nowych firmach oraz firmach zaktualizowanych z wcześniejszych wersji programu do wersji 2023.0.1, jeżeli użytkownik nie korzysta z modułu Handel, domyślnie zaznaczona jest opcja VAT w walucie. Oznacza to przeliczenie kwoty brutto w walucie po kursie na PLN, następnie przeliczenie kwoty netto w walucie po kursie na PLN oraz przeliczenie kwoty VAT w walucie po kursie na PLN. Jeżeli suma netto i VAT w PLN nie zgadza się z wartością brutto w PLN to korygowany jest podatek VAT w PLN. W firmach zaktualizowanych z wcześniejszych wersji programu do wersji 2023.0.1, jeżeli użytkownik korzysta z modułu Handel zaznaczana jest opcja zgodnie z ustawieniami parametru Kwota podatku VAT w walucie przeliczona na PLN od wartości dostępnego w Konfiguracji Firmy/ Handel/ Parametry.

Jeżeli użytkownik korzysta z modułu Handel to zmiana ustawienia parametru Kwota podatku VAT w walucie przeliczona na PLN od wartości w Konfiguracji Firmy/ Księgowość/ Parametry powoduje ustawienie tej samej opcji dla parametru Kwota podatku VAT w walucie przeliczona na PLN od wartości w Konfiguracji Firmy/ Handel/ Parametry. Analogicznie, zmiana ustawienia w parametrach modułu Handel powoduje zmianę w parametrach w księgowości.

Po dokonaniu zmiany ustawienia parametru w Konfiguracji, kwota na wprowadzonym wcześniej dokumencie zostanie przeliczona zgodnie z nowym ustawieniem, jeżeli użytkownik ponownie uzupełni kwotę na dokumencie.

Jeżeli dla parametru Kwota podatku VAT w walucie przeliczona na PLN od wartości wskazana zostanie opcja netto w PLN to kwota netto w walucie przeliczana jest po kursie na PLN, a następnie od tak przeliczonej kwoty w PLN wyliczana jest kwota VAT poprzez przemnożenie kwoty netto w PLN przez stawkę VAT. Kwota brutto wyliczana jest jako suma kwoty netto w PLN oraz kwoty VAT w PLN. W takim przypadku wyliczona kwota brutto może nie być zgodna z wartością wynikającą z przemnożenia kwoty brutto przez kurs z dokumentu.

Dokument wprowadzony do Rejestru VAT z datą 05.10.2022. Kurs (z dnia 04.10.2022): 1 EUR = 4,8007 PLN. Netto: 1 382,11 EUR VAT 23%: 317,89 EUR Brutto: 1 700,00 EUR Jeżeli w Konfiguracji zaznaczono opcję netto w PLN to kwoty zostaną wyliczone w następujący sposób: Netto: 1 382,11 EUR * 4,8007 = 6 635,10 PLN VAT 23%: 6 635,10 PLN * 23% = 1526,07 PLN Brutto: 6 635,10 PLN + 1526,07 PLN = 8161,17 PLN

Na dokumencie z więcej niż jedną pozycją następuje weryfikacja, czy suma kwoty VAT w poszczególnych stawkach jest równa kwocie VAT wyliczonej po przemnożeniu kwoty netto w PLN przez daną stawkę. Ewentualne różnice korygowane są w pozycji z najwyższą stawką VAT. Analogicznie następuje weryfikacja, czy suma kwoty netto w poszczególnych pozycjach jest równa kwocie wyliczonej po przemnożeniu kwoty netto po kursie na dany dzień.

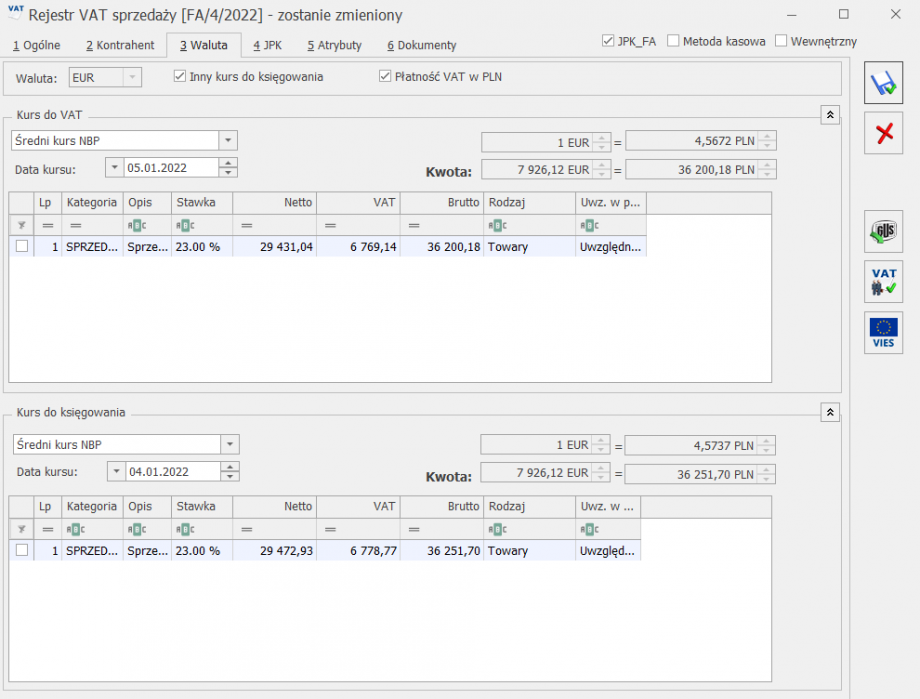

Jeśli dla dokumentów krajowych wystawionych w walucie obcej chcemy wykazać kwotę netto transakcji w walucie dokumentu a kwotę VAT w walucie PLN należy zaznaczyć parametr Płatność VAT w PLN. Parametr jest dostępny tylko dla faktur zwykłych, nie dowodów wewnętrznych. Po zaznaczeniu parametru na dokumencie w tabelce z płatnościami na zakładce Kontrahent oraz w preliminarzu płatności tworzą się dwie płatności: jedna na kwotę netto w walucie obcej i druga na kwotę VAT w PLN. Kwota VAT w PLN liczona jest po kursie do VAT.

W momencie wyboru waluty niesystemowej, pojawia się opcja umożliwiająca wybór innego kursu do księgowania. Zaznaczenie tego parametru powoduje wyświetlenie dodatkowych pól dotyczących kursu do księgowania. Funkcja dotyczy sytuacji, w której na fakturze walutowej należy przyjąć inny kurs do podatku VAT i inny kurs do księgowania. Pierwsza Tabelka dotyczy kursu do VAT, druga kursu do księgowania.

Data kursu do VAT i notowanie jest podstawiane z dnia wcześniejszego niż data powstania obowiązku podatkowego. Jeżeli data wystawienia jest wcześniejsza niż data powstania obowiązku podatkowego (faktury wystawiane przed dokonaniem transakcji) to kurs z dnia poprzedniego w stosunku do daty wystawienia.

Data notowania kursu i data obowiązku podatkowego podstawiana jest na podstawie pierwszej pozycji z faktury – towar lub usługa.

Ustawienie kursu do księgowania zależy od zaznaczenia bądź nie w konfiguracji Firma/ Ogólne/ Parametry parametrów Pobieraj kurs waluty z dnia poprzedniego dla dokumentów przychodowych i Pobieraj kurs waluty z dnia poprzedniego dla dokumentów kosztowych wg daty: Zakupu/ Wystawiania/ Wpływu. Data kursu do księgowania w przypadku Faktur Sprzedaży – jako dzień poprzedni w stosunku do wcześniejszej z dat wystawienia/sprzedaży, a w przypadku Faktur Zakupu – dzień wcześniejszy w stosunku do daty zakupu/wystawienia/wpływu (jeżeli parametr w konfiguracji jest zaznaczony) lub jako data wystawienia, jeżeli parametr o pobieraniu kursu z dnia poprzedniego nie jest zaznaczony.

W momencie księgowania dokumentu walutowego na konta w walucie systemowej, Comarch ERP Optima pobiera kurs do księgowania, jeżeli na dokumencie zaznaczony jest parametr Inny kurs do księgowania. W przeciwnym razie księgowanie odbywa się po kursie dokumentu. Wg tego samego algorytmu generowane jest zdarzenie w Preliminarzu płatności.

Jeżeli na zakładce [Ogólne] zostanie odkryta kolumna Kategoria2 i Opis2 to automatycznie na zakładce [Waluta] te kolumny również się pokazują i uzupełnione są tymi samymi danymi co na zakładce [Ogólne].

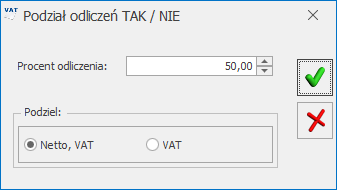

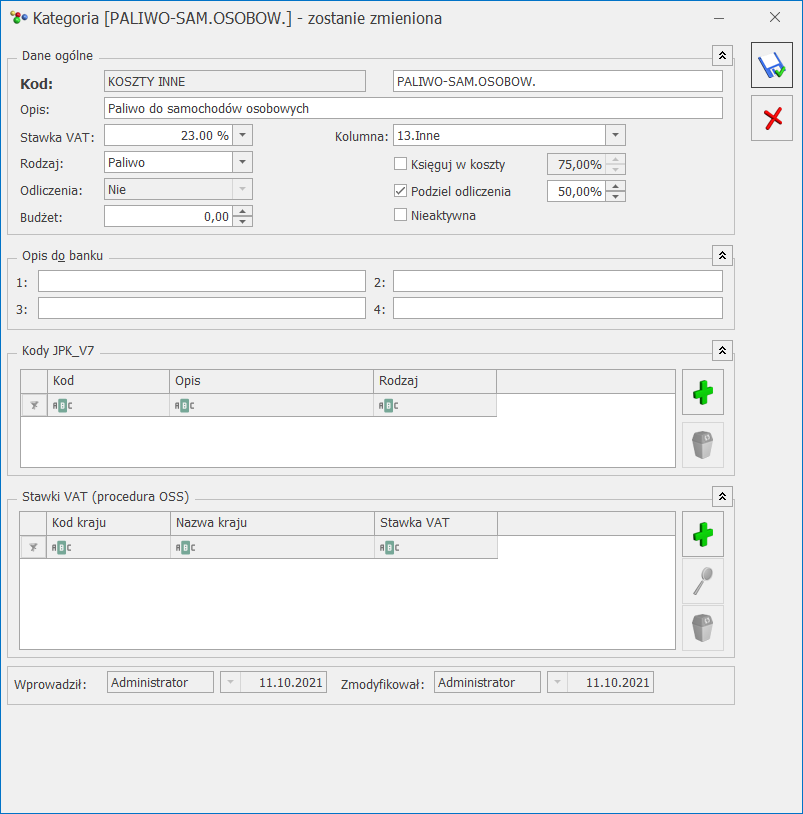

Decyduje on o tym w jaki sposób będzie następowało rozbicie pozycji faktury. Domyślnie zaznaczona jest opcja Netto i VAT oznaczająca, iż podział wybranej pozycji w rejestrze VAT zakupu będzie dotyczył zarówno kwoty netto i VAT. Wybór drugiego wariantu – VAT – spowoduje powstanie dwóch pozycji, gdzie w jednej z nich zostanie ujęta kwota netto w całości oraz VAT zgodnie z procentem odliczenia (Tak lub Warunkowo) oraz w drugiej pozycji zostanie ujęta pozostała wartość podatku VAT z odliczeniem na Nie.

Decyduje on o tym w jaki sposób będzie następowało rozbicie pozycji faktury. Domyślnie zaznaczona jest opcja Netto i VAT oznaczająca, iż podział wybranej pozycji w rejestrze VAT zakupu będzie dotyczył zarówno kwoty netto i VAT. Wybór drugiego wariantu – VAT – spowoduje powstanie dwóch pozycji, gdzie w jednej z nich zostanie ujęta kwota netto w całości oraz VAT zgodnie z procentem odliczenia (Tak lub Warunkowo) oraz w drugiej pozycji zostanie ujęta pozostała wartość podatku VAT z odliczeniem na Nie.