W związku z nowelizacją art. 21 ust. 1 pkt 67 ustawy o podatku dochodowym od osób fizycznych na podstawie art. 52l ustawy z dnia 31 marca 2020 roku o zmianie ustawy o szczególnych rozwiązaniach związanych z zapobieganiem, przeciwdziałaniem i zwalczaniem COVID-19 (Dz. U. Nr 220, poz. 568) – wartość świadczeń pracownika w związku z działalnością socjalną, sfinansowanych w całości ze środków ZFŚS lub funduszy związków zawodowych – limit zwolnienia z podatku w 2020 r. i 2021 r. wynosi 2000 zł (dotychczasowy limit zwolnienia 1000 zł).

W wersji Comarch ERP Optima 2022.0.1 wprowadzono mechanizm umożliwiający automatyczne ograniczenie zwolnienia z podatku składników finansowanych z Zakładowego Funduszu Świadczeń Socjalnych do wysokości limitu. Kwota obowiązującego limitu pobierana jest jako wskaźnik w konfiguracji programu (Program / Płace / Wynagrodzenia).

Aby naliczyć świadczenia z ZFŚS zwolnione od podatku do wysokości limitu należy z poziomu System / Konfiguracja / Firma / Płace / Typy wypłat dodać nowy typ wypłaty:

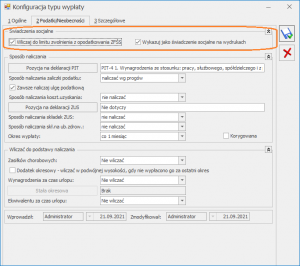

Zakładka ‘1.Ogólne’:

- Nazwa i skrót: np. Świadczenie socjalne ZFŚS

- Rodzaj: Dodatek

- Algorytm: 1 – ‘Kwota’

- Automatyczne korygowanie / składnik związany: wszystkie opcje odznaczone

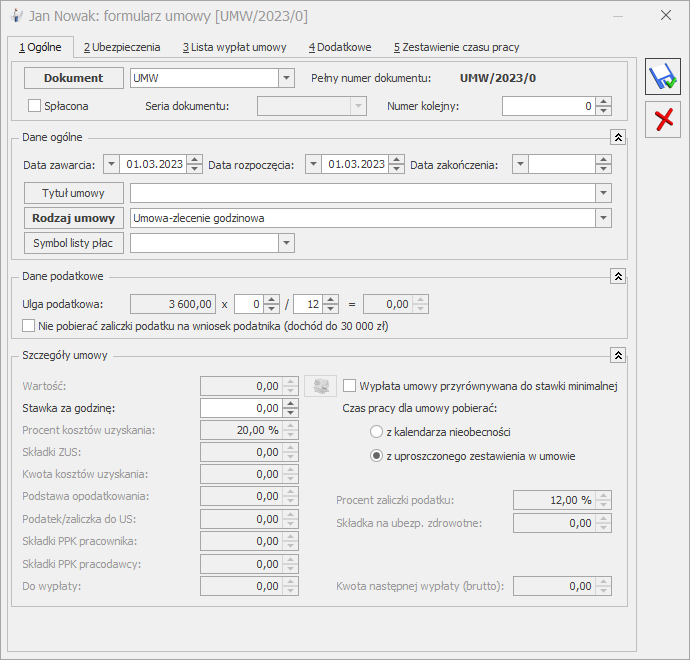

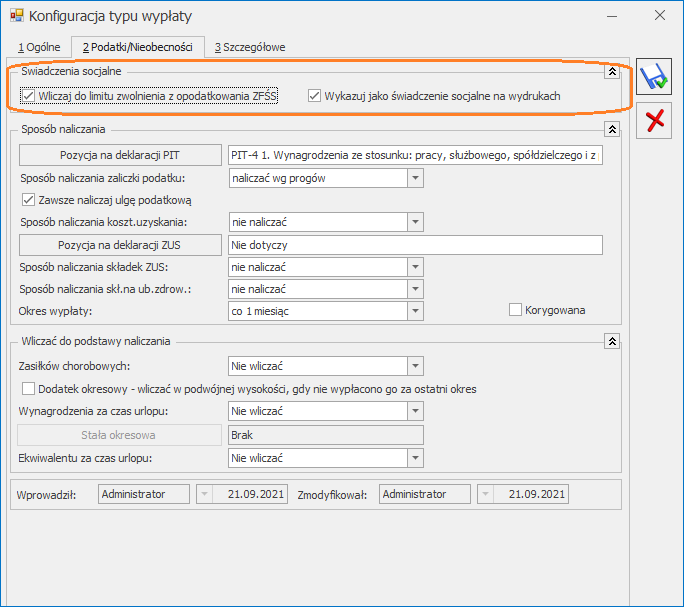

Zakładka ‘2.Podatki/Nieobecności’:

– należy zaznaczyć parametr ‘Wliczaj do limitu zwolnienia z opodatkowania ZFŚS’ i wskazać odpowiednią pozycję na deklaracji PIT oraz sposób naliczenia zaliczki podatku w momencie przekroczenia limitu zwolnienia. Zaznaczenie parametru powoduje automatyczne ustawienie w konfiguracji dodatku na zakładce 2. Podatki/ Nieobecności takich pozycji jak:

-

- Sposób naliczania zaliczki podatku’: naliczać wg progów

- Sposób naliczania składek ZUS’: nie naliczać’

- Sposób naliczania skł.na ub.zdrow: ’nie naliczać

- Sposób wliczania do podstaw zasiłków/urlopu/ekwiwalent: ‘nie wliczać’.

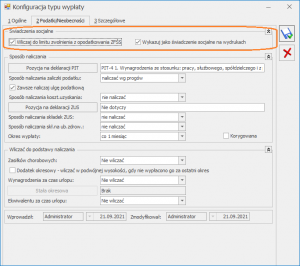

Zakładka ‘3. Szczegółowe’:

W przypadku świadczeń niepieniężnych należy odznaczyć parametr ‘Wpływa na kwotę do wypłaty’

Podczas naliczenia wypłaty, sprawdzane jest czy w danym roku podatkowym zostały wypłacone składniki z zaznaczonym parametrem Wliczaj do limitu zwolnienia z opodatkowania ZFŚS oraz czy doszło do przekroczenia limitu zwolnienia ZFŚS obowiązującego w danym roku. Przy sprawdzaniu limitu uwzględniane będą wszystkie wypłaty od początku roku podatkowego do bieżącego miesiąca deklaracji, za który jest naliczona wypłata z danym elementem ZFŚS, które były naliczone przy zaznaczonym parametrze ‘Wliczaj do limitu zwolnienia z opodatkowania ZFŚS’.W miesiącu, w którym nastąpi przekroczenie limitu, wartość ponad obowiązujący limit zwolnienia zostanie opodatkowana zgodnie z ustawieniami w danym typie wypłaty.

Ograniczenie w poborze podatku w zależności od wypłaconych składników w obrębie roku dotyczy wszystkich form zatrudnienia (z wyłączeniem Właściciela). W przypadku pracowników wieloetatowych stosowany jest jeden limit zwolnienia ZFŚŚ łącznie dla obu etatów.

W przypadku starszych wersji programu z poziomu System / Konfiguracja / Firma / Płace / Typy wypłat należy zdefiniować dwa typy wypłat:

- świadczenie socjalne nieopodatkowane (świadczenie do kwoty 2000 zł)

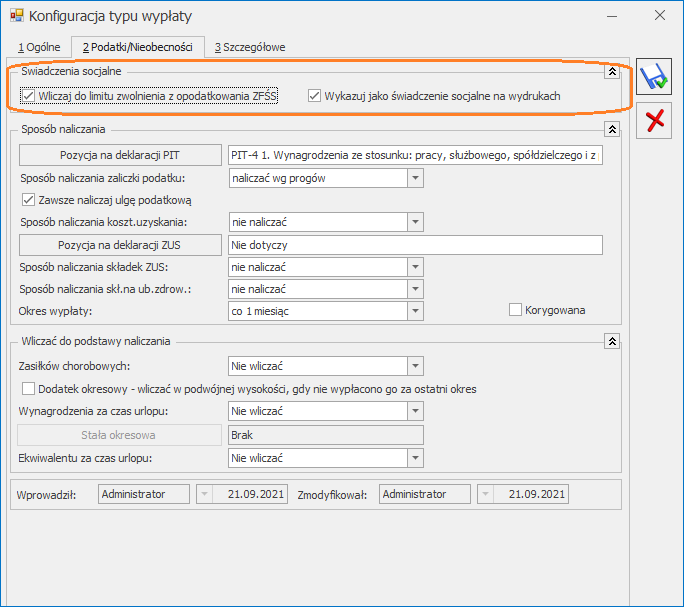

Zakładka 2. Podatki/Nieobecności:

- Pozycja na deklaracji PIT: nie dotyczy

- Sposób naliczania zaliczki podatku: nie naliczać

- świadczenie socjalne opodatkowane (świadczenie wynikające z przekroczenia kwoty 2000 zł)

Zakładka 2. Podatki/Nieobecności:

- Pozycja na deklaracji PIT: Należy wskazać odpowiednią pozycję

- Sposób naliczania zaliczki podatku: wg progów

- Sposób naliczania kosztów uzyskania: zależnie od decyzji użytkownika – nie naliczać lub standardowe

Oprócz ustawień dotyczących podatku należy sprawdzić jak ustawiono naliczanie składek ZUS i składki na ubezpieczenie zdrowotne.

W przypadku świadczeń niepieniężnych należy pamiętać o odznaczeniu parametru ‘Wpływa na kwotę do wypłaty’, dostępnego na zakładce 3.Dodatkowe.

Pracownik, który uzyskuje świadczenie w wysokości np. 2250 zł powinien mieć zatem naliczone na liście płac dwa dodatki: świadczenie nieopodatkowane – 2000 zł oraz świadczenie opodatkowane – 250 zł.

Dodatkowo w module Płace i Kadry Plus, w zaawansowanej konstrukcji algorytmu 12, istnieje możliwość wprowadzenia wzorów, które będą automatycznie kontrolowały przekroczenie kwoty 2000zł i odpowiednio naliczały wartość składnika opodatkowanego i nieopodatkowanego. O pomoc w zakresie konstrukcji wzoru należy zwrócić się do Autoryzowanego Partnera Comarch.