Jak naliczyć wynagrodzenie powyżej/poniżej normy w oparciu o normę kodeksową (k.p. art. 130)?

W programie istnieje możliwość naliczenia wynagrodzenia zasadniczego powyżej/poniżej normy w oparciu o normę k.p. art. 130 wówczas, gdy zostaną zaznaczone parametry:

– ‘Wynagrodzenie powyżej/poniżej normy liczone jako oddzielny element wypłaty’ (dostępny z poziomu System/Konfiguracja/Firma /Płace/Parametry)

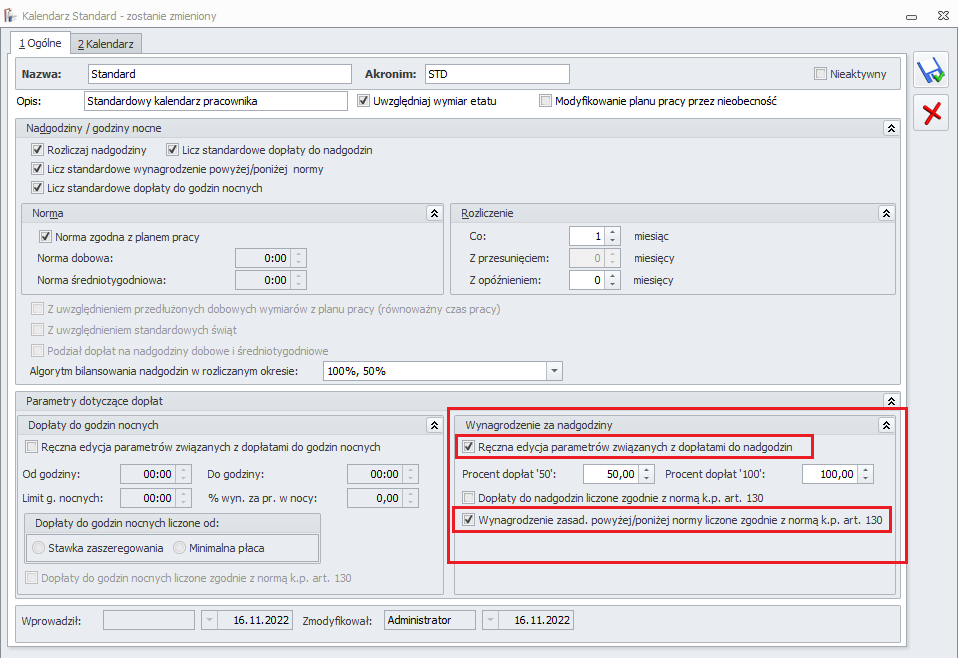

– Ręczna edycja parametrów związanych z dopłatami do nadgodzin > Wynagrodzenie zasad. powyżej/poniżej normy liczone zgodnie z normą k.p. art. 130. (dostępny z poziomu System /Konfiguracja/ Firma/ Płace/ Kalendarze na formularzu kalendarza, , w sekcji ‘Wynagrodzenie za nadgodziny’

Zaznaczenie parametru Wynagrodzenie zasad. powyżej/poniżej normy liczone zgodnie z normą k.p. art. 130 powoduje, że stawka wynagrodzenia zasad. powyżej/poniżej normy za jedną nadgodzinę/ niedogodzinę liczona jest w oparciu o normę czasu pracy wynikającą z art. 130 k.p.

Jeśli parametr nie jest zaznaczony, to przy wyliczeniu stosowana jest norma czasu pracy wynikająca z planu pracy pracownika. Powyższe ustawienia dotyczą tylko pracowników, którzy są rozliczani według danego kalendarza.

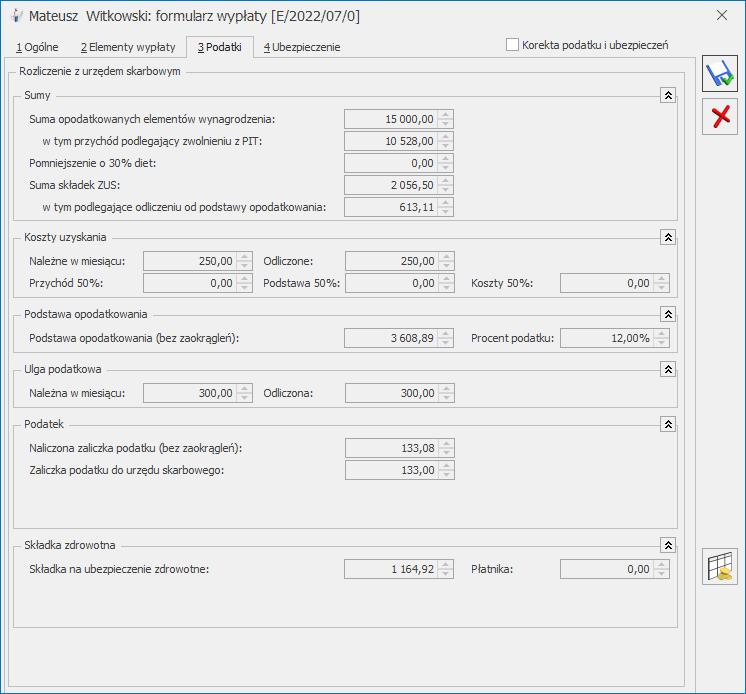

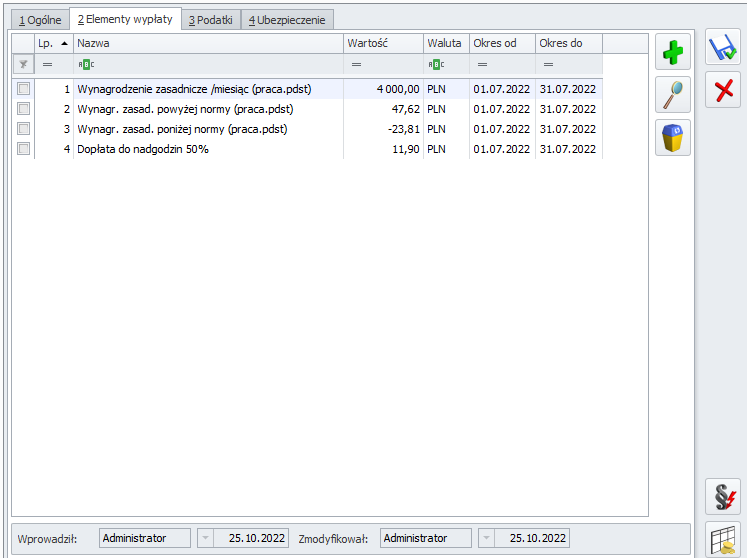

Przykład: Pracownik zatrudniony od 1 stycznia 2022. Stawka zaszeregowania 4000 zł. Naliczane jest wynagrodzenie za lipiec 2022r. Wynagrodzenie powyżej oraz poniżej normy zostało naliczone z zastosowaniem normy k.p. 130 dla lipca, tj. 168 godz:

W konfiguracji zostały zaznaczone w/w parametry:

– Wynagrodzenie powyżej/poniżej normy liczone jako oddzielny element wypłaty

– Wynagrodzenie powyżej/poniżej normy liczone zgodnie z normą k.p. art. 130

– Dopłaty do nadgodzin liczone zgodnie z normą k.p. art. 130

Parametr „Bilansowanie wynagrodzenia powyżej/poniżej normy „ – nie zaznaczony.

Norma kodeksowa (art. 130): 168 godz.

Norma w planie pracy pracownika: – 160 godzin,

W kalendarzu pracownika (czas pracy) zostały odnotowane 2 nadgodziny (za które zostanie naliczone wynagrodzenie powyżej normy) oraz 1 niedogodzinę (za które zostanie naliczone wynagrodzenie poniżej normy.

W wypłacie zostaną naliczone elementy:

Wynagr. zasad. powyżej normy za 2 godz: 47,62 zł (4000/168 godz*2 godz=47,62 zł)

Wynagr. zasad. Poniżej normy za 1 godz: -23,81 zł (4000/168 godz*1 godz=23,81 zł)