Dlaczego po wejściu do Rejestry VAT/ Rejestry VAT/ zakładka: Do VAT/ JPK_V7, nie widzę żadnych faktur na liście?

Po wybraniu odpowiednich opcji należy wybrać ikonę filtra ![]() lub zaznaczyć ikonę filtrowania na bieżąco

lub zaznaczyć ikonę filtrowania na bieżąco ![]() .

.

Po wybraniu odpowiednich opcji należy wybrać ikonę filtra ![]() lub zaznaczyć ikonę filtrowania na bieżąco

lub zaznaczyć ikonę filtrowania na bieżąco ![]() .

.

Do Rejestru sprzedaży VAT należy dodać nowy dokument, stawkę VAT ustawiamy jako NP, natomiast Rodzaj transakcji (pole widoczne na zakładce 2. Kontrahent) należy ustawić jako Krajowa – podatnikiem jest nabywca oraz zaznaczyć parametr Podatnik VAT czynny.

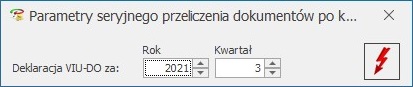

Dokumenty z rodzajem transakcji Procedura OSS, w walucie innej niż EUR i Kursem ręcznym

z notowaniem 1=1 mogą zostać przeliczone po kursie EBC na koniec kwartału za pomocą dostępnej w rejestrze VAT sprzedaży operacji seryjnej Przelicz po kursie EBC. Poszczególne dokumenty przeliczane są po kursie Europejskiego Banku Centralnego z ostatniego dnia kwartału, do którego należy data sprzedaży na dokumencie. Po przeliczeniu dokumentu po kursie EBC na dokumencie w walucie innej niż EUR na zakładce [5_OSS] jako typ kursu pozostaje Kurs ręczny z ustawionym odpowiednim notowaniem oraz wyliczonymi kwotami.

Dokumenty zostaną przeliczone również w momencie tworzenia deklaracji VIU-DO. Po naciśnięciu przycisku Utwórz deklarację następuje przeliczenie dokumentów dodanych do rejestru VAT sprzedaży z rodzajem transakcji Procedura OSS, w walucie innej niż EUR i Kursem ręcznym z notowaniem 1=1, dla których w polu Rozliczam podatek w OSS wskazano wybrany w oknie dodawania VIU-DO rok i kwartał. Dokumenty, które zostały wcześniej przeliczone po kursie EBC (z notowaniem różnym od 1=1) nie są ponownie przeliczane po kursie EBC podczas dodawania deklaracji VIU-DO.

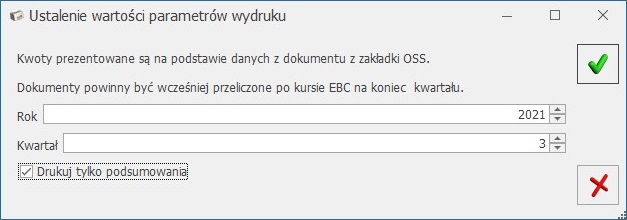

W rejestrze VAT sprzedaży z poziomu zakładki [Rejestry VAT] jest dostępny wydruk Klasyfikacja sprzedaży/ Zestawienie transakcji do VIU-DO. PO jego wskazaniu pojawia się okno z możliwością wskazania kwartału i roku oraz z parametrem pozwalającym na określenie, czy drukować listę dokumentów czy tylko podsumowania.

Wydruk składa się z dwóch sekcji, odpowiadających formularzowi deklaracji VIU-DO:

W przypadku dokumentów w walucie innej niż EUR prezentowane na wydruku kwoty pobierane są z dokumentu z zakładki [OSS]. Przed wykonaniem wydruku dokumenty powinny zostać przeliczone przez użytkownika po kursie EBC na koniec kwartału. Można do tego wykorzystać dostępną w rejestrze VAT sprzedaży operację seryjną Przelicz po kursie EBC.

Dokumenty na wydruku są prezentowane z podziałem na poszczególne kraje, rodzaj (Towary lub Usługi) oraz w ramach rodzaju z podziałem na poszczególne stawki VAT. Wydruk zawiera osobne podsumowanie dla każdej stawki VAT, rodzaju i kraju.

W Konfiguracji (System/ Konfiguracja), w gałęzi: Firma/ Księgowość/ Rejestry zakupów VAT, Rejestry sprzedaży VAT.

Podczas dodawania pozycji na dokumencie z rodzajem transakcji Procedura OSS, stawki VAT są ograniczane do tych, które obowiązują w kraju unijnym wskazanym na zakładce [OSS] w polu Kraj odbiorcy. W przypadku braku stawki dla danego kraju unijnego, możliwe do wyboru są stawki obowiązujące w Polsce.

Podczas próby dodawania pozycji na dokumencie z rodzajem transakcji Procedura OSS bez uzupełnionego prefiksu kraju na zakładce [OSS] lub z prefiksem kraju nienależącego do Unii Europejskiej pojawia się komunikat: Wskaż prawidłowy kraj unijny odbiorcy na zakładce OSS. Dodanie pozycji na dokumencie jest możliwe po wskazaniu na zakładce [OSS] prefiksu kraju należącego do Unii Europejskiej. Stawki pobierane są z Konfiguracji lub z formularza kategorii.

Na dokumencie z rodzajem transakcji Procedura OSS, po wybraniu w pozycji dokumentu kategorii na formularzu której uzupełniono domyślną stawkę w sekcji Stawki VAT (procedura OSS), stawka ta jest ustawiana na pozycji dokumentu pod warunkiem, że obowiązuje ona w kraju wskazanym na zakładce [OSS]. Jeżeli na formularzu kategorii nie wskazano takiej stawki lub w pozycji dokumentu nie wybrano kategorii to ustawiana jest stawka podstawowa dla danego kraju pobierana z Konfiguracji.

Stawki VAT obowiązujące we wszystkich krajach Unii Europejskiej są dostępne do podglądu bądź edycji w Konfiguracji Programu/ Ogólne/ Stawki VAT. Na formularzu stawki znajduje się informacja czy jest to stawka podstawowa czy też obniżona oraz wskazany jest prefiks kraju (pole obowiązkowe), którego dana stawka VAT dotyczy.

W przypadku metody zwykłej rozliczania podatku od towarów i usług, o miesiącu, w którym zostanie uwzględniona dana faktura na deklaracji VAT-7/ części deklaracyjnej pliku JPK_V7 odpowiada parametr: Rozliczać w VAT ![]() , znajdujący się na każdej fakturze.

, znajdujący się na każdej fakturze.

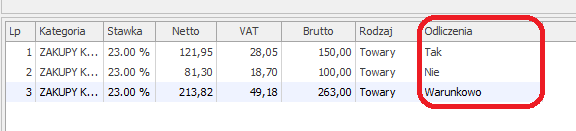

Dodatkowo w Rejestrze VAT dla każdej pozycji faktury zakupu Użytkownik ma możliwość określenia w kolumnie Odliczenia sposobu odliczania podatku na deklaracji VAT-7/ części deklaracyjnej pliku JPK_V7: