Płace i Kadry

Płace i Kadry

Nowości

1. Aktualne wskaźniki. Konfiguracja/Program/Płace/Podstawa składek ZUS Wartości obowiązujące od 01.01.2019: – Roczna podstawa składek ZUS: 142 950 zł Konfiguracja / Program / Płace / Wynagrodzenia Wartości obowiązujące od 01.11.2018: – współczynnik ekwiwalentu = 20,83 Wartości obowiązujące od 01.12.2018: – przeciętne miesięczne wynagrodzenie = 4580,20 zł – minimalna stawka uczniów I roku = 183,21 – minimalna stawka uczniów II roku = 229,01 – minimalna stawka uczniów III roku = 274,81 Wartości obowiązujące od 01.01.2019: – Dochód deklarowany (składki społeczne): 2859,00 zł – Maksymalna podstawa skł. chor. dobrow.: 11 912,50 zł – Minimalna podstawa skł. ZUS dla oddeleg.: 4765,00 zł – Wskaźnik waloryzacji: 99,10% – Współczynnik ekwiwalentu = 20,92 Konfiguracja/Program/Płace/Zasiłki Wartości obowiązujące od 01.01.2019: – Maksymalna podstawa składek emerytalno-rentowych: 2859,00 zł Podstawa prawna: Komunikat Prezesa Głównego Urzędu Statystycznego z dnia 13 listopada 2018 r. w sprawie przeciętnego wynagrodzenia w trzecim kwartale 2018 r. (M.P. 2018, poz. 1100) Obwieszczenie Prezesa Zakładu Ubezpieczeń Społecznych z dnia 19 listopada 2018 r. w sprawie wskaźnika waloryzacji podstawy wymiaru zasiłku chorobowego przyjętej do obliczenia świadczenia rehabilitacyjnego w I kwartale 2019 r. (M.P. 2018, poz. 1176). Obwieszczenie Ministra Rodziny, Pracy i Polityki Społecznej z dnia 23 listopada 2018 r. w sprawie kwoty ograniczenia rocznej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe w roku 2019 oraz przyjętej do jej ustalenia kwoty prognozowanego przeciętnego wynagrodzenia (M.P. 2018, poz. 1185) 2. Deklaracje podatkowe.- Wprowadzono możliwość naliczania deklaracji rocznych PIT-11(24) z załącznikiem PIT-R(19), IFT-1/1R(14), PIT‑4R(8), PIT-8AR(7) na formularzach obowiązujących dla przychodów uzyskanych w 2018 roku. W związku z brakiem schem na czas udostępnienia wersji Comarch ERP Optima 2019.1.1 podczas próby wysyłki deklaracji: PIT-11(24) z załącznikiem PIT-R(19), IFT-1/1R(14), PIT‑4R(8), PIT-8AR(7) do systemu e-Deklaracje pojawi się komunikat: Deklaracja nie została wyeksportowana z powodu błędów. Eksport niemożliwy. Na dzień udostępnienia wersji nie została opublikowana struktura pliku e-Deklaracji. Eksport będzie możliwy, gdy odpowiedni schemat zostanie opublikowany.

- Dodano nowe wzory wydruków dla deklaracji podatkowych: PIT-11(24), PIT-R(19), IFT-1/1R(14), PIT‑4R(8), PIT‑8AR(7).

- Dodano nowy formularz oraz wydruk zaliczki podatku na PIT – 8AR w wersji 15. Domyślnie podczas dodawania zaliczki na PIT-8AR będzie podpowiadał się nowy formularz.

- Umożliwiono przekazanie nowych wzorów deklaracji PIT-11(24), PIT‑4R(8), PIT-8AR(7) oraz wydruku zaliczki podatku na PIT-8AR(15) do Comarch ERP Optima Pulpit Menadżera.

- Dostosowano wydruk PIT-2 Oświadczenie pracownika dla celów obliczania miesięcznych zaliczek na podatek dochodowy od osób fizycznych do nowego wzoru.

- PESEL jako identyfikator składającego PIT-11 – zaznaczenie parametru umożliwia wykazanie na deklaracji PIT-11 numeru PESEL jako identyfikator składającego. Parametr jest dostępny tylko gdy jest zaznaczony parametr ‘Podatnik jest osobą fizyczną’.

- ‘Przedsiębiorstwo w spadku’– zaznaczenie parametru spowoduje, że w naliczonych deklaracji PIT-4R, PIT-8AR oraz PIT-11 obok danych płatnika będzie widniała informacja „w spadku”.

- PIT-8A 5.Świadczenia otrzymane od banków, SKOK-ów lub instytucji finansowych, w związku z promocjami,

- PIT-8A 7.Gromadzenie oszczędności na więcej niż jednym indywidualnym koncie emerytalnym,

- PIT-8A 10.Odszkodowania przyznane na podstawie przepisów o zakazie konkurencji,

- PIT-8A 11.Odprawy lub odszkodowania z tytułu skrócenia okresu wypowiedzenia umowy o pracę lub umowy o świadczenie usług zarządzania,

- PIT-8A 13.Odsetki i dyskonto od papierów wartościowych,

- PIT-8A 17.Dochód z tytułu umów ubezpieczenia, o którym mowa w art. 24 ust.15a,

- PIT-8A 21.Kwoty jednorazowo wypłacane przez otwarty fundusz emerytalny, w związku ze, śmiercią współmałżonka

- PIT-8A 22.Kwoty jednorazowo wypłacane przez ZUS, w związku ze śmiercią współmałżonka,

- PIT-8A 23.Dochód oszczędzającego na indywidualnym koncie emerytalnym z tytułu zwrotu lub częściowego zwrotu zgromadzonych środków,

- PIT-8A 24.Dochód uczestnika pracowniczego programu emerytalnego z tytułu zwrotu zgromadzonych środków,

- PIT-8A Kwoty wypłaty gwarantowanej,

- PIT-11. Wynagrodzenie z tytułu umowy o pomocy przy zbiorach,

- PIT-11. Przychody, o których mowa w art. 20 ust. 1 ustawy,

- PIT-11. Przychody z tytułu stypendium, o którym mowa w art. 21 ust. 1 pkt 40b ustawy.

Zmiany

1. Deklaracja PIT-8C. Zgodnie z rozporządzeniem przychody za 2018 r., o których mowa w art.20 ust. 1 ustawy oraz przychody z tytułu stypendiów od 01.01.2019 r. należy wykazywać w deklaracji PIT-11. W związku ze zmianą zakresu danych wykazywanych na PIT-8C za 2018 rok ukryto możliwość seryjnego naliczenia deklaracji z poziomu Listy pracowników dla zaznaczonych pracowników. Podczas pojedynczego naliczania pojawia się odpowiedni komunikat. Naliczone elementy, które w konfiguracji mają ustawioną pozycję na deklaracji PIT jako PIT-8C. Przychody, o których mowa w art.20 ust.1 ustawy automatycznie zostaną wykazaną na PIT-11(24) za 2018 w części F Informacja o wysokości przychodów, o których mowa w art.20 ust.1 ustawy. 2. Formularz nieobecności. Na formularzu nieobecności w polu ‘Zaliczka podatku od zasiłku’ dodano nową pozycję PIT-11 – bez podatku. Po ustawieniu tej opcji zasiłek chorobowy dla zleceniobiorców zostanie wykazany na PIT-11 w części F Informacja o wysokości przychodów, o których mowa w art.20 ust.1 ustawy. 3. Pozycje na deklaracji PIT. Zmieniono opis pozycji na deklaracji PIT ‘PIT-8A 6. Odsetki od pożyczek, odsetki i dyskonto od papierów wartościowych’ na ‘PIT-8A 12. Odsetki od pożyczek’. 4. Import e-Zwolnień z pliku *.csv. Umożliwiono import e-Zwolnień z pliku *.csv w przypadku, gdy dane w którymś z pól zawierały znak będący separatorem. Poprzednio podczas importu takiego pliku pojawiał się komunikat o nieprawidłowym formacie. 5. Wydruki seryjne PIT. Z poziomu deklaracji PIT pracowników ukryto możliwość seryjnego wydruku deklaracji PIT-11(22) oraz IFT-1/1R(12).1. 6. Wydruk Skierowanie na badania lekarskie. Na wydruku ‘Skierowania na badania lekarskie’ zaktualizowano podstawę prawną.Poprawiono

1. Limit urlopu wypoczynkowego:- w przypadku, gdy pracownik przekraczał w ciągu roku 10-letni staż pracy, limit urlopu wypoczynkowego nie uwzględniał przysługujących pracownikowi dodatkowych dni urlopu wpisanych na zakładce 3.Etat. Poprawiono.

- w sytuacji ponownego zatrudnienia pracownika w danej firmie po przerwie, któremu w danym roku przysługuje urlop uzupełniający, limit urlopu proporcjonalnego naliczał się w sposób nieprawidłowy. Poprawiono.

Księgowość

Księgowość

Nowości

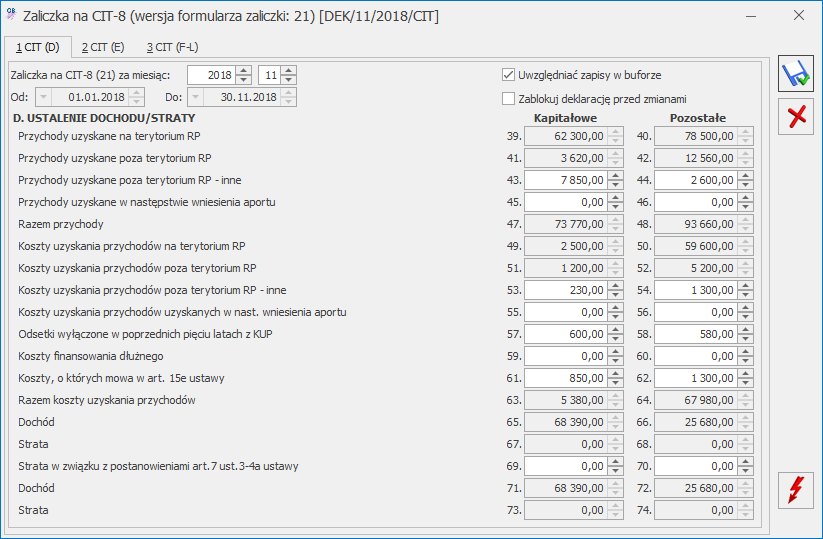

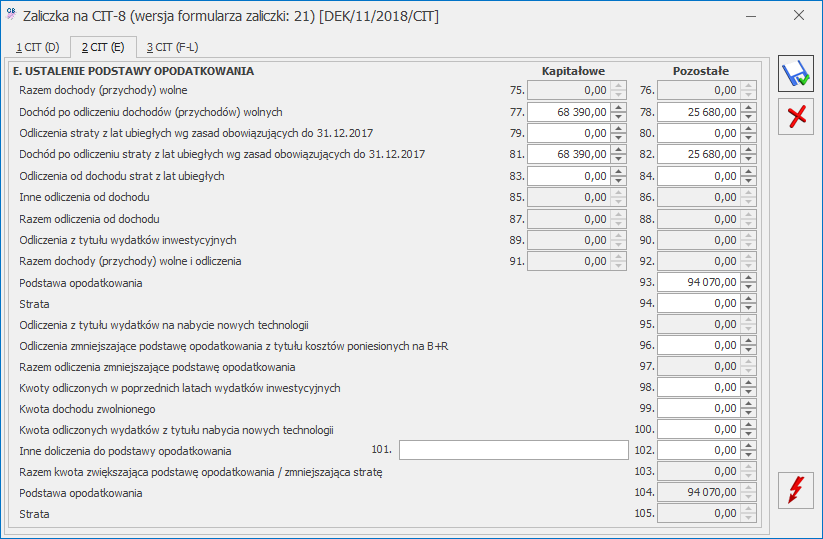

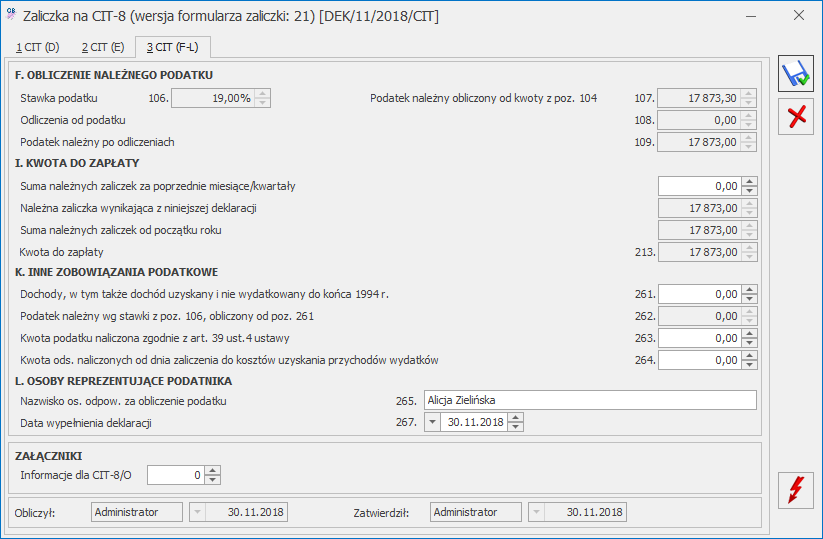

1. Księgowość. Deklaracje. Umożliwiono naliczenie deklaracji rocznych na nowych formularzach obowiązujących za rok 2018 wraz z ich wydrukami oraz eksportem do Comarch ERP Pulpit Menadżera:- PIT-28/PIT-28S(21) z załącznikami: PIT-28/A(18), PIT-28/B(15), PIT/O(23), PIT/D(27), PIT-2K(8),

- PIT-36/PIT-36S(26) z załącznikami: PIT/B(16), PIT/O(23), PIT/D(27), PIT-2K(8), PIT/ZG(6), PIT/Z(7), PIT/BR(3),

- PIT-36L/PIT-36LS(15) z załącznikami: PIT/B(16), PIT/ZG(6), PIT/Z(7), PIT/BR(3),

- CIT-8(26) z załącznikami: CIT-8/O(13), CIT-D(6), CIT-ST(7), CIT-ST/A(5), CIT-BR(4).

- Dla dochodu <= 85 528 zł: 18% podstawy obliczenia podatku – kwota wolna od podatku,

- Dla dochodu > 85 528 zł: 15 395,04 zł + 32% nadwyżki podstawy obliczenia podatku ponad 85 528 zł – kwota wolna od podatku.

- 1 440 zł: dla podstawy obliczenia podatku <= 8 000 zł,

- 1 440 zł – kwota obliczona według wzoru: 883,98 zł × (podstawa obliczenia podatku – 8 000 zł) ÷ 5 000 zł: dla podstawy obliczenia podatku > 8 000 zł <= 13 000 zł,

- 556,02 zł – dla podstawy obliczenia podatku > 13 000 zł <= 85 528 zł,

- 556,02 zł – kwota obliczona według wzoru: 556,02 zł × (podstawa obliczenia podatku – 85 528 zł) ÷ 41 472 zł: dla podstawy obliczenia podatku > 85 528 zł <= 127 000 zł,

- jeżeli podstawa obliczenia podatku > 127 000 to kwota zmniejszającej podatek nie jest odejmowana.

- możliwość zaliczenia w koszty uzyskania przychodów 100% wydatków na użytkowanie samochodu będącego środkiem trwałym w firmie, pod warunkiem prowadzenia ewidencji przebiegu pojazdu,

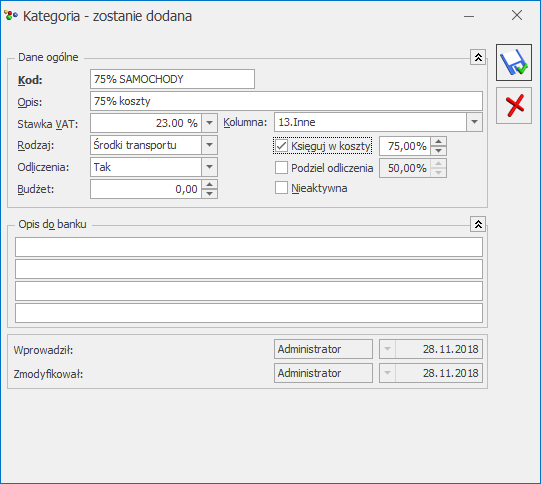

- możliwość zaliczenia w koszty uzyskania przychodów 75% wydatków na użytkowanie samochodu będącego środkiem trwałym w firmie, ale wykorzystywanego do celów mieszanych (firmowych i prywatnych),

- możliwość zaliczenia w koszty uzyskania przychodów 20% wydatków na użytkowanie samochodu będącego własnością właściciela firmy, ale nie będącego środkiem trwałym w firmie.

- jeżeli na dokumencie uzupełniono Kwoty dodatkowe i wskazano w nich kategorię z zaznaczonym parametrem Księguj w koszty to podczas księgowania dokumentu na zapis w Księdze Podatkowej przenoszona jest kwota uzupełniona w pozycji Kwot dodatkowych przemnożona przez % wskazany na formularzu kategorii do kolumny KPiR wybranej w Kwotach dodatkowych,

- jeżeli na dokumencie uzupełniono Kwoty dodatkowe i wskazano w nich kategorię bez zaznaczonego parametru Księguj w koszty to podczas księgowania dokumentu na zapis w Księdze Podatkowej przenoszona jest cała kwota uzupełniona w Kwotach dodatkowych,

- jeżeli na dokumencie nie uzupełniono Kwot dodatkowych, a w nagłówku dokumentu wybrano kategorię z zaznaczonym parametrem Księguj w koszty to podczas księgowania dokumentu na zapis w Księdze Podatkowej przenoszona jest kwota przemnożona przez % wskazany na formularzu kategorii do kolumny KPiR wskazanej na formularzu kategorii,

- jeżeli na dokumencie nie uzupełniono Kwot dodatkowych, a w nagłówku dokumentu wybrano kategorię bez zaznaczonego parametru Księguj w koszty to podczas księgowania dokumentu na zapis w Księdze Podatkowej przenoszona jest cała kwota.

ROUND(@Netto*0.75,2)

W polu Warunek: @KategoriaElem =’Kod kategorii'

Aby zaksięgować w koszty 75% kwoty VAT można wskazać:

W polu Kwota: ROUND (@Vat*0.75,2)

W polu Warunek: @Odliczenia ='NIE' AND @KategoriaElem =’Kod kategorii'

Aby zaksięgować 25% kwoty netto można wskazać:

W polu Kwota: @Netto - ROUND(@Netto*0.75,2)

W polu Warunek: @KategoriaElem =’Kod kategorii'

Aby zaksięgować 25% kwoty VAT (NKUP) można wskazać:

W polu Kwota: @Vat - ROUND(@Vat*0.75,2)

W polu Warunek: @Odliczenia ='NIE’ AND @KategoriaElem =’Kod kategorii'

Aby zaksięgować pozostałą Kwotę VAT można wskazać:

W polu Kwota: @Vat

W polu Warunek: @Odliczenia ='TAK’

Zmiany

1. Księgowość. Stare wzory deklaracji. Zablokowano możliwość dodawania starych wersji formularzy deklaracji PIT-28(18), PIT-36(22) oraz PIT-36L(11). Naliczenie korekty deklaracji, jej wydruk oraz wysyłka do systemu e‑Deklaracje na starszej wersji formularza dostępne będą jeżeli w bazie naliczono deklarację pierwotną za dany okres czasu w odpowiedniej wersji formularza. 2. Księgowość kontowa. Stare wzory zaliczek. Zablokowano możliwość dodawania starych wersji zaliczek na CIT-8(20). Naliczenie korekty zaliczki oraz jej wydruk na starszej wersji formularza dostępne będą jeżeli w bazie naliczono zaliczkę pierwotną za dany okres czasu w odpowiedniej wersji formularza. 3. Księgowość. Deklaracja PIT-28/PIT-28S(21), PIT-36/PIT-36S(26) oraz PIT-37(24). Załącznik PIT/O(23) oraz PIT/D(27). Po zaznaczeniu parametru Uzupełniam dane małżonka i wprowadzeniu numeru PESEL, automatycznie uzupełniana jest data urodzenia małżonka. 4. Rejestry VAT. Wprowadzono skalowanie załączników wyświetlanych na oknie podglądu dokumentu. 5. Księgowość. Samochody. Rozliczenia samochodu. Zmieniono nazwę wydruku dostępnego na zakładce [Przejazdy] z: Ewidencja samochodowa – Zestawienie przejazdów do VAT na: Ewidencja samochodowa – Zestawienie przejazdów do VAT i w koszty.Poprawiono

1. Księgowość. Zaliczka na PIT-36L(5). Suma kwot z poz. 23 Straty z lat ubiegłych oraz 24 Składki na ubezpieczenia społeczne ograniczana jest do wysokości kwoty z poz. 21 Dochód. 2. Rejestr VAT sprzedaży. Do deklaracji VAT-7. Na wydruku Zestawienia transakcji/ Ewidencja usług świadczonych poza terytorium kraju uwzględniane są transakcje wewnątrzunijne – podatnikiem jest nabywca oraz pozaunijne – podatnikiem jest nabywca. 3. Rejestr VAT sprzedaży. Do deklaracji VAT-UE. Jeżeli w filtrze pod listą w polu Rodzaj wybrano Bez usług to na wydruku Zestawienie transakcji/ Wg numeru NIP dokumenty z zaznaczonym parametrem Inny kurs do księgowania przeliczane są po kursie do VAT. 4. Rejestr VAT zakupu. W przypadku transakcji krajowych - podatnikiem jest nabywca wprowadzonych w menu Handel/ Faktury zakupu, jeżeli w nagłówku i pozycji faktury wybrano kategorię, na której formularzu ustawiono odliczenia na Nie, to po przeniesieniu dokumentu do rejestru VAT zakupu odliczenia ustawiane są na Nie 5. Biuro rachunkowe. W specyficznych przypadkach podczas uruchamiania aplikacji Biuro Rachunkowe logowanie do programu było wydłużone i pojawiał się komunikat Niewłaściwa wersja bazy danych. Działanie poprawiono.Handel z magazynem

Handel

Nowości

Sprzedaż wyrobów węglowych

Na podstawie ustawy z 20 lipca 2018 r. o zmianie ustawy o podatku akcyzowym oraz ustawy – Prawo celne, od 1 stycznia 2019 r. zmienią się zasady sprzedaży i ewidencjonowania wyrobów węglowych. W celu zastosowania zwolnienia od akcyzy, transakcje z finalnym nabywcą węglowym, zamiast dokumentem dostawy wyrobów węglowych będą dokumentowane wyłącznie Fakturą Sprzedaży oraz oświadczeniem nabywcy o przeznaczeniu tych wyrobów na cele uprawniające do zwolnienia. Nowelizacja ustawy o podatku akcyzowym wprowadza nowe rozwiązanie dotyczące udokumentowania zwolnienia od akcyzy w przypadku przekazania wyrobów węglowych pracownikom w ramach tzw. deputatów węglowych. W takim przypadku, z uwagi na to, że nie dochodzi do sprzedaży tych wyrobów i pracodawca nie wystawia faktury, będzie on zobowiązany do sporządzenia kwartalnej listy uprawnionych odbiorców. Dodatkowo, pracodawca będzie zobowiązany do pobrania od pracownika oświadczenia o przeznaczeniu wyrobów węglowych według tych samych zasad jak przy sprzedaży wyrobów węglowych osobie fizycznej. Od 1 stycznia 2019 r. zmieni się również zakres danych wykazywanych w ewidencji akcyzowej prowadzonej przez sprzedawców wyrobów węglowych. Zamiast dotychczasowego obowiązku umieszczania numerów i dat wystawionych dokumentów dostawy, wprowadzono wymóg umieszczania daty wystawienia i numeru faktury, z której wynika zapłata należności za wyroby węglowe sprzedane przez pośredniczący podmiot węglowy. Konsekwencją zniesienia dokumentów dostawy jest zniesienie obowiązku przesyłania do organów podatkowych kwartalnego zestawienia wystawionych dokumentów dostawy.Oświadczenie nabywcy o przeznaczeniu wyrobów węglowych na cele uprawniające do zwolnienia

Dla uniknięcia generowania dodatkowego dokumentu, ustawodawca przewidział możliwość umieszczenia oświadczenia o przeznaczeniu wyrobów węglowych na cele uprawniające do zwolnienia w treści Faktury Sprzedaży dokumentującej sprzedaż pod warunkiem jej czytelnego podpisania. Dodatkowo, utrzymany został brak obowiązku stosowania faktury i pobierania oświadczenia o przeznaczeniu wyrobów węglowych w przypadku ich sprzedaży w ilości nieprzekraczającej jednorazowo 200 kg. Niezbędnymi elementami oświadczenia finalnego nabywcy wyrobów węglowych będącego przedsiębiorcą (osoba prawna, jednostka organizacyjna niemająca osobowości prawnej oraz osoba fizyczna prowadząca działalność gospodarczą) są:- nazwa, adres siedziby lub zamieszkania oraz numer identyfikacji podatkowej (NIP),

- określenie ilości, rodzaju oraz przeznaczenia nabywanych wyrobów węglowych,

- data i miejsce złożenia oświadczenia,

- czytelny podpis składającego oświadczenie.

- imię i nazwisko, adres zamieszkania, numer dowodu osobistego lub nazwę i numer innego dokumentu stwierdzającego tożsamość oraz numer PESEL, jeżeli został nadany,

- określenie ilości, rodzaju oraz przeznaczenia nabywanych wyrobów węglowych,

- datę i miejsce złożenia oświadczenia oraz

- czytelny podpis składającego oświadczenie.

Umowa na dostawy węgla

W przypadku zawarcia okresowej umowy na dostawę wyrobów węglowych pomiędzy sprzedawcą a finalnym nabywcą węglowym, oświadczenie o przeznaczeniu wyrobów na cele uprawniające do zwolnienia może zostać złożone w treści tej umowy, pod warunkiem każdorazowego dokumentowania sprzedaży wyrobów Fakturą Sprzedaży. W związku z tym na karcie kontrahenta (menu Ogólne/ Kontrahenci), na zakładce [Handlowe] dodano parametr Umowa na dostawy węgla. Należy go zaznaczyć jeśli zachodzi powyższy warunek. Parametr jest również dostępny na formularzu Faktury Sprzedaży na zakładce [Kontrahent]. Jego ustawienie na fakturę jest przenoszone z karty kontrahenta, z możliwością ręcznej zmiany przez użytkownika. Jeśli parametr jest zaznaczony na Fakturze Sprzedaży, wówczas na wydruku Faktura VAT (GenRap)/ Akcyza nie jest drukowane oświadczenie nabywcy o przeznaczeniu wyrobów węglowych na cele uprawniające do zwolnienia. W przeciwnym wypadku, przy sprzedaży węgla powyżej 200 kg, oświadczenie zostanie wydrukowane na fakturze.Wydruk oświadczenia o przeznaczeniu wyrobów węglowych na cele uprawniające do zwolnienia w treści Faktury Sprzedaży

Dla Faktur Sprzedaży wystawionych od 01.01.2019 r. na wydruku Faktura VAT (GenRap)/ Akcyza drukowane są kody CN oraz ilość wyrobów węglowych wyrażona w kilogramach. Jeśli towar na Fakturze Sprzedaży występuje w innej jednostce miary niż kg, to pod ilością z dokumentu, drukowana jest ilość w przeliczeniu na kg ( na podstawie przelicznika ustalonego na karcie towaru, na zakładce [Dodatkowe] w sekcji Akcyza na wyroby węglowe). Jeśli na formularzu Faktury Sprzedaży na zakładce [Kontrahent] nie jest zaznaczony parametr Umowa na dostawy węgla oraz dla któregokolwiek z kodów CN łączna suma ilości towaru przekracza 200 kg, na wydruku faktury drukowane jest oświadczenie o przeznaczeniu wyrobów węglowych na cele uprawniające do zwolnienia z podatku akcyzowego.Deputaty węglowe

Nowelizacja ustawy o podatku akcyzowym wprowadza nowe rozwiązanie dotyczące udokumentowania zwolnienia od akcyzy w przypadku przekazania wyrobów węglowych pracownikom w ramach tzw. deputatów węglowych. W takim przypadku, z uwagi na to, że nie dochodzi do sprzedaży tych wyrobów, pracodawca nie wystawia faktury. Przekazanie węgla pracownikom w ramach deputatu węglowego należy w programie realizować poprzez dokumentu Rozchodu Wewnętrznego. Pracodawca będzie zobowiązany do pobrania od pracownika oświadczenia o przeznaczeniu wyrobów węglowych według tych samych zasad jak przy sprzedaży wyrobów węglowych osobie fizycznej. W tym celu z poziomu formularza Rozchodu Wewnętrznego został dodany wydruk Akcyza (GenRap)/ Oświadczenie. Na formularzu Rozchodu Wewnętrznego na zakładce [Kontrahent] dodano pole Dokument tożsamości, z karty pracownika pobierany jest numer dowodu osobistego bądź numer paszportu jeśli nie podano numeru dowodu. Dokument tożsamości jest drukowany na oświadczeniu. Dodatkowo pracodawca będzie zobowiązany do sporządzenia kwartalnej listy uprawnionych odbiorców zawierającej:- imię i nazwisko,

- numer dowodu osobistego lub nazwę i numer innego dokumentu stwierdzającego tożsamość,

- numer PESEL.

Ewidencje prowadzone przez sprzedawców wyrobów węglowych

Ewidencja: Od 1 stycznia 2019 r. zmieni się zakres danych wykazywanych w ewidencji akcyzowej prowadzonej przez sprzedawców wyrobów węglowych. Zamiast dotychczasowego obowiązku umieszczania numerów i dat wystawionych dokumentów dostawy, wprowadzono wymóg umieszczania daty wystawienia i numeru Faktury Sprzedaży, z której wynika zapłata należności za wyroby węglowe sprzedane przez pośredniczący podmiot węglowy. Te dane są zawarte na obecnym wydruku ewidencji wyrobów węglowych. Zestawienie dokumentów dostaw: Konsekwencją zniesienia od 1 stycznia 2019 r. dokumentów dostawy jest zniesienie obowiązku przesyłania do organów podatkowych kwartalnego zestawienia wystawionych dokumentów dostawy.Pozostałe nowości

1. Poczta Polska. Z poziomu listy przesyłek umożliwiono wydruk książki nadawczej. Opcja jest dostępna pod ikonąZmiany

1. SENT. Na zgłoszeniu, dla przewożonego towaru nie jest wymagane uzupełnienie wartości w polu Masa [kg].Poprawiono

1. JPK_FA. Wyeliminowano duplikację pozycji w pliku JPK_FA w sytuacji kiedy do Faktury Sprzedaży zostały przekształcone dwie Faktury Pro Forma, na których występował ten sam towar. 2. Faktura Zaliczkowa. Poprawiono zapis Faktury Zaliczkowej do bufora w sytuacji kiedy w menu System/ Konfiguracja/ Firma/ Magazyn/ Parametry zaznaczono Obowiązkowy rozchód ze wskazaniem na dostawy). 3. Sendit. Poprawiono nadawanie numeru listu przewozowego i adresu URL dla zleceń, w sytuacji kiedy w konfiguracji zaznaczono W pierwszej kolejności pobieraj wagę z kartotek towarowych. 4. Korekta do FS. Poprawiono zapis korekty do Faktury Sprzedaży powiązanej z korektą zbiorczą. 5. Wydruki Eko, logo. Poprawiono drukowanie logo, które posiada białe bądź przezroczyste tło. 6. Wydruk Eko Faktura. Poprawiono drukowanie kwoty słownie do zapłaty. 7. Poczta Polska. Zlecenia zatwierdzone i przekazane do nadania seryjne, w serwisie e-Nadawcy są rejestrowane na kontrahenta, który w programie został wskazany jako odbiorca zlecenia.Współpraca z Comarch e-Sklep

Zmiany w programie Comarch ERP Optima

1. Atrybuty grupujące. W przypadku współpracy Comarch ERP Optima z e-Sklepem w wersji 2019, dla atrybutów grupujących, jedynym zalecanym formatem będzie lista.CRM

CRM

Poprawiono

- Oferta handlowa. Poprawiono aktualizację ceny na ofercie handlowej po zmianie opcji Cena Kontrahenta na dokumentach, które były wcześniej zapisane do bufora.

- Skrzynka pocztowa. Poprawiono wysyłanie wiadomości e-mail, w przypadku gdy na operatorze zaznaczona jest blokada „Informacja o upływie okresu gwarancyjnego”, oraz kończy się gwarancja na program.

Ogólne i Kasa/Bank

Ogólne

Zmiany

1. Edycja wydruku – domyślny format. Na formularzu konfiguracji wydruku seryjnego wartość pola Domyślny format jest aktualizowana od razu po zmianie parametru Pliki PDF łącz w jeden dokument.

2. Definiowalna nazwa wydruków. W przypadku plików z wydrukami generowanych przez Automat windykacji oraz przez Automat faktur cyklicznych umożliwiono tworzenie nazw plików przy wykorzystaniu zmiennych dynamicznych odwołujących się do poszczególnych dokumentów.

3. Formularz kategorii. Na formularzu kategorii o typie koszty, w przypadku ustawionego rodzaju księgowości księga podatkowa, udostępniono parametr Księguj w koszty z domyślnie ustawioną wartością 75%. Parametr jest domyślnie niezaznaczony. Działanie parametru opisane zostało w części księgowej ulotki.

4. Zmiana kolejności wierszy na listach. Umożliwiono zmianę kolejności wierszy na listach w przypadku, gdy ilość pokazywanych elementów nie mieści się na ekranie.

5. Informacje techniczne. W przypadku zalogowania się do programu w trybie tylko do odczytu umożliwiono otwarcie okna Informacje techniczne dostępnego z poziomu Pomoc/ O programie.

6. Informacja dla operatora. Po zatwierdzeniu komunikatu „Aby powiększyć obszar roboczy programu możesz użyć przycisku do zwijania wstążki„, nie pokazuje się on już więcej dla określonego operatora.

Poprawiono

1. Aktualizacje automatyczne. Umożliwiono instalowanie automatycznych aktualizacji do programu w przypadku, kiedy program uruchomiony został na koncie użytkownika Windows nie będącego administratorem.

2. Zwalnianie licencji. Na oknie Informacje Techniczne na zakładce [Zalogowani użytkownicy] umożliwiono zwalnianie licencji zajętych przez wybranego Użytkownika poprzez opcję dostępną po kliknięciu prawym przyciskiem myszy oraz poprzez naciśnięcie klawisza <Delete>.

3. Zapisywanie pliku z wydrukiem na dysk. W przypadku Comarch ERP Optima w modelu usługowym umożliwiono zastępowanie istniejącego pliku z wydrukiem podczas zapisu pliku o tej samej nazwie.

4. O programie. W oknie Pomoc/ O programie widniała informacja dostępności nowszej wersji programu. Działanie poprawiono.

Kasa/Bank

Zmiany

1. Ulga na złe długi i termin płatności przekroczony o 90 dni. Od 01.01.2019 roku ulega zmianie kryterium, które pozwala na korektę VAT z tytułu ulgi na złe długi. Nieściągalność wierzytelności uważa się za uprawdopodobnioną jeśli nie została uregulowana w ciągu 90 dni od dnia upływu terminu jej płatności. W związku z tym w programie zostały wprowadzone zmiany na następujących raportach:

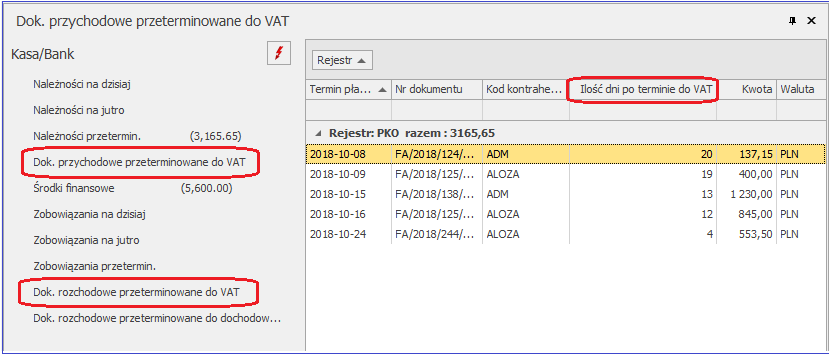

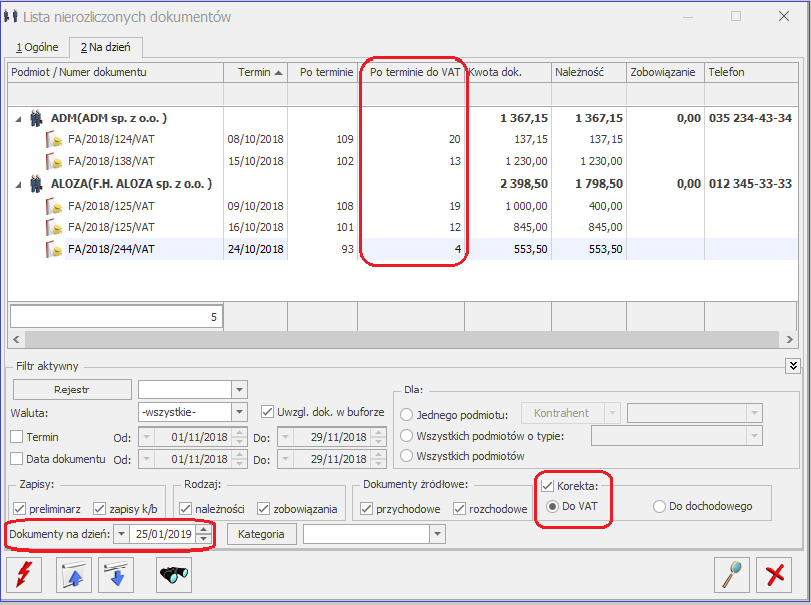

- Informacje bieżące dla Kasa/Bank, raport przychodowe przeterminowane do VAT

- Informacje bieżące dla Kasa/Bank, raport rozchodowe przeterminowane do VAT

- Kasa/Bank/ Dokumenty nierozliczone, zakładka Na dzień.

Poprawiono

1. Wydruk noty odsetkowej i ponaglenia zapłaty a informacja o jednostce samorządowej. Na wydruku noty odsetkowej i ponagleniu zapłaty, gdy w definicji wydruku zaznaczono parametr Dane jednostki samorządowej na wydruku, w sekcji Nadawca i Jednostka organizacyjna drukowały się tylko dane jednostki samorządowej. Wydruk poprawiono.

2. Automatyczny zapis kasowy, a schemat numeracji. W przypadku gdy w schemacie numeracji wskazanym jako Typ dokumentu dla rejestru sprzedaży/zakupów (Konfiguracja / Firma / Księgowość/ Płatności do rejestru VAT) jednym z członów numeracji jest rejestr, następowało niepoprawne numerowanie zapisów kasowych. Problem dotyczył tylko automatycznych zapisów kasowych dla dokumentów gotówkowych wprowadzonych do rejestru VAT, w przypadku gdy Domyślny schemat numeracji dla automatycznych zapisów kasowych (Konfiguracja / Firma / Kasa/Bank / Parametry) nie był zaznaczony. Działanie poprawiono.

Instalacja i reinstalacja systemu

Instalacja systemu

Zmiany wymagań sprzętowych i systemowych

- Procesor firmy Intel lub AMD min. 2 GHz

- 2 GB pamięci RAM

- Dysk: 5 GB wolnej przestrzeni

- System operacyjny Windows 10, Windows 8, Windows 7, Windows Server 2008 Service Pack 2, Windows Server 2008 R2, Windows Server 2012, Windows Server 2012 R2, Windows Server 2016

- Microsoft .NET Framework w wersji minimum 4.5

- Drukarka pracująca w systemie Microsoft Windows

Reinstalacja programu

Reinstalacja z poprzedniej wersji

W celu wykonania reinstalacji programu, należy z poziomu kreatora umieszczonego na płycie Comarch ERP Optima uruchomić opcję instalacji (Zainstaluj/ Zainstaluj Comarch ERP Optima). Reinstalację programu Comarch ERP Optima można uruchomić również z jednoplikowych instalatorów: ComarchERPOptimasql.exe (zawiera program + silnik SQL), ComarchERPOptima.exe. Jednoplikowe instalatory dostępne są do pobrania po zalogowaniu na stronach indywidualnych dla Klientów www.comarch.pl/erp/dla-klientow. Reinstalacja spowoduje wykonanie konwersji baz danych. Do reinstalacji zaleca się użycie pliku ComarchERPOptima.exe, gdyż ma on mniejszy rozmiar i krócej trwa jego pobieranie. Od wersji Comarch ERP Optima 2018.0.1 wymagana jest na komputerze obecność pakietu Microsoft .Net Framework 4.5. W przypadku jego braku zostanie on doinstalowany przez instalator Comarch ERP Optima. Reinstalacja przebiega w podobny sposób, jak instalacja programu i jest dokładnie opisana w Instrukcji instalacji. Reinstalacja musi być wykonana na wszystkich komputerach, gdzie działa program Comarch ERP Optima w wersji wcześniejszej niż 2019.1.1. Reinstalacja programu spowoduje uaktualnienie wersji.Reinstalacja do najnowszej wersji 2019.1.1 jest możliwa zarówno z wcześniejszych wersji 2014 oraz 2013.7. W przypadku konieczności skonwertowania bazy z wcześniejszej wersji programu należy zrobić to dwuetapowo, czyli najpierw zainstalować wersję 2013.7, a dopiero następnie wersję 2019.1.1.

Współpraca z Microsoft SQL Server

Od wersji 2014.5.1 system Comarch ERP Optima nie współpracuje z silnikiem bazy danych w wersji 2005, a od wersji 2012 system Comarch ERP Optima nie współpracuje z silnikiem bazy danych w wersji 2000. Przed instalacją Comarch ERP Optima zalecamy wykonanie kopii bezpieczeństwa dla bazy konfiguracyjnej oraz wszystkich baz firmowych. W przypadku posiadania baz z MS SQL 2005 lub 2000, aby móc pracować na Comarch ERP Optima 2019.1.1 należy zainstalować nowszą wersję silnika bazy danych i przenieść na niego bazy danych. Można do tego wykorzystać narzędzie Migrator baz danych, które znajduje się na Indywidualnych Stronach Klientów w obszarze aktualnych wersji (http://www.erp.comarch.pl/klienci/default.aspx?site=2248). W przypadku próby połączenia się użytkownika z silnikiem bazy danych MS SQL w wersji 2000 pojawi się komunikat: Wybrany serwer SQL jest w wersji 2000, ta wersja nie jest obsługiwana. Skonfiguruj połączenie z serwerem SQL w nowszej wersji.Współpraca z innymi aplikacjami

Comarch ERP Optima 2019.1.1 współpracuje z następującymi aplikacjami:| Aplikacja | Wersja | Uwagi |

|---|---|---|

| Wszystko.pl | ||

| Comarch e-Sklep | 2018.7.1 lub wyższa | |

| Comarch ERP Optima Pulpit Menadżera | 6.1.2 | |

| Comarch HRM | 2019.0.1 | |

| Comarch Mobile Zarządzanie | 2018.6.1 | |

| Comarch ERP Mobile Sprzedaż | 2018.6.1 | |

| Comarch ERP Mobile BI | Najnowsza wersja dostępna w Google Play (aktualnie 3.0) | https://play.google.com/store/apps/details?id=com.comarch.mobile.bi |

| Comarch ERP XL | 2018.2.1 | |

| Comarch ERP Altum | 2018.5 | |

| Comarch IBARD | Najnowsza | |