OPT089 – Pakiet VAT e-commerce (OSS)

Data aktualizacji: 28-06-2022

1. Wstęp

W programie Comarch ERP Optima dostępne są funkcje związane z pakietem VAT e-commerce, który obowiązuje od 1 lipca 2021 roku. W skutek tych zmian w przepisach, w przypadku sprzedaży wysyłkowej (transakcje z konsumentami z innych krajów Unii Europejskiej) po przekroczeniu wartości 10.000 EUR łącznej sprzedaży do krajów UE, dostawca zobowiązany jest do przystąpienia do procedury VAT-OSS lub do rejestracji VAT w kraju przeznaczenia i rozliczania podatku VAT w tym kraju. Poprzez uczestnictwo w nowej procedurze VAT-OSS możliwe jest uniknięcie rejestracji do celów rozliczenia VAT w każdym kraju członkowskim, do którego dostarczane są towary. Procedura VAT-OSS umożliwia również rozliczenie podatku VAT z tego tytułu na jednej deklaracji składanej elektronicznie.

2. Ustawienia ogólne

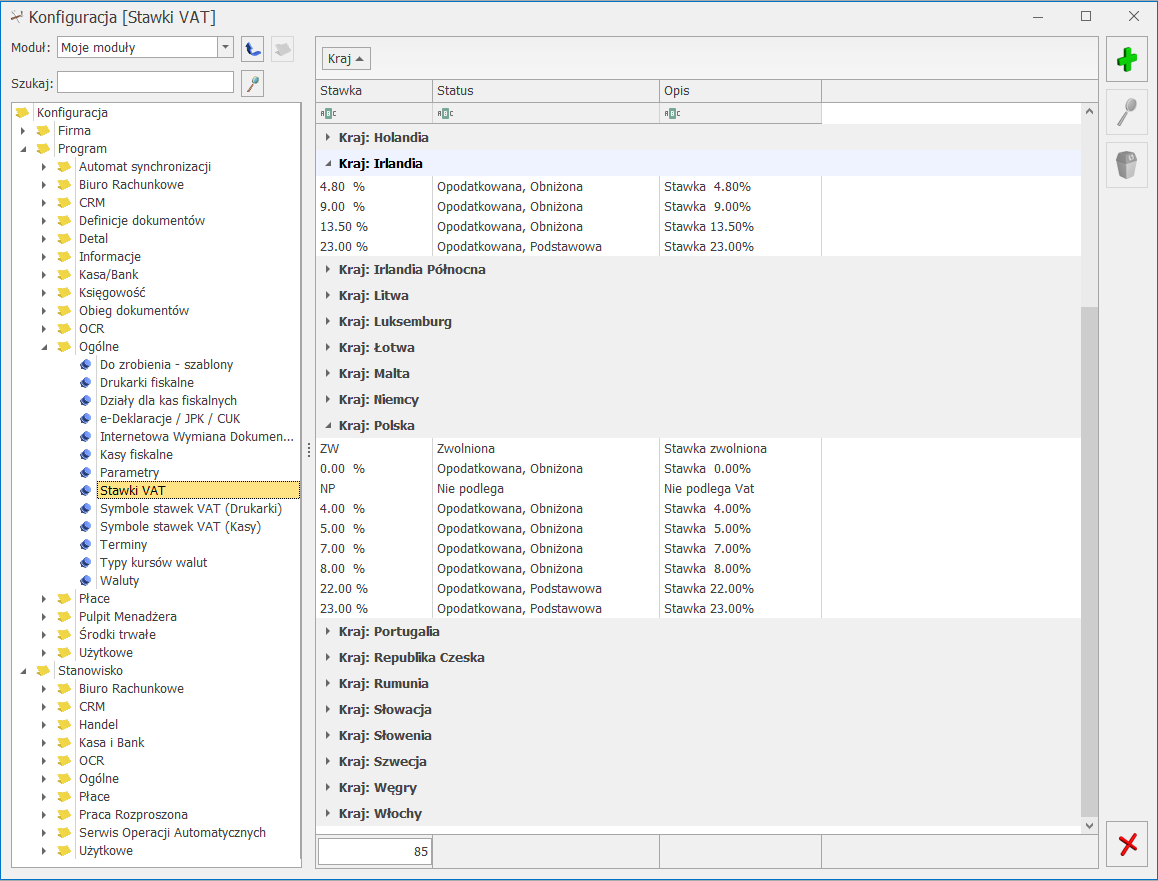

2.1 Stawki VAT w Konfiguracji Programu

Przy sprzedaży na odległość wobec konsumentów z innych krajów UE należy stosować stawkę VAT obowiązującą w kraju, do którego dostarczane są towary. W związku z tym w Konfiguracji Programu/ Ogólne/ Stawki VAT dostępne są stawki VAT obowiązujące we wszystkich krajach Unii Europejskiej. Lista stawek podzielona jest na poszczególne kraje:

Stawki VAT.

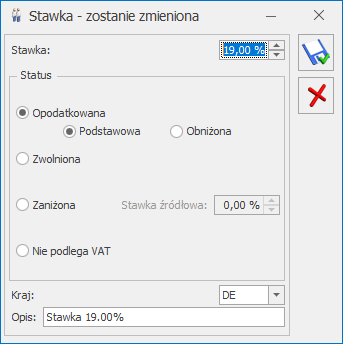

Podczas wprowadzania bądź edytowania stawki VAT, na formularzu stawki znajduje się informacja czy jest to stawka podstawowa czy też obniżona. Wskazywany jest również prefiks kraju (pole obowiązkowe), którego dana stawka VAT dotyczy:

Formularz stawki VAT.

Podczas dodawania nowej stawki domyślnie podpowiada się stawka podstawowa oraz kraj PL. Dostępne do wyboru są kody krajów należących do Unii Europejskiej.

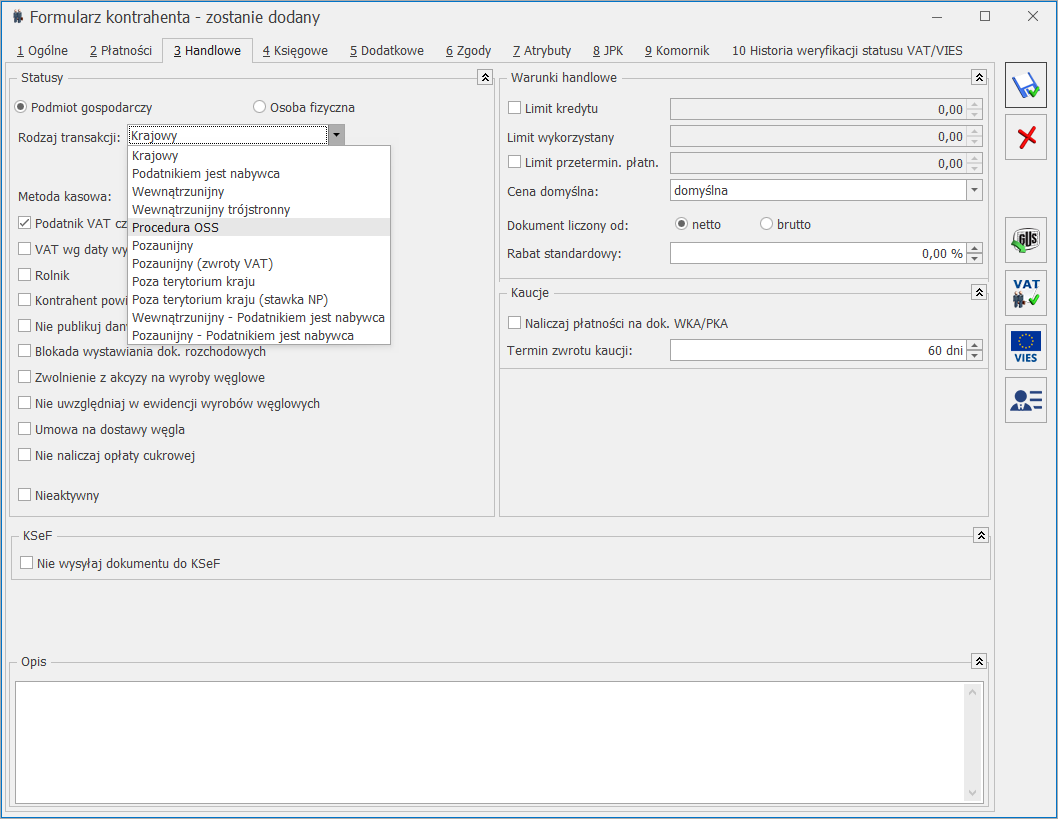

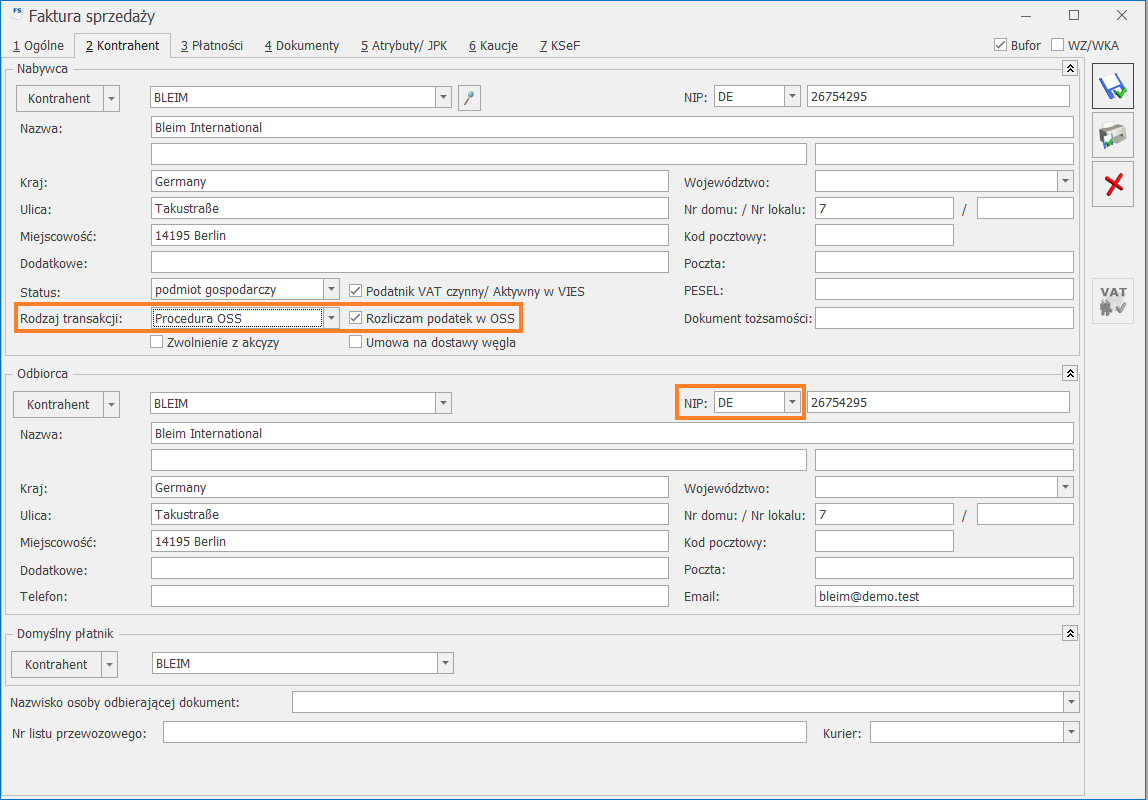

2.2 Karta kontrahenta

Na karcie kontrahenta dostępny jest rodzaj transakcji: Procedura OSS. Ten rodzaj powinien zostać wybrany dla tych kontrahentów będących osobami fizycznymi z innego kraju UE, dla których realizowana jest sprzedaż towarów na odległość. Pozwoli to na skorzystanie z uproszczonej procedury OSS w przypadku przekroczenia limitu 10 tys. EUR.

Formularz kontrahenta – wybór rodzaju transakcji.

Po wybraniu rodzaju transakcji Procedura OSS wymagane jest wskazanie prefiksu kraju UE na zakładce [Ogólne] karty kontrahenta.

Jeżeli w programie sporządzana jest deklaracja Intrastat, po wybraniu na karcie kontrahenta rodzaju transakcji Procedura OSS możliwe jest wskazanie domyślnego kodu transakcji (podobnie jak dla rodzaju transakcji: Wewnątrzunijny).

Jeżeli kontrahent ma na swojej karcie wybrany rodzaj transakcji Procedura OSS, ten rodzaj przenoszony jest domyślnie na dokument sprzedażowy w module Handel oraz w Rejestrze VAT Sprzedaży. W przypadku wybrania takiego kontrahenta na dokumencie zakupowym, podstawiony zostanie rodzaj transakcji Nabycie wewnątrzunijne.

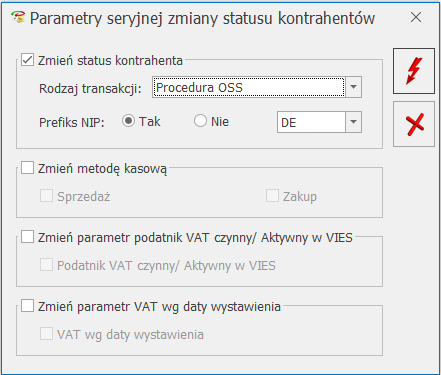

W przypadku konieczności ustawienia nowego rodzaju transakcji dla większej ilości kontrahentów, możliwe jest skorzystanie z operacji seryjnej Zmień status dostępnej na liście kontrahentów:

Operacje seryjne – zmiana statusu kontrahenta.

Po wyborze rodzaju transakcji Procedura OSS wymagane jest wskazanie kodu kraju wewnątrzunijnego. W przeciwnym razie seryjna zmiana statusu kontrahentów nie będzie możliwa.

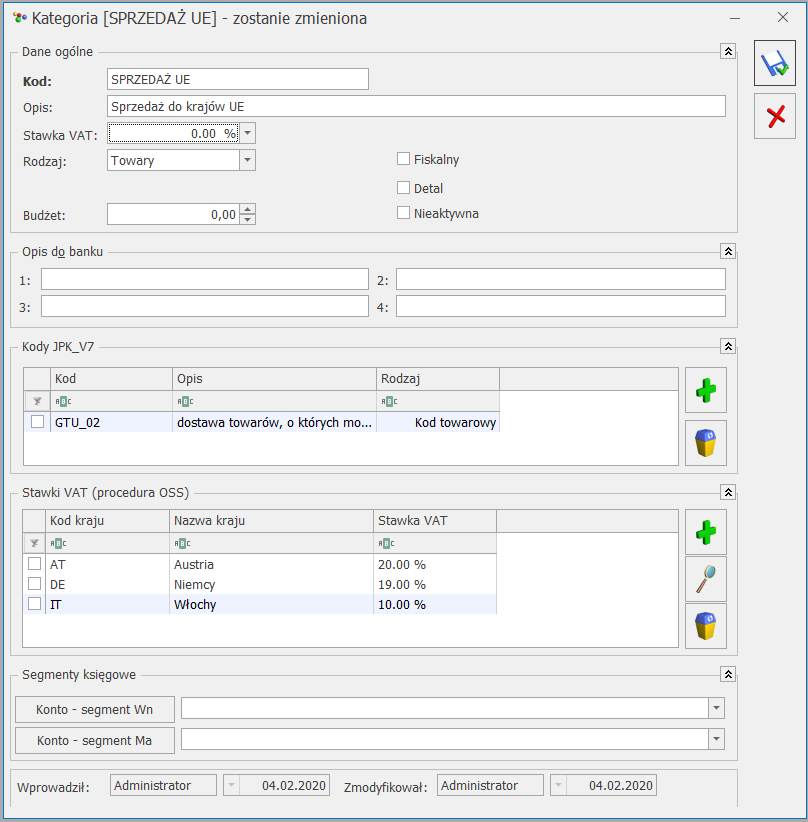

2.3 Formularz kategorii

Na formularzu kategorii znajduje się sekcja Stawki VAT (procedura OSS) zawierająca tabelę z listą domyślnych stawek VAT dla poszczególnych krajów:

Formularz kategorii – Stawki VAT (procedura OSS)

Tabela zawiera takie informacje, jak: kod kraju, nazwa kraju i stawka VAT. Dla każdego kraju możliwe jest wskazanie tylko jednej stawki VAT dla procedury OSS przenoszonej na dokument z danej kategorii.

3 Zastosowanie procedury OSS w module Handel

3.1 Stawki VAT dla pozycji cennikowych

Na potrzeby ewidencjonowania dokumentów sprzedażowych w systemie procedury OSS, dla towarów i usług należy przypisać stawki VAT obowiązujące w poszczególnych Państwach Unii Europejskiej. Stawki te będą wykorzystywane na dokumentach sprzedażowych, na których zostanie zastosowany rodzaj transakcji: Procedura OSS.

Na karcie pozycji cennika (menu Ogólne/ Cennik lub Handel/ Zasoby) na zakładce [Jednostki, EAN, VAT] w tabeli Stawki VAT (procedura OSS) po naciśnięciu przycisku ![]() – Dodaj należy wskazać kod kraju UE, dla którego chcemy przypisać stawkę VAT, a następnie wybrać stawkę VAT, jaką jest opodatkowany towar w danym państwie Do wyboru dostępne są wyłącznie stawki VAT zdefiniowane dla tego kraju w menu System/ Konfiguracja/ Program/ Ogólne/ Stawki VAT.

– Dodaj należy wskazać kod kraju UE, dla którego chcemy przypisać stawkę VAT, a następnie wybrać stawkę VAT, jaką jest opodatkowany towar w danym państwie Do wyboru dostępne są wyłącznie stawki VAT zdefiniowane dla tego kraju w menu System/ Konfiguracja/ Program/ Ogólne/ Stawki VAT.

![]() – Otwórz – umożliwia zmianę kodu kraju lub zmianę stawki VAT dla danego kraju.

– Otwórz – umożliwia zmianę kodu kraju lub zmianę stawki VAT dla danego kraju.

![]() – Usuń – umożliwia usunięcie stawki VAT przypisanej to towaru.

– Usuń – umożliwia usunięcie stawki VAT przypisanej to towaru.

Pozycja cennika – Stawki VAT (procedura OSS)

Jeżeli na dokument związany ze sprzedażą zostanie wybrany kontrahent z rodzajem transakcji Procedura OSS, to dla każdej pozycji dokumentu będzie proponowana stawka VAT z karty cennikowej, z zakładki [Jednostki, EAN, VAT], zgodnie z kodem kraju odbiorcy wybranego na dokumencie.

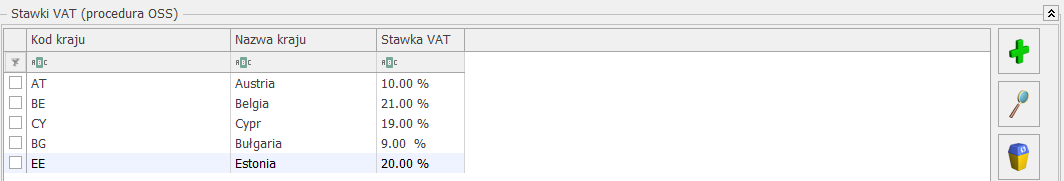

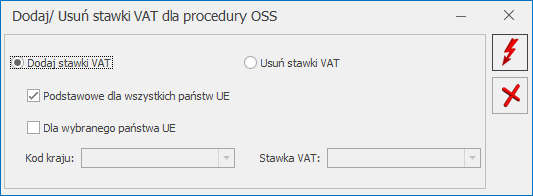

Operacje seryjne

Dla towarów zaznaczonych na liście można seryjnie dodawać i usuwać stawki VAT dla procedury OSS. Funkcja jest dostępna w menu Ogólne/ Cennik lub Handel/ Zasoby pod przyciskiem ![]() – Operacje seryjne/ Stawki VAT/ Dodaj/ Usuń stawki VAT dla procedury OSS:

– Operacje seryjne/ Stawki VAT/ Dodaj/ Usuń stawki VAT dla procedury OSS:

Pozycja cennika – Stawki VAT (procedura OSS)

W pierwszym kroku należy określić, czy chcemy dodać czy usunąć stawki VAT dla zaznaczonych na liście pozycji cennikowych.

Podstawowe dla wszystkich państw UE – zaznaczenie tego parametru spowoduje, że dla każdego zaznaczonego towaru zostanie przypisana/ usunięta podstawowa stawka VAT każdego kraju unijnego (zdefiniowana w menu System/ Konfiguracja/ Program/ Ogólne/ Stawki VAT).

Dla wybranego państwa UE – po zaznaczeniu parametru należy wskazać kod kraju i jedną ze stawek VAT obowiązujących w tym kraju, którą chcemy przypisać bądź usunąć z zaznaczonych towarów. W przypadku, gdy jakiś towar ma już dodaną stawkę VAT dla wskazanego kraju i za pomocą operacji seryjnej chcemy dodać dla tego kraju inną stawkę VAT, to w skutek wykonania operacji seryjnej zostanie podmieniona stawka VAT dla tego kraju na karcie towaru zgodnie ze stawką VAT wskazaną w operacji seryjnej.

Operacja seryjna jest wykonywana za pomocą przycisku ![]() .

.

Aby zablokować operatorowi możliwość seryjnego ustawiania stawek VAT dla procedury OSS, na karcie operatora (menu System/ Konfiguracja/ Program/ Użytkowe/ Operatorzy), na zakładce [Blokady dostępu] należy zaznaczyć blokadę zmiany procedury Seryjne ustawienie stawki VAT dla procedury OSS.

3.2 Dokumenty handlowe w procedurze OSS

Procedura OSS dotyczy dokumentów sprzedaży. W programie można ją zastosować na:

- Fakturach Sprzedaży,

- Wydaniach Zewnętrznych,

- Rezerwacjach Odbiorcy,

- Fakturach Pro Forma,

- Fakturach Zaliczkowych,

- Fakturach Finalnych,

- Wydaniach Kaucji,

- na korektach do powyższych dokumentów.

Korzystanie z uproszczonej procedury rozliczania VAT (OSS) dotyczy sprzedaży B2C (transakcje pomiędzy przedsiębiorcą a osobą fizyczną).

Aby wystawić dokument sprzedaży w procedurze OSS, należy wybrać na dokument kontrahenta (Nabywcę), który na swojej karcie, na zakładce [Handlowe] ma określony rodzaj transakcji: Procedura OSS. Wówczas lista stawek VAT pozycji cennikowych dodawanych na dokument zostanie zawężona do stawek obowiązujących w kraju kontrahenta wskazanego jako Odbiorca na dokumencie. Kraj Odbiorcy jest weryfikowany na podstawie jego prefiksu w NIP. Domyślnie dla pozycji podpowiada się stawka VAT przypisana dla kraju Odbiorcy na karcie towaru. W oknie Pozycja dokumentu można wskazać inną stawkę VAT spośród zdefiniowanych dla kraju Odbiorcy w menu System/ Konfiguracja/ Program/ Ogólne/ Stawki VAT.

Jeśli na karcie towaru nie zdefiniowano stawki VAT dla kraju Odbiorcy, podczas dodawania pozycji na dokument, pojawia się informacja: Brak zdefiniowanej stawki VAT obowiązującej w kraju odbiorcy. Uzupełnij stawkę VAT na karcie towaru.

W przypadku gdy na dokumencie określono rodzaj transakcji jako Procedura OSS i nie podano kodu kraju Odbiorcy, nie będzie można zapisać dokumentu.

Po wyborze kontrahenta (Nabywcy), który ma domyślny rodzaj transakcji: Procedura OSS, na dokumencie (nie dotyczy WKA) pojawi się parametr: Rozliczam podatek w OSS. Jest on domyślnie zaznaczony i oznacza, że podatek VAT z Faktury jest rozliczany za pomocą procedury OSS (One Stop Shop), czyli ta transakcja będzie rozliczana procedurą uproszczoną w deklaracji VIU-D (zaznaczenie parametru jest przenoszone do rejestrów VAT). Transakcja jest kwalifikowana do deklaracji VIU-D na podstawie daty sprzedaży.

Ustawienie parametru Rozliczam podatek w OSS jest przenoszone na powiązane dokumenty:

- w przypadku przekształcenia Faktury Pro Forma do Wydania Zewnętrznego, na WZ nie ma możliwości zmiany ustawienia tego parametru,

- w przypadku przekształcenia Faktury Pro Forma do Faktury Zaliczkowej, na Fakturze Zaliczkowej można zmienić ustawienie tego parametru. Jeżeli do tej samej Faktury Pro Forma są tworzone kolejne Faktury Zaliczkowe, to na kolejnych Fakturach Zaliczkowych nie ma możliwości zmiany ustawienia parametru. Jego ustawienie przenoszone jest z pierwszej Faktury Zaliczkowej.

Odznaczenie parametru Rozliczam podatek w OSS, skutkuje tym, że podatek od tej transakcji nie będzie rozliczany w deklaracji VIU-D. Natomiast stawki VAT są w dalszym ciągu naliczane dla kraju Odbiorcy. Jedynie zmiana rodzaju transakcji na dokumencie spowoduje ustawienie stawek VAT dla pozycji zgodnie z tym jaki zostanie wybrany rodzaj transakcji.

Pozycja cennika – Stawki VAT (procedura OSS)

Opakowania kaucjonowane

Na Fakturze Sprzedaży dla opakowań kaucjonowanych z zakładki [Kaucje] ustawiana jest stawka VAT zgodna z krajem Odbiorcy. Na Wydanie Kaucji utworzone do Faktury Sprzedaży przenoszony jest rodzaj transakcji z Faktury: procedura OSS.

Na Fakturze Sprzedaży do Wydania Kaucji dla kontrahenta z rodzajem transakcji: Procedura OSS, domyślnie jest zaznaczony parametr Rozliczam podatek w OSS. Jeżeli Wydanie Kaucji nie ma rodzaju transakcji Procedura OSS, to po przekształceniu do Faktury i zmianie na takiej Fakturze rodzaju transakcji na Procedura OSS, stawki VAT zostaną naliczone zgodnie z krajem Odbiorcy.

Korekty do dokumentów

Ustawienie rodzaju transakcji: Procedura OSS oraz parametru: Rozliczam podatek w OSS jest przenoszone na korektę z dokumentu korygowanego bez możliwości zmiany. Wyjątkiem jest korekta zbiorcza/ rabat, na którą rodzaj transakcji jest pobierany z karty kontrahenta. Na zbiorczej korekcie dla kontrahenta z rodzajem transakcji: Procedura OSS, domyślnie jest zaznaczony parametr: Rozliczam podatek w OSS.

Współpraca z modułem Serwis – FS, WZ do Zlecenia Serwisowego

Faktury Sprzedaży, Wydania Zewnętrzne wystawione do Zlecenia serwisowego – w zakresie procedury OSS, tworzone są na takich samych zasadach jak dokumenty wystawione w module Handel.

Fiskalizacja

Nie ma możliwości fiskalizacji Faktur Sprzedaży wystawionych w procedurze OSS.

Faktura Sprzedaży do Paragonu

Na Fakturę Sprzedaży utworzoną do Paragonu domyślnie jest przenoszony rodzaj transakcji z PA: Krajowy. Na takiej FS nie ma możliwości wyboru rodzaju transakcji: Procedura OSS. W przypadku ręcznego wyboru kontrahenta, który na karcie ma rodzaj transakcji: Procedura OSS, na FS zostanie ustawiony rodzaj transakcji: Wewnątrzunijny.

RO, WZ do PA

Podczas próby przekształcenia Rezerwacji Odbiorcy, Wydania Zewnętrznego wystawionych w procedurze OSS do Paragonu, wyświetla się komunikat: Nie można utworzyć paragonu do dokumentu o rodzaju transakcji procedura OSS. Przekształć dokument do faktury.

Import/ eksport dokumentów w formacie XML

Dla dokumentów eksportowanych i importowanych w formacie XML przenoszone jest ustawienie parametru: Rozliczam podatek w OSS oraz rodzaj transakcji: Procedura OSS.

Podczas importu:

- stawki VAT pozycji dokumentu, których nie ma w programie są dodawane do konfiguracji (menu System/ Konfiguracja/ Program/ Ogólne/ Stawki VAT),

- dla zakładanych kartotek towarowych, stawka VAT z pliku XML jest uzupełniana na zakładce [Jednostki, EAN, VAT] pozycji cennika w sekcji dotyczącej procedury OSS. Na zakładce [Ogólne] jest uzupełniana polska podstawowa stawka VAT.

Intrastat

Dokumenty z procedurą OSS są uwzględniane w wyliczaniu deklaracji Intrastat.

JPK_FA

Faktury Zaliczkowe, Faktury Sprzedaży oraz korekty do Faktur wystawione w procedurze OSS są uwzględniane w pliku JPK_FA.

JPK_MAG

Wydania Zewnętrzne oraz korekty do WZ wystawione w procedurze OSS są uwzględniane w pliku JPK_MAG.

JPK_V7

Faktury Sprzedaży wystawione w procedurze OSS nie są uwzględniane w pliku JPK_V7. Na takie dokumenty nie są przenoszone kody JPK_V7 z towarów i z karty kontrahenta, nie można również wskazać kodów JPK_V7 ręcznie.

MPP, Odwrotne obciążenie

Nie ma możliwości zastosowania Mechanizmu Podzielonej Płatności czy Odwrotnego Obciążenia dla transakcji wystawionych w procedurze OSS – transakcje te co do zasady stosowania wykluczają się.

SENT

Nie można utworzyć zgłoszenia SENT do Faktur Sprzedaży, Wydań Zewnętrznych o rodzaju transakcji Procedura OSS

4 Zastosowanie procedury OSS w rejestrach VAT

4.1 Procedura OSS na dokumentach w rejestrze VAT sprzedaży

Na dokumencie w rejestrze VAT sprzedaży dostępny jest rodzaj transakcji Procedura OSS. Może on zostać przeniesiony z karty kontrahenta lub wybrany bezpośrednio na dokumencie.

Po wyborze na dokumencie rodzaju transakcji Procedura OSS ukrywany jest parametr Rozliczać w VAT, pole Obow. podat., parametr Metoda kasowa oraz dane dla metody kasowej. Z dokumentu usuwane są kody JPK_V7 i na zakładce [JPK] użytkownik ma możliwość dodania atrybutów tylko w sekcji JPK_FA. Pojawia się natomiast zakładka [OSS], omówiona poniżej. Takie dokumenty nie są uwzględniane w pliku JPK_V7. Na dokumencie pozostaje natomiast możliwość zaznaczenia/odznaczenia parametru JPK_FA.

W przypadku wyboru na dokumencie z rodzajem transakcji Procedura OSS kontrahenta i/lub kategorii z uzupełnionymi kodami JPK_V7 nie są one przenoszone na dokument. Po zmianie na dokumencie rodzaju transakcji na inny niż Procedura OSS kody JPK_V7 nie są automatycznie dodawane na dokument. Aby zostały przeniesione, należy dokonać modyfikacji dokumentu (np. dodać nową pozycję z taką kategorią).

Do dokumentu z rodzajem transakcji Procedura OSS nie można wygenerować rozliczenia marży.

Dokumenty z rodzajem transakcji Procedura OSS nie są wyświetlane na zakładce [Do VAT/JPK_V7] oraz na zakładce [Do deklaracji VAT-UE].

Dokumenty z rodzajem transakcji Procedura OSS przenoszone są za pomocą pracy rozproszonej oraz pliku VAT_R.txt. W przypadku importu takich dokumentów z pliku VAT_R.txt na listę kontrahentów dodawany jest podmiot z rodzajem transakcji Procedura OSS. W przypadku importu z pliku VAT_R.txt do rejestru VAT zakupu dokumentu dotyczącego kontrahenta z rodzajem transakcji Procedura OSS na dokumencie ustawiany jest rodzaj transakcji Nabycie wewnątrzunijne.

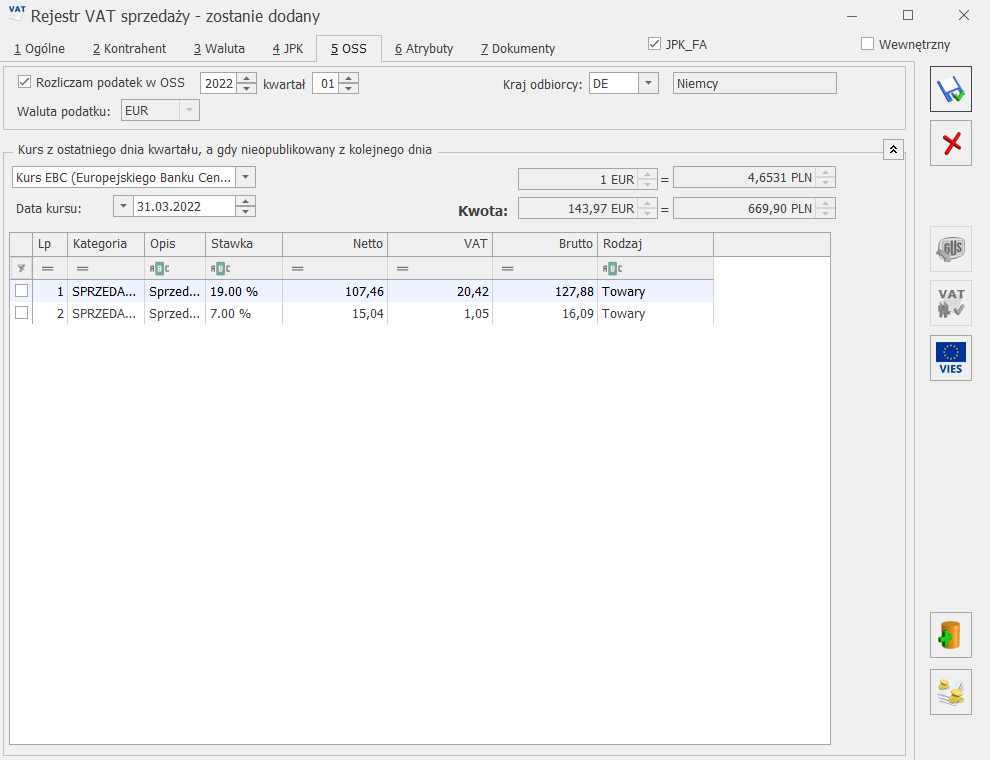

4.2 Zakładka OSS

Po wyborze rodzaju transakcji Procedura OSS na dokumencie w rejestrze VAT sprzedaży pojawia się dodatkowa zakładka [OSS], na której automatycznie zaznaczany jest parametr Rozliczam podatek w OSS, co oznacza, że dana transakcja zostanie uwzględniona na formularzu deklaracji VIU-DO Automatycznie ustawia się rok i kwartał, zgodnie z którym dokument zostanie zakwalifikowany na deklarację VIU-DO. Kwartał ustawiany jest zgodnie z datą sprzedaży na dokumencie. Użytkownik ma możliwość odznaczenia tego parametru (również na dokumencie zaksięgowanym oraz na dokumencie z uzupełnioną Predekretacją). Odznaczenie parametru Rozliczam podatek w OSS powoduje ukrycie wszystkich danych na zakładce [OSS] za wyjątkiem pola Kraj odbiorcy, które to jest potrzebne do prawidłowego ustawienia stawki VAT na pozycjach dokumentu, zgodnej z krajem odbiorcy.

Formularz dokumentu w rejestrze VAT sprzedaży w PLN, zakładka OSS

Prefiks kraju odbiorcy domyślnie przenoszony jest z zakładki [Kontrahent]. Użytkownik ma możliwość jego zmiany. Zmiana prefiksu na zakładce [Kontrahent] powoduje zmianę prefiksu na zakładce [OSS]. Zmiana prefiksu na zakładce [OSS] nie powoduje zmiany prefiksu na zakładce [Kontrahent]. Nie ma możliwości zapisania dokumentu z zaznaczonym parametrem Rozliczam podatek w OSS bez uzupełnionego prefiksu kraju odbiorcy. Podczas próby zapisania takiego dokumentu pojawia się komunikat: Transakcja kwalifikowana do procedury OSS powinna mieć uzupełniony prefiks kraju. Po zaakceptowaniu komunikatu użytkownik jest przenoszony na zakładkę [OSS] z kursorem ustawionym w polu Kraj odbiorcy. Lista krajów na zakładce [OSS] jest analogiczna do listy krajów dostępnej na zakładce [Kontrahent]. W pierwszej kolejności na liście wyświetlane są kody krajów należących do Unii Europejskiej. W przypadku wyboru kraju pozaunijnego nie będzie możliwe dodanie pozycji na dokumencie, ponieważ nie ma zdefiniowanych stawek w Konfiguracji. Z tego względu prefiks kraju odbiorcy powinien być zawsze prefiksem kraju należącego do Unii Europejskiej.

W polu Waluta podatku ustawiana jest waluta EUR, bez możliwości zmiany.

W przypadku dokumentu dodanego w walucie innej niż EUR widoczna jest sekcja Kurs z ostatniego dnia kwartału, a gdy nieopublikowany z kolejnego dnia. Deklaracja VIU-DO zawiera wartości podatku w walucie EUR w przeliczeniu po kursie Europejskiego Banku Centralnego na koniec kwartału, a jeżeli kurs nie zostanie opublikowany to na kolejny dzień. Stąd na zakładce [OSS] la waluty dokumentu różnej od EUR istnieje możliwość wskazania odpowiedniego kursu. Na dokumencie w walucie PLN jako kurs domyślnie ustawiany jest Kurs EBC (Europejskiego Banku Centralnego) i pobierany jest z ostatniego dnia kwartału wskazanego na zakładce [OSS]. W przypadku braku notowania EBC (Europejskiego Banku Centralnego) na dokumencie ustawiany jest Kurs ręczny z notowaniem 1 EUR = 1,0000 PLN. Użytkownik ma możliwość zmiany na kurs Nieokreślony (również na dokumencie zaksięgowanym oraz na dokumencie z uzupełnioną Predekretacją). W przypadku dokumentu dodanego w walucie obcej innej niż EUR i PLN jako kurs domyślnie ustawiany jest Kurs ręczny z notowaniem 1 EUR = 1,0000 PLN, z możliwością zmiany na Nieokreślony (również na dokumencie zaksięgowanym oraz na dokumencie z uzupełnioną Predekretacją). Każda z pozycji dokumentu przeliczana jest po wskazanym kursie. W przypadku dokumentu dodanego w walucie innej niż EUR w polu Data kursu domyślnie ustawiany jest ostatni dzień kwartału do którego należy data sprzedaży.

4.3 Stawki VAT na dokumencie w rejestrze VAT sprzedaży

Podczas dodawania pozycji na dokumencie z rodzajem transakcji Procedura OSS, stawki VAT są ograniczane do tych, które obowiązują w kraju unijnym wskazanym na zakładce [OSS] w polu Kraj odbiorcy. W przypadku braku stawki dla danego kraju unijnego, możliwe do wyboru są stawki obowiązujące w Polsce.

Podczas próby dodawania pozycji na dokumencie z rodzajem transakcji Procedura OSS bez uzupełnionego prefiksu kraju na zakładce [OSS] lub z prefiksem kraju nienależącego do Unii Europejskiej pojawia się komunikat: Wskaż prawidłowy kraj unijny odbiorcy na zakładce OSS. Dodanie pozycji na dokumencie jest możliwe po wskazaniu na zakładce [OSS] prefiksu kraju należącego do Unii Europejskiej. Stawki pobierane są z Konfiguracji lub z formularza kategorii.

Na dokumencie z rodzajem transakcji Procedura OSS, po wybraniu w pozycji dokumentu kategorii na formularzu której uzupełniono domyślną stawkę w sekcji Stawki VAT (procedura OSS), stawka ta jest ustawiana na pozycji dokumentu pod warunkiem, że obowiązuje ona w kraju wskazanym na zakładce [OSS]. Jeżeli na formularzu kategorii nie wskazano takiej stawki lub w pozycji dokumentu nie wybrano kategorii to ustawiana jest stawka podstawowa dla danego kraju pobierana z Konfiguracji.

Na dokumencie z rodzajem transakcji innym niż Procedura OSS do pozycji może zostać przeniesiona stawka wskazana na formularzu kategorii w polu Stawka VAT.

Po zmianie na dokumencie rodzaju transakcji na Procedura OSS, jeżeli dodano pozycję w stawce nieobowiązującej w kraju wskazanym na zakładce [OSS], podczas próby zapisania dokumentu pojawia się komunikat: Część stawek VAT na pozycjach dokumentu nie odpowiada stawkom kraju OSS. Czy chcesz zweryfikować stawki VAT? Wybierając Tak możesz zmienić stawki VAT, wybierając Nie zapiszesz dokument. Zaakceptowanie komunikatu powoduje przeniesienie na zakładkę [Ogólne] gdzie użytkownik ma możliwość weryfikacji stawki VAT. Wybór opcji Nie powoduje zapisanie dokumentu.

Po zmianie na dokumencie rodzaju transakcji z Procedura OSS na inny, jeżeli na dokumencie dodano przynajmniej jedną pozycję w stawce VAT nieobowiązującej w Polsce, podczas próby zapisania dokumentu pojawia się komunikat: Na dokumencie wskazano stawki VAT różne od polskich. Czy chcesz zweryfikować stawki VAT? Wybierając Tak możesz zmienić stawki VAT, wybierając Nie zapiszesz dokument. Zaakceptowanie komunikatu powoduje przeniesienie na zakładkę [Ogólne] gdzie użytkownik ma możliwość zmiany stawki VAT. Wybór opcji Nie powoduje zapisanie dokumentu.

Po zmianie prefiksu kraju na zakładce [OSS], jeżeli na dokumencie dodano przynajmniej jedną pozycję w stawce VAT nieobowiązującej w wybranym kraju, podczas próby zapisania dokumentu pojawia się komunikat: Część stawek VAT na pozycjach dokumentu nie odpowiada stawkom kraju OSS. Czy chcesz zweryfikować stawki VAT? Wybierając Tak możesz zmienić stawki VAT, wybierając Nie zapiszesz dokument. Zaakceptowanie komunikatu powoduje przeniesienie na zakładkę [Ogólne] gdzie użytkownik ma możliwość weryfikacji stawki VAT. Wybór opcji Nie powoduje zapisanie dokumentu.

4.4 Przenoszenie Faktur Sprzedaży z modułu Handel

Podczas przenoszenia z modułu Handel Faktury Sprzedaży z rodzajem transakcji Procedura OSS przenoszone są wszystkie ustawienia z formularza Faktury na dokument w rejestrze VAT, gdzie podlegają edycji.

Podczas przenoszenia z modułu Handel korekty zbiorczej na dokument w rejestrze VAT sprzedaży przenoszone są te same stawki co na pozycjach faktury zbiorczej, nawet jeśli dotyczą kraju innego niż ten wskazany w polu Kraj odbiorcy.

4.5 Lista dokumentów w rejestrze VAT sprzedaży

Kolumny dodatkowe

Na liście dokumentów w rejestrze VAT sprzedaży dostępne są domyślnie ukryte kolumny:

- Deklaracja OSS – jeżeli na dokumencie zaznaczono parametr Rozliczam podatek w OSS to w kolumnie wyświetlany jest kwartał i rok deklaracji, do którego zakwalifikowany jest dokument. W przypadku odznaczenia parametru Rozliczam podatek w OSS lub w przypadku gdy na dokumencie wybrano rodzaj transakcji inny niż Procedura OSS wyświetlana jest opcja Nie dotyczy.

- Kraj OSS – w kolumnie wyświetlany jest prefiks widoczny na dokumencie w polu Kraj odbiorcy. Jeżeli nie został on uzupełniony to kolumna pozostaje pusta.

W kolumnie Rodzaj transakcji uwzględniana jest opcja Procedura OSS.

W celu wyfiltrowania dokumentów, które nie dotyczą procedury OSS, użytkownik może w kolumnie Rodzaj transakcji w filtrze nagłówka wskazać opcję Nie zawiera i wpisać Procedura OSS.

W przypadku dokumentów z rodzajem transakcji Procedura OSS w kolumnie VAT-7 oraz VAT-UE widnieje opcja Nie.

Operacje seryjne

Na liście dokumentów w rejestrze VAT sprzedaży dostępna jest grupa operacji seryjnych OSS, zawierająca operacje seryjne:

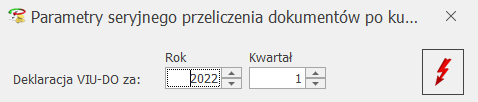

- Przelicz po kursie EBC – funkcja umożliwia seryjne przeliczenie dokumentów po kursie Europejskiego Banku Centralnego dla dokumentów zakwalifikowanych do deklaracji VIU-DO w danym kwartale.

Parametry seryjnego przeliczenia dokumentów po kursie EBC

Po wybraniu kwartału i roku oraz naciśnięciu przycisku pioruna następuje przeliczenie dokumentów z rodzajem transakcji Procedura OSS, w walucie innej niż EUR i Kursem ręcznym z notowaniem 1=1, dla których w polu Rozliczam podatek w OSS wskazano wybrany w oknie operacji seryjnej rok i kwartał. Użytkownik nie musi zaznaczać na liście żadnych dokumentów.

Dokumenty przeliczane są po kursie EBC z ostatniego dnia kwartału do którego należy data sprzedaży.

Rozliczam podatek w OSS: 2 kwartał 2022.

Dokument zostanie przeliczony po kursie Europejskiego Banku Centralnego opublikowanym na 31.03.2022.

Po przeliczeniu po kursie EBC na dokumencie w walucie innej niż EUR na zakładce [OSS] jako typ kursu pozostaje Kurs ręczny z ustawionym odpowiednim notowaniem oraz wyliczonymi kwotami.

Dokumenty z Kursem ręcznym z notowaniem innym niż 1=1 oraz dokumenty z kursem Nieokreślony nie są przeliczane po kursie EBC.

Jeżeli na ostatni dzień danego kwartału nie opublikowano jeszcze kursu EBC dla waluty EUR w oknie operacji seryjnej pojawia się ostrzeżenie: Na dzień [data] nie opublikowano kursu waluty.

Jeżeli na ostatni dzień danego kwartału nie opublikowano jeszcze kursu EBC dla waluty EUR i w tym kwartale dodano dokumenty w walucie innej niż EUR to po naciśnięciu przycisku pioruna pojawia się komunikat: Nie można przeliczyć dokumentów w walutach innych niż EUR, ponieważ nie ma opublikowanego notowania kursu Europejskiego Banku Centralnego.

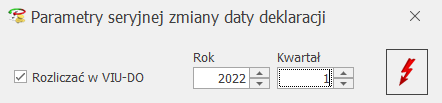

- Zmień datę deklaracji VIU-DO – funkcja umożliwia seryjną zmianę daty deklaracji VIU-DO dla dokumentów z rodzajem transakcji Procedura OSS.

Parametry seryjnej zmiany daty deklaracji

Po wyborze opcji Zmień datę deklaracji VIU-DO pojawia się okno z domyślnie zaznaczonym parametrem Rozliczać w VIU-DO wraz z możliwością wskazania kwartału i roku jaki ma zostać ustawiony na podświetlonym/ zaznaczonych dokumentach.

Użytkownik ma również możliwość odznaczenia parametru Rozliczam podatek w OSS na podświetlonym/ zaznaczonych dokumentach. Aby tego dokonać należy w oknie seryjnej zmiany daty deklaracji VIU-DO odznaczyć parametr Rozliczać w VIU_DO. Odznaczenie parametru powoduje, że wskazane dokumenty nie zostaną uwzględnione w deklaracji VIU-DO.

Operacja seryjna Zmień rodzaj transakcji dostępna na liście dokumentów w rejestrze VAT sprzedaży umożliwia wybór rodzaju transakcji Procedura OSS. W przypadku wyboru tego rodzaju transakcji konieczne jest uzupełnienie prefiksu NIP. Podczas seryjnej zmiany rodzaju transakcji na Procedura OSS pojawia się komunikat: Zmieniając rodzaj transakcji na „Procedura OSS” zweryfikuj stawki VAT na dokumencie. Użytkownik powinien dokonać weryfikacji stawek na zmienionych dokumentach, ponieważ jeżeli nastąpi zmiana kraju odbiorcy np. z Austrii na Bułgarię to stawki VAT na dokumencie nie zostaną automatycznie zmienione na te obowiązujące w Bułgarii. Stąd konieczności ich weryfikacji przez użytkownika.

Jeżeli na dokumencie jako rodzaj transakcji wybrano Procedura OSS to po wyborze operacji seryjnej Zmień kategorię i zaznaczeniu parametrów Zmień kategorię pozycji oraz Aktualizuj stawkę VAT i Uwz. w proporcji na dokument przenoszona jest stawka wskazana na formularzu kategorii w sekcji Stawki VAT (procedura OSS) pod warunkiem, że obowiązuje ona w kraju wskazanym na zakładce [OSS]. Zmianie ulega jedynie stawka VAT, wartości na pozycji się nie aktualizują. Jeżeli na formularzu kategorii nie wskazano takiej stawki lub wybrano stawkę nieobowiązującą w kraju wskazanym na zakładce [OSS] to stawka VAT na dokumencie nie jest zmieniana.

Jeżeli na dokumencie jako rodzaj transakcji wybrano Procedura OSS to po wyborze operacji seryjnej: Dodaj kody JPK_V7, Aktualizuj kody JPK_V7 z kategorii, Dodaj atrybut JPK pojawia się komunikat uniemożliwiający wykonanie tej operacji. Ze względu na to, że podczas importu dokumentów z pliku możliwe jest dodanie kodu JPK_V7 na dokumencie z rodzajem transakcji Procedura OSS, istnieje możliwość skorzystania z operacji seryjnej Usuń kody JPK_V7.

Wydruk Zestawienie transakcji do VIU-DO

W rejestrze VAT sprzedaży z poziomu zakładki [Rejestry VAT] dostępny jest wydruk Klasyfikacja sprzedaży/ Zestawienie transakcji do VIU-DO. W przypadku dokumentów w walucie innej niż EUR prezentowane na wydruku kwoty pobierane są z dokumentu z zakładki [OSS]. Przed wykonaniem wydruku dokumenty powinny zostać przeliczone przez użytkownika po kursie EBC na koniec kwartału. Można do tego wykorzystać dostępną w rejestrze VAT sprzedaży operację seryjną Przelicz po kursie EBC.

Przed wykonaniem wydruku pojawia się okno z możliwością wskazania kwartału i roku oraz z parametrem pozwalającym na określenie, czy drukować listę dokumentów czy tylko podsumowania

Wydruk składa się z dwóch sekcji, odpowiadających formularzowi deklaracji VIU-DO:

- C.2. Świadczenie usług z państwa członkowskiego identyfikacji oraz stałego miejsca prowadzenia działalności gospodarczej poza Unią Europejską oraz dostawy towarów wysyłanych lub transportowanych z państwa członkowskiego identyfikacji – do sekcji kwalifikowane są dokumenty z datą sprzedaży należącą do kwartału deklaracji VIU-DO,

- C.5. Korekty kwot podatku VAT wykazanych w deklaracjach za poprzednie okresy wynikające z korekt dostaw towarów lub świadczonych usług – do sekcji kwalifikowane są dokumenty z datą sprzedaży należącą do innego kwartału niż kwartał deklaracji VIU-DO.

Dokumenty są prezentowane na wydruku z podziałem na poszczególne kraje, rodzaj (Towary lub Usługi) oraz w ramach rodzaju z podziałem na poszczególne stawki VAT. Wydruk zawiera osobne podsumowanie dla każdej stawki VAT, rodzaju i kraju.

5 Deklaracja VIU-DO

W programie Comarch ERP Optima dostępny jest formularz Deklaracji dla rozliczania podatku VAT w zakresie procedury unijnej wraz z jej wydrukiem oraz wysyłką do systemu e Deklaracje. Deklaracja VIU-DO składana jest za okresy kwartalne w terminie do końca miesiąca następującego po każdym kolejnym kwartale. Termin nie ulega przesunięciu z uwagi na dni wolne. Nie można złożyć deklaracji przed upływem kwartału. Jeżeli deklaracja VIU-DO za dany kwartał została przeliczona i wysłana do systemu e-Deklaracje, a w tym kwartale pojawiły się kolejne dokumenty to zostaną one uwzględnione w deklaracji za kolejny kwartał.

Do sporządzenia deklaracji VIU-DO konieczne jest pobranie modułu Księga Podatkowa lub Księga Handlowa lub Księga Handlowa Plus.

5.1 Konfiguracja

Deklaracja VIU-DO jest dostępna w menu Rejestry VAT/ Inne/ Deklaracje VIU-DO jeżeli Konfiguracji Firmy/ Dane firmy/ Deklaracje w sekcji Podatnik składa deklaracje/odprowadza zaliczki z tytułu zaznaczono opcję VIU DO. Parametr jest domyślnie zaznaczony.

Deklaracja VIU-DO składana jest do Drugiego Urzędu Skarbowego Warszawa Śródmieście, w związku z tym w polu US (VIU-DO) domyślnie wskazany jest ten Urząd. Pole podlega edycji.

W Konfiguracji dostępna jest również sekcja Numer rachunku do deklaracji VIU-DO wraz z domyślnie uzupełnionym numerem rachunku: 84 1010 1010 0165 9315 1697 8000. Jest to konto bankowe dla wpłat podatku VAT do Urzędu Skarbowego dla płatności dokonywanych z Polski (rachunek prowadzony w walucie EUR). Pole podlega edycji. Numer z tej sekcji pojawia się na płatności do deklaracji VIU-DO.

5.2 Lista deklaracji VIU-DO

Po przejściu do menu Rejestry VAT/ Inne/ Deklaracje VIU-DO dostępna jest Lista deklaracji VIU-DO zawierająca kolumny:

- Kwartał – kwartał, za który składana jest deklaracja.

- Rok – rok, za który składana jest deklaracja.

- Wersja – wersja formularza deklaracji, zgodnie z którą wyliczona została deklaracja.

- Data obliczenia – data obliczenia deklaracji.

- Kwota – kwota należnego podatku VAT do wpłaty. Kwota prezentowana jest w walucie EUR.

- Status – status określający stan deklaracji (obliczona lub zamknięta).

- e-Deklaracje – informacje dotyczące statusu e-Deklaracji.

- Data wysłania – data wysłania deklaracji do systemu e-Deklaracje.

Istnieje możliwość wyświetlania listy deklaracji tylko za konkretny rok przez zaznaczenie parametru Rok i wybranie konkretnego roku.

Wysyłka i odbiór UPO dostępne są z listy deklaracji VIU-D0, a nie jak w przypadku innych deklaracji z samego formularza deklaracji.

Przycisk Wyślij ![]() umożliwia wysłanie deklaracji VIU-DO do systemu e-Deklaracje za pomocą podpisu kwalifikowanego.

umożliwia wysłanie deklaracji VIU-DO do systemu e-Deklaracje za pomocą podpisu kwalifikowanego.

Przycisk Odbierz UPO ![]() służy do odebrania Urzędowego Poświadczenia Odbioru.

służy do odebrania Urzędowego Poświadczenia Odbioru.

Przycisk Zmień ![]() umożliwia podgląd utworzonej wcześniej Deklaracji VIU-DO. Po rozwinięciu dodatkowego menu (czarna strzałka obok przycisku

umożliwia podgląd utworzonej wcześniej Deklaracji VIU-DO. Po rozwinięciu dodatkowego menu (czarna strzałka obok przycisku ![]() ) dostępna jest opcja Podgląd UPO umożliwiająca podgląd Urzędowego Poświadczenia Odbioru.

) dostępna jest opcja Podgląd UPO umożliwiająca podgląd Urzędowego Poświadczenia Odbioru.

![]() dane na deklaracji nie są przeliczane na nowo. Jeżeli w rejestrze VAT sprzedaży nastąpi zmiana związana z procedurą OSS to należy usunąć dodaną wcześniej deklarację VIU-DO i dodać ją na nowo.

dane na deklaracji nie są przeliczane na nowo. Jeżeli w rejestrze VAT sprzedaży nastąpi zmiana związana z procedurą OSS to należy usunąć dodaną wcześniej deklarację VIU-DO i dodać ją na nowo.

Deklaracja VIU-DO jest zawsze widoczna na liście w kolorze czarnym. Przycisk ![]() umożliwia usunięcie deklaracji o statusie obliczona. Wysyłka deklaracji do systemu e-Deklaracje powoduje zmianę jej statusu na zamknięta i blokuje możliwość jej usunięcia. W przypadku gdy podczas odbioru UPO w kolumnie e Deklaracje pojawi się Błąd przetwarzania to deklaracja zmienia ponownie status na obliczona i ponownie podlega usunięciu. Odbiór UPO pozostawia status zatwierdzona.

umożliwia usunięcie deklaracji o statusie obliczona. Wysyłka deklaracji do systemu e-Deklaracje powoduje zmianę jej statusu na zamknięta i blokuje możliwość jej usunięcia. W przypadku gdy podczas odbioru UPO w kolumnie e Deklaracje pojawi się Błąd przetwarzania to deklaracja zmienia ponownie status na obliczona i ponownie podlega usunięciu. Odbiór UPO pozostawia status zatwierdzona.

Na liście deklaracji VIU-DO w menu kontekstowym pod prawym przyciskiem myszy dostępna jest opcja Odblokuj deklarację, która umożliwia zmianę statusu deklaracji do której odebrano UPO na obliczona. W takim przypadku z Preliminarza płatności usuwana jest płatność utworzona do deklaracji.

Z listy deklaracji VIU-DO dostępny jest wydruk Urzędowego Poświadczenia Odbioru (w tym czarno-biały).

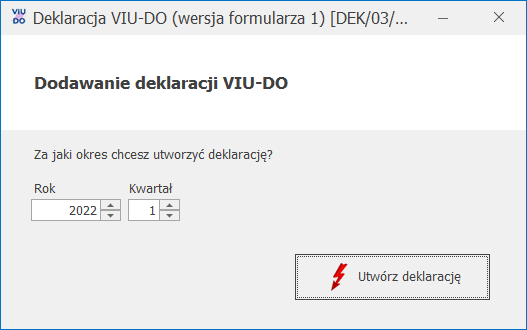

5.3 Dodanie deklaracji VIU-DO

Po naciśnięciu przycisku ![]() pojawia się okno z możliwością wskazania kwartału i roku, za który ma zostać dodana deklaracja.

pojawia się okno z możliwością wskazania kwartału i roku, za który ma zostać dodana deklaracja.

Dodawanie deklaracji VIU-DO

Po wybraniu kwartału i roku i naciśnięciu przycisku Utwórz deklarację ![]() następuje przeliczenie dokumentów dodanych do rejestru VAT sprzedaży z rodzajem transakcji Procedura OSS, w walucie innej niż EUR i Kursem ręcznym z notowaniem 1=1, dla których w polu Rozliczam podatek w OSS wskazano wybrany w oknie dodawania VIU-DO rok i kwartał. Poszczególne dokumenty przeliczane są po kursie Europejskiego Banku Centralnego z ostatniego dnia kwartału do którego należy data sprzedaży na dokumencie. Po przeliczeniu dokumentu po kursie EBC na dokumencie w walucie innej niż EUR na zakładce [OSS] jako typ kursu pozostaje Kurs ręczny z ustawionym odpowiednim notowaniem oraz wyliczonymi kwotami. Dokumenty, które zostały wcześniej przeliczone po kursie EBC (z notowaniem różnym od 1=1) nie są ponownie przeliczane po kursie EBC podczas dodawania deklaracji VIU-DO.

następuje przeliczenie dokumentów dodanych do rejestru VAT sprzedaży z rodzajem transakcji Procedura OSS, w walucie innej niż EUR i Kursem ręcznym z notowaniem 1=1, dla których w polu Rozliczam podatek w OSS wskazano wybrany w oknie dodawania VIU-DO rok i kwartał. Poszczególne dokumenty przeliczane są po kursie Europejskiego Banku Centralnego z ostatniego dnia kwartału do którego należy data sprzedaży na dokumencie. Po przeliczeniu dokumentu po kursie EBC na dokumencie w walucie innej niż EUR na zakładce [OSS] jako typ kursu pozostaje Kurs ręczny z ustawionym odpowiednim notowaniem oraz wyliczonymi kwotami. Dokumenty, które zostały wcześniej przeliczone po kursie EBC (z notowaniem różnym od 1=1) nie są ponownie przeliczane po kursie EBC podczas dodawania deklaracji VIU-DO.

Jeżeli na ostatni dzień danego kwartału nie opublikowano kursu EBC, a w danym kwartale są dokumenty w walucie innej niż EUR, które kwalifikują się na deklarację VIU-DO lub w przypadku braku połączenia z Internetem po naciśnięciu przycisku Utwórz deklarację pojawia się komunikat uniemożliwiający dodanie deklaracji: Nie można naliczyć deklaracji. Nie można przeliczyć dokumentów w walutach innych niż EUR, ponieważ nie ma opublikowanego notowania kursu Europejskiego Banku Centralnego.

Podczas próby dodania deklaracji VIU-DO za okres wcześniejszy niż 3 kwartał 2021 r. pojawia się komunikat: Błąd wyliczania deklaracji. Formularz deklaracji obowiązuje za okres od 01.07.2021.

Istnieje możliwość dodania tylko jednej deklaracji VIU-DO za dany kwartał. Jeżeli jest potrzeba korekty już wysłanej deklaracji to należy to zrobić w deklaracji za kolejny kwartał.

W momencie przeliczania/ edycji deklaracji VIU-DO w aplikacji Comarch Deklaracje Podatkowe, na liście deklaracji VIU-DO w programie Comarch ERP Optima pojawia się okno z informacją: Trwa edycja deklaracji VIU-DO. Zamknij formularz deklaracji aby wrócić na listę.

5.4 Formularz deklaracji VIU-DO

Formularz deklaracji VIU-DO otwierany jest w aplikacji Comarch Deklaracje Podatkowe. Z programu Comarch ERP Optima przenoszone są następujące dane:

- NIP podatnika – nie podlega edycji na formularzu deklaracji.

- Rok i kwartał, za jaki liczona jest deklaracja – nie podlega edycji na formularzu deklaracji.

- Urząd Skarbowy, do którego adresowana jest deklaracja – nie podlega edycji na formularzu deklaracji.

- Rodzaj podatnika (osoba fizyczna lub podmiot niebędący osobą fizyczną) – podlega edycji na formularzu deklaracji.

- Pełna nazwa firmy lub nazwisko i imię dla osoby fizycznej – podlega edycji na formularzu deklaracji.

- Dane z dokumentów wprowadzonych do rejestru VAT sprzedaży: kraj, stawki VAT, oznaczenie stawki (podstawowa lub obniżona), rodzaj dostaw (dostawa towarów lub świadczenie usług), podstawa opodatkowania wg danej stawki VAT oraz kwota podatku wg danej stawki VAT – podlegają edycji na formularzu deklaracji.

Do sekcji C.2. Świadczenie usług z państwa członkowskiego identyfikacji oraz stałego miejsca prowadzenia działalności gospodarczej poza Unią Europejską oraz dostawy towarów wysyłanych lub transportowanych z państwa członkowskiego identyfikacji kwalifikowane są dokumenty z rodzajem transakcji Procedura OSS z datą sprzedaży należącą do kwartału deklaracji VIU-DO. Dokument z rodzajem Usługi na deklaracji VIU-DO widoczny jest jako Świadczenie usług. Dokument z rodzajem Towary lub Środki trwałe na deklaracji VIU-DO widoczny jest jako Dostawa towarów.

Kwoty przenoszone z programu Comarch ERP Optima na formularz deklaracji VIU-DO są sumą poszczególnych pozycji na dokumencie. Z kolei podstawa opodatkowania uzupełniona ręcznie na formularzu deklaracji VIU-DO jest przeliczana po odpowiedniej stawce. Z tego względu mogą pojawić się różnice w kwocie podatku VAT wynikające z zaokrągleń.

Do sekcji C.5. Korekty kwot podatku VAT wykazanych w deklaracjach za poprzednie okresy wynikające z korekt dostaw towarów lub świadczonych usług kwalifikowane są dokumenty z rodzajem transakcji Procedura OSS z datą sprzedaży należącą do innego kwartału niż kwartał deklaracji VIU-DO.

Do deklaracji VIU-DO nie są przenoszone pozycje w stawce ZW, NP oraz 0%.

Na formularzu deklaracji dla każdego kraju w oddzielnym wierszu wykazana jest każda stawka z oznaczeniem Podstawowa/ Obniżona oraz kwota podatku VAT w danej stawce.

Jeżeli na dokumencie w rejestrze VAT sprzedaży dodano pozycję w stawce VAT nieobowiązującej w wybranym na dokumencie kraju to taki dokument trafia na deklarację VIU-DU z Rodzajem stawki VAT jako Podstawowa.

Dane przeniesione z dokumentów z programu Comarch ERP Optima podlegają edycji/ usunięciu na formularzu deklaracji VIU-DO. Po zmianie w pozycji stawki VAT, kwota VAT wyliczana jest na nowo. Podczas edycji pozycji w sekcji C.2 następuje weryfikacja, czy dla danego kraju nie dodano już pozycji z takim samym rodzajem dostaw i taką samą stawką VAT. Jeżeli taka pozycja została już dodana to pojawia się informacja uniemożliwiająca edycję pozycji: Taki element został już wybrany.

Użytkownik ma również możliwość dodawania/ usuwania własnych pozycji na deklaracji VIU-DO. Za pomocą przycisku Dodaj państwo członkowskiego konsumpcji istnieje możliwość dodania nowego kraju ze zdefiniowanej listy krajów. Za pomocą przycisku Dodaj wiersz/ Usuń wiersz istnieje możliwość dodania/ usunięcia pozycji dotyczącej danego rodzaju dostaw i stawki VAT. W sekcji C.2 oraz C.3 istnieje możliwość dodania pozycji dla kraju, którego jeszcze nie ma na liście lub takiego który już jest, ale z inną stawką VAT lub z innym rodzajem dostaw. Nie ma możliwości dodania takiej samej pozycji, która już istnieje. Podczas próby dodania takiej pozycji pojawia się informacja: Taki element został już wybrany. Użytkownik powinien w takim przypadku dokonać modyfikacji już istniejącej pozycji. W sekcji C.2 i C.3 nie jest również możliwe dodanie pozycji z kwotą ujemną

Za pomocą przycisku Usuń sekcję istnieje możliwość usunięcia wszystkich pozycji związanych z danym krajem w danej sekcji.

Na formularzu deklaracji VIU-DO nie ma mechanizmu weryfikującego, czy stawka VAT uzupełniona w pozycji odpowiada stawkom danego kraju.

W sekcji C.5 następuje walidacja, czy wskazano wcześniejszy kwartał niż ten, za który składana jest deklaracja VIU-DO.

Kwoty w sekcji C.6 oraz kwota w sekcji C.7 w poz. 18 Całkowita kwota należnego podatku VAT do wpłaty są wyliczane automatycznie i podlegają modyfikacji. Kwota w poz. 18 jest wyliczana jako suma kwot z sekcji C.6 z pominięciem kwot ujemnych.

Wszystkie kwoty na formularzu deklaracji VIU-DO wyświetlane są w walucie EUR.

Płatność do deklaracji VIU-DO tworzona jest na kwotę z poz. 18 Całkowita kwota należnego podatku VAT w walucie EUR w momencie odbioru UPO. Kwota w PLN na płatności przeliczana jest po kursie EBC z dnia odbioru UPO. Termin płatności ustawiany jest na ostatni dzień miesiąca, a gdy przypada na dzień wolny to jest przesuwany na kolejny dzień roboczy. Istnieje możliwość zmiany kursu na płatności utworzonej do deklaracji VIU-DO. Jeżeli na dzień odbioru UPO nie opublikowano kursu EBC to na płatności ustawiany jest Kurs ręczny z notowaniem 1=1. Kurs ten podlega edycji.

Jeżeli na deklaracji nie uzupełniono wszystkich wymaganych pól to podczas próby zapisania formularza wyświetlany jest komunikat: Niektóre pola nie zostały uzupełnione. Popraw błędy na formularzu.

Wydruk deklaracji VIU-DO jest dostępny z poziomu otwartego formularza deklaracji pod przyciskiem ![]() .

.

Podgląd wydruku deklaracji VIU-DO jest dostępny z poziomu otwartego formularza deklaracji pod przyciskiem ![]() .

.

5.5 Kwalifikowanie dokumentów do sekcji dotyczącej korekt

Jeżeli na dokumencie w rejestrze VAT sprzedaży z rodzajem transakcji Procedura OSS data sprzedaży należy do poprzedniego kwartału i za ten okres deklaracja VIU-DO została naliczona i wysłana do systemu e-Deklaracje to w polu Rozliczam podatek w OSS domyślnie ustawia się bieżący kwartał.

Jeżeli data sprzedaży dokumentu należy do kwartału wcześniejszego niż poprzedni to w polu Rozliczam podatek w OSS domyślnie ustawia się bieżący kwartał.

W przypadku dokumentu dodanego w walucie innej niż EUR w polu Data kursu domyślnie ustawiany jest ostatni dzień kwartału do którego należy data sprzedaży.

5.6 Księgowanie deklaracji VIU-DO

Jeżeli pobrano moduł Księga Handlowa lub Księga Handlowa Plus oraz jako rodzaj księgowości wskazano Księgowość kontową to Użytkownik ma możliwość zaksięgowania kwot z deklaracji VIU-DO z poziomu Rejestry VAT/ Inne/ Deklaracje VIU-DO. Deklaracja podlega księgowaniu po odebraniu poprawnego UPO.

W schematach księgowych o typie Deklaracje w polu Kwota dostępne jest makro @VIUDODoZaplaty, które umożliwia księgowanie kwoty należnego podatku VAT do wpłaty. Podczas księgowania kwoty podatku, która jest zawsze wyrażona w EUR, następuje jej przeliczenie po średnim kursie NBP z dnia odebrania UPO. W przypadku braku notowania na ten dzień, księgowanie następuje według Kursu ręcznego z notowaniem 1=1. Księgowane kwoty w walucie EUR i po przeliczeniu na PLN są zgodne z kwotami widocznymi na płatności utworzonej do deklaracji VIU-DO. Użytkownik może zmienić kurs na płatności i zaksięgować według innego niż proponowany, wtedy zmieniana jest wartość w przeliczeniu na PLN, kwota w EUR pozostaje bez zmian.

W schematach księgowych o typie Deklaracje w pozycji schematu dostępny jest parametr Księgowanie walutowe, umożliwiający księgowanie deklaracji w walucie obcej.

Makro @Dokument dostępne w polu Opis (w nagłówku schematu oraz w elemencie schematu) w przypadku księgowania deklaracji VIU-DO generuje opis: DEK/Miesiąc/Rok/VIUDO.

Deklaracja VIU-DO jest księgowana z datą ostatniego dnia miesiąca po kwartale, za który została złożona, za wyjątkiem wskazania jako daty księgowania opcji Data bieżąca.

Z poziomu listy deklaracji VIU-DO istnieje możliwość dodawania predekretacji, pod przyciskiem

Predekretacja lub za pomocą skrótu klawiszowego <Ctrl>+<F8>.

Na liście deklaracji VIU-DO w menu kontekstowym pod prawym przyciskiem myszy dostępna jest opcja Usuń zapisy księgowe.