Comarch ERP Optima Analizy BI

Nowości i zmiany w Comarch ERP Optima Analizy BI dostępne są pod linkiem :

https://www.ibard.com/d/69449ba51a8c4d84cb5a2535ec7da32f6ae0ec3f

Nowości i zmiany w Comarch ERP Optima Analizy BI dostępne są pod linkiem :

https://www.ibard.com/d/69449ba51a8c4d84cb5a2535ec7da32f6ae0ec3f

Jeśli do niezapłaconej kwoty doliczamy odsetki, to musimy je ręcznie wprowadzić w Preliminarzu Płatności jako pięć odrębnych zdarzeń (formy i terminy płatności powinny pokrywać się z kolejnymi ratami). Wtedy z banku otrzymujemy potwierdzenie wpłaty kolejnej raty wraz z należnymi odsetkami. Zapis bankowy rozliczamy z dwoma zdarzeniami z Preliminarza: wpłatą raty (związanej z fakturą) oraz spłatą należnych odsetek.

Istnieje tutaj możliwość wykorzystania również funkcji kategorii. Sprzedaż towaru wiążemy z kategorią np. Sprzedaż, natomiast dla spłacanych odsetek tworzymy odrębną kategorię typu przychody (np. Odsetki). Wtedy, w bardzo prosty sposób, korzystając z zakładki [Zapisy kategorii] na Liście zapisów kasowych/ bankowych, możemy otrzymać informację, jaka była łączna kwota odsetek, jakie wpłynęły w związku ze sprzedażą ratalną.

Parametr MPP – podzielona płatność widoczny jest również na innych płatnościach niż wyżej wymienione (np. płatnościach z BO, do dokumentów wprowadzonych do Ewidencji dodatkowej, ręcznie wprowadzonych do Preliminarza płatności) wprowadzonych na kontrahenta lub urząd, jednak domyślnie jest on zawsze niezaznaczony.

Po zaznaczeniu parametru w polu:

Przy podziale takiego zdarzenia program przepisuje informacje o stosowaniu podzielonej płatności .Kwota podatku jest wyliczona proporcjonalnie na obu płatnościach.

Od 1 listopada 2019 roku z rachunku VAT można regulować płatności dotyczące:

W związku z tym, na płatnościach, które powstały do zaliczek/ deklaracji parametr MPP – podzielona płatność jest domyślnie zaznaczany. W polu Kwota podatku podpowiadana jest cała kwota płatności, jako numer dokumentu wprowadzony jest numer deklaracji, np. DEK/11/2019/VAT7 oraz uzupełniany jest numer NIP (dla podatku od osób fizycznych podpowiadany jest NIP wspólnika, dla pozostałych typów podatków NIP z Pieczątki firmy). Wszystkie te pola można modyfikować.

Mechanizm podzielonej płatności dostępny jest na zdarzeniach, które znajdują się w rejestrach bankowych i dotyczą kontrahentów lub urzędów.

Jeżeli płatność podlega mechanizmowi podzielonej płatności to na zdarzeniu pojawiają się dodatkowe pola: Kwota podatku, NIP i Numer dokumentu. Na zdarzeniach, które nie mają zaznaczonego parametru Split payment pola są niewidoczne. Na zdarzeniach, które nie mają zaznaczonego parametru MPP – podzielona płatność pola są niewidoczne.

W przypadku dokumentów handlowych (faktury zakupu, faktury sprzedaży, faktury zaliczkowej, faktury finalnej i wystawionych do nich korekt) oraz dokumentów wprowadzonych do rejestru VAT parametr MPP

Wyjątek stanowią dokumenty wystawione w innej walucie. Jeśli na dokumencie walutowym parametr Płatność VAT w PLN jest:

Na płatnościach do dokumentu , który ma zaznaczony parametr MPP – podzielona płatność program automatycznie:

Użytkownik ma możliwość modyfikacji kwoty VAT oraz numeru dokumentu. Program kontroluje, aby kwota VAT na zdarzeniu:

W programie Comarch ERP Optima istnieje możliwość księgowania według opisu analitycznego następujących dokumentów:

Użytkownik ma możliwość księgowania dokumentów na konta związane z elementami wymiaru oraz tworzenia kont księgowych na podstawie segmentów składających się z numerów kont lub nazw elementów. W schematach o typie: Dokumenty wewn. sprz., Dokumenty wewn. zak., Ewidencja kosztów, Ewidencja przychodów, Faktury sprzedaży, Faktury zakupu,Paragony, Przesunięcie międzymagazynowe, Przyjęcia kaucji, Przyjęcia wewnętrzne, Przyjęcia zewnętrzne, PW produkcyjne, Rejestr sprzedaży VAT Rejestr zakupów VAT, Rozchody wewnętrzne, RW produkcyjne, Tax Free, Wydania kaucji oraz Wydania kaucji w pozycji Konto, Kwota, Opis oraz Warunek (w elemencie schematu) dostępne są makra pozwalające na księgowanie według uzupełnionego na dokumencie opisu analitycznego.

Odwołanie się w schemacie księgowym w polu Konto do makra OpisAnalitycznyKonto1(’NAZWA WYMIARU’) umożliwia księgowanie:

Odwołanie się w schemacie księgowym w polu Konto do makra OpisAnalitycznyKonto2(’NAZWA WYMIARU’) umożliwia księgowanie:

Odwołanie się w schemacie księgowym w polu Konto do makra @OpisAnalitycznyElement(’NAZWA WYMIARU’) umożliwia księgowanie:

Jeżeli w Konfiguracji Firmy/ Księgowość/ Księgowość kontowa zaznaczono parametr Automatyczne zakładanie kont analitycznych niesłownikowych to użytkownik ma możliwość tworzenia kont analitycznych niesłownikowych poprzez łączenie ze sobą elementów – przykładowo wprowadzając w polu Konto ‘501-’+@OpisAnalitycznyElement(‘NAZWA WYMIARU’).

W polu Kwota dodano makro @OpisAnalitycznyKwota pobierające wartość z pozycji, która jest księgowana.

W polu Opis (w elemencie schematu) oraz Warunek (w elemencie schematu) dodano makra:

Aby zaksięgować na wszystkie konta poszczególnych elementów dla wymiaru KATEGORIA w schemacie ksiegowym należy wskazać: W polu Konto: @OpisAnalitycznyKonto1(’KATEGORIA’) W polu Kwota: @OpisAnalitycznyKwota Dodatkowo aby wykluczyć próbę księgowania pozycji opisu analitycznego w których nie wybrano kategorii (aby nie pojawiał się komunikat o braku kategorii), w polu Warunek należy wskazać: @OpisAnalitycznyPozycja(’KATEGORIA’)<>’’

Aby zaksięgować na konto1 wymiaru KATEGORIA tylko dla konkretnej kategorii AMORTYZACJA w schemacie ksiegowym należy wskazać: W polu Konto: @OpisAnalitycznyKonto1(’KATEGORIA’) W polu Kwota: @OpisAnalitycznyKwota W polu Warunek: @OpisAnalitycznyElement(’KATEGORIA’) = ‘AMORTYZACJA’ lub @OpisAnalitycznyPozycja(’KATEGORIA’) = ‘AMORTYZACJA’ (jeżeli nie ma kolejnych poziomów) lub @OpisAnalitycznyPozycja(’KATEGORIA’) LIKE '%AMORTYZACJA%’ (jeżeli ma zawierać w pozycji kategorię AMORTYZACJA).

Makra związane z opisem analitycznym można łączyć jedynie z makrami dotyczącymi nagłówka dokumentu. Nie można łączyć ich z makrami odwołującymi się do pozycji dokumentu.

![]() Eksport danych osobowych do XML – możliwość wyeksportowania danych osobowych pracownika do pliku XML. Pozwala na wyeksportowanie informacji o pracowniku do pliku w formacie .xml. Eksportowany plik można zapisać na dysku lokalnym lub w IBARD

Eksport danych osobowych do XML – możliwość wyeksportowania danych osobowych pracownika do pliku XML. Pozwala na wyeksportowanie informacji o pracowniku do pliku w formacie .xml. Eksportowany plik można zapisać na dysku lokalnym lub w IBARD

Na podstawie art. 44 ust. 6b ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (tekst jedn. Dz.U. z 2012 r., poz. 361 z późn. zm.) użytkownik ma możliwość naliczenia uproszczonych zaliczek na podatek dochodowy od osób fizycznych.

Wzór zaliczki za rok 2022 uwzględniający zmiany w Polskim Ładzie zostanie przygotowany wkrótce i planowane jest jego udostępnienie poprzez automatyczne aktualizacje.[/alert][/version]

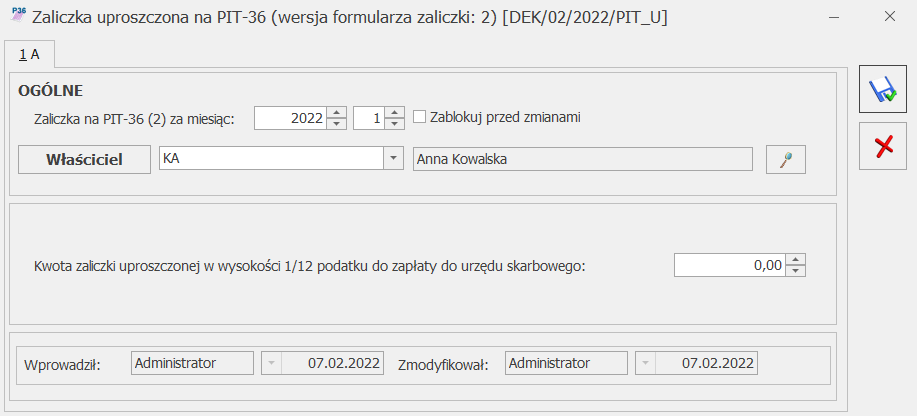

Uproszczona zaliczka na PIT-36

Na formularzu zaliczki użytkownik ma możliwość uzupełnienia samodzielnie wyliczonej kwoty stanowiącej 1/12 podatku do zapłaty do urzędu skarbowego. Kwota do zapłaty zaokrąglana jest do pełnych złotych. W Preliminarzu płatności tworzone jest zobowiązanie w wysokości kwoty do zapłaty.

Podczas zapisywania zaliczki uproszczonej (za wyjątkiem ostatniej zaliczki w danym roku kalendarzowym/ okresie obrachunkowym lub gdy jest już naliczona zaliczka za kolejny miesiąc) pojawia się komunikat: Czy wygenerować zaliczki uproszczone na kolejne miesiące okresu kalendarzowego? Zaakceptowanie komunikatu powoduje utworzenie uproszczonych zaliczek w kolejnych miesiącach danego roku kalendarzowego/ okresu obrachunkowego.

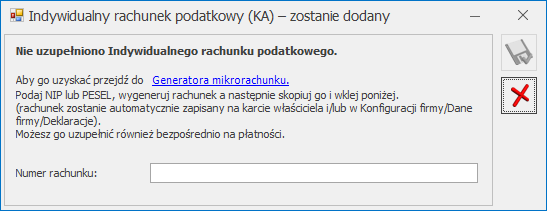

Na oknie z komunikatem dostępny jest link do Generatora mikrorachunku wraz z polem do uzupełnienia numeru Indywidualnego rachunku podatkowego. Po jego uzupełnieniu i zapisaniu zmian za pomocą ikony

![]() , numer rachunku zostaje zapisany na karcie właściciela. Podany tu numer rachunku umieszczony zostaje na płatności z zaliczki.

, numer rachunku zostaje zapisany na karcie właściciela. Podany tu numer rachunku umieszczony zostaje na płatności z zaliczki.

Wybór opcji Anuluj zmiany (kliknięcie ikony ![]() )powoduje zapisanie zaliczki i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

)powoduje zapisanie zaliczki i wygenerowanie płatności bez uzupełnionego numeru rachunku bankowego. Należy uzupełnić go na płatności przed eksportem przelewów do banku bądź wydrukowaniem formularza przelewu.

Podczas dodawania kolejnej zaliczki uproszczonej kwota stanowiąca 1/12 podatku do zapłaty do urzędu skarbowego podpowiada się z ostatnio wyliczonej zaliczki.

Jeżeli w danym roku kalendarzowym dla danego podatnika dodano już zaliczkę uproszczoną to podczas próby przeliczenia zaliczki zwykłej za okres wcześniejszy niż marzec 2020 r. lub późniejszy niż styczeń 2021 r. pojawia się informacja: W bieżącym roku kalendarzowym dla podatnika naliczone są już zaliczki uproszczone. Wybierz z menu obok ikony plusa formularz zaliczki uproszczonej. Podczas próby zapisania zaliczki zwykłej pojawia się komunikat: Nie można zapisać formularza deklaracji. W bieżącym roku kalendarzowym dla podatnika naliczone są już zaliczki uproszczone.

W związku z tzw. „tarczą antykryzysową”, jeżeli użytkownik za pierwsze miesiące 2020 r. dodał zaliczki uproszczone to ma możliwość naliczenia zaliczek na zasadach ogólnych od marca 2020 r., ale może również przejść na tę formę liczenia zaliczek w miesiącach późniejszych. W miesiącu rezygnacji z zaliczek uproszczonych należy na liście Księgowość/ Zaliczki na PIT-36/ Zaliczki na PIT-36L rozwinąć dodatkowe menu ![]() (czarna strzałka obok plusa) i wybrać opcję Zaliczka na PIT-36(18) za okres 2021 roku.

(czarna strzałka obok plusa) i wybrać opcję Zaliczka na PIT-36(18) za okres 2021 roku.

Jeżeli we wcześniejszych miesiącach 2020 r. dodano zaliczki uproszczone to po dodaniu zaliczki zwykłej kwoty przychodów, kosztów, składki na ubezpieczenia społeczne i zdrowotne, odliczenia uzupełnione w kwotach indywidualnych wspólnika oraz kwoty zaliczek za poprzednie miesiące liczone są narastająco od początku roku.

Jeżeli na liście Księgowość/ Zaliczki na PIT-36 w danym roku widnieją zarówno zaliczki zwykłe, jak i uproszczone to po naciśnięciu przycisku plusa pojawi się formularz zaliczki zwykłej.

Nie ma możliwości dodania zaliczki uproszczonej za miesiące poprzedzające zaliczkę zwykłą. Jeżeli użytkownik chce dodać zaliczkę uproszczoną, a w kolejnych miesiącach naliczono już zaliczki zwykłe, to musi w pierwszej kolejności usunąć zaliczki zwykłe dodane za kolejne miesiące. Jeżeli dodano zaliczkę zwykłą to nie będzie już można dodać zaliczek uproszczonych do końca 2020 roku.

Pojawi się ostrzeżenie: Nie można zapisać formularza deklaracji. W bieżącym roku kalendarzowym dla podatnika naliczone są już zaliczki zwykłe.

Jeżeli jako Rodzaj księgowości wybrano Księgowość kontową to podczas próby dodania zaliczki uproszczonej za miesiąc i rok nie należący do żadnego okresu obrachunkowego pojawia się ostrzeżenie: Nie można zapisać formularza deklaracji. Miesiąc [Nr miesiąca] roku [Rok] jest poza okresem obrachunkowym.

Nie ma możliwości dodania korekty zaliczki uproszczonej. Użytkownik powinien poprawić kwotę na wcześniej wprowadzonym formularzu.

Suma kwot do zapłaty z zaliczek uproszczonych na PIT-36 dodanych w danym roku podatkowym przenoszona jest na formularzu deklaracji PIT-36(31) do poz.91 Pozarolnicza działalność gospodarcza (Zaliczka), poz. 297 Suma należnych zaliczek za rok podatkowy oraz poz. 409 Suma zaliczek wpłaconych. Użytkownik ma możliwość edycji kwoty w poz. 409.

Użytkownik po zablokowaniu zaliczki przed zmianami ma możliwość zaksięgowania kwot z zaliczki do księgowości kontowej. Użycie w schemacie księgowym w polu Kwota makra @Pit5Zaliczka powoduje zaksięgowanie kwoty zaliczki uproszczonej w wysokości 1/12 podatku do zapłaty do urzędu skarbowego.

Z poziomu otwartego formularza zaliczki uproszczonej na PIT dostępny jest wydruk Zaliczka uproszczona na PIT-36/ Zaliczka uproszczona do deklaracji PIT-36

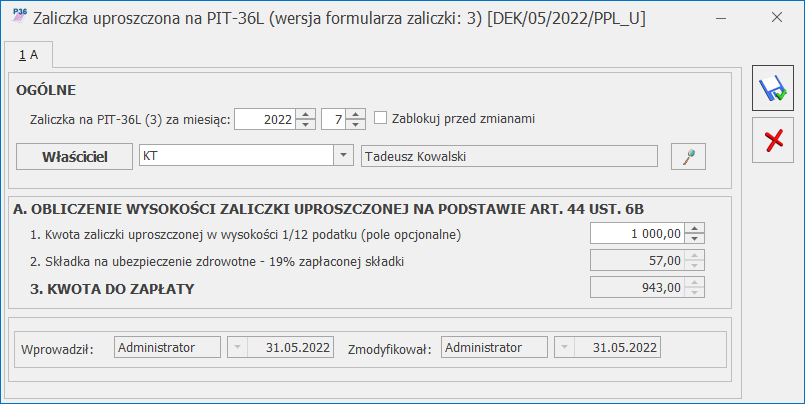

Uproszczona zaliczka na PIT-36L

Po wskazaniu na formularzu zaliczki uproszczonej PIT-36L w wersji 3 okresu rozliczeniowego wcześniejszego niż styczeń 2022 roku pojawia się ostrzeżenie informujące o tym, że formularz służy do rozliczenia za okres od stycznia 2022 roku.

Na formularzu zaliczki uproszczonej użytkownik ma możliwość uzupełnienia kwoty w poz. Kwota zaliczki uproszczonej w wysokości 1/12 podatku (pole opcjonalne). Po wprowadzeniu kwoty zaliczki, na formularzu zaliczki uproszczonej dodanej za okres od lipca 2022 r. do poz. Składa na ubezpieczenie zdrowotne – 19% zapłaconej składki przenoszona jest kwota w wysokości 19% sumy zapłaconych od początku roku składek na ubezpieczenie zdrowotne, uzupełnionych na formularzu kwot indywidualnych właściciela. Kwota ta ograniczana jest do wysokości kwoty w poz. Kwota zaliczki uproszczonej w wysokości 1/12 podatku (pole opcjonalne). W 2022 r. pole to jest dodatkowo ograniczane do kwoty 1 653 zł (19% kwoty obowiązującego limitu 8 700 zł). W 2023 r. pole to jest dodatkowo ograniczane do kwoty 1 938 zł (19% kwoty obowiązującego limitu 10 200 zł). W 2024 r. pole to jest dodatkowo ograniczane do kwoty 2 204 zł (19% kwoty obowiązującego limitu 11 600 zł). Pole nie podlega edycji przez użytkownika.

Kwota do zapłaty wyliczana jest jako różnica pomiędzy kwotą stanowiącą 1/12 podatku a składką na ubezpieczenie zdrowotne lub też użytkownik może uzupełnić ją samodzielnie, jeżeli nie wprowadził kwoty zaliczki uproszczonej.

Jeżeli na zaliczce uzupełniono kwotę w poz. 1, a w danym miesiącu na formularzu właściciela nie uzupełniono kwoty składki na ubezpieczenie zdrowotne to podczas zapisywania zaliczki uproszczonej pojawia się komunikat: Nie wprowadzono kwoty składki ubezpieczenia zdrowotnego w Ogólne/ Inne/ Właściciele/ Udziały i kwoty deklaracji. Czy chcesz ją teraz uzupełnić? Zaakceptowanie komunikatu powoduje przeniesienie na formularz kwot indywidualnych, z kursorem ustawionym w polu Składka na ubezpieczenie zdrowotne. Wybór opcji Nie zapisuje zaliczkę bez kwoty składki na ubezpieczenie zdrowotne.

Przy zatwierdzaniu zaliczki nie pojawia się komunikat o skopiowaniu na kolejne miesiące ze względu na to, że składka zdrowotna może być obecnie różna dla każdego miesiąca.

Podczas dodawania kolejnej zaliczki uproszczonej kwota stanowiąca 1/12 podatku podpowiada się z ostatnio wyliczonej zaliczki. Do poz. Składa na ubezpieczenie zdrowotne – 19% zapłaconej składki przenoszona jest kwota w wysokości 19% sumy zapłaconych od początku roku składek na ubezpieczenie zdrowotne, uzupełnionych na formularzu kwot indywidualnych właściciela (maksymalnie 1 653 zł dla całego roku 2022 oraz maksymalnie 1 938 zł dla całego roku 2023). Jeżeli na ostatnio dodanej zaliczce uproszczonej uzupełniono tylko kwotę do zwrotu to tylko ona jest przenoszona na kolejny miesiąc.

Jeżeli jako Rodzaj księgowości wybrano Księgowość kontową to podczas próby dodania zaliczki uproszczonej za miesiąc i rok nie należący do żadnego okresu obrachunkowego pojawia się ostrzeżenie: Nie można zapisać formularza deklaracji. Miesiąc [Nr miesiąca] roku [Rok] jest poza okresem obrachunkowym.

Nie ma możliwości dodania korekty zaliczki uproszczonej. Użytkownik powinien poprawić kwotę na wcześniej wprowadzonym formularzu.

Suma kwot do zapłaty z zaliczek uproszczonych na PIT-36L dodanych w danym roku podatkowym przenoszona jest na formularzu deklaracji PIT-36L(20) do poz. 32 Zaliczki, poz. 81 Suma należnych zaliczek za rok podatkowy.

Użytkownik po zablokowaniu zaliczki przed zmianami ma możliwość zaksięgowania kwot z zaliczki do księgowości kontowej. Użycie w schemacie księgowym w polu Kwota makra @Pit5Zaliczka powoduje zaksięgowanie kwoty zaliczki uproszczonej w wysokości 1/12 podatku do zapłaty do urzędu skarbowego.

Z poziomu otwartego formularza zaliczki uproszczonej na PIT dostępny jest wydruk Zaliczka uproszczona na PIT-36L/ Zaliczka uproszczona do deklaracji / PIT-36L.

W programie Comarch ERP Optima istnieje możliwość księgowania według opisu analitycznego następujących dokumentów:

Funkcjonalność opisana została w artykule Księgowanie według opisu analitycznego.

Szczegółowe informacje na temat instalacji znajdują się w Instrukcji instalacji.

W instalacjach wielostanowiskowych zalecamy wykorzystanie dedykowanego serwera bazy danych. W sprawie konfiguracji sprzętowej dla takich instalacji prosimy o kontakt z Autoryzowanym Partnerem Comarch.

W celu wykonania reinstalacji programu, należy z poziomu kreatora umieszczonego na płycie Comarch ERP Optima uruchomić opcję instalacji (Zainstaluj/ Zainstaluj Comarch ERP Optima). Reinstalację programu Comarch ERP Optima można uruchomić również z jednoplikowych instalatorów: ComarchERPOptimasql.exe (zawiera program + silnik SQL), ComarchERPOptima.exe. Jednoplikowe instalatory dostępne są do pobrania po zalogowaniu na stronach indywidualnych dla Klientów www.comarch.pl/erp/dla-klientow. Reinstalacja spowoduje wykonanie konwersji baz danych. Do reinstalacji zaleca się użycie pliku ComarchERPOptima.exe, gdyż ma on mniejszy rozmiar i krócej trwa jego pobieranie.

Od wersji Comarch ERP Optima 2018.0.1 wymagana jest na komputerze obecność pakietu Microsoft .Net Framework 4.5. W przypadku jego braku zostanie on doinstalowany przez instalator Comarch ERP Optima.

Reinstalacja przebiega w podobny sposób, jak instalacja programu i jest dokładnie opisana w Instrukcji instalacji.

Reinstalacja musi być wykonana na wszystkich komputerach, gdzie działa program Comarch ERP Optima w wersji wcześniejszej niż 2018.6.1. Reinstalacja programu spowoduje uaktualnienie wersji.

Reinstalacja do najnowszej wersji 2018.5.1 jest możliwa zarówno z wcześniejszych wersji 2014 oraz 2013.7.

W przypadku konieczności skonwertowania bazy z wcześniejszej wersji programu należy zrobić to dwuetapowo, czyli najpierw zainstalować wersję 2013.7, a dopiero następnie wersję 2018.5.1.

Od wersji 2014.5.1 system Comarch ERP Optima nie współpracuje z silnikiem bazy danych w wersji 2005, a od wersji 2012 system Comarch ERP Optima nie współpracuje z silnikiem bazy danych w wersji 2000. Przed instalacją Comarch ERP Optima zalecamy wykonanie kopii bezpieczeństwa dla bazy konfiguracyjnej oraz wszystkich baz firmowych. W przypadku posiadania baz z MS SQL 2005 lub 2000, aby móc pracować na Comarch ERP Optima 2018.6.1 należy zainstalować nowszą wersję silnika bazy danych i przenieść na niego bazy danych. Można do tego wykorzystać narzędzie Migrator baz danych, które znajduje się na Indywidualnych Stronach Klientów w obszarze aktualnych wersji (http://www.erp.comarch.pl/klienci/default.aspx?site=2248). W przypadku próby połączenia się użytkownika z silnikiem bazy danych MS SQL w wersji 2000 pojawi się komunikat: Wybrany serwer SQL jest w wersji 2000, ta wersja nie jest obsługiwana. Skonfiguruj połączenie z serwerem SQL w nowszej wersji.

Szczegółowe informacje dotyczące współpracy z Microsoft SQL Server znajdują się w Instrukcji instalacji.

Comarch ERP Optima 2018.6.1 współpracuje z następującymi aplikacjami:

| Aplikacja | Wersja | Uwagi |

|---|---|---|

| Wszystko.pl | ||

| Comarch e-Sklep | 2018.4.1 lub wyższa | Zalecana 2018.5.1 |

| Comarch ERP Optima Pulpit Menadżera | 6.1.2 | |

| Comarch HRM | 2018.5.1 lub wyższa | |

| Comarch Mobile Zarządzanie | 2018.2.1 | |

| Comarch ERP Mobile Sprzedaż | 2018.2.1 | |

| Comarch ERP Mobile BI | Najnowsza wersja dostępna w Google Play (aktualnie 3.0) | https://play.google.com/store/apps/details?id=com.comarch.mobile.bi |

| Comarch ERP XL | 2017.2.0 lub wyższa | |

| Comarch ERP Altum | 2018.1.1 | |

| Comarch IBARD | Najnowsza | |