Dlaczego w wypłacie pracownika składka na ubezpieczenie zdrowotne policzona jest w niższej wysokości niż 9%?

Zgodnie z obowiązującymi przepisami składka na ubezpieczenie zdrowotne wynosi 9 %.

Jeżeli wyliczona składka zdrowotna jest wyższa od zaliczki na podatek, wówczas Płatnik jest obowiązany obniżyć wyliczoną składkę w wysokości 9% podstawy wymiaru do wysokości zaliczki na podatek dochodowy zgodnie z przepisami aktualnymi na dzień 31.12.2021 (art. 83 ust.1 ustawy zdrowotnej – Dz.U.z 2004 r., nr 210, poz. 2135). Taka sytuacja ma miejsce, gdy pracownik uzyskuje w danym miesiącu niskie wynagrodzenie.

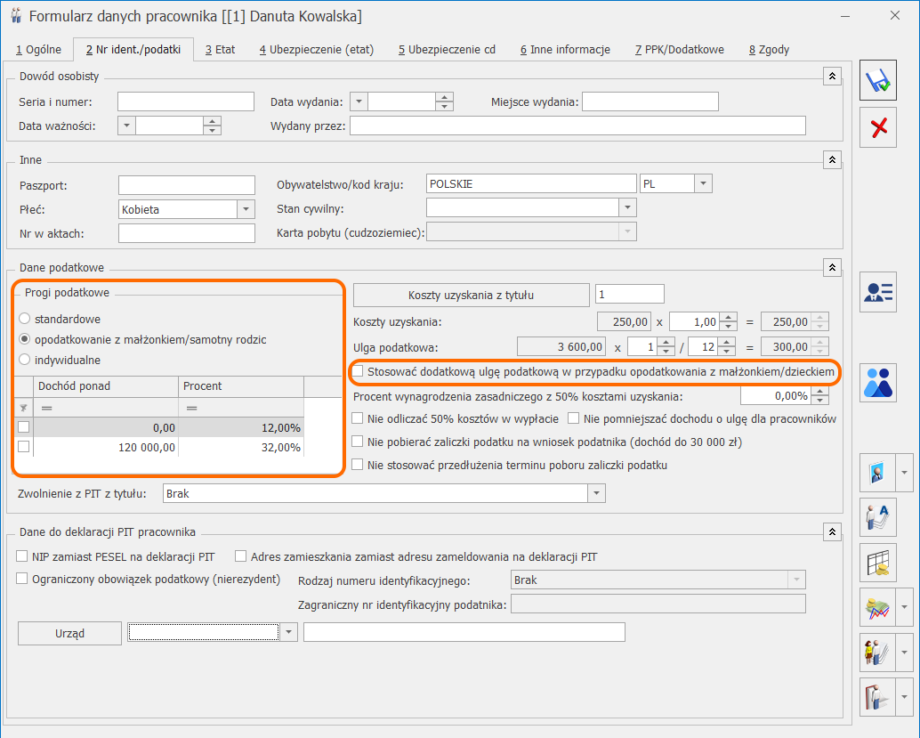

Program posiada funkcjonalność pozwalającą na ograniczenie składki na ubezpieczenie zdrowotne do wysokości zaliczki na podatek. Decyduje o tym parametr ’Składka zdrowotna ograniczona do wysokości podatku’ dostępny z poziomu formularza danych kadrowych pracownika – zakładka Ubezpieczenie (etat).

Uzupełniając informacje dotyczące ubezpieczeń pracownika, po wpisaniu kodu ubezpieczenia, program domyślnie zaznacza parametr. W wypłacie składka zdrowotna zostaje ograniczona do wysokości podatku. Wyłączenie parametru powoduje, że dla wypłat pracownika liczonych dla wybranego kodu ubezpieczenia składka zdrowotna liczy się bez ograniczenia do wysokości podatku (do wykorzystania przy naliczaniu wypłat dla pracowników eksportowych lub otrzymujących wynagrodzenia finansowane z funduszy Unii Europejskiej). Dodatkowo należy zwrócić uwagę, iż obliczając składki na ubezpieczenia oraz zaliczkę podatku, uwzględniane są wszystkie wypłaty w danym miesiącu deklaracji.

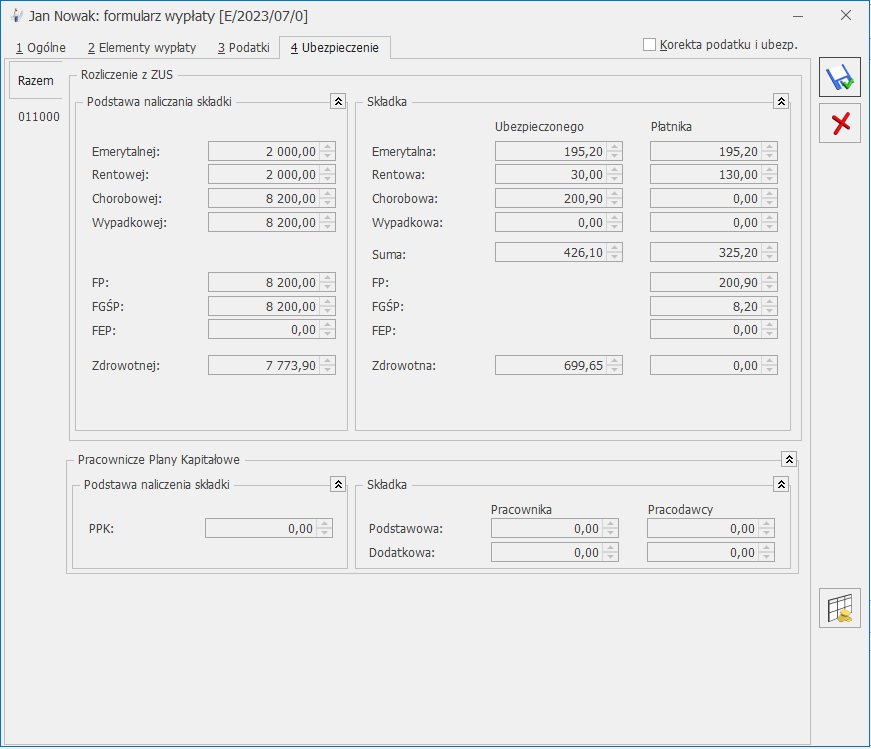

Poniżej zaprezentowano przykładowe naliczenie wynagrodzenia pracownika z zastosowanym ograniczeniem składki zdrowotnej do wysokości zaliczki podatku. Założenia: Pracownik zatrudniony jest na 1/3 etatu, osiąga wynagrodzenie w wysokości 1200,00 zł miesięcznie. Koszty uzyskania przychodów wynoszą dla pracownika 300,00 zł, zaliczkę na podatek dochodowy zakład zmniejsza o kwotę stanowiącą 1/12 kwoty zmniejszającej podatek, określonej w pierwszym przedziale obowiązującej skali podatkowej, od lipca 2023 o kwotę 300 zł.

*Wyliczona składka na ubezpieczenie zdrowotne w wysokości 9% podstawy wymiaru, czyli 93,19 zł, jest wyższa od wyliczonej zaliczki na podatek dochodowy, tj. 81,19 zł, stąd składka zdrowotna ulega obniżeniu do wysokości zaliczki. Pracownik otrzyma wynagrodzenie w wysokości 954,29 zł, tj. 1200 zł – 164,52 zł – 81,19 zł – 0 zł.

Wyszczególnienie Poz. Obciążenia składkowo-podatkowe

Wynagrodzenie 1 1200

Podstawa wymiaru składek na ubezpieczenia społeczne (poz. 1) 2 1200

Składka na ubezpieczenia emerytalne (poz. 2 x 9,76 %) 3 117.12

Składka na ubezpieczenia rentowe (poz. 2 x 1,50 %) 4 18

Składka na ubezpieczenia chorobowe (poz. 2 x 2,45 %) 5 29.4

Składki na ubezpieczenia społeczne pobrane z wynagrodzenia pracownika (poz. 3 + poz. 4 + poz. 5) 6 164.52

Podstawa wymiaru składki zdrowotnej (poz. 2 - poz. 6) 7 1035.48

Składka na ubezpieczenie zdrowotne do pobrania z wynagrodzenia pracownika (poz. 7 x 9%) 8 93.19

Podstawa opodatkowania po zaokrągleniu do pełnych złotych (poz. 1 - 300 zł [KUP] - poz. 6) 9 735

Zaliczka przed pomniejszeniem o składkę zdrowotną (poz. 9 x 17%) - 300 [kwota wolna] 10 0

Zaliczka obliczona na zasadach aktualnych na 31.12.2021(poz. 9 x 17%) – 43,76 zł [kwota wolna] 11 81,19

Składka na ubezpieczenie zdrowotne ograniczona do wysokości zaliczki podatku obliczonej zgodnie z zasadami obowiązującymi na dzień 31.12.2021 12 81.19

.

.