Płace i Kadry

Nowości

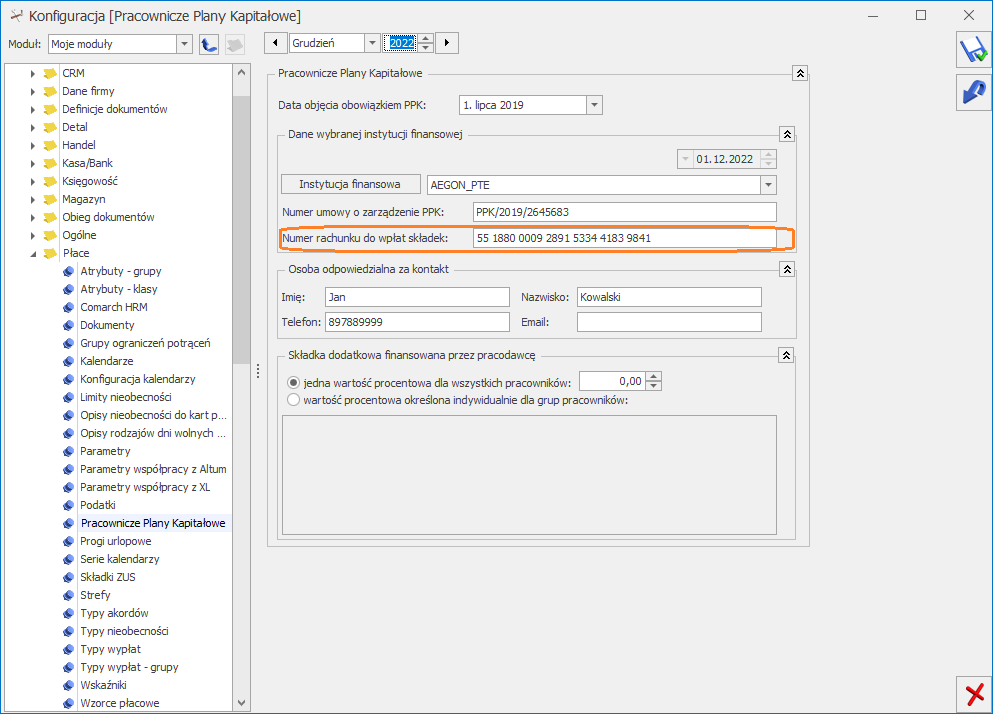

1. Aktualne wskaźniki. Konfiguracja/ Program/ Płace/ Wynagrodzenia Wartości obowiązujące od 1.12.2021r. – Przeciętne miesięczne wynagrodzenie: 5657,30 zł – Minimalna stawka uczniów I roku: 282,87 zł – Minimalna stawka uczniów II roku: 339,44 zł – Minimalna stawka uczniów III roku: 396,01 zł – Młodociany – przyuczenie: 226,29 zł Wartości obowiązujące od: 01.01.2022r. – Dochód deklarowany (składki społeczne): 3553,2 zł – Maksymalna podstawa skł. chor. dobrow.: 14 805 zł – Minimalna podstawa skł. ZUS dla oddelegowanego: 5922 zł – Wskaźnik waloryzacji: 99,60% – Współczynnik ekwiwalentu: 20,92 Konfiguracja/ Program/ Płace/ Podstawa składek ZUS Wartości obowiązujące od: 01.01.2022r. – Roczna podstawa składek ZUS: 177 660 zł Konfiguracja/ Program/ Płace/ Zasiłki Wartości obowiązujące od: 01.01.2022r. – Maksymalna podstawa składek emerytalno-rentowych: 3553,2 zł Konfiguracja / Program / Płace / Stałe podatkowe Wartości obowiązujące od dnia: 01.01.2022 r. – Ulga podatkowa (kwota miesięczna): 425,00 zł – Ulga podatkowa (kwota roczna): 5100,00 zł – Progi podatkowe – podatek dochodowy od osób fizycznych:- dochód do 120 000,00 zł – 17,00 %

- dochód ponad 120 000,00 – 32,00 %

- świadczeń pieniężnych wypłacanych z tytułu odbywania praktyk absolwenckich, o których mowa w ustawie z dnia 17 lipca 2009 r. o praktykach absolwenckich lub odbywania stażu uczniowskiego, o którym mowa w art. 121a ustawy z dnia 14 grudnia 2016 r. – Prawo oświatowe,

- przychodów z osobiście wykonywanej działalności artystycznej, literackiej, naukowej, trenerskiej, oświatowej i publicystycznej, w tym z tytułu udziału w konkursach z dziedziny nauki, kultury i sztuki oraz dziennikarstwa, jak również przychody z uprawiania sportu, stypendia sportowe przyznawane na podstawie odrębnych przepisów oraz przychody sędziów z tytułu prowadzenia zawodów sportowych;

- przychodów otrzymywanych przez osoby wykonujące czynności związane z pełnieniem obowiązków społecznych lub obywatelskich, bez względu na sposób powoływania tych osób, nie wyłączając odszkodowania za utracony zarobek, z wyjątkiem przychodów, o których mowa w pkt 7;

- przychodów otrzymywanych przez osoby, niezależnie od sposobu ich powoływania, należące do składu zarządów, rad nadzorczych, komisji lub innych organów stanowiących osób prawnych;

- przychodów z tytułu wykonywania usług, na podstawie umowy zlecenia lub umowy o dzieło

- przychodów uzyskanych na podstawie umów o zarządzanie przedsiębiorstwem, kontraktów menedżerskich lub umów o podobnym charakterze, w tym przychody z tego rodzaju umów zawieranych w ramach prowadzonej przez podatnika pozarolniczej działalności gospodarczej – z wyjątkiem przychodów, o których mowa w pkt 7,

- przychodów z praw majątkowych, w szczególności przychody z praw autorskich i praw pokrewnych w rozumieniu odrębnych przepisów,

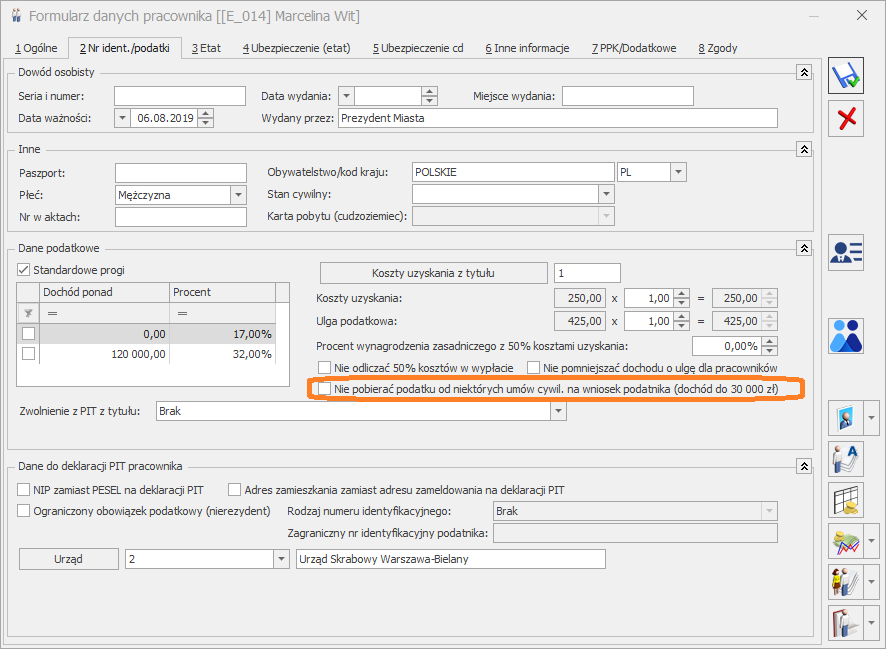

Podczas naliczania wypłat, które mają ustawiony miesiąc deklaracji 1/2022 lub późniejszy dla osób osiągających wymienione powyżej przychody, które mają zaznaczony parametr Nie pobierać zaliczki podatku od niektórych przychodów na wniosek podatnika sprawdzane jest czy dochód pracownika uzyskany od początku roku podatkowego nie przekroczył 30 000 zł i czy pracownik w danym miesiącu nie jest zatrudniony na etat, z którego miałby stosowaną ulgę. Jeżeli nie, to zaliczka podatku nie zostanie naliczona. W wypłacie, w której dochód pracownika w danym roku podatkowym przekroczy kwotę 30000 zł podatek zostanie naliczony od całego wynagrodzenia.

Podczas naliczania wypłaty sprawdzana jest Pozycja na deklaracji PIT ustawiona w konfiguracji danego składnika. Podatek nie będzie się naliczał od elementów które mają ustawioną pozycję: PIT-11. Należności z tytułu praktyk absolwenckich lub staży uczniowskich, PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy zlecenia, PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy o dzieło, PIT-8B 7. Czynności związane z pełnieniem obowiązków społecznych lub obywatelskich, PIT-8B 8. Udział w organach stanowiących osób prawnych, PIT-8B 9. Kontrakt menedżerski, umowa o zarządzanie przedsiębiorstwem, PIT-8B 10. Prawa autorskie i inne prawa.

Na formularzu umowy cywilnoprawnej uwzględniono zmiany w wyliczaniu kwoty netto oraz kwoty brutto od podanej kwoty netto dla zleceniobiorców, które złożyły wniosek o niepobieranie podatku od niektórych przychodów. Jeśli data rozpoczęcia umowy jest ustawiona 1.01.2022 lub późniejsza i w zapisie historycznym na dzień rozpoczęcia umowy pracownik ma zaznaczony parametr Nie pobierać podatku od niektórych umów cywil. na wniosek podatnika (dochód do 30 000 zł) kwoty będą wyliczane bez uwzględnienia zaliczki podatku.

Podczas naliczania wypłat, które mają ustawiony miesiąc deklaracji 1/2022 lub późniejszy dla osób osiągających wymienione powyżej przychody, które mają zaznaczony parametr Nie pobierać zaliczki podatku od niektórych przychodów na wniosek podatnika sprawdzane jest czy dochód pracownika uzyskany od początku roku podatkowego nie przekroczył 30 000 zł i czy pracownik w danym miesiącu nie jest zatrudniony na etat, z którego miałby stosowaną ulgę. Jeżeli nie, to zaliczka podatku nie zostanie naliczona. W wypłacie, w której dochód pracownika w danym roku podatkowym przekroczy kwotę 30000 zł podatek zostanie naliczony od całego wynagrodzenia.

Podczas naliczania wypłaty sprawdzana jest Pozycja na deklaracji PIT ustawiona w konfiguracji danego składnika. Podatek nie będzie się naliczał od elementów które mają ustawioną pozycję: PIT-11. Należności z tytułu praktyk absolwenckich lub staży uczniowskich, PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy zlecenia, PIT-8B 6. Przychody z osobiście wykonywanej działalności w tym umowy o dzieło, PIT-8B 7. Czynności związane z pełnieniem obowiązków społecznych lub obywatelskich, PIT-8B 8. Udział w organach stanowiących osób prawnych, PIT-8B 9. Kontrakt menedżerski, umowa o zarządzanie przedsiębiorstwem, PIT-8B 10. Prawa autorskie i inne prawa.

Na formularzu umowy cywilnoprawnej uwzględniono zmiany w wyliczaniu kwoty netto oraz kwoty brutto od podanej kwoty netto dla zleceniobiorców, które złożyły wniosek o niepobieranie podatku od niektórych przychodów. Jeśli data rozpoczęcia umowy jest ustawiona 1.01.2022 lub późniejsza i w zapisie historycznym na dzień rozpoczęcia umowy pracownik ma zaznaczony parametr Nie pobierać podatku od niektórych umów cywil. na wniosek podatnika (dochód do 30 000 zł) kwoty będą wyliczane bez uwzględnienia zaliczki podatku.

- Osoby, które ukończyły 60 lat w przypadku kobiet oraz 65 lat w przypadku mężczyzn, które pomimo osiągnięcia wieku emerytalnego nie wystąpiły o emeryturę tylko pracują dalej i podlegają z tego tytułu ubezpieczeniu społecznemu,

- Osoby wychowujące co najmniej czworo dzieci,

- Osoby, które przeniosły miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej.

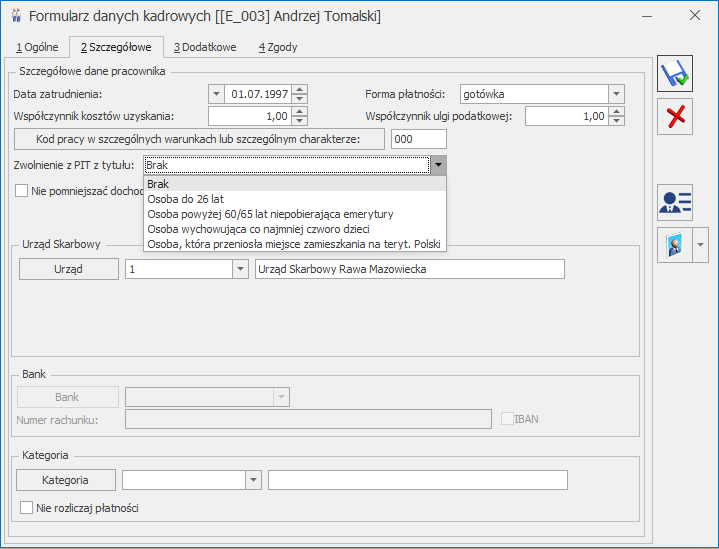

- Brak – w wypłatach nie będzie stosowane zwolnienie z podatku,

- Osoba do 26 lat – należy wybrać w przypadku pracowników poniżej 26 roku życia. W przypadku dodawania pracownika, gdy zostanie uzupełniona data urodzenia, która wskazuje, że pracownik ma do 26 lat opcja ustawi się automatycznie. Zwolnienie będzie stosowane do dnia, w którym pracownik ukończy 26 lat lub momentu przekroczenia limitu przychodów zwolnionych.

- Osoba powyżej 60/65 lat niepobierająca emerytury – należy zaznaczyć w przypadku złożenia wniosku o stosowanie zwolnienia z PIT przez osobę, która pomimo osiągnięcia wieku emerytalnego nie wystąpiła o emeryturę tylko pracuje dalej i podlega z tego tytułu ubezpieczeniu społecznemu. Zwolnienie będzie stosowane w wypłatach wypłacanych od 1.01 2022 r., jeżeli pracownik ma odpowiedni wiek (ukończone 60/65 lat w dniu wypłaty), jest zgłoszony do obowiązkowego ubezpieczenia emerytalnego i nie pobiera emerytury (nie jest ustawione prawo do emerytury (kod 1) na zakładce [5.ubezpieczenie cd.] w polu ‘Ustal. prawo do emeryt. lub renty.’). Zwolnienie będzie stosowane do przekroczenia limitu przychodów zwolnionych.

- Osoba wychowująca co najmniej czworo dzieci – należy zaznaczyć na wniosek osoby wychowującej co najmniej czworo dzieci. Zwolnienie będzie stosowane w wypłatach naliczonych po 01.01.2022 r. do osiągnięcia limitu zwolnienia.

- Osoba, która przeniosła miejsce zamieszkania na terytorium Polski – należy zaznaczyć na wniosek osoby, która przeniosła miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej. Pracownik we wniosku ma obowiązek podania roku zakończenia stosowania zwolnienia. Zwolnienie przysługuje w czterech kolejno po sobie następujących latach podatkowych. Jeśli na formularzu pracownika zostanie wybrana opcja ‘Osoba, która przeniosła miejsce zamieszkania na terytorium Polski’ dodatkowo należy ustawić roku do kiedy obowiązuje zwolnienie. Zwolnienie będzie stosowane w wypłatach naliczonych po 01.01.2022 r. nie później niż do końca roku wskazanego na formularzu pracownika w polu ‘obowiązujące do końca roku’ lub przekroczenia limitu.

- (A x 6,68% – 380,50 zł) ÷ 0,17, dla A wynoszącego co najmniej 5 701 zł i nieprzekraczającego kwoty 8549 zł,

- (A x (-7,35%) + 819,08 zł) ÷ 0,17, dla A wyższego od 8 549 zł i nieprzekraczającego kwoty 11 141 zł

- jeśli pracownik dopiero w kolejnej wypłacie wypłaconej w danym miesiącu osiąga przychód uprawniających do stosowania ulgi zostanie ona naliczona od całego uzyskanego przychodu w tym miesiącu, a nie tylko od przychodu z danej wypłaty.

- W przypadku, gdy pracownik w pierwszej wypłacie w miesiącu miał stosowaną ulgę, a w kolejnej sumarycznie jego przychód w danym miesiącu przekroczy kwotę 11141 zł podstawa opodatkowania zostanie zwiększona o kwotę nienależnej ulgi odliczonej w pierwszej wypłacie.

- W przypadku naliczania kolejnej wypłaty, gdy kwota ulgi od sumarycznego przychodu w miesiącu byłaby niższa niż kwota ulgi naliczona już w pierwszej wypłacie w kolejnej wypłacie kwota nienależnej ulgi zostanie doliczona do podstawy opodatkowania.

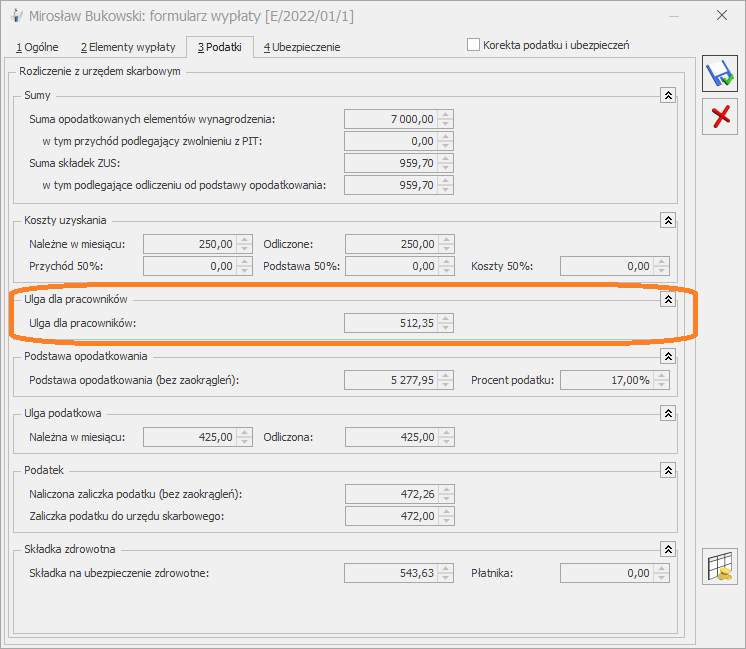

Naliczanie składki zdrowotnej dla pracowników. Od 1.01.2022 roku zaliczka podatku nie będzie pomniejszana o składkę zdrowotną odliczoną w wysokość 7,75% podstawy. Od wypłat wypłacanych od 01.01. 2022 r. naliczona zaliczka po zaokrągleniu do pełnych złotych będzie stanowiła zaliczkę podatku do urzędu skarbowego. W związku z tą zmianą w programie składka zdrowotna odliczona, w tym także składka zdrowotna odliczona od przychodu zwolnionego oraz składka zdrowotna od netto nie będzie już naliczana. Na formularzu wypłaty naliczonej od 1.01.2022 na zakładce [3.Podatki] nie będą wykazywane pozycje ‘Składka na ubezpieczenie zdrowotne (odliczona)’ oraz ‘w tym składka od przychodu zwolnionego’ natomiast na zakładce [Ubezpieczenie] ‘Zdrowotna (odl.)’ oraz ‘Zdrowotna (od netto)’. Pole ‘Składka na ubezpieczenie Zdrowotne (pobrana)’ zmieniło nazwę na ‘Składka na ubezpieczenie zdrowotne’.

Od 1.01.2022 r. nadal będzie stosowane ograniczenie składki do wysokości zaliczki podatku. Zmianie ulegnie sposób wyliczania naliczonej zaliczki podatku, do której należy przyrównać kwotę składki zdrowotnej. Podczas naliczania wynagrodzenia wypłacanego od 1.01.2022 r. do poprawnego wyliczenia kwoty składki zdrowotnej 9% ustalane będzie jaka byłaby składka zdrowotna, gdyby obowiązywały zasady podatkowe aktualne na dzień 31.12.2021, czyli przed wymienionymi powyżej zmianami. Naliczona zaliczka podatku będzie wyliczona z zastosowaniem stałych podatkowych obowiązujących w 2021 roku, czyli ulgi podatkowej 43,76 zł, progów podatkowych – próg 85528 zł, limitu 50% kup 85528 zł. Dodatkowo podczas naliczania tej zaliczka podatku na potrzeby składki zdrowotnej nie będzie stosowana wprowadzona od 1.01.2022 r. ulga dla pracowników. Jeśli kwota składki zdrowotnej (9% od podstawy skł. zdrowotnej) będzie wyższa niż naliczona zaliczka podatku jej kwota zostanie obniżona.

Naliczanie składki zdrowotnej dla pracowników. Od 1.01.2022 roku zaliczka podatku nie będzie pomniejszana o składkę zdrowotną odliczoną w wysokość 7,75% podstawy. Od wypłat wypłacanych od 01.01. 2022 r. naliczona zaliczka po zaokrągleniu do pełnych złotych będzie stanowiła zaliczkę podatku do urzędu skarbowego. W związku z tą zmianą w programie składka zdrowotna odliczona, w tym także składka zdrowotna odliczona od przychodu zwolnionego oraz składka zdrowotna od netto nie będzie już naliczana. Na formularzu wypłaty naliczonej od 1.01.2022 na zakładce [3.Podatki] nie będą wykazywane pozycje ‘Składka na ubezpieczenie zdrowotne (odliczona)’ oraz ‘w tym składka od przychodu zwolnionego’ natomiast na zakładce [Ubezpieczenie] ‘Zdrowotna (odl.)’ oraz ‘Zdrowotna (od netto)’. Pole ‘Składka na ubezpieczenie Zdrowotne (pobrana)’ zmieniło nazwę na ‘Składka na ubezpieczenie zdrowotne’.

Od 1.01.2022 r. nadal będzie stosowane ograniczenie składki do wysokości zaliczki podatku. Zmianie ulegnie sposób wyliczania naliczonej zaliczki podatku, do której należy przyrównać kwotę składki zdrowotnej. Podczas naliczania wynagrodzenia wypłacanego od 1.01.2022 r. do poprawnego wyliczenia kwoty składki zdrowotnej 9% ustalane będzie jaka byłaby składka zdrowotna, gdyby obowiązywały zasady podatkowe aktualne na dzień 31.12.2021, czyli przed wymienionymi powyżej zmianami. Naliczona zaliczka podatku będzie wyliczona z zastosowaniem stałych podatkowych obowiązujących w 2021 roku, czyli ulgi podatkowej 43,76 zł, progów podatkowych – próg 85528 zł, limitu 50% kup 85528 zł. Dodatkowo podczas naliczania tej zaliczka podatku na potrzeby składki zdrowotnej nie będzie stosowana wprowadzona od 1.01.2022 r. ulga dla pracowników. Jeśli kwota składki zdrowotnej (9% od podstawy skł. zdrowotnej) będzie wyższa niż naliczona zaliczka podatku jej kwota zostanie obniżona.

- Suma opodatkowanych elementów: 1 000 zł

- Składki ZUS: 137,10 zł

- Koszty uzyskania przychodu: 250 zł

- Ulga dla pracowników: 0 zł (przychody pracownika nie mieszczą się w przedziale upoważniającym do stosowania ulgi dla pracowników)

- Podstawa opodatkowania zaokrąglona: 613 zł (1000 brutto – 137,10 ZUS – 250 kup – 0 ulga dla pracowników)

- Ulga podatkowa: 425 zł

- Naliczona zaliczka podatku: 0 zł (613 *17% =104,21,

- Zaliczka podatku do urzędu skarbowego: 0 zł

- Naliczona zaliczka podatku jaka by była, gdyby obowiązywały zasady podatkowe aktualne 31.12.2021 roku

- Składka zdrowotna: 60,45 zł: (naliczamy tylko składkę zdrowotną 9%: 862,90 podstawa * 9% = 77,66 zł; naliczona zaliczka podatku od 1000 zł gdyby stosować zasady podatkowe obowiązujące na 31.12.2021 roku byłaby 60,45 zł; 60,45 zł < 77,66 zł dlatego dochodzi do ograniczenia zdrowotnej do podatku i naliczamy 60,45 zł)

- Kwota netto pracownika: 802,45 zł (1000 – 137,10 ZUS – 0 podatek – 60,45 zdrowotna)

- Skrócono okres, po którym ustalana jest na nowo podstawa zasiłku. Od stycznia 2022 podstawa zasiłku będzie ustalana na nowo, jeśli między okresami pobierania zasiłków zarówno tego samego rodzaju, jak i innego rodzaju będzie przerwa wynoszącą miesiąc kalendarzowy. Wcześniej podstawa była ustalana na nowo, jeżeli przerwa między nieobecnościami wynosiła co najmniej 3 miesiące kalendarzowe.

- Podwyższono procent zasiłku chorobowego wypłacanego za okres zwolnienia lekarskiego, w trakcie, którego pracownik przebywał w szpitalu z 70% na 80% podstawy wymiaru. W konfiguracji firmy (Start/Konfiguracja/ Firma/ Płace/Zasiłki) w polu leczenie szpitalne zmieniono wysokość zasiłku z tytułu leczenia szpitalnego na 80% z datą od 1 stycznia 2022 r.

- Do 182-dniowego okresu zasiłkowego wliczane będą okresy poprzednich niezdolności do pracy, jeżeli przerwa pomiędzy ustaniem poprzedniej, a powstaniem ponownej niezdolności do pracy nie przekraczała 60 dni. Do okresu zasiłkowego nie wlicza się okresów niezdolności do pracy przypadających przed przerwą nie dłuższą niż 60 dni, jeżeli po przerwie niezdolność do pracy wystąpi w trakcie ciąży. Przed zmianami do jednego okresu zasiłkowego wliczały się okresy poprzedniej niezdolności do pracy, jeżeli przerwa między kolejnymi niezdolności nie przekraczała 60 dni i były spowodowane tą samą chorobą.

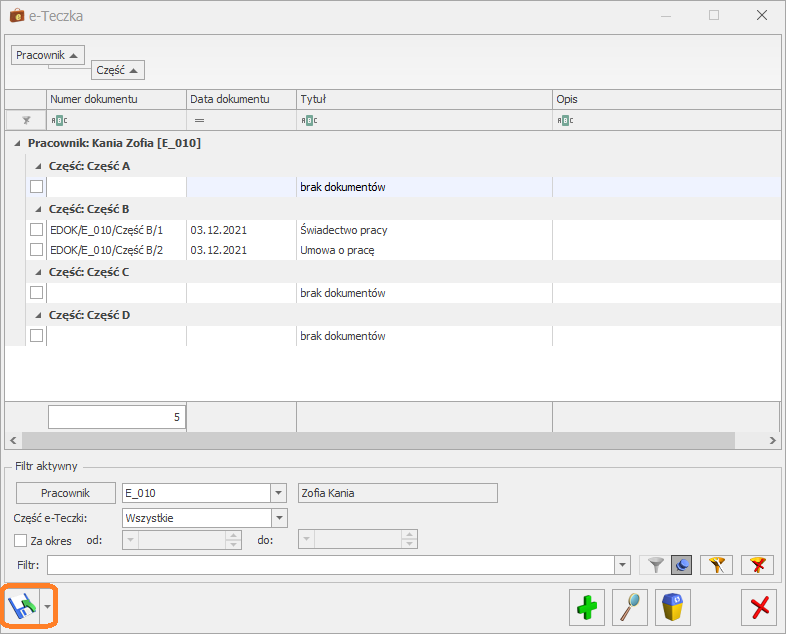

Na formularzu eksportu dokumentacji należy wskazać lokalizację, gdzie dokumentacja zostanie zapisana oraz określić, z których części e-Teczki mają zostać wyeksportowane dokumenty. Dodatkowo dostępny jest parametr Podpisz cyfrowo plik, którego zaznaczenie spowoduje opatrzenie skompresowanego pliku kwalifikowanym podpisem elektronicznym.

Eksport dokumentacji spowoduje:

Na formularzu eksportu dokumentacji należy wskazać lokalizację, gdzie dokumentacja zostanie zapisana oraz określić, z których części e-Teczki mają zostać wyeksportowane dokumenty. Dodatkowo dostępny jest parametr Podpisz cyfrowo plik, którego zaznaczenie spowoduje opatrzenie skompresowanego pliku kwalifikowanym podpisem elektronicznym.

Eksport dokumentacji spowoduje:

- utworzenie uporządkowanego zbioru dokumentów, wraz z kompletem metadanych dla każdego dokumentu,

- zapisanie zbioru dokumentów w postaci skompresowanego pliku o następujących nazwach:

- Teczka_pracownika_imie_nazwisko_pesel.zip (gdy wybrana opcja dla jednego pracownika)

- Teczka_pracownikow_NIP.zip (gdy wybrana opcja dla wszystkich), a w nim foldery dla poszczególnych pracowników.

- opatrzenie skompresowanego pliku kwalifikowanym podpisem elektronicznym (jeżeli zaznaczono parametr Podpisz cyfrowo plik).

- identyfikator dokumentu, który stanowi numer pełny dokumentu,

- identyfikator dokumentacji – będący akronimem pracownika,

- rodzaj dokumentu – numer dokumentu w danej części e-Teczki,

- data powstania dokumentu;

- data opatrzenia odwzorowania cyfrowego kwalifikowaną pieczęcią elektroniczną pracodawcy albo kwalifikowanym podpisem elektronicznym pracodawcy, albo osoby upoważnionej przez pracodawcę – w przypadku, gdy jest to odwzorowanie cyfrowe dokumentu w postaci papierowej;

- numer PESEL pracownika, do którego dokumentacji pracowniczej został włączony dokument, a w przypadku jego braku – rodzaj i numer dokumentu potwierdzającego tożsamość;

- imię i nazwisko pracownika;

- nazwa pracodawcy;

- data utworzenia uporządkowanego zbioru dokumentów przeznaczonych do przekazania, w którym znajduje się dokument.

- PESEL

- Rodzaj dokumentu – zawiera numer kolejny dokumentu,

- Data podpisu – data opatrzenia pieczęcią elektroniczną

- Data eksportu – data utworzenia uporządkowanego zbioru dokumentów

- w postaci elektronicznej albo

- w postaci papierowej stanowiącej wydruk z dokumentacji pracowniczej prowadzonej w postaci elektronicznej, zawierający oprócz treści również metadane.

6. GUS Z – 05 Badanie popytu na pracę. Dodano nowe sprawozdanie GUS Z – 05 Badanie popytu na pracę. Raport jest możliwy do wykonania z poziomu [Płace i Kadry/Podgląd wydruku lub Wydruk danych/Wydruki do GUS/ Z – 05 Badanie popytu na pracę]. W oknie parametrów przed wydrukiem Użytkownik ma możliwość wskazania okresu sprawozdawczego poprzez wybranie opcji: I kwartał, II kwartał, III kwartał, IV kwartał oraz podanie roku.

Raport zawiera dane wykazywane w dziale 2. Popyt na pracę w punkcie 2 sprawozdania czyli informacje o liczbie pracowników pracujących w ostatnim dniu kwartału sprawozdawczego, czyli na dzień 31 marca, 30 czerwca, 31 września lub 31 grudnia danego roku w podziale na kody zawodów i specjalności według klasyfikacji zawodów i specjalności 2014 oraz w dziale 3. Informacje uzupełniające w punkcie 7, czyli informację o liczbie osób z niepełnosprawności. Na wydruku będzie wykazana liczba osób ogółem, a także informacja o liczbie kobiet wykonujących dany zawód. Pracownicy są przyporządkowywani do danej grupy na podstawie kodu zawodu ustawionego na zakładce 3.Etat w polu Kod zawodu w zapisie aktualnym na ostatni dzień wskazanego okresu sprawozdawczego.

6. GUS Z – 05 Badanie popytu na pracę. Dodano nowe sprawozdanie GUS Z – 05 Badanie popytu na pracę. Raport jest możliwy do wykonania z poziomu [Płace i Kadry/Podgląd wydruku lub Wydruk danych/Wydruki do GUS/ Z – 05 Badanie popytu na pracę]. W oknie parametrów przed wydrukiem Użytkownik ma możliwość wskazania okresu sprawozdawczego poprzez wybranie opcji: I kwartał, II kwartał, III kwartał, IV kwartał oraz podanie roku.

Raport zawiera dane wykazywane w dziale 2. Popyt na pracę w punkcie 2 sprawozdania czyli informacje o liczbie pracowników pracujących w ostatnim dniu kwartału sprawozdawczego, czyli na dzień 31 marca, 30 czerwca, 31 września lub 31 grudnia danego roku w podziale na kody zawodów i specjalności według klasyfikacji zawodów i specjalności 2014 oraz w dziale 3. Informacje uzupełniające w punkcie 7, czyli informację o liczbie osób z niepełnosprawności. Na wydruku będzie wykazana liczba osób ogółem, a także informacja o liczbie kobiet wykonujących dany zawód. Pracownicy są przyporządkowywani do danej grupy na podstawie kodu zawodu ustawionego na zakładce 3.Etat w polu Kod zawodu w zapisie aktualnym na ostatni dzień wskazanego okresu sprawozdawczego.

Zmiany

1. Seryjna zmiana wartości pola. Umożliwiono seryjne ustawienie statusu Archiwalny dla zaznaczonych pracowników. 2. Eksport wypłat do Excela. Podczas eksportu wypłat do Excela z poziomu okna Wypłaty pracowników będzie dodatkowo uwzględniana kwota 50% kosztów uzyskania przychodu w nowej kolumnie Koszty50. 3. Wydruk ERP-7 Zaświadczenie o zatrudnieniu i wynagrodzeniu. Dostosowano wydruk do nowego wzoru opublikowanego na stronie zus.pl. 4. Wydruk Oświadczenie do celów świadczenia rehab. (ZNp-7). Dostosowano wydruk do nowego wzoru opublikowanego na stronie zus.pl. 5. Wydruk Pracownicy do nagrody jubileuszowej (dla zaznaczonych). W ustawieniach parametrów przed wydrukiem Pracownicy do nagrody jubileuszowej (dla zaznaczonych) dodano parametr Wykazywać staż pracy skorygowany o nakładające się okresy nauki i pracy. Przy zaznaczonym parametrze na wydruku wykazywany jest staż pracy skorygowany o pokrywające się okresy zatrudnienia i nauki.Poprawiono

1. Zwolnienie z PIT dla młodych do 26 lat. W przypadku gdy pracownik przekroczył limit zwolnienia z podatku (85.528 zł) i miał naliczane dwie wypłaty w miesiącu to w drugiej z nich naliczała się zawyżona zaliczka podatku. Działanie poprawiono. 2. Naliczanie składek na Fundusz Pracy. W niektórych przypadkach w wypłatach umów cywilnoprawnych z tytułu których pracownik był zgłoszony jedynie do ubezpieczenia zdrowotnego niepotrzebnie była naliczana składka na Fundusz Pracy. Działanie poprawiono. 3. Przychód z tytułu PPK. W przypadku gdy w konfiguracji firmy był zaznaczony parametr Nalicz podatek od składek PPK pracodawcy na podstawie składek z bieżącej wypłaty, pracownik miał naliczony seryjnie dodatek na liście o rodzaju Inne i dodano ręcznie element ‘Przychód PPK’ to podpowiadał się on z kwotą, będącą sumą składek PPK pracodawcy z poprzedniego miesiąca, a powinna być to suma składek PPK z bieżącej wypłaty. Działanie poprawiono. 4. Wynagrodzenie chorobowe. W przypadku gdy pracownik wykorzystał 33 dni wynagrodzenia za czas choroby i w trakcie trwania nieobecności została wykonana aktualizacja danych pracownika, program naliczał ponownie wynagrodzenie za czas choroby zamiast zasiłku. Działanie poprawiono. 5. Podstawa chorobowego. Podstawa chorobowego naliczana z bieżącej wypłaty była zawyżona w sytuacji, gdy pracownik miał odnotowaną aktualizację w trakcie miesiąca, w którym miał wprowadzoną datę zwolnienia przypadającą przed końcem miesiąca, a zwolnienie lekarskie, przypadało przed aktualizacją. Działanie poprawiono. 6. Wypłata z zajęciem komorniczym. Przeliczenie zajęcia komorniczego w wypłacie powodowało wyzerowanie wartości w bazie danych w polach WPE_Netto i WPE_NettoWal dla pozycji zajęcia komorniczego. Działanie poprawiono. 7. Formularz danych kadrowych pracownika- dane adresowe. Poprawiono wykazywanie danych adresowych na formularzu pracownika aby w przypadku, gdy są one niezgodne ze słownikiem województw, powiatów, gmin i miast nie były modyfikowane, jeśli Użytkownik nie wprowadzał w nich zmian samodzielnie. 8. Nieobecność urlop bezpłatny/wychowawczy. Poprawiono zapisywanie nieobecności urlop bezpłatny/wychowawczy przypadających na przełomie roku tak, aby dzieliły się automatycznie na okresy roczne. Zapisanie nieobecności w jednej pozycji powodowało niepoprawne naliczanie limitu urlopu wypoczynkowego. 9. Limit urlopu wypoczynkowego dla pracownika tymczasowego. W przypadku gdy pracownik tymczasowy miał wprowadzone następujące po sobie umowy, krótsze niż 30 dni, program nie sumował dni okresu zatrudnienia i nie naliczał limitu, mimo że pracownik miał wymagany staż pracy. Działanie poprawione. 10. Limit urlopu wypoczynkowego dla pracownika młodocianego. W roku, w którym pracownik młodociany ukończył 18 lat limit urlopu był obniżany z 26 dni na 20 dopiero od dnia urodzin, a powinien z dniem 01.01. Dzianie poprawiono. 11. Lista akordów pracownika. Z poziomu listy akordów pracownika nie można było wykonać aktualizacji akordu. Działanie poprawiono.Księgowość

Nowości

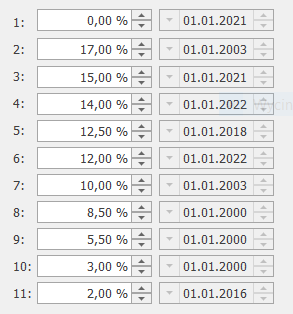

1. Ewidencja ryczałtowa. Stawka 12% oraz 14%. Na podstawie Ustawy z dnia 29 października 2021r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw (Dz.U. 2021 poz. 2105) dodano możliwość wyboru w programie nowych stawek 12% oraz 14%, obowiązujących od 1 stycznia 2022 r. Zmiana w Konfiguracji W Konfiguracji Programu/ Księgowość/ Stawki podatkowe dodano stawkę 12,00% oraz 14,00%. Stawki są widoczne dla daty późniejszej niż grudzień 2021 r. Dla daty grudzień 2021 lub wcześniejszej widoczna jest stawka 0.00%.

Stawki podatkowe w Konfiguracji

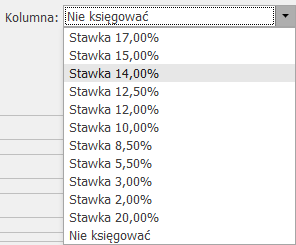

Zmiana na formularzu kategorii o typie Przychody Na formularzu kategorii o typie Przychody umożliwiono w polu Kolumna wybór opcji Stawka 12,00% oraz Stawka 14,00%.

Formularz kategorii o typie Przychody w Ewidencji ryczałtowej

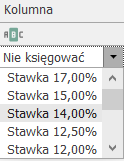

Informacje o nowej stawce przenoszone są podczas importu kategorii z innej bazy danych oraz podczas importu kategorii za pomocą pracy rozproszonej. Zmiana na dokumentach źródłowych Na pozycji dokumentu w Rejestrze VAT sprzedaży, w Kwotach dodatkowych na dokumencie w Ewidencji dodatkowej przychodów, na dokumencie różnicy kursowej oraz na dokumencie różnicy kursowej magazynu walut umożliwiono w kolumnie Kolumna/ Kolumna Ryczałtu wybór opcji Stawka 12,00% oraz Stawka 14,00%.

Wybór kolumny do księgowania

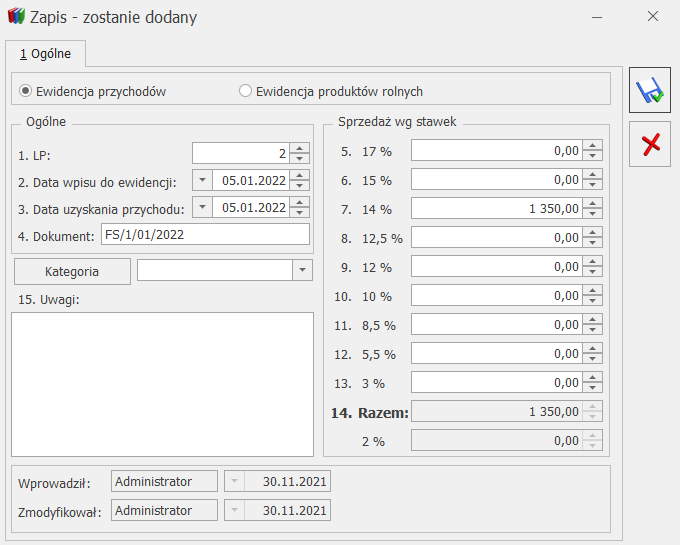

Stawka 12% lub 14% podpowiada się domyślnie na formularzu różnicy kursowej jeżeli na obu dokumentach biorących udział w rozliczeniu wskazano tę stawkę. Podczas próby zapisania dokumentu w Rejestrze VAT sprzedaży, różnicy kursowej, różnicy kursowej magazynu walut z datą wcześniejszą niż 1 stycznia 2022 r. (pod uwagę brana jest data wskazana w Konfiguracji Firmy/ Księgowość/ Parametry w polu Księgowanie dokumentów z datą) z wybraną stawką 12% lub 14% pojawia się komunikat uniemożliwiający zapisanie takiego dokumentu: Na dokumencie wskazano stawkę 12%/ 14%, która obowiązuje od 01.01.2022 roku. Proszę wskazać prawidłową stawkę do księgowania. W przypadku dokumentu w Ewidencji dodatkowej przychodów z datą wcześniejszą niż 1 stycznia 2022 r. komunikat pojawia się, jeżeli stawkę 12% lub 14% wskazano w Kwotach dodatkowych. Jeżeli nie uzupełniono Kwot dodatkowych, a w nagłówku dokumentu wybrano kategorię ze stawką 12,00% lub 14,00% to pojawia się komunikat: Na kategorii dokumentu wskazano stawkę 12%, 14%, która obowiązuje od 01.01.2022 roku. Proszę wskazać prawidłową stawkę do księgowania na kategorii. W przypadku Faktury Sprzedaży oraz Paragonu z datą wcześniejszą niż 1 stycznia 2022 r. komunikat pojawia się, jeżeli stawkę 12% lub 14% wskazano na kategorii wybranej w pozycji dokumentu. Jeżeli nie uzupełniono kategorii pozycji i w nagłówku dokumentu wybrano kategorię ze stawką 12% lub 14% to podczas próby zapisania dokumentu pojawia się komunikat: Na kategorii dokumentu wskazano stawkę 12%/ 14%, która obowiązuje od 01.01.2022 roku. Proszę wskazać prawidłową stawkę do księgowania na kategorii. Podczas próby księgowania dokumentu z datą wcześniejszą niż 1 stycznia 2022 r. (pod uwagę brana jest data wskazana w Konfiguracji Firmy/ Księgowość/ Parametry w polu Księgowanie dokumentów z datą) z wybraną stawką 12% lub 14% pojawia się komunikat uniemożliwiający zaksięgowanie takiego dokumentu: Błąd księgowania dokumentu. Na dokumencie wskazano stawkę 12%/ 14% dla ryczałtu, która obowiązuje od stycznia 2021. Zmień stawkę. Podczas próby zbiorczego księgowania dokumentów z datą wcześniejszą niż 1 stycznia 2022 r. (pod uwagę brana jest data wskazana w Konfiguracji Firmy/ Księgowość/ Parametry w polu Księgowanie dokumentów z datą), zapis księgowy nie powstanie jeżeli przynajmniej jeden z dokumentów biorących udział w księgowaniu ma wybraną stawkę 12% lub 14%. Stawki 12% oraz 14% uwzględniane są na nowym wydruku dostępnym z listy dokumentów w Rejestrze VAT sprzedaży od roku 2022: Sprzedaż wg kolumn z ewidencji/ Wzór standard 9 kolumn. Od roku 2022 ukrywany jest natomiast wydruk: Sprzedaż wg kolumn z ewidencji/ Wzór standard 7 kolumn. Zmiana na formularzu zapisu w Ewidencji ryczałtowej Jeżeli data wpisu do Ewidencji jest późniejsza niż 31 grudnia 2021 r. to na formularzu zapisu pojawia się możliwość wykazania kwoty w stawce 12% oraz 14%.

Zapis w Ewidencji przychodów

Nowa stawka uwzględniana jest na wydruku Dowód wewnętrzny/ Wzór standard. Nowe wydruki Ewidencji za rok 2022 zostaną dodane po opublikowaniu ich w Dzienniku Ustaw. Od roku 2022 ukrywane są wydruki: Ewidencja pełna/ Wzór standard 7 stawek oraz Ewidencja narastająco/ Wzór standard 7 stawek. Predekretacja lub za pomocą skrótu klawiszowego <Ctrl>+<F8>.

Na liście deklaracji VIU-DO w menu kontekstowym pod prawym przyciskiem myszy dostępna jest opcja Usuń zapisy księgowe.

3. Uproszczone wynagrodzenia. Dostosowano program do zmian wynikających z wprowadzenia Polskiego Ładu. Zmiany obowiązują od 1.01.2022 roku.

W Konfiguracji Programu/ Księgowość/ Stawki podatkowe wprowadzono nowe wartości dla pozycji:

Predekretacja lub za pomocą skrótu klawiszowego <Ctrl>+<F8>.

Na liście deklaracji VIU-DO w menu kontekstowym pod prawym przyciskiem myszy dostępna jest opcja Usuń zapisy księgowe.

3. Uproszczone wynagrodzenia. Dostosowano program do zmian wynikających z wprowadzenia Polskiego Ładu. Zmiany obowiązują od 1.01.2022 roku.

W Konfiguracji Programu/ Księgowość/ Stawki podatkowe wprowadzono nowe wartości dla pozycji:

- ulga podatkowa (miesięczna) – 425 zł

- ulga podatkowa (roczna) – 5100 zł.

- Osoby, które ukończyły 60 lat w przypadku kobiet oraz 65 lat w przypadku mężczyzn, które pomimo osiągnięcia wieku emerytalnego nie wystąpiły o emeryturę tylko pracują dalej i podlegają z tego tytułu ubezpieczeniu społecznemu,

- Osoby wychowujące co najmniej czworo dzieci,

- Osoby, które przeniosły miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej.

- Brak – w wypłatach nie będzie stosowane zwolnienie z podatku,

- Osoba do 26 lat – należy wybrać w przypadku pracowników poniżej 26 roku życia. W przypadku dodawania pracownika, gdy zostanie uzupełniona data urodzenia, która wskazuje, że pracownik ma do 26 lat opcja ustawi się automatycznie. Zwolnienie będzie stosowane do dnia, w którym pracownik ukończy 26 lat lub momentu przekroczenia limitu przychodów zwolnionych.

- Osoba powyżej 60/65 lat niepobierająca emerytury – należy zaznaczyć w przypadku złożenia wniosku o stosowanie zwolnienia z PIT przez osobę, która pomimo osiągnięcia wieku emerytalnego nie wystąpiła o emeryturę tylko pracuje dalej i podlega z tego tytułu ubezpieczeniu społecznemu. Zwolnienie będzie stosowane w wypłatach wypłacanych od 1.01 2022 r., jeżeli pracownik ma odpowiedni wiek (ukończone 60/65 lat w dniu wypłaty) i nie przekroczy limitu zwolnienia.

- Osoba wychowująca co najmniej czworo dzieci – należy zaznaczyć na wniosek osoby wychowującej co najmniej czworo dzieci. Zwolnienie będzie stosowane w wypłatach naliczonych po 01.01.2022 r. do miesiąca przekroczenia limitu zwolnienia.

Ulga dla pracowników tzw. ulga dla klasy średniej

Osoby osiągające przychody ze stosunku pracy mieszczące się miesięcznie w przedziale od 5 701 zł do 11 141 zł będą miały stosowaną ulgę dla pracowników (tzw. Ulga dla klasy średniej). Pracodawca będzie pomniejszał dochód pracownika o kwotę ulgi dla pracowników w wysokości obliczonej według wzoru:

(A x 6,68% – 380,50 zł) ÷ 0,17, dla A wynoszącego co najmniej 5 701 zł i nieprzekraczającego kwoty 8549 zł,

(A x (-7,35%) + 819,08 zł) ÷ 0,17, dla A wyższego od 8 549 zł i nieprzekraczającego kwoty 11 141 zł

– w którym A oznacza uzyskane w ciągu miesiąca przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej i spółdzielczego stosunku pracy.

Pracownik będzie mógł złożył wniosek o niestosowanie ulgi, jeśli np. przewiduje, że jego przychody rocznie przekroczą limit uprawniający do ulgi.

Na formularzu uproszczonym pracownika został dodany nowy parametr Nie pomniejszać dochodu o ulgę dla pracowników. Należy go zaznaczyć, jeśli pracownik złoży wniosek o niestosowanie ulgi dla pracowników.

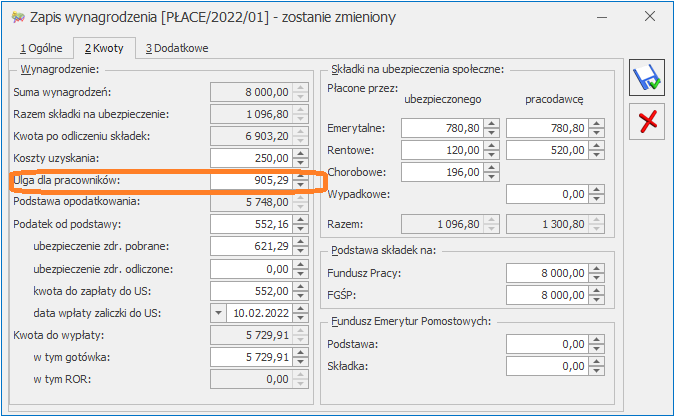

Ulga dla pracowników będzie naliczana w wypłacie etatowej, jeśli pracownik nie będzie miał zaznaczonego parametru Nie pomniejszać dochodu o ulgę dla pracowników i przychód mieści się w przedziale 5701 zł – 11141 zł. Na formularzu zapisu wynagrodzenia na zakładce [2.Kwoty] zostało dodane nowe pole Ulga dla pracowników, w którym jest wykazywana zastosowana kwota ulgi. Ulga pomniejsza kwotę podstawy opodatkowania.

Ulga dla pracowników tzw. ulga dla klasy średniej

Osoby osiągające przychody ze stosunku pracy mieszczące się miesięcznie w przedziale od 5 701 zł do 11 141 zł będą miały stosowaną ulgę dla pracowników (tzw. Ulga dla klasy średniej). Pracodawca będzie pomniejszał dochód pracownika o kwotę ulgi dla pracowników w wysokości obliczonej według wzoru:

(A x 6,68% – 380,50 zł) ÷ 0,17, dla A wynoszącego co najmniej 5 701 zł i nieprzekraczającego kwoty 8549 zł,

(A x (-7,35%) + 819,08 zł) ÷ 0,17, dla A wyższego od 8 549 zł i nieprzekraczającego kwoty 11 141 zł

– w którym A oznacza uzyskane w ciągu miesiąca przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej i spółdzielczego stosunku pracy.

Pracownik będzie mógł złożył wniosek o niestosowanie ulgi, jeśli np. przewiduje, że jego przychody rocznie przekroczą limit uprawniający do ulgi.

Na formularzu uproszczonym pracownika został dodany nowy parametr Nie pomniejszać dochodu o ulgę dla pracowników. Należy go zaznaczyć, jeśli pracownik złoży wniosek o niestosowanie ulgi dla pracowników.

Ulga dla pracowników będzie naliczana w wypłacie etatowej, jeśli pracownik nie będzie miał zaznaczonego parametru Nie pomniejszać dochodu o ulgę dla pracowników i przychód mieści się w przedziale 5701 zł – 11141 zł. Na formularzu zapisu wynagrodzenia na zakładce [2.Kwoty] zostało dodane nowe pole Ulga dla pracowników, w którym jest wykazywana zastosowana kwota ulgi. Ulga pomniejsza kwotę podstawy opodatkowania.

Składka zdrowotna odliczona. Od 1.01.2022 roku zaliczka podatku nie będzie pomniejszana o składkę zdrowotną odliczoną w wysokość 7,75% podstawy. Składka zdrowotna odliczona nie będzie naliczana. W polu ubezpieczenie zdrow. odliczone będzie wykazywana wartość 0. W polu kwota do zapłaty do US będzie naliczona kwota, która będzie kwotą z pola podatek od podstawy zaokrągloną matematycznie do pełnych złotych.

Ograniczenie składki zdrowotnej do kwoty naliczonej zaliczki podatku.

Od 1.01.2022 r. nadal będzie stosowane ograniczenie składki do wysokości zaliczki podatku. Zmianie ulegnie sposób wyliczania naliczonej zaliczki podatku, do której należy przyrównać kwotę składki zdrowotnej. Podczas naliczania wynagrodzenia wypłacanego od 1.01.2022 r. do poprawnego wyliczenia kwoty składki zdrowotnej 9% ustalane będzie jaka byłaby składka zdrowotna, gdyby obowiązywały zasady podatkowe aktualne na dzień 31.12.2021, czyli przed wymienionymi powyżej zmianami. Naliczona zaliczka podatku będzie wyliczona z zastosowaniem stałych podatkowych obowiązujących w 2021 roku, czyli ulgi podatkowej 43,76 zł, progów podatkowych – próg 85528 zł, limitu 50% kup 85528 zł. Dodatkowo podczas naliczania tej zaliczka podatku na potrzeby składki zdrowotnej nie będzie stosowana wprowadzona od 1.01.2022 r. ulga dla pracowników. Jeśli kwota składki zdrowotnej (9% od podstawy skł. zdrowotnej) będzie wyższa niż naliczona zaliczka podatku jej kwota zostanie obniżona.

Składka zdrowotna odliczona. Od 1.01.2022 roku zaliczka podatku nie będzie pomniejszana o składkę zdrowotną odliczoną w wysokość 7,75% podstawy. Składka zdrowotna odliczona nie będzie naliczana. W polu ubezpieczenie zdrow. odliczone będzie wykazywana wartość 0. W polu kwota do zapłaty do US będzie naliczona kwota, która będzie kwotą z pola podatek od podstawy zaokrągloną matematycznie do pełnych złotych.

Ograniczenie składki zdrowotnej do kwoty naliczonej zaliczki podatku.

Od 1.01.2022 r. nadal będzie stosowane ograniczenie składki do wysokości zaliczki podatku. Zmianie ulegnie sposób wyliczania naliczonej zaliczki podatku, do której należy przyrównać kwotę składki zdrowotnej. Podczas naliczania wynagrodzenia wypłacanego od 1.01.2022 r. do poprawnego wyliczenia kwoty składki zdrowotnej 9% ustalane będzie jaka byłaby składka zdrowotna, gdyby obowiązywały zasady podatkowe aktualne na dzień 31.12.2021, czyli przed wymienionymi powyżej zmianami. Naliczona zaliczka podatku będzie wyliczona z zastosowaniem stałych podatkowych obowiązujących w 2021 roku, czyli ulgi podatkowej 43,76 zł, progów podatkowych – próg 85528 zł, limitu 50% kup 85528 zł. Dodatkowo podczas naliczania tej zaliczka podatku na potrzeby składki zdrowotnej nie będzie stosowana wprowadzona od 1.01.2022 r. ulga dla pracowników. Jeśli kwota składki zdrowotnej (9% od podstawy skł. zdrowotnej) będzie wyższa niż naliczona zaliczka podatku jej kwota zostanie obniżona.

Zmiany

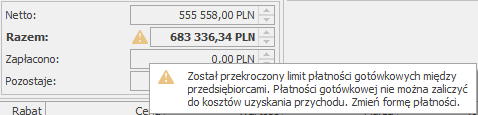

1. Kwoty indywidualne. Na zakładce [PIT-36] dodano pozycję Darowizny art.26 ust.1 pkt 9 lit. e. Kwota ta jest przenoszona na formularz zaliczki na PIT-36(18) do poz. 35 Odliczenia od dochodu – na podstawie art.26 ust.1 pkt 5-6a i 9 ustawy. Kwota na formularzu zaliczki ograniczana jest do wysokości 6% dochodu. Na zakładce [PIT-36L] dodano pozycje: Darowizny art.26 ust.1 pkt 9 lit. d oraz Darowizny art.26 ust.1 pkt 9 lit. e. Kwoty te są przenoszone na formularz zaliczki na PIT-36L(7) do poz. 25 Darowizny. Kwota na formularzu zaliczki ograniczana jest do wysokości 6% dochodu. 2. Rejestry VAT. Na dokumentach z datą rozliczenia w VAT od stycznia 2022 r. dodano możliwość wyboru procedur WSTO_EE oraz IED. Jeżeli na dokumencie zmieniono datę rozliczenia w VAT na wcześniejszą niż styczeń 2022 r. to kody te nie są usuwane z dokumentu, nie są natomiast przenoszone do pliku JPK_V7. Procedura EE jest możliwa do wyboru na dokumentach z datą rozliczenia w VAT do grudnia 2021 r. Procedury MPP i SW są możliwe do wyboru na dokumentach z datą rozliczenia w VAT do czerwca 2021 r. W przypadku metody kasowej pod uwagę brana jest data bieżąca w programie. 3. Rejestry VAT oraz Ewidencja dodatkowa. Dostosowano komunikaty i ostrzeżenia do obowiązującego nowego limitu płatności gotówkowych pomiędzy przedsiębiorcami, wynoszącego 8 000 zł. Limit dotyczy dokumentów z datą zakupu od 1 stycznia 2022 r. 4. Pliki JPK_V7. Licząc JPK_V7 za styczeń lub pierwszy kwartał 2022 r. udostępniono z poziomu wydruków nową gałąź Obliczenie korekty VAT dla zakupów 2021, a w niej Wydruk za rok 2021. Z wydruku mogą skorzystać firmy nie rozliczające VAT prewspółczynnikiem. 5. Rejestry VAT. Po przeniesieniu z modułu Handel dokumentu z rodzajem transakcji Wewnątrzunijny, Wewnątrzunijny trójstronny lub Wewnątrzunijny – podatnikiem jest nabywca dla podatnika nieaktywnego w VIES nie jest automatycznie zaznaczany parametr Rozliczać w VAT-UE. 6. Rejestry VAT zakupu. Jeżeli na dokumencie zaznaczono parametr Metoda kasowa to jest on kwalifikowany do JPK_V7 w miesiącu z daty rozliczenia lub wystawienia (w zależności, która z dat jest późniejsza). 7. Rejestry VAT. Podczas wysyłania wiadomości z poziomu dokumentu w Rejestrze VAT, na formularz wiadomości do pola Do pobierany jest adres e-mail uzupełniony na karcie kontrahenta. 8. Blokady dostępu. Na formularzu operatora dostępnym w Konfiguracji Programu / Użytkowe/ Operatorzy na zakładce [Blokady dostępu] dodano blokadę Księgowanie listy płac do KPiR. Dotychczasowa blokada Księgowanie listy płac uniemożliwia księgowanie listy płac do Księgi Handlowej. 9. Ewidencja ryczałtowa. Na zapisie powstałym po zaksięgowaniu dokumentu z Rejestru VAT/ Faktury Sprzedaży/ Paragonu domyślnie sumowana jest kwota na zakładce dotyczącej dokumentu źródłowego. 10. Biuro rachunkowe. Zmieniono sposób zapisywania plików xml z deklaracjami ZUS DRA generowanymi dla zaznaczonych firm z poziomu modułu Biuro rachunkowe. Pliki xml generowane dla wszystkich firm będą zapisywane w jednym folderze z nazwą okresu, za który pliki są utworzone, a nie tak jak do tej pory w oddzielnych folderach dla każdej firmy. Nazwa pliku xml z deklaracją ZUS DRA generowaną dla pracowników będzie dodatkowo zawierała NIP firmy.Poprawiono

1. Księgowość. Poprawiono dodawanie pozycji na formularzu Kwot dodatkowych na dokumencie w Rejestrze VAT, Ewidencji dodatkowej, Zapisie kasowym/bankowym oraz Delegacji. 2. Księgowość. Po zmianie w Konfiguracji typu działalności, podczas próby przeliczenia deklaracji PIT-28/ PIT-36 pojawiał się komunikat uniemożliwiający wyliczenie deklaracji. Działanie poprawiono. 3. VAT-ZD. Jeżeli w miesiącu wykazania dokumentu na VAT-ZD jako zapłaconego dodano korektę formularza VAT-ZD to dokument zapłacony był uwzględniany na kolejnym VAT-ZD. Działanie poprawiono. 4. VAT-ZD. Poprawiono wykazywanie dokumentów z podzieloną płatnością z tym samym terminem płatności. 5. Rejestry VAT. Dokumenty z kodem FP oraz dokumenty rozliczenia jednostkowej marży ujemnej z procedurą MR_UZ lub MR_T, gdzie w stawce opodatkowanej widnieje kwota na minus, a kwota VAT=0 z datą sprzedaży wcześniejszą niż październik 2020 r. i z datą rozliczenia w VAT od października 2020 r. oraz dokumenty z kodem ZakupVAT_Marza z datą zakupu wcześniejszą niż październik 2020 r. i z datą rozliczenia w VAT od października 2020 r. były wyświetlane na zakładce [Do VAT/JPK_V7] oraz na wydruku Klasyfikacja sprzedaży/ Wg pól na JPK_V7(21). Działanie poprawiono. 6. Rejestry VAT zakupu. Jeżeli w Rejestrze zakupu VAT zmieniono kategorię w pozycji dokumentu (z poziomu formularza dokumentu lub za pomocą operacji seryjnej Zmień kategorię) i ta kategoria miała przypisane odliczenia, to kwota odliczeń nie była aktualizowana w bazie danych. Działanie poprawiono. 7. Rejestry VAT. Przyspieszono dodawanie dokumentów do Rejestrów VAT. 8. Rejestry VAT. W przypadku pracy w trybie jednego okna poprawiono wyświetlanie informacji na dokumencie w Rejestrze VAT na zakładce 2 [Kontrahent] przy powiększonej czcionce w programie. 9. Księga Podatkowa oraz Ewidencja ryczałtowa. Jeżeli w Konfiguracji Firmy/ Księgowość/ Parametry dla parametru Zbiorcze księgowanie dokumentów (nie podlegają automatycznemu księgowaniu) zaznaczono opcję Rejestry sprzedaży VAT to dokumenty przeniesione z modułu Handel do rejestru VAT i zaksięgowane do Księgi Podatkowej/ Ewidencji ryczałtowej widniały na liście w module Handel w kolorze czarnym. Działanie poprawiono. 10. Księga Podatkowa. W specyficznych przypadkach nie było możliwości wejścia do gałęzi Konfiguracja Firmy/ Księgowość/ Parametry. Działanie poprawiono. 11. Księgowość kontowa. Zaliczka na CIT-8. W specyficznych przypadkach podczas przeliczania zaliczki na CIT-8 z ulgą na złe długi pojawiał się komunikat: Nie można wstawić wartości NULL do kolumny KZD_Skorygowano tabeli CDN_XXX.CDN.KorektaPodatkuDochodowegoZD, ponieważ kolumna nie pozwala na wprowadzanie takich wartości. INSERT kończy się niepowodzeniem. Działanie poprawiono. 12. Księgowość kontowa. Plan kont. Zaznaczenie parametru Rozrachunek bez rozliczenia w K/B nie było przenoszone do nowego okresu podczas zakładania okresu obrachunkowego w Konfiguracji Firmy/ Księgowość/ Okresy obrachunkowe i kopiowania planu kont z poprzedniego okresu. 13. Księgowość kontowa. Plan kont. Podczas importu planu kont z innej bazy danych, jeżeli w obu bazach operator miał zakaz do konta, a w bazie źródłowej konto to posiadało analityki, pojawiał się komunikat: Podczas importu danych wystąpił błąd: Instrukcja INSERT powoduje konflikt z ograniczeniem FOREIGN KEY „FK_AcZKonto”. Konflikt występuje w bazie danych „CDN_DEMO” w tabeli „CDN.Konta”, column 'Acc_AccId’. Działanie poprawiono. 14. Księgowość kontowa. Schematy księgowań. Poprawiono księgowanie listy płac dla pracownika oddelegowanego za pomocą makr: @OpisAnlPPKP oraz @OpisAnlPPKF. 15. Księgowość kontowa. Poprawiono wyświetlanie komunikatów podczas księgowania dokumentów w specyficznych sytuacjach. 16. Biuro Rachunkowe. Konwersja baz. Z poziomu modułu Biuro Rachunkowe wykonując konwersje baz, dla wszystkich baz zaznaczał się parametr Login zintegrowany NT dostępny na formularzu bazy w Comarch ERP Optima w Konfiguracji programu/Użytkowe/Bazy danych. Działanie poprawiono. 17. Comarch OCR. Poprawiono wydajność wczytywania faktur oraz treść wyświetlanych komunikatów.Ogólne i Kasa/Bank

Ogólne

Nowości

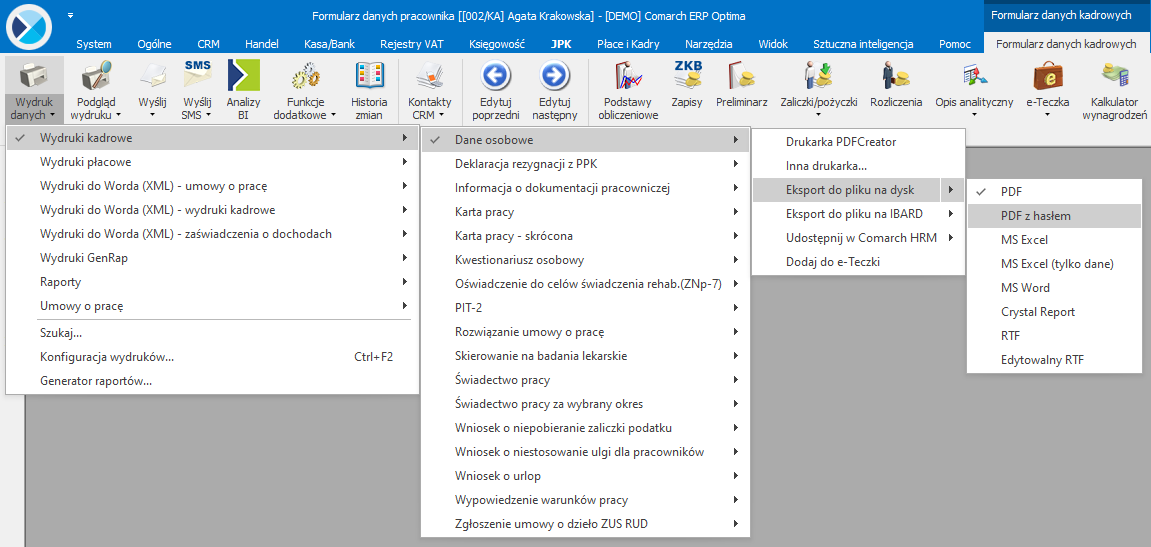

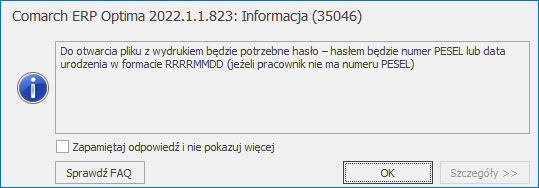

1. Szyfrowanie wydruków hasłem. Umożliwiono szyfrowanie dostępnych w programie wydruków do plików PDF za pomocą hasła. Dzięki temu plik PDF z wydrukiem może być otwarty jedynie przez upoważnioną osobę znającą hasło. Po wybraniu funkcji Wydruk danych lub Wyślij, wskazaniu konkretnego wydruku, dla opcji Eksport do pliku na dysk, Eksport do pliku na IBARD oraz Udostępnij w Comarch HRM możliwy jest wybór opcji PDF z hasłem: W przypadku wydruków płacowych jako hasło do pliku ustawiany jest numer PESEL pracownika. Jeżeli pracownik na swojej karcie nie ma uzupełnionego numeru PESEL, hasłem jest data urodzenia pracownika w formacie RRRRMMDD. Dotyczy to wydruków:

W przypadku wydruków płacowych jako hasło do pliku ustawiany jest numer PESEL pracownika. Jeżeli pracownik na swojej karcie nie ma uzupełnionego numeru PESEL, hasłem jest data urodzenia pracownika w formacie RRRRMMDD. Dotyczy to wydruków:

- wydruków kaskadowych (wydruki oznaczone jako ‘wiele plików e-mail’) dostępnych z listy pracowników,

- wydruków kaskadowych (wydruki oznaczone jako ‘wiele plików e-mail’) dostępnych z listy deklaracji PIT pracowników,

- wydruków kaskadowych (wydruki oznaczone jako ‘wiele plików e-mail’) dostępnych z listy wypłat pracowników,

- wydruków dostępnych z formularza pracownika,

- wydruków dostępnych z formularza deklaracji PIT pracownika,

- wydruków dostępnych z formularza wypłaty.

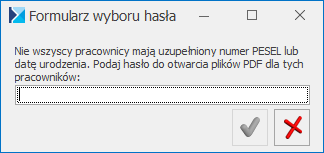

W przypadku płacowych wydruków kaskadowych (oznaczonych jako ‘wiele plików e-mail’), jeżeli nie dla wszystkich zaznaczonych pracowników (lub ich wypłat/deklaracji PIT) na kartach pracowników uzupełnione są numery PESEL lub daty urodzenia, pojawia się okno z prośbą o podanie hasła, którym zaszyfrowane mają być wydruki pracowników bez uzupełnionych numerów PESEL lub dat urodzenia:

W przypadku płacowych wydruków kaskadowych (oznaczonych jako ‘wiele plików e-mail’), jeżeli nie dla wszystkich zaznaczonych pracowników (lub ich wypłat/deklaracji PIT) na kartach pracowników uzupełnione są numery PESEL lub daty urodzenia, pojawia się okno z prośbą o podanie hasła, którym zaszyfrowane mają być wydruki pracowników bez uzupełnionych numerów PESEL lub dat urodzenia:

Na oknie należy wprowadzić hasło (puste hasło ani znak spacji nie są przyjmowane). Nie jest weryfikowana przez program siła podanego hasła.

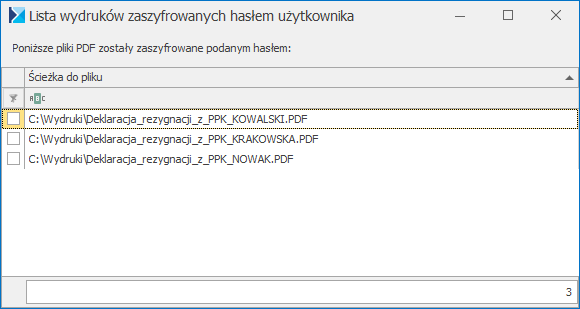

Po zakończeniu generowania wydruków wyświetlane jest podsumowanie z listą wydruków zaszyfrowanych podanym hasłem (są to wydruki dla pracowników bez uzupełnionego numeru PESEL lub daty urodzenia):

Na oknie należy wprowadzić hasło (puste hasło ani znak spacji nie są przyjmowane). Nie jest weryfikowana przez program siła podanego hasła.

Po zakończeniu generowania wydruków wyświetlane jest podsumowanie z listą wydruków zaszyfrowanych podanym hasłem (są to wydruki dla pracowników bez uzupełnionego numeru PESEL lub daty urodzenia):

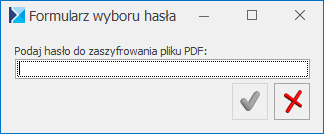

W przypadku wydruków dla pojedynczego pracownika dostępnych z formularza pracownika/wypłaty/deklaracji PIT, kiedy na jego karcie nie jest uzupełniony numer PESEL ani data urodzenia, podczas generowania wydruku z hasłem program prosi Użytkownika o podanie hasła do zaszyfrowania pliku PDF:

W przypadku wydruków dla pojedynczego pracownika dostępnych z formularza pracownika/wypłaty/deklaracji PIT, kiedy na jego karcie nie jest uzupełniony numer PESEL ani data urodzenia, podczas generowania wydruku z hasłem program prosi Użytkownika o podanie hasła do zaszyfrowania pliku PDF:

W przypadku innych wydruków płacowych niż wymienione powyżej oraz pozostałych dostępnych w programie (innych niż płacowe), po wybraniu opcji PDF z hasłem zawsze pojawia się powyższe okno z prośbą o wprowadzenie hasła do zaszyfrowania wydruku.

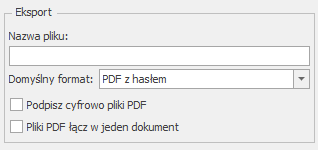

W Konfiguracji wydruków na formularzu edycji wydruku w sekcji Eksport możliwe jest wybranie jako domyślnego formatu PDF z hasłem:

W przypadku innych wydruków płacowych niż wymienione powyżej oraz pozostałych dostępnych w programie (innych niż płacowe), po wybraniu opcji PDF z hasłem zawsze pojawia się powyższe okno z prośbą o wprowadzenie hasła do zaszyfrowania wydruku.

W Konfiguracji wydruków na formularzu edycji wydruku w sekcji Eksport możliwe jest wybranie jako domyślnego formatu PDF z hasłem:

W przypadku wydruków generowanych przez Serwis Operacji Automatycznych (np. Automat windykacji), nawet jeżeli dla wydruku wybrany jest domyślny format PDF z hasłem, tworzony automatycznie wydruk nie jest szyfrowany hasłem.

Jeżeli na formularzu Edycji wydruku zaznaczony jest parametr Podpisz cyfrowo pliki PDF oraz Kopia elektroniczna, pomimo wybranego domyślnego formatu PDF z hasłem, wydruk w Archiwum wydruków nie jest zaszyfrowany hasłem.

Po zapisaniu pliku PDF z hasłem nie pojawia się pytanie Czy otworzyć wyeksportowany plik? ani plik nie jest automatycznie otwierany jeżeli dla tego pytania zapamiętana została opcja Tak.

W przypadku wydruków generowanych przez Serwis Operacji Automatycznych (np. Automat windykacji), nawet jeżeli dla wydruku wybrany jest domyślny format PDF z hasłem, tworzony automatycznie wydruk nie jest szyfrowany hasłem.

Jeżeli na formularzu Edycji wydruku zaznaczony jest parametr Podpisz cyfrowo pliki PDF oraz Kopia elektroniczna, pomimo wybranego domyślnego formatu PDF z hasłem, wydruk w Archiwum wydruków nie jest zaszyfrowany hasłem.

Po zapisaniu pliku PDF z hasłem nie pojawia się pytanie Czy otworzyć wyeksportowany plik? ani plik nie jest automatycznie otwierany jeżeli dla tego pytania zapamiętana została opcja Tak.

Zmiany

1. Kody JPK_V7 na dokumentach. Lista kodów JPK_V7 wyświetlana na dokumentach zależy od daty dokumentu i wynika z okresu obowiązywania danego kodu:- kody MPP i SW są możliwe do wyboru na dokumentach z datą rozliczenia w VAT do czerwca 2021.

- kod EE widoczny jest na dokumentach z datą rozliczenia w VAT do grudnia 2021.

- kody WSTO_EE i IED są możliwe do wybrania na dokumentach z datą rozliczenia w VAT od stycznia 2022.

- WSTO_EE – wewnątrzwspólnotowa sprzedaż na odległość towarów, które w momencie rozpoczęcia ich wysyłki lub transportu znajdują się na terytorium kraju, oraz świadczenie usług telekomunikacyjnych, nadawczych i elektronicznych, o których mowa w art. 28k ustawy, na rzecz podmiotów niebędących podatnikami, posiadających siedzibę, stałe miejsce zamieszkania lub miejsce pobytu na terytorium państwa członkowskiego innym niż terytorium kraju

- IED – dostawa towarów, o której mowa w art. 7a ust. 1 i 2 ustawy, dokonana przez podatnika ułatwiającego tę dostawę, który nie korzysta z procedury szczególnej, o której mowa w dziale XII w rozdziale 6a lub 9 ustawy lub w odpowiadających im regulacjach, dla której miejscem dostawy jest terytorium kraju

8. Przypomnienie o kopii bezpieczeństwa. Jeżeli na karcie dodawanego operatora zaznaczony zostanie parametr Administrator, automatycznie zaznaczany jest również parametr Przypomnienie o kopii bezpieczeństwa.

9. Seryjna konwersja baz danych. W przypadku seryjnej konwersji baz danych z poziomu Comarch ERP Optima Biuro Rachunkowe, jeżeli jedna z baz danych na serwerze ma zainstalowane najnowsze ważne aktualizacje, podczas konwersji pozostałych baz aktualizacje są również instalowane.

8. Przypomnienie o kopii bezpieczeństwa. Jeżeli na karcie dodawanego operatora zaznaczony zostanie parametr Administrator, automatycznie zaznaczany jest również parametr Przypomnienie o kopii bezpieczeństwa.

9. Seryjna konwersja baz danych. W przypadku seryjnej konwersji baz danych z poziomu Comarch ERP Optima Biuro Rachunkowe, jeżeli jedna z baz danych na serwerze ma zainstalowane najnowsze ważne aktualizacje, podczas konwersji pozostałych baz aktualizacje są również instalowane.

Poprawiono

1. JPK_V7 – dokumenty z kodem FP. Dokumenty z kodem FP mające datę sprzedaży wcześniejszą niż z października 2020 i okres rozliczenia w VAT w październiku 2020 lub późniejszych miesiącach, były wykazywane w części deklaracyjnej pliku JPK_V7. Działanie poprawiono. 2. Import z JPK_VAT/JPK_V7 do rejestru VAT. Podczas importu dokumentów z pliku JPK_VAT/JPK_V7 do rejestru VAT, jeżeli zaznaczony był parametr Ustaw status płatności na Nie podlega a nie została założona ani odnaleziona karta kontrahenta z określonym numerem NIP, płatności dla takich dokumentów dodawane były ze statusem Nie rozliczono. Działanie poprawiono. 3. JPK_KR. Zoptymalizowano i przyśpieszono generowanie plików JPK_KR. 4. Konfiguracja wydruków – skróty klawiszowe. Usunięto skróty klawiszowe dla menu kontekstowego edycji wydruku aby nie powodować konfliktu z globalnymi skrótami działającymi w programie. 5. Eksport danych do schowka. Wybierając opcję eksportu danych do schowka, po wklejeniu ich w MS Excel dane w kolumnach były przesunięte w stosunku do nagłówków kolumn. Działanie poprawiono. 6. Personalizacja listy. Jeżeli lista w programie posortowana była po kolumnie z atrybutem i dodawana była nowa kolumna użytkownika, pojawiał się komunikat wskazujący na błędną definicję kolumny. Działanie poprawiono. 7. Zaznaczenia na liście. Po eksporcie zaznaczonych danych do schowka lub pliku MS Excel zaznaczenia pozostają na liście. 8. Logowanie domenowe. Poprawiono przypisywanie konta domenowego do Operatora w szczególnym przypadku.Kasa/Bank

Zmiany

1. Eksport przelewów i weryfikacja rachunków bankowych. Od 01.01.2022 roku zmniejszył się limit płatności powodujący weryfikację rachunków bankowych w Wykazie podatników VAT. Dla przelewów eksportowanych po 31.12.2021 roku limit ten wynosi 8 000 zł. 2. Odsetki ustawowe od zaległości. W Konfiguracja/ Program/ Kasa/Bank wprowadziliśmy nową wartość odsetek ustawowych od zaległości. Od 04.11.2021 roku wynoszą one 6.75%, od 09.12.2021 roku to 7.25%.Poprawiono

1. Ewidencja dodatkowa i rozliczenie zaliczki pracownika. W Ewidencji dodatkowej kosztów przy rozliczaniu dokumentu zaliczką pracownika pojawiał się komunikat: Dojście do wiersza odnosi się do usuniętego wiersza lub wiersza oznaczonego do usunięcia. Działanie poprawiono. 2. Formularz kontrahenta i pusty numer rachunku bankowego. Po imporcie rachunków bankowych dla kontrahenta, który w Wykazie podmiotów VAT nie ma zgłoszonego rachunku bankowego, na zakładce [Płatności] dodawany był ‘pusty’ rachunek bankowy. Działanie poprawiono. 3. mBank WebService. Przy eksporcie dużej ilości przelewów niektóre z nich nie były eksportowane. Pojawiał się komunikat: Aktualna sesja została zakończona. Dalej wprowadzane dane nie zostaną zapisane. Zanim wykonasz operację ponownie, zamknij wszystkie okna. Działanie poprawiono 4. MT940 i import przelewów. Poprawiono wydajność importu płatności formatem MT940. Problem pojawiał się w bazie danych, w której występował kontrahent posiadający kilka tysięcy rachunków.Handel z magazynem

Handel

Nowości

1. Integracja z platformą finansową Comarch Apfino (usługa będzie dostępna od 16 grudnia) Dodaliśmy funkcję finansowania i windykacji faktur dzięki integracji Comarch ERP Optima z platformą finansową Comarch Apfino. W ramach integracji programu Comarch ERP Optima z platformą Comarch Apfino umożliwiono:- zgłaszanie faktur do finansowania

- zgłaszanie Faktur do windykacji

- przekazywanie Faktur (czyli wysłania ich do Comarch Apfino, aby Użytkownik mógł z tego poziomu dokonać zgłoszenia do faktoringu/ windykacji)

- założyć darmowe konto na platformie Comarch Apfino

- zintegrować konta Comarch ERP Optima – Apfino

- złożyć wniosek i podpisać umowę dla wybranej usługi

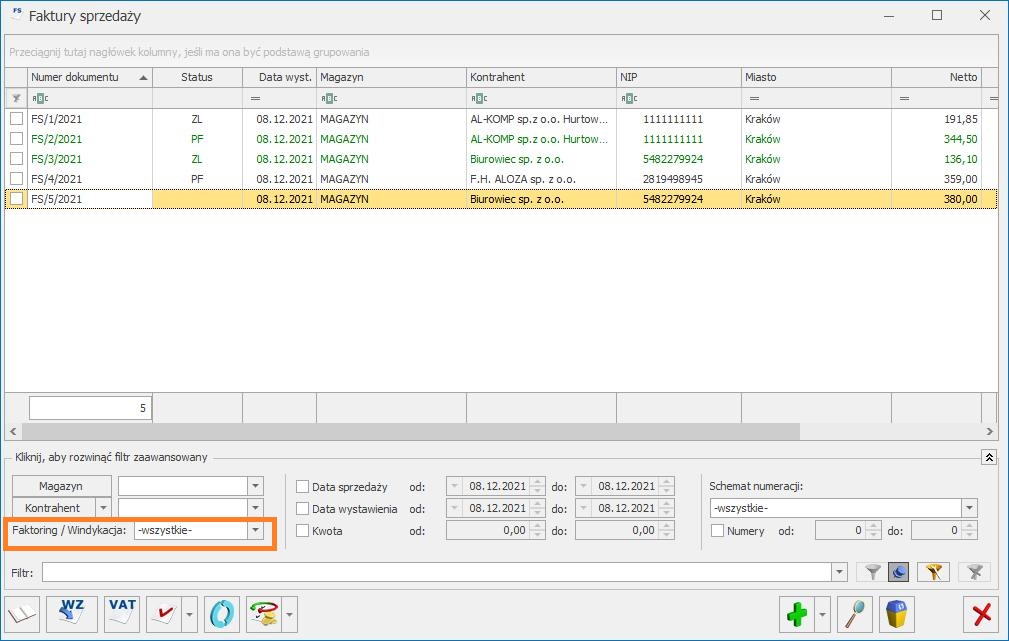

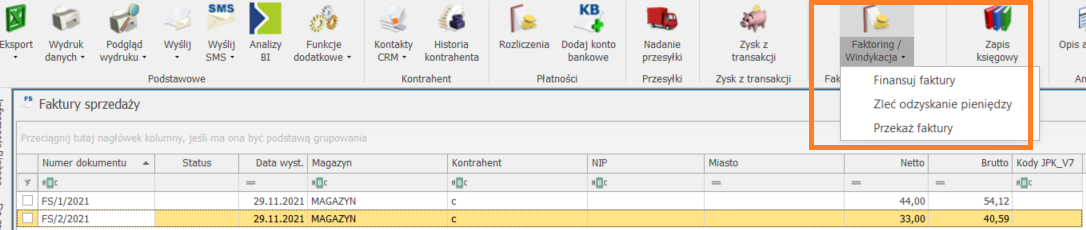

- przyciski w menu głównym na liście Faktur sprzedaży,

- przyciski w menu głównym na otwartym formularzu Faktury sprzedaży,

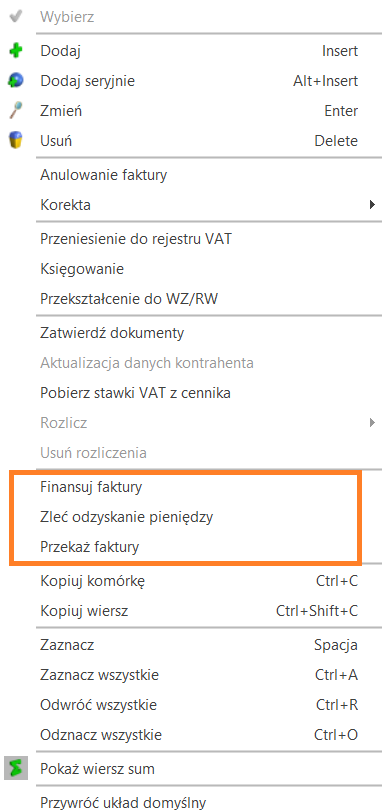

- opcje w menu kontekstowym na liście Faktur sprzedaży,

- filtry na liście Faktur sprzedaży,

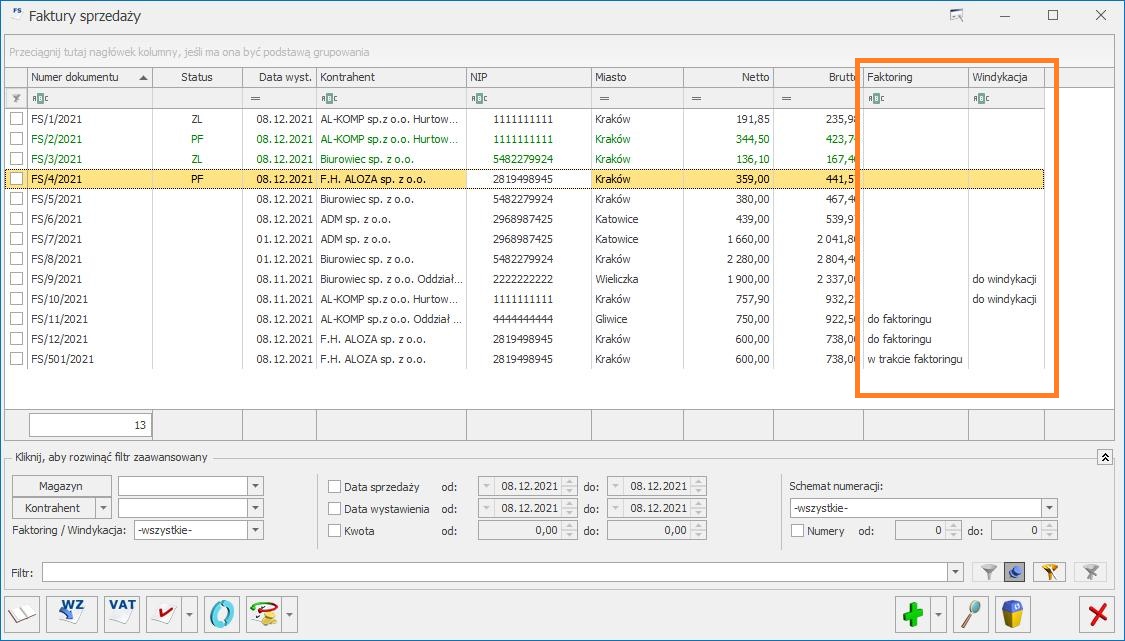

- kolumny na liście Faktur sprzedaży,

- miejsce na uzupełnienie klucza wymiany w Konfiguracji firmy/Dane firmy/ Comarch Apfino.

- zatwierdzone na stałe Faktury sprzedaży (w tym Faktury finalne), nie są wysyłane Faktury zaliczkowe, VAT marża, Faktury pierwotne, Faktury zapisane w buforze oraz dokumenty korygujące

- kwota netto na dokumencie jest większa lub równa 500 zł (lub 100 EUR w przypadku dokumentów walutowych),

- waluta dokumentu to PLN lub EUR (dokumenty w innych walutach będą pomijane w faktoringu),

- termin płatności:

- jest większy lub równy 7 dni, ale maksymalnie 90 dni – liczony od daty wystawienia,

- nie jest mniejszy niż 3 dni – liczone od daty bieżącej,

- jeśli Faktura ma kilka płatności z różnymi terminami, to system bierze pod uwagę zawsze najpóźniejszy termin.

- data wystawienia Faktury nie może być późniejsza niż data bieżąca,

- Faktura jest nierozliczona lub częściowo rozliczona (finansowane jest saldo Faktury, czyli kwota pozostała do spłaty),

- rodzaj kontrahenta na dokumencie (Domyślnego płatnika): krajowy,

- na dokumencie został wybrany kontrahent z uzupełnionym numerem NIP,

- Faktura z formą płatności: przelew

- Inne dane z dokumentu mogą być dowolne.

- zatwierdzone na stałe Faktury sprzedaży (w tym Faktury finalne), nie są wysyłane Faktury zaliczkowe, VAT marża, Faktury pierwotne, Faktury zapisane w buforze oraz dokumenty korygujące

- Faktury przeterminowane – termin płatności na Fakturze jest o co najmniej 1 dzień wcześniejszy niż data bieżąca. Jeśli Faktura ma kilka płatności z różnymi terminami, to system bierze pod uwagę najpóźniejszy termin.

- Faktura jest nierozliczona lub częściowo rozliczona (Kwota zgłaszana do windykacji to saldo faktury czyli kwota pozostała do opłacenia).

- Faktura z formą płatności: przelew.

- rodzaj kontrahenta (Domyślnego płatnika): krajowy

- status kontrahenta (Domyślnego płatnika): podmiot gospodarczy,

- na dokumencie został wybrany kontrahent z uzupełnionym numerem NIP,

- odpowiednio wypełnione dane adresowe kontrahenta (Domyślnego płatnika) – pola obligatoryjne to: ulica, kod pocztowy, miasto.

- brak maksymalnej daty przeterminowania – nie ma określonej najstarszej daty terminu płatności,

- kwota i waluta dokumentu – bez ograniczeń,

- mogą być wysyłane również Faktury, które wcześniej były zgłaszane do faktoringu i np. zostały odrzucone.

Z poziomu rozwijanej listy istnieje możliwość zawężenia wyświetlanej listy Faktur wg poniższych opcji:

- -wszystkie- – wszystkie dokumenty

- Faktoring – wszystkie – Faktury kwalifikujące się do faktoringu oraz zgłoszone do faktoringu i odrzucone w faktoringu

- Faktoring – możliwe do finansowania – faktury spełniające warunki kwalifikowania do finansowania (Faktury już zgłoszone do faktoringu i/lub odrzucone nie są widoczne)

- Faktoring – wnioskowane o finansowanie – Faktury zgłoszone do finansowania, niezależnie od statusu ich rozliczenia

- Faktoring – odrzucone – Faktury zgłoszone i odrzucone przez faktora

- Windykacja – wszystkie – wszystkie Faktury kwalifikujące się do windykacji oraz zgłoszone do windykacji i odrzucone w windykacji

- Windykacja – możliwe do odzyskania – wszystkie faktury spełniające warunki kwalifikowania do windykacji (nie są wyświetlane Faktury wcześniej zgłoszone do windykacji i/lub odrzucone)

- Windykacja – zgłoszone do odzyskania – wszystkie Faktury już zgłoszone do windykacji

- Windykacja – odrzucone – wszystkie Faktury zgłoszone, które zostały odrzucone w windykacji

- skorzystanie z przycisku Finansuj faktury lub Zleć odzyskanie pieniędzy w menu głównym, na liście Faktur sprzedaży,

- skorzystanie z opcji Finansuj faktury lub Zleć odzyskanie pieniędzy w menu głównym, z poziomu otwartego formularza Faktury,

- skorzystanie z przycisku Finansuj faktury lub Zleć odzyskanie pieniędzy w menu kontekstowym na liście Faktur.

- Finansuj fakturę – opcja dotyczy wszystkich zaznaczonych dokumentów na liście. Po jej wybraniu program weryfikuje czy wszystkie zaznaczone Faktury spełniają warunki do finansowania, jeżeli tak, to uruchamiany jest proces zgłoszenia ich do faktoringu. Jeśli warunki nie są spełnione to odpowiednio do ilości zgłaszanych dokumentów pojawi się komunikat:

- Zleć odzyskanie pieniędzy – do windykacji można zgłaszać wiele Faktur jednocześnie, w tym również Faktury wystawione dla różnych kontrahentów. Opcja dotyczy wszystkich zaznaczonych dokumentów na liście. Po jej wybraniu program weryfikuje czy wszystkie zaznaczone Faktury spełniają warunki do windykacji, jeżeli tak, to uruchamiany jest proces zlecenia odzyskania pieniędzy. Jeśli warunki nie są spełnione to odpowiednio do ilości zleconych dokumentów pojawi się komunikat:

- Przekaż fakturę/faktury – po wybraniu ikony Przekaż fakturę/Przekaż faktury do platformy Comarch Apfino zostaną przekazane wszystkie zaznaczone dokumenty na liście, a jeżeli żaden nie zostanie zaznaczony, to system zaproponuje przekazanie wszystkich dokumentów do platformy. Więcej informacji odnośnie przekazywania faktur do platformy Comarch Apfino zostało opisane w dalszej części rozdziału.

Analogiczne opcje znajdują się w menu kontekstowym dostępnym na liście Faktur sprzedaży, pod prawym przyciskiem myszy są dostępne nowe opcje analogiczne do przycisków dodanych na wstążce formularza Faktury/listy Faktur sprzedaży.

Zmiany w Konfiguracji

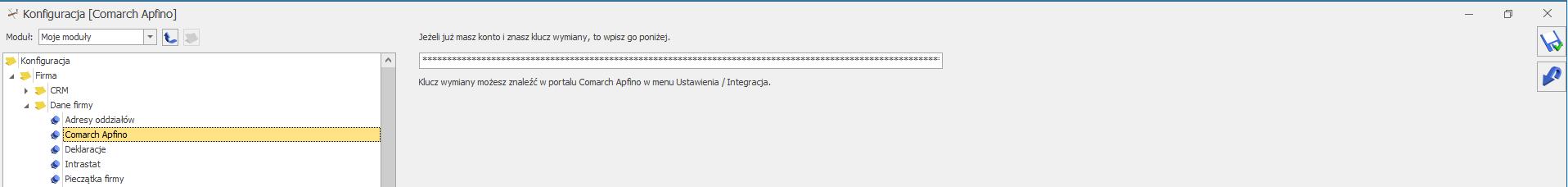

Do wymiany z Comarch Apfino wymagane jest użycie klucza wymiany udostępnionego Użytkownikowi w portalu Comarch Apfino. Klucz wymiany można odczytać po zalogowaniu na konto w Comarch Apfino w menu Ustawienia/Integracja. Klucz następnie należy uzupełnić w Comarch ERP Optima, w menu Start/Konfiguracja/Firma/Dane firmy/Comarch Apfino

Zmiany w Konfiguracji

Do wymiany z Comarch Apfino wymagane jest użycie klucza wymiany udostępnionego Użytkownikowi w portalu Comarch Apfino. Klucz wymiany można odczytać po zalogowaniu na konto w Comarch Apfino w menu Ustawienia/Integracja. Klucz następnie należy uzupełnić w Comarch ERP Optima, w menu Start/Konfiguracja/Firma/Dane firmy/Comarch Apfino

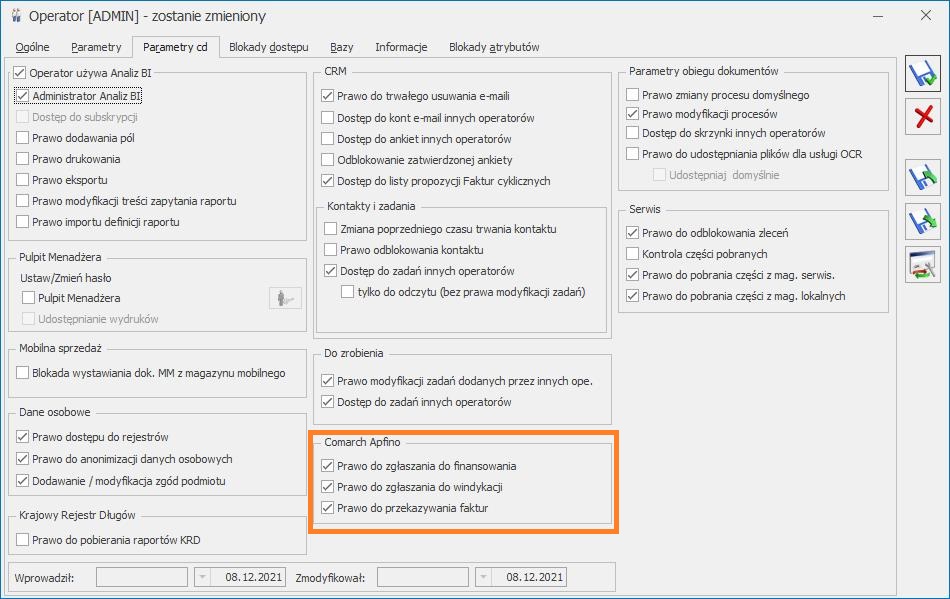

Uprawnienia operatora

Na karcie operatora w menu Start/Konfiguracja/Program/Użytkowe/Operatorzy, na zakładce [Parametry cd], dodano nową sekcję Comarch Apfino z parametrami nadającymi prawa dostępu do usług Comarch Apfino.

Uprawnienia operatora

Na karcie operatora w menu Start/Konfiguracja/Program/Użytkowe/Operatorzy, na zakładce [Parametry cd], dodano nową sekcję Comarch Apfino z parametrami nadającymi prawa dostępu do usług Comarch Apfino.

Jeżeli Użytkownik podejmie próbę wysłania Faktury do finansowania/zgłoszenia Faktur do windykacji/przesłania faktur do platformy usług finansowych Comarch Apfino bez zaznaczonego odpowiedniego parametru na karcie operatora, to pojawi się odpowiednio do wybranej opcji następujący komunikat:

Nie masz prawa zgłaszania faktur do finansowania./Nie masz prawa zgłaszania faktur do windykacji./ Nie masz prawa przesyłania faktur do platformy usług finansowych Comarch Apfino. Skontaktuj się z administratorem w celu nadania odpowiednich uprawnień.

Dla operatorów z prawami administratora wszystkie parametry w sekcji Comarch Apfino są zaznaczone.

Faktoring -proces finansowania

Aby móc finansować faktury bezpośrednio w programie Comarch ERP Optima należy:

Jeżeli Użytkownik podejmie próbę wysłania Faktury do finansowania/zgłoszenia Faktur do windykacji/przesłania faktur do platformy usług finansowych Comarch Apfino bez zaznaczonego odpowiedniego parametru na karcie operatora, to pojawi się odpowiednio do wybranej opcji następujący komunikat:

Nie masz prawa zgłaszania faktur do finansowania./Nie masz prawa zgłaszania faktur do windykacji./ Nie masz prawa przesyłania faktur do platformy usług finansowych Comarch Apfino. Skontaktuj się z administratorem w celu nadania odpowiednich uprawnień.

Dla operatorów z prawami administratora wszystkie parametry w sekcji Comarch Apfino są zaznaczone.

Faktoring -proces finansowania

Aby móc finansować faktury bezpośrednio w programie Comarch ERP Optima należy:

- Założyć darmowe konto na platformie Comarch Apfino

- Zintegrować konta Comarch ERP Optima – Apfino

- Skopiować klucz wymiany z platformy Comarch Apfino i wprowadzić go w programie Comarch ERP Optima (w zakładce Start/Konfiguracja/ Firma/ Dane firmy/ Comarch Apfino)

- Zawrzeć i potwierdzić umowę faktoringową

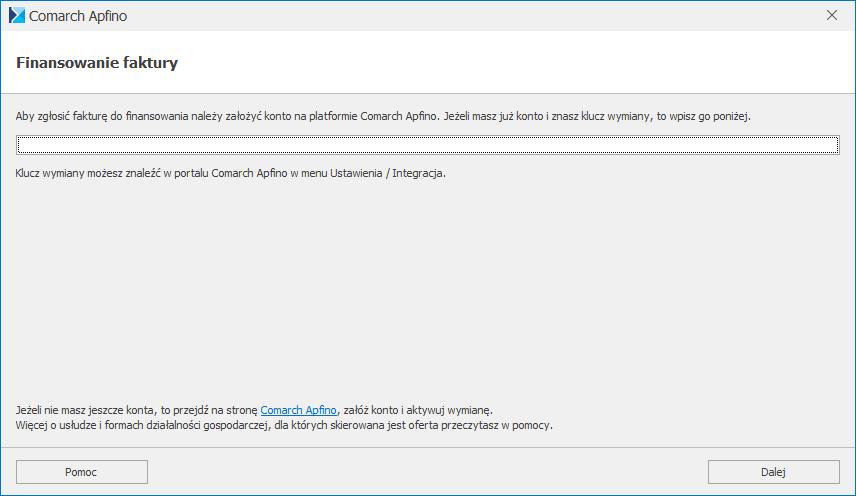

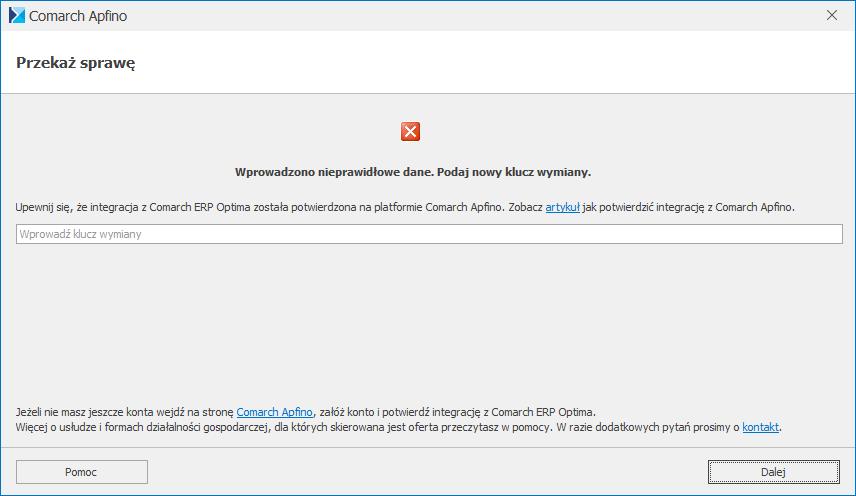

- jeśli w Comarch ERP Optima nie został jeszcze wprowadzony klucz wymiany (co może oznaczać, że użytkownik nie ma jeszcze konta na platformie Comarch Apfino):

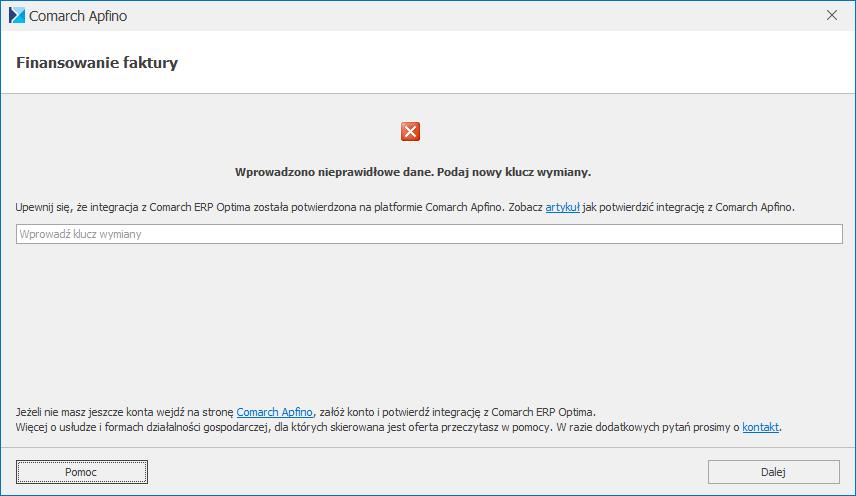

- jeśli użytkownik wprowadził błędny klucz wymiany lub integracja z Comarch ERP Optima nie została jeszcze potwierdzona na platformie Comarch Apfino

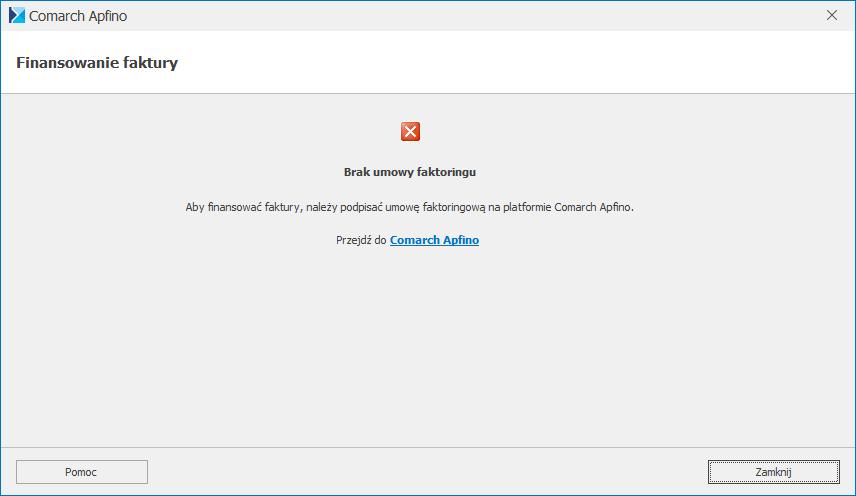

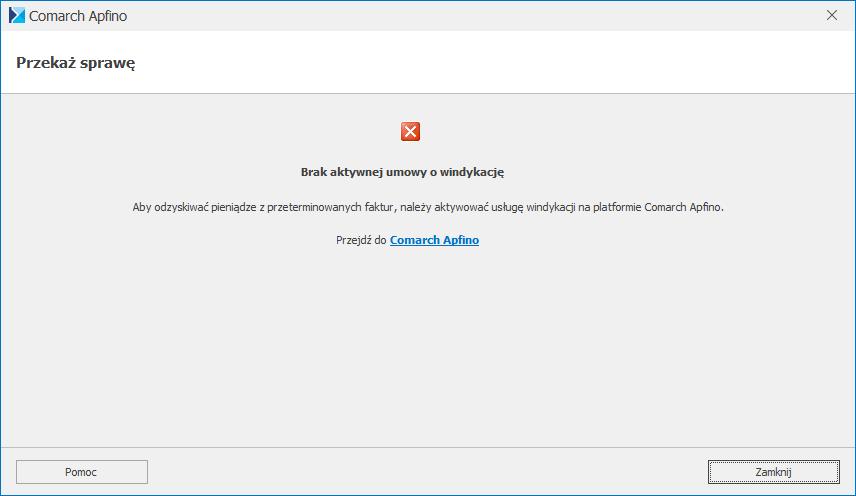

- jeżeli użytkownik posiada konto w Comarch Apfino, ale nie podpisał umowy o faktoring

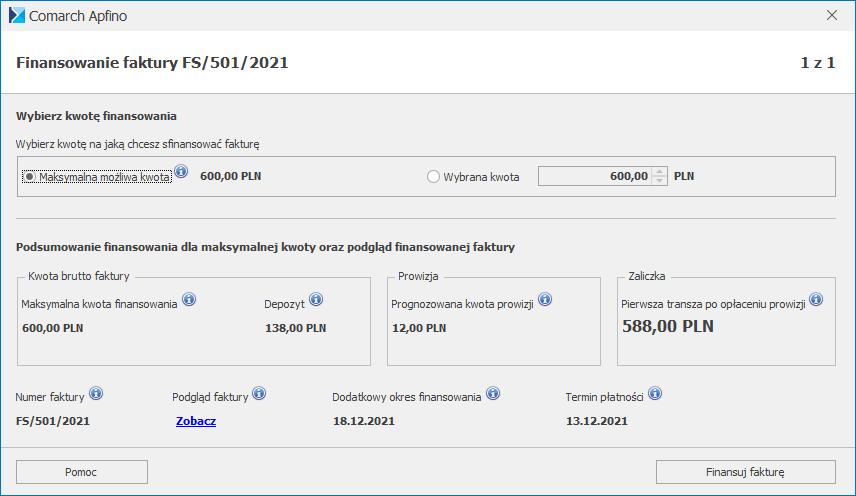

- Jeżeli wszystko jest skonfigurowane prawidłowo, tzn. użytkownik ma założone konto na platformie Comarch Apfino, ma podpisaną umowę faktoringową oraz wpisał prawidłowy klucz wymiany w Comarch ERP Optima to pojawi się okno dotyczące finansowania danej faktury.

Okno składa się z następujących informacji:

Okno składa się z następujących informacji:

- Maksymalna możliwa kwota – Maksymalna kwota na jaką faktor zgodził się finansować wybraną Fakturę.

- Wybrana kwota – Kwota na jaką faktor zgodził się finansować wybraną Fakturę. Po zaznaczeniu tej opcji Użytkownik może uzupełnić kwotę finansowania Faktury ręcznie, jednak kwota ta nie może być wyższa niż kwota z pola Maksymalna kwota finansowania.

- Maksymalna kwota finansowania– Maksymalna kwota na jaką faktor zgodził się finansować wybraną Fakturę.

- Depozyt – Pozostała kwota z Faktury, która zostaje przechowana przez faktora jako zabezpieczenie. Depozyt zostanie wypłacony po opłaceniu Faktury przez kontrahenta.

- Prognozowana kwota prowizji – Prognozowana wysokość prowizji, naliczona od maksymalnej kwoty możliwej do finansowania dla okresu finansowania faktury.

- Pierwsza transza po opłaceniu prowizji – Prognozowana wysokość pierwszej transzy, która zostanie wypłacona przez faktora w ramach finansowania Faktury, pomniejszona o wartość prowizji.

- Numer faktury – Numer finansowanej Faktury.

- Podgląd faktury – Do wniosku o finansowanie Faktury zostanie dołączony wydruk Faktury. Wybór opcji Zobacz wywołuje podgląd wydruku (Eko Faktura/ Z kodami JPK_V7) danej faktury.

- Dodatkowy okres finansowania – Okres po dacie płatności podanej na Fakturze, w którym naliczane są dodatkowe opłaty jeśli kontrahent nie opłaci Faktury w terminie płatności.

- Termin płatności – Termin płatności z Faktury. W przypadku płatności w ratach to najpóźniejszy z terminów płatności rat.

- Przycisk Pomiń – jest widoczny jeżeli do finansowania przekazywane jest kilka faktur. Po kliknięciu przycisku następuje rezygnacja z przesłania do finansowania danej faktury i pojawia się okno dotyczące kolejnej.

- Po wybraniu opcji Finansuj fakturę, faktura jest wysyłana do finansowania, W tle załączany jest wydruk pdf faktury Eko Faktura/ Z kodami JPK_V7.

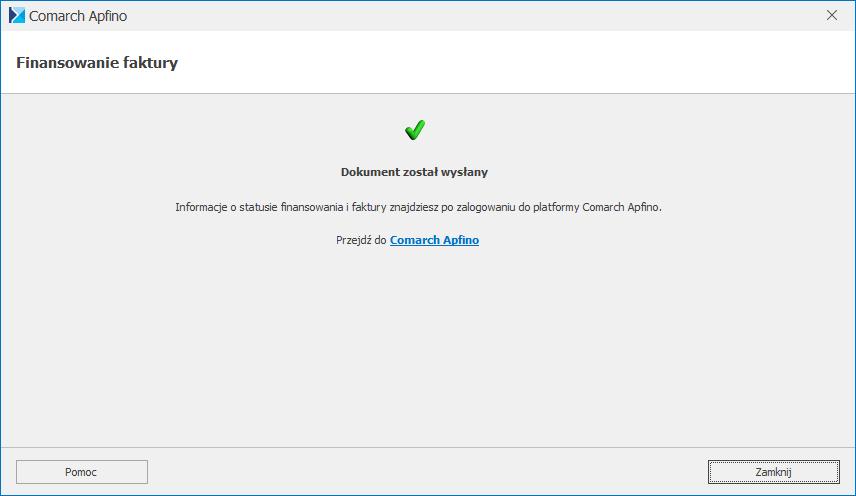

- Dokument został wysłany. Informacje o statusie finansowania i faktury znajdziesz po zalogowaniu do platformy Comarch Apfino. – pomyślne wysłanie dokumentu do finansowania. Tym samym na liście faktur obok danej Faktury, w kolumnie Faktoring pojawi się status: W trakcie faktoringu.

- Wniosek odrzucony – w sytuacji, gdy wniosek nie został przyjęty. Informacje na temat odrzucenia wniosku będą dostępne po zalogowaniu do platformy Comarch Apfino.

- jeśli w Comarch ERP Optima nie został jeszcze wprowadzony klucz wymiany (co może oznaczać, że użytkownik nie ma jeszcze konta na platformie Comarch Apfino):

- jeśli użytkownik wprowadził błędny klucz wymiany lub integracja z Comarch ERP Optima nie została jeszcze potwierdzona na platformie Comarch Apfino.

- jeżeli użytkownik posiada konto w Comarch Apfino, ale nie podpisał umowy o windykację

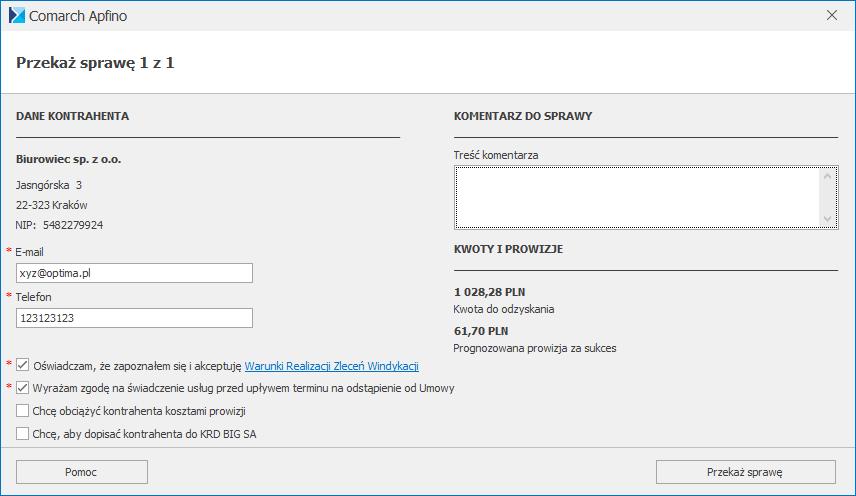

- Jeżeli wszystko jest skonfigurowane prawidłowo, tzn. użytkownik ma założone konto na platformie Comarch Apfino, ma podpisaną umowę na windykację oraz wpisał prawidłowy klucz wymiany w Comarch ERP Optima to pojawi się okno z podsumowaniem sprawy.

Okno składa się z następujących informacji:

Okno składa się z następujących informacji:

-

- Dane kontrahenta – pobierane z wybranej Faktury, tylko do odczytu.

- Komentarz do sprawy – pole aktywne z możliwością ręcznego uzupełnienia (maksymalnie do 200 znaków), pole nieobligatoryjne.

- Email, Telefon – wymagane jest uzupełnienie obu pól.

- Kwota do odzyskania – wartość brutto niezapłacona z Faktur kontrahenta, pole nieaktywne, o charakterze informacyjnym

- Prognozowana prowizja za sukces – informacja dotycząca przewidywanej prowizji za usługę, pole nieaktywne.

- Dodatkowo w oknie mogą pojawić się także parametry do zaznaczenia różnych zgód, np. Akceptacji Warunków Realizacji Zleceń Windykacji, Wyrażenia zgody na świadczenie usług przed upływem terminu na odstąpienie od umów, chęci obciążenia Klienta kosztami prowizji itp.

- przycisk Pomiń – jeśli przekazano do windykacji więcej niż jedną sprawę, po kliknięciu przycisku następuje rezygnacja z przesłania do windykacji danej sprawy i pojawia się okno dotyczące kolejnej,

- Po wybraniu opcji Przekaż sprawę, sprawa zostanie przekazana do windykacji.

- Po przekazaniu Faktury do windykacji proces może przyjąć następujące statusy:

- Sprawa została przekazana. Informacje o statusie sprawy znajdziesz po zalogowaniu do platformy Comarch Apfino. – pomyślne wysłanie sprawy. Tym samym na liście Faktur obok danej faktury, w kolumnie Windykacja pojawi się status: W trakcie windykacji.

- Sprawa odrzucona. Więcej informacji znajdziesz po zalogowaniu do platformy Comarch Apfino. – w sytuacji, gdy sprawa nie została przyjęta. Informacje na temat odrzucenia sprawy będą dostępne po zalogowaniu do platformy Comarch Apfino.

- Faktoring – kolumna może przyjąć następujący status:

- pusta – Faktura nie zgłoszona do faktoringu, niespełniająca warunków kwalifikujących do finansowania,

- do faktoringu – Faktura, która spełnia warunki kwalifikujące do finansowania, a nie została jeszcze zgłoszona,

- w trakcie faktoringu – Faktura zgłoszona do faktoringu (finansowania),

- faktoring odrzucony – Faktura zgłoszona do faktoringu (finansowania), ale odrzucona.

- Windykacja – kolumna może przyjąć następujący status:

- pusta – Faktura nie zgłoszona do windykacji, niespełniająca warunków kwalifikujących do windykacji,

- do windykacji – Faktura, która spełnia warunki kwalifikujące do windykacji, a nie została jeszcze zgłoszona,

- w trakcie windykacji – Faktura zgłoszona do windykacji,

- windykacja odrzucona – Faktura zgłoszona do windykacji, ale odrzucona.

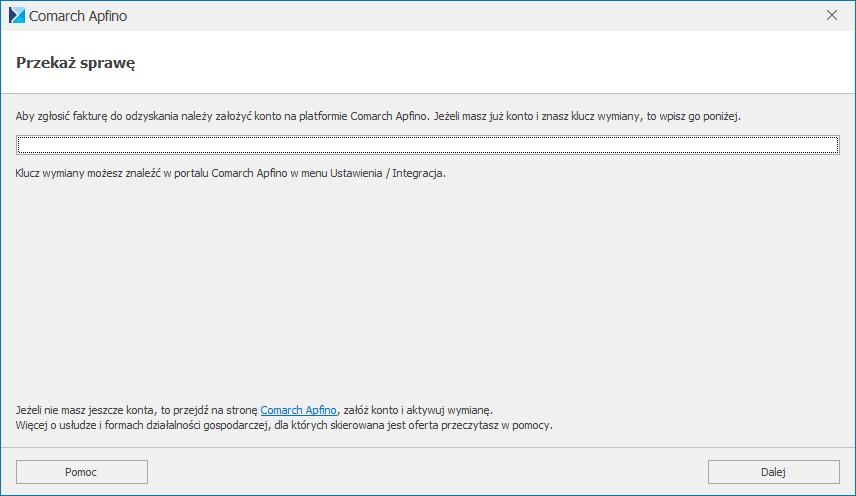

Przekazywanie faktur

W programie Comarch ERP Optima udostępniono również możliwość przekazywania Faktur do Comarch Apfino, by Użytkownik mógł po zsynchronizowaniu dokumentów podjąć dalsze kroki (np. zawnioskować o finansowanie) już bezpośrednio z poziomu samej platformy. Do prawidłowego działania funkcjonalności wymagane jest posiadanie konta w Comarch Apfino i połączenie go z kontem w Comarch ERP Optima. W takiej sytuacji nie jest wymagane podpisanie umowy faktoringu ani uruchomienie usługi windykacji. Przekazywanie Faktur nie jest działaniem automatycznym. W celu uruchomienia funkcjonalności Użytkownik powinien skorzystać z opcji Przekaż faktury dostępnej z poziomu formularza dokumentu, na górnej wstążce menu lub w menu kontekstowym pod prawym przyciskiem myszy. Przekazywanie Faktur działa dla zaznaczonych dokumentów na liście. Jeżeli żaden dokument nie będzie zaznaczony, to program zaproponuje przesłanie do platformy Comarch Apfino wszystkich Faktur kwalifikujących się do przekazania.

Warunki, które muszą spełniać dokumenty przekazywane do platformy Comarch Apfino:

Przekazywanie faktur

W programie Comarch ERP Optima udostępniono również możliwość przekazywania Faktur do Comarch Apfino, by Użytkownik mógł po zsynchronizowaniu dokumentów podjąć dalsze kroki (np. zawnioskować o finansowanie) już bezpośrednio z poziomu samej platformy. Do prawidłowego działania funkcjonalności wymagane jest posiadanie konta w Comarch Apfino i połączenie go z kontem w Comarch ERP Optima. W takiej sytuacji nie jest wymagane podpisanie umowy faktoringu ani uruchomienie usługi windykacji. Przekazywanie Faktur nie jest działaniem automatycznym. W celu uruchomienia funkcjonalności Użytkownik powinien skorzystać z opcji Przekaż faktury dostępnej z poziomu formularza dokumentu, na górnej wstążce menu lub w menu kontekstowym pod prawym przyciskiem myszy. Przekazywanie Faktur działa dla zaznaczonych dokumentów na liście. Jeżeli żaden dokument nie będzie zaznaczony, to program zaproponuje przesłanie do platformy Comarch Apfino wszystkich Faktur kwalifikujących się do przekazania.

Warunki, które muszą spełniać dokumenty przekazywane do platformy Comarch Apfino:

- Faktury nie zostały już wcześniej przekazane do platformy,

- przekazywane są Faktury sprzedaży (w tym Faktury finalne i korygujące) zatwierdzone na stałe, nie są przekazywane: Faktury zaliczkowe, VAT marża, Faktury pierwotne, Faktury zapisane w buforze, anulowane,

- są wystawione na kontrahenta (Domyślnego płatnika) o rodzaju transakcji: krajowy,

- na dokumencie został wybrany kontrahent z uzupełnionym numerem NIP,

- posiadają formę płatności: przelew,

- inne dane mogą być dowolne.

- Jeśli w menu Start/Konfiguracja/Firma/Dane firmy/Comarch Apfino nie został uzupełniony klucz wymiany pojawi się okno z możliwością uzupełnienia kodu. Kod wpisany w tym miejscu zostanie automatycznie zapisany w Konfiguracji firmy.

- Jeśli klucz wymiany jest uzupełniony w Konfiguracji lub został uzupełniony w poprzednim punkcie, to program weryfikuje czy Użytkownik posiada odpowiednio skonfigurowane konto w Comarch Apfino. W przypadku braku konta pojawi się okno z możliwością ponownego uzupełnienia kodu klucza wymiany.

- Jeśli klucz wymiany zostanie uzupełniony, a Użytkownik posiada skonfigurowane konto, to dokumenty zostaną przekazane do platformy Comarch Apfino. Po zakończeniu procesu pojawią się informacje o poprawnym przekazaniu danej Faktury lub ostrzeżenia o odrzuceniu dokumentu: Błąd przekazywania faktury. Faktura nie spełnia warunków do przesłania do Comarch Apfino.

- Blokada zmian

- Edycja rozliczenia lub płatności

- rozliczeniu Faktury (z dowolnego poziomu programu),

- usunięciu rozliczenia,

- zmianie statusu płatności z Nie rozliczono na Nie podlega (i odwrotnie),

- modyfikacji terminu płatności (zmiana dotyczy najpóźniejszego terminu),

- podzieleniu płatności (gdy podczas podzielenia płatności powstanie płatność z terminem późniejszym niż istniejący najpóźniejszy termin płatności),

- Faktura sprzedaży,

- Faktura VAT marża,

- Faktura zaliczkowa,

- Faktura finalna,

- Faktura zakupu,

- Wydanie zewnętrzne z płatnością

- Faktury zakupu,

- Korekt do faktury zakupu

- Faktury Sprzedaży

- Faktury VAT marża

- Faktury Pro Forma

- Faktury Zaliczkowej

- Faktury Zakupu

- Wydaniach Zewnętrznych

- Przyjęciach Zewnętrznych

- Korektach do wszystkich wyżej wymienionych dokumentów.

.

Funkcja działa tylko w momencie dodawania dokumentu handlowego z datą bieżącą.

W przypadku wystawiania dokumentu z datą wstecz, weryfikację statusu VAT/ VAT-UE należy wykonać ręcznie poprzez przycisk

.

Funkcja działa tylko w momencie dodawania dokumentu handlowego z datą bieżącą.

W przypadku wystawiania dokumentu z datą wstecz, weryfikację statusu VAT/ VAT-UE należy wykonać ręcznie poprzez przycisk - Płatność

- Zwrot

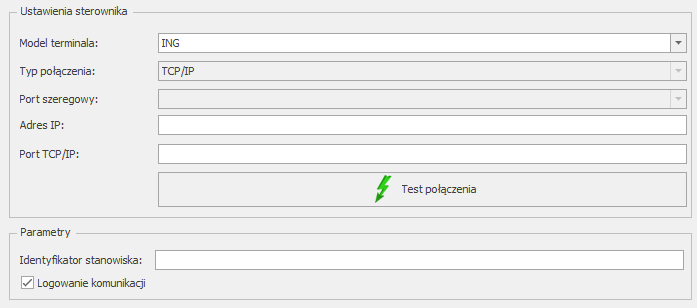

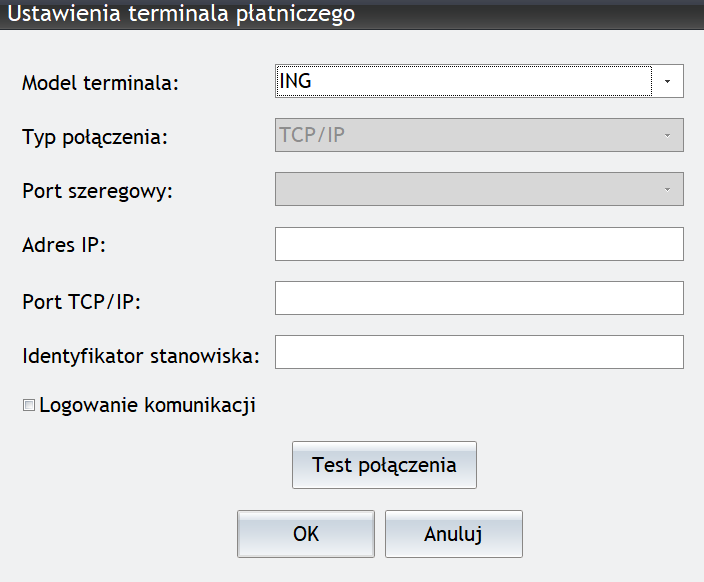

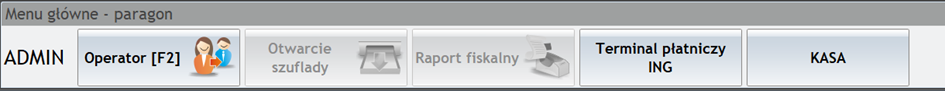

- Włączenie aktualizacji terminala

- Rozliczenie dnia (zatwierdzanie transakcji z całego dnia w systemie transakcyjnym).

- Po wyborze modeli ING, ING – połączenie terminalowe system automatycznie ustawia typ połączenia na TCP/IP.

- Port szeregowy – pole nieaktywne.

- Adres IP, Port TCP/IP – w tych polach użytkownik podaje adres IP i numer portu terminala.

- Parametry – sekcja zawiera:

- Identyfikator stanowiska – użytkownik może oznaczyć stanowisko, z którego wykonywana jest płatność za pomocą terminala. Informacja wysyłana do operatora płatności. Nie jest drukowana przez terminal. Pole dostępne tylko dla modeli ING, ING – połączenie terminalowe. Dla pozostałych modeli nieaktywne.

- Logowanie komunikacji – po zaznaczeniu tego parametru plik zawierający komunikację z terminalem płatniczym (TerminalCommunicationLog.log) zostanie utworzony w katalogu %AppData%\Comarch\Opt!ma\Logs. W przypadku sterowników terminalowych plik zawierający komunikację z terminalem płatniczym (TerminalCommunicationLog.log) zostanie utworzony lokalnie w katalogu %AppData%\Comarch OnlineFP.

- Test połączenia – przycisk służący do przetestowania połączenia z terminalem płatniczym.

- Rozlicz dzień – na terminal zostanie wysyłane polecenie zatwierdzenia transakcji w systemie transakcyjnym.

- Włącz aktualizację terminala – na terminal zostanie wysłane polecenie aktualizacji terminala.

Zmiany

1. AKC-WW.-

- Karta kontrahenta. Na karcie Kontrahenta w zakładce [Handlowe] dodano parametr Nie uwzględniaj w ewidencji wyrobów węglowych. W Ewidencji wyrobów węglowych nie będą ujmowane dokumenty wystawione na kontrahenta mającego zaznaczony niniejszy parametr.

- Formularz deklaracji. Na formularz deklaracji AKC-WW przenoszone są wartości dotyczące całkowitej sprzedaży węgla. Kwota podatku jest liczona od sprzedaży objętej akcyzą.

Poprawiono